Даго страхование что это такое

Добровольное страхование автогражданской ответственности

Добровольное страхование автогражданской ответственности (ДСАГО, ДАГО, ДГО) – дополнительное условие договора каско, позволяющее возместить вред, причиненный имуществу или жизни/здоровью третьих лиц, нанесенный в результате ДТП. Смысл полиса/раздела ДСАГО – расширение существующих лимитов ответственности, предусмотренных полисом ОСАГО, до лимита ответственности, установленного договором ДСАГО.

Действует такое покрытие по аналогии с ОСАГО. Приобретается такое расширение за дополнительную плату и действует, когда лимит ОСАГО исчерпан в результате страховой выплаты, т. е. размер лимита ответственности по ОСАГО фактически является франшизой по договору ДСАГО. Застрахованные риски также часто совпадают с полисом ОСАГО, но иногда покрытие сужается и не распространяется на случаи ущерба жизни/здоровью. Случаи, по которым в рамках ОСАГО страховщик обязан произвести выплату потерпевшему, а затем выставить регрессное требование к виновнику случая (управление в состоянии опьянения, без права управления, недопущенным к управлению водителем и т. д.), в рамках ДСАГО относятся к исключениям. Перечень рисков и исключений может существенно отличаться у разных страховщиков, при заключении договора необходимо внимательно ознакомиться с его условиями.

При определении ущерба в рамках договоров ДСАГО в большинстве случаев применяется износ, но правилами некоторых страховщиков предусматривается возможность выплаты без учета износа.

Даго страхование что это такое

Купите ОСАГО онлайн

Простое оформление за 5 минут

Купите ОСАГО онлайн

Простое оформление за 5 минут

Путешествуйте по России и миру

c туристическим полисом

Путешествуйте с комфортом

Год онлайн-консультаций

врачей и психологов за 1800 рублей

Врачи онлайн за 1800 рублей

Антикризисное предложение

опытным агентам

Антикризисное предложение

опытным агентам

Страхование от несчастных случаев

Защитите себя и своих близких

на случай непредвиденных ситуаций

Страхование от несчастных случаев

Добровольное медицинское

страхование

Сохраните здоровье вместе с РЕСО-Гарантия

Добровольное медицинское страхование

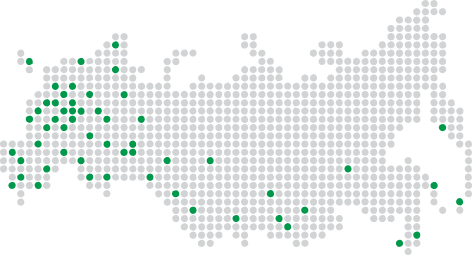

АГЕНТ РЯДОМ – найдите своего страхового консультанта

Мы ищем агентов рядом с вами на основе геоданных. Чтобы воспользоваться сервисом, разрешите нам отслеживать ваше местонахождение.

Лента новостей

Знаменитый путешественник – клиент РЕСО-Гарантия вернулся из очередной экспедиции

Сотрудники РЕСО-Гарантия были представлены Его Королевскому Высочеству Принцу Майклу Кентскому

Генеральный директор РЕСО-Гарантия Дмитрий Раковщик дал большое интервью порталу «Страхование сегодня».

Отслеживайте статус страхового случая в приложении РЕСО Мобайл

Автострахование от РЕСО-Гарантия

РЕСО-Гарантия © – универсальная страховая компания. В числе наших приоритетов автострахование (как автоКАСКО, так и страхование ОСАГО), добровольное медицинское страхование, страхование имущества (в т.ч. страхование недвижимости), страхование ответственности (в т.ч. добровольная автогражданка) и грузов. Для определения стоимости страховых полисов на калькуляторах сайта вы можете произвести расчет КАСКО (страхование рисков «Хищение», «Ущерб»), рассчитать стоимость полиса ОСАГО и дополнительного страхования АГО, «Зеленая карта» и таких услуг, как ипотечное страхование, страхование квартиры, страхование дачи, ДМС, страхование путешественников, страхование жизни.

Расширенное ОСАГО: стоимость и условия

Езда без страховки чревата не только предупреждениями и штрафами от сотрудников ГИБДД, но и вероятными крупными тратами. Если вас признают виновником аварии, выплачивать компенсацию пострадавшему без обязательной автогражданки вам придется из собственного кармана. А это – большая нагрузка на ваш бюджет. Однако иногда и уже оформленная страховая сумма может оказаться слишком маленькой для выплаты пострадавшей стороне, например, если вы повредили довольно дорогой автомобиль. В этом случае поможет расширенная страховка ОСАГО. Что это, в чем ее особенности и есть ли подводные камни? Об этом расскажем далее.

Что такое ДоСАГО?

Многие в курсе, что такое ОСАГО обычное – это обязательное страхование гражданской ответственности, полис, который позволяет не выплачивать (или выплачивать по минимуму) возмещение убытков в аварии пострадавшей стороне. Это документ, закрепленный законодательно – так, страховка по ОСАГО обеспечивает вам сниженные ставки по автокредиту и его одобрение, а при проверке документов на дороге без нее вас легко могут оштрафовать на сумму до 5 тыс. рублей в случае, если этот полис не оформлен – или, того хуже, подделан.

В таком случае, что же дает расширение условий ОСАГО? Оно предоставляется в соответствии с ФЗ № 40 от 25 апреля 2002 года «Об ОСАГО», однако позволяет водителю пользоваться дополнительными услугами по собственному желанию. Другие названия полиса с расширенными условиями – ДоСАГО и ДСАГО.

Вы можете приобрести его по собственному желанию – ни закон, ни страховая компания не имеют права вынудить вас приобрести дополнительные услуги к уже оформленному полису. Это, к слову, важный момент – приобрести эти услуги, не имея основного полиса автогражданки, у вас не получится. Расширенное страхование ОСАГО оформляется во время покупки основного полиса или позже, когда вы почувствуете необходимость в этом. Добровольное страхование, как правило, осуществляется на один год.

После оформления дополнительной автогражданки увеличивается размер возмещения. На сколько – зависит от организации, в которую вы обратились. Как правило, он устанавливается в размере нескольких миллионов рублей. Многое зависит от выбранного вами тарифа. При этом нужно помнить, что чем выше сумма возмещения, тем дороже обойдутся вам выплаты по полису.

Отличия обычного и расширенного ОСАГО

Несмотря на то, что оба полиса – это, по сути, все та же автогражданка, у них имеются отличия, о которых нужно знать перед оформлением. О первом мы уже сказали ранее: это обязательность оформления. Если простой полис автогражданки нужно приобрести в обязательном порядке (и выезжать без него на дорогу очень не рекомендуется), то расширение условий ОСАГО – услуга добровольная. Вы имеете право покупать полис, а можете и не покупать – а самое главное, страховщик не имеет права его вам навязать.

Второе отличие в размерах возмещения ущерба. Для стандартного полиса максимальный размер возмещения при ДТП установлен ст. 7 ФЗ № 40: если в аварии пострадал только автомобиль, сумма выплат не должна превышать 400 тыс. рублей. В случаях, когда вред нанесен не только ТС, но и здоровью или жизни водителя и пассажиров, размер возмещения повышается до 500 тыс. рублей. Расширенное ОСАГО подразумевает, что размер возмещения зависит от заключенного между СК и страховщиком договора. Показатели также меняются от региона к региону в зависимости от предоставляемых тарифов и коэффициентов.

Различается и «наполнение» полисов. Так, в стандартный ОСАГО входит основной комплект услуг, включающий возмещение убытков пострадавшей стороне: ремонт автомобиля, восстановительные работы, услуги эвакуатора, а также выделение средств на лечение при травмах разной степени тяжести и/или похороны при смерти одного из пострадавших. С ДоСАГО вы получаете дополнительные услуги – бесплатная эвакуация с места ДТП через страховщика, прибытие аварийного комиссара, техническая помощь по устранению неисправностей на дороге, вызов заправщика и т. д.

В двух этих полисах по-разному учитывается износ. Так, для стандартной страховки износ принимается во внимание согласно ст. 12 ФЗ № 40. В расширенном полисе расчёт возмещения выполняется без этого коэффициента.

Особенности ДоСАГО

О них необходимо знать во избежание ошибок как с вашей стороны, так и с манипуляций со стороны страховых компаний. Дело в том, что расширенный полис – это коммерческая услуга, которую законодательство практически не контролирует.

Прежде всего учтите такой параметр, как определение страховой суммы (возмещения). Ее размер выбирает страхователь, поэтому СК не имеет права навязывать вам какую-либо цифру в пределах установленных самой компанией рамок. Однако и здесь могут быть подводные камни, о которых страховщики говорят крайне редко.

Максимальная сумма возмещения может быть двух типов – агрегатная и неагрегатная. Неагрегатная страховая сумма – стандартный вариант возмещения по каждому страховому случаю, вне зависимости от их количества. Действует она на протяжении всего срока договора и используется в базовом ОСАГО по умолчанию. Агрегатная сумма зависит от количества страховых случаев и уплаченных по ним сумм. То есть, максимальная сумма возмещения, прописанная в вашем договоре, уменьшается с каждым ДТП на сумму осуществленной выплаты.

Объясним на примере. Гражданин застраховался на 1 млн рублей, а через несколько месяцев произошел страховой случай. СК выплатил по нему 900 тыс. рублей. При следующем страховом случае, если оцененный ущерб будет превышать базовый лимит в 400 тыс. рублей, страховая компания прибавит только 100 тыс. рублей сверху из оставшихся денег. В следующий раз СК сможет выплатить только базовые 400 тыс. рублей, и ни копейки сверху – остальное придется доплачивать вам.

Еще один подвох – франшиза. Страховая франшиза – это часть суммы возмещения, которую выплачивает страхователь. Вторая ее часть выплачивается уже СК. Франшиза не применяется при обязательном страховании, но может быть мелким шрифтом указана в договоре ДоСАГО. Многие автовладельцы не знают об этом моменте, или же попросту не понимают его до конца. Оформление франшизы позволяет сэкономить на покупке самого полиса, но затем вы потратите еще больше на выплату второй части страховой суммы. Как правило, СФ покрывает затраты на небольшие повреждения, а взамен страхователь получает различные бонусы. Чаще всего применяется безусловная СФ, когда сумма выплаты уменьшается на сумму франшизы.

Стоит ли оформлять?

Самая главная проблема, с которой вы можете столкнуться – это крайне небольшое количество предложений. Связано это с тем, что расширенная страховка ОСАГО – довольно затратная для страховых компаний услуга, и предлагать ее решится не каждый страховщик. Кроме того, чаще всего оформить дополнительный полис возможно только в СК, в которой вы уже обслуживаетесь. И вторая проблема, как вы могли понять из всего сказанного выше, это условия. Они не регулируются законом, а потому стоит внимательно вчитываться в договор до его подписания.

Еще один момент состоит в том, что часто под суммой расширенного полиса подразумевается сумма обязательного и добровольного страхования. То есть, обязательная автогражданка – 400 тыс. рублей, дополнительная – 600 тыс. рублей. Вот и миллион.

Сэкономить на расширении автогражданки можно тем, кто нечасто ездит по оживленным магистралям и имеет большой опыт вождения – как правило, эта категория редко попадает в ДТП, а если и попадает, то размер материального ущерба не превышает 50 тыс. рублей, которые легко может покрыть базовый полис. Однако другая сторона статистики говорит о том, что чаще всего ДоСАГО покупают именно опытные водители. Дело в том, что они ясно осознают последствия серьезных ДТП и предпочитают перестраховаться.

Какой можно сделать вывод? Оформлять расширенное ОСАГО или нет – выбор только за вами. Если вы предпочитаете перестраховаться, то несколько тысяч рублей в год на полис станут залогом вашего спокойствия на дорогах. К сожалению, даже самый опытный и аккуратный водитель может оказаться виновником ДТП – от случая не застрахован никто. Но вот вероятные крупные траты предупредить можно, и в этом вам поможет покупка полиса автогражданки. Найти подходящую организацию, в которой вы сможете застраховать свое авто и сэкономить, можно с Выберу.ру. На нашем портале есть не только сервис для онлайн-подбора предложений от СК в вашем регионе, но и полезные статьи, из которых вы сможете узнать все тонкости автострахования в России.

Что такое ДСАГО?

ДСАГО – это добровольное страхование гражданской ответственности владельцев автотранспортных средств. В отличие от ОСАГО не является обязательным, а цена и условия полиса регулируются страховыми компаниями, поэтому могут существенно отличаться.

Полис ДСАГО будет дополнительной защитой, принимая во внимание скромность выплат по ОСАГО: при ДТП пострадавшая сторона получит не более 120 тыс. руб. за поврежденное имущество, но не больше 160 тыс. руб. на всех автовладельцев и до 160 тыс. руб. за вред жизни и здоровью каждому пострадавшему. В ряде случаев выплаты ОСАГО будет недостаточно, поэтому пострадавшая сторона будет требовать от виновника ДТП компенсировать сумму ущерба, не покрываемого ОСАГО, за счет средств виновника.

За небольшую сумму максимальный размер ответственности автовладельца (перед пострадавшими) будет увеличен до нескольких миллионов рублей. Это существенно снижает риск необходимости выплат пострадавшим за свой счет.

Полис ДСАГО можно приобрести отдельно или в качестве дополнительной опции к страховке ОСАГО. На стоимость страховки влияет:

— вид транспортного средства;

— максимальная выплата (лимит ответственности);

— срок страхования;

— год выпуска авто;

— мощность двигателя;

— возраст и водительский стаж владельца авто.

Особенности ДСАГО:

— Страховка ДСАГО является дополнением к ОСАГО.

— Условия, лимиты и стоимость ДСАГО определяются страховой компанией.

— Автовладелец сам выбирает размер предельной выплаты при наступлении страхового случая (как правило, максимальный размер – 3 млн руб.).

— Выплата по ДСАГО происходит лишь в случае, когда выплаты по ОСАГО не хватает для компенсации ущерба пострадавшим в результате ДТП.

Для получения выплаты по ДСАГО пострадавшему необходимо обратиться в страховую компанию виновника ДТП. При этом стоит учитывать, что он может быть застрахован по ОСАГО в одной страховой компании, а по ДСАГО – в другой.

Внимание! Уточните эту информацию при оформлении протокола дорожно-транспортного происшествия. Сначала нужно обращаться за выплатой по ОСАГО, а потом по ДСАГО. Подробнее об алгоритме действий вы можете узнать из статьи Путеводителя «Получение выплат по ДСАГО».

Что такое добровольное страхование гражданской ответственности

И зачем оно нужно

В России все знают про ОСАГО и каско, но мало кто понимает, зачем нужен ДСАГО — полис добровольного страхования автогражданской ответственности. Cам по себе ДСАГО никогда не работает, зато он всегда может прийти на помощь и ОСАГО, и каско. Я расскажу, как правильно его использовать и как он может помочь водителю.

Виды автомобильных страховок

Автострахование можно условно разделить на следующие виды.

Каско — добровольное автомобильное страхование. Полис каско защищает автомобиль страхователя от ущерба независимо от того, кто в этом ущербе виноват. Даже если владелец сам водил неаккуратно и попал в ДТП, страховая компания все равно оплатит ему ремонт. Еще плюс каско в том, что оно не привязано к размеру ущерба и, как правило, покрывает полную стоимость автомобиля. Об этом мы рассказывали в статье «Как работает каско».

ДСАГО — добровольное страхование автогражданской ответственности, которое защищает ответственность страхователя перед другими участниками дорожного движения. ДСАГО очень похоже на ОСАГО, но в большинстве случаев работает, только если покрытия по ОСАГО не хватает, чтобы возместить ущерб.

Что такое ДСАГО

Это добровольное автострахование ответственности автовладельца. Называют его по-разному : ДСАГО, ДГО, ДАГО. В статье мы будем называть его ДСАГО, но под этим названием будем понимать все виды полисов добровольного страхования гражданской ответственности владельца. Бывает, что ДСАГО выписан на одном бланке с каско, но даже в такой ситуации работают они по-разному : каско защищает автомобиль страхователя, а ДСАГО — других участников движения, их имущественные интересы. Как работает такой полис страхования — проще всего объяснить на примере.

Какой ущерб компенсируют разные страховки

| Вид ущерба, компенсируемого страховкой | Каско | ОСАГО | ДСАГО |

|---|---|---|---|

| Ущерб автомобилю виновного владельца страховки | Да | Нет | Нет |

| Ущерб, который виновный владелец страховки причинил другим участникам дорожного движения | Нет | Да, в пределах 400 000 Р | Да, в части, превышающей 400 000 Р |

Если ущерб больше, пострадавшие могут обратиться в суд и взыскать разницу с виновника в порядке гражданского судопроизводства. В этом случае и придет на помощь полис ДСАГО — при условии, что договор такого страхования был заключен. 400 тысяч возместит страховая компания по полису обязательного автострахования. А все, что больше, — страховая по договору ДСАГО. И водителю не придется самому выплачивать пострадавшим деньги.

Если авария произойдет не по вине владельца полиса ДСАГО или тех, кто был допущен к управлению, — полис не поможет, ущерб будут покрывать по тем полисам, которые есть у водителя. Если есть действующий полис каско — машину отремонтируют по нему. Если у виновника есть только полис ОСАГО, будут считать размер ущерба, и если он окажется меньше 400 тысяч — виновнику из своего кармана платить не придется.

Отдельного закона для ДСАГО нет. Оно регулируется следующими документами:

Чем отличается от ОСАГО и каско

Основное отличие — ДСАГО нельзя приобрести отдельно от полиса ОСАГО, по крайней мере, я не нашел на рынке таких предложений. В большинстве случаев автомобиль должен иметь действующий полис обязательного автострахования и срок действия полиса ДСАГО не может превышать срок действующего полиса ОСАГО.

Но при этом полисы ОСАГО и ДСАГО могут быть оформлены в разных компаниях — никаких ограничений нет. Просто ущерб до 400 тысяч покрывает одна компания, свыше 400 тысяч — другая.

Чем отличается ДСАГО от ОСАГО и каско

| ДСАГО | ОСАГО | Каско | |

|---|---|---|---|

| Что страхует полис | Гражданскую ответственность на сумму свыше 400 000 Р — по ремонту автомобиля или имущества пострадавшего | Гражданскую ответственность на сумму до 400 000 Р — по ремонту автомобиля или имущества пострадавшего | Личный автомобиль от ущерба и других рисков |

| Условия страхования | Страховая компания может предлагать свои условия | Указаны в законе и правилах страхования Центробанка. Страховая компания не может их менять по своему усмотрению | Страховая компания может предлагать свои условия |

| Можно ли отказаться от страхования | Полис не обязателен | Нельзя. Иначе — штраф 500—800 Р | Полис не обязателен |

| Стоимость полиса и размер выплат | Зависит от страховой компании | Контролирует государство. Оно устанавливает минимальные и максимальные цены | Зависит от страховой компании |

| Кто получает выплаты | Только пострадавшие в ДТП. Владелец автомобиля по своему полису выплаты получить не может | Только пострадавшие в ДТП. Владелец автомобиля по своему полису выплаты получить не может | Владелец автомобиля получает выплаты по своему полису |

| Может ли страховая компания отказаться продать полис | Да | Нет, не может. Но может сослаться на технический сбой или недоступность базы данных РСА. Тогда клиента переадресуют в другую компанию | Да |

| Можно ли приобрести отдельно, без другого полиса | Как правило, он работает только с полисом ОСАГО | Можно | Можно |

Плюсы, минусы, подводные камни ДСАГО

Допустим, неопытный водитель попал в ДТП по своей вине — не успел затормозить на светофоре — и собрал несколько автомобилей. Один из них выкатился на перекресток, столкнулся с другой машиной, пострадали люди. Как обычно в такой ситуации — ГИБДД, скорая помощь, разбирательство.

Но на этом неприятности не заканчиваются. Бывает, что после оценки ущерба выясняется, что у виновника аварии нет денег. Его страховая компания по ОСАГО должна будет выплатить пострадавшим деньги. Но лимит выплат по закону — 400 000 Р на каждого пострадавшего в части возмещения вреда имуществу и 500 000 Р — в части возмещения вреда здоровью. Этого не всегда достаточно.

Если выплаты не покроют весь ущерб, потерпевшие имеют право обратиться в суд, чтобы взыскать с виновника деньги на ремонт или возместить ущерб, который причинили их здоровью. Скорее всего, суд решит, что виновник должен платить. А если денег у него нет или не хватает, могут арестовать банковские счета, имущество и ограничить выезд за рубеж. Также придется оплачивать не только ущерб, но и судебные издержки.

Если бы у виновника был полис добровольного страхования автогражданской ответственности, он дал бы следующие преимущества:

Минусы у ДСАГО тоже есть, хотя их не так много: