Депозит овернайт втб что это

Депозит овернайт

Депозит овернайт (от англ. overnight, буквально «на ночь») — вид краткосрочного депозита юридического лица.

Денежные средства на такой депозит вносятся предприятием в конце рабочего дня, а на утро следующего дня они вместе с начисленными процентами возвращаются клиенту на расчетный счет, т. е. фактически средства размещаются в банке на одну ночь. Кроме того, такой депозит можно открыть на период выходных и праздничных дней. Таким образом, изымая из оборота деньги на очень короткий срок — период времени, когда они не востребованы, предприятие имеет возможность получить дополнительный доход.

Процентная ставка по депозиту овернайт устанавливается банком ежедневно в зависимости от ситуации на межбанковском рынке. Также ее размер зависит от суммы депозита. Стоит отметить, что ставка по овернайту всегда ниже, чем по обычным депозитам юридических лиц.

Депозит может открываться как в рублях, так и в иностранной валюте. Минимальная сумма депозита значительная, как правило, составляет от 1 млн рублей и выше. Ряд кредитных организаций предоставляют возможность перечислять средства на такой депозит не только с расчетного счета организации, открытого у них в банке, но и со счета в стороннем банке. Некоторые кредитные организации предлагают открыть депозит овернайт дистанционно.

Разместить свободные денежные средства на таком депозите можно в Банке Москвы, Московском Кредитном Банке, Росавтобанке, Запсибкомбанке и других кредитных организациях.

Стандартные срочные депозиты

Исходя из Ваших потребностей, Вы можете выбрать любой из представленных видов стандартных срочных депозитов. Для оформления можно обратиться в любой офис или региональный филиал Банка или воспользоваться электронными средствами связи – системой дистанционного банковского обслуживания, защищенной почтовой системой Банка ВТБ, системой «Блумберг» или «Рейтер-Дилинг».

Виды депозитов

Мы предлагаем срочные депозиты следующих видов:

Валюта: российские рубли, доллары США

Минимальная сумма: 1 млн рублей или 15 тыс.долларов США

Максимальная сумма: не ограничена

Срок привлечения: один рабочий день (при проведении операции в пятницу — на период с пятницы до понедельника включительно)

Процентные ставки: устанавливаются в зависимости от суммы размещения и ставок межбанковского рынка

Выплата процентов: в конце срока

Валюта: российские рубли, иностранная валюта

Минимальная сумма: не ограничена

Максимальная сумма: не ограничена

Срок привлечения: от 2 до 1095 дней

Процентные ставки: устанавливаются в зависимости от суммы и срока размещения

Выплата процентов: ежемесячно и/или в конце срока

Пополнение или частичное снятие: не предусмотрены

Досрочное расторжение: возможно, с выплатой процентов по ставке «до востребования» (предоставляется опционально)

Валюта: российские рубли, иностранная валюта

Минимальная сумма: 2 млн рублей, 200 тыс. долларов США

Максимальная сумма: не ограничена

Срок привлечения: от 61 до 365 дней

Процентные ставки: устанавливаются в зависимости от суммы и срока размещения

Выплата процентов: в конце срока

Пополнение: возможно, общая сумма дополнительных взносов с учетом частичного снятия не может превышать сумму первоначального взноса более чем в 2 раза

Частичное снятие: возможно при условии поддержания минимального остатка (первоначальная сумма взноса в депозит является неснижаемым остатком и не может быть востребована досрочно)

Досрочное расторжение: не предусмотрено

Форма договора

Валюта: российские рубли, иностранная валюта

Минимальная сумма: в рублях не ограничена, 500 тыс. долларов США

Максимальная сумма: 450 млн рублей, 15 млн долларов США

Срок привлечения: 60, 90, 120, 180, 270 или 360 дней

Процентные ставки: устанавливаются в зависимости от срока размещения для каждого процентного периода (для депозитов со сроком 60, 90 и 120 дней процентный период устанавливается кратным 30 дням, для депозитов со сроком 180, 270 и 360 дней — кратным 90 дням)

Выплата процентов: в конце срока

Пополнение или частичное снятие: не предусмотрены

Досрочное расторжение: возможно по истечении первого процентного периода с выплатой процентов за последний истекший процентный период по ставке, определенной в договоре, а за время с момента его окончания по дату возврата депозита — по ставке «до востребования»

Форма договора

Генеральное соглашение об общих условиях проведения депозитных операций

Генеральное соглашение об общих условиях проведения депозитных операций заключается в соответствии со статьей 428 Гражданского кодекса Российской Федерации в форме присоединения к Условиям проведения Банком ВТБ (ПАО) депозитных операций с корпоративными клиентами.

Для присоединения к Условиям проведения Банком ВТБ (ПАО) депозитных операций с корпоративными клиентами необходимо выбрать наиболее удобный офис или филиал Банка ВТБ (ПАО) и предоставить заявление о присоединении, а также комплект документов согласно перечню, определенному Банком ВТБ (ПАО) в соответствии с нормативными актами Банка России и законодательством Российской Федерации.

Что такое овернайт: суть и примеры

Операции по ставке овернайт востребованы среди брокеров, коммерческих и банковских организаций, приобретая все большую популярность в России. В этой статье мы постараемся рассмотреть, в чем суть и особенности овернайта на финансовых рынках.

Что такое овернайт: виды сделок

Депозит, заем и ставка на самый короткий период имеет название овернайт (с англ. overnight — всю ночь). Термин «overnight» используется в банковской сфере, в биржевой торговле, туризме, логистике.

Практика «скоростных» заимствований и сделок в рамках одного дня распространена в развитых странах. Чаще всего сделки оvernight используются для спекулятивной торговли на фондовой или валютной бирже. Российские банки предлагают овернайт, следуя мировым тенденциям.

Однако данный вид сделок мало способствует развитию реального сектора российской экономики: кратковременные займы проблематично вкладывать в покупку основных или оборотных фондов. При этом выделяют следующие виды операций овернайт:

Кредит овернайт

Кредит овернайт — это «молниеносный» заем на одну ночь/день, который можно получить у брокера, банка или финансовой компании. Кредит предоставляется на основе договора: заемщик обязуется вернуть заемные средства на следующий день с выплатой процентов. Если заем оформлен в пятницу или перед нерабочими праздничными днями, срок возврата переносится на утро следующих рабочих суток.

Блиц-заимствования различаются по условиям, направленности и другим признакам. По виду кредитов выделяют следующие операции overnight, различающиеся суммами займа:

Российские компании редко используют «скоростной» кредит. Но он может понадобиться, например, для срочных выплат поставщикам, если ожидаемые собственные средства еще не поступили на счет. Тогда организация подает заявку в банк или Центробанк, банк перечисляет требуемую сумму. На следующий день задолженность с процентами гасится за счет средств, поступивших на счет компании.

Коммерческие банки в РФ пользуются овернайт-кредитами для решения разных задач: ликвидации дефицита на счетах, пополнения денежных запасов, временного поддержания ликвидности, завершения расчетов за день, проведения биржевых сделок и операций РЕПО.

Услугой кредитования «overnight» пользуются банки, коммерческие организации и индивидуальные предприниматели, имеющие крупные обороты. Физическим лицам и небольшим компаниям данная услуга не интересна за-за краткосрочности и низких процентов.

Депозиты овернайт

Депозит «overnight» — это вклад, который финансовое учреждение использует для овернайт-кредитования третьих лиц. При этом вкладчик получает невысокий оговоренный процент. Депозиты данного типа наиболее востребованы среди юридических лиц и ИП.

Перед оформлением услуги с вкладчиком заключают договор. В приложении к нему прописывают срок действия депозита с точностью до часа, ставку дохода, сумму вклада, размер неснижаемого остатка на счете и другие условия. К примеру, в Сбербанке такой договор заключается при личном присутствии клиента или удаленно через личный кабинет.

Преимущества депозита-овернайт:

Недостатки:

Услуги овернайт-вклада предоставляют ВТБ, Альфа-Банк, Тинькофф и некоторые другие банки.

При этом банк ВТБ имеет интересный инструмент в виде однодневных облигаций, о которых я писал здесь. Их преимущество в том, что они в частности хорошо подходят для частных инвесторов, особенно использующих в качества брокера сам ВТБ. В этом случае происходит экономия на комиссиях, что в ситуации крайне малого дохода приобретает большое значение.

▲ Стоит учитывать, что средства на овернайт банки не включают в программу страхования вкладов.

Проценты по таким вкладам ниже, чем по стандартным банковским депозитам, но выше, чем по вкладам до востребования. «Ночные» вклады доступны для юридических лиц и ИП. Некоторые банки соглашаются на сотрудничество с физическими лицами, имеющими крупные суммы денег.

Как устанавливается ставка овернайт?

Процентные ставки по «ночным» сделкам устанавливают центральные банки: в России ставка по овернайт-кредиту привязана к ключевой ставке Центробанка РФ. Процент начисляется из расчета на один день на сумму денежных средств. Историческое изменение нижней и верхней границы ставок овернайт выглядит следующим образом:

В 2000 году, при высокой инфляции около 15-20% годовых, верхняя граница достигала 25% — но в последующие годы постепенно пошла вниз вместе с инфляцией. Наиболее заметные всплески связаны с кризисом 2008 года и девальвацией рубля в самом конце 2014 г. Тем не менее за 20 лет с начала века ставка сократилась почти в 5 раз, что привело к уменьшению расходов коммерческих финансовых учреждений.

На графике отлично видно сужение спреда между верхней и нижней границей ставок (по кредитам и депозитам), что говорит о стабилизации рынка и межбанковского взаимодействия. Актуальную ставку по овернайт-кредитам можно посмотреть здесь. Максимальная ставка по овернайт-депозитам в настоящий момент установлена ЦБ РФ на уровне 3,25% при кредитной ставке 5.50%. Как и в стандартном случае, ставка по депозитам ниже, чем по кредитам.

Овернайт на брокерском счете

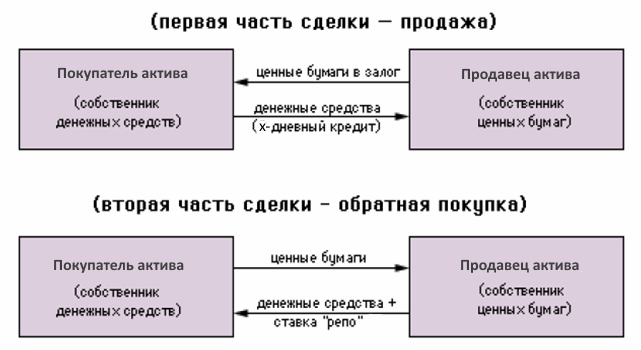

Overnight на счете у брокера это заем ценных бумаг под проценты на одни сутки. Условия предоставления активов в долг прописываются в договоре с брокером, причем механизм РЕПО предусматривает обратный выкуп ценных бумаг через оговоренный период времени. Таким образом, сделка состоит из двух частей:

Брокеры часто берут на овернайт ликвидные активы, цена которых не сильно колеблется в течение биржевого дня. Если держатель согласен и не планирует их продажу, брокер сделает это за него с выгодой для себя или обеих сторон. Инвестор получит отданный номинал и процент от прибыли. Объектом сделки обычно выступают «голубые фишки», облигации надежных эмитентов, евробонды. Волатильные акции компаний 3-го уровня брать в долг никто не будет.

Сбербанк России предлагает «ночной» заем ценных бумаг под 2% годовых. Схема предполагает:

Заработать можно, например, на акциях Газпрома, Лукойла, Сбербанка. На заработок влияет количество операций в год, сумма активов, вид ценных бумаг. В расчет берутся календарные дни, в которые активы были в овернайте. Однако по факту от 2% годовой доходности останутся десятые доли процента. Численный пример при стоимости ценных бумаг 500 тысяч рублей показывает, что реальный заработок составит менее 10 рублей в день:

500 000 ₽ × 2%/100% = 10 000 в год / 365 = 27,4 ₽ в день

При займе на 8 часов (1/3 суток): 27.4 / 3 = 9.13 ₽ или 0.66%

В чем основной риск овернайт сделок? В том, что бумаги находятся в непосредственном распоряжении брокера, а не лежат в депозитарии. Следовательно, при банкротстве брокера бумаги могут «зависнуть» и перевести их из одного депозитария в депозитарий другого брокера не получится.

Многие брокеры ничего не платят за овернайт или устанавливают мизерный процент 0,01-0,02% годовых. Клиент может даже не заметить, что в договоре есть пункт о бесплатном пользовании его ценными бумагами. В таком случае лучше написать заявление об отключении овернайта, если этой возможности нет в личном кабинете брокера.

Заключение

Овернайт позволяет получать доход за счет «свободных» денег, не участвующих в коммерческом обороте. Услуга доступна банкам, крупным юридическим лицам, в некоторых случаях — индивидуальным предпринимателям и частным лицам. Проценты по овернайту напрямую зависят от учетной ставки ЦБ РФ.

Чем интересен депозит овернайт

Овернайт является особым банковским депозитом с очень коротким сроком размещения. Встретить такую услугу можно исключительно в крупных финансовых учреждениях, в частности в Сбербанке, ВТБ, Россельхозбанке. Рассматривая данное предложение с точки зрения увеличения капитала, нужно учитывать некоторые важные моменты, которые имеют прямое влияние на размер ожидаемой прибыли.

Данным видом депозита могут воспользоваться как физические, так и юридические лица. Причём правовой статус вкладчика влияет не только на размер процентной ставки, но и на другие условия размещения денежных средств.

Овернайт определение понятия

Овернайт (дословный перевод «на ночь») – это банковский краткосрочный депозит, срок действия которого обычно не превышает одного дня. Чаще всего размещение свободных денег происходит на одну ночь. Такой вариант получения прибыли может быть интересен как физическим, так и юридическим лицам, однако последние пользуются таким предложением чаще. Нередко на счетах компаний аккумулируются свободные денежные средства, которые не предполагается использовать в ближайшие сутки. Именно в такой ситуации размещение капитала на краткосрочном депозите будет вполне целесообразным. Например, приумножить активы можно за выходные дни.

Для физических лиц такое предложение может быть интересно только при наличии крупной денежной суммы. Так как процентная ставка по овернайту является сравнительно невысокой, то получить ощутимую прибыль в рамках одного дня при небольших вложениях не получится.

Несмотря на краткосрочность периода размещения данный продукт имеет массу особенностей, с которыми, во избежание спорной ситуации, следует ознакомиться до заключения договора с банком.

Механизм капитализации денежного вклада по программе овернайт является достаточно простым. После подписания договора на банковский счёт в конце рабочего дня вносится определённая сумма, которая возвращается клиенту на следующее утро с процентами.

Сроки размещения денежных средств на таком депозите могут быть следующими:

Многие банки устанавливают вкладчикам минимальный лимит, который они могут разместить на краткосрочном депозите. В связи с таким условием воспользоваться программой может ограниченное число клиентов.

От чего зависят условия размещения денежных средств

В настоящее время встретить программу овернайт можно во многих коммерческих банках, однако условия везде будут разными. Если рассматривать такой показатель, как процентная ставка, то следует заметить, что на её размер влияет большое количество факторов.

К наиболее явным можно отнести следующие показатели:

Однако, несмотря на все эти показатели, величина процентной ставки всё равно будет невысокой. Основной причиной такого условия является очень короткий срок размещения денежных средств на депозитном счёте. При этом входной порог во многих банках устанавливается в размере одного миллиона рублей.

Интересной особенностью овернайта является возможность открытия счёта как в рублях, так и в иностранной валюте. Благодаря этому такие банковские программы пользуются большим спросом у юридических лиц, осуществляющих свою деятельность за пределами России. Также такое предложение будет интересно физическим лицам, получающим доход в долларах или евро.

Условия депозита овернайт довольно различны. Процентная ставка по таким вкладам может находиться в пределах от 0,3 до 3%. Самое короткое размещение ограничено 6 часами. Стоит отметить, что каждый срочный депозит имеет особые дополнительные условия.

Прежде чем согласиться на то или иное предложение, следует изучить программы капитализации вкладов в различных банках, так как наиболее часто финансовые учреждения ориентируются на определённый круг клиентов. Например, Сбербанк привлекает как физических, так и юридических лиц, в то время как ВТБ предпочитает сотрудничать в основном с компаниями.

Обычным вкладчикам найти выгодное предложение по программе овернайт довольно сложно. За помощью в таком случае можно обратиться к финансовому брокеру, который подберет подходящую программу в соответствии с требованиями клиента.

Важной особенностью овернайта является то, что он не имеет фиксированной процентной ставки. Условия каждого нового депозита всегда пересматриваются. Величина процентной ставки изменяется исходя из экономической ситуации на рынке.

В каких банках наиболее вероятно встретить краткосрочный депозит

Популярность программ, предполагающих размещение денежных средств на один день, ежегодно растет. Банки заинтересованы в привлечении дополнительных активов для покрытия дефицита ликвидности и соблюдения требований обязательного денежного резерва. Также срочные депозиты могут быть направлены на осуществление межбанковских сделок.

Наиболее интересные условия размещения свободных денежных средств можно встретить в следующих банках:

Во всех финансовых организациях процедура оформления краткосрочного депозита одинакова. Для размещения денежных средств на специальном счёте клиент должен заключить с банком договор, в котором будут прописаны все условия капитализации вклада. Алгоритм действий вкладчика может быть следующим:

Особое внимание при оформлении овернайта нужно обратить на дополнительные условия размещения денежных средств. В частности нужно изучить следующие вопросы:

Очень важно при использовании такого инструмента капитализации свободных средств правильно рассчитать экономический результат, так как недостаточно хорошо изученные условия соглашения могут свести прибыль к нулю.

Плюсы и минусы депозита овернайт

Как и любой другой банковский продукт краткосрочный депозит имеет как положительные, так и отрицательные стороны. Для того чтобы оценить целесообразность использования такого инструмента, проведем сравнительный анализ показателей.

Достоинства программы овернайт заключаются в следующем:

У программы краткосрочного депозита есть и отрицательные стороны, которые нередко оказывают негативное влияние на принятие решения:

Подводя итог, следует отметить, что овернайт является хорошим способом быстрого получения определённого процента прибыли, однако рассматривать такое предложение имеет смысл только в том случае, когда в распоряжении вкладчика находится достаточно большая сумма денег. Получить весомую прибыль за один день естественно не получится, однако заработать денежную сумму, которой хватит для покрытия определённых расходов, вполне реально.

Никто еще не оставлял комментариев. Вы можете стать первым!

ВТБ 24 Депозиты для юридических лиц

Банк ВТБ 24 оказывает широкий спектр финансовых услуг физическим и юридическим лицам. Банк заинтересован в сотрудничестве с компаниями, фирмами и корпорациями, поэтому предлагает юридическим лицам выгодное размещение свободных денежных средств на депозитах. Перечень депозитных продуктов для юридических лиц ежегодно меняется, поэтому у представителей бизнеса всегда есть возможность подобрать вклад с наиболее выгодными условиями.

Процентные ставки по депозитам для юридических лиц ниже тех, что предлагает банк физическим лицам. Высокую прибыль обеспечивает значительный размер депозита, ведь компании нередко хранят на своих счетах значительные средства. Если деньги предназначены для какой-то отдаленной цели, компании выгоднее разместить их на депозите и получить доход, не предусмотренный бизнес-планом.

Особенности депозитов для юридических лиц от ВТБ 24

ВТБ 24 принимает вклады от компаний и организаций различной формы собственности. Валюта вклада может быть различной: рубли, евро и доллары США. В целом все депозиты ВТБ 24 для юридических лиц можно разделить на несколько групп:

Участие в депозитных программах способно обеспечить корпоративным клиентам неплохую прибыль. При этом постоянные клиенты банка могут рассчитывать на более привлекательные условия открытия вклада. В случае недавнего партнерства банк, как правило, предлагает минимальную процентную ставку.

Как открыть депозит?

Обязательным условием для открытия депозита является наличие расчетного счета в банке ВТБ 24. В процессе обслуживания расчетного счета банк видит, какие оборотные средства находятся на балансе предприятия. Данная информация имеет значение для определения процентной ставки по вкладу.

Для оформления депозита можно обратиться в одно из региональных отделений банка или выполнить процедуру в дистанционном режиме с помощью системы «ВТБ 24 Бизнес Онлайн». Последний вариант возможен, если у юридического лица открыт расчетный счет в банке ВТБ 24. Для открытия депозита вкладчик должен предоставить пакет документов и написать заявление о присоединении к Условиям проведения банком ВТБ 24 депозитных операций с корпоративными клиентами.

Краткий обзор открытых депозитов для юридических лиц от ВТБ

Овернайт – срочный депозит с периодом привлечения один день. Минимальная сумма вклада составляет 1 млн рублей или эквивалент в долларах и евро. Проценты по депозиту зависят от суммы размещения и текущих ставок межбанковского рынка.

Краткосрочный депозит – рублевый вклад с периодом действия от 2-х до 7-ми дней. Нижняя граница вклада равна 1 млн рублей, верхняя – 1 млрд. Процентная ставка рассчитывается ежедневно с учетом ситуации на рынке.

Срочный депозит можно открыть в рублях или валюте на 7-31день или на максимальный срок до 1095 дней. Размер вклада не лимитирован, процентная ставка рассчитывается ежедневно в индивидуальном порядке. Пополнение и частичное снятие не предусмотрены. Возможно досрочное расторжение договора с выплатой процентов по ставке «до востребования».

Минимальная ставка – депозит с периодом действия 31-1094 дня и возможностью досрочного истребования с получением процентов по минимальной ставке. Принимаются вклады в размере от 100 тыс рублей или в валютном эквиваленте. Процентная ставка зависит от периода действия договора, суммы и валюты вклада. При досрочном истребовании осуществляется выплата процентов в размере 0,1% годовых по вкладам в рублях, и 0,01% по вкладам в евро и долларах США.

Депозит с правом пополнения и частичного снятия открывается на срок от 61 до 365 дней. Минимальный размер вклада составляет 2 млн рублей или 200 тыс. долларов или евро. Проценты по вкладу выплачиваются в конце срока. Возможно пополнение депозита на сумму, которая не превышает первоначальный взнос более чем в два раза. При частичном снятии на счет должен оставаться неснижаемый остаток, при этом первоначальный взнос не может быть истребован.

Инвестирование – это депозит, который формируется из средств на обязательное медицинское страхование. Вклады принимаются в рублях и размещаются на срок от 7-ми до 180 дней. Ограничений по размеру вклада не существует. Уровень процентной ставки варьируется в зависимости от суммы и срока действия депозита.

Компенсационный фонд подразумевает размещение на депозите средств компенсационных фондов, созданных СРО (саморегулируемыми организациями) на основании законодательства РФ. Срок действия депозита 31-548 дней. Вклады принимаются в рублях, нижняя граница составляет 1 млн. Проценты устанавливаются в зависимости от размера и срока вклада и выплачиваются по окончании периода действия договора. Возможно пополнение депозита за счет дополнительных взносов и пролонгация вклада. При досрочном расторжении договора вкладчик получает доход по ставке 0,1% годовых.

Как рассчитать доход

На официальном сайте ВТБ 24 есть виртуальный калькулятор для расчета доходности по депозиту. Указав вид депозита, сумму и срок действия, можно узнать сумму начисленных процентов и итоговый размер вклада. Калькулятор позволяет получить представление о том, насколько выгодна та или иная депозитная программа. Однако условия размещения вкладов юридическими лицами очень индивидуальны, поэтому точную информацию о доходности депозита могут предоставить только сотрудники банка.

Условия

Требуемые документы.

При открытии депозита создается депозитный счет. Юридическое лицо может перечислить на него безналичные средства с расчетного счета любого банка, однако не имеет права использовать деньги на депозите для перечисления физическим лицам и организациям. Для оформления договора банковского вклада юридическое лицо должно предоставить:

При заключении договора юридическому лицу нужно внимательно изучить все пункты. Особое значение имеет пункт о неустойках в случае досрочного закрытия вклада. Если проигнорировать этот момент, можно потерять всю прибыль от депозита.

Налогообложение депозита.

Согласно российскому законодательству депозит облагается налогом только в том случае, если начисленные проценты превышают ставку рефинансирования на 5 пунктов. Такие правила действуют для депозитов, открытых с начала 2017 года. Налог начисляется на процентную разницу в автоматическом режиме, поэтому от юрлица не требуется никаких действий. Иногда депозит пополняется за счет средств, полученных юридическим лицом в качестве оплаты за услуги. В таком случае она считается доходом и подлежит налогообложению.

Страхование вкладов юридических лиц в ВТБ 24, как и в других российских банках, не предусмотрено законодательством. При открытии депозита юридическое лицо берет на себя все риски, связанные с отзывом лицензии у банка. Некоторые вкладчики самостоятельно обращаются в страховые компании, чтобы по возможности обезопасить денежные средства на банковском счете.

Лимиты вкладов для юрлиц ВТБ 24.

В банке ВТБ 24 не существует фиксированной минимальной и максимальной суммы депозита. Размер вклада и условия его размещения обсуждаются индивидуально с каждым корпоративным клиентом. Если сумма депозита очень велика, срок действия продолжительный, а компания интересна банку в плане сотрудничества, размеры процентной ставки могут быть существенно увеличены.

Закрытие депозита и пролонгация

Закрытие депозита происходит в день окончания срока действия договора. Банк расторгает договор автоматически, а сумма депозита вместе с начисленными процентами переводится на расчетный счет юридического лица. Предварительно вкладчик должен погасить имеющуюся задолженность перед банком и налоговыми органами, в противном случае финансовое учреждение откажется расторгать договор.

При досрочном расторжении договора вкладчик должен заранее уведомить банк о своем решении закрыть депозит. После этого в течение трех рабочих дней банк возвращает клиенту всю сумму депозита вместе с процентами по минимальной ставке (0,1% годовых для вкладов в рублях и 0,01% для валютных вкладов). Все процедуры по закрытию депозита осуществляет лицо, которое инициировало открытие вклада либо имеет полномочия на такие действия.

В большинстве случаев юридическому лицу невыгодна пролонгация договора. Ситуация на рынке постоянно меняется, вследствие чего могут меняться и условия размещения вкладов. При росте процентных ставок гораздо удобнее заключить с банком новый договор, чем пролонгировать уже действующий.

Возможные проблемы

Потеря процентов при досрочном отзыве вклада – одна из самых распространенных проблем. Эксперты в сфере финансов рекомендуют юридическим лицам размещать денежные средства на нескольких депозитах. В этом случае при срочной необходимости в деньгах можно закрыть один депозит, но сохранить проценты по остальным вкладам.