Дей трейдинга что это

Внутридневная торговля акциями — что это такое и какие риски несет дейтрейдинг

Матерые трейдеры часто повторяют, что стабильность в бизнесе важнее заработка и спокойная работа с активами в расчете на перспективу лучше спекулятивных сделок, совершающихся в рамках одного дня. При этом спекулянтов на бирже меньше не становится.

Что такое дейтрейдинг

Справка. Внутридневная торговля сильно отличается от долгосрочных сделок, в основе которых лежат стратегии покупки и удержания или стоимостного инвестирования.

Когда-то дейтрейдингом занимались исключительно банки, финансовые компании и профессиональные спекулянты. Со временем однодневная торговля стала привлекать инвесторов-одиночек, а с распространением электронной и маржинальной торговли она становится все более популярной даже среди новичков рынка.

Кому подходит внутридневная торговля

Вообще, дейтрейдинг больше всего подходит спекулятивным маркетмейкерам (ими могут быть не только крупные частные инвесторы, но и фонды, и даже банки), которые благодаря инсайдерской информации и большим финансовым возможностям могут единолично влиять на колебания цен. Они охотно играют против множества мелких трейдеров и почти всегда выигрывают, поскольку с легкостью могут пережить просадки, смертельные для небольших депозитов.

Простые стратегии для дейтрейдинга

Стратегий множество, причем большинство из них представляют собой адаптированные под дейтрейдинг методики, применяемые на фондовых биржах. Приведем несколько типичных подходов.

Торговля на пробой

Термином «пробой» называют ситуацию, когда цена на повышенном объеме пробивает уже существующий уровень сопротивления или поддержки. Например, если цена проходит уровень сопротивления (область самых высоких цен), трейдер открывает длинную позицию в расчете на прибыль от роста рынка. Если же цена пробивает уровень поддержки (область ценовых минимумов), он открывает короткую позицию, надеясь заработать на падении рынка.

Торговля на откате

Главный принцип стратегии основывается на расчете на типичное поведение цен после формирования тренда. Цена прежде чем двинуться в определенном направлении, на какое-то время откатывается назад, и если точно уловить этот момент, то можно войти в ту же позицию, но уже на более выгодных условиях.

Для этого трейдер должен отобрать акции или ЕTF, которые в течение нескольких дней показывали уверенное движение вверх, дождаться первого отката в сторону уровня поддержки и успеть «заскочить» в сделку, прежде чем цена возобновит движение вверх. Для торговли на откате важно иметь установившийся тренд и помнить базовое правило: чем больше по времени длится тренд, тем большая существует вероятность, что он продолжит движение в том же направлении.

Скальпинг

Инструменты внутридневной торговли на Московской бирже

Внимание! Для дейтрейдинга на Московской бирже чаще выбирают акции Сбербанка, «Лукойла», «Газпрома» и других наиболее крупных российских компаний.

Вообще, к основным инструментам торговли внутри дня вполне обоснованно относят также статистические новости и технический анализ, для успешного применения которых необходим серьезный опыт.

Риски торговли внутри дня

Вместо заключения

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дейтрейдинг (Day Trading): основы стратегии торговли внутри дня в 2021

Как понятно из названия, внутридневная торговля предполагает заключение сделок в течение одного торгового дня. 🚩

Дневная торговля предполагает тщательный выбор торговых инструментов. Чтобы получать прибыль, важно торговать правильным активом, учитывать ликвидность, волатильность, не забывать про комиссии и тд. Торговать внутри дня можно акциями, валютами на форекс, сырьевыми товарами, драгметаллами, фондовыми индексами и, конечно же, криптовалютами.

Чтобы увеличить отдачу от небольших колебаний стоимости актива, многие дейтрейдеры используют кредитное плечо.

Однако, многие ошибочно считают, что дневная торговля — простое занятие. Торговать внутри дня — значит принимать быстрые торговые решения, что связано с высоким уровнем стресса. Также нужно быть готовым, что это очень активный вид торговли, который предполагает как прибыльные, так и убыточные сделки каждый день.

Сегодня разбираемся: что нужно делать, чтобы стать успешным дейтрейдером. Расскажем об особенностях этого стиля трейдинга, и вы поймете, подходит ли он вам. 👍

Что такое внутридневная торговля на бирже

Дейтрейдинг (англ. day trading) — торговля на бирже различными ценными активами внутри одного дня.

Могут встречаться и другие названия стратегии: внутридневной трейдинг или интрадэй. Соответственно, инвестора, который пытается получить прибыль, совершая быстрые сделки в рамках одного дня, называют дейтрейдером. 🚩

Торговля внутри дня предполагает более быструю прибыль, чем при использовании других торговых стратегий. Но при этом, торговые решения также принимаются на основании индикаторов технического анализа и графических моделей. С одним лишь отличием, что дейтрейдеры применяют теханализ на более коротких таймфреймах.

Дневные трейдеры чаще всего фокусируются на таймфреймах от M1 до H4.

Подойдет ли торговля внутри дня новичку?

Подходит ли такой тип торговли для новичков? Да. Научиться дейтрейдингу можно в кратчайшие сроки, при этом начинать можно с небольших вложений. Однако, дейтрейдер должен обладать определенными качествами, а также иметь достаточно много времени. Заниматься дневной торговлей, не погружаясь в процесс, не получится. Вернее, заработать при таком отношении не получится.

Личные качества, которые должны быть у дейтрейдера: дисциплинированность, стрессоустойчивость, умение быстро реагировать на изменения рынка и принимать торговые решения. Базовые навыки, которыми должен владеть дейтрейдер: технический анализ и риск-менеджмент.

Технический анализ предполагает изучение различных индикаторов и осцилляторов, с помощью которых трейдеры прогнозируют будущие ценовые движения. Как только трейдер научится читать сигналы технических индикаторов, то может начинать использовать стратегию дневной торговли. Без этого навыка успешный дейтрейдинг вряд ли случится. Использование отложенных лимитных ордеров, таких как тейк-профит (для фиксации прибыли) и стоп-лосс (для минимизации убытков), также необходимо.

Повышать доходность от дневного трейдинга можно также с помощью кредитного плеча. Однако, маржинальная торговля всегда сопряжена с повышенными рисками, поэтому подходит больше для профессиональных трейдеров.

При дейтрейдинге основной упор делается на технический анализ. Фундаментальный анализ, который предполагает изучение фундаментальных факторов, таких как экономическая и политическая ситуация в стране и в мире и тд, в дейтрейдинге практически не используется.

Лучшие стратегии дневной торговли

Основное в дневном трейдинге — закрыть все сделки до того, как завершится торговый день. Перенос позиций на следующий день при торговле внутри дня не предполагается. Для этого существуют различные стратегии внутридневной торговли, которые используются в зависимости от той или иной ситуации на рынке и личных предпочтений трейдера.

Разберем самые популярные стратегии внутридневной торговли, которые чаще других применяются современном трейдинге. 👇

Технический анализ

Технический анализ (ТА) — это изучение ценовой динамики актива за определенный период и прогнозирование ее поведения в будущем. Главное в техническом анализе — цена, которая учитывает все.

Суть стратегии заключается в определении моделей, которые имели место в прошлом в аналогичных обстоятельствах. То есть в расчет берется историческая информация о цене, и делаются предположения о том, как она поведет себя в будущем.

Таким образом, технический анализ учитывает цикличность рынков. И поскольку история все время повторяется, то исторические данные о цене могут быть полезны при планировании торговли в будущем.

10 Стратегий в дей-трейдинге для начинающих

Дей-трейдинг – это покупка и продажа финансового инструмента в течение одного дня или даже несколько раз в течение дня. Использование небольших ценовых движений может быть прибыльной игрой, если в нее играть правильно. Но это может быть опасная игра для новичков или тех, кто не придерживается хорошо продуманной стратегии.

Ниже мы рассмотрим некоторые общие принципы дей-трейдинга, а затем перейдем к решению, когда покупать и продавать, общим стратегиям дей-трейдинга, базовым графикам и моделям, а также к тому, как ограничить убытки.

Основы дей-трейдинга

Вот ряд моментов, которых вам необходимо придерживаться в дей-трейдинге.

1. Знание – сила

Помимо знания основных торговых процедур, дей-трейдеры должны быть в курсе последних новостей фондового рынка и событий, влияющих на акции – планов процентных ставок ФРС, экономических перспектив и т. д.

Так что делайте домашнее задание. Составьте список желаемых акций, которыми вы хотели бы торговать, и будьте в курсе выбранных компаний и общих рынков. Просматривайте новости бизнеса и посещайте надежные финансовые сайты.

2. Грамотно управляйте своим капиталом

Оцените, каким капиталом вы готовы рисковать в каждой сделке. Многие успешные дей-трейдеры рискуют менее 1–2% своего капитала за сделку. Если у вас есть торговый счет на 40 000 долларов США, и вы готовы рисковать 0,5% своего капитала в каждой сделке, ваш максимальный убыток на сделку составляет 200 долларов США (0,5% × 40 000 долларов США).

Выделите излишек средств, которыми вы можете торговать, и готовы потерять. Помните, это может произойти, а может и не произойти.

3. Выделите много времени

Дей-трейдинг требует вашего времени в течение дня. Вот почему это называется дей-трейдингом. На самом деле вам придется отказаться от большей части дня. Не думайте об этом, если у вас мало свободного времени.

Этот процесс требует от трейдера отслеживания рынков и выявления возможностей, которые могут возникнуть в любое время в течение торговых часов. Быстрое движение – ключ к успеху.

4. Начните с малого

Как новичок, сосредоточьтесь максимум на одной-двух акциях за сессию. Отслеживать и находить возможности проще с несколькими акциями. В последнее время становится все более распространенной возможность торговать дробными акциями, поэтому вы можете указать конкретные, меньшие суммы в долларах, которые вы хотите инвестировать.

Это означает, что, если акции Apple торгуются по 250 долларов, а вы хотите купить только на 50 долларов, многие брокеры теперь позволят вам купить одну пятую акции.

5. Избегайте пенни-стоков («грошовых» акций)

Вы, вероятно, ищете предложения и низкие цены, но держитесь подальше от дешевых акций. Эти акции часто неликвидны, и шансы сорвать джекпот очень малы.

Многие акции, торгующиеся ниже 5 долларов за акцию, исключаются из листинга основных фондовых бирж и торгуются только на внебиржевом рынке (OTC). Если вы не видите реальную возможность и не провели исследования, держитесь подальше от них.

6. Время для этих сделок

Многие ордеры, размещенные инвесторами и трейдерами, начинают выполняться, как только рынки открываются утром, что способствует волатильности цен. Опытный игрок может распознать закономерности и выбрать подходящий вариант для получения прибыли. Но для новичков может быть лучше просто читать рынок, не делая никаких движений в течение первых 15–20 минут.

Средние часы обычно менее изменчивы, а затем движение снова начинает набирать обороты к закрывающему звонку. Хотя часы пик открывают возможности, новичкам безопаснее сначала их избегать.

7. Снижение убытков с помощью лимитных ордеров

Решите, какой тип ордеров вы будете использовать для входа и выхода из сделок. Будете ли вы использовать рыночные или лимитные ордеры? Когда вы размещаете рыночный ордер, он исполняется по лучшей цене, доступной на тот момент, поэтому нет гарантии цены.

Тем временем лимитный ордер гарантирует цену, но не исполнение. Лимитные ордеры помогают вам торговать с большей точностью, при этом вы устанавливаете свою цену (не нереальную, но выполнимую) для покупки и продажи. Более искушенные и опытные дей-трейдеры могут также использовать опционные стратегии для хеджирования своих позиций.

8. Реалистично оценивайте прибыль

Стратегия не должна постоянно выигрывать, чтобы приносить прибыль. Многие трейдеры выигрывают только от 50% до 60% своих сделок. Однако они больше зарабатывают на своих победителях, чем теряют на проигравших. Убедитесь, что риск по каждой сделке ограничен определенным процентом от счета, а методы входа и выхода четко определены и записаны.

9. Сохраняйте спокойствие

Бывают моменты, когда фондовые рынки проверяют ваши нервы. Как дей-трейдер, вам нужно научиться сдерживать жадность, надежду и страх. Решения должны определяться логикой, а не эмоциями.

10. Придерживайтесь плана

Успешные трейдеры должны действовать быстро, но им не нужно быстро думать. Почему? Потому что они заранее разработали торговую стратегию, а также дисциплину, чтобы придерживаться этой стратегии. Важно внимательно следить за своей формулой, а не пытаться гоняться за прибылью. Не позволяйте эмоциям взять верх над вами и отказаться от своей стратегии. Среди дей-трейдеров есть мантра: «Планируйте торговлю и торгуйте по плану».

Прежде чем мы углубимся в некоторые тонкости дей-трейдинга, давайте рассмотрим некоторые из причин, по которым дей-трейдинг может быть таким сложным.

Что вызывает трудности в дей-трейдинге?

Дей-трейдинг требует много практики и ноу-хау, и есть несколько факторов, которые могут усложнить этот процесс.

Во-первых, знайте, что вы столкнетесь с профессионалами, чья карьера связана с трейдингом. У этих людей есть доступ к лучшим технологиям и связям в отрасли, поэтому, даже если они потерпят неудачу, они все равно настроены на успех. Если вы присоединитесь к победившей стороне, это означает, что они получат больше прибыли.

Правительство тоже захочет получить часть вашей прибыли, какой бы худой она ни была. Помните, что вам придется платить налоги с любой краткосрочной прибыли или любых инвестиций, которые вы держите в течение одного года или меньше, по маржинальной ставке. Единственное предостережение в том, что ваши убытки компенсируют любую прибыль.

Как индивидуальный инвестор вы можете быть подвержены эмоциональным и психологическим предубеждениям. Профессиональные трейдеры обычно могут исключить их из своих торговых стратегий, но, когда речь идет о вашем собственном капитале, это, как правило, совсем другое дело.

Решение, что и когда покупать

Дей-трейдеры пытаются зарабатывать деньги, используя мгновенные движения цен на отдельные активы (акции, валюты, фьючерсы и опционы), обычно используя для этого большие суммы капитала. Решая, на чем сосредоточиться – скажем, на акциях – типичный дей-трейдер обращает внимание на три вещи:

Как только вы узнаете, какие акции (или другие активы) вы ищете, вам нужно научиться определять точки входа, то есть в какой именно момент вы собираетесь инвестировать. В этом вам помогут следующие инструменты:

Определите и запишите условия, при которых вы войдете в позицию. «Покупать при восходящем тренде» недостаточно. Что-то вроде этого является гораздо более конкретным и также поддающимся проверке: «Покупайте, когда цена прорывается выше верхней линии тренда треугольника, когда треугольнику предшествовал восходящий тренд (по крайней мере, один более высокий максимум и более высокий минимум колебания до образования треугольника) на двухминутном графике в первые два часа торгового дня».

Когда у вас есть определенный набор правил входа, просмотрите больше графиков, чтобы увидеть, создаются ли эти условия каждый день (при условии, что вы хотите торговать каждый день) и чаще всего приводите к движению цены в ожидаемом направлении. Если да, то у вас есть потенциальная отправная точка для стратегии. Затем вам нужно будет оценить, как выйти из этих сделок или продать их.

Решение, когда продавать

Есть несколько способов выйти из выигрышной позиции, включая скользящие стопы и цели прибыли. Цели прибыли – наиболее распространенный метод выхода, когда прибыль фиксируется на заранее определенном уровне. Вот некоторые общие стратегии целевой прибыли:

| Стратегия | Описание |

| Скальпинг | Скальпинг – одна из самых популярных стратегий. Он предполагает продажу почти сразу после того, как сделка становится прибыльной. Целевая прибыль – это любая цифра, которая переводится как «вы заработали деньги на этой сделке». |

| Фейдинг | Фейдинг – это стратегия, при которой трейдер при восходящем движении продает, а при нисходящем покупает. Она основана на предположении, что актив перекуплен; инвесторы, купившие заранее готовы начать фиксировать прибыль; и инвесторы, купившие недавно находятся в зоне риска. Хотя эта стратегия и рискованна, она может быть очень прибыльной. |

| Дневной пивот | Дневной пивот – эта стратегия предполагает получение прибыли от дневной волатильности акций. Это делается путем попытки купить на минимуме дня и продать на максимуме дня. Здесь целевая цена – это просто следующий признак разворота. |

| Моментум | Эта стратегия обычно включает торговлю на основе выпусков новостей или поиск сильных трендов, поддерживаемых большим объемом. Один тип моментум-трейдера будет покупать на выпуске новостей и двигаться по тренду до тех пор, пока он не покажет признаки разворота. Другой тип будет продавать при замедлении скорости движения цены. Здесь целевая цена – это когда объем начинает уменьшаться. |

В большинстве случаев вы захотите выйти из актива, когда наблюдается снижение интереса к акции, как показано ECN/Level II и объемом. Целевая прибыль также должна позволять получать больше прибыли от прибыльных сделок, чем теряется от убыточных сделок. Если ваш стоп-лосс находится на расстоянии 0,05 доллара от вашей цены входа, ваша цель должна быть более чем на 0,05 доллара.

Как и в случае с вашей точкой входа, определите, как именно вы будете выходить из сделок, прежде чем входить в них. Критерии выхода должны быть достаточно конкретными, чтобы их можно было повторить и проверить.

Графики и модели дей-трейдинга

Чтобы определить подходящий момент для покупки акций (или любого другого актива, которым вы торгуете), многие трейдеры используют:

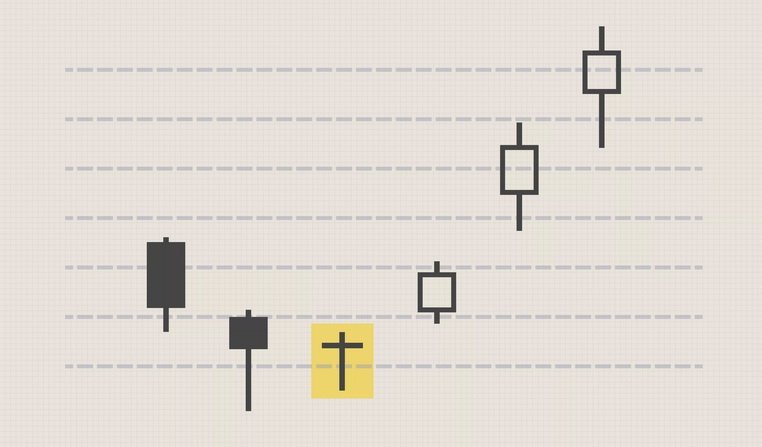

Есть много вариантов свечей, которые дей-трейдер может искать, чтобы найти точку входа. При правильном использовании паттерн разворота дожи (выделен желтым на диаграмме ниже) является одним из самых надежных.

Image by Julie Bang © Investopedia 2019

Как правило, ищите такую закономерность с несколькими подтверждениями:

Если вы выполните эти три шага, вы сможете определить, может ли доджи произвести реальный поворот и сможет ли он занять позицию при благоприятных условиях.

Традиционный анализ графических паттернов также дает цели по прибыли для выхода. Например, высота треугольника в самой широкой части добавляется к точке прорыва треугольника (для прорыва вверх), обеспечивая цену, по которой фиксируется прибыль.

Как ограничить убытки при дневной торговле

Ордер стоп-лосс предназначен для ограничения убытков. Для длинных позиций стоп-лосс может быть размещен ниже недавнего минимума, а для коротких позиций – выше недавнего максимума. Он также может быть основан на волатильности.

Например, если цена акции движется примерно на 0,05 доллара в минуту, вы можете разместить стоп-лосс на 0,15 доллара от точки входа, чтобы дать цене некоторое пространство для колебаний, прежде чем она двинется в ожидаемом вами направлении.

Определите, как именно вы будете контролировать риск сделок. В случае треугольного паттерна, например, стоп-лосс может быть размещен на 0,02 доллара ниже минимума недавнего колебания при покупке прорыва или на 0,02 доллара ниже паттерна. (0,02 доллара – это произвольно; суть в том, чтобы конкретизировать.)

Одна из стратегий – установить два стоп-лосса:

Независимо от того, как вы решите выйти из сделок, критерии выхода должны быть достаточно конкретными, чтобы их можно было проверить и повторить. Кроме того, важно установить максимальные потери в день, которые вы можете позволить себе выдержать – как в финансовом, так и в психологическом плане. Каждый раз, когда вы достигнете этой точки, возьмите оставшуюся часть дня выходной. Придерживайтесь своего плана и своего периметра. Ведь завтра еще один (торговый) день.

После того, как вы определили, как входить в сделки и где размещать стоп-лосс, вы можете оценить, соответствует ли потенциальная стратегия вашему пределу риска. Если стратегия подвергает вас слишком большому риску, вам необходимо каким-то образом изменить стратегию, чтобы снизить риск.

Если стратегия находится в пределах вашего предела риска, начинается тестирование. Вручную просмотрите исторические графики, чтобы найти свои записи, отмечая, был бы достигнут ваш стоп-лосс или цель. Сделайте так, как минимум, от 50 до 100 сделок на бумаге, отмечая, была ли стратегия прибыльной и соответствует ли она вашим ожиданиям.

Если это так, продолжайте совершать сделки в соответствии с вашей стратегией на демо-счете в режиме реального времени. Если это прибыльно в течение двух или более месяцев в смоделированной среде, продолжайте дневную торговлю по стратегии с реальным капиталом. Если стратегия не прибыльна, начните заново.

Наконец, имейте в виду, что, если вы торгуете с маржой – что означает, что вы заимствуете свои инвестиционные средства у брокерской фирмы (и имейте в виду, что маржинальные требования для дей-трейдинга высоки) – вы гораздо более уязвимы для резких колебаний цен. Маржа помогает улучшить результаты торговли не только по прибыли, но и по убыткам, если сделка идет против вас. Поэтому использование стоп-лоссов имеет решающее значение при дневной маржинальной торговле.

Теперь, когда вы знаете некоторые тонкости дей-трейдинга, давайте кратко рассмотрим некоторые ключевые стратегии, которые могут использовать новые дей-трейдеры.

Базовые стратегии дей-трейдинга

Освоив некоторые методы, разработав свои собственные стили торговли и определив свои конечные цели, вы можете использовать ряд стратегий, которые помогут вам в поисках прибыли.

Вот несколько популярных приемов, которые вы можете использовать. Хотя некоторые из них были упомянуты выше, их стоит рассмотреть еще раз:

Дей-трейдинг сложно освоить. Это требует времени, навыков и дисциплины. Многие из тех, кто пытается это сделать, терпят неудачу, но описанные выше методы и рекомендации могут помочь вам создать прибыльную стратегию. При наличии достаточной практики и последовательной оценки результатов вы можете значительно повысить свои шансы на победу.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Как зарабатывать дейтрейдингом. Эндрю Азиз. Глава 7. Стратегии

Глава 7. Важнейшие стратегии для дейтрейдинга

В этой главе я расскажу о некоторых из своих стратегий, основанных на 3 элементах: движении цены (price action), технических индикаторах, свечах и паттернах.

Меня не волнует фундаментальный анализ, мне неинтересно что производит компания и как. Все, что мне нужно — это движение цены, индикаторы и свечи.

Существует миллион стратегий, но я выделил для себя только 9 сетапов, которые показывают наилучшие результаты, о них и пойдет речь. Во всех стратегиях участвуют отобранные по некоторым признакам акции, которые я называю Акции в игре (глава 4).

Управление сделкой и размером позиции

Под управлением я имею в виду то, что вы делаете между входом в сделку и выходом.

Начинающие трейдеры считают, что ничего не нужно делать, только ждать целевой цены или стопа. Профессионалы делают иначе. Когда вы открываете сделку, у вас мало информации относительно вашей идеи. Когда начинается движение по вашей позиции, вы либо получаете подтверждение, либо не получаете, и вы можете управлять свой позицией.

Размер позиции

Некоторые трейды настолько очевидны, что на них можно открывать сразу огромную позицию, или, как говорят, “загрузить лодку”. Некоторые выглядят многообещающими для открытия большой позиции. На некоторых вам захочется лишь “протестировать” небольшим объемом. Всегда помните о правиле 2% вне зависимости от того, насколько хорош сетап.

Объем, который я выбираю, зависит от цены, состояния депозита и уровня риска, но обычно не превышает 800 акций при цене 10$-50$, с которыми работаю следующим образом:

Если сделка идет хорошо, добавляю еще 400 акций

На первой цели продаю 400 акций и сдвигаю стоп

На второй цели продаю 200 акций

Остальные 200 акций я оставляю для ожидания еще лучшей цены или до закрытия по стопу.

Когда цена выше (50-100), я уменьшаю максимальный размер позиции до 400. Акции с ценой больше 100 торгуются редко.

Убыточную позицию я редко увеличиваю, обычно увеличиваю выигрышную.

Усреднение

Многие новички делают одну и ту же ошибку — усредняют убыточную позицию. Предположим, вы купили 1000 акций по цене 10$ с целью 12$. Потом цена упала до 8$ и вам нужно было выйти, но вместо этого вы покупаете еще 1000 акций в надежде что цена вернется хотя бы к 9$ и вы закроетесь без убытка. В 85% случаев так и происходит, но в оставшихся 15% у вас все есть шансы слить депозит. Запомните: не нужно усреднять убыточную позицию в дейтрейдинге.

Однажды в 2015 я открыл позицию на 100 акций LABU по цене 120$ на просадке. Но вместо того чтобы отскочить, цена упала до 100$. Я добавил еще 100, цена упала до 80$. Я добавил 200, цена упала до 60$. Тогда я добавил еще 400 и это были почти все мои деньги. Средняя цена стала 70$. Когда акция упала до 58$, я получил маржин кол. Это была моя самая крупная потеря. Через 2 дня LABU вернулась к 100$. Эх, если бы у меня было больше денег — подумал я. Знаете, что случилось с Брайаном Хантером? Можете загуглить его имя. Он торговал фьючерсами на газ. У него был хэдж-фонд размером 10 миллиардов в 2006 г. В ноябре цена опустилась с 15$ до 4$, но Хантер проигнорировал движение и продолжал усреднять позицию. Его брокер потребовал увеличить обеспечение, и когда обеспечение не пришло, закрыл позицию. Фонд потерял 6.6 миллиардов долларов и был раздавлен.

Стратегия 1: паттерн ABCD

Это давно известная и довольно распространенная стратегия, и она по-прежнему хорошо работает.

Паттерн начинается с сильного движения вверх. От точки А идет постоянное обновление дневных максимумов. Далее, в точке B те кто покупал вначале, начинают фиксировать прибыль. Когда падение останавливается в точке C, это означает, что цена нащупала уровень поддержки. Отсюда вы можете планировать трейд.

На графике — акции компании Ocean Power Technologies (OPPT), которая только что получила новый контракт на 50 миллиардов долларов. На открытии акции подскочили с 7.70$ (А) до 9.40$ (B). Далее, когда цена достигла 8.10$ и я убедился что уровень удерживается, я купил 1000 акций, поставив стоп ниже точки C. Ближе к точке D наблюдается пик объема. Позиция закрывается, когда будет получен новый минимум на 5-минутном графике. В данном случае акция дошла до 12$ и показала слабину на 11.60$, где я закрыл позицию.

Когда акция делает резкий скачок и существенный новый максимум дня (А — B), я отслеживаю, сформируется ли поддержка © на уровне выше A.

Во время консолидации в районе уровня C я выбираю размер позиции, стоп и тейк уровни.

Когда я убеждаюсь, что поддержка устояла, я открываю позицию с целью D или выше

Если дальше цена идет вниз, я закрываю позицию. Некоторые трейдеры дожидаются точки D и только тогда покупают. На мой взгляд это уменьшает отдачу, в то же время увеличивает риск.

Если цена дошла до точки D и продолжает расти, я продаю половину позиции и сдвигаю стоп на точку входа (безубыток)

Я продаю оставшуюся часть когда цена достигает выбранной цели или я вижу что сила покупателей падает — если цена показала новый минимум.

Стратегия 2: бычий флаг (Bull Flag Momentum)

В дейтрейдинге стратегия бычий флаг работает лучше всего на акциях с низким флоатом и ценой до 10$ (см.главу 4).

Пример формации бычий флаг.

На графике формируется одна или несколько длинных свечей (древко), а затем консолидация (флаг). Те трейдеры, которые не успели к началу гонки, ищут возможности войти, но это рискованная операция, т.к. цена уже высока. Вам нужно подождать когда закончится консолидация и цена пробьет зону консолидации, и только тогда покупать. Бычий флаг обычно показывает несколько периодов консолидации. Я стараюсь входить на первом или втором, на более поздних цена может быть сильно завышена.

Пример: RIGL 30 августа 2016г.

Вероятно, вы пропустите первый флаг, т.к. его трудно обнаружить, но вы должны успеть на второй флаг. В этом вам поможет сканер в реальном времени.

В случае с RIGL мой сканер показал необычный объем — в 120 раз превышающий нормальный. Я дождался окончания первой консолидации и когда цена показала новый максимум дня, я вошел. Стоп был установлен ниже уровня консолидации.

Резюмируем правило для этой стратегии.

Когда цена резко подскакивает (обнаруживается сканером или кто-то из чата обратил внимание), я жду консолидации

Во время консолидации я определяю размер позиции, уровни стоп и цели

Как только цена выходит из зоны консолидации, я вхожу в позицию, устанавливая стоп ниже зоны консолидации

Я продаю половину позиции (где? — UF) и сдвигаю стоп на точку входа

Я продаю оставшуюся часть когда достигнута цель или рост прекратился (новый минимум)

Стратегии 3 и 4: Разворот (Reversal)

Эти стратегии основаны на принципе “все, что поднимается, должно упасть”. Я проиллюстрирую это на нескольких примерах.

Стратегия Разворот состоит из 4 элементов:

Не менее 5 последовательных свечей в одном направлении на 5-минутном графике

Экстремальный уровень индекса относительной силы (RSI, Relative Strength Index) — выше 90 и ниже 10. Этот индекс показывает состояния перепроданности и перекупленности акции. Я начинаю отслеживать акции когда мой сканер находит RSI ниже 20 и выше 80.

Цена подбирается к важному дневному уровню поддержки или сопротивления

Формируется неопределенная свеча, волчок или доджи. Вы должны быть готовы действовать к этому моменту

Свеча формы доджи — утренняя звезда или молот — указывает на возможное окончание тренда, когда силы ведущей стороны на исходе. Чтобы быть уверенным, что разворот состоялся, дождитесь первой свечи после доджи на 1-минутном или 5-минутном графике, она должна показать новый максимум около важного дневного уровня поддержки. Это будет точка входа. Стоп будет установлен на уровне предыдущей свечи или ниже уровня поддержки. Точка выхода будет по достижении скользящего среднего (9 EMA, 20 EMA или VWAP) или другого важного дневного уровня.

Если после входа в течении нескольких минут цена остается в боковике, я заново оцениваю ситуацию. Если я вижу, что сетап не состоялся, то выхожу. В противном случае, если я нахожусь в зоне профита, я сдвигаю стоп сначала на уровень безубытка, затем на предыдущую свечу, и т.д.

Основное преимущество стратегии разворот в том, что вам не нужно ловить большие движения в начале (это может быть непросто), но вы можете подготовиться к развороту

Еще один пример. Цена развернулась на уровне с объемом больше среднего. Здесь нет неопределенной свечи, но есть сильная бычья свеча. Иногда разворот происходит так быстро, что неопределенная свеча не успевает сформироваться.

Эта стратегия обычно показывает наилучшее отношение риск/прибыль.

Резюмируем правила для нижнего разворота

Я настраиваю сканер на поиск 4 последовательных красных свечей. При попадании акции в список, я оцениваю объем и потенциальные уровни поддержки чтобы понять хороший ли попался кандидат на разворот

Я ожидаю подтверждения в виде

доджи или сильной бычьей свечи

нахождение цены около сильного уровня поддержки

Когда сформирован новый максимум на 1-минутном или 5-минутном графике, я покупаю

Стоп устанавливается на последнюю красную свечу или минимум дня

следующий уровень поддержки

объемно-взвешенное среднее (VWAP), 9 EMA, 20 EMA — что ближе

новый минимум на 5-минутном графике

Пример: несколько последовательных свечей, доджи — шорт и тейк профит на уровне взвешенного среднего.

Правила для верхнего разворота аналогичны.

Стратегии разворота одни из самых известных, и многие трейдеры торгуют только с ними. Для новичка они самые подходящие, для почти всегда можно найти хорошие сетапы, особенно поздним утром или после полудня.

Стратегия 5: тренд по скользящему среднему (moving average trend)

Пример. В 15:06 был сформирован бычий флаг. Я заметил, что консолидация прошла над уровнем 9 EMA, подтвердив динамический уровень поддержки. Тогда я открыл лонг и проехал до момента прорыва уровня в 15:21. Для торговли в этой стратегии используются 1-минутные и 5-минутные графики.

Пример нисходящего тренда по скользящему среднему.

Резюмируем правила стратегии торговли по тренду

Когда я замечаю формирующийся тренд около скользящего среднего, я смотрю график предыдущего дня, чтобы убедиться, что акция удерживается в рамках тренда.

Я выбираю наиболее подходящее среднее и открываю сделку со стопом на 5-10 центов ниже среднего или по свече

Я следую за трендом до пересечения скользящего среднего

Если цена ушла далеко от среднего, обещая хороший профит, я закрываю всю или половину позиции, не обязательно дожидаясь пересечения. Если же цена откатывается обратно к среднему, я могу увеличить позицию и продолжить тренд

Я нечасто торгую с этой стратегией, т.к. это требует довольно длительного нахождения в позиции. Тренды иногда длятся часами. Но в этом можно видеть и преимущество, поскольку она не требует быстрого принятия решения.

Стратегия 6: объемно-взвешенное среднее (VWAP)

Описание этого индикатора не приводится, можете его загуглить. Смысл VWAP в том, что он показывает кто сейчас у руля — продавцы или покупатели. Обычно этот индикатор используют институциональные трейдеры для определения точки входа и выхода при торговле крупными позициями. Наблюдаем поведение цены после открытия. Если цена уходит выше среднего, вероятно, крупный участник начинает покупать, цена уходит выше среднего и это хороший момент для покупки. Если цена падает ниже среднего, вероятно, крупный участник продает и это хороший момент для продажи. Если акция торгуется недалеко от среднего, она не представляет интереса для этой стратегии.

Пример: SolarCity Corporation (SCTY) 24 июня 2016 г.

Около 10:30 я заметил, что цена обнаружила поддержку выше VWAP на уровне примерно 21$. Я купил 1000 с целью 22$ и стопом под свечой. Закрыл половину на 21.50$ и сдвинул стоп на безубыток. Остаток я закрыл на 22$, потому что знаю — уровни кратные 0.50$ часто выступают в качестве поддержки/сопротивления.

Другой пример: шорт SCTY 22 июня 2016 г.

Резюмируем порядок применения стратегии по взвешенному среднему

При формировании списка акций я оцениваю движение цены относительно VWAP. Если цена двигается в сторону VWAP, я ожидаю пробоя

При пробое я покупаю как можно ближе к VWAP со стопом на последней перед пробоем свече

Я держу позицию до целевой цены или до очередного уровня поддержки/сопротивления

Обычно я продаю половину позиции на целевой цене и сдвигаю стоп на безубыток

Стратегия 7: торговля от поддержки/сопротивления

Я не рисую диагональные линии тренда, как это делают некоторые трейдеры. Я считаю что только горизонтальные уровни поддержки и сопротивления имеют значение.

Поддержка это горизонтальная линия, соединяющая 2 или более минимума.

Сопротивление это горизонтальная линия, соединяющая 2 или более максимума.

Слабые (minor) уровни могут приостанавливать тренд, сильные (major) могут его разворачивать. Трейдеры могут покупать на поддержке и продавать на сопротивлении.

Перед открытием рынка, я определяю важные уровни поддержки и сопротивления по дневному графику.

Если я не могу определить сходу уровни, возможно, и другие трейдеры не могут их определить, и тогда я считаю что их бессмысленно рисовать и использую другие стратегии.

Вот некоторые секреты нахождения уровней

Ищите неопределенные свечи

Для акций дешевле 10$ цены, кратные 0.50$ или 1.00$. Даже если вы их не видите на графике, можете считать из невидимыми уровнями для дейтрейдинга

Используйте близкий интервал (видимо, имеется в виду, что не нужно искать уровни на несколько лет назад, мы же говорим о дейтрейдинге — UF)

Чем больше минимумов и максимумов пересекает линия, тем она важнее

Ищите уровни вблизи текущей цены. Нет смысла искать их, скажем, на цене вдвое выше, т.к. такое движение в течение дня маловероятно

Уровни обычно представляю собой не линии а зоны

Должен быть четко виден отскок от уровня

Для дейтрейдинга, в отличие от спекуляций, линии уровней нужно проводить по хвостам

При торговле по уровням обратите внимание на рост объемов вблизи уровней поддержки/сопротивления. Это означает что уровни значительны и вы можете их использовать.

Резюмируем правила торговли по уровням

После того, как отобраны акции в игре, оцениваем уровни поддержки и сопротивления по дневным графикам

Отслеживаем движение цены возле уровней на 5-минутном графике Если сформировалась неопределенная свеча, это подтверждение уровня и от него можно торговать. Открываем позицию со стопом ниже уровня поддержки (в лонг)

На следующем уровне закрываем часть позиции

Оставляем позицию до целевой цены или до следующего уровня

Обычно я продаю половину позиции и сдвигаю стоп на безубыток

Если не удается определить очередной уровень, я предпочитаю считать уровнем следующее целое число

Стратегия 8: из красного в зеленый (red-to-green)

Как я уже упоминал, одним из индикаторов для меня является цена закрытия предыдущего дня. Она может выступать сильным уровнем поддержки/сопротивления. Когда акция показала гэп на открытии и после этого идёт большой объем при движении в сторону вчерашнего закрытия, покупаем (если был гэп вниз) или продаем (если был гэп вверх) с целью около вчерашнего закрытия.

Анализируем после открытия движение около вчерашнего закрытия.

Если идет движение в сторону уровня закрытия на объёмах, я вхожу с целью на уровне закрытия

Стоп на ближайшем техническом уровне — среднее или важный уровень

Обычно я закрываю всю позицию на целевом уровне

Стратегия 9: прорыв диапазона (opening range breakout, ORB)

Стратегия лучше всего работает на акциях со средним и высоким флоатом, которые показали большой гэп. Логика стратегии такова: ловим крупную рыбу в определенных условиях.

Оцениваем движение и объем в первые 5 минут торгов (можно также 15 минут).

Объем есть но цена двигается незначительно по сравнению с дневным диапазоном (ATR)

Если после первых 5 минут цена продолжает движение и выходит за рамки диапазона открытия, я открываю позицию в направлении движения

Цель — следующий важный уровень, среднее или цена вчерашнего закрытия

Если сразу не удается определить точку выхода, я закрываю позицию когда тренд выдохся: новый минимум (при лонге)

Я выбирал стратегии под себя. Под свой размер депозита, цели, склонность к риску, характер и удобное для меня время нахождения на рынке. Вам не следует копировать чьи-либо стратегии, вам нужно создать свой набор, с которым вам будет комфортно работать. Пробуйте разные стратегии, подстраивайте их под себя.

Многие трейдеры полагаются на большое количество индикаторов, таких как RSI, MACD, пересечение средних и т.д. Известны сотни различных индикаторов. Но для дейтрейдинга, я не рекомендую применять стратегии только на основе индикаторов (механически), нужно каждый раз принимать решение самостоятельно. Да, я использую RSI, но только для поиска акций, а не для определения точек входа и выхода.

Правило 10: индикаторы всего лишь индикаторы. Они не должны командовать

Разработайте собственную стратегию.

Найдите свое место на рынке. Это может быть 1-минутная, 5-минутная или даже недельная торговля (спекуляции, swing trading). Начните с освоения одной стратегии, изучите ее достаточно хорошо, чтобы выжить (сохранить депозит), и только потом двигайтесь дальше. Трейдинг это не спринт, это марафон.

Выбор стратегии на основе времени дня

Каждый трейдер должен вести записи, в каких случаях какие стратегии дают лучший результат. Для себя я разделил время на 3 зоны: открытие, середина дня и закрытие.

На открытии (первые 1.5ч торгов) лучше всего работают стратегии Бычий флаг и VWAP.

Середина дня — наиболее опасное время. Здесь я обычно уменьшаю размер позиции и применяю только сетапы с хорошим отношением прибыль/риск. Это стратегии Разворот, VWAP, скользящее среднее и поддержка/сопротивление.

Закрытие (последний час торгов). В это время многие трейдеры закрывают позиции, чтобы не оставлять их овернайт. Хорошие результаты показывают VWAP, скользящее среднее и поддержка/сопротивление.

Да, эта часть далась тяжелее остальных. Я пытался осознать каждую из предложенных стратегий. Не могу сказать что все досконально понял, поправьте меня, если заметите ошибку.

Наверняка некоторые могут сказать — «да это же называется чашка с ручкой». Вполне может быть. Автор не претендует на изобретение, он так и говорит что стратегии давно известны. Он лишь дает рекомендации к чему, когда, и как их применять.