Дифференциация баз распределения косвенных затрат предполагает что

Прямые и косвенные затраты: что это такое и как отслеживать

Вести финансовый учет и разделять расходы в бизнесе на прямые и косвенные полезно по нескольким причинам. Это нужно для расчета налоговой базы, если в вашем налоговом режиме учитываются расходы. Это помогает сформировать себестоимость — пригодится при планировании финансовой модели и для аналитики. Деление обязательно, если вы должны вести бухучет.

Деление в организациях различных отраслей может отличаться. Учитывайте это, классифицируя расходы.

Какие бывают затраты с точки зрения бухучета

Если ориентироваться на ст. 318 и 319 НК РФ, закон разделяет все расходы на два вида. Причем юридически корректно называть расходы «затратами».

Косвенные затраты

Это деньги, которые нельзя напрямую посчитать в себестоимости конкретного продукта, они формируют себестоимость нескольких продуктов сразу. Но без этих расходов бизнес не сможет производить продукт. Обычно в эту категорию включают оплату аренды и ЖКУ, траты на маркетинг, рекламу, секретариат, бухгалтерию.

Прямые затраты

Это затраты, которые формируют себестоимость конкретного изделия. Например, сюда относят сырье, полуфабрикаты, комплектующие и другие производственные запасы. Прямыми затратами также считаются зарплаты и социальные выплаты, которые занимаются непосредственно производством, и амортизация оборудования.

В прямые затраты добавляют и оплату работ, которые выполняют подрядчики — если они напрямую влияют на себестоимость изделия. Так, если вы заказываете упаковку для изделий, то это прямые затраты. Если подрядчик занимается обслуживанием компьютеров и ремонтом другой техники в вашем офисе, то это, скорее, косвенные затраты, потому что они влияют на весь процесс в целом.

Удобный сервис для разделения расходов на прямые и косвенные

Вы сами должны определять, какие расходы относить к прямым, а какие к косвенным. Если в учетной политике вы не отнесли затраты к прямым, то они будут классифицироваться как косвенные.

Внереализационные расходы

Существует и третий вид затрат — внереализационные. Они не формируют себестоимость продукции как для конкретного изделия, так и целиком, и вообще не имеют прямой связи с производством и реализацией.

Например, внереализационными обычно называют расходы на обслуживание кредита, траты на судебные издержки, неустойки. Подробный перечень содержится в ст. 265 НК РФ.

Другие виды затрат для финансового учета

Для финансового учета расходы разделяют еще на два вида.

Виды затрат можно комбинировать. Обычно прямые затраты влияют на себестоимость, поэтому их относят к переменным. Например, затраты на полуфабрикаты: чем больше производим, тем больше расходуем, поэтому это прямая переменная категория.

Существуют исключения — допустим, расходы на рекламу не отражаются напрямую на себестоимости производства и являются косвенными затратами. Но с помощью веб-аналитики мы можем посчитать, сколько нужно рекламных денег на продажу одной единицы товара — например, с помощью ретаргетинга. Если захотим продавать больше, придется увеличивать бюджет. Поэтому это косвенная переменная трата.

Постоянные и переменные затраты используют обычно для финансового учета и планирования бизнеса — это условные понятия, закон не регулирует и не обязывает вас отслеживать их. Прямые и косвенные нужны для бухучета, они основаны на других критериях. Если вы определяете доходы и расходы по методу начисления, то их нужно отслеживать и определять, это требование закона.

Кто должен вести разделение затрат

Согласно ст. 318 НК РФ делить затраты на прямые и косвенные должны все юрлица на ОСНО, которые работают по методу начисления. Косвенные затраты распределяют на все виды продукции. Для этого выбирают базу, которой могут быть переменные затраты.

В бухгалтерском и налоговом учете под методом начисления понимают метод, когда доходы учитываются в момент документального подтверждения операции. Еще есть кассовый метод — доходы учитываются в момент поступления денег в кассу. Кассовый метод обычно используют организации на УСН, так как он проще и помогает избежать кассовых разрывов.

Если вы на ОСНО и величина средней выручки без учета НДС в каждом из предыдущих четырех кварталов не больше 1 млн руб., вы имеете право вести налоговой учет кассовым методом. Исключения указаны в ст. 273 НК РФ: несмотря на соответствие требованию по выручке, кассовый метод не могут применять банки, кредитные потребительские кооперативы и микрофинансовые организации, компании, добывающие углеродное сырье и компании, которыми владеют иностранные организации.

Как вести прямые и косвенные затраты в налоговом учете

В бухгалтерском учете разделение на косвенные и прямые затраты важно для формирования себестоимости. Не забывайте, что косвенные расходы нельзя относить напрямую на себестоимость одного изделия. Вместо этого выбирайте обоснованную базу распределения и добавьте отметку об этом в учетную политику.

В налоговом учете затраты тоже разделяют на косвенные и прямые, но с другими целями — они влияют на уменьшение налоговой базы. Здесь важно учитывать, в какой момент конкретные затраты влияют на стоимость продукции.

Обратите внимание: размер налогооблагаемой прибыли снизится, если в организации объем косвенных расходов превысит прямые, и затраты будут учитываться раньше. Поэтому нужно внимательно следить за обоснованием ваших решений: если занижать прямые траты или неверно их учитывать, налоговая инспекция может воспринимать это как способ ухода от налогов.

Как списывать расходы

Чтобы избежать путаницы, старайтесь минимизировать отличия в бухгалтерском и налоговом учетах. Отражайте и обосновывайте все расходы в документах, иначе придется доказывать свою позицию налоговой инспекции.

Прямые расходы списывайте в том же периоде, в котором реализовали продукцию, даже если у покупателя есть отсрочка платежа до следующих отчетных периодов. Не списывайте расходы на готовую продукцию на складах. Косвенные расходы в налоговом учете не распределяйте. Их списывают единовременно, в том же периоде, когда вы их произвели. Налогооблагаемую прибыль при этом снижайте.

Чтобы сблизить данные в учетах, постарайтесь уравновесить размер себестоимости в бухучете с прямыми расходами в налоговом учете.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Распределение косвенных затрат и закрытие счетов затрат в «1С:Бухгалтерии 8»

С отчетов за 2021 г. используется новый ФСБУ 5/2019 «Запасы», регламентированный Приказом Минфина от 15.11.2019 г. № 180н. На его основании изменился порядок определения фактической себестоимости незавершенки и готовой продукции.

В 1С:Бухгалтерии 8 начиная с версии 3.0.89 поменялись настройки механизма разделения косвенных расходов, а также закрытия затратных счетов. Данные изменения основаны на ФСБУ 5/2019.

Что такое косвенные расходы

Согласно ФСБУ 5/2019 косвенные расходы — это затраты, которые нет возможности отнести на конкретные товары, работы, услуги. Компания сама устанавливает классификацию прямых и косвенных затрат и механизм разделения косвенных затрат между видами товаров, работ, услуг (пп. 23-25 ФСБУ 5/2019).

Соответственно, практика остается прежняя, но по п. 26 ФСБУ 5/2019 установлено, что нельзя включать в фактическую себестоимость незавершенки и готовой продукции:

По обновленным правилам, введенным на основании ФСБУ 5/2019 в 1С:Бухгалтерии 8 начиная с версии 3.0.89 поменялись настройки разделения косвенных затрат и закрытия затратных счетов (20, 23, 25, 26, 28).

Косвенные затраты, включаемые в стоимость готовой продукции, работ или услуг, отражаются на сч. 20.01, 23 или 25. Сч. 26 с текущего года в программе предназначен лишь для учета управленческих расходов, к примеру, расходов на канцтовары, связь, консультационные услуги, аудит и т.д., то есть они не включаются в себестоимость незавершенки и готовой продукции. Если ранее на сч. 26 учитывались общехозяйственные расходы, связанные с производственным процессом в целом, то учет таких затрат теперь требуется вести на сч. 20, 23 или 25. А на сч. 28 учитывается брак в производстве.

Для исчисления налога на прибыль все затраты делятся на прямые и косвенные на основании списка прямых расходов, который компания задает в настройках по налогу на прибыль. Для установки списка нужно зайти в меню «Главное», выбрать «Налоги и отчеты», перейти во вкладку «Налог на прибыль» и далее «Перечень прямых расходов».

В связи с этим себестоимость продукции в бухгалтерском и налоговом учете может быть не одинаковой, что приводит к появлению временных разниц и отложенного налога на основании ПБУ 18/02, регламентированного Приказом Минфина от 19.11.2002 г. № 114н.

Как распределяются косвенные затраты

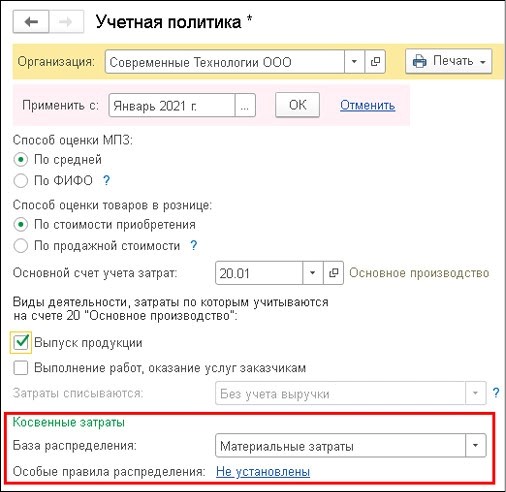

Производить настройку разделения косвенных затрат в бухучете нужно в специальной форме — «Учетная политика» в меню «Главное». Для этого используется группа реквизитов «Косвенные затраты».

В графе «База распределения» нужно указать базу — она выбирается из выпадающего перечня. При этом есть возможность выбрать в качестве базы распределения объем выпуска, плановую себестоимость выпуска, зарплату, материальные затраты, выручку или прямые затраты.

Когда база распределения выбрана, она будет использоваться как основное правило разделения всех видов косвенных расходов по наименованиям продукции.

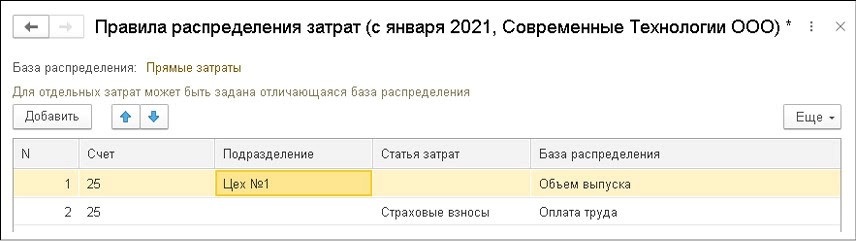

Некоторые компании используют иные правила разделения косвенных затрат, к примеру, для конкретных подразделений или для определенных расходов. Их также можно настроить, но через специальную форму — «Правила распределения затрат» через ссылку «Особые правила распределения».

Когда пользователю откроется форма при нажатии на гиперссылку, он может через кнопку «Добавить» заполнить таблицу, при этом поставив счет затрат, подразделение или статью затрат, для которых будут применяться особые правила разделения. Также нужно указать и базу распределения, которая отличается от основной.

Пользователь применяет особые правила в ситуации, когда компания использует базу разделения, которой нет в перечне возможных значений для основного правила. К примеру, для основного правила невозможно выбрать базу разделения по списку статей затрат. Но в качестве исключения такое распределение вполне можно использовать.

Как распределяются затраты, учтенные на сч. 25

В программе на сч. 25 собираются затраты подразделений, обслуживающих основное производство, но не выпускающих продукцию, не выполняющих работы и не оказывающих услуги производственного характера. То есть к ним относятся затраты, учитываемые ранее на сч. 26 и распределяемые на стоимость готовой продукции, работ, услуг, к примеру, затраты котельной или ремонтного цеха.

Затраты, собранные на сч.25, автоматически распределяются при проведении регламентной операции «Закрытие счетов 20, 23, 25, 26». Она используется при закрытии месяца через раздел «Операции».

Соответственно, сч. 25 теперь используется более расширенно, вследствие чего изменился порядок распределения учитываемых на нем затрат. Он осуществляется в два шага:

Компания производит текстильные товары в двух производственных подразделениях:

На сч. 25 «Общепроизводственные расходы» ведется учет затрат производств (цехов), а также затрат лаборатории качества, обслуживающей оба цеха.

На сч. 26 «Общехозяйственные расходы» ведется учет управленческих затрат, например, расходов администрации. Исключением в данном случае являются затраты на зарплату замдиректора по производству, занимающегося исключительно производственными вопросами. Его зарплата вместе с начисленными страхвзонсами учитывается на сч. 25.

В соответствии с учетной политикой компании база распределения косвенных затрат — это прямые затраты производства.

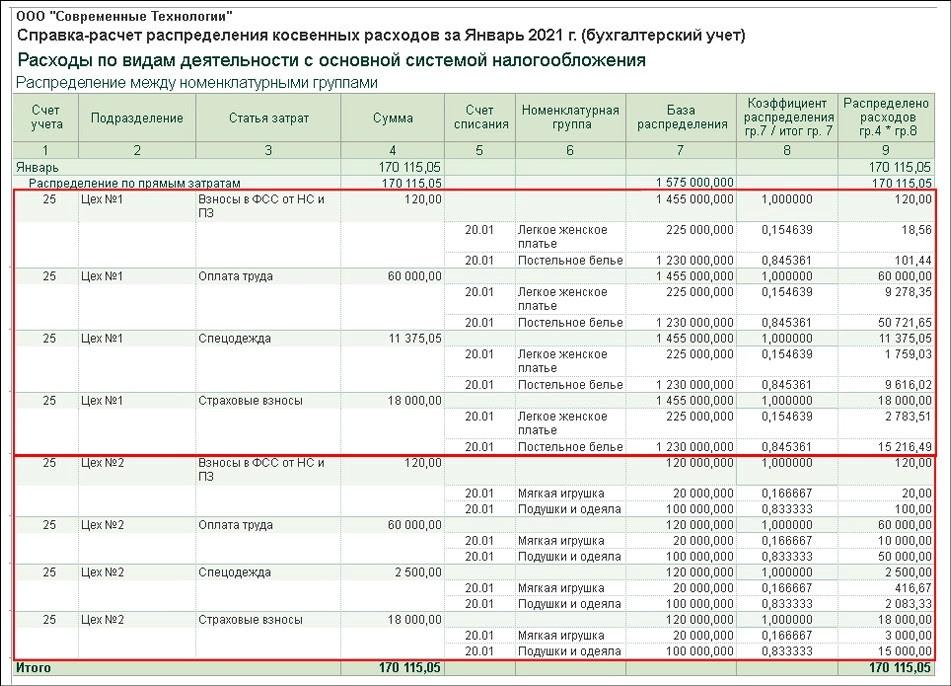

В январе 2021 г. размер прямых затрат на сч. 20.01 «Основное производство» — 1,575 млн. руб., в т.ч. разделение по номенклатурным группам:

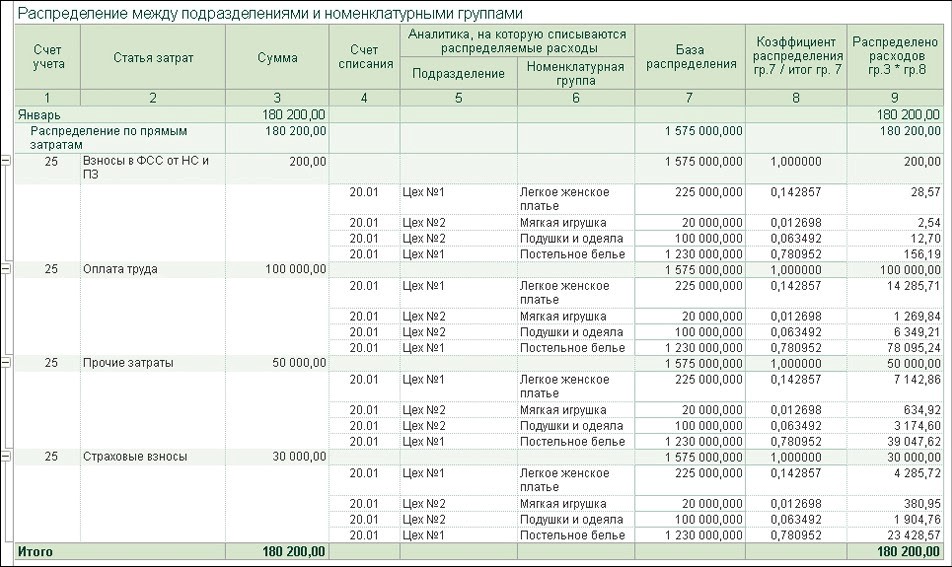

Размер косвенных затрат на сч. 25 — 350 315,05 руб., в т.ч. разделение по подразделениям:

При проведении регламентной операции «Закрытие счетов 20, 23, 25, 26» косвенные затраты на сч. 25 распределяются пропорционально прямым затратам.

На первом шаге производится распределение затрат цехов:

Первоначальное распределение отражается в первой части справки-расчета «Распределение косвенных расходов».

На втором шаге производится распределение оставшихся затрат между производственными подразделениями по группам. Дальнейшее распределение отражается во второй части справки-расчета «Распределение косвенных расходов».

Когда распределение произведено, создается корреспонденция с учетом аналитики:

Дт 20.01 Кт 25 — проводятся суммы, указанные в столбцах 9 представленного расчета

При использовании такого комбинированного способа распределения затрат, собираемых на сч. 25, можно избежать ошибок.

Как распределяются затраты, учтенные на сч. 20

Правило распределения косвенных затрат применяется и для тех затрат, которые учитываются на сч. 20.01. На этом счете можно отражать косвенные затраты в ситуациях, когда расходы напрямую не относятся к определенной продукции, т.е. когда не заполняется субконто «Продукция». Эти затраты распределяются по видам продукции внутри номенклатурной группы.

В случае, если используемая база распределения, которая указана в настройках, по каким-то причинам не может применяться для затрат, собираемых на сч. 20, то программа автоматически их распределяет. В этой ситуации пользователь защищен от ошибок в виде погрешностей, которые появляются при настройке распределения косвенных затрат.

Распределение затрат, собираемых на сч. 20, можно увидеть в справке-расчете «Себестоимость выпущенной продукции и услуг».

Как закрывается счет 26

Согласно п. 26 ФСБУ 5/2019, затраты, которые не связаны с производственной деятельностью, нельзя включать в себестоимость производства. И теперь с 2021 г. на сч. 26 относятся только управленческие затраты.

В настройках учетной политики не нужно выбирать порядок распределения общехозяйственных расходов, поскольку они полностью входят в расходы текущего периода. Однако правила списания затрат со сч. 26 различается для компаний, которые применяют сч. 20 или не применяют его.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Как списываются затраты на счет 90.08

Когда в настройках программы в части учетной политики стоит флажок «Выпуск продукции» или «Выполнение работ, оказание услуг заказчикам», то затраты, относимые на сч. 26, при закрытии месяца списываются на сч. 90.08 «Управленческие расходы». Раньше в 1С это способ назывался — директ-костинг.

Однако иногда пользователям нужно распределить управленческие расходы, например, по контрактам с бюджетными организациями или с государственными корпорациями. В этом случае цена контракта рассчитывается с учетом затрат исполнителя. Ему нужно отчитаться перед заказчиком о понесенных расходах, в т.ч. о доле управленческих расходов, которые приходятся на конкретный контракт.

В данном случае специалисты рекомендуют использовать программу 1С:Бухгалтерия 8 КОРП. В ней при закрытии месяца управленческие расходы можно распределить по номенклатурным группам пропорционально базе распределения, которая указана в учетной политике. Чтобы так сделать, требуется открыть субконто «Номенклатурные группы» к сч. 90.08.

Если компания работает с государственными контрактами и при этом применяет особые правила распределения затрат, тогда их нужно указать как для сч. 25, так и для сч. 26.

Как списываются затраты на сч. 90.02

Если у компании деятельность не связана с производством, она применяет сч. 26 для обобщения сведений о затратах, осуществляемых для ведения деятельности. К примеру, к ним относятся агенты, брокеры, дилеры, комиссионеры и т.д., т.е. компании, которые оказывают непроизводственные услуги. К ним не относятся организации, которые осуществляют торговую деятельность (Приказ Минфина от 31.10.2020 г. № 94н).

В этом случае компании, которые не применяют сч. 20, списывают все расходы со сч. 26 на сч. 90.02 «Себестоимость продаж». Если же относить их на сч. 90.08, тогда валовая прибыль будет рассчитываться неверно, т.к. она всегда будет равна выручке.

Для корректного отражения информации требуется настроить учетную политику так, чтобы не были установлены флажки «Выпуск продукции» и «Выполнение работ, оказание услуг заказчикам». Когда пользователь будет проводить регламентную операцию по закрытию счетов, все расходы в бухучете со сч. 26 спишутся на сч. 90.02.

В налоговом учете все косвенные расходы, учитываемые на сч. 26, всегда списываются на сч. 90.08.

Что касается торговых компаний, то для них рекомендуется вести учет затрат на сч. 44 «Расходы на продажу».

Как закрывается счет 28

Сч. 28 предназначен для учета расходов, которые возникают из-за нарушения процесса производства. Например, на основании п. 26 ФСБУ 5/2019 к ним относятся сверхнормативный расход материалов, потери в случае брака, простоев, аварий и т.д.

До 2021 г. в 1С:Бухгалтерии 8 КОРП не было автоматизации закрытия сч. 28. Начиная с текущего года в программе при закрытии месяца затраты на брак списываются на сч. 90.02 в себестоимость продаж. Если они указываются на сч. 28 без разделения по номенклатурным группам, тогда они распределяются по группам пропорционально базе распределения, которая установлена учетной политикой.

На сч. 28 можно вести учет и потерь, которые включаются в себестоимость продукции, т.е. тех потерь, которые обусловлены технологическим процессом. В этом случае вручную формируется корреспонденция:

Тогда при закрытии месяца в себестоимость продаж списываются суммы сальдо сч. 28, получившиеся после проведения данной корреспонденции.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Управленческий учет: как распределить расходы по направлениям деятельности, чтобы правильно оценить их прибыльность

Чтобы корректно оценить эффективность каждого вида деятельности компании, нужно правильно посчитать доходы и расходы в разрезе этих направлений. Больше всего сложностей обычно возникает при делении затрат организации, особенно косвенных. В зависимости от учетной политики одни и те же бизнес-единицы могут быть прибыльными или убыточными в итоговой отчетности, на основе которой принимаются управленческие решения. При этом детализация учета, призванная повысить точность данных, делает его ведение трудоемким – как следствие появляются ошибки, а из-за ошибок отчетные документы готовятся долго и часто содержат неверную информацию. Поэтому важно выбрать оптимальный подход к распределению издержек.

Делим расходы на прямые и косвенные

Прямыми считаются затраты, связанные только с одним конкретным видом деятельности. Они обычно возникают в процессе производства или реализации конкретного вида продукции или услуг и исчезнут, если закрыть направление. К косвенным затратам, соответственно, относятся все остальные. Определять также удобно по следующим принципам:

Например, вне зависимости от правил бухучета к прямым расходам стоит отнести бонусную часть заработной платы сотрудников (процент от продаж), расходы на маркетинг этого вида деятельности, расходы на эксплуатацию и содержание транспорта, который развозит продукцию только этого направления, лизинговые платежи по оборудованию, которое используется только для этого вида активности, оплату сертификации продукции этого направления и проценты по кредитам и займам, взятым специально для конкретного подразделения.

И по этому же принципу должны учитываться доходы. То есть, например, средства, полученные от реализации имущества отдела или сдачи его в аренду, и выручку от колебаний курсов валют, полученную в процессе покупки и продажи продукции конкретного вида, нужно отнести к выручке соответствующей бизнес-единицы.

Если какие-то помещения используются только одним подразделением, то все расходы, связанные с этим помещением, включая налоги, относятся к прямым расходам этого вида деятельности. Также если какие-то сотрудники, даже из головного офиса, работают только с одним направлением бизнеса, то оплата их труда и затраты на все используемое ими имущество следует считать прямыми издержками этого направления.

Можно ли вообще не распределять косвенные расходы?

Обычно полное распределение затрат по видам деловой активности требуется не только для оценки финансовых результатов последних. Например, ценообразование на предприятии может осуществляться затратными методами. Тогда для установления цен на товары или услуги нужна себестоимость, а чтобы вычислить себестоимость, нужно учесть не только прямые, но и косвенные затраты.

Но если ни для каких других целей управленческого учета нет необходимости разносить все доходы и расходы по направлениям, тогда и для оценки фин. результатов самих направлений ими допустимо пренебречь и считать окупаемость на основе только прямых расходов. В этом случае важно анализировать прибыльность предприятия в целом и динамику изменения величины косвенных расходов постатейно.

Как выбрать базу распределения косвенных затрат?

Если косвенные издержки существенно меньше прямых, имеет смысл использовать единую базу для их распределения, поскольку детализация этих расходов все равно не нужна для принятия управленческих решений. Наиболее распространены следующие варианты баз:

При этом, выбирая базу, стоит смотреть не только на возможность ее применения для вашего типа бизнеса, но и на то, помогает ли она действительно справедливо разделить расходы и отразить реальное положение дел в отчетности. Например, на первый взгляд кажется, что для консалтинговых и других компаний с большим фондом оплаты труда всегда стоит выбирать базу распределения, связанную с персоналом. То есть ориентироваться на зарплаты или количество сотрудников направления. Но на практике, в силу разной трудоемкости деятельности, на управление подразделением меньшего размера может уходить столько же времени административного персонала и высшего руководства, сколько уходит на менеджмент большего подразделения. Например, проектные работы могут быть более ресурсоемкими для менеджмента компании, чем ведение постоянных клиентов. Или обучающие мероприятия могут требовать больше времени и внимания, чем работа с клиентами, хотя event-отдел по численности и ФОТ меньше.

Если доля косвенных издержек большая, нужны индивидуальные базы. Уровень детализации стоит выбирать в зависимости от величины косвенных расходов. Чтобы избежать излишнего усложнения учета, нередко стоит остановиться на варианте индивидуального разнесения только тех затрат, базы которых наиболее очевидны, а остальные распределять по единой базе. Например, расходы на аренду офисов, складов, их страхование и соответствующие коммунальные платежи легко разделить на основе площадей, которые заняты разными видами бизнеса. Или расходы на транспорт и оборудование можно посчитать по времени пользования разными подразделениями, по количеству заказов от каждого, по объему использованных ресурсов.

Нужно ли отдельно оценивать прибыльность после вычета только прямых расходов?

Когда в управленческом учете предприятия косвенные издержки разносят по видам деловой активности или филиалам, менеджмент нередко считает правильным оценивать прибыльность бизнес-единиц по итогу, после распределения всех затрат. Но фин.результаты, посчитанные на основе итоговой величины расходов, показывают окупаемость направлений только с учетом затрат на их жизнеобеспечение. А на практике эти затраты могут состоять в основном из постоянных расходов, доля переменных бывает невелика. В этом случае закрытие тех подразделений, которые убыточны по конечной оценке, приведет к падению, а не росту совокупной прибыли компании. Возьмем пример сети магазинов.

Учет и распределение затрат для определения себестоимости

Данные о себестоимости лежат в основе принятия стратегически важных решений для вашей компании в ценовой политике, товарной стратегии, стратегии каналов сбыта и т.п. Ошибка в этой сфере может привести к большим материальным потерям.

Не последнюю роль здесь играет правильность выбранного метода для получения информации. При этом важно, чтобы метод оставался корректным и актуальным. Если вдруг ваш метод отстает от изменений внешней и внутренней среды, то он вполне способен погубить компанию.

Благодаря грамотной системе управленческого учета можно получать корректные и своевременные данные о себестоимости производимых продуктов или услуг, заказов и контрактов. При этом, сопоставляя себестоимость с ценой, можно оценить доходность тех или иных продуктов, клиентов и т.п.

Сравним два метода оценки себестоимости объектов затрат: традиционный метод и АВС-анализ.

Традиционный метод калькуляции себестоимости предполагает три пути распределения затрат.

Путь 1. Формирование пула накладных расходов.

Накладные расходы выделяются и объединяются в группу. В лучшем случае на этом шаге данные расходы будут сгруппированы по центрам (пулам) расходов или по подразделениям (обслуживающим, управляющим). Далее в этом случае к разным пулам будет возможность применять различные факторы распределения накладных расходов на объекты затрат.

Путь 2. Перенесение стоимости прямых расходов на объекты затрат.

Перенос стоимости прямых расходов обычно осуществляется в соответствии с нормами расхода сырья или нормами трудозатрат.

Путь 3. Распределение стоимости накладных расходов на объекты затрат.

Этот шаг является предметом критики традиционного метода калькуляции. Такое распределение может проводиться:

На возникновение накладных расходов влияет некоторая совокупность характеристик объекта затрат. Традиционный метод выбирает фактор с наибольшим весом и игнорирует иные причины возникновения накладных расходов.

В свою очередь, это приводит к тому, что выбранные объекты затрат с сильными характеристиками оттягивают на себя большую сумму накладных расходов. При этом в реальности, наоборот, объекты затрат с меньшим значением фактора распределения получат меньше накладных расходов, хотя могут являться основной причиной их возникновения.

В результате получается, что объекты затрат первого типа выполняют своего рода роль «доноров рентабельности» для объектов второго типа. То есть, на практике данная система может скрыть убыточность одного продукта и занизить рентабельность другого.

Согласно традиционному методу, даже если распределение накладных расходов по объектам затрат пройдет с серьезными ошибками, то информация о себестоимости не будет содержать значительной погрешности. Соответственно, управленческие решения будут вполне эффективными. Однако такой способ калькуляции в современном мире не так популярен. Сейчас компании стремятся получить более точные расчеты, минимизировав риски.

Распределение затрат в АВС-анализе

Метод носит название операционно-ориентированного учета затрат — АВС (activity-based costing).

Здесь кроме «затрат» и «объектов затрат» используются понятия «ресурсы» и «операции». Чтобы провести АВС-анализ необходима следующая классификация операций:

Выделяют шесть путей распределения затрат при операционно-ориентированном методе калькуляции.

Распределение накладных затрат на ресурсы.

Здесь стоимость накладных расходов переносится на стоимость ресурсов. При этом определяется полная текущая стоимость обладания единицей ресурса: стоимость должности, стоимость оборудования и т.п.

На практике часто одна статья затрат переносится на несколько единиц ресурсов. Например, арендная плата офисных помещений должна быть разнесена на стоимость должностей, чьи рабочие места находятся в данном помещении. Тогда здесь используются коэффициенты распределения затрат, которые называют «драйверами затрат». Это основной показатель уровня затрат: для арендной платы — это площадь помещения, занимаемая данным сотрудником; для стоимости потраченной электроэнергии — это потребляемая электрическая мощность персонального оборудования сотрудника (с поправкой на время работы) и т.п.

Сначала находят стоимость единицы драйвера затрат: одного квадратного метра, киловатт-часа и т.п. для этого необходимо умножить стоимость единицы драйвера на количество драйвера, потребляемое данным ресурсом.

Отнесение прямых расходов на стоимость объектов затрат.

Этот шаг в АВС-анализе идентичен распределению прямых затрат в традиционной калькуляции и не вызывает никаких методических сложностей.

Первичное перенесение стоимости ресурсов на операции

Это трудоемкая, но очень важная процедура.

Полная стоимость ресурсов, рассчитанная на первом пути, переносится на операции, которые выполняют соответствующие единицы ресурсов.

Перенос стоимости с ресурсов на операции производится пропорционально показателям, отражающим степень использования данного ресурса в соответствующей операции. Эти показатели носят название «драйверы ресурсов».

Расчет переносимой стоимости производится в несколько этапов:

Перераспределение стоимости обслуживающих операций на обслуживаемые ими ресурсы

Обслуживающая операция может переносить свою стоимость в том числе и на ресурс (сотрудника или оборудование), который выполняет эту операцию. К примеру, программист сам работает на ПК и вынужден обслуживать в том числе и компьютер. Обратно на «свой» ресурс обслуживающая операция перенесет лишь часть своей стоимости, а остальная распределится на другие ресурсы.

Перенесение стоимости операции производится пропорционально драйверам операций, которые формируются аналогично драйверам затрат и драйверам ресурсов. Сначала рассчитывается общее количество единиц драйвера, затем определяется стоимость каждой единицы. Далее анализируется количество потребляемых единиц драйвера и рассчитывается переносимая стоимость.

Распределение стоимости управляющих операций на основные и обслуживающие операции

Это наиболее сложная процедура и носит в большинстве случаев субъективный характер. В целях АВС-анализа объектами управления следует признавать не ресурсы, которыми управляет субъект управления, а действия (операции) объектов управления.

Крайне сложной задачей данного этапа является выбор адекватного драйвера операций, пропорционально которому производилось бы перераспределение. Предлагаются такие подходы:

Управляющие операции располагаются на различных уровнях модели бизнес-процессов компании. С этим связаны сложности перераспределения, поскольку в данном случае будут наблюдаться не только горизонтальные, но и вертикальные переносы стоимости.

Перенесение стоимости основных операций на объекты затрат

Драйверами операций на этом шаге обычно являются количественные характеристики объектов затрат (количество в штуках, вес в килограммах, длина в метрах и т.п.), пропорционально которым основные операции переносят на них свою стоимость.

Основные операции можно разбить на группы, аналогичные классификации объектов затрат: «продуктово-ориентированные» и «клиенто-ориентированные». Первый вид основных операций связан с полным циклом создания продукта, а второй — с полным циклом продажи данному покупателю.

Однако в реальности не целесообразно ограничиваться расчетом только себестоимости произведенного продукта или абстрактной стоимости обслуживания клиента. Необходимо оценить полную себестоимость объектов затрат. В этих целях создаются срезы «покупатели–продукты» или «продукты–покупатели», в которых к себестоимости объектов типа «покупатели» прибавляется себестоимость объектов типа «продукт» и наоборот. Итоги этих расчетов используются для оценки рентабельности производства и продажи отдельных продуктов, а также производства продукции и продажи ее определенным покупателям.

Распределение затрат в 1С

В настоящее время особую актуальность приобретают вопросы распределения косвенных расходов между видами выпускаемой продукции (работ, услуг).

В программах 1С расходы, которые распределяются на себестоимость товаров, регистрируются по статьям расходов с вариантом распределения на себестоимость товаров.

В системе 1С:ERP поддерживается гибкий механизм настройки учета расходов, включающий ранжирование трат, сопутствующих производственному процессу. Классифицирование затрат закрепляется в справочнике статей расходов индивидуально по каждой статье. Настройка разнесения косвенных трат, с выбранным «На производственные затраты», похожа на распределение прямых. Эта операция проводится в «Распределении расходов на себестоимость продукции», а база перераспределения зависит от настройки статьи расхода. Этот момент существенно отличает решение от «1С:Бухгалтерия 8 редакция 3.0», где настроить порядок распределения косвенных расходов можно в регистре сведений «Учетная политика».

Также в 1С:Бухгалтерии существует множество документов для отражения косвенных затрат, среди которых:

Кроме того, можно использовать регламентные операции: «Списание расходов будущих периодов», «Амортизация и износ основных средств».

Как распределились косвенные расходы в «1С:Бухгалтерия 8 редакция 3.0» можно узнать при формировании оборотно-сальдовой ведомости по необходимому счету. Там же отразится закрытие косвенных расходов.

С помощью прикладного решения «1С:Комплексная автоматизация 2» можно отразить материальные, трудовые и финансовые затраты.

В системе удобно регистрировать и распределять затраты, которые формируют:

Кроме того, среди расходов компании можно выделить:

Пренебрежение вопросами внедрения эффективных систем распределения косвенных расходов может привести к серьезным диспропорциям в производственном контуре, структуре продаж и ценовой политике предприятия, а это повлияет на финансовые результаты деятельности компании. Если вы ищете решение или вам необходимо настроить вашу систему, позвоните в один из наших офисов. Специалисты проконсультируют и помогут решить вашу задачу.