Дивергенция в трейдинге что это

Все о дивергенции и конвергенции в трейдинге

В умелых руках, дивергенция и конвергенция помогут определить разворотные точки на графике цены. В этом посте я постараюсь рассказать все, что знаю об этих рыночных явлениях на графике. Погнали.

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

Эти индикаторы есть в любом торговом терминале. Поскольку я торгую через QUIK, то все примеры в посте будут с использованием этого терминала.

Дивергенция

Дивергенцией, в трейдинге, называют расхождение графика цены с графиком индикатора. Т.е. когда цена рисует новые максимумы, а графике индикатора, каждый последующий максимум ниже предыдущего

Если учитывать, что у большинства трейдеров принято расхождение и схождение обобщать одним термином — дивергенция, то такого типа дивергенция, на сленге, называется медвежьей.

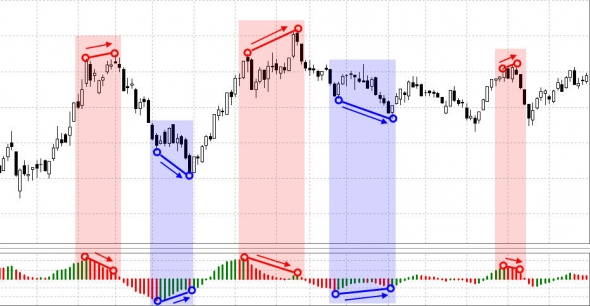

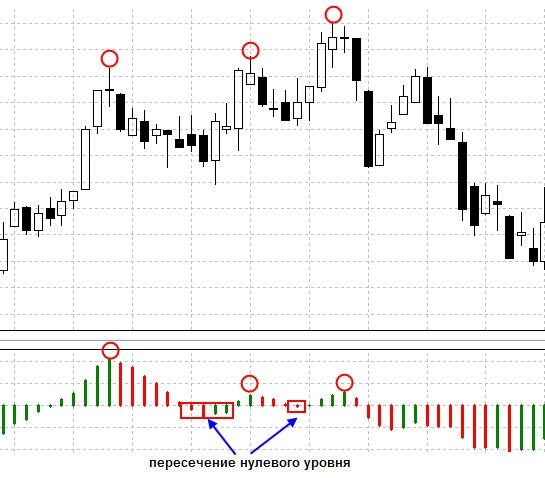

Дивергенция, с использованием индикатора MACD гистограммы, выглядит так:

Правила нахождения дивергенции очень просты. Для того чтобы ее определить, достаточно как минимум два восходящих максимума на графике цены, и два нисходящих максимума на графике индикатора. Визуально это выглядит как расхождение, чем и является дивергенция. При этом, MACD гистограмма, как в приведенном выше примере, должна находиться в положительной зоне: выше нулевого значения.

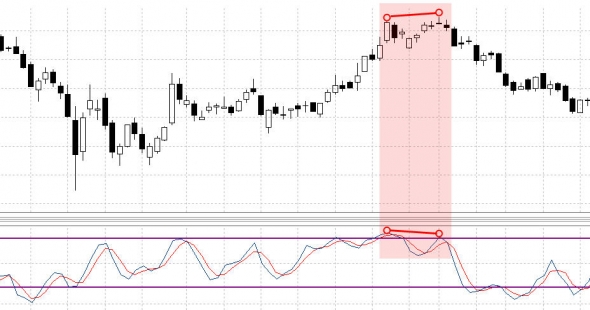

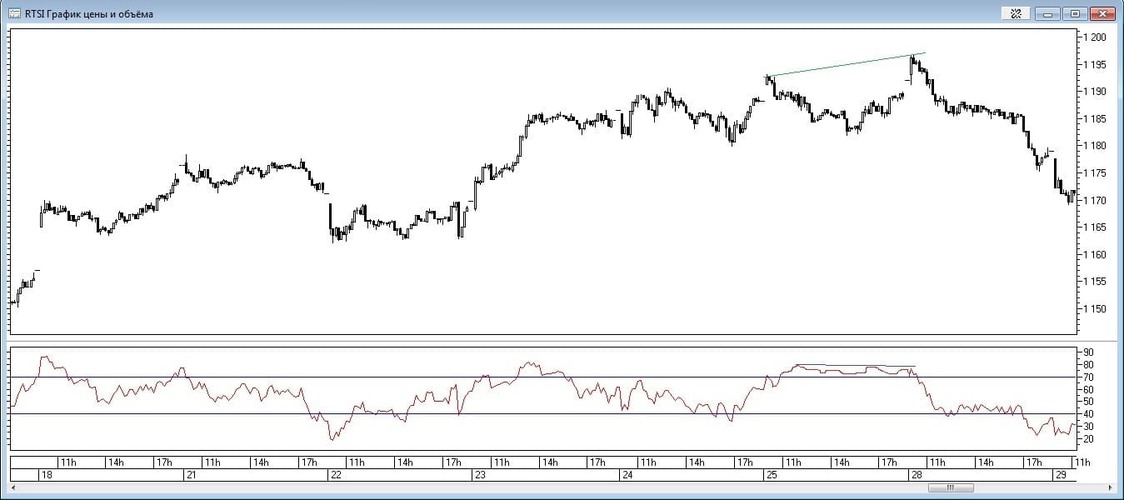

Для других индикаторов правила идентичны. Вот так выглядит дивергенция на индикаторе RSI:

А вот так на стохастике:

Как вы уже заметили, дивергенция предрекает, как минимум, остановку движения, или (в большинстве случаев) коррекцию либо разворот предыдущего тренда. Т.е. другими словами, выступает переломной точкой, после которой можно принимать определенные решения, в какую сторону торговать, или что делать с уже открытыми позициями.

Правила торговли по дивергенции

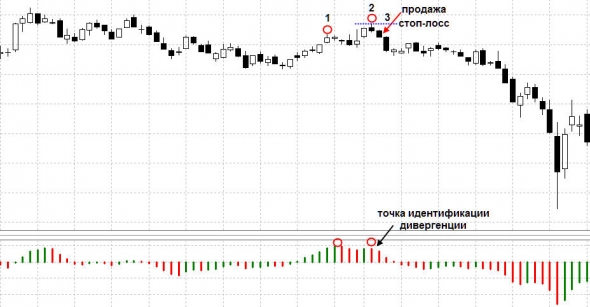

Если дивергенция идентифицирована: имеются как минимум два последовательно восходящих максимума на графике цены, и два последовательно нисходящих минимума на индикаторе, то вход можно осуществлять самыми очевидными способами:

Имеется в виду следующее:

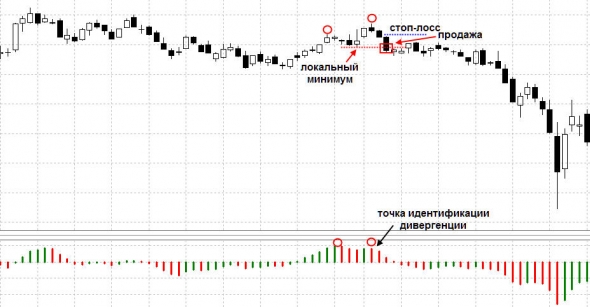

Так же, для любителей искать подтверждение входу, можно войти на пробое предыдущего локального минимума:

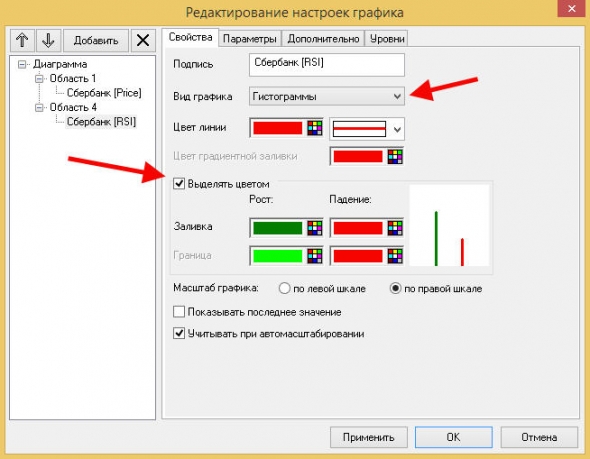

Если вы затрудняетесь найти сигнальную свечу на линейных индикаторах типа RSI и стохастике, то сделайте их отображение в настройках терминала в виде гистограммы. Так же, в настройках, рекомендую обозначить разным цветом, как в моих примерах с MACD гистограммой. Так намного проще визуально будет определять максимумы и минимумы индикатора, чем, если он был бы одноцветным.

Конвергенция

Конвергенцией в трейдинге называют схождение графика цены с графиком индикатора. Т.е. когда на графике цены каждый последующий минимум ниже другого, а на индикаторе выше.

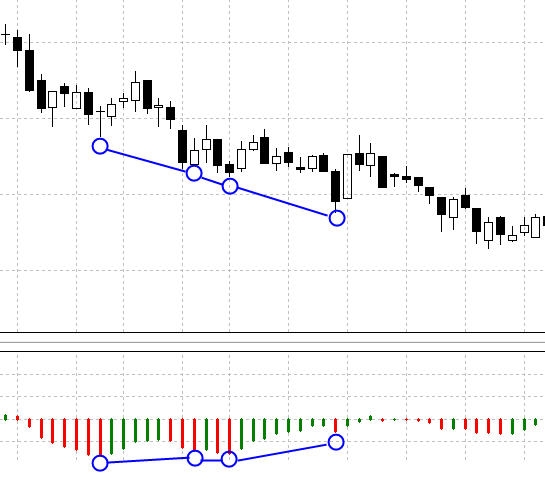

Как я уже говорил выше, в основном, трейдеры называют конвергенцию бычьей дивергенцией. Конвергенция на MACD гистограмме выглядит так:

Появление конвергенции предполагает, как минимум остановку падения, коррекцию, а в идеальном случае разворот. Т.е. это такое же событие, как и дивергенция, когда стоит задуматься. Но, если в случае с дивергенции нужно обезопасить покупки, то, когда появляется конвергенция, нужно оберегать открытие сделки на продажу.

Конвергенция на RSI:

Конвергенция на стохастике:

Правила торговли конвергенций

На примере выше показан вход на сигнальной свече, т.е. той свече, на которой появилась точка идентификации конвергенции. Вход осуществляется сразу, после закрытия сигнальной свечи, с установкой стоп-лосса на локальном минимуме конвергенции. Дальше в дело входит управление позицией.

Для особо осторожных и любящих подтверждения сигналов, можно входить на пробое локального максимума, после формирования конвергенции. Выглядит этот вход так:

Алгоритм так же прост:

Вот и все. Это основные частные случаи определения и работы по дивергенциям и конвергенциям. Теперь рассмотрим особенности.

Особенности торговли дивергенций и конвергенций

Дивергенции и конвергенции бывают высокого порядка, т.е. локальных максимумов или минимумов может быть несколько, хоть три, хоть пять. Пример:

Такие дивергенций и конвергенции, которые имеют больше двух экстремумов, по сути, являются сломанными. Т.к. определить тройную, четверную и т.д. дивергенцию или конвергенцию в ретроспективе не представляется возможным, трейдеру необходимо применять решения по факту. Я не рекомендую отрабатывать дивергенции и конвергенции, которые имеют больше чем две вершины. Это обычно оборачивается убытками. Чтобы понять наглядно, достаточно взглянуть на этот скрин:

Торопливых, кто будет входить сразу на сигнальной свече — высадят по стопам, причем не один раз. А кто будет ждать пробоев локальных максимумов, попросту их не дождется, и просидят в кэше, что для данной ситуации, будет наилучшим вариантом. Вывод, который можно из этого сделать — не торопись. Этот вывод применим к трейдингу в целом 🙂

Еще особенность, которую могут иметь дивергенции/конвергенции, на примере индикатора MACD гистограммы, это — дивергенции/конвергенции с пересечением нулевого уровня по MACD.

Пересечение нулевой отметки MACD гистограммы, не отменяет наличия дивергенции. Расхождение есть. Другой вопрос, как трейдер его отработает 🙂

Нередко трейдеры задаются вопросом: на каких таймрфеймах торговать дивергенции/конвергенции? Ответ очень простой. Отрабатывать можно на любом, понимая особенности коротких, средних и длинных таймфреймов. Ограничений по таймфреймам для работы по дивергенциям и конвергенциям никаких нет, т.к. они бывают на всех временных периодах.

Что такое дивергенция в трейдинге

У трейдеров сложилось весьма неоднозначное отношение к индикаторному анализу. Если элементы классического технического анализа встречаются повсеместно — на рабочих столах и начинающих трейдеров, и портфельных управляющих — то отношение к индикаторам более полярное. Часть трейдеров строит на их основе свои торговые системы, а другие полагают, что индикаторы давно устарели и не успевают за всё более ускоряющимися рынками.

Однако есть трейдеры, которые совмещают показания классического анализа и индикаторного, при этом связывая поступающие сигналы с общим новостным фоном и ожиданиями от рынка. Такой подход наиболее профессионален. При этом сигналы индикаторного анализа тоже разнятся по своей силе. Наиболее верным сигналом считается дивергенция, которая возникает достаточно редко и позволяет войти в зарождающийся тренд в самом его начале. В данной статье мы расскажем, что именно из себя представляет дивергенция.

Дивергенция (англ. divergence — «расхождение») является наиболее сильным сигналом индикаторного анализа. Её суть заключается в образовании нового экстремума в цене в направлении доминирующего тренда при необновлении данного экстремума в индикаторе. Цена продолжает своё движение по тренду, в то время как индикатор говорит, что тренд ослаб и продолжает движение лишь по инерции, а доминирующая группа участников уже выдыхается, значит, велика вероятность смены направления движения.

Наиболее распространёнными индикаторами для поиска и анализа дивергенции являются MACD и RSI, но также подходят и многие другие индикаторы — и трендовые, и осцилляторы.

Дивергенции различают по направленности и по количеству экстремумов. Дивергенция, говорящая о вероятной смене медвежьего тренда на бычий и заключающаяся в образовании новой впадины на ценовом графике при необновлении впадины на графике индикатора, называется бычьей. Напротив, если цена образует пик, двигаясь в направлении восходящего тренда, а индикатор показывает неспособность продублировать данный пик на своём графике, то наступает медвежья дивергенция. Она указывает на то, что бычий тренд выдыхается, и медведи могут пойти в полномасштабное наступление.

Также дивергенции отличаются по количеству экстремумов. Стандартной дивергенцией является структура из двух экстремумов, но встречаются и дивергенции из трёх формаций, крайне редко — из четырёх.

Дивергенции отличаются и по форме образуемых экстремумов. Так, выделяют дивергенции, в которых по мере развития ценового тренда график индикатора не просто показывает необновление экстремума, а ещё и пробивает трендовую линию индикатора в процессе своего образования. Это наиболее мощная дивергенция.

Следующей по силе является дивергенция, в которой ценовой тренд обновил свой экстремум, например, хай, а индикатор не обновил хай, но при этом лоу тоже не обновился.

Самой слабой дивергенцией является формация, когда тренд обновляет свой экстремум, а график индикатора просто дублирует предыдущий экстремум, то есть фактически переходит в боковик.

Классически при образовании дивергенции сделки совершаются в тот момент, когда цена пробила свою трендовую линию и оттестировала её с противоположной стороны. При этом стоп-приказ традиционно выставляется за последним ценовым экстремумом пробитого тренда.

Для появления дивергенции необходимо наличие предыдущего тренда, а стараться найти дивергенцию в предыдущем боковике бесполезно. Сигналы дивергенции технических индикаторов усиливаются увеличивающимся объёмом в направлении пробоя ценового тренда. Это подтверждает вливание денег профессионалов в смену тренда. И, наоборот, в последних фазах движения в направлении заканчивающегося тренда объёмы торгов начинают принимать минимальные значения, так как рыночные профессионалы уже не поддерживают ценовое движение в направлении ранее доминировавшего тренда. Также усиливающим дивергенцию фактором является выход каких-либо значимых новостей в момент пробоя ценового тренда — в данном случае фундаментальный анализ совмещается с техническим, и они усиливают друг друга.

Дивергенции могут предоставлять трейдеру весьма качественные сигналы для совершения выгодных сделок, однако возникают относительно редко. Дивергенции технических индикаторов целесообразно сопоставлять с классическим техническим анализом, анализом объёмов торгов, а также общим новостным фоном.

Понравилась статья? А у нас таких много! Подписывайтесь на еженедельную рассылку — и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Дивергенция

Ранее мы познакомились с одними из самых популярных индикаторных классов в мире — осцилляторами. Однако, знаете что? Есть одна вещь, в которой осцилляторы особенно хороши. Для некоторых из них эта «вещь» вообще является чуть ли не однозначным сигналом как, например, для стохастика.

И называется она дивергенция. Сложно запомнить? Хм. Смотрели фильм «Дивергент»? Представьте, что дивергент любит дивергенцию. А в фильме это милая девушка с хорошей фигуркой. Да, пример дурацкий, согласен.

Суть дивергенции очень проста:

Расхождение движения цены и индикатора.

Когда цена обновляет верхние максимумы, а осциллятор нижние максимумы — это дивергенция в ее классическом виде, будь-то стохастик, RSI, MACD, CCI и сотни других осцилляторов. Некоторые трейдеры считают дивергенцию единственным осцилляторным сигналом, что вообще заслуживает внимания. И на это у них есть все основания.

От создателя стохастика Джорджа Лейна до Александра Элдера, сотни профессиональных трейдеров описывали дивергенцию в своих книгах.

В чем суть дивергенции

Цена и ее «моментум» (темп движения) обычно идут рука об руку, эдакие Бэтмен и Робин, сладкая парочка. Когда цена достигает максимального значения — его должен достичь и осциллятор. Аналогично и для минимальных значений. Так это работает в обычной ситуации. Если же осциллятор и цена решили отметиться разными значениями — речь идет именно о дивергенции.

Использовать их можно в двух основных случаях:

Вот мы их сейчас и разберем.

Явная дивергенция

Самый простой и понятный сигнал, что намекает на будущий разворот тренда. Если цена обновляет нижние минимумы, а осциллятор — верхние минимумы, так происходит традиционная бычья дивергенция. Другими словами, если осциллятор вверх, а цена вниз — то это намек на разворот цены в сторону осциллятора.

Схематически это можно изобразить вот так:

На конкретном примере:

Справедлива и обратная ситуация. Тренд идет вверх, цена обновляет верхние максимумы. А осциллятор — вы только поглядите на него — чем-то недоволен.

И как мы видим, не зря:

Оптимальное использование дивергенции — по максимальным и минимальным значениям цены. Именно так проще всего найти зону разворота. Осциллятор прямо указывает на то, что моментум меняется и хотя цена продолжает обновлять уровни — это ненадолго.

С обычной дивергенцией мы разобрались, теперь посмотрим на ее злого братика — дивергенцию скрытую. Не то чтобы она сильно секретная — просто такая дивергенция прячется внутри тренда.

Скрытая дивергенция

Дивергенция вовсе не всегда указывает на разворот тренда. Иногда она, напротив, прозрачно намекает на то, что тренд будет продолжаться. Не забывайте о том, что с трендом нужно дружить и пиво пить, поэтому любой сигнал о том, что тренд продолжится — хороший сигнал.

Скрытая дивергенция весьма проста. Цена обновляет верхний минимум, а осциллятор – нижний минимум. Увидеть это просто. Когда цена обновила максимум, проверьте, сделал ли осциллятор тоже самое. Если нет и идет в противоположном направлении — это дивергенция, Бивис, наливай.

А вот скрытая медвежья дивергенция. Цена обновляет нижние максимумы при движении вниз, а осциллятор, напротив, стремится вверх и обновляет верхние максимумы. Если же общий тренд направлен вниз — это указание на то, что он продолжится и дальше, причем, вполне вероятно, с удвоенными усилиями.

Теперь рассмотрим несколько практических примеров.

Работа с дивергенцией

Пирожками мы уже торговали, давайте дивергенциями будем спекулировать. Возьмем вот такой вот пример, USDCHF и дневной график.

Судя по линии тренда, цена устойчиво идет вниз. Однако, осциллятор прозрачно намекает на то, что скоро возможен разворот. Цена обновляет нижние минимумы, осциллятор — нижние максимумы. Чем тут пахнет? Да-да, пирожками, ой, дивергенцией.

Вот это поворот, ничего себе. Цена уверенно развернулась. Дивергенции помогают обнаружить сильный разворот на самом начальном этапе. В данном случае, нам помог стохастик — а он в этом деле весьма хорош и подсказал, когда цена пробьет линию тренда и развернется.

И кстати, обратите внимание на свечную комбинацию “Пинцет”. Хорошо когда дивергенция подтверждается свечными сигналами. Очень хорошо. Чем больше подтверждающих сигналов для дивергенции, тем лучше.

Следующий пример. Снова берем USD/CHF и дневной график.

Цена снова идет вниз и обновляет нижние максимумы, а вот стохастик обновляет верхние максимумы. Мы уже знаем, что это — скрытая медвежья дивергенция. И чего делать? Ну как чего — ждать, что тренд будет идти дальше вниз.

Как видим, так все и случилось — скрытая дивергенция отработала по расписанию и тренд продолжился. На откате от линии тренда мы бы немало поживились что в форексе, что в бинарных.

Максимумы и минимумы

Кстати, с этими максимумами/минимумами часто путаница. Почему верхние, почему нижние, как их различить?

Достаточно вспомнить теорию Доу:

Правильное использование дивергенций

Дивергенция — инструмент замечательный. Однако, зачастую возникает вопрос, когда же именно открывать сделку, дабы не получилось так, что сделка открыта слишком рано или поздно. Для этого нам нужно подтверждение — какой-то метод, позволяющий отфильтровать ложные входы в дивергенцию. Несколько таких методов мы и рассмотрим.

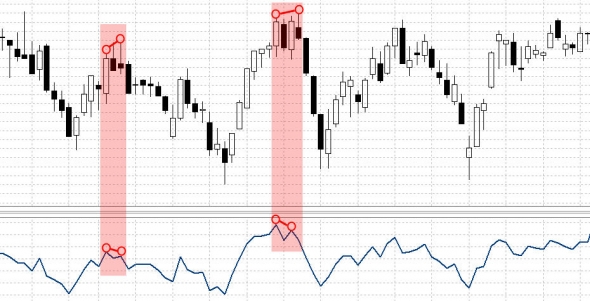

Пересечение осциллятора

Первое, на что обычно смотрят – банальное пересечение линий осциллятора, скажем, стохастика. Это дополнительное указание на то, что тренд может вскоре измениться. Поэтому когда цена подходит к верхней или нижней зоне, пересечение может дать хороший сигнал.

На скриншоте выше цена демонстрирует обновление нижних максимумов, а стохастик — верхних максимумов. Перед нами классическая медвежья дивергенция, все указания на Put.

Давайте посмотрим, как дела пошли дальше. Как видим, пересечение действительно подтвердило дивергенцию и цена ушла в нужном направлении.

Терпение и подтверждение сигналов — основные качества трейдера. Дивергенция инструмент отличный, но для достижения действительно хороших результатов его нужно подтверждать дополнительными инструментами.

Осциллятор выходит из из зоны перекупленности/перепроданности

Еще один метод — подождать, пока линии осциллятора не просто окажутся в зонах перекупленности/перепроданности, но и выйдут из них. Посмотрим. Стохастик сделал новый нижний минимум, а цена наоборот — верхний минимум.

Разве не время покупать? Ведь все условия: стохастик в перепроданности, цена должна пойти вверх. Однако, давление продавцов слишком велико и цена, как видим, обновляет новые нижние максимумы, падая дальше.

Ну а мы не спешили и ждали дополнительных подтверждений дивергенции. Достаточно сильных, что указывали бы на разворот такого тренда. Каких? Вспоминайте основы технического анализа. Банальная линия тренда показала бы, что тренд — устойчиво нисходящий и входить на его разворот пока что рано.

Не забывайте про теорию Доу, про все, что вы уже знаете и теперь должны усвоить до автоматизма. Сначала — общий рыночный прогноз и лишь затем поиск уточняющих сигналов.

Линии тренда на осцилляторе

Идея звучит несколько абсурдно, ведь мы привыкли рисовать линии тренда только на самой цене. Однако, кому же помешает лишний инструмент в загашнике? Никому. В действительности, на осцилляторах постоянно рисуют линии тренда и правильно делают.

Этот прием весьма ценен для поиска разворота или пробоя линии тренда. Если цена отскакивает от линии тренда, нарисуйте ее и для осциллятора.

Как видим, он тоже любит линию тренда. Если же как осциллятор, так и цена линию тренда пробили — ей, граждане, а тренд-то меняется и самое время этим воспользоваться.

9 правил дивергенции

Для успешного использования дивергенции желательно придерживаться следующих правил.

1. Минимумы и максимумы

Для дивергенции необходимо наличие следующих условий:

Когда цена обновляет эти максимумы и минимумы — идет тренд, это и есть питательная среда для дивергенции.

А если тренда нет и все, что вы видите — консолидация, то дивергенции в ней можно не дождаться:

2. Рисуйте линии между вершинами

Цена пребывает всего в двух состояниях — тренд или консолидация. Соединяйте ее вершины линиями для того, чтобы разобраться в сути происходящего.

Если одна вершина ниже или выше другой — это тренд, рынок сладкий и доступный. Если же четких обновляемых максимумов и минимумов нет, значит идет консолидация, а в ней дивергенции особой роли не играют.

3. Соединяем вершины

Давайте конкретнее. Цена обновила верхние максимумы? Соединяем их вершины. Если обновила нижние минимумы — соединяем их. И чур не путать.

Довольно частая ошибка — цена обновляет максимумы, а безобразник трейдер зачем-то соединяет предыдущие нижние минимумы. Зачем, друг? Разве ты не видишь, что верхние максимумы цены обновляются? Идет восходящий тренд, что это ты такое внизу там рисуешь.

4. Смотри только за перекупленностью и перепроданностью.

Мы соединили вершины линиями тренда. Теперь изучаем показания осциллятора. Помните — мы сравниваем лишь максимумы и минимумы. Не важно, что там MACD или стохастик демонстрируют в середине графика, какая разница?

Никакой. Нас интересуют только их граничные значения, все остальное — до лампочки.

5. Соединяй максимумы и минимумы как цены, так и осциллятора

Если мы соединили максимумы/минимумы цены, это же нужно сделать и для осциллятора. И не где-то, а для текущих значений:

6. Вертикальные линии

Максимумы и минимумы цены должны совпадать с таковыми у осциллятора. Определить это нетрудно — достаточно нарисовать для них вертикальные линии.

7. Смотри за углом наклона линий

Дивергенция — это когда угол наклона линий для цены и осциллятора различается. Чем больше это различие, тем лучше. Линия может быть восходящей, нисходящей или ровной.

8. Не упусти момент

Если вы заметили дивергенцию слишком поздно и цена развернулась, значит поезд уже ушел. Дивергенция отработала, она не будет актуальной вечно. Кто не успел — тот опоздал.

Дождитесь следующего расхождения цены с осциллятором и новая дивергенция не заставит себя долго ждать.

9. Большие ТФ

Дивергенция лучше работает на старших таймфреймах. Просто потому, что там меньше ложных сигналов. Именно поэтому рекомендуется их использовать на 1-часовых графиках и более. Да, некоторые любят 5- и 15-минутные графики, однако, на таких ТФ дивергенция часто любит подкладывать трейдерам свинью.

Вот такие правила для работы с дивергенцией. Клевый инструмент. Если на нем специализироваться — вы не разочаруетесь, это один из самых мощных методов технического анализа. Разумеется, потребуется практика и бутылка хорошего вина, что позволит вам вникнуть во все ее особенности. Впрочем, без вина можно и обойтись ( вот еще, без бокала нет вокала ).

Вспоминаем основы

Обычная дивергенция

Бычья

Медвежья

Скрытая дивергенция

Бычья

Медвежья

Дивергенция как констатация

Название просто в рифму, не берите в голову. Для успешного использования расхождений между ценой и осцилляторами нужно уметь фильтровать эти сигналы. Делайте это:

И помните, если вы не уверены — не делайте ничего. Не нужно гадать и прикидывать на пальцах, дивергенция ли это или нет. Настоящий сигнал дивергенции должен быть вам четким, ясным и понятным. Он должен соответствовать вашему торговому плану.

По опыту многих трейдеров, дивергенция – сильный, достойный инструмент. Если добавить к этому мультифреймовый анализ и теорию Доу, результаты будут еще лучше, что в бинарных опционах, что в форексе.

Безусловно, нужно научиться различать реальные дивергенции и скрытые, ибо между ними кардинальная разница. Одни помогают выявить разворот тренда, а другие его подтверждают. Чем больше времени за практикой таких расхождений вы проведете, тем лучше.

При этом сразу на расхождении входить не нужно, не будьте опрометчивыми. Впрочем, это актуально и для любых других стратегий. Не надо входить слепо. Фильтруйте такие сигналы, учитесь видеть, когда они работают, а когда нет. Дивергенция должна стать кирпичиком в основании вашей торговой системы. Впрочем, я знаю ребят, что работают только по ней, но это блестящие практики, что потратили более года на отработку дивергенций во всевозможных рыночных ситуациях.