Диверсификация доходов что это

Диверсификация доходов — что это такое и зачем ее делать?

Диверсификация доходов является прекрасным способом обеспечить безбедное существование. Вот только дело в том, что мало кто знает, что же представляет собой этот способ. Попробуем разобраться.

Терминология

Несомненно, каждый из нас слышал изречение «не стоит класть все яйца в одну корзину». Это значит, что не следует безоговорочно полагаться на что-то одно, будь то определенная ситуация или человек.

То же самое можно сказать и о получаемой прибыли: не следует полагаться исключительно на один источник дохода – обязательно должны быть вспомогательные. Они необходимы на случай, если основной источник прибыли внезапно исчезнет.

Приведем простой пример: человек работает, занимает определенную должность, получает заработную плату. Но внезапно предприятие обанкротилось, его уволили. Что в таком случае остается? Ведь фактически, он остался без заработной платы, соответственно, и без средств. Разумеется, новая работа будет найдена, но как жить до следующей заработной платы?

Именно для этого и следует диверсифицировать прибыль – для стабильности необходимо несколько источников.

Примечательно, что в большинстве случаев к диверсификации прибегают именно обеспеченные люди.

Том Корли, автор книги «Привычки богатых людей» приводит довольно занятную статистику:

То есть, потеря одного источника практически никак не скажется на общем положении их дел.

Метод Кийосаки

Роберт Кийосаки написал книгу «Диверсификация» в которой предложил несколько оригинальных способов диверсификации доходов.

Прежде всего, он составил квадрант, кратко охарактеризовав основные источники получения прибыли:

По словам Кийосаки, человеку не следует задерживаться только в левой части квадранта. К примеру, педагог днем работает на основной работе, а в качестве дополнительного источника прибыли занимается с учениками индивидуально.

Вот только такое распределение крайне нежелательно – ведь силы организма не безграничны. Поэтому, лучшим решением станет сочетание видов деятельности из левой и правой сторон схемы. Конечно, банковскому служащему или медику достаточно сложно будет вести дополнительный бизнес. Да и средств для инвестирования они также не имеют.

Но если взглянуть на ситуацию несколько с другой стороны, все выглядит не таким уж пугающим. К примеру, сегодня существует огромное количество вариантов стартапов, для которых требуется минимальное вложение.

Кроме того, не следует забывать и о таком варианте, как франшиза. К примеру – открытие ломбарда. Изначально вам потребуется только зарегистрироваться в качестве ИП и найти того, кто предоставляет франшизу, а таких компаний немало. Необходимое оборудование вам дадут, юридическую поддержку обеспечат, необходимую информацию предоставят. То есть – остается только найти человека и место для первого ломбарда.

Также Кийосаки советует не забывать и об инвестировании. Но тут у большинства возникает вполне закономерный вопрос: а где взять деньги для инвестиций. И Кийосаки дает ответ. Точнее рекомендует проверить, на что именно уходит ваша заработная плата.

Как правило, 10 % тратится на мелочи, без которых человек с легкостью может обойтись. Так почему бы не открыть депозит, каждый месяц, откладывая эти 10 %. Разумеется, первое время сумма будет незначительной. Но постепенно, по мере накопления процентов и при учете постоянного пополнения, счет существенно вырастет. А тогда вы уже сможете смело вложить накопления в ценные бумаги, недвижимость и другие варианты инвестиций.

Диверсификация – достаточно интересное понятие, которое, несомненно, заслуживает подробного изучения и применения. И уже спустя некоторое время вы увидите, что ваше материальное положение существенно изменилось в лучшую сторону.

Диверсификация доходов что это

Слышали знаменитую английскую пословицу «Не кладите все яйца в одну корзину»? Если мы просто скажем, что это и есть основной принцип диверсификации, скорее всего, у вас возникнут новые вопросы: как правильно перенести эту аналогию на инвестиции, достаточно ли для диверсификации купить акции трех компаний и так далее. Собрали в этом материале простые ответы на вопросы о грамотном распределении активов.

Диверсификация — единственный бесплатный обед инвестора

Диверсификация — это инвестирование средств в разные активы для снижения рисков. К примеру, если вы вкладываете деньги только в акции Газпрома, Роснефти и Лукойла, то это сложно назвать диверсификацией, потому что все три компании российские и относятся к нефтегазовой отрасли. Если в один день природные ресурсы по какой-то причине обесценятся, вы потеряете большую часть своих накоплений. Важно распределять активы по разным классам, странам и отраслям.

Лауреат Нобелевской премии по экономике и автор современной портфельной теории Гарри Марковиц ещё в середине прошлого столетия доказал, что диверсификация — это единственный «бесплатный обед» инвестора (Diversification is the only free lunch). Это значит, что, комбинируя между собой различные активы, инвестор может добиться большей доходности при заданном риске.

Инвестиционный риск — это вероятность частичной или полной потери вложенных средств в финансовые активы.

Какие существуют виды диверсификации

1. Диверсификация по классам активов

В инвестиционном портфеле следует использовать не только акции, но и облигации, и биржевые товары.

Каждый класс активов уникален: акции, несмотря на высокую волатильность, позволяют инвесторам зарабатывать на экономическом росте, обеспечивают долгосрочный прирост капитала, а также предоставляют эффективную долгосрочную защиту от инфляции.

Облигации и другие долговые инструменты способны обеспечивать текущий поток доходов, но не могут защитить от неожиданного роста цен.

Активы, которые защищают инвесторов от инфляции в условиях как умеренного, так и высокого роста цен, включают в себя:

Вывод: в портфеле должны быть представлены различные классы активов — акции, облигации, биржевые товары. Это позволит инвестору извлечь выгоду от полезных свойств каждого из них и минимизировать риски.

2. Диверсификация по странам

Ключевой аргумент в пользу страновой диверсификации — неравномерность, цикличность экономических процессов. Те страны, которые сейчас развиваются активнее других, через несколько лет могут уступить первенство. Увидеть, как примерно раз в 15 лет сменяются лидеры, можно, изучив динамику американского рынка (FXUS) и развитых рынков без США (FXDM). Вот их историческое сравнение:

Динамика индексов MSCI USA Index, MSCI World ex US Index, 1970–2021 годы

Чтобы понять, как менялись доли стран в мировой экономике на более длительном горизонте, посмотрим на диаграммы из обзора Credit Suisse. Слева расположено распределение по доле каждой страны в глобальной экономике в 1899 году, справа — в 2021 году. За 140 лет ситуация поменялась кардинально.

Доли стран в глобальной экономике (1899 и 2021 годы)

Вывод: инвесторы, как бы они ни хотели, не могут предсказать будущее, поэтому важно использовать широкую страновую диверсификацию.

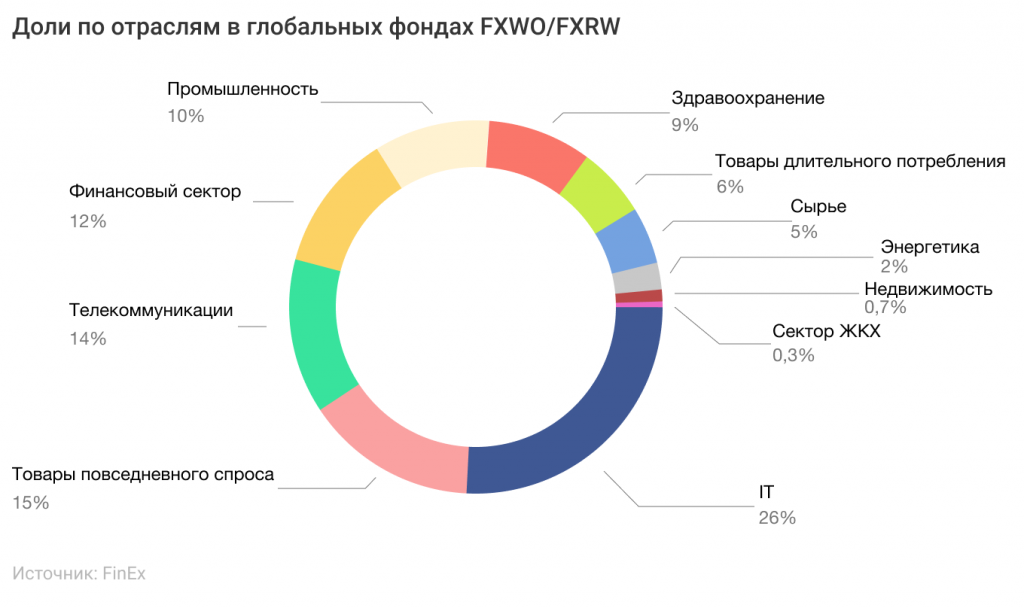

3. Диверсификация по отраслям

Отраслевое распределение активов также важно для долгосрочного инвестора. Преобладание одного сектора в портфеле накладывает дополнительные риски. Например, если инвестор вкладывается только в компании игровой индустрии (FXES), он подвергает себя специфическим рискам этой отрасли. Их можно избежать, скажем, с помощью добавления акций широкого рынка.

Отраслевое распределение фондов FinEx ETF можно найти на главных страницах с информацией по каждому фонду.

Сейчас существенную долю мирового распределения занимает IT-сектор, но это не значит, что он всегда будет оставаться доминирующим. Если бы в 1900 году вы вложили все ваши средства в ж/д транспорт США (самая перспективная индустрия на тот момент), то к 2021 году потеряли бы значительную часть сбережений.

Отраслевое распределение экономик США и Великобритании в 1900 и 2021 годы

Вывод: распределение по отраслям так же изменчиво, как и экономическое развитие стран. Делать ставку лишь на один сектор — нерационально.

4. Диверсификация по валюте

Инвесторы могут улучшить диверсификацию за счет ценных бумаг, номинированных в различных валютах, каждая из которых ведет себя независимо от цены акций. Различные рынки и валюты могут реагировать на рыночные циклы и мировые события по-разному в разное время и в разной степени.

В периоды ослабления доллара США наличие в портфеле активов в других валютах может защитить инвестора от потери покупательной способности доллара и повысить доходность инвестиций.

Индекс доллара США и его рыночные циклы, 1980–2020 годы

Чтобы объяснить пользу валютной диверсификации, посмотрим на пример, который приводят аналитики JP Morgan. В 2017 году индекс доллара США снизился на 7%, при этом доллар ослаб по отношению к евро почти на 15%. Это послужило драйвером роста стоимости компаний за пределами США. За 2017 год индекс MSCI All World ex-US в долларовом выражении превзошел S&P 500 почти на 500 базисных пунктов.

Вывод: если активы внутри фонда номинированы в разных валютах — вы дополнительно защищаете себя от риска девальвации.

Как корреляция поможет понять принцип диверсификации

Корреляция — статистический показатель взаимосвязи изменения динамики двух активов. Чем ближе корреляция к единице, тем более сонаправленно ведут себя активы. И наоборот: чем ближе корреляция к минус единице, тем более они разнонаправленны.

Чем ниже корреляция между активами, тем лучше для инвестиционного портфеля. В ежеквартальном мониторе рисков мы публикуем матрицы корреляций всех фондов FinEx ETF.

Корреляция фондов FinEx за три года в рублях

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx (июнь 2020 года — июнь 2021 года)

Выбирать фонды в портфель на основе исторических данных по корреляции может быть сложно. Не стоит также забывать, что результаты в прошлом не могут предсказать будущее. Однако есть универсальные рекомендации, с помощью которых вы сможете избежать сильных просадок портфеля и воспользоваться всеми преимуществами диверсификации:

Что еще почитать:

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Правила диверсификации портфеля с разбивкой по секторам

Что такое диверсификация портфеля по секторам?

Пример: пандемия, закрытые из-за карантина границ негативно повлияли на авиационную и нефтегазовую отрасли. Акции нефтехимических и агропромышленных предприятий выросли. Если в январе портфель некоего инвестора состоял из 50 % «Роснефти» и 50 % «Аэрофлота», в марте он рухнул, несмотря на дивиденды от акций.

Распределение инвестиций по отраслям экономики приобретает огромное значение в кризисное время. Одни акции дешевеют, другие дорожают. Баланс в инвестиционном портфеле позволит снизить потери или не допустить их.

На российском и зарубежном фондовом рынке выделяют следующие сектора экономики:

Вкладываться во все отрасли сразу не обязательно. Начинающим инвесторам стоит выбрать наиболее привлекательные либо те, в которых есть понимание сути бизнеса. Помогут показатели по макроэкономической ситуации в мире или конкретной стране.

На заметку: глобальная диверсификация усложняет управление портфелем. Нет смысла покупать больше разнообразных инструментов, инвестировать в десятки компаний. Важнее понимать, куда вкладываются деньги.

Финансовые аналитики рекомендуют постепенно формировать портфель из разных экономических секторов. Найти в нескольких отраслях наиболее перспективные компании, выбирая 1–3 представителей в секторе.

Базовые правила для инвестора

Правила диверсификации по секторам сводятся к тому, что ценные бумаги компаний в инвестиционном портфеле должны быть независимыми друг от друга. Компании в портфеле должны относиться к разным видам бизнеса, даже если числятся в одном секторе.

Для ясности возьмем «Россети», «РусГидро» и «Мосэнергосбыт». Перечисленные эмитенты работают в секторе энергетики, но представляют собой три разных вида бизнеса:

Несмотря на то, что перечисленные выше компании трудятся в одном секторе, деятельность у них разная, следовательно, и активы подвержены разным факторам влияния.

Разбивка на секторы в индексе S&P 500

Инвесторы не контролируют развитие экономики, но адаптируются под приливы и отливы в этой сфере. Понимая механику каждого из секторов экономики, инвесторы могут диверсифицировать активы, сделать поправки на фазу цикла в экономике, охватить отдельные секторы либо отрасли, покупая фонды на бирже.

S&P 500 представляет собой фондовый индекс, охватывающий 500 компаний с высоким уровнем капитализации. Сюда входят компании, активы которых торгуются на американских биржах. Перед тем, как инвестировать в S&P 500, россиянам следует узнать больше о каждом из секторов индекса. Наибольшей капитализацией отличаются секторы, приближенные к конечному потребителю. Ниже представлены ключевые характеристики каждого из 11 секторов индекса S&P 500.

Сырьевой сектор

Состоит из компаний, добывающих сырье и занимающихся первичной переработкой. Речь о металлах, лесном и химическом производстве. Продукция: пластик, удобрения, бетон, краски, древесина, алюминий, клей.

Примеры зарубежных участников рынка: BASF, компании Du Pont и Newmont Corporation, а также Alcoa и Dow Chemical, крупные игроки Steel Dynamics и WestRock. Российские: «Северсталь» и «Норникель», «Полиметалл», а также «Полюс» и «Русал», «Алроса» и «Фосагро».

Наиболее востребованные ETF: Vanguard Materials, далее – Market Vectors TR Gold Miners и Materials Select.

Сырьевой сектор охватывает 5 отраслей:

Нефтегазовый сектор

Состоит из компаний, деятельность которых связана с поиском, добычей, начальной переработкой и транспортировкой, хранением газа и нефти, иных видов топлива. Сюда входят и компании, выполняющие буровое бурение, сопутствующие работы.

Примеры зарубежных фондов: PetroChina, Royal Dutch Shell, Chevron, а с ними Exxon Mobil и Total. Российские представители: «Новатэк» и «Сургутнефтегаз», а также «Лукойл», крупные игроки «Газпром» и «Газпром нефть», «Роснефть».

Популярные ETF: Alerian MLP и Energy Select, а еще Vanguard Energy.

Нефтегазовый сектор охватывает 2 отрасли:

Информационные технологии

Сектор состоит из компаний, разрабатывающих технологичные продукты. Речь о компьютерах и компонентах, электронике, программном обеспечении.

Примеры компаний: зарубежные Microsoft, Mastercard, Intel, Oracle, Apple, Visa, Cisco, IBM, Adobe. Российский рынок представлен компанией «Киви».

Популярные ETF: Vanguard Information Tech и Technology Select, DJ Internet.

Сектор ИТ охватывает 6 отраслей:

Технологический сектор в американском индексе показал за последние 10 лет рост примерно в 300%.

Промышленный сектор

Примеры зарубежных игроков рынка: Lockheed Martin, 3M и Caterpillar, Boeing, а также Danaher и General Electric. Российские представители сектора: ТМК, «Трансконтейнер» и «Аэрофлот», ЧТПЗ, а также НМТП, «КамАЗ» и «Мостотрест».

Популярные ETF: Vanguard Industrials, а еще Industrial Select и iShares Transportation Average.

Сектор охватывает 14 отраслей, которые можно объединить в 3 группы:

Товары первой необходимости

Компании, изготавливающие товары, от которых покупатели не откажутся даже в кризис.

Примеры компаний за рубежом: Coca-Cola и Procter & Gamble, Philip Morris, а с ними Walgreen Boots Alliance и Walmart, PepsiCo, Tyson и Costco. Российские представители сектора: «Магнит» и «Детский мир», «Черкизово», сюда же входят аптечная сеть 36,6 и X5 Retail Group.

Популярные ETF на американской бирже: Consumer Staples AlphaDEX и Consumer Staples Select, Vanguard Consumer Staples.

Сектор охватывает 6 отраслей:

Товары второй необходимости

Сектор включает компании, изготавливающие продукцию и предлагающие услуги, от которых в кризисные времена можно отказаться (техника, меблировка, транспорт, рестораны, одежда, отели).

Примеры заграничных компаний: Alibaba, Toyota, McDonald’s, Booking Holdings и Amazon, Home Depot, а еще LG и Nike. Российские представители сектора: «ПИК», «М.Видео», «ЛСР», «Соллерс», «Эталон» и «Обувь России».

Популярные ETF за рубежом: Consumer Discretionary AlphaDEX и Consumer Discretionary, а с ними Vanguard Consumer Discretionary.

Сектор охватывает 10 отраслей:

Коммунальные услуги

Сектор включает компании-коммунальщики, обеспечивающие потребителей энергоресурсами.

Примеры компаний: зарубежные Dominion и Exelon Corp, Sempra Energy, а также NextEra Energy, Duke Energy и National Grid. Российские «Русгидро», «Ленэнерго» и «Россети», «Интер РАО», а с ними «ОГК-2» и «Юнипро».

Популярные ETF на американской бирже: iShares Global Infrastructure, а еще Vanguard Utilities и Utilities Select.

Сектор охватывает 5 отраслей:

Сектор относят к защитным, поскольку он характеризуется стабильной выручкой и неплохими дивидендами. Недостатки компаний-коммунальщиков: крупные долги, необходимость грамотного управления, работа на базе долгосрочных контрактов, тщательный надзор.

Финансовый сектор

Сектор включает компании, предоставляющие частным и юридическим лицам финансовые услуги.

Примеры компаний за рубежом: Bank of America, Citigroup и Goldman Sachs, JPMorgan Chase, а с ними Wells Fargo и HSBC. Российские представители сектора: ВТБ, МосБиржа и Сбербанк, а также TCS Group и Банк «Санкт-Петербург».

Популярные ETF: Vanguard Financials и Financial Select, SPDR S&P Bank.

Сектор включает 5 отраслей:

Недвижимость

Сектор включает компании, мало коррелирующие с другими секторами индекса. Поэтому становится хорошей защитой от инфляции.

Примеры иностранных участников рынка: Simon Property Group и Welltower, Ventas, а еще такие компании, как American Tower и ProLogis, Equinix и Weyerhaeuser. Российский рынок представлен Центром международной торговли.

Популярные ETF: iShares U.S. Real Estate, Vanguard REIT и iShares Cohen & Steers REIT.

В этом небольшом секторе всего 2 отрасли:

Аналогом REIT в России являются ПИФы. Они отличаются налогообложением и ограничениями на законодательном уровне.

Коммуникационные услуги

Сектор ориентируется на внутренний спрос, поскольку компании в нем работают по подписке, получая регулярную прибыль и выплачивая дивиденды. Это телекоммуникационные компании и IT.

Примеры иностранных компаний: Facebook, Netflix и Comcast, Alphabet, а также Walt Disney, China Mobile и AT&T. Российские: «Ростелеком», Veon и Mail.Ru, а с ними МТС, «Яндекс» и МГТС.

Популярные ETF: iShares US Telecommunications, Vanguard Telecom и Communication Services Select.

Сектор включает 5 отраслей:

Здравоохранение

Сектор охватывает компании, предлагающие медицинские услуги, изготавливающие медицинские товары и занимающиеся исследованиями в данной сфере.

Примеры зарубежных компаний: Pfizer, AbbVie и Gilead, Medtronic, а также такие крупные участники рынка, как Johnson & Johnson и UnitedHealth Group, Amgen. Российские представители сектора: «Фармсинтез» и «Протек».

Популярные ETF в секторе: Vanguard Health Care и Nasdaq Biotechnology, а еще Health Care Select.

Сектор включает 6 отраслей:

Периодическая ребалансировка портфеля

Котировки меняются, поэтому и соотношение долей разных компаний в портфеле должно меняться. Чтобы не допустить направление 50 % портфеля на одну компанию, стоит проводить регулярную ребалансировку. Увлекаться процедурой опасно, поскольку частая ребалансировка – это:

Достаточно прибегать к процедуре 1 раз в год, если есть какие-то серьезные изменения в весе определенных фондов, наполняющих портфель. Эксперты рекомендуют докупать те активы, вес которых снизился.

Каковы основные ошибки инвесторов при диверсификации?

Грамотное проведение диверсификации несет гарантированную пользу. Чтобы оценить ее, приведем примеры:

Чем разнообразнее активы, наполняющие инвестиционный портфель, тем спокойнее инвестор пройдет этап падения цен на отдельные фонды.

Основные ошибки, свойственные инвесторам-новичкам при диверсификации:

Благодаря грамотной диверсификации по секторам инвестор обеспечивает себе сравнительное спокойствие в период обрушения определенной отрасли или спада по отдельной компании. Остальная часть активов в портфеле надежно защитит во всех ситуациях, кроме всеобщего обвала всех существующих рынков.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.