Дивидендная отсечка что это такое

Как работает дивидендная отсечка? Когда покупать акцию, чтобы получить дивиденды?

Тут на нашем форуме в ветке поступление дивидендов был задан такой вопрос. Я решил продублировать ответ в отдельный пост.

Дивидендная отсечка работает так:

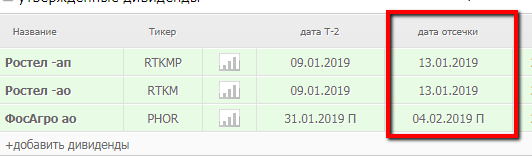

есть дата закрытия реестра официальная. Например у Ростелекома сейчас 13 января.

Эту дату вы можете найти на форуме акций Ростелекома или в нашем дивидендном календаре:

Ваши права собственности могут быть зарегистрированы напрямую в реестре. Это если вы перевели туда свои права с депозитария особым распоряжением, либо покупали акции через договор купли-продажи. Тогда чтобы получить дивиденды вам надо быть в реестре на 13 января.

Если вы торгуете на бирже, то ваши акции учитываются у номинального держателя — депозитарии Мосбиржи (АО НРД), а не в реестре.

Депозитарий передает информацию о владельцах акций в реестр на день закрытия реестра.

На Мосбирже работает режим поставка акций на счёт-депо в Депозитарий на второй рабочий день после совершения сделки.

Поэтому чтобы получить дивиденды, вам надо быть в реестре на 2 рабочих дня раньше «отсечки».

Отсечка Ростела приходится на 13 января, воскресение (обычно кстати она все-таки в рабочий день).

Вам надо чтобы акции поступили на ваш счет-депо уже в пятницу 11 января, т.к. в выходные биржа не работает.

Для этого придется их купить на 2 рабочих дня раньше — 9 января.

Если вы купите акции Ростелекома 10 января, в четверг, то на ваш счет-депо они будут зачислены только в понедельник. К этому моменту закрытие реестра уже произойдет и вы останетесь без дивидендов.

Дата закрытия реестра под дивиденды

Помимо получения дохода от торговых операций, владельцы акций рассчитывают на получение дивидендов — части прибыли эмитента за отчётный период. Ежедневно итоги торгов вносят изменения в реестр держателей акций, имеющих в портфеле ценные бумаги той или иной компании. Право на получение дивидендов дохода возникает у лиц, владеющих акциями именно на конкретную дату дивидендной отсечки. То есть держать бумагу целый год необязательно, но если вы хотите получить дивиденды, то на определённую дату вы должны быть владельцем бумаги.

Для получения своей доли от прибыли эмитента нет необходимости держать акции на протяжении длительного периода — достаточно грамотно оперировать общеизвестными сроками начисления дивидендов.

Основные даты, имеющие вес в выплатах доходности:

Record date, или дата отсечения, — день, в который фиксируется список всех акционеров эмитента. Примечательно, что срок, на протяжении которого трейдер владеет акциями, на выплаты не влияет: купить ценные бумаги можно как за несколько месяцев, так и за несколько дней до даты отсечки по дивидендам.

Экс-дивидендная дата (ex-dividend date, или ex-date) — первый рабочий день, когда акция торгуется без объявленных дивидендов. Эмитент выбирает дату закрытия реестра, а экс-дивидендная дата определяется в зависимости от режима торгов на бирже. Так, при наиболее распространённом режиме расчётов Т+2 экс-дивиденд выпадает на последний день перед датой отсечки. Однако, приобретая акции в экс-дивидендную дату, инвестор не попадает в реестр акционеров с правом на получение выплат. Если же владелец акции желает получить дивиденды, но не намерен держать бумаги компании, он может продать акции в экс-дивидендную дату.

Дата объявления дивидендов — день, когда озвучивают официальную информацию об объёме и дате выплат. Вопрос о размере и сроках дивидендных выплат решается на общем собрании акционеров.

Дата выплат подразумевает перечисление полагающегося дохода на счёт держателя акций. Чаще всего это происходит в течение месяца с даты отсечки. Отдельные компании начисляют дивиденды несколько раз в год: каждое полугодие или квартал.

Ранее в России использовался режим торгов «Т0», но для удобства иностранных инвесторов перешли на более распространённый «Т+2». То есть бумаги записываются на вас не в день покупки, а через два дня (в первый день мы покупаем, на третий день бумаги у нас). Как правило, достаточно совершить пару сделок в этом режиме, чтобы усвоить все нюансы. Многие брокеры сразу указывают экс-дивидендную дату для исключения путаницы при торговле.

В качестве наглядного примера обратимся к компании «Лукойл». В этом году акционеры провели собрание 20 июня, на котором приняли решение о сумме дивидендов и дате закрытия реестров — 9 июля 2019 года. Данный срок попадает на вторник, соответственно, для получения доходности по акциям необходимо купить их не позднее закрытия торгов на бирже в пятницу 5-го июля. Размер выплачиваемых средств — 155 рублей за обычную акцию. 13% дохода от дивидендов уплачивается в бюджет в качестве налога, поэтому фактическая сумма за дивидендов на одну акцию составит 134,85 рублей. Срок выплат при этом установлен до 9-го августа 2019 года.

На следующий день после дня экс-дивидендов, на торговом графике можно наблюдать ценовой разрыв, получивший название «дивидендный гэп». В этой ситуации инвестор оказывается перед выбором: продать бумаги накануне, или остаться в числе держателей акций и получить дивиденды, но в этом случае стоимость акции уменьшится.

Это явление, при котором активы, не приносящие в краткосрочном периоде дивдоходность, снижаются в цене примерно на сумму выплат. В среднем закрытие гэпа, подъём котировок по ценным бумагам выше уровня начала разрыва, происходит в течение двух-трёх месяцев. Высокодоходные компании, акции которых дают дивиденды в шесть и более процентов, могут закрыть гэп гораздо быстрее. Например, в прошлом году в июне активы «Сбербанка» преодолели падение котировок и вышли на прежний уровень всего за неделю. Но нужно иеть ввиду, что бумагам некоторых компаний не удается закрыть дивидендный гэп в течение продолжительного времени.

Дата закрытия реестра акционеров определяется заблаговременно. В российских компаниях чаще всего это период с марта по июль. Календарь отсечек, или дивидендный календарь, оформленный в виде таблицы с информацией о дате отсечки, экс-дивидендном сроке и прогнозам по объёму выплат, легко найти на официальном сайте Московской биржи и других финансовых порталах, включая сайты брокеров. Посмотрите, как выглядит календарь дивидендов на сайте «Открытие Брокер».

Когда можно продавать акции, чтобы получить дивиденды

Пассивный заработок на ценных бумагах – цель многих инвесторов. Однако он невозможен без понимания процессов начисления дивидендов, а также колебаний стоимости акции. Чтобы вы смогли обеспечить себе подобный доход, давайте разберемся, как ведут себя ценные бумаги до начисления дивидендов и после них, и когда стоит их покупать, чтобы получить гарантированные выплаты.

Разбираемся с терминами

Для начала определим основные понятия, о которых пойдет речь. Это отсечка, формула Т+2, дивидендный гэп. Они должны быть понятны каждому трейдеру.

Отсечка

Этот термин обозначает дату закрытия реестра акционеров. В этот день компания формирует перечень лиц, которые должны получить дивиденды по акциям. Акционерное общество может проводить отсечку раз в год, полгода или квартал. Поскольку этот срок отличается у различных компаний, потенциальному инвестору следует уточнять его перед покупкой ценных бумаг. В противном случае он может не попасть в список акционеров на ближайшие месяцы. Соответственно, прибыль по своим акциям получит не ранее чем через полгода-год.

Т+2

Это режим торгов, используемый на многих мировых биржах, в том числе и на Московской бирже. Согласно ему, человек становится владельцем акций только через 2 дня после покупки. Если в этот период произойдут дивидендные выплаты, то их получит предыдущий собственник ценных бумаг. Приведем пример. Человек приобрел пакет акций на бирже 23-го числа. 24 произошла отсечка. Соответственно, выплаты по ценным бумагам получил прошлый владелец.

Обратите внимание: в эти два дня не входят праздники и выходные. К примеру, если дата отсечки выпадает на 5-е число (понедельник), сделку нужно закрыть не третьим, а первым числом. В противном случае на момент расчёта дивидендов акции будут числиться за прошлым владельцем. Вы же в этой ситуации прибыли не получите.

Дивидендный гэп

Этим термином обозначают снижение стоимости акции на сумму дивидендов. Он приходится на следующий торговый день после даты фактической отсечки. Восстановление цены происходит в период от нескольких дней до нескольких месяцев. Все зависит от потенциала компании и экономической ситуации на рынке ценных бумаг.

Как ведут себя акции перед выплатой дивидендов и после?

Обычно ценные бумаги растут в цене за 2–3 недели до отсечки, а сразу после ее проведения теряют в стоимости. Такая схема считается общей для различных компаний. Но в нее могут быть внесены коррективы. На стоимость акций могут дополнительно повлиять следующие факторы:

Также на стоимость акций могут влиять другие факторы: судебные производства, выход акционеров, смена правления компании. Их необходимо мониторить, если вы планируете приобрести пакет ценных бумаг.

Когда покупать акции, чтобы получить дивиденды?

Гарантированные выплаты по ценным бумагам получают те собственники, которые успели их приобрести за два рабочих дня до дивидендной отсечки. К примеру, компания закрывает реестр акционеров ежеквартально 5-го числа. Соответственно, потенциальному инвестору следует прибрести ценные бумаги 1–3 числа, чтобы гарантировано попасть в списки акционеров.

Однако такая стратегия работы с акциями обычно не приносит существенного дохода. Ведь за пару дней до выплат ценные бумаги дорожают всегда. Чтобы получить максимальный доход, трейдеру стоит приобрести их за 2–3 недели до отсечки. А вот сразу после ее проведения заключать сделки по акциям не стоит. Они традиционно падают в цене. Но тут во внимание нужно принимать цель приобретения ценных бумаг. Низкая цена может оказаться выгодной для долгострочных стратегий инвестирования.

Сколько нужно держать акции, чтобы получить дивиденды?

Каждый трейдер самостоятельно решает, как долго держать ценные бумаги той или иной компании. Руководствоваться в этом случае лучше своей стратегией работы, а не конкретными датами. Технически можно продать акции на следующий день после покупки. Если трейдер привяжет этот срок к дате отсечки, то сможет получить свои выплаты. Однако провести сделку в этот период будет непросто. В этот период цены на них упадут, а потенциальные инвесторы будут откладывать покупку и наблюдать за динамикой экономических показателей по компании: уровнем прибыли, позицией в рейтинге и прочими факторами

Когда можно продавать акции после выплаты дивидендов?

Технически провести подобную сделку можно на следующий день после получения дивидендов. Но если вы хотите получить повышенную прибыль, нужно подождать. За 2–3 недели до отсечки вы сможете лучше проанализировать предстоящую сделку с учетом позиций компании и ожидаемой суммы дивидендов и, соответственно, заключить более выгодный контракт, если решитесь продавать ценные бумаги.

Пример стратегии покупки дивидендных акций

Перейдем к тактике работы с ценными бумагами. Для примера выберем компанию, которая имеет стабильные показатели роста, заключает новые контракты и платит акционерам по 10 рублей за каждую акцию. Представим, что ее ценные бумаги стоят по 100 рублей.

При медвежьем тренде на бирже эти акции могут просесть до 70 рублей за единицу. При этом по ним сохранятся выплаты в 10 рублей. В этом случае акции надо покупать. До просадки они приносили владельцу 10% доходности, после – 14 % годовых. Такой процент могут предложить далеко не все инвестиционные фонды. При вложении 70 тысяч рублей в такие акции вы получите 10 тысяч прибыли в год. При дальнейшем росте цены на такие акции (а он неизбежно будет, поскольку компания не теряет свои позиции на рынке), ценные бумаги можно будет успешно продать.

Обратите внимание: эту стратегию можно использовать только для работы с ценными бумагами крупных компаний, показывающих стабильный рост. В противном случае вы рискуете вложить средства в акции, которые быстро потеряют в цене и в дальнейшем не восстановятся.

Имеет ли смысл шортить акцию или фьючерс на нее во время отсечки?

Продавать акции и фьючерсы на них в период отсечки бессмысленно, поскольку они оба в этот период проседают в цене. Некоторые трейдеры предпочитают держать на руках ценные бумаги в этот период, но продавать фьючерсы на них. Однако на такие сделки идут не все покупатели. Дело в том, что спрогнозировать дальнейшие позиции фьючерса крайне проблематично. Он может резко упасть в цене после отсечки. Исключение составляют только крупные компании, на ценные бумаги которых всегда есть спрос. В РФ это Газпром и Сбербанк. На мировом уровне лидерами 2019 оказались Amazon, Netflix. А вот популярные компании MD, Apple, Facebook не попали в список лидеров, поскольку их ценные бумаги, несмотря на высокий спрос, не принесли владельцам повышенной прибыли. Предполагается, что в 2020 эта тенденция сохранится.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.