Дивиденды что это такое простыми

Что такое дивиденды

Дивиденды – это периодические выплаты, которые получают владельцы акций компаний. Дивиденды определяются советом директоров и утверждаются на общем собрании акционеров.

С точки зрения инвесторов дивиденды – это хорошая возможность получения пассивного дохода. Как правило, дивидендная доходность оказывается выше ставки по банковским вкладам. При этом, как всегда в финансах, доходности противопоставлен риск.

Стоит ли рассчитывать на дивиденды

Хотя покупка акций с целью получения дивидендов чаще всего оказывается выгоднее, чем вклад в банк, не стоит забывать о том, что они не гарантированы. Во-первых, дивиденды выплачиваются из прибыли корпорации, только тогда, когда она есть.

А ее может, само собой, не быть. Причем не только по вине менеджмента, но также и по объективным причинам, таким, например, как кризис в экономике или даже то, что может считаться явным форс-мажором – мировая пандемия.

Кто и как определяет размер дивидендов

Раз в год в акционерных обществах должно собираться общее собрание акционеров, которое, помимо других вопросов, утверждает размер дивидендов. Решение о его размере изначально принимает совет директоров, действующее руководство компании. Причем общее собрание не может каким-либо образом потребовать заплатить больше, чем предложено.

В свою очередь, руководство компании само определяет, что в данный период лучше для бизнеса: хорошие отношения с инвесторами или, с другой стороны, направление всей прибыли в дальнейшее развитие компании. Так, например, компания Яндекс – единственная, входящая в индекс Московской биржи, которая не платила дивиденды ни одного раза. Но это не значит, что она самая непривлекательная среди прочих. Для кого-то даже наоборот.

Самые надежные плательщики дивидендов

С другой стороны, есть компании, которые традиционно дивиденды платят, причем всегда. В США есть такое понятие, как «дивидендные короли». Оказаться в их числе – считается очень престижно. Еще бы, это фирмы, которые выплачивают постоянно растущие дивиденды на протяжении 50 лет! Правда, таких компаний совсем немного, меньше двадцати. Их имена всем известны, это все те же мировые бренды – от Coca-Cola до Proctor & Gamble.

Российские компании пока и не могут похвастаться столь длительной положительной историей, но в то же время, уже сейчас они считаются вполне достойными на мировом рынке по уровню дивидендной доходности, которая чаще всего оказывается выше, чем в Америке.

Как часто выплачиваются дивиденды

Дивиденды могут выплачиваться ежеквартально, раз в полгода или один раз в год. В США владельцы акций получают деньги чаще всего два раза в год, это зависит от компаний.

В России представлены все три варианта. Чаще всего – ежегодно. Так делает большинство. Дважды в год из «голубых фишек» с инвесторами делятся своей прибылью

Сколько можно заработать на дивидендах

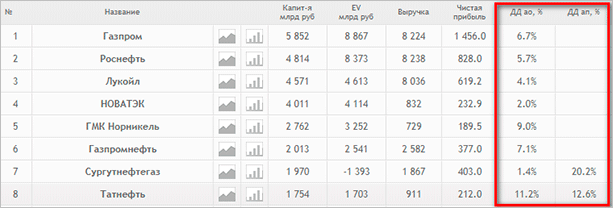

По американским акциям дивиденды приносят редко более 5% годовых, чаще всего еще меньше. Не так обстоит дело в России. Среди отечественных компаний уже выделились некоторые лидеры. Так, в нефтегазовом секторе это Сургутнефтегаз. Эта компания платила своим акционерам и 11%. А кроме того, стабильными дивидендами известны Лукойл, Татнефть.

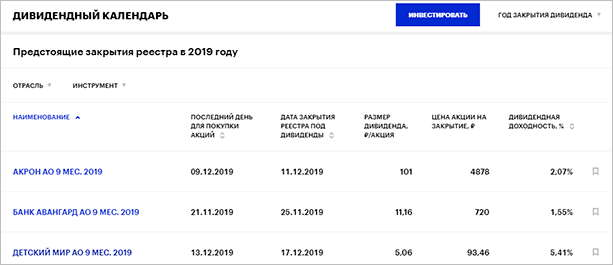

Неплохие результаты показывают предприятия металлургического комплекса: Северсталь, Норникель, от 7 до 10 %. Связь – МТС, инвестиции в компанию принесли около 11%. В других секторах, например, в ритейле, на дивидендах можно заработать порядка 6-11%, самый высокий уровень у Детского мира и М.Видео.

Стратегия дивидендного инвестирования

Существует специальная стратегия, которую используют многие инвесторы, которая заключается в подборе акций для портфеля из компаний, которые стабильно выплачивают высокие дивиденды. Полученную прибыль можно потом изъять и потратить на себя либо реинвестировать в покупку дополнительных ценных бумаг того же или других эмитентов.

У такого подхода есть неоспоримые достоинства: действительно, дивиденды платят надежные и стабильные компании, получающие прибыль. А значит, в любом случае у инвестора собирается качественный портфель.

Но, с другой стороны, у такой стратегии есть и минусы, с которыми надо считаться. Во-первых, наиболее быстро растущие фирмы, на которых можно заработать действительно большую прибыль, редко платят высокие дивиденды. А некоторые до поры до времени не делают этого вообще. Выбирая дивидендные бумаги, инвестор часто теряет из вида акции с быстрым ростом котировок.

Второй момент заключается в системе налогообложения. Прежде, чем реинвестировать деньги, полученные в качестве дивидендов, надо будет заплатить налоги на доходы. В этом плане выгоднее, чтобы портфель как можно дольше просто рос в цене. А рассчитаться с государством можно будет только в самом конце.

Что такое дивиденды: порядок получения и формула расчета дивидендной доходности

Ранее мы уже рассматривали с вами, что такое акции. Напомню, это ценная бумага, которая дает акционеру право на владение долей компании-эмитента. Заработать инвестору на акциях можно двумя способами: через получение дивидендов или продажу ценной бумаги дороже, чем при покупке. Разберем, что такое дивиденды простыми словами, как их получить и правильно рассчитать дивидендную доходность.

Понятие

Дивиденды – это часть прибыли компании, которой она готова поделиться с владельцем акций за то, что тот когда-то купил ее ценные бумаги. Выплаты акционерам могут быть деньгами, имуществом или другими ценными бумагами. Главный источник – чистая прибыль, т. е. прибыль за вычетом налогов.

Чаще всего их выплачивают деньгами. Но и другие способы иногда используют. Например, в 2016 году совет директоров АО “Племзавод им. В. И. Чапаева” предложил выплатить дивиденды продукцией: 400 кг зерна, 10 кг сахара и 10 кг растительного масла на одну бумагу.

Выплаты по обыкновенным и привилегированным акциям могут быть одинаковыми, могут и отличаться. Например, “Башнефть” по итогам 2018 года выплатила 158,95 руб. на все категории. А “Мечел” по привилегированным ценным бумагам перечислил акционерам 18,21 руб., по обыкновенным – 0 руб.

Дивиденды начисляются и выплачиваются по результатам:

Это право компании по закону об акционерных обществах, но не обязанность. Поэтому какие-то компании выплачивают раз в год, какие-то – ежеквартально. Кто-то делает это только по привилегированным бумагам, а кто-то не платит акционерам совсем.

Например, за 2018 год можно привести такие примеры:

| Компания | 1-й квартал 2018 г. | Полугодие 2018 г. | 9 месяцев 2018 г. | Отчетный 2018 г. |

| Газпром | + | |||

| Сбербанк | + | |||

| Северсталь | + | + | + | + |

| Норникель | + | + | ||

| Алроса | + | + | ||

| Татнефть (обыкновенные акции) | + | + | + | |

| Лукойл | + | + |

Дивидендная политика

Дивидендная политика – это раздел в Уставе компании, который содержит следующие сведения:

Дивидендную политику можно найти на официальных сайтах публичных компаний, допущенных к торгам на фондовой бирже. Они обязаны ее размещать в открытом доступе. Чаще всего это вкладка в меню “Инвесторам и акционерам” или “Раскрытие информации” внизу главной страницы сайта. Большая часть документа одинаковая для всех компаний, потому что они формулируют ее в соответствии с законом об акционерных обществах. Но у каждого эмитента будет конкретика по определению размеров выплат. Это и интересует большинство акционеров.

В зависимости от того, насколько глубоко вы хотите погружаться в информацию, можно ознакомиться с политикой, прочитав объемный документ “Устав от корки до корки”, или воспользоваться сайтами-агрегаторами. Они специально готовят для инвесторов самые необходимые сведения и представляют политику в обобщенном виде.

Выше я уже упомянула, что источником выплат выступает чистая прибыль. Но в законе не уточняется, какая именно чистая прибыль. Дело в том, что наши публичные компании составляют два вида отчетности: по российскому законодательству (РСБУ) и международному (МСФО). В дивидендной политике обязательно указывают, какой именно отчетностью компании пользуются для расчета дивидендов.

“Башнефть” направляет на выплаты акционерам не менее 25 % от чистой прибыли по МСФО. Сбербанк к 2020 г. планирует достичь 50 % от этой же величины. “Ленэнерго” – до 10 % от чистой прибыли по РСБУ.

Дивидендная доходность

Любой инвестор мечтает купить ценные бумаги, которые из года в год будут расти в цене, да еще и выплачивать по которым будут стабильно доходы. Просто отбирать в портфель активы по факту наличия выплат нельзя. Представьте, что предприятие делится с вами каждый год частью своей прибыли, но стоимость акций все время снижается. Ни о какой доходности вашего портфеля в этом случае говорить не приходится.

Поэтому надо отбирать акции только после тщательного изучения аналитики по конкретному эмитенту. Одним из анализируемых факторов будет дивидендная доходность. Рассчитывается она просто:

Размер дивиденда / Текущая стоимость акции * 100 %

Например, собрание акционеров утвердило дивиденды в размере 50 руб., текущая стоимость – 500 руб. Дивидендная доходность составит 10 %.

Доходность по обыкновенным и привилегированным ценным бумагам может отличаться, потому что отличается их текущая стоимость на бирже. Можно рассчитывать доходность самостоятельно. Но и тут агрегаторы уже все за нас сделали, осталось только воспользоваться результатами.

Для примера рассмотрим несколько удобных сервисов.

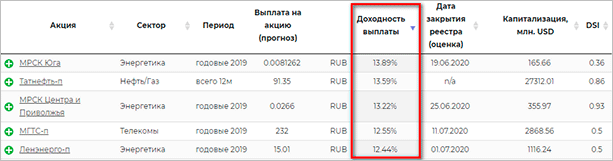

В последней графе есть показатель DSI (индекс стабильности дивидендов). Чем он выше, тем лучше. Самые доходные из списка – это еще не значит, что самые лучшие. Например, индекс стабильности МРСК Юга всего 0,36. При выборе активов в свой портфель надо обязательно изучить компанию. Например, номер 1 в списке вообще не платил акционерам в 2017 и 2015 годах. И это мы еще не смотрели по другим показателям деятельности.

Как получить дивиденды

Принятие решения о дивидендных выплатах проходит в 2 этапа:

Решение может быть принято в течение 3 месяцев после окончания отчетного периода (первого квартала, 6 или 9 месяцев отчетного года). Чаще доход выплачиваться не может. Поэтому, если вас интересует вопрос, как получать дивиденды с акций Газпрома ежемесячно, мой ответ – только самостоятельно распределив полученную один раз в год сумму на каждый месяц.

Главная мысль, которую должны вынести из этого регламента инвесторы, – что с момента выпуска отчетности компании до реальной выплаты денег проходит большой срок в несколько месяцев (минимум 2 месяца). Этого достаточно, чтобы определиться, хотим ли мы купить ценные бумаги в свой портфель и попасть в реестр акционеров.

Можно получить преимущество перед большинством инвесторов, если сразу после выхода отчетности самостоятельно рассчитать прогнозный размер дивидендов. Для этого заранее надо изучить дивидендную политику и узнать процент чистой прибыли, направляемый на дивиденды. В отчетности посмотреть сумму чистой прибыли за отчетный период.

Например, “Ленэнерго” направляет 10 % чистой прибыли по РСБУ на выплаты по привилегированным акциям. За 2018 год компания заработала чистой прибыли в размере 10,386 млрд рублей. 10 % от этой суммы – 1,0386 млрд рублей. Количество привилегированных акций в обращении – 93,26 млн штук. Минимальный дивиденд на одну бумагу – 1 038,6 / 93,26 = 11,14 руб. Летом 2019 года именно эта сумма и была выплачена акционерам.

Выше шла речь о дивидендной отсечке. Это дата определения списка акционеров, которым выплачиваются дивиденды. Покупка акций физическими лицами для получения дивидендов должна быть произведена до этой даты.

Рассмотрим на примере. Дивидендная отсечка – пятница. Акции на Московской бирже торгуются в режиме “Т+2”, т. е. запись о том, что вы стали владельцем ценных бумаг, появится только через 2 дня после фактической покупки. Получается, что последний день для приобретения – среда. Те, кто купят ценные бумаги в четверг, дивидендов не получат.

Как быть, если в расчет попадают выходные. Например, день закрытие реестра выпадает на вторник, а в субботу и воскресенье биржа не работает. Последний день для покупки в этом случае – пятница.

Еще одно важное понятие, которое должен знать инвестор, – дивидендный гэп. Это снижение стоимости акций после отсечки примерно на размер выплаченных дивидендов. Почему так происходит?

Решение о выплатах известно за несколько недель до отсечки. Получается, что с этого момента времени стоимость ценной бумаги включает суммы, которые должны быть выплачены акционерам. Инвесторы, которые купят акции после отсечки, уже не получат дивидендов. Именно поэтому цена и снижается, потому что дивидендной суммы уже нет в стоимости бумаги.

Если в компании дела идут хорошо, то через некоторое время гэп закрывается, и акции снова растут в цене. По предыдущему примеру дивидендный гэп наступит в понедельник. Когда он закончится, никто не знает. Иногда это происходит за несколько дней, иногда – недель, а бывает, что месяцами гэп не закрывается.

Дивидендный календарь

Если у вас в инвестиционном портфеле 5 – 6 акций отдельных эмитентов, то вы можете самостоятельно отслеживать нужные даты для покупки ценных бумаг, чтобы увеличить доходность своих вложений. Если их больше, то процесс усложняется. Для удобства инвесторов давно работают сайты, где публикуют дивидендные календари. Советую не мудрить, а пользоваться готовыми решениями.

Поделюсь ссылками из своего арсенала полезностей для инвестора:

Заключение

Дивиденды – отличная возможность почувствовать себя настоящим инвестором, когда после завершения отчетного периода на ваш брокерский счет падают реальные деньги. Вы – один из владельцев компании, и она делится с вами своей прибылью. Это всегда приятно.

Но хочу предостеречь новичков от формирования портфеля только из дивидендных акций. Во-первых, компании не обязаны делиться с вами прибылью. Они могут полностью направлять ее на свое развитие. Тогда с мечтой о пассивном доходе можно попрощаться.

Что такое дивиденды простыми словами?

Дивиденды – это форма прибыли от вложений. Они выплачиваются из прибыли компании непосредственно акционерам, которые могут обналичить их или реинвестировать. Обычно дивиденды облагаются налогом у акционера, который их получает.

Лучшее преимущество владения акциями преуспевающего бизнеса – это возможность пользоваться частью прибыли, которую генерирует организация. Будь то акции частной семейной компании или многонационального конгломерата, когда предприятие решает отправить вам часть своей прибыли после вычета налогов, вы получаете дивиденды. Узнайте больше о том, как они работают, чем они отличаются от прироста капитала, и о многом другом.

Что такое дивиденды?

Компания полагается на капитал своих акционеров для достижения своих целей и развития своего бизнеса до уровня прибыльности. Хотя инвесторы понимают, что они идут на риск, они ожидают вознаграждения за свои инвестиции, если компания добьется успеха.

Конечно, инвесторы могут получать прибыль, продавая акции по мере их роста, что также называется приростом капитала. Но многие фирмы дополнительно стимулируют акционеров хранить свои деньги в компании, выплачивая им прямую компенсацию. Эти выплаты называются дивидендами.

Как работают дивиденды

Дивиденды – важный аспект владения акциями. В качестве компенсации за хранение своих денег в компании многие инвесторы ожидают регулярных выплат. Любая фирма, открытая для акционеров, должна будет решить, какую часть своих денег оставить в нераспределенной прибыли, а какую вернуть акционерам.

Важно: Нераспределенная прибыль важна для сохранения капитала в компании и реинвестирования прибыли в ее будущий рост.

Когда фирма решает начать выплату дивидендов, ей необходимо определить график выплат и сумму, которую она будет платить за акцию. Например, предположим, что совет директоров компании объявляет о выплате ежеквартальных дивидендов в размере 0,25 доллара на акцию. Инвестор, владеющий 1000 акций, получит выгоду не только от увеличения стоимости акций, но и от ежеквартальных дивидендов в размере 250 долларов. Затем этот акционер может решить, обналичить эти дивиденды или реинвестировать их в дополнительные акции.

Экс-дивидендная дата и дата выплаты дивидендов

Когда совет директоров компании объявляет дивиденды, он также объявляет экс-дивидендную дату и дату выплаты. Экс-дивидендная дата – это дата, когда бухгалтерские книги корпорации будут проверены, и любой, кто владеет акциями, в этот день получит дивиденды, основанные на их общих владениях.

Если вы купите акции на следующий день после экс-дивидендной даты, вы не получите предстоящую выплату дивидендов; вам придется подождать любых будущих выплат. Дата выплаты – это дата, когда дивиденды фактически отправляются владельцам.

Почему так много инвесторов сосредотачиваются на дивидендах

При принятии решения о том, какие обыкновенные акции включить в свой инвестиционный портфель, сосредоточение внимания на дивидендах дает несколько преимуществ. Во-первых, дивидендная доходность акций компании может служить своего рода сигналом о занижении или завышении оценки акций. Кроме того, поколения академических исследований неизменно доказывали, что так называемое «качество прибыли» у компаний, выплачивающих дивиденды, выше, чем у компаний, которые не выплачивают дивиденды. Со временем это означает, что компании, выплачивающие дивиденды, имеют тенденцию превосходить компании, не выплачивающие дивиденды.

Хорошие компании имеют опыт сохранения и увеличения своих дивидендов даже во время экономического коллапса. Например, многие инвесторы держат акции компаний доступной роскоши, получивших название «дублированные инвестиции в зубную пасту», таких как The Hershey Company или Colgate-Palmolive. Потребители всегда будут хотеть кусочек шоколада и им нужно почистить зубы. Как стабильные инвестиции, эти типы компаний продолжают выплачивать дивиденды.

Во время экономического стресса дивиденды могут создать своего рода нижнюю границу под акциями, которая не даст им упасть так сильно, как акции компании, не выплачивающей дивиденды. Это причина того, что дивидендные акции, как правило, падают меньше во время медвежьих рынков. Кроме того, дивиденды могут ускорить восстановление вашего портфеля, давая вам доход для реинвестирования.

В качестве дополнительного стимула доход от дивидендов имеет налоговые льготы. В то время как обычные дивиденды облагаются налогом по той же ставке, что и федеральный подоходный налог, квалифицированные дивиденды облагаются налогом по ставке чистого прироста капитала, которая может быть ниже.

Почему некоторые компании не платят дивиденды

В периоды быстрого роста многие фирмы не выплачивают дивиденды, вместо этого предпочитая сохранять прибыль и использовать ее для расширения. Владельцы позволяют совету директоров вводить в действие эту политику, потому что они считают, что возможности, доступные компании, приведут к гораздо большим выплатам дивидендов в будущем.

Пример: Starbucks вкладывала каждую копейку в открытие новых магазинов на протяжении десятилетий, не платя инвесторам. Достигнув определенного уровня зрелости, с меньшим количеством возможностей размещения в США, он объявил о своих первых дивидендах в 2010 году.

Компания, не выплачивающая дивиденды способна увеличивать свой акционерный капитал благодаря инвесторам, которые ожидают, что в какой-то момент они вернут свои деньги – либо путем увеличения стоимости акций, либо в виде будущих дивидендов. Это делает компанию привлекательной для инвесторов, позволяя привлекать дополнительное финансирование в будущем.

Виды дивидендных инвесторов

Есть несколько различных подходов, которые могут использовать дивидендные инвесторы, в зависимости от их инвестиционных целей.

Инвесторы в рост дивидендов

Инвестор, увеличивающий дивиденды, сосредотачивается на покупке акций с высокими темпами роста абсолютного дивиденда на акцию. Например, предположим, что у компании A дивидендная доходность сейчас составляет 1,4%, а у компании B – 3,6%. Поскольку Компания A быстро расширяется, инвесторы могут разумно ожидать, что дивиденды будут расти быстрыми темпами. Вполне возможно, что в конце концов долгосрочный владелец акций компании A с горизонтом в десять или более лет может в конечном итоге получить больше абсолютных дивидендов, чем акционер компании B, даже если начальная доходность была ниже.

Инвесторы в дивидендную доходность

Инвестор в дивидендную доходность сосредотачивается на покупке акций с наивысшей дивидендной доходностью, которую он считает «безопасной» – это обычно означает, что акции покрываются минимальным соотношением выплат к прибыли или денежному потоку.

В широком смысле эта стратегия больше всего подходит для инвестора, которому необходим существенный пассивный доход в последние несколько десятилетий жизни, поскольку акции с дивидендным ростом имеют тенденцию превосходить акции с высокой дивидендной доходностью.

Дивидендные аристократы

Дивидендный аристократ – это компания, которую S&P Dow Jones Indices определило как увеличивающую дивиденды на акцию каждый год без исключения в течение 25 лет или дольше. Это означает, что даже если вы никогда не докупали акции, ваши дивиденды росли вместе с предприятием. Думайте о дивидендных аристократах как об инвестиционных роялти – наиболее известных компаниях, выплачивающих дивиденды, с долгой историей успеха.

Инвесторы, реинвестирующие дивиденды

Когда вы реинвестируете свои дивиденды, вы берете деньги, которые компания вам отправляет, и используете их для покупки дополнительных акций. Вы можете попросить свою брокерскую фирму сделать это за вас, или вы можете подписаться на программу реинвестирования дивидендов (DRIP).

DRIP – это спонсируемый компанией план, который позволяет физическим лицам и, в некоторых случаях, юридическим лицам, таким как корпорации или некоммерческие организации, покупать акции напрямую у компании. DRIP администрируются трансферным агентом и часто предусматривают значительно сниженные (а в некоторых случаях и сведенные до нуля) торговые и административные расходы.

Дивиденды акциями

Дивиденды акциями отличаются от обычных денежных дивидендов; это происходит, когда компания предоставляет владельцам дополнительные акции на основе соотношения. Важно знать, что дивиденды акциями – это не форма дохода в традиционном понимании, а чаще психологический инструмент.

Бенджамин Грэм, известный стоимостный инвестор и наставник Уоррена Баффета, почти столетие назад писал о преимуществах компании, выплачивающей регулярные дивиденды акциями, особенно если она не распределяла прибыль и не выплачивала дивиденды наличными, чтобы дать акционерам осязаемый символ нераспределенной прибыли, реинвестированной от их имени. Те, кто хотел получить доход, могли продать их, а те, кто хотел расширения, могли сохранить их.

Дивиденды и прирост капитала

Дивиденды и прирост капитала представляют собой важные формы прибыли для инвесторов, но между ними есть существенные различия.

| Дивиденды | Прирост капитала |

| Денежные средства или дополнительные выплаты по акциям из прибыли компании | Представляет собой увеличение стоимости акций |

| Представляют собой немедленную прибыль акционеров, когда они получают вознаграждение | Не зарабатывается, пока акции не будут проданы |

| Могут быть запланированы или выплачены по усмотрению совета директоров | Основывается на рыночной стоимости компании, а не на решении совета директоров |

| Могут быть реинвестированы или обналичены акционером |

Подведем итог

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.