Диз в банке что это

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

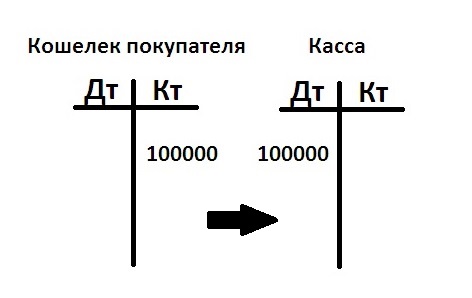

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

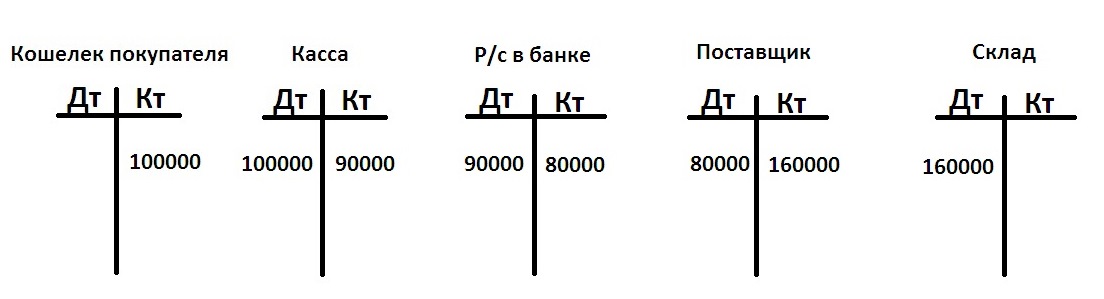

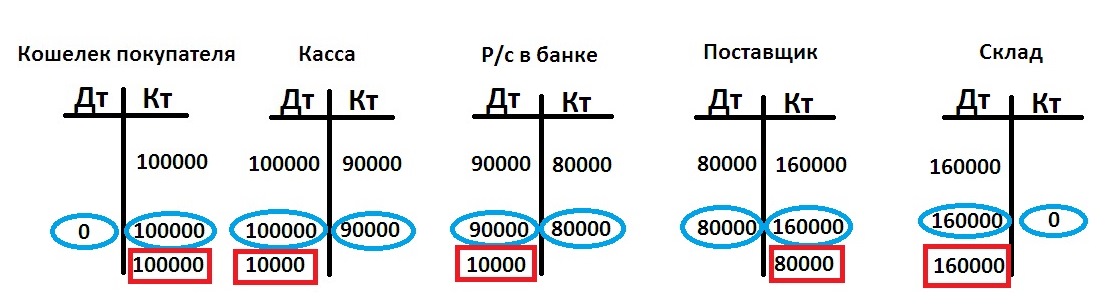

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

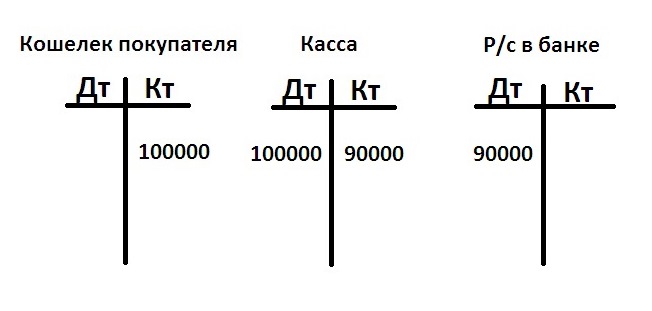

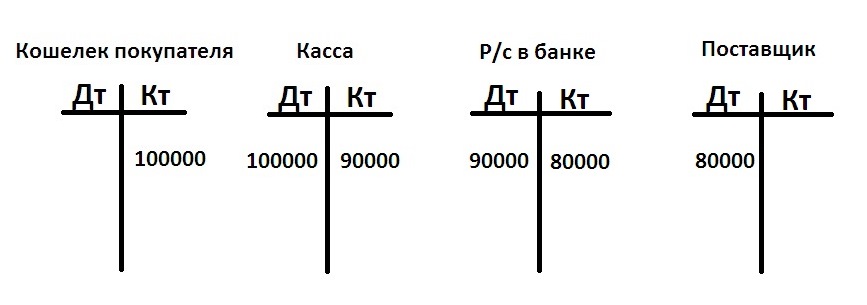

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

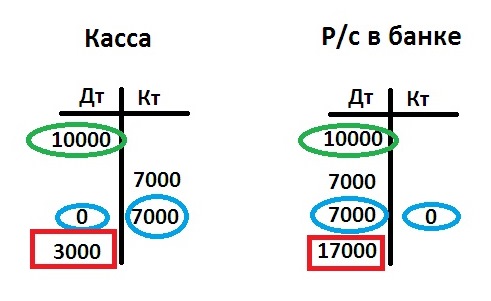

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Ипотека и недвижимость

Словарь ипотеки. Основные термины ипотечного кредитования.

Зачастую общаясь с банком или кредитным брокером клиенты сталкиваются с непонятными терминами. Я сама, когда помогаю людям в качестве ипотечного брокера, разговариваю порой, по мнению клиентов, на «птичьем» языке.

Чтобы банки, брокеры и заемщики лучше понимали друг друга, расшифровываю для вас некоторые термины ипотечного кредитования. Это словарь ипотеки :))

?Аннуитет — тип погашения кредита, предполагающий выплату равными платежами через равные промежутки времени. Аннуитетные платежи включают в себя и погашение процентов, и оплату части основного долга. Подробнее про аннуитет тут

?Дифференцированный платеж — тип погашения кредита, где основной долг поровну на весь срок кредита (например, 2 млн на 20 лет, т.е. по 8333р. в месяц), а проценты считаются (как впрочем и везде) от остатка долга на начало периода, количества дней в периоде, процентной ставки.

?ПД — соотношение платежа по кредиту (П) к доходу заемщика (совокупному доходу всех заемщиков) (Д)

?ОД — соотношение общих обязательств заемщика (О) к его доходу (Д). В эти обязательства включаются не только платежи по кредитам (П), но и иные обязательства — на жизнь (не менее 1 прожиточного минимума на члена семьи), ЖКХ, расходы на авто, учебу и тп, алименты).

ПД, ПНД и ОД — это показатели, математически показывающие сможет ли заемщик платить по кредиту. Классически банки должны считать все три показателя (ПД, ПДН, ОД), установив для них собственные нормативы исходя из своего «аппетита» к риску. Например, ПД не должно превышать 35-40%, ПДН — не более 50%, ОД — не более 60-70%. Кстати, в разные периоды банки могут менять свой «риск-аппетит», делая требования жестче, в т.ч. и эти нормативы, или наоборот.

?КЗ — соотношение суммы кредита (остатка долга) (К) к стоимости предмета ипотеки (З).

?Ипотека (англ. mortgage) — залог недвижимого имущества.

?Ипотечный кредит — денежные средства, предоставленные Заемщику под залог недвижимого имущества.

Т.е. «ипотека» и «ипотечный кредит» — это совершенно разные термины.

?Андеррайтинг (англ. underwriting) — совокупность действий по оценке риска, включающая проверку документов и информации о заемщике и предмете ипотеки. Андеррайтер — специалист, осуществляющий эти действия.

Виды кредитования бизнеса

При выборе кредитного продукта на развитие бизнеса в первую очередь следует определиться с тем, на что конкретно Вы планируете направить заемные средства.

В зависимости от целей можно выделить 2 основных вида кредитования:

1) Кредит на пополнение оборотных средств – это кредит на приобретение товаров, сырья, материалов, покрытие временного дефицита в свободных денежных средствах и т.п. Как правило, кредит выдается на срок не более 2-3 лет. Максимальная сумма кредита привязывается к объему среднемесячной выручки, а также зависит от кредитной и залоговой политики конкретного банка.

Второе, на что следует обратить внимание – это форма предоставления кредита:

1) Единовременный кредит, т.е. вся сумма займа перечисляется на расчетный счет предприятия сразу, а погашение кредита и процентов по нему идет частями в течение всего срока договора согласно графику платежей.

2) Кредитная линия: кредит выдается частями (траншами) в течение определенного периода времени. Существует 2 вида кредитных линий:

• Невозобновляемая кредитная линия (НКЛ или кредитная линия с лимитом выдачи). Банк устанавливает предельный лимит денежных средств, которые заемщик может получить. В договоре прописываются транши и условия их предоставления. Заемщик последовательно выбирает доступные ему денежные средства. Погашение задолженности не имеет принципиальных отличий от погашения при единовременной выдаче кредита, распределяется на весь срок договора. Данная форма кредитования позволяет компании сэкономить на процентах. Как правило, используют при поэтапной реализации инвестиционных проектов.

• Возобновляемая кредитная линия (ВКЛ или кредитная линия с лимитом задолженности). Лимит задолженности – это максимальная сумма единовременной задолженности клиента банку. Компания выбирает денежные средства в рамках этого лимита, пользуется ими, затем возвращает. Денежные средства опять становятся доступными в рамках этого лимита. И так до окончания действия кредитного договора. Лимит задолженности может с течением времени пересматриваться. Компания-заемщик обязана ежемесячно погашать проценты по кредиту, а также определенную сумму основного долга (например, 10% от лимита ВКЛ или выбранного транша). ВКЛ используется для кратковременного пополнения оборотных средств.

Третий, немаловажный аспект – обеспечение по кредиту, различают обеспеченные и необеспеченные кредиты.

Основные виды обеспечения по кредиту:

1) Поручительство учредителей и фактических собственников компании, связанных компаний и т.п. Зачастую является необходимым условием предоставления кредита.

2) Товар в обороте. Залоговой политикой банка могут оговариваться группы товаров, которые не могут выступать залогом (например, скоропортящиеся продукты или труднореализуемые товары). Как правило, товар в обороте выступает обеспечением для кредитов на пополнение оборотных средств. Его доля в структуре залога колеблется в среднем от 30 до 70%.

3) Автотранспорт, спецтехника, оборудование, недвижимость, стоящие на балансе организации или находящиеся в собственности учредителей, связанных компаний или третьих лиц. Банк устанавливает требования к залоговому имуществу (максимальный срок эксплуатации, порядок оценки, дисконты и пр.)

4) Векселя и пр. ценные бумаги, эмитированные самим банком или др. кредитными организациями

Важно знать, что в залог принимается ликвидное имущество, его залоговая стоимость определяется с учетом скидки (дисконта) за риски, связанные с возможным изменением его будущей стоимости. Самым надежным видом обеспечения считается недвижимое имущество, а беззалоговые кредиты, как правило, имеют более высокие ставки и меньшие лимиты кредитования.

Считаю,что оплатила весь КД,но банк с этим не согласен

Оформила КД в банке 23.10.2013г на 12 месяцев 4 месяца оплачивала вовремя, далее начались проблемы с деньгами. Я конечно оплачивала, но уже не вовремя, как могла, 1000,2000,3000 в неделю. Но в июле 2014 г финансовая ситуация разрешилась. Естественно банк мне насчитал уже штрафы, % ставка составляет 30,48% годовых. Я пришла в банк и оплатила одним платежом ту сумму которую не хватает, чтоб закрыть КД досрочно(в договоре прописано-я имею на это право). Но банк списал эту сумму на просроченные % и штрафы, хотя по закону должен был списаться основной долг, а в конце уже штрафы. Я брала 99 000,должна была отдать 112 068р,отдала 112 060р. В выписке по счёту указано: списано в счёт погаш. основн. долга 66 809.92р;списано тек. % 15 568.36р; погашение начисленных % на просроч. основн. долг и начислен. штрафной неустойки 29781,72р. Сейчас мой долг перед банком составляет 86 000р( со слов коллекторских бюро).Правомерно ли банк списал мне досрочное погашение на штрафы и чего мне ждать от суда?

Оформила КД в банке 23.10.2013г на 12 месяцев 4 месяца оплачивала вовремя, далее начались проблемы с деньгами. Я конечно оплачивала, но уже не вовремя, как могла, 1000,2000,3000 в неделю. Но в июле 2014 г финансовая ситуация разрешилась. Естественно банк мне насчитал уже штрафы, % ставка составляет 30,48% годовых. Я пришла в банк и оплатила одним платежом ту сумму которую не хватает, чтоб закрыть КД досрочно(в договоре прописано-я имею на это право). Но банк списал эту сумму на просроченные % и штрафы, хотя по закону должен был списаться основной долг, а в конце уже штрафы. Я брала 99 000, должна была отдать 112 068р, отдала 112 060р. В выписке по счёту указано: списано в счёт погаш. основн. долга 66 809.92р; списано тек. % 15 568.36р; погашение начисленных % на просроч. основн. долг и начислен. штрафной неустойки 29781,72р. Сейчас мой долг перед банком составляет 86 000р( со слов коллекторских бюро).Правомерно ли банк списал мне досрочное погашение на штрафы и чего мне ждать от суда?

Вам нужно внимательно почитать кредитный договор, особенно те условия, которые касаются штрафных санкций за просрочку выплаты кредита. Часто случается, что банки за просрочку накручивают штрафы, которые превышает даже сумму кредита. Если банк подаст в суд, вы вправе просить суд применить статью 333 ГК РФ о несоразмерности неустойки основному долгу т.е. сумма кредита была 99 тыс. руб., а неустойка составляет 86 тыс., то она несоразмерно долгу и вам могут уменьшить неустойку.

В настоящее время цемент является «модным товаром». Множество торговцев-новичков устремилось в сферу торговли цементом, зачастую совершенно не представляя, что это такое. Естественно, что в условиях ажиотажа и повышенного спроса на цемент активизировались мошенники. Особенно активны международные мошенники, которые расставили сети по всему Интернету и ждут, когда в них залетит доверчивый покупатель.

Данный доклад имеет своей целью предостеречь и предупредить новичков и опытных продавцов от обмана и мошенничества со стороны лже-трейдеров. Итак, мы открываем Интернет, набираем «cement» в поисковике и получаем…

Payment:

1)1 monthly BG or SBLC + transferable, monthly revolving LC

2)The monthly revolving SBLC = MRSBLC

SABS +$5

Our transaction procedure (non — negotiable):

Only original documents from buyer required

Buyer sends LOI (ICPO) + Softprobe NDNCA with letterhead, including the date, the previously agreed dates and facts, stamp and signature.

Seller sends FCO or Softoffer.

Buyer sends FCO or Softoffer and BCL (BANK MUST BE ONE OF THE TOP 50 PRIME INTERNATIONAL BANKS) with date, stamp and signature back to the Seller or bank to bank by swift code.

Seller sends Draft Contract or Final Contract to the Buyer.

The remaining steps to conclude the transaction are contract specific and are

described in detail in each Contract.

[Господа, иметь бесплатный почтовый адрес в наше время абсолютно то же, что не иметь номера городского телефона. Как вы отнесетесь к человеку, у которого на визитке один мобильный? Правильно. А как прикажете относиться к человеку, у которого на визитке бесплатный почтовый адрес? ]

2.1.2. Формулировка CIF ASWP в описании цен на цемент.

Если раскрыть эту аббревиатуру, то мы получим: на условиях CIF (т.е. стоимость груза, фрахта и страховки груза) в Any Safe World Port, т.е. в любой безопасный порт мира! Таким образом, они утверждают, что цена будет одинаковая, что в Архангельске, что в Новороссийске, что в Сиднее. Естественно, это противоречит мировой практике. Однако, у мошенников есть замечательный ответ на вопрос, каким образом это возможно:

«наша компания имеет свой флот по перевозке цемента и мы сами его доставляем; да, где-то мы проигрываем в доставке, а где-то выигрываем». Вот у кого надо учиться логистам таких компаний как DHL и UPS!

2.1.3. Фирма-продавец утверждает, что четко придерживается общепринятой деловой практики в мировой торговли и предлагает следующую процедуру:

Покупатель отправляет Продавцу «Письмо о намерениях», вместе с письмом из банка, подтверждающим наличие необходимых средств на счету, Продавец высылает Покупателю коммерческое предложение и т.д. и т.п.

Внешне все выглядит вполне благопристойно – серьезная фирма трейдер желает удостовериться в действительности намерений покупателя, а также в его платежеспособности. При этом трейдер ничего не сообщает ни о своей платежеспособности, ни о наличии у него цемента или же каких-либо квот на цемент, ни о наличии какой-либо торговой истории. При просьбах прислать документы, подтверждающие наличие товара, связей с производителем и так далее, трейдер утверждает, что документы будут высланы, как только будут получены результаты «мягкой пробы» (Soft Probe), подтверждающие наличие необходимой суммы у вас на счету. Ситуация странная: это как если бы вы пришли в магазин, а на входе вас попросили бы предъявить свой кошелек и бумагу, подтверждающую ваше желание купить что-либо в этом магазине. Но мошенники знают, что есть «на свете много дураков» и иногда низкая цена убивает все доводы разума.

Для чего же нужна данная процедура? Она нужна лишь для того, чтобы постепенно «затянуть» клиента, загипнотизировать его, чтобы он отдал мошенникам свои деньги.

2.1.4. BCL по форме Продавца.

Что такое BCL? Это Bank Comfort Letter – подтверждающее письмо из банка. Мошенники требуют письмо из банка о состоянии ваших средств. Такое письмо якобы должно быть подписано служащими банка и иметь печать банка. На практике же банкиры говорят:

«Если же говорить о BCL, то в BCL, как правило, пишут о том, что данная фирма работает на рынке (к примеру экспорт нефти или леса) столько-то времени, успешно кредитовалась банком, имеет хорошую репутацию и т.д. (если это, действительно, так)

НЕ ПОСЫЛАЕТСЯ ПО e-mail и даже по SWIFT»

(с форума http://dom.bankir.ru/)

2.1.5. Низкая цена.

Опять же, внешне все нормально – чем больше количество, тем ниже цена. Но какая эта цена! Она ниже рыночной примерно на 20-50%! Неужели вы думаете, что кто-то будет торговать по такой цене, не попытавшись сначала продать товар по более высокой, нормальной рыночной стоимости?

2.3 Способы оплаты.

Как правило, способа оплаты в данных объявлениях два: банковская гарантия (BG) или же различные виды аккредитивов.

Банковская гарантию мы рассмотрим в разделе, где будет описываться, каким образом мошенники собираются украсть ваши деньги или использовать ваши финансовые инструменты. Скажу только одно – с банковской гарантией им легче работать.

С аккредитивами сложнее. Трейдеры-мошенники пользуются незнанием всех видов аккредитивов как торговцами, так и, к сожалению, некоторыми банковскими работниками.

Мошенники часто злоупотребляют терминами, чтобы попытаться показать, как много они знают об аккредитивах. Они используют такие термины, как «безотзывный» (irrevocable), «трансферабельный» (transferable), «чистый», «делимый» (divisible), «резервный» (stand-by), «уступаемый» (assignable) и часто эти термины повторяются или одно и то же говорится несколько раз с различными комбинациями терминов.

Какие виды аккредитивов встречаются в данных объявлениях:

Самое интересное, если вместе с остальными документами вам приходит уже «установленная» форма, которую надо заполнить и передать по СВИФТу (система электронной связи для перемещения активов и денежных средств между банками). Якобы эта форма освящена всеми «существующими западными деловыми традициями» вместе с благословением Международной Торговой Палаты. Если вам прислали такой документ, то это прямое указание на то, что данные трейдеры – жулики. Формуляр, который надо заполнить для открытия аккредитива предоставляет вам ваш банк, который, согласитесь, разбирается в таких вопросах лучше, чем трейдеры, тем более что такие документы, как правило, оговариваются специальными правовыми нормами.

Зачастую мошенники требуют, чтобы аккредитив был подтвержден «ТОП 50» или «ТОП 100» Мировых банков или же Первоклассных мировых банков. Во-первых, совершенно непонятно, каким образом определять эти самые 50 банков, а во-вторых, МТП ясно высказывается по этому поводу:

«Статья 20. Двусмысленность определения эмитентов документов

A. Такие термины, как «первоклассный», «хорошо известный», «соответствующий требованиям», «независимый», «официальный», «компетентный», «местный» и тому подобные, не должны употреб##ться для характеристики организаций и лиц, выдающих какие-либо документы, предоставляемые по аккредитиву. Если такие термины включены в условия аккредитива, банки будут принимать соответствующие документы в том виде, как они представлены, при условии, что они по внешним признакам соответствуют другим условиям аккредитива и были составлены бенефициаром.»

Публикация МТП № 500. Унифицированные правила и обычаи для документарных аккредитивов

[В настоящее время, с 1 июля 2007 года действуют новые правила, публикация МТП № 600. Но данная статья не изменилась, более того, сокращены возможности «выдумывания» новых форм и условий аккредитивов. Однако, не все еще действуют согласно этим правилам, т.к. они содержат в себе некоторые противоречия и требуют специальных разъснений]

2.4 Марки цемента

Лже-трейдеры не утруждают себя хотя бы создать видимость, что они разбираются в стандартах различных стран. В описании марки цемента постоянно присутствует одно и то же. Это как правило:

Grey Portland cement 42,5N or R

Ordinary Portland Cement 42,5N or R

OPC 42,5N or R

или же просто Portland cement 42,5N or R

При этом утверждается, что цемент соответствует следующим стандартам (иногда сразу всем, иногда нескольким из нижеприведенного списка):

EN 197–1:2000 – стандарт Евросоюза, British standards. BS 12/96 (12/1996) – стандарт Великобритании, ASTM C-150 2000 – стандарт США, GB175–1999 – стандарт Китая.

Для начала, хочу отметить, что для того, чтобы цемент с определенного завода соответствовал стандарту той или иной страны, этот цемент должен пройти сертификацию в уполномоченных сертификационных органах этой страны. В результате испытаний выдается сертификат соответствия той или иной марке по принятым в стране стандартам. Есть ли такой сертификат соответствия китайскому или европейскому стандарт у лже-трейдеров, например, для бразильского цемента? Уверен, что нет. Тем более, что если они утверждают, что получают цемент «с разных заводов из разных стран», представляете, сколько перекрестных сертификаций должна пройти их продукция?

Теперь остановимся на стандартах поподробнее. Сразу можно отметить стандарт BS 12/96 (12/1996), т.к. Великобритания с 2000 (!) года приняла стандарты Евросоюза.

В стандартах же Евросоюза EN 197–1:2000 НЕТ такого цемента как OPC 42,5N or R! Марки цемента там обозначаются так: СЕМ I 42.5N.

В США опять же, в ASTM C-150 2000 есть Type I или Type III Portland Cement, но нет той марки, которой якобы торгуют мошенники! То же самое и с канадскими стандартами, там приняты буквенные обозначения: GU (formerly T-10) или MS (formerly T-20).

Единственный стандарт, в котором есть примерно такое обозначение марки цемента как OPC42,5N – это китайский стандарт GB175–1999. Но и там она пишется по-другому – PO (Portland cement ordinary). Допустим, люди ошиблись в порядке написания. Но, как я уже писал выше, каким образом и главное, зачем сертифицировать под китайский стандарт индийский, южноафриканский или доминиканский цемент?

2.5. Подтверждение наличия товара

Обычно мошенники-трейдеры в процедуре сделки указывают, что документ, подтверждающий наличие товара, POP (Proof of products) должен передаваться от Банка к Банку (Bank to Bank basis). Но в той же публикации МТП № 500 черным по белому написано:

«Статья 15. Непризнание действительности документов

Банки не несут никакой ответственности за форму, полноту, точность, подлинность, подделку или юридическое значение любых документов, равно как за общие и/или частные условия, имеющиеся в документах или дополнительно включенные в них. Они также не несут никакой ответственности за описание, количество, вес, качество, кондиционность, упаковку, доставку, ценность или за фактическое наличие указанных в документах товаров, а равно за добросовестность, действия и/или бездействие, платежеспособность, выполнение обязательств, коммерческую репутацию грузоотправителя, перевозчиков или страховщиков товара, или всякого другого лица.»

Публикация МТП № 500. Унифицированные правила и обычаи для документарных аккредитивах

Таким образом, передача документа через банк еще не делает его действительно соответствующим реальности, хотя и придает веса мошенникам в глазах возможной жертвы – ведь документы прошли через банк!

2.6. Обязательство о неразглашении.

Лже-трейдер предлагает вам подписать некую бумагу, называемую NCNDA (Non –Circumvention Non – Disclosure Agreement) – соглашение о неразглашении и не обхождении (добросовестности). Вроде бы все правильно – зачем посторонним знать о сделке, которая возможно обогатит вас и сделает миллионером? Настораживает только одно: мошенники прикрываются при этом именем МТП, якобы эта бумага отвечает требованиям Международной Торговой Палаты и чуть ли не эта уважаемая международная организация выпустила подобную форму документа. Однако сама МТП так не думает. В многочисленных воззваниях и докладах Служба Преступлений в Коммерции при МТП предупреждает всех, кто хочет и умеет слушать: «Международная Торговая Палата никогда не выпускала подобного документа и данный документ не имеет никакой юридической силы», как бы вас не пытался уверить в обратном лже-трейдер.

3.Объяснение схем мошенничества

3.1. С использованием переводного аккредитива.

В данном случае все просто и незатейливо. Фактически, выпуская переводной аккредитив, вы даете согласие на то, чтобы мошенники распоряжались вашими деньгами. После того, как ваш банк отправил аккредитив в банк, где обслуживается фирма-однодневка лже-трейдеров, она тут же переводит эти деньги куда-то еще, в оплату за липовые поставки (того же цемента, допустим). Аккредитив переводится в один из оффшорных банков, обналичиваются и – до свидания! Мошенники на Канарах, а вы в долгах.

«Усы, лапы и хвост — вот мои докУменты!»

м/ф «Трое из Простоквашино»

В.А. Гамза, И.Б. Ткачук «Расчеты и операционная работа в коммерческом банке» Методический журнал 03,2007 (79). С.52–59

3.3. С использованием StandBy аккредитива или банковской гарантии (Bank Guarantee, BG).

А вот тут уже приходит в действие другая область деятельности мошенников. В то время как вам они вешают лапшу на уши о больших количествах дешевого цемента, доставляемого куда угодно, другим они вешают лапшу на уши о существовании «секретных высокодоходных программ» и размещают в Интернете вот такое объявление, например:

“Продам: Stand By LC for leasing

Объявление: Предлагаем в лизинг на 1 год стенд бай аккредитив из первоклассного банка.

Прекрасная возможность для успешного кредитования.”

Они красочно расписывают, каким образом можно разбогатеть, торгуя банковскими гарантиями и аккредитивами. И это при том, что аккредитивы вообще не являются торгуемым и переуступаемым финансовым инструментом. Банковские же гарантии (в особенности от известных банков), наоборот, достаточно распространенный инструмент, в том числе и в мошеннических сделках.

Найдя человека, который готов вложиться в «прибыльное дело», они «переуступают» ему ваш аккредитив или банковскую гарантию за пониженную цену. В данной схеме скорее всего потеряете деньги не вы, а неудачливый инвестор. Но, тем не менее, ваши деньги будут заморожены на несколько месяцев, а может быть и более. Кроме того, мошенники могут попытаться взять кредит под ваш аккредитив или гарантию (например, 10% от стоимости аккредитива) и удалиться с этими деньгами в неизвестном направлении.

3.4. Аккредитив и PB

Аббревиатура PB означает Performance Bond т.е. финансовую гарантию желания и возможности продавца реализовать контракт на поставку. Если контракт не реализуется, то эти деньги (мошенники обычно назначают 2%) остаются у вас. Как бы не так! Внимательнее посмотрим на вот такое условие:

«8). От Покупателя – неоперативный LC (аккредитив),который будет активирован продавцом P|B

9). От Продавца – Оперативный РВ 2%, который активизирует LC. (аккредитив)

Здорово, правда? Данное условие означает, что, послав вам всего лишь 2% от суммы аккредитива, мошенники получают доступ к вашим деньгами и могут спокойно и легально раскрыть ваш аккредитив. Ну а вы будете ждать и ждать, когда же начнется «отгрузка согласно графику».

3.5. Сеть мошенничества.

Тот прием «относительно честного отъема денег», который описывается выше – это только один из приемов. Но и он не выполним без наличия группы мошенников. Одни из них специализируются на банковских операциях, другие – размещают объявления о купле и продаже цемента (и не только), а также об «высокодоходных инвестиционных программах» в Интернете. Третьи – отличные психологи и занимаются «разводкой клиентов», используя методы НЛП. Четвертые – придают всему этому легальный статус, выдавая на-гора различные документы, формы документов, несуществующие контракты.

Но подобными объявлениями пестрит весь Интернет, неужели мошенников так много? Нет. Просто очень многие люди, не имея денег, очень хотят заработать на посредничестве. Мошенники обещают им процент от сделки (например, 2-3% от сделки в миллион долларов – уже неплохая сумма), и новоявленные дилеры звонят своим друзьям и знакомым: «У меня есть надежный поставщик цемента, по низким ценам, партии от 12 500 тонн». Таким образом шириться и растет армия «банковского гербалайфа».

Кроме того, вы всегда можете проверить эту фирму на предмет добросовестности, просто обратившись:

В данном докладе я лишь осветил некоторые аспекты международного мошенничества в поставках цемента и вообще, больших количеств какого-либо распространенного товара. Как видно из доклада, простейшее расследование тут же дает результаты и приводит к однозначному выводу – данное предложение и ему подобное – чистой воды мошенничество. Даже удивительно, как люди обманываются подобной халтурой? Но всегда следует помнить, что мошенники эксплуатируют три человеческих порока: жадность, глупость и невежество. Надеюсь, что этот текст поможет вам избежать ошибок и провалов в вашем бизнесе.