Dlc что это такое в банке

Dlc что это такое в банке

Аккредитив представляет собой обязательство банка выплатить продавцу товаров или услуг определенную сумму денег при своевременном

На что необходимо обращать особое внимание при выборе аккредитива

Важно четко определиться с условиями аккредитива: вид аккредитива, условия оплаты аккредитива, перечень и характеристика документов, представляемых получателем средств и требования к оформлению указанных документов, дата закрытия аккредитива и период предоставления документов.

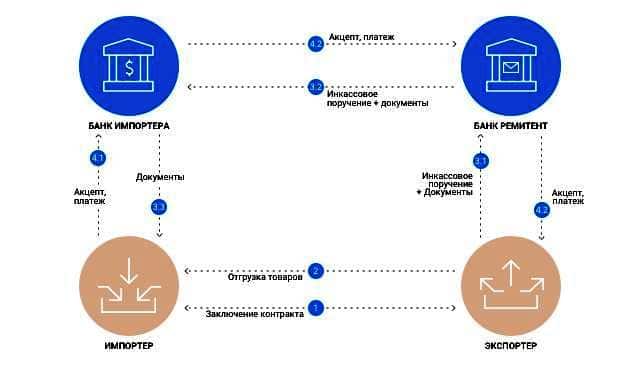

Аккредитивная форма расчетов обычно проходит по следующей схеме

1. Экспортер и импортер договариваются о выпуске аккредитива (аккредитивная форма расчетов).

2. Импортер (покупатель) с согласия экспортера (продавца) просит свой банк выпустить аккредитив. Банк импортера (банк-эмитент) таким образом, берет на себя обязательство оплатить экспортеру фиксированную сумму, при условии, что экспортер предоставит документы, соответствующие условиям аккредитива в течение установленного периода времени.

3. Банк-эмитент информирует банк экспортера об открытии аккредитива.

4. Банк экспортера (авизующий банк информирует экспортера о том, что в его пользу выпущен аккредитив).

5. Экспортер отгружает товар, готовит необходимые документы и направляет их в свой банк для предоставления в исполняющий банк.

6. Исполняющий банк проверяет документы и в случае соответствия документов условиям и срокам аккредитива, выплачивает экспортеру сумму предоставленных документов, но не превышающую в общем сумму аккредитива.

7. Исполняющий банк направляет документы в банк импортера для дальнейшей передачи импортеру, который может использовать их теперь для получения товаров.

Общие преимущества аккредитива

1. Аккредитив является очень гибким расчетным инструментом, который можно использовать для расчетов по самым разнообразным сделкам клиентов.

2. Аккредитив является инструментом, правила, использования которого определены авторитетной международной организацией, являются едиными и признаются практически во всем мире. Это выгодно как клиентам, так и банкам, поскольку каждый участник сделки имеет четкое представление о своих правах, обязанностях и стандартных требованиях, предъявляемых ко всем участникам операции.

3. Аккредитив удобен в качестве инструмента краткосрочного финансирования.

Преимущества аккредитива для импортеров

1. Аккредитив может открываться за счет собственных средств клиента, за счет средств, предоставленных банком в кредит, а также с предоставлением клиентом иного обеспечения исполнения своих обязательств (залог, депозит).

2. Платеж осуществляется после отгрузки товара и предоставления документов.

3. Импортер определяет перечень документов, против которых будет осуществляться платеж.

4. Ограничивает сроки предоставления документов и отгрузки товаров.

Преимущества аккредитива для экспортеров

1. К обязательству покупателя произвести платеж добавляется обязательство банка, открывшего аккредитив; причем это обязательство не зависит от отношений между продавцом и покупателем.

2. Если аккредитив является подтвержденным, то имеется гарантия платежа от второго банка.

3. Выполнение условий аккредитива — гарантия платежа.

Мы предлагаем весь комплекс услуг по операциям с аккредитивами.

Заполните контактную форму на нашем сайте и получите бесплатную консультацию и оценку риска.

Документарный Аккредитив (L/C, DLC)

Документарный Аккредитив (L/C, DLC)

Аккредитив является обязательством банка выплатить продавцу товаров или услуг определенную сумму денег при своевременном представлении документов, подтверждающих отправку товара или выполнение договорных услуг.

Аккредитив, известный также как «документарный аккредитив» является одним из самых важных средств финансирования в международной торговле, так как аккредитив является инструментом, который устраняет большую часть рисков, от покупателя (импортера) и от продавца (экспортера). Документарный аккредитив является очень гибким и удобным инструментом расчетов, который имеет широкое признание в мире.

Есть следующие формы аккредитива:

Отзывной аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. Отзыв аккредитива не создает каких-либо обязательств банка-эмитента перед получателем средств. Исполняющий банк обязан осуществить платеж или иные операции по отзывному аккредитиву, если в момент их совершения банк не получил уведомление об изменении условий или отмене кредита. Аккредитив является отзывным, если в его тексте прямо не установлено иное.

Безотзывный неподтвержденный аккредитив. При принятии неподтвержденного аккредитива, банк-эмитент, обеспечивая аккредитив, является единственной ответственной стороной, которая отвечает за выплаты продавцу. Исполняющий банк должен платить только после получения денег от банка-эмитента. Исполняющий банк просто действует от имени банка, предоставляющего кредит, так что он не несет рисков.

В настоящее время выпуск аккредитивов регулируется унифицированными правилами для аккредитивов (UCP600).

Условия оплаты в международных контрактах

Вопрос об условиях оплаты за поставленный товар во время проведения предварительных переговоров, как правило, отодвигается на второй план.

Прежде всего, стороны обсуждают характеристики и цену на товар. А ведь перечисление денег за границу – один из наиболее рискованных моментов во внешнеторговых операциях. Кроме того, некоторые условия оплаты могут повлиять на цену товара.

Однако, для того чтоб вести такой диалог необходимо хотя бы говорить на общем языке, а это невозможно без знания стандартных международных условий оплаты.

Предоплата – Cash In Advance

В международной, как и в любой другой сделке, покупатель стремится первым получить товар, а продавец – деньги. Казалось бы, идеальный вариант, прописать в контракте такие условия оплаты, при которых это происходит одновременно или в минимальный временной промежуток.

Но не все так просто в реальной жизни. Например, поставщику необходимо приобрести материалы для производства продукции и получить гарантии, что товар, который он произведет, заказчик потом обязательно выкупит. При обсуждении условий оплаты с китайскими поставщиками этот вопрос возникает довольно часто. Поэтому хотите вы того или нет, первую сделку вам скорее всего придется проводить по предоплате.

Как минимизировать свои риски в этом случае?

Первое – постарайтесь не платить всю сумму сразу.

Стандартные условия оплаты при работе с китайскими поставщиками:

При таких условиях оплаты вы не заморозите всю сумму в предоплате и хоть как-то минимизируете свои риски. Можно даже немного поторговаться и договориться на меньший авансовый платеж, скажем в 20 или 25 процентов.

При перечислении предоплаты Настоятельно рекомендую не использовать никаких серых схем, скупой платит дважды. Используйте только банковский телеграфный перевод – Telegraphic Transfer (обычно его обозначают как T/T).

Пример условий оплаты (предоплата)

Условия оплаты:

Платежи за Товар, поставленный по настоящему Контракту, будут производиться в долларах США согласно условиям настоящего Контракта, и осуществляться Покупателем телеграфным банковским переводом на счет Продавца, указанный в п. … настоящего Контракта в следующем порядке:

30% (Тридцать процентов) от стоимости партии Товара оплачивается в течение … банковских дней с момента подписания Контракта.

70% (Семьдесят процентов) от стоимости партии Товара оплачивается до поступления Товара на таможенную территорию РФ.

Все банковские документы оформляются на английском языке.

Датой оплаты считается дата зачисления денежных средств на счет Продавца

В случае если Продавец не осуществляет поставку на условиях и в сроки, оговоренные данном Контракте, Продавец обязуется вернуть 100% (Сто процентов) предоплаты на счет Покупателя в течение … дней от даты перечисления первого авансового платежа Товар.

Аккредитив – Letter Of Credit (L/C)

Аккредитивные условия оплаты при международных расчетах, пожалуй, являются наиболее сложными с технической точки зрения. При данной форме оплаты вам никак не обойтись без помощи банка.

Поэтому применению этой формы платежей мы решили выделить отдельную статью, которую так и назвали – «Аккредитив в международных расчетах». Отметим лишь, что условия оплаты в форме аккредитива являются наиболее надежными с точки зрения соблюдения интересов всех сторон международной сделки.

Пример условий оплаты (аккредитив)

Условия оплаты:

Платежи за Товар, поставленный по настоящему Контракту, осуществляются Покупателем в долларах США.

Покупатель открывает в течение … календарных дней от даты подписания настоящего контракта в (Наименование банка) безотзывный документарный в пользу Продавца на …% стоимости Товара.

Срок действия аккредитива – … дней.

Аккредитив подчиняется Унифицированным правилам и обычаям для документарных аккредитивов, редакция 2007г., Международной торгово-промышленной палаты №600.

Если Покупатель не откроет аккредитив во время, указанное в пункте …, настоящего Контракта, Продавец имеет право соответственно продлить срок поставки Товара указанный в пункте … настоящего Контракта, либо на срок задержки открытия аккредитива, либо на срок, необходимый для приведения аккредитива к условиям пункта … настоящего Контракта.

Если срок действия аккредитива будет продлен, то срок действия настоящего Контракта будет продлен автоматически.

Платеж по аккредитиву осуществляется против предоставления Продавцом в исполняющий банк следующего пакета документов: (перечень подтверждающих документов с указанием количества экземпляров оригиналов и копий)

Телеграфный рамбурс разрешен.

Вышеуказанные документы предоставляются Продавцом в банк-эмитент не позднее … календарного дня после даты транспортного документа, но не позже срока действия аккредитива, и оплачиваются по предъявлении.

Все банковские расходы, связанные с аккредитивом, и, в случае необходимости, увеличением и продлением аккредитива, будет нести Покупатель.

Аккредитив не должен содержать никаких других условий кроме оговоренных настоящим Контрактом.

Товарный кредит – Open Account

Условия оплаты, к которым стремится каждый покупатель, и по возможности пытается избежать поставщик. Опять же исходя из личного опыта, скажем, что китайские поставщики предоставляют товарный кредит лишь при некоторых условиях:

¹ Во-первых, вы надежный покупатель, работающий с данной компанией много лет.

² Во-вторых, наличие достаточно больших объемов и стабильности закупок, что подтверждает ваши далеко идущие планы.

³ В-третьих, у вас сложились достаточно прочные деловые и личные связи.

Если все эти факторы сложились воедино, есть вероятность предоставления товарного кредита. Однако высока возможность того, что предложенная цена будет включать в себя расходы по обслуживанию кредита поставщика, страховку по экспортным операциям или дополнительную маржу поставщика.

При долгосрочных крупных поставках продавец тоже попадает в зависимость – налажено производство, стабильные объемы и тому подобное. В случае возникновения временных финансовых затруднений у покупателя, китайский поставщик может принять условия оплаты в форме товарного кредита.

Не будем также забывать про высокий уровень конкуренции на китайском рынке, некоторые поставщики, готовы рискнуть. Это тоже может подтолкнуть китайского партнера на принятие условий оплаты в форме товарного кредита.

Пример условий оплаты (товарный кредит)

Условия оплаты:

предоплата в размере …% от стоимости Товара, указанной в п… Контракта, оплачивается в течение … банковских дней с момента подписания настоящего Контракта, остаток суммы в размере …% от стоимости Товара оплачивается в течение … дней после поступления Товара на таможенную территорию РФ.

В случае если Продавец не осуществляет поставку на условиях и в сроки, оговоренные в п…. настоящего Контракта, Продавец обязуется вернуть 100% (Сто процентов) предоплаты на счет Покупателя в течение … дней с момента перечисления предоплаты.

Как видите, в вышеприведенном примере есть элементы и предоплаты и товарного кредита. Таким образом, мы хотели показать образец того как можно сочетать различные условия оплаты, в зависимости от конкретных условий сделки.

Расчеты по документарному инкассо

В то время как авансовый платёж (Предоплата – Cash In Advance) является идеальным вариантом для экспортёра (продавца), а платежи по открытому счету (Товарный кредит – Open Account) являются идеальными для импортёра (покупателя), документарное инкассо представляет собой компромисс с выгодами для обеих сторон.

Документарное инкассо, напротив, позволяет экспортёру сохранять контроль над товаром до получения оплаты (или до получения гарантии оплаты). При такой схеме экспортёр, отгрузив товар, собирает необходимые коммерческие документы, такие как счёт и коносамент, и направляет их вместе с траттой в банк, выступающий в качестве агента экспортёра. Банк выдаст импортёру коносамент только, если импортёр произвёл оплату против тратты или акцептовал обязательство сделать это в будущем.

В ходе переговоров документарное инкассо может быть предложено в качестве удобного компромисса. С точки зрения относительных преимуществ для экспортёра и импортёра, оно находится посередине между продажей по открытому счету (которая является выгодной для импортёра) и аккредитивом (который выгоден для экспортёра). Экспортёр предпочтет документарное инкассо продаже по открытому счёту. И, наоборот, импортёр предпочтет документарное инкассо документарному аккредитиву.

Применяют две формы документарного инкассо:

— D/P – Documents against Payment — «документы против платежа» (или «деньги против документов») – Импортёр оплачивает тратту для того, чтобы получить коносамент (документ, который позволяет импортёру принять поставленный товар); следовательно, данная форма инкассо называется банками «деньги против документов» или «документы против платежа», «D/P» или «D/P по предъявлении».

— D/A – Documents against Acceptance — «документы против акцепта» — В данном случае импортёр акцептует тратту для того, чтобы получить коносамент. Акцептуя тратту, импортёр соглашается с безусловным юридическим обязательством произвести оплату в соответствии с условиями тратты.

Documents against Payment (D/P)

D/P — Documents against Payment — «платеж против документов» при расчетах по инкассо.

В этих международных сделках купли-продажи Банк берет на себя функцию агента продавца, получая деньги от покупателя в стране его проживания.

Документарное инкассо – это сумма, инкассированная Банком со счета покупателя в определенное время против финансовых,торговых или только торговых документов. Т.е. экспортер передает в Банк отгрузочные документы (чаще всего, когда груз перевозится морем), например: инвойс, коносамент, упаковочный лист, сертификаты происхождения и качества и др.. При этом экспортер дает поручение Банку выслать документы в Банк покупателя, уполномочив этот Банк выдать документы Покупателю только после осуществления платежа в пользу экспортера или после акцепта векселя.

Операция проводится по поручению экспортера, определяющего условия инкассирования и предоставляющего своему Банку документы, на основании которых должен быть произведен платеж. Оба Банка, выполняющие инкассо, выступают в роли посредников и не несут ответственности за неоплату или неакцепт документов. Их обязанности ограничиваются выполнением указаний Клиента — выдавать документы против оплаты, акцепта векселя.

Инкассовая форма расчетов выгодна экспортеру тем, что банки защищают его право на товар до момента оплаты документов. Право на товар импортеру дают товарораспорядительные документы, во владение которыми он вступает после их оплаты или выполнения других условий инкассо. Импортеру инкассовая форма расчетов выгодна тем, что она подразумевает оплату действительно поставленного товара.

Существующие формы инкассо регламентируются «Объединенными правилами инкассо», разработанными Международной Торговой Палатой (редакция 1995 года).

Продавец должен знать, что эта форма расчетов не гарантирует оплату на основании документов, если покупатель не может или не хочет платить, поэтому она целесообразна, если покупатель и продавец пользуются взаимным доверием.

В рамках инкассо по схеме D/P импортёр несёт только риск того, что отправленные товары могут не соответствовать тем, что указаны в счёте и коносаменте. Банки не подвергаются никаким рискам в связи с документарным инкассо (кроме как риску своей собственной халатности при выполнении инструкций). Это именно та причина, по которой инкассо, как правило, существенно дешевле, с точки зрения банковских комиссий, чем документарный аккредитив.

За выполнение инкассовых операций банки (выдача документов, предъявление векселей к платежу, выдача документов без оплаты и проч.) взимают комиссию в соответствии со своими собствеными Тарифами. Ставка комиссии, как правило, составляет от 0,1% до 0,2% от суммы представленных на инкассо документов.

D/A – Documents against Acceptance — «документы против акцепта»

Если в контракте есть условие об оплате «по истечению, например, 120 дней после отгрузки», то Продавец должен перенести это условие в свое инкассовое поручение, а Банк Продавца должен будет инструктировать Банк Покупателя выдать Покупателю документы против акцепта тратты по наступлении срока платежа, т.е. дата отгрузки + 120 дней.

Банковский перевод — Telegraphic Transfer (T/T)

или Wire Transfer или Bank Transfer — это обычный банковский перевод. Его обычно используют для перевода денег при способе Предоплата – Cash In Advance (см. начало статьи). Часто указывают способ оплаты Т/Т, подразумевая под ним условия предоплаты — Cash In Advance

Послесловие

Как видите, в вышеприведенном примере есть элементы и предоплаты и товарного кредита. Таким образом, мы хотели показать образец того как можно сочетать различные условия оплаты, в зависимости от конкретных условий сделки.

В данной статье мы не ставили целью перечислить все возможные варианты оплаты по международному Контракту (например, чек, драфт или вексель), а постарались как можно полнее описать те условия оплаты, которые чаще всего используются при работе с китайскими поставщиками.

Определение порядка перечисления денег за импортируемый китайский товар является одним из важных моментов переговоров. Поэтому прежде чем обсуждать условия оплаты, постарайтесь реально оценить свои риски и понять риски партнера.

И еще, прежде чем принять окончательное решение, и определить какие условия оплаты вы укажите в международном контракте, обязательно обратитесь в обслуживающий вас банк (или несколько банков) и посоветуйтесь. Этот совет точно будет не лишним.

Dlc что это такое в банке

Сходства между аккредитивами и гарантиями

1. Аккредитив и гарантия обязаны своим происхождением и существованием необходимости обеспечения обязательств партнеров по какой-либо сделке.

2. Аккредитив и гарантия представляют собой обязательство банка выполнить платеж указанному бенефициару против определенных документов.

3. Аккредитив и гарантия оплачиваются при предоставлении банку строго определенных и четко оговоренных условиями этих инструментов документов.

4. Коммерческие банки открывают гарантии и аккредитивы на основании письменного подтверждения о наличии у заявителя обязательств, которые обеспечиваются такими гарантиями или аккредитивами (контракт, заявка на участие в тендере и т. п.).

Преимущества приказодателя

1. Возможность получения товара без предоплаты.

2. Возможность получения товара с отсрочкой платежа.

3. Возможность временного использования средств банка-эмитента резервного аккредитива в случае наступления «гарантийного» случая и неспособности осуществить платёж вовремя.

4. Гарантированное банком-эмитентом резервного аккредитива или первоклассным зарубежным банком выполнение обязательств перед бенефициаром.

5. Возможность досрочного прекращения срока действия резервного аккредитива в случае выполнения обязательств перед бенефициаром.

Мы предлагаем весь комплекс услуг по операциям с аккредитивами.

Заполните контактную форму на нашем сайте и получите бесплатную консультацию и оценку риска.

Аккредитивы

Документарный аккредитив позволяет свести к минимуму коммерческий риск и служит оптимальной формой расчетов, защищающей интересы как импортера, так и экспортера. Это уникальная форма расчетов, которая выполняет и расчетную, и гарантийную функции.

Аккредитивы для расчетов по внешнеторговым контрактам

Документарный аккредитив — это способ безналичных расчетов между продавцом и покупателем, когда банк плательщика (эмитент) берет на себя обязательство произвести расчет с бенефициаром по представлению в банк документов, предусмотренных условиями аккредитива и подтверждающих отгрузку товара или оказание услуг.

При расчетах в форме документарного аккредитива банк ВТБ:

Состав участников аккредитивной операции

Расчеты в форме документарного аккредитива осуществляются в соответствии с международной банковской практикой (Унифицированными правилами и обычаями для документарных аккредитивов, Унифицированными правилами для межбанковского рамбурсирования по документарным аккредитивам и др.), нормативными документами банка ВТБ и с учетом требований действующего валютного законодательства. Более подробную информацию о схемах проведения международных расчетов в форме документарных аккредитивов, их описание, а также примеры использования в расчетах Вы можете получить у специалистов Банка.

Аккредитивы для расчетов на территории РФ

В ряде случаев российские поставщики и покупатели не имеют полной информации о репутации, финансовом положении и платежеспособности друг друга. Использование аккредитива в подобной ситуации позволяет минимизировать риски сторон по договору:

Банк ВТБ открывает по поручению своих клиентов-плательщиков следующие аккредитивы в рублях:

Проведение расчетов по гарантированным аккредитивам в рублях осуществляется через подразделения банка ВТБ. Используется важное конкурентное преимущество — разветвленная сеть филиалов и их отделений в регионах.

Депонированный (покрытый) аккредитив для расчетов в рублях на территории РФ

Гарантированный (непокрытый) аккредитив для расчетов в рублях на территории РФ*

Порядок работы с аккредитивами в рублях для расчетов между резидентами на территории РФ регламентируется Положением Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств». Более подробную информацию о схемах проведения расчетов в форме документарных аккредитивов между резидентами на территории РФ, их описание, а также примеры использования в расчетах Вы можете получить у специалистов Банка.

Аккредитивы для расчетов по внешнеторговым контрактам с контрагентами из КНР

Банк ВТБ — сегодня единственный из российских банков, который имеет лицензию на осуществление банковской деятельности в Китае. Наличие филиала в Шанхае дает возможность предложить клиентам наиболее конкурентоспособные условия проведения операций документарного бизнеса с минимальным уровнем риска. Дополнительное преимущество — возможность банка ВТБ проводить расчеты как в свободно конвертируемой валюте, так и в национальных валютах РФ и КНР. ВТБ предлагает своим клиентам проведение прямых расчетов в китайских юанях.

Дополнительную информацию по аккредитивам можно узнать в разделе Торговое и экспортное финансирование.