Для чего нужен фискальный чек

Что такое фискальный накопитель и как он работает в облачной кассе

Чтобы онлайн-касса работала, в ней обязательно должен быть установлен фискальный накопитель. И облачной кассы это правило тоже касается. Расскажем, что такое фискальный накопитель, зачем он нужен и как работает, если вы арендуете кассу в облаке.

Что такое фискальный накопитель и зачем он нужен в онлайн-кассе

Фискальный накопитель (ФН) — это небольшое запоминающее устройство, которое устанавливается в специальный отсек онлайн-кассы. Он выполняет две функции:

Именно зашифрованные фискальные документы касса потом отправляет в налоговую и «Честный ЗНАК» через ОФД. То есть схема работы кассы выглядит так:

Кассовое ПО формирует чек, еще не зашифрованный → Кассовое ПО отправляет чек в ФН → ФН шифрует чек и сохраняет его → ФН отправляет зашифрованный чек в кассовое ПО → Кассовое ПО посылает зашифрованный чек в ОФД → ОФД отправляет чек в налоговую.

Может показаться, что фискальный накопитель онлайн-кассе не нужен — ведь можно научить кассу хранить и шифровать данные. Но это невозможно по нескольким причинам:

Фискальный накопитель всегда «привязан» к компании. Компания покупает ФН, регистрирует его на свое имя и владеет им до самого конца. Даже если бизнес пришлось закрыть через месяц, накопитель нельзя будет перепродать. И взять его в аренду тоже нельзя.

По этой причине кассы всегда продают без ФН. Накопитель может идти в комплекте, но заранее он в кассу никогда не установлен. И цены на кассы часто указывают без учета ФН.

После установки в кассу ФН привязывается и к ней тоже. Вытащить его и поставить в другую кассу нельзя.

Какие бывают фискальные накопители и как выбрать нужный

Фискальные накопители бывают двух видов — на 15 и 36 месяцев. Это срок их работы после активации — спустя обозначенное время ФН заблокируется, и пользоваться им будет нельзя.

Какой именно ФН может использовать организация, зависит от налогообложения и типа деятельности:

В таблице прописано, какой накопитель вы можете использовать и сколько он проработает по факту. Например, ФН на 36 месяцев для УСН обычно работает 1110 дней. Но если вы продаете подакцизный товар, он проработает только 410 дней, а потом заблокируется — нужно будет покупать новый.

Накопитель может заблокироваться и раньше — в нем ограничен объем памяти. ФН на 15 месяцев может хранить 200–220 тысяч фискальных документов, на 36 месяцев — 500 тысяч документов. Так что при интенсивной торговле место в накопителе закончится раньше срока, он заблокируется, и нужно будет покупать новый.

Современные кассы предупреждают владельцев о том, что у накопителя истекает срок действия или что в нем кончается память. Пропустить этот момент сложно. После замены ФН кассу нужно будет перерегистрировать в налоговой.

По закону после блокировки накопитель нужно хранить еще 5 лет в защищенном месте, например в сейфе. В течение этого срока налоговая может затребовать его для проверки.

Как работает фискальный накопитель в облачной кассе

Когда вы покупаете стационарную кассу, вы докупаете к ней фискальный накопитель и устанавливаете его внутрь — сами или в сервисном центре. А потом следите за ним и после блокировки меняете на новый.

С облачной кассой не так. У вас на руках нет устройства, вы не можете ничего в него установить. При этом ФН вы обязаны купить — в отличие от кассы, взять его в аренду нельзя. Все это реализовано так:

Если вы решаете не продлять аренду, провайдер блокирует ФН и вытаскивает из кассы. Он может отправить его вам курьером или оставить в своем защищенном хранилище. За хранение обычно нужно доплачивать.

Если вы продляете аренду, накопитель стоит в кассе, закрепленной за вами. Когда срок действия заканчивается, провайдер сам извлекает накопитель и устанавливает новый. Вас об этом предупреждают, чтобы вы перерегистрировали кассу — обычно облачный провайдер с этим помогает.

Иногда провайдеры дают ФН в подарок. Например, если арендовать кассу сразу на 15 месяцев, платить за ФН на этот срок не придется. У АТОЛ Онлайн такая акция действует на тарифе «Без забот».

Интернет‑торговля: кассы и чеки по новым правилам

Реформа Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники» в полной мере затронула сферу интернет-торговли. Сколько касс должно быть в интернет-магазине? Когда нужно выдавать бумажный чек, а когда — электронный? В каких ситуациях можно вообще обойтись без чеков?

В первую очередь вспомним, что именно устанавливает Федеральный закон от 22.05.2003 № 54-ФЗ в ред. от 03.07.2016 (далее Закон 54-ФЗ) и принятые в соответствии с ним подзаконные акты:

Ответственность за невыполнение требований Закона 54-ФЗ предусматривает ст. 14.5 КоАП. Штрафы грозят за расчеты без применения ККТ, за нарушение порядка регистрации (перерегистрации) контрольно-кассовой техники, порядка и условий ее применения, а также за невыдачу чека (БСО) в бумажном или электронном виде. Так, например, при нарушении порядка и условий применения ККТ на организацию может быть наложен штраф от 5 тыс. до 10 тыс. ₽.

Как это касается интернет-магазинов

С 1 июля 2017 года интернет-магазины, как и все остальные компании на общей и упрощенной системах налогообложения, должны использовать при расчетах только кассы с фискальным накопителем и передавать данные в налоговую через ОФД.

Кассы: одна или две

В законодательстве нет однозначного ответа, сколько касс должно быть в интернет-магазине. Однако Закон 54-ФЗ устанавливает, что ККТ для осуществления расчетов электронными средствами платежа в интернете применяется именно для данного вида торговли указанных расчетов. Это положение разъяснила ФНС России в письме от 26.09.2017 № ЕД-4-20/19359@.

По мнению налоговиков, одну ККТ можно использовать и при расчетах на объекте стационарной торговой сети, и для расчетов в интернете. Адрес или адреса сайта продавца в интернете указываются в заявлении о регистрации (перерегистрации) ККТ в поле «Место установки (применения) ККТ». Если таких адресов несколько, они указываются через точку с запятой — главное, чтобы их общая длина (с учетом разделителей) не превысила 256 символов.

Аналогичную позицию высказал и Минфин России в письме от 25.09.2017 № 03-01-15/61962. Однако в письме от 23.10.2017 № 03-01-15/69384 финансовое ведомство отметило, что при оплате товаров или услуг в сети интернет с использованием электронных средств платежа, исключающих возможность непосредственного взаимодействия покупателя с продавцом, необходима специальная онлайн-касса. Что имели в виду чиновники и не является ли это разъяснение сменой позиции, на текущий момент неясно. Тем не менее полагаем, что речь идет лишь о том, что используемая для расчетов в интернете касса должна давать возможность отправлять чеки покупателям онлайн.

Иными словами, интернет-магазин может использовать одно устройство и для «личных» расчетов, и для приема оплаты через интернет, но тогда нужно выбирать такую модель, которая будет обладать функциональность, необходимым для обоих случаев.

Так, например, при расчетах наличными или банковской картой при личном общении с покупателем обязательно должно быть устройство для печати фискальных документов, а у ККТ, которая используется только при расчетах в интернете, оно отсутствует.

Чеки: бумажный или электронный

Если клиент вносит оплату дистанционно электронными средствами платежа, интернет-магазин должен отправить покупателю только электронный чек — на электронную почту или на абонентский номер покупателя. Печатать бумажный чек не требуется (п. 5 ст.1.2 Закона № 54-ФЗ). Поэтому в составе ККТ для приема электронных средств платежа может не быть принтера.

Если клиент расплачивается наличными или банковской картой в офисе магазина или при встрече с курьером, интернет-магазин должен выдать покупателю бумажный чек в момент расчета, а также, если клиент попросит до момента расчета, выслать ему электронный чек: по СМС — обязательно, на е-mail — только при наличии технической возможности (ст. 1.2 Закона № 54-ФЗ). Не отправлять электронный чек разрешается продавцам, которые ведут деятельность в местности, удаленной от сетей связи (п. 2 ст. 1.2 Закона № 54-ФЗ). Они выдают только печатный чек. Перечень таких местностей публикуется на сайтах органов государственной власти конкретных регионов РФ. Например, для Московской области он будет таким.

Когда интернет-магазин обязан выдать чек

Рассмотрим на конкретных примерах, в каких ситуациях интернет-магазин должен выдать чек клиенту.

Ситуация 1

В понедельник Кирилл нашел на сайте бытовой техники отличный тостер, заказал его и выбрал способ оплаты — «При получении». Чтобы сэкономить на доставке, тостер решил забрать сам. В пункте самовывоза Кирилл расплатился наличными. В этом случае продавец должен отбить бумажный чек и выдать его Кириллу вместе с тостером. Таким образом, у интернет-магазина должна быть ККТ, как в обычном магазине, с возможностью печатать кассовые чеки.

Ситуация 2

В субботу на обед Кирилл заказал свою любимую «Пепперони» в ООО «Pizza». Через час курьер Pizza привез заказ. Кирилл оплатил пиццу при получении банковской картой. В этом случае курьер должен отбить и выдать клиенту бумажный чек либо выслать ему электронный чек по СМС или на е-mail, если Кирилл попросит об этом до момента расчета. То есть у курьера должна быть с собой мобильная ККТ. Если у интернет-магазина пять курьеров, у каждого из них должна быть своя касса.

О ситуации, когда заказы развозит курьерская служба другой компании, читайте ниже — в блоке «Когда интернет-магазин не обязан выдавать чек».

Ситуация 3

Вечером в пятницу Кирилл решил посмотреть фильм, который ему порекомендовали коллеги. В интернет-кинотеатре он нашел нужную картину, оплатил электронными деньгами, тут же получил электронный чек на свой e-mail и приступил к просмотру.

Когда клиент оплачивает заказ по интернету (с помощью банковской карты, онлайн-кошельков типа Яндекс.Деньги, WebMoney, а также платежных агрегаторов типа ASSIST, PayMaster и т.п.), интернет-магазин должен направить покупателю только электронный чек. Несмотря на то что платежные системы могут выступать платежными агентами, выдавать чек должен именно интернет-магазин, поскольку платежные системы могут быть зарегистрированы за рубежом и не подчиняться законодательству РФ о ККТ.

Когда интернет-магазин не обязан выдавать чек

Есть ситуации, при которых интернет-магазин не обязан выдавать чек покупателю.

В этом случае ККТ принадлежит не интернет-магазину, а курьерской службе. Таким образом, именно курьерская служба должна выдать клиенту чек, а затем перечислить деньги на расчетный счет интернет-магазина. Поскольку это безналичные расчеты между организациями и (или) ИП, применение ККТ здесь не требуется.

Обратите внимание, в чеке клиенту от курьерской службы обязательно должны быть сведения о товаре (его наименование, количество, цена, стоимость). Как их должна получать курьерская служба, закон не разъясняет.

Покупатель оплачивает товар при получении в почтовом отделении. В этом случае «Почта России» выдает покупателю чек, а затем перечисляет деньги на счет интернет-магазина.

Когда должен быть сформирован чек

Согласно ст. 1.1. Закона № 54-ФЗ, кассовый чек — это документ, который формируется в момент расчета между продавцом и покупателем. При оплате наличными средствами момент расчета очевиден — он происходит, когда покупатель передает деньги продавцу.

Для остальных случаев (оплата банковской картой или электронными средствами платежа) нужно руководствоваться требованием российского законодательства о том, что время покупки, указанное на чеке, не должно отличаться от реального времени, когда покупатель вносит оплату. Максимальное расхождение может составлять 5 минут (письмо ФНС от 10.07.2013 № АС-4-2/12406@, информация ФНС от 30.12.2015, Постановление ВС РФ от 24.11.2015 № 308-АД15-10504).

Что считать моментом оплаты — смотрите в таблице.

Что считать моментом оплаты, или в какой момент нужно выбить (сформировать) чек

Покупатель оплачивает банковской картой

Когда от банка-эмитента приходит подтверждение, что транзакция одобрена (п. 3 ст. 16.1 Федерального закона от 07.02.1992 № 2300-I «О защите прав потребителей»). При этом не играет роли, когда деньги фактически зачислятся на счет продавца, это может произойти и через несколько дней

Покупатель вносит деньги через систему интернет-эквайринга: он оформляет заказ на сайте и для оплаты переадресуется с сайта интернет-магазина на платежную форму, где указывает данные своей банковской карты

Когда продавец получает разрешение на проведение операции от банка, выпустившего карту, то есть когда получен положительный результат авторизации держателя карты

Покупатель оплачивает заказ через платежный агрегатор (агрегатор позволяет принимать платежи не только банковскими картами, но и электронными деньгами, и наличными)

Когда продавец получает сообщение с параметрами платежа, свидетельствующими о положительном результате оплаты

Как клиент может найти электронный чек

Даже если клиент не попросил выслать ему электронный чек по СМС или на e-mail, он всегда может найти его сам. Для этого ему нужно установить на свой телефон бесплатное мобильное приложение от ФНС. В App Store оно называется «Проверка кассового чека в ФНС России», в Google Play — «Проверка кассового чека». С помощью приложения можно считать QR-код с бумажного чека или ввести параметры чека в приложение вручную и найти свой чек в электронном виде.

Шпаргалка по чекам во всех вариантах интернет-торговли.

Как получить номер телефона или адрес электронной почты у покупателя

В целом для интернет-магазинов это не представляет сложности. Когда клиент регистрируется на сайте, он указывает контактную информацию и соглашается с обработкой персональных данных. Другой вопрос — как связать электронную почту или номер телефона покупателя с электронным чеком. Для этого потребуется интегрировать сайт и систему обработки заказов. Необходимые интеграционные решения уже есть в продаже.

Если клиент приехал в офис, кассир может быстро считать сканером номер телефона или e-mail покупателя по штрих-коду или QR-коду в мобильном приложении от ФНС. Конечно, кассовое программное обеспечение должно уметь считывать и обрабатывать подобную информацию.

Как отправить чеки клиенту

Отправлять чеки покупателю можно прямо с кассового аппарата, для этого касса должна быть подключена к услугам оператора сотовой связи. А можно переложить отправку на своего ОФД. Уточните у своего ОФД, есть ли у него подобная возможность и соответствующий тариф.

Решите задачу и проверьте себя

Александр Лавров, аттестованный аудитор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Ликбез по чекам для бухгалтера: какие чеки сейчас можно принимать к учету, что в них обязательно что нет

Разберем, какие обязательные и дополнительные реквизиты должны быть в кассовом чеке. И как принять к налоговому учету чек, оформленный на физлицо, чтобы налоговики не сняли расходы и не доначислили налог.

Какие реквизиты в чеке надо проверить

Кассовый чек, как и любой первичный документ, должен содержать обязательные реквизиты.

Если в чеке необходимых реквизитов нет, то расходы по нему нельзя учесть для целей налогообложения. Ведь получается, что документ оформлен с нарушением законодательства.

Обязательные реквизиты кассового чека перечислены в п. 1 ст. 4.7. закона 54-ФЗ. Этот пункт за последние годы чиновники неоднократно дополняли.

Сейчас основной перечень реквизитов кассового чека выглядит так:

Важно: до 01.02.2021 для ИП на спецрежимах действовала отсрочка — они могли не указывать в чеке наименование товара (работы, услуги), его количество и цену. Сейчас отсрочка истекла, поэтому чеки, содержащие наименование без детализации (например: «Свободная продажа») — некорректны, и не могут быть приняты к налоговому учету.

Налоговики регулярно указывают на тот факт, что при отсутствии в чеке обязательных реквизитов, подтвердить им расходы невозможно. Например, в письме Минфина от 05.03.2021 № 03-03-07/158191 чиновники разъясняют, что нельзя учесть расходы по чеку, в котором отсутствует QR-код.

Когда часть обязательных реквизитов в чеке может отсутствовать

Положения ст. 4.7 предусматривают ситуации, когда в чеке может отсутствовать часть обязательных реквизитов.

Так, например, платежным агентам разрешается не указывать в чеке ставку и размер НДС (п. 3 ст. 4.7).

А пользователям, использующим кассовую технику в отдаленных местностях, можно некоторые реквизиты не указывать в чеке (п. 2 ст. 4.7):

На бумажном чеке может отсутствовать часть реквизитов, обязательная для электронного. Состав реквизитов для разных форм чека ФНС утвердила в приказе от 14.09.2020 № ЕД-7-20/662@.

Например, реквизиты «номер смены», и «номер чека за смену» обязательны только для электронного чека (причем только для форматов фискальных документов начиная с версии 1.05).

Адрес сайта ФНС нужно включать в чек при передаче документа в ОФД электронным способом (если ранее его оператору не передавали). А для печатной формы чека этот реквизит не обязателен (письмо ФНС от 02.04.2021 № АБ-4-20/4418).

ОФД Такском : гарантируем безопасную передачу данных чеков в ФНС по зашифрованному каналу связи.

Дополнительные реквизиты чека

В некоторых случаях положения ст. 4.7 предусматривают дополнительные обязательные реквизиты чека. Так, согласно п. 3 платежные агенты (субагенты), которые ведут деятельность по приему платежей у граждан, должны указывать в чеке:

Если чек был сформирован при расчетах между юрлицами и ИП, то в нем сверх основных обязательных реквизитов должны быть указаны (п. 6.1. ст. 4.7):

Важно: эти реквизиты должны быть в чеке даже тогда, когда покупка оформляется через подотчетное лицо по доверенности.

По собственной инициативе компании и ИП вправе добавлять в чеки необязательные реквизиты. Например, рекламные тексты: сведения об акциях, скидках и другую подобную информацию. Это не является нарушением и не влияет на корректность документа.

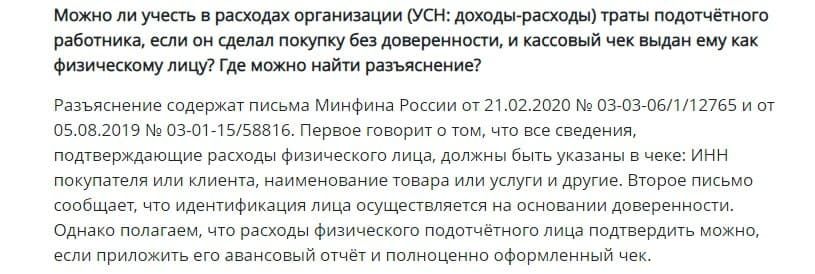

Кассовый чек оформлен на физлицо: как быть с расходами

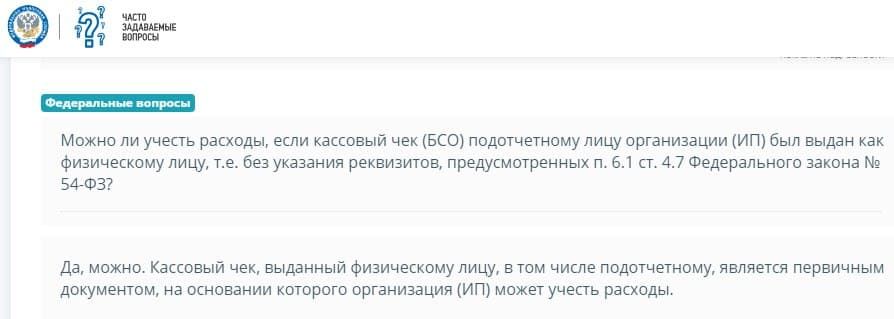

Часто покупки для работодателя совершают сотрудники, но доверенности при себе у них нет. Означает ли это, что чек, который оформлен на физлицо нельзя принять на расходы для целей налогообложения?

По некоторым разъяснениям Минфина, для учета расходов в целях налогообложения необходимо, чтобы в чеке были отражены сведения о компании-покупателе. Но по нашему мнению, чек без дополнительных реквизитов принять к налоговому учету можно.

Когда сотрудник предприятия приходит в магазин, как физлицо, он совершает розничную покупку. А продавец выдает ему кассовый чек без дополнительных реквизитов, который сотрудник передает в бухгалтерию.

Не забываем, что только документа для принятия расходов в налоговом учете мало. Необходимо соблюдение еще одного условия: расходы должны быть экономически обоснованны (п. 1 ст. 252 НК РФ).

Одного кассового чека не хватит для принятия к НУ, т.к. он подтверждает факт оплаты, но не обоснованность расходов. Однако обосновать расходы можно с помощью других документов. Например: приказа (распоряжения) руководителя о выдаче работнику средств в подотчет на конкретные нужды предприятия и авансового отчета этого работника.

Свою позицию по данному вопросу мы уже описывали в базе знаний Такском :

Аналогичное мнение высказала ФНС в разделе «Часто задаваемые вопросы» — подраздел «Федеральные вопросы» на портале nalog.ru:

Если продажа происходит с оптового склада, оформляется через отдел по работе с корпоративными клиентами, то и здесь необходимо оформить чек. Так как покупателем является не подотчетник, производящий покупку, а его работодатель — компания или ИП. Продавец в этом случае обязан оформить не только кассовый чек, но и накладную и счет-фактуру. Тогда покупатель может не только принять расходы для целей налогообложения, но и получить вычет по НДС.

Почему общепиту пора переходить на кассы

Налоговая запустила спецпроект, чтобы выявлять и наказывать заведения, которые не соблюдают 54-ФЗ. Владельцам кафе, баров и ресторанов стоит задуматься о приобретении оборудования и программного обеспечения. Расскажем, почему работа с онлайн-кассами выгодна бизнесу и что учесть при выборе техники.

По Закону № 54-ФЗ, все организации и предприниматели в сфере общественного питания обязаны использовать онлайн-кассы.

Для кого есть исключения:

Остальные заведения, будь то сеть ресторанов или маленькая кофейня, должны применять кассовую технику (ККТ). До 1 июля 2021 года действует отсрочка для ИП без сотрудников, которые оказывают услуги и торгуют продукцией своего производства.

ФНС выявляет нарушителей

В январе налоговая запустила проект «Общественное питание», чтобы побудить владельцев бизнеса использовать онлайн-кассы и печатать правильные чеки.

ФНС выявляет нарушителей двумя способами:

Если ведомство узнало о нарушении, заведению грозит проверка и привлечение к административной ответственности (ч. 2-6 ст. 14.5 КоАП РФ).

Пречек — это счет с заказом и суммой, который клиент получает перед оплатой. Он не имеет юридической значимости.

Чек эквайринга (слип) — документ, который подтверждает, что товар оплатили банковской картой. Распечатывается на банковском POS-терминале.

Фискальный чек формируется на кассе после оплаты. Но в некоторых заведениях забывают напечатать и передать клиенту фискальный чек.

Штрафы за несоблюдение 54-ФЗ

В прошлом году действовал запрет на проверки и санкции за нарушение 54-ФЗ. С 1 января 2021 года ФНС их возобновила. При этом оштрафовать могут за ошибки, которые совершили год назад.

| Размеры штрафов | |

|---|---|

| Неприменение ККТ (ч.2 ст.14.5 КоАП РФ) | |

| Для ИП и должностных лиц | От четверти до половины суммы расчета, который произвели без кассы. Но не менее 10 000 рублей |

| Для организаций | От ¾ до полной суммы расчета, который произвели без кассы. Но не менее 30 000 рублей |

| Если нарушили повторно и сумма продаж без кассы больше 1 млн рублей: должностные лица дисквалифицируются на 1-2 года, а ИП и юрлица приостанавливают деятельность на срок до 90 суток | |

| Применение ККТ, которая не соответствует требованиям 54-ФЗ. Нарушение порядка регистрации ККТ, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения (ч.4 ст.14.5 КоАП РФ) | |

| Для ИП и должностных лиц | Предупреждение или штраф от 1 500 до 3 000 рублей |

| Для организаций | Предупреждение или штраф от 5 000 до 10 000 рублей |

| Невыдача покупателю кассового чека или БСО на бумажном носителе, ненаправление этих документов в электронной форме (ч.6 ст.14.5 КоАП РФ) | |

| Для ИП и должностных лиц | Предупреждение или штраф 2 000 рублей |

| Для организаций | Предупреждение или штраф 10 000 рублей |

Владельцам заведений, в которых еще не используют онлайн-кассы, стоит задуматься о приобретении оборудования и дополнительных сервисов, чтобы избежать штрафов.

Вашему заведению нужна онлайн-касса? Получите больше

Закажите готовый комплект и получите скидку 15 % на сервисы для соблюдения 54-ФЗ. Это Контур.Маркет для техкарт, учета блюд и печати наименований в чеке. А еще Контур.ОФД для моментальной отправки чеков в ФНС.

Кассы и учет помогают автоматизировать бизнес

Онлайн-касса работает в связке с учетным сервисом, от которого получает наименования блюд для печати в чеке. Например, сервис Контур.Маркет с кассовой программой помогают не только избежать штрафов, но и автоматизировать бизнес. Это позволяет быстрее обслуживать клиентов, делать работу персонала удобнее и оценивать эффективность компании.

Возможности кассы и кассовой программы

В общепите касса нужна не только для печати чека. Хорошо, если кассовая программа умеет формировать чеки и по столам, и для каждого гостя. Например, Контур.Маркет Касса помогает:

Возможности товароучетной системы

Общепиту предпочтительнее работать с программами, которые созданы специально для этой сферы. Например, в Контур.Маркете есть такие функции:

Выбор ККТ для общепита

Для соблюдения 54-ФЗ понадобится следующее оборудование и программное обеспечение:

При покупке кассы уточните комплектацию. Например, модели со встроенным эквайрингом и фотокамерой для считывания штрихкода позволят сэкономить на терминале и сканере. Смотреть кассовые комплекты для общепита.

Вот на что еще важно обратить внимание.

Размер и мобильность. Для работы за прилавком или на станции официантов подойдет стационарная касса с большим экраном. Для доставки рекомендуем компактный и легкий вариант.

Интерфейс и скорость работы. Добавлять позиции в чек удобнее на сенсорном экране, на который выведены ходовые товары. При большом потоке посетителей важно, чтобы чеки печатались быстро и касса отрезала их автоматически.

Работа с госсиcтемами. Заведениям, которые торгуют алкоголем, важно выбрать кассу и ПО, которые умеют работать с ЕГАИС и формировать алкодекларации. Если имеете дело с товарами под контролем Россельхознадзора: мясо, рыба, молочная продукция, яйца и другие — поинтересуйтесь, как устроен документооборот с ФГИС «Меркурий». Для работы с маркированной продукцией уточните, указывает ли касса в чеках данные о маркировке, поддерживает ли электронные накладные и маркировку остатков.

Ведите учет в общепите без ошибок и рутины

Автоматизируйте учет ингредиентов, блюд и расходников. Работайте с заказами по столам, отправляйте заказы бармену или в разные цеха кухни прямо с кассы.