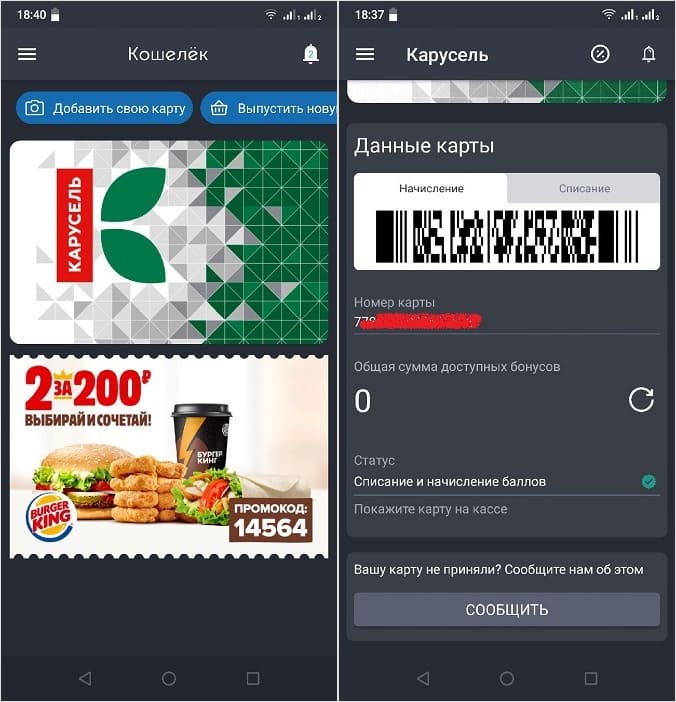

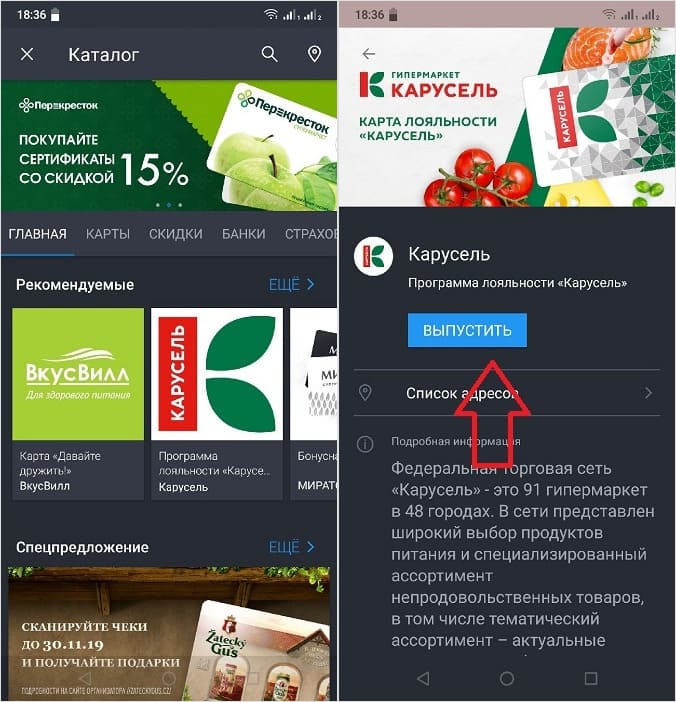

Для чего нужен кошелек

Приложение «Кошелек»: что такое, как оно работает и для чего может использоваться

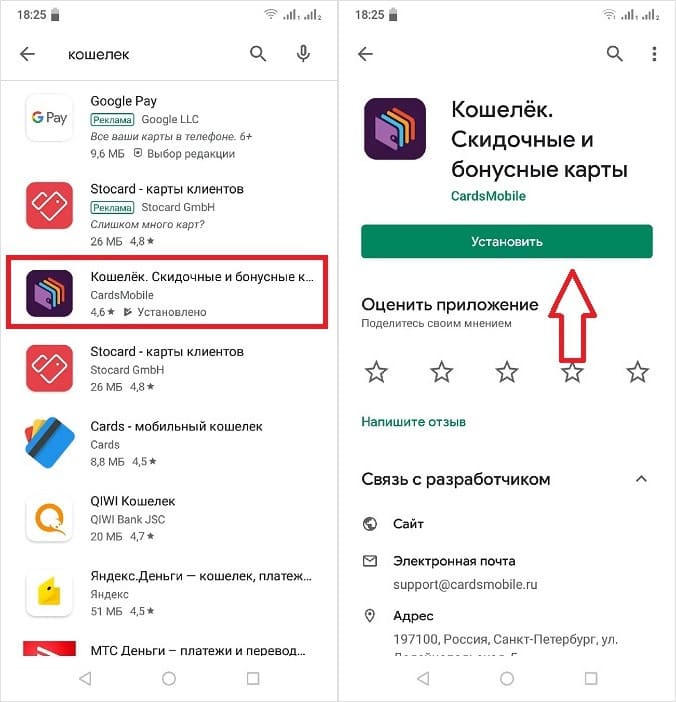

Несмотря на то, что приложение «Кошелек» появилось около 5 лет назад, по какой-то причине такое, казалось бы, полезнейшее творение компании CardsMobile до сих пор не слишком востребовано.

Информации об его использовании в сети минимум, а в комментариях нередко встречаются нелицеприятные отзывы. Мы постараемся разобраться, что же собой представляет эта система и почему она не сумела завоевать особой популярности.

На каком принципе это работает

Технология NFC (Near Field Communication), позволяющая передавать данные на малых расстояниях, появилась уже достаточно давно. В действительности ее возможности не сводятся к бесконтактным платежам, но нас интересуют именно они.

В частности – еще одна технология под названием MasterCard Contactless, более известная под старым наименованием MasterCard PayPass. Именно ее использует «Кошелек» для совершения платежей.

Для совершения любых транзакций требуется авторизация в той или иной форме. В технологии NFC для этого используется так называемый Secure Element (SE) – чип, позволяющий записывать и хранить платежные приложения.

Он может быть интегрирован в сим-карту, пластиковую карту или же в специальный модуль мобильного устройства.

Таким образом, в SE можно записать банковскую карту, которую после этого можно будет использовать точно так же, как привычную нам пластиковую.

Откуда возьмется карта, записанная в SE

Вариантов на сегодняшний день два:

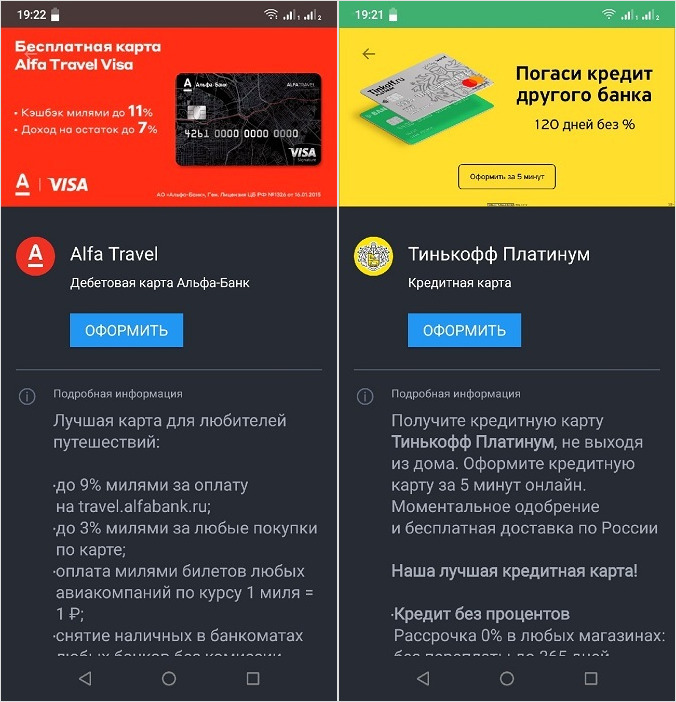

Если же нужно выпустить новую, делается это за счет использования разработанной компанией CardsMobile платформы TSM (Trusted Service Manager).

Она позволяет пользователю приложения взаимодействовать с банком-эмитентом карты дистанционно, без визита в офис.

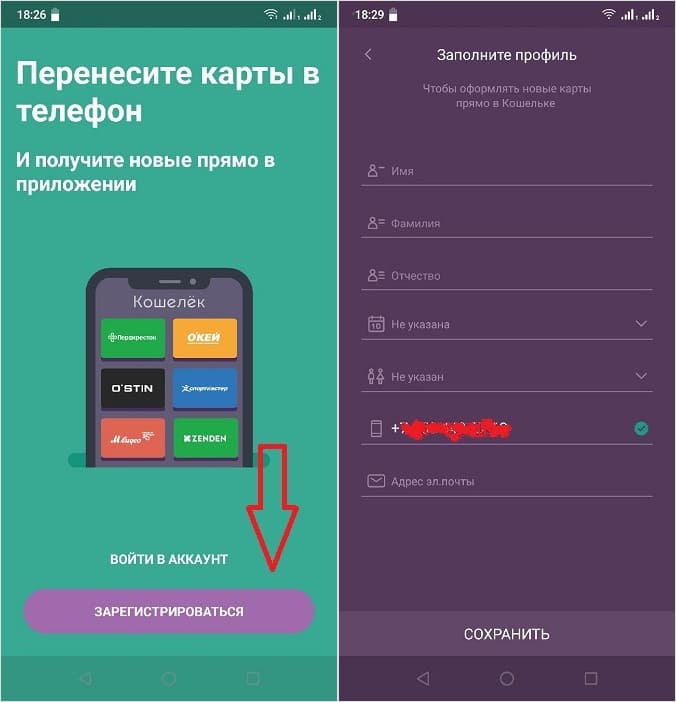

Как использовать «Кошелек»

Почему «Кошелек» не так уж популярен

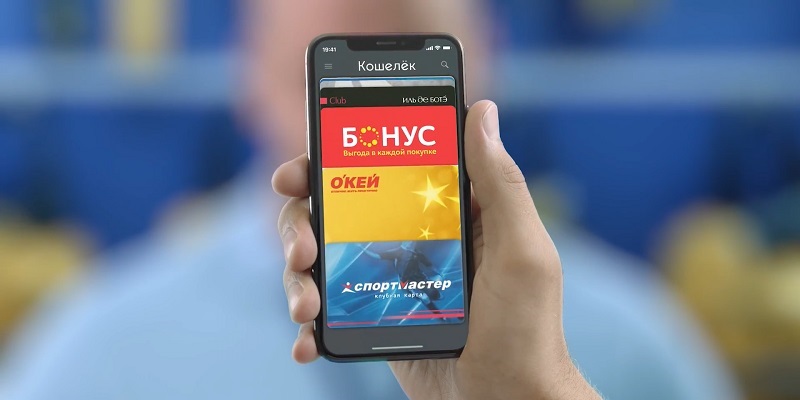

Приложение изначально позиционировалось как возможность собрать в одно место все имеющиеся у пользователя пластиковые карты: скидочные, льготные, транспортные, а также специальные, вроде карт болельщика.

По замыслу разработчиков, это должно было избавить владельца смартфона от вороха пластика во время шопинга, а также позволить быстро оплачивать разнообразные услуги, например, заправку авто или пищу в общепите.

На практике всё оказалось сложнее, чем казалось изначально. Прежде всего, под созданные технологии не оказалось инфраструктуры.

Самое главное об электронных кошельках

Электронные кошельки занимают свою нишу на рынке финансовых услуг. Они имеют некоторое сходство с банковскими картами, но и обладают особенностями, о которых расскажем в этой статье.

Что такое электронный кошелёк и зачем он нужен

Электронный кошелёк представляет собой счёт, который открывается в одном из платёжных сервисов. Он схож с банковским счётом, который открывается при оформлении пластиковой карты и предназначен для совершения приходных и расходных операций.

Возникает вопрос: зачем нужен электронный кошелёк, если есть обычный для наличных расчётов и пластиковые карты для безналичных? Есть по крайней мере два соображения, по которым целесообразно иметь такое средство:

Виды сервисов и электронных кошельков

В числе основных работающих в России платёжных сервисов, в которых можно завести электронный кошелёк – Webmoney, Яндекс.Деньги (ЯД) и Qiwi.

Старейший – Webmoney, который был запущен в 1998 году компанией WM Transfer Ltd. Он занимал монопольное положение в России, пока не появились крупные конкуренты – Яндекс.Деньги (2002 год) и Qiwi (2008 год).

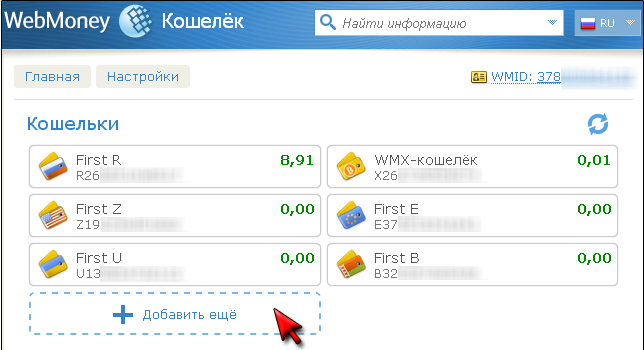

Работа с кошельком Webmoney строится через браузер, web-интерфейс, приложение для ПК и мобильных устройств. Каждый пользователь может создать несколько кошельков в разных валютах. Кроме того, в базовом варианте он получает один из четырёх основных аттестатов – псевдонима, формальный, начальный или персональный. Они различаются между собой механизмом подтверждения персональных данных и возможностью производить определённые операции.

Сервис Яндекс.Деньги ранее был реализован в виде приложения, а затем появились web-версия и программа для мобильных устройств. Работать можно с российскими рублями и десятком валют других стран, а каждому кошельку присваивается анонимный, именной или идентифицированный статус. От него зависит, какие ограничения и лимиты устанавливаются на выполнение тех или иных операций. Так же, как и в Webmoney, чем выше статус, тем более подробное подтверждение личности предполагается, в том числе документальное.

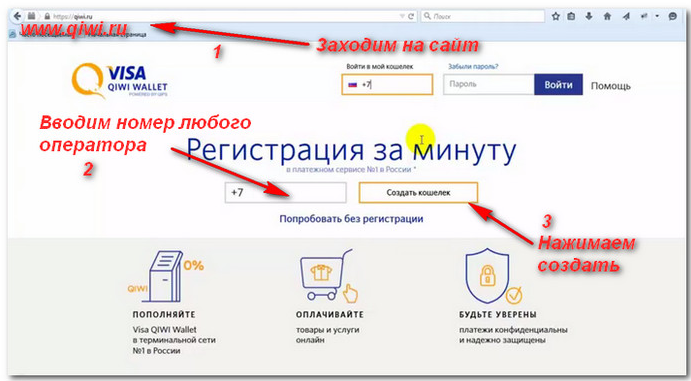

Qiwi-кошелёк (Qiwi Wallet) так же, как и вышеописанные сервисы, оперирует разными валютами: рублями, долларами, евро и тенге. Иерархия статусов включает три позиции: «Минимальный», «Основной» и «Профессиональный». С кошельком можно работать через web-интерфейс, мобильное приложение и терминалы Qiwi.

Функционал электронных кошельков

Базовый функционал электронного кошелька обычно включает:

Привязать банковскую карту к электронному кошельку можно в платёжном сервисе и/или онлайн-банке. Такая операция доступна, например, держателям дебетовых карт Альфа-Банка через Альфа-Клик (раздел «Электронные деньги» в настройках).

Привязка карты к кошельку упростит переводы между ними в обе стороны.

Что касается снятия наличных с электронных кошельков, то сделать это без промежуточных операций получится только у владельцев пластиковых карт, выпущенных соответствующими сервисами. Если карта виртуальная, то её можно «заселить» в смартфон и снимать наличные в бесконтактных банкоматах. В остальных случаях для снятия наличных потребуется предварительно перевести деньги с электронного кошелька:

И только после этого деньги можно будет снять (получить).

Безопасность электронных кошельков

Платёжные сервисы декларируют безопасность пользования электронными кошельками. Для её обеспечения доступ к кошелькам предоставляется через ввод логина и пароля. В Webmoney дополнительно используются файлы с секретными ключами, которые генерируются при установке приложения WM Keeper Classic.

Пользователь WebMoney может настроить выполнение операций с подтверждением, например, через указание кода, получаемого по СМС. Также можно настраивать отображаемую для других пользователей информацию.

В Яндекс.Деньгах у пользователей есть возможность настроить информирование об операциях в форме электронных писем или СМС. Первый вариант бесплатен, за второй придётся заплатить 50 руб. в месяц или 350 руб. в год. На сервисе приведены распространённые схемы мошенничества и даны рекомендации, как их избежать.

Сервис Qiwi также информирует пользователей о возможных угрозах и способах им противостоять. Например, включить СМС-оповещение, настроить подтверждение операций одноразовыми паролями и т. д. Сервис даёт рекомендации тем, кто стал жертвой мошеннических действий, о том, как следует поступать в подобных ситуациях.

Комиссии

За совершение операций с использованием электронных кошельков платёжные сервисы взимают комиссии в соответствии с установленными тарифами. Например, при совершении популярной операции по выводу денег с кошелька на банковскую карту пользователю придётся заплатить:

Комиссия списывается с кошелька, по которому совершается операция.

Как завести электронный кошелёк

Чтобы создать электронный кошелёк, нужно выполнить несколько несложных действий:

В процессе регистрации и создания кошелька могут приходить письма и СМС с кодами, которые нужно указывать для подтверждения выполняемых действий. Как правило, вновь зарегистрированные пользователи получают низший аттестат (статус), а для его повышения следуют подсказкам сервиса.

Заключение

Создать электронный кошелёк – дело нехитрое. Гораздо важнее понять, какие функции будут на него возложены. Если такое понимание есть, то его владелец может в полной мере пользоваться предоставленными возможностями и преимуществами.

Зачем нужен электронный кошелёк, и какой выбрать сегодня

Многие фрилансеры в начале пути думают о том, как лучше получать гонорар за свою работу. А предприниматели решают, как лучше организовать онлайн-оплату за свои услуги или товары в интернет-магазинах. Банковский карты и расчётные счета — первое, что приходит в голову. Но как насчёт электронных кошельков? Расскажем, для чего нужны виртуальные кошельки, какие из них актуальны на сегодняшний день, в чём их плюсы и минусы — по сравнению с банковскими картами.

Даже если у вас до сих пор не было никаких проблем с расчётами с помощью банковской карты, могут возникнуть ситуации, когда выручат именно электронные деньги.

Почему стоит завести электронный кошелёк

Покупая по карте товар или услуги онлайн, вы, как правило, вынуждены предоставлять данные карты, CCV-код, эмбоссированное имя. Это не всегда удобно (нет карты под рукой, вы не помните этих данных, нет времени). Оплачивая покупку электронными деньгами, вы просто используете номер кошелька или проходите авторизацию.

Когда вы поручаете какую-то задачу (написание текста или создание дизайн-макета) фрилансеру, проще и быстрее отправить ему деньги именно на электронный кошелёк. Этот способ приветствуется на всех фриланс-биржах.

Если у вас небольшой интернет-магазин или вы оказываете услуги удалённо, то для сбора оплат также можно использовать электронные деньги: это удобно для покупателей, привыкших к онлайн-покупкам.

Перевести деньги с кошелька на кошелёк или с карты на кошелёк — обычно быстрее. Прямые переводы в системе электронных денег не зависят от выходных и праздников.

Завести электронный кошелёк — дело нескольких минут. Например, клиент готов отправить деньги — и вы во всеоружии.

При переводах с кошелька на банковскую карту комиссии часто ниже, чем при переводе с карты одного банка на карту другого.

Электронные кошельки удобно использовать для разового массового аккумулирования денежных средств. Это актуально для благотворительности и различных организационных сборов.

За использование виртуального счёта не нужно платить. Разве что придётся потратиться на обслуживание карты, выпуск которой возможен в некоторых платёжных системах.

Электронный кошелёк невозможно потерять. Даже если вы забудете пароль к нему — его легко восстановить, с помощью привязанной электронной почты или мобильного телефона.

У счёта кошелька нет банка-эмиссионера, а значит, не нужно бояться, что он обанкротится или с ним случится ещё что-нибудь неприятное, потенциально ведущее к потере денег.

Наконец, электронные денежные системы не зависят от политической обстановки в стране и от отношений между странами, поэтому неважно, из какой страны ваш клиент или исполнитель — проблем с переводами в случае использования электронных денег, скорее всего, не возникнет.

Какие электронные деньги актуальны и популярны сегодня

Выбирая, какой завести кошелёк, обратите внимание на следующие вопросы:

Если вы живёте и работает в России, то удобно использовать Яндекс.Деньги, Киви-кошелёк и Веб-мани.

Яндекс.Деньги

Самая популярная электронная платёжная система в России.

В чём её особенности?

Ещё один популярный в нашей стране кошелёк.

WebMoney

Первый электронный кошелёк, который начал действовать на территории РФ.

AdvCash

Ещё одна альтернатива банковским расчётам.

Perfect Money

Международная мультивалютная платёжная система.

PayPal

Американская платёжная система, прочно закрепившаяся на международном рынке денежных расчётов.

Особенности использования всех электронных кошельков

Все кошельки открываются онлайн.

Есть три общих типа кошельков: полностью идентифицированные (при открытии этого статуса требуется подтверждении личности), частично идентфицированные (необходимо указать некоторые сведения о себе), анонимные. Статус влияет на полноту функционала. При полной идентификации увеличиваются лимиты операций и появляются другие возможности.

Электронные кошельки регулируются Федеральным законом «О национальной платежной системе», поэтому их использование вполне безопасно.

Минусы электронных денег

Далеко не все онлайн-площадки принимают к оплате электронные деньги.

Не все кошельки предоставляют возможность обналичить средства, а если и предоставляют, то берут за это немаленькую комиссию.

Один из недостатков кошельков — ограниченность функционала при неполной идентификации.

Электронный кошелек

Электронный кошелек — индивидуальный электронный счет пользователя, открытый в одной из платежных систем. Это аналог банковского счета, но обслуживает его не банк, а платежная система, работающая в полном соответствии с действующим законодательством. Пользование кошельком дистанционное.

Как работает электронный кошелек

Клиент открывает учетную запись на сайте платежной системы, регистрируется и получает номер кошелька и возможность им управлять. Управление осуществляется на сайте ПС или в созданном ею мобильном приложении.

Для чего нужен электронный кошелек, какие операции можно с ним проводить:

Каждая электронная платежная система устанавливает свой перечень возможных операций, условия их проведения и тарифы.

Многие интернет-магазины принимают оплату с электронных кошельков граждан, комиссия за эту операцию не взимается. Оплатить средствами с электронного счета покупку в стационарных магазинах невозможно: исключения — если к кошельку привязана выданная ПС дебетовая карта.

Для кого актуальны электронные кошельки

Для тех, кто по каким-то причинам не может или не желает пользоваться банковскими картами. Например, для проведения анонимных платежей, для граждан, которые не могут открывать счета в банках из-за долгов, для тех, кто работает в интернете. Кроме того, электронные кошельки — метод удобного расчета между гражданами разных стран.

В России наиболее распространены кошельки Юмани, Киви, Вебмани.

Если рассматривать, что такое электронный кошелек, то важное его отличие от банковской карты — возможность анонимного пользования и создания. Платежные системы создают иерархию аккаунтов: это идентифицированные пользователи, которые прошли проверку и могут пользоваться всеми возможностями системы, и неидентифицированные, которые также пользуются кошельком, но с некоторыми ограничениями.

Электронные системы Киви и Юмани позволяют выпускать к кошелькам карты Мастеркард, которые имеют идентичный счет с электронным счетом — ими можно пользоваться для выполнения любых платежных операций по всему миру. Карты выдаются даже неидентифицированным пользователям.

Что такое электронный кошелек

27 октября 2017 Опубликовано в разделах: Азбука терминов. 35728

Приведем пример. Сегодня почти у каждого есть банковская карточка. На ней хранятся деньги. Картой можно расплачиваться в магазинах, в интернете, в любой момент в банкомате можно снять наличные.

Электронный кошелек — это аналог банковской карты. Такой валютой вы не сможете расплатиться в супермаркете, но в интернете большинство магазинов принимают и такой способ оплаты.

Для чего нужен электронный кошелек

Как завести электронный кошелек

Необходимо зарегистрироваться в одной из платежных систем, создать в ней свой кошелек. Для этого нужно указать персональные и паспортные данные. Для удобства можно привязать кошелек к телефонному номеру: при выполнении каждой операции будет приходить СМС-сообщение с кодом подтверждения.

Пользователей часто интересует вопрос, как пользоваться электронным кошельком. Сначала нужно пополнить счет кошелька. Далее функционал весьма прост, каждая платежная система предоставляет круглосуточную техническую поддержку и консультирует относительно той или иной опции.

Как пополнить электронный кошелек

Способ пополнения зависит от выбранного сервиса. Самые распространенные методы:

За выполнение различных операций взимается комиссия. Тарифы определяются платежными системами. Обслуживание бесплатное.

Чтобы выбрать наиболее подходящего «помощника», оцените плюсы и минусы различных платежных систем.

Лучшие электронные кошельки для вывода денег

Система QIWI появилась в 2007 году, она предлагает пользователям простой в использовании QIWI Wallet. Работать можно через компьютер, смартфон или другой гаджет, а также через платежные терминалы (наверняка, вы слышали о Киви терминалах).

Привязка к телефонному номеру является обязательным условием при регистрации QIWI Wallet. Это позволяет сделать правление средствами проще.

ЯндексДеньги

Это система от известного поисковика Яндекс, которая стартовала в 2002 году. Работать можно через мобильное приложение/официальный сайт с компьютера или гаджета. Пополнять счет можно всеми вышеперечисленными методами. Для вывода из кошелька предусмотрены следующие способы:

Система обслуживает только рублевые операции.

WebMoney

Функционирует с 1998 года. Все операции здесь производятся в виртуальной валюте: WMR – рос. рубль, WMZ — доллар США. Основные преимущества:

Выбор сервиса кошелька зависит от ваших целей и задач. Если вы постоянно живете в России и не работаете с другими валютами — выбирайте ЯндексДеньги, если работаете фрилансером — оптимальный вариант WebMoney, а для интернет-покупок лучше QIWI Wallet.

– Привлекаем подписчиков.

– Раскручиваем ролики.

– Никаких ботов, только официальная реклама.