Для чего нужен вексель

Что такое вексель и зачем он нужен?

В обращении находятся достаточно много ценных бумаг. Каждая из них имеет свои свойства, характеристики, возможности и пр. Особое место среди всех ценных бумаг выделено векселю. Это единственная бумага, регламентирующаяся отдельным законом. Если все биржевые бумаги подчиняются ФЗ «О рынке ценных бумаг», то вексель работает по ФЗ №48 от 1997 г. «О переводном и простом векселе». Данный закон ссылается на постановление ЦИК от 1937 г, которое точь-в-точь повторяет женевский закон для векселей от 1930 г..

По своей сути вексельная бумага приравнивается к старейшим долговым инструментам Европы с Эпохи Возрождения. Именно по ним в те времена проходило кредитование населения. Это бумагой можно было оплатить собственные долги, оплатить товары. Вексельный должник был обязан погашать свой долг, иначе у него изымалось имущество в счет погашения. Многие приравнивают вексель к долговой расписке, однако, это неправильно. У вексельной бумаги есть свои нюансы, которые и наделили ее особыми привилегиями и чертами.

Что такое вексель?

Это долговой документ, имеющий ценность. Он дает своему владельцу право требовать оговоренную сумму в указанное время у того, кто выдал этот документ. В отличие от стандартного договора, вексель не связан со сделкой или займом. Он просто подтверждает наличие долга у того, кто выдал этот документ. Получение долга проводится обычно в банке, где работает счет лица, выпустившего вексель. По окончанию срока, указанного в вексельном документе, получатель может подойти с ним в банк и потребовать выплатить ему указанную сумму. Выплата может происходить без участия лица, выдавшего вексель. Если документ заполнен верно с указанием полных данных, то банк выдаст нужную сумму.

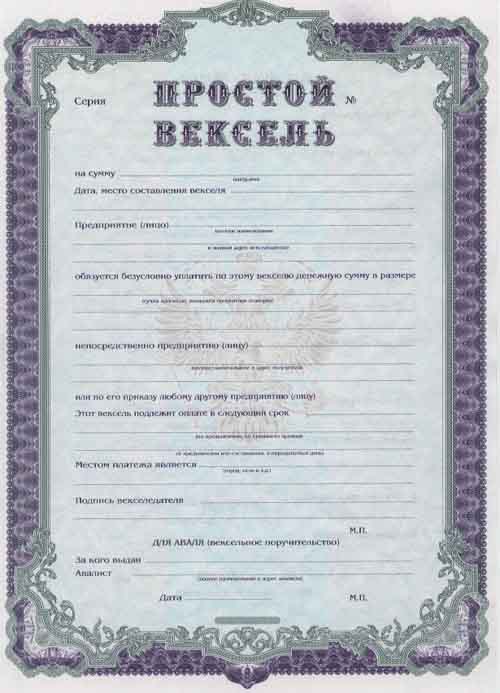

Составляющие векселя.

Вексельный документ имеет свои атрибуты и реквизиты, которые являются его главными составляющими. Именно это отличает его от долговой расписки. Отсутствие хотя бы одного обязательного реквизита приводит к недействительности документа. Закон предусматривает следующие обязательные составляющие:

Вексель не допускает внесения изменений или поправок в реквизиты без согласования всех сторон. Если векселедатель не внес все реквизиты, поставил подпись и передал вексель держателю, то держатель может самостоятельно внести нужные реквизиты, поскольку передача бланка трактуется, как согласие на это.

Все реквизиты должны дублироваться в одном вексельном тексте. При составлении текста нельзя делать пропуски или использовать выражения, имеющие двоякий смысл. Если в последствие векселедатель откажется от исполнения обязательств, ссылаясь на недостаток какого-то реквизита и недееспособность выданного им документа, то долговое обязательство будет рассмотрено в судебном порядке.

Кто может выписать вексель?

Не каждый может выписать вексельную бумагу. Для этого векселедатель должен соответствовать требованиям: быть совершеннолетним физлицом или юридическим лицом. Органы исполнительной госвласти не могут выписывать вексельные документы.

Простой и переводной вексель.

Переводной вексель имеет более сложную структуру.

Что такое договор векселя?

Он устанавливает требование одной стороны выдачи вексельного документа с оговоренными характеристиками и право другой стороны требовать оплаты долга. Вексельный договор выступает аналогом акта приема-передачи.

Где используются векселя?

Как было сказано выше, вексель лишь подтверждает наличие долга, но не связан со сделкой, из-за которой он был создан. Этот инструмент дает отсрочку на выплату определенной суммы денег. Иногда стороны заключают отдельный договор, согласно которому один участник должен сделать действие (например, продать товар), а второй – составить вексель на оговоренную сумму и время отсрочки.

Векселя часто используются в займах. Кредиторами и заемщиками бывают любые лица, кроме государства. Займ, оформленный по векселю, считается защищеннее, чем выданный по долговой расписке по причине того, что вексельные обязательства имеют большую силу, чем по иным документам.

Предприниматели также иногда используют векселя. Продавец вправе отсрочить покупателю оплату товара, при выписке им вексельной бумаги. Спустя оговоренное время покупатель должен вернуть деньги и получить ее обратно.

Банки используют вексельные документы для привлечения капитала. Они выдают их, как аналог вклада. Для инвестирования этот вариант удобен, поскольку риск здесь минимальный. Кроме основной суммы в векселе может быть прописана процентная ставка, по которой будет начислен процент при возврате. Банк не только выпускает свои вексели, но и скупает и перепродает их.

В основном вексели используются в деловой сфере и в бизнесе. Здесь этот документ выполняет денежную функцию. Обычные люди не пользуются векселями. Чаще всего в их отношениях используется долговая расписка.

Стоит отметить, что вексель никак не страхуется государством. Если банк, выпустивший вексель, становится банкротом, то держатель банковского векселя может ничего не получить. В этом случае держатели в первую очередь кредиторов при распродаже имущества банка.

Таким образом, использовать вексель можно в любой сфере. Ценность этой бумаги возрастает при приближении срока выплаты долга.

Вексель как обеспечительная сделка

Как известно, вексель – это ценная бумага, составленная по установленной законодательством форме и содержащая безусловное (абстрактное) обязательство уплатить определенную сумму [1].

При этом существующая правоприменительная практика до недавнего времени исходила из того, что основанием выдачи векселя (каузой) может быть только денежное обязательство векселедателя перед векселедержателем. В противном случае, суды отказывали законному держателю во взыскании вексельного долга со ссылкой на «безденежность» векселя либо на «безосновательность» его выдачи.

Согласно статье 17 Положения «О переводном и простом векселе» (утв. Постановлением ЦИК и СНК СССР от 07 августа 1937 г. № 104/1341 – далее «Положение») лицо, к которому предъявлен иск по векселю, вправе ссылаться на возражения, проистекающие из его личных отношений с законным векселедержателем, предъявившим данное исковое требование.

В п. 15 Постановления Пленума Верховного Суда РФ № 33, Пленума ВАС РФ № 14 от 04 декабря 2000 г. «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей» (далее – «Постановление № 33/14») отмечается: «Лицо, обязанное по векселю, освобождается от платежа, если докажет, что предъявивший требования кредитор знал или должен был знать в момент приобретения векселя о недействительности или об отсутствии обязательства, лежащего в основе выдачи (передачи) векселя, либо получил вексель в результате обмана или кражи, либо участвовал в обмане в отношении этого векселя или его краже, либо знал или должен был знать об этих обстоятельствах до или в момент приобретения векселя».

Следовательно, при толковании пункта 17 Положения освобождение должника от обязанности платежа по векселю допускается только при совокупности следующих условий:

— отсутствие законных оснований выдачи или передачи векселя, в частности, завладение векселем незаконным путем;

— преступный умысел или иная злонамеренность (крайняя заведомая недобросовестность) в действиях векселедержателя, завладевшего векселем и предъявляющего его к платежу.

В иных случаях, с точки зрения закона, основание выдачи векселя и информированность векселедержателя о таких основаниях вообще не имеют значения.

При этом ни Положение, ни Постановление № 33/14, ни ГК РФ не устанавливают, что само по себе отсутствие встречного исполнения от получателя векселя делает сделку по выдаче векселя безосновательной.

Ввиду этого возникает вопрос, если вексель представляет собой абстрактное (безусловное) денежное обязательство, то почему в таком случае вексель не может быть выдан в качестве обеспечения векселедателем исполнения обязательств третьего лица по какой-либо сделке?

В силу пп. 1 п. 1 ст. 8 ГК РФ гражданские права и обязанности возникают из договоров и иных сделок, предусмотренных законом, а также из договоров и иных сделок, хотя и не предусмотренных законом, но не противоречащих ему.

Согласно п. 1. ст. 329 ГК РФ «исполнение обязательств может обеспечиваться неустойкой, залогом, удержанием имущества должника, поручительством, банковской гарантией, задатком и другими способами, предусмотренными законом или договором».

Таким образом, действующее гражданское законодательство не содержит запрета выдачи векселя в обеспечительных целях, в том числе в качестве обеспечения векселедателем исполнения обязательств третьего лица перед векселедержателем.

Несмотря на это, еще несколько месяцев назад не существовало судебной практики высших судов РФ касательно юридической силы так называемых «дружеских» векселей (accommodation promissory notes), которые выдаются не в обмен на товар или деньги, а в качестве обеспечения.

Представляя интересы своего клиента в суде надзорной инстанции, юристам практики разрешения споров и медиации Пепеляев Групп удалось доказать, что основанием выдачи векселя может являться обеспечительная сделка (см. Постановление Президиума Высшего Арбитражного Суда от 21 июня 2011 г. № 16623/10 по делу № А40-120754/09-55-921 далее также «Постановление ВАС РФ»).

Судами было установлено, что истец является законным векселедержателем простых векселей, выданных индивидуальным предпринимателем–ответчиком третьему лицу. При наступлении сроков платежей векселя были предъявлены истцом векселедателю, но последним так и не были оплачены.

В ходе рассмотрения данного спора нижестоящие суды квалифицировали названные векселя как выданные безосновательно, поскольку у векселедателя (ответчика) отсутствовали денежные обязательства перед третьим лицом (первым векселедержателем) и истец якобы знал о таких обстоятельствах. Ввиду чего истцу было отказано в удовлетворении исковых требований.

Соответственно, нижестоящие суды при рассмотрении данного дела придерживались того подхода, что единственным юридически действительным основанием (каузой) выдачи векселей может быть только денежное обязательство самого векселедателя, то есть, заем (в том числе, по смыслу данного подхода, заем в виде отсрочки оплаты, которую должен произвести сам векселедатель).

Тем не менее, Высший Арбитражный Суд в своем Постановлении указал, что нижестоящие суды неверно истолковали положения п. 17 Положения о переводном и простом векселе. Также, Высший Арбитражный Суд разъяснил, что отсутствие денежного предоставления векселедателю на момент выдачи векселя не позволяет считать вексель выданным безосновательно, а действия истца не должны квалифицироваться как совершенные с намерением причинить ущерб векселедателю.

При этом Высший Арбитражный Суд согласился с доводом истца о том, что с точки зрения российского законодательства на отсутствие законного основания выдачи векселя должны указывать следующие обстоятельства: недействительность или отсутствие обязательства, лежащего в основании выдачи векселя; обманные действия со стороны держателя векселя.

Наиболее важными являются выводы Высшего Арбитражного Суда о том, что закон не ограничивает основания выдачи векселя; само по себе отсутствие денежного или иного имущественного предоставления первым векселедержателем векселедателю в момент выдачи векселя не свидетельствует об отсутствии оснований для его выдачи и наличии обманных действий со стороны держателя векселя.

В связи с этим, Высший Арбитражный Суд в своем Постановлении указал, что нижестоящие суды неправомерно сделали вывод об отсутствии обязательства, лежащего в основании выдачи спорных векселей, так как волеизъявление векселедателя указывало на его намерение возложить на себя безусловное обязательство по их оплате в качестве гарантии оплаты по договорам купли-продажи.

Указанное Постановление ВАС РФ имеет большое правовое и экономическое значение. Ошибочный подход нижестоящих судов к юридической квалификации векселей, выданных в обеспечение обязательства оплатить поставленный товар, нарушал права и законные интересы широкого круга участников хозяйственного оборота. Выдача векселя может служить хорошим способом обеспечения обязательств для малого и среднего бизнеса: за выдачу банковской гарантии необходимо платить, порой немало, а поручительство зависит от судьбы основного обязательства. Вексель же является безусловным обязательством уплатить, а его выдача ничего не стоит. Единственный риск для векселедержателя – это неплатежеспособность должника по векселю. Однако этот риск не устраним также в случае с поручительством и носит не столько юридический, сколько экономический характер.

Позиция Высшего Арбитражного Суда РФ по вопросу «дружеских» векселей, выдаваемых в качестве обеспечения, интересна бизнесменам и юристам стран – участниц Конвенции «О Единообразном Законе о переводном и простом векселе» (Женева 07.06.1930), поскольку российский высший суд, по сути, дал свое толкование пункту 17 Единообразного закона о простом и переводном векселе, который совпадает с пунктом 17 действующего в России Положения о переводном и простом векселе.

В завершение отметим, что юристы практики разрешения споров Пепеляев Групп в конце 2011 г. также успешно завершили ряд судебных процессов в суде общей юрисдикции, предметом которых также являлось взыскание долгов по векселям, выданных в обеспечение исполнения обязательств третьего лица.

Таким образом, в настоящий момент уже существует правоприменительная практика как арбитражных, так и судов общей юрисдикции, подтверждающая возможность выдачи векселя в целях обеспечения исполнения обязательств.

[1] См. п. п. 1, 75 Постановления ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе» (далее по тексту – «Положение о переводном и простом векселе»), ст. 143 ГК РФ.

Что такое вексель. Объясняем простыми словами

Вексель — ценная бумага, письменное обязательство выплатить определённую сумму денег в обозначенный срок и в определённом месте.

Проще говоря, вексель похож на долговую расписку. Документ подтверждает, что тот, кто выдал вексель (векселедатель), обязан выплатить покупателю (держателю) векселя деньги. Выплату денег по векселю называют «погашение векселя».

Векселя используют как один из способов оформления займов и кредитов, а также как средство расчётов за товары, работы и услуги, рассказал начальник отдела корпоративных кредитных рисков ЦБ РФ Ярослав Ченчик.

В России векселя активно использовались в 1990-х, а теперь это не самый востребованный финансовый инструмент, отмечает финконсультант Орхан Талыбзаде. По его словам, сейчас векселя распространены больше в банковском секторе.

Приобретение векселей Сбербанка или других крупных компаний — это, по сути, способ разместить свободные деньги на определённый срок ради гарантированного дохода, добавляет партнёр международной коллегии адвокатов J&S Legal counsels and trustees Константин Ерохин. При этом такой вексель можно использовать в качестве средства расчётов между организациями различных форм собственности, поскольку сам по себе имеет высокую ценность, добавил эксперт.

Примеры употребления на «Секрете»

«Второе место по количеству жалоб заняли продажи векселей (около 400 обращений, или 22,8%). Это нетипичная проблема для последних лет — такой большой процент жалоб получился за счёт держателей векселей компании ООО ФТК, признанной «вексельной пирамидой». Вкладчики, приобретавшие векселя ФТК под видом вкладов, фактически оплачивали выплату процентов по старым векселям. Объём пирамиды составил 4,5 млрд рублей, а её жертвами оказались более 2500 человек».

(Из новости о жалобах россиян в Центробанк в 2019 году.)

«В банке отметили, что даты выдачи поручительств на векселях вызывают у них сомнения. Одно поручительство выдал директор, который на тот момент был на больничном, другое — тот, кто находился в отпуске».

(Из новости об аресте имущества депутата Госдумы из-за спора о векселях.)

Нюансы

Векселя выписываются на бумаге, в электронном виде их не хранят. По закону к оформлению векселей есть ряд строгих требований. Это заголовок, сумма к оплате, дата и место составления (покупки) векселя, срок платежа, место совершения платежа за вексель, наименование кредитора, подпись векселедателя и реквизиты должника.

Банковские векселя не застрахованы государством, и погасить их раньше указанного срока нельзя. Ещё один существенный риск заключается в том, что векселедержатели относятся к третьей (последней) очереди кредиторов. А значит, если у банка-векселедателя отзовут лицензию, на погашение долгов перед держателями векселя денег может не остаться.

Ошибки в употреблении

Вексель можно спутать с облигацией. Обе ценные бумаги — это разновидности долговых инструментов: инвестор вносит свои средства на определённое время, чтобы получить доход. И векселя, и облигации до погашения можно покупать, передавать и продавать.

Однако есть и различия. Облигации торгуются на бирже, это массовые ценные бумаги: компания выпускает облигации на рынок, и их может купить любой желающий. Держатели облигаций, как правило, периодически получают купонные выплаты, а в случае с векселями такие выплаты не предусмотрены, только проценты при погашении.

«Трудоёмкий процесс выпуска облигаций, в сравнении с относительно лёгким процессом оформления векселей, компенсируется более высокой степенью его прозрачности и меньшей рискованностью», — объяснил Ярослав Ченчик. Эксперт добавил, что компании часто используют облигации для привлечения финансирования крупных проектов, а векселя — для решения текущих задач.

Критика

По словам начальника отдела клиентского сервиса Accent Capital Андрея Гуськова, Центробанк неоднократно обращал на векселя пристальное внимание. Регулятор считает, что их выдача может вовлекать банки в сомнительные операции по обналичиванию или выводу денег за рубеж.

В 2011 году ЦБ внёс изменения в инструкцию 110-И «Об обязательных нормативах банков», в соответствии с которыми к векселям стали применять повышенные коэффициенты риска при расчёте нормативов достаточности капитала банков. Это значительно снизило интерес к инструменту со стороны банков.

Что такое вексель простыми словами

Разбираемся, что такое вексель, где и кто его применяет и какие отличия от других долговых бумаг он имеет

Все ценные и долговые бумаги на территории Российской Федерации регулируются теми или иными законодательными актами. Например, основным законом в этой нише является закон «О рынке ценных бумаг». Но на вексель он не распространяется. Для этого понятия существует отдельный федеральный закон — «О простом и переводном векселе», который создан на основе ещё Женевской конвенции, подписанной аж в 1930 году («О единообразном законе о переводных и простых векселях»).

Но всё же для простого жителя, для простого обывателя и труженика понятие вексель, если и знакомо, то в сознании, как правило, чрезвычайно размыто. Вы могли слышать слово вексель наряду с названиями других долговых бумаг, таких как расписка, договор займа, кредитный договор. А что же оно означает и какие характеристики имеет — вот вопрос в котором порой лучше разбираться, чем просто игнорировать. Так давайте же разберёмся.

Что такое вексель и откуда он взялся

Вексель — подписанная бумага из разряда долговых. Она обозначает право того, кто является держателем векселя, спустя время потребовать сумму долга у человека, который этот вексель выдал. Причём и время, по прошествии которого появляется право, и сумма, и даже место требования оговаривается заранее.

Но это не кредитный договор. Это не расписка. Вексель обозначает, что есть долг выписывающего вексель перед получающим вексель. Место, которое в нём прописывается — обычно банк, где открыт расчётный счёт выдающего эту бумагу. И когда истекает оговорённый срок, получающий право по векселю может прийти в этот банк и запросить определённую ранее сумму. Важно, что нет необходимости присутствовать при этом самому выдающему вексель. Банк будет сам выплачивать с обозначенного счёта долг. Главное, чтобы были все нужные документы и данные.

Само понятие векселя используется уже на протяжении нескольких веков. Пришло оно из Европы. И уже с того самого времени вексель как долговая бумага расценивался выше остальных вариантов, типа долговой расписки. По векселям происходило кредитование населения, уплата личных долгов, оплата товарных наименований и услуг. Причём когда мы говорим про серьёзное отношение к векселю, действительно имеется ввиду полная серьёзность. И если у того, кто должен был выплачивать не находилось средств в обозначенное время, то фактически доходило до продажи его имущества. Всё, чтобы исполнить вексельное обязательство.

Но, как и у любой ценной или долговой бумаги, у векселя свои особенности применения, на которые нельзя обращать меньше внимания, чем на само понятие.

Особенности векселя

Кто может выписывать вексель

Основное понятие в этом вопросе — вексельная дееспособность. То есть выпуском векселей не сможет заняться абсолютно каждый. По законодательству РФ, выделяется две группы факторов, определяющих вексельную дееспособность:

Госорганы исполнительной власти такого права не получают!

Именно поэтому, векселя чаще всего встречаются в обиходе частников, ну либо госорганизаций, которые не имеют отношения к властям.

Виды векселей

Есть несколько разновидностей, о которых мы отдельно поговорим в этой статье:

Основным принципом различия векселей считается форма уплаты долга по этому бумаге. Поэтому выделяют две основные разновидности:

Простой вексель

Чаще всего встречающийся вид бумаги. Должник в случае простого векселя — лицо, которое этот вексель выпустило.

Переводной вексель

Как несложно догадаться из названия, эта бумага переводит отношение долга. И здесь уже подключается третье лицо, которое и есть должник. То есть долг у этого третьего лица перед тем, кто выписывает вексель. А тот, кто вексель получает и будет являться его держателем потребует в обозначенное время вернуть долг именно с этого третьего лица, а не с выпускающего вексель.

Примечание: если есть долг, зафиксированный распиской или другим долговым договором, его можно перевести в долг по переводному векселю. Но нужно знать все нюансы.

Вексельный долг, как уже было замечено выше, самый серьёзный долг. Соответственно есть вариант, что должник не будет соглашаться на условия переводного векселя. И это самая главная особенность такой бумаги. Поэтому всегда помните:

Переводной вексель будет иметь силу только тогда, когда на нём будет стоять согласие на условия и обязательства (акцепт) лица, которое должно будет этот долг выплачивать.

Если такой подписи нет, то вексель также будет считаться действительным, но обязанности выплаты долга будут ложиться на того, кто этот вексель выдаёт. И это переведёт бумагу уже в разряд простого векселя.

Именной и ордерный вексель

Здесь уже речь идёт о различии по держателю векселя.

Именной вексель. Подразумевает, что в бумаге отражено конкретное лицо, которое получит право на требование долга.

Ордерный вексель. Лицо, являющееся держателем векселя, не указывается. Остаётся закреплённым только лицо, его выдающее — то есть тот, кто будет расплачиваться. Ну, и естественно все остальные данные — сумма, время, место. А права на вексель могут переходить от одного лица к другому. На момент указанного к возврату долга срока тот, кто будет иметь право на вексель и будет получать долг.

Именной вексель тоже можно передать другому лицу специальным способом.

Чтобы реализовать эту процедуру, нужно воспользоваться полем на обратной стороне вексельной бумаги. Надпись, которая там делается, носит название «индоссамент». Её назначение — обозначить лицо, которое следующим получает право на вексель. Обязательным условием будет подпись предыдущего владельца («индоссата»).

В случае смены владельца ордерного векселя, индоссамент не требуется. Но сделать его можно. И если надпись всё-таки была зафиксирована, все последующие передачи данного векселя уже должны ей сопровождаться. А сам вексель переходит при первичной записи в разряд именных бумаг.

Очень важно! Ответственно по векселю ложиться на каждое лицо, которое было его держателем. В случае неспособности заплатить долг векселедателя, владелец бумаги имеет право требовать возврат средств с любого из индоссатов.

Простыми словами: Долг по векселю должен заплатить Ваня, а за определённое время право на вексель переходило от Пети к Игорю, потом — к Вове, а потом — к Диме. И на данный момент Дима — и есть держатель векселя. Теперь он требует с Вани вернуть долг. Но у Вани денег нет. Дать он ничего не может. Тогда Дима обращается к последнему (чаще всего так) держателю векселя — к Вове. Вова тоже платить не может. Поэтому Вова обращается к Игорю, а тот — к Пете. До Пети никто вексель не держал. А значит, он и обязан вернуть долг Диме.

Чем больше было держателей векселя, тем большую силу он приобретает. Когда должников много, вернуть долг всегда легче. А последний держатель векселя может потребовать это с любого предыдущего. Потому что для него все предыдущие также являются должниками.

Такая интересная схема вышла из особенности употребления векселей. Дело в том,что часто эти бумаги были средством расчёта в предпринимательской среде. Ими расплачивались как за товар, так и за собственные долги. А тот человек, кто принимал к оплате вексель по-хорошему должен быть уверенным в том, что свои деньги он всё-таки назад получит. Так и появилось обязательство всех держателей одного векселя исполнять гарантии перед действующим владельцем.

Если бы такой системы не выстроили, мошеннические схемы полностью бы уничтожили любой вексельный оборот.

Банковский вексель

В современно мире, банковские организации также занимаются продаже векселей. Делается для привлечения дополнительного капитала. Ситуация очень схожа с договором вклада, но есть и свои особенности.

Вексель от банка не имеет поддержку от государства. Он не застрахован. То есть, в случае, когда банк становится банкротом и теряет способность платить по обязательствам, держатель банковской бумаги не получит ничего. Но! Опять же имеет смысл значимость векселя по сравнению с другими ценными бумагами. И в нашем случае, после банкротства, когда будет распродаваться имущество должника (банка), в первую очередь вырученные средства будут использованы для погашения задолженностей по вексельным бумагам. А уж потом — по договорам вкладов.

Но банки не только продают свои векселя. Они также занимаются скупкой векселей у других лиц. И соответственно, имеют право продавать векселя всем остальным. И как мы уже разобрали, в этих случаев, ответственных по выплате за вексель становится больше, что хорошо для держателя, который может потребовать возврата, в том числе и от самого банка.

Но как всегда в случае действий банка, менять шило на мыло никто не будет. И по факту банк будет платить меньшую сумму человеку, которому он продаёт вексель. Связано это с процентной ставкой организации и сроком, указанным в векселе. Давайте разберёмся.

Цена векселя, который продаёт вам банк рассчитывается по следующей формуле:

Сумма задолженности выдавшего вексель минус такая же сумма умноженная на время до конца срока выплаты умноженное на кредитную ставку, которую назначает банк.

Пример: стоимость векселя на право получения ста тысяч рублей через полтора года такова:

100 000 — 100 000 * 1,5 (время) * 0,25 (годовая ставка — 25%) = 62 500 рублей.

Получается, чем больше времени остаётся до конца срока выплаты по векселю, тем меньше стоит вексель. Максимальную цену можно получить в последний день перед выплатой по векселю. Ставка банка назначается индивидуально. И если вексель выдаётся крупной фирмой или богатым частным лицом, то банк может и снизить проценты.

На цену влияет и итоговое количество владельцев векселя. Но она не поднимется выше указанной изначально суммы задолженности никогда.

Где применяют векселя

По сути, вексель — это письменное подтверждение долга. На него никак не влияют обстоятельства, при которых он выписывается и характеристики сделки. Если нужно указать дополнительный условия — например, продажа товара, предоставление кредита и так далее, то между сторонами заключается дополнительный договор.

В основном вексельные бумаги применяются в:

Отличия векселя от долговой расписки

Напоследок ещё раз напомним особенности векселя — применять его можно в различных сферах — от уплаты собственных долгов, до продажи банковским организациям. А ценность этой бумаги становится выше по мере приближения обозначенного срока уплаты долга.