Для чего нужна кассовая книга в организации

Кассовая дисциплина: необходимые документы и льготы для малого бизнеса

Предприниматели нередко путают такие понятия, как контрольно-кассовая техника и касса предприятия. Но есть и ряд других вопросов, связанных с нарушением кассовой дисциплины, организацией работы персонала и самостоятельной работой без бухгалтера.

Татьяна Евдокимова, ведущий эксперт в области бухгалтерии в СКБ Контур, дала по ним разъяснения на Контур.Конфренции, которая прошла в Москве.

Для начала разберемся в терминологии.

Касса предприятия и контрольно-кассовая техника (ККТ) – в чем отличие?

Касса предприятия — это то, что есть у каждой организации. Она регистрирует все движения наличных: выручку по итогам дня, поступление займов, выдачу подотчетных средств, выдачу зарплаты и др. Документы, непосредственно относящиеся к кассовой дисциплине, — это приходный кассовый ордер, расходный кассовый ордер и платежная ведомость.

Кассовым аппаратом пользуются те, кто непосредственно занимается приемом розничной выручки, принимает наличку и платежи через эквайринг. Кассовый аппарат регистрирует движение по выручке. Таким образом, кассовый аппарат — это часть кассы предприятия, и его главный документ — кассовый чек.

Приходный кассовый ордер (ПКО) формируется при любом приеме наличных денежных средств (при каждом поступлении денег в кассу). С его помощью оформляется итоговая сумма выручки за день, этот ПКО будет являться частью кассовой книги. Этим ПКО можно оформить возврат неиспользованных подотчетных средств от сотрудника.

Расходный кассовый ордер (РКО) оформляется в тех случаях, когда расходуются наличные средства кассы организации — например, выдаются деньги под отчет. Но, если вы выдаете средства своим сотрудникам из кассы в виде заработной платы, то на них просто заполняется расчетно-платежная ведомость по выплате заработной платы. При этом кассовый чек не выбивается. Потому что кассовый чек относится строго к расчетам, а не к взаимодействию с сотрудниками.

Кассовая книга: что это такое?

Кассовая книга — это сводный документ, в котором содержится вся информация по всем поступлениям, движениям наличных в организации. Записи в кассовой книге осуществляет кассир (либо заменяющее его лицо) на основании каждого ПКО и РКО.

Кассовую книгу можно вести как на бумажном носителе, так и в электронном виде. Но вести ее должны не все.

ИП имеют право не оформлять ПКО и РКО и могут не вести кассовую книгу (об этом говорится в Указании ЦБ РФ от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»). Если они хотят узаконить это право, то им нужно издать соответствующий приказ. Однако Татьяна Евдокимова, ведущий эксперт в области бухгалтерии в СКБ Контур, советует серьезно подумать, прежде чем принимать такое решение: когда много сотрудников, следить за наличкой непросто, чтобы как-то ее зафиксировать, лучше все же не отказываться от регистрации ПКО и РКО и ведения кассовой книги.

ИП с сотрудниками следует обратить внимание на то, что, если они выдают денежные средства из кассы в качестве выплаты заработной платы, то расчетно-платежную ведомость им придется составлять обязательно.

На что можно тратить наличную выручку?

Без ограничений наличную выручку можно тратить на:

Лимиты распространяются на следующие расчеты (не более 100 000 руб. в рамках одного договора):

Если оборудование стоит, например, 99 000 руб., вы можете выписать расходный кассовый ордер и купить оборудование за эти деньги. Но если стоимость в целом по договору превышает 100 000 руб. и вы расплачиваетесь наличными, это автоматически считается нарушением (Указание ЦБ РФ от 07.10.2013 № 3073-У).

Нарушением кассовой дисциплины также считается превышение лимита остатка в кассе (согласно ст. 15.1 КоАП штрафы на должностное лицо — от 4000 — 5000 руб.), на организацию — 40 000 — 50 000 руб.).

При работе с ККТ под нарушения попадают следующие случаи:

Всё, что нужно на старте бизнеса для ИП и ООО младше 3 месяцев

Кассовая дисциплина и льготы для малого бизнеса

В 2018 году, согласно Федеральному закону от 24.07.07 № 209-ФЗ, предприятия относятся к малому бизнесу, если соответствуют следующим критериям:

Узнать, относится ли организация к субъектам малого и среднего бизнеса, можно на сайте Единого реестра субъектов малого и среднего предпринимательства.

Представители малого бизнеса могут избежать указанные выше штрафы, если предпримут некоторые шаги.

Для этого нужно издать приказ примерно следующего содержания:

«На основании абз. 10 п. 2 Указания Банка России от 11.03.2014 № 3210-У приказываю:

1. Хранить наличные денежные средства в кассе без установления лимита остатка в кассе.

2. Ответственной за сохранность денежных средств назначить кассира Иванову И.И.»

Если вы предприниматель, то вы можете назначить ответственным себя. Если вы директор в единственном лице в организации, то можете назначить себя ответственным за исполнение этого приказа.

Процедура внесения исправлений стандартная: зачеркиваются неверные данные и вместо них вносятся правильные. Нужно поставить подпись, указать дату, фамилию и инициалы, должность человека, который внес исправления. Если эти исправления влекут дальнейшие исправления, то последние тоже важно отразить в кассовой книге.

Как исправить кассовую книгу в электронном виде?

В электронную кассовую книгу внести исправления нельзя. Зато можно сформировать новый экземпляр кассовой книги и подписать его электронной подписью.

Организация работы сотрудников в магазине

По мере развития любой бизнес рано или поздно сталкивается с необходимостью найма новых сотрудников. Прежде чем брать на работу новых людей, определите, какие обязанности они будут выполнять для обеспечения бесперебойной работы магазина, и оцените объем работ, чтобы правильно рассчитать необходимое количество сотрудников.

Обычно в торговых компаниях помимо директора есть товаровед, кассир и бухгалтер.

В функции товароведа входят: приемка товара; проверка сопроводительной документации; организация выкладки товаров в зал; контроль количества товаров на складе, своевременный заказ новых партий, проведение инвентаризаций и ревизий.

Обязанности кассира включают: осуществление кассовых операций (он должен уметь обращаться с кассовой техникой); контроль кассовой наличности; ведение кассовой отчетности, оформление отчетных документов по кассе, инкассация денег; расчеты с клиентами по оплате товара наличными средствами и банковскими картами.

Бухгалтер осуществляет следующие операции: регистрирует хозяйственные операции компании; производит начисления и расчеты зарплаты; составляет бухгалтерскую и налоговую отчетность; информирует сотрудников об изменениях в законодательстве по работе с наличными; проверяет правильность оформления внутренних отчетных документов.

Впрочем, необязательно брать бухгалтера в штат. В качестве варианта можно делегировать бухгалтерию профессионалам. Например, бухгалтерское обслуживание «под ключ», которое включает все операции с сотрудниками, сдачу отчетности и оптимизацию налогообложения, предлагает сервис Контур.Бухта. Рассчитайте, во сколько вам обойдется стоимость бухгалтерского обслуживания (тарифы автоматически подстраиваются под вас), и отправьте заявку.

Перед тем как подойти к организации работы сотрудников, важно:

Сегодня все процессы торговой компании можно контролировать с телефона, не выходя из дома. Через интернет вы можете узнать, какое у вас количество товаров на складе, какое количество выручки к вам пришло, какие чеки на какие суммы пробиты. Есть сервисы, которые автоматически передают данные о продажах бухгалтеру. Контур.Маркет отправляет данные о продажах в сервисы Контур.Эльба и Контур.Бухгалтерия, благодаря этой интеграции проще рассчитывать налог, вести книгу учета доходов и соблюдать кассовую дисциплину. Также Контур.Маркет интегрируется с учетной системой 1C.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Кассовая дисциплина в 2021 году

Для того чтобы разобраться с понятием «кассовая дисциплина» сначала необходимо понять различие между терминами «Кассовый аппарат» и «Касса»:

Кассовый аппарат (ККТ) – это устройство, необходимое для получения денежных средств от ваших клиентов, а в некоторых случаях и их выдачи (например, возврат товара). Таких устройств может быть сколько угодно и по каждому из них должны оформляться свои отчетные документы.

Касса предприятия (операционная касса) – это совокупность всех наличных операций (прием, хранение, выдача). В кассу поступает выручка, полученная, в том числе по кассовому аппарату. Из кассы осуществляются все наличные расходы, связанные с деятельностью предприятия, и сдаются деньги инкассаторам для дальнейшей передачи в банк. Кассой может быть отдельное помещение, сейф в комнате или даже ящик в письменном столе.

Так вот, все операции по кассе должны сопровождаться оформлением кассовых документов, что обычно и подразумевается под соблюдением кассовой дисциплины.

Кассовая дисциплина – это набор правил, которые необходимо соблюдать при осуществлении операций, связанных с приемом, выдачей и хранением наличных денежных средств (кассовые операции).

Основными правилами кассовой дисциплины являются:

Кто должен соблюдать

Необходимость ведения кассовой дисциплины не зависит от наличия ККТ или выбранной системы налогообложения.

Даже если вы не имеете кассового аппарата (например, попадаете в исключения из статьи 2 закона 54-ФЗ), все равно должны соблюдать правила кассовый дисциплины. Правило здесь одно – если есть движения наличных денежных средств, то кассовую дисциплину нужно соблюдать.

Однако с июня 2014 года действует упрощенный порядок ведения кассовой дисциплины, который в наибольшей степени коснулся индивидуальных предпринимателей. Теперь ИП больше не обязаны вести кассу наравне с организациями и оформлять кассовые документы (ПКО, РКО, кассовая книга). Предпринимателям необходимо только формировать документы, подтверждающие выплату заработной платы (расчетно-платежные и платежные ведомости).

Также согласно упрощенному порядку ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Все правила кассовой дисциплины перечислены в указаниях Банка России (Указание от 11 марта 2014 г. № 3210-У и Указание от 7 октября 2013 г. № 3073-У).

Кассовые документы

Операции по кассе должен проводить уполномоченный на это сотрудник (кассир), при его отсутствии эти функции может выполнять руководитель (ИП). При наличии нескольких кассиров назначается старший кассир.

Кассовые документы должен формировать главный бухгалтер или другое назначенное должностное лицо (руководитель, ИП, кассир и т.д.), с которым заключен договор об оказании услуг по ведению бухгалтерского учета.

В 2021 году кассовые операции оформляются следующими документами:

Примечание. С июля 2019 года БСО (бланки строгой отчетности) формируются на кассовых аппаратах. Использовать типографские БСО вместо чеков запрещено.

Примечание: в отношении обязанности ведения документации, установленной Постановлением Госкомстата России от 25.12.1998 N 132 (формы КМ-1-КМ-9, ТОРГ-1-ТОРГ-31 и др.), Минфин указал, что с введением онлайн-касс это необязательно (Письмо Минфина РФ от 16 сентября 2016 г. N 03-01-15/54413).

Кассовые документы можно вести в бумажной форме или в электронном виде:

Напоминаем, что такие отчетные документы как: КУДИР, Книга учета БСО и документы, связанные с применением кассового аппарата (отчет и журнал кассира-операциониста), к кассовой дисциплине не относятся.

Лимит остатка по кассе в 2021 году

Лимит остатка по кассе – это максимально допустимая сумма наличных денег, которая может храниться в кассе предприятия на конец рабочего дня (иногда лимит еще называют переходящий остаток).

Все наличные деньги, сверх установленного лимита, необходимо сдавать в банк. Исключение из этого правила допускается в дни выплаты зарплат, стипендий, а также в выходные и нерабочие праздничные дни (если в это время проводились кассовые операции).

Советуем отнестись к процедуре установления лимита по кассе очень внимательно. Если вы не установите лимит, он будет равным 0, и соответственно любая сумма наличных денег в кассе на конец рабочего дня будет считаться сверхлимитной.

Хранение денег в кассе сверх установленного лимита является одним из нарушений кассовой дисциплины, за которые могут привлечь к административной ответственности и выписать штраф.

Как рассчитывается лимит остатка наличных денег по кассе

Порядок расчета лимита остатка по кассе представлен в приложении к Указанию Банка России от 11 марта 2014 г. № 3210-У. Согласно ему в 2021 году лимит остатка по кассе можно рассчитать одним из двух способов:

Вариант 1. Расчет исходя из объема поступлений в кассу наличных денег

В этом случае применяется формула:

L – лимит остатка наличных денег в рублях;

V – объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (вновь созданные ИП и организации указывают ожидаемый объем поступлений).

P – расчетный период, за который учитывается объем поступлений наличных денег (при его определении можно взять любой период времени, например, месяц, в котором были наиболее пиковые объемы поступлений наличности). Расчетный период должен быть не более 92 рабочих дней, при этом его минимальное значение может быть любым.

Nc – период времени между днем, в котором были получены наличные деньги и днем сдачи этих денег в банк. Данный период не должен превышать 7 рабочих дней, а в случае отсутствия банка в населенном пункте – 14 рабочих дней. Например, если деньги сдаются в банк один раз в 3 рабочих дня, то Nc = 3. При определении Nc могут учитываться местонахождение, организационная структура, специфика деятельности (сезонность, режим рабочего времени и т.д.).

Пример расчета. ООО «Компания» занимается розничной торговлей. Руководство организации решило установить лимит остатка по кассе на 2021 год, взяв за расчетный период – декабрь 2020 года. В декабре компания отработала 21 день и получила наличную выручку в размере 357 000 рублей. При этом кассир организации сдавал выручку в банк один раз в 2 дня. Лимит остатка по кассе в этом случае будет равен: 34 000 руб. (357 000 руб. / 21 дн. x 2 дн.).

Вариант 2. Расчет исходя из объема выдачи наличных денег из кассы

Данный способ как правило используют организации, которые не получают наличные в процессе деятельности, но периодически снимают деньги в банке (например, для расчетов со своими поставщиками).

В этом случае применяется формула:

L – лимит остатка наличных денег в рублях;

R – объем выдачи наличных денег за расчетный период в рублях (за исключением сумм, предназначенных для выплат заработной платы, стипендий и других перечислений работникам). Вновь созданные ИП и организации указывают ожидаемый объем выдачи наличных денег;

P – расчетный период, за который учитывается объем выдачи наличных денег (при его определении можно взять любой период времени, например, месяц, в котором были наиболее пиковые объемы выдачи наличности). Расчетный период должен быть не более 92 рабочих дней, при этом его минимальное значение может быть любым.

Nn – период времени между днями получения денег в банке (за исключением сумм, предназначенных для выплат заработной платы, стипендий и других выплат работникам). Данный период не должен превышать 7 рабочих дней, а в случае отсутствия банка в населенном пункте – 14 рабочих дней. Например, если деньги снимаются в банке один раз в 3 рабочих дня, то Nn = 3.

Пример расчета. ООО «Компания» занимается розничной торговлей. Наличную выручку общество не принимает, покупатели расплачиваются через банк. Однако периодически компания снимает наличные деньги в банке для расчетов с поставщиками. Руководство организации решило установить лимит остатка по кассе на 2021 год, взяв за расчетный период – декабрь 2020 года.

В декабре компания отработала 21 день и получила в банке наличных денег в размере 455 700 рублей. При этом кассир организации получал наличные в банке один раз в 4 дня. Заработная плата из кассы не выдавалась. Лимит остатка в этом случае будет равен: 86 800 руб. (455 700 руб. / 21 дн. x 4 дн.).

Приказ для установления лимита по кассе

После того как вы рассчитаете лимит остатка наличных денег по кассе, необходимо издать внутренний приказ, утверждающий сумму лимита. В приказе можно указать срок действия лимита, например, – 2021 год (образец приказа).

Обязанность каждый год переустанавливать лимит законом не предусмотрена, поэтому если в приказе срок действия не указан, то установленные показатели можно применять как в 2021 году, так и далее до тех пор, пока вы не издадите новый приказ.

Упрощенный порядок

Начиная с 1 июня 2014 года – ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Для того чтобы отменить лимит по кассе, необходимо издать специальный приказ. Он должен быть основан на Указании Банка России от 11 марта 2014 г. № 3210-У и обязательно содержать формулировку: «Хранить наличные денежные средства в кассе без установления лимита остатка в кассе» (образец приказа).

Выдача наличных денег подотчетным лицам

Подотчетные деньги – это деньги, которые выдаются подотчетным лицам (работникам) на командировки, представительские расходы и хозяйственные нужны.

Выдать деньги под отчет можно на основании заявления от сотрудника или приказа директора (другого распорядительного документа). Приказ или распоряжение составляется в произвольной форме, но в нем должны быть такие данные:

Если составляется заявление, в нем сотрудник должен указать практически те же данные: сумму денег, цель их получения и срок, на который они берутся. Заявление пишется в произвольной форме и обязательно должно быть подписано руководителем (ИП).

Если сотрудник потратил свои личные деньги, то ему необходимо их компенсировать, в этом случае также пишется заявление, но с другой формулировкой (образцы заявлений).

В течение 3-х рабочих дней после окончании срока, на который были выданы денежные средства (или со дня выхода на работу), работник должен представить бухгалтеру (руководителю) авансовый отчет с приложением документов, подтверждающих совершенные расходы (чеки ККТ, товарные чеки и т.д.).

Иначе денежные средства, выданные сотруднику, нельзя будет зачесть в расходы и соответственно уменьшить налог. Более того, если не будет подтверждающих документов, то с выданной суммы придется удержать НДФЛ и заплатить страховые взносы.

Примечание: до 19 августа 2017 года запрещалось выдавать деньги под отчет сотрудникам, которые не отчитались по предыдущим авансам. Но теперь это правило отменено.

Ограничение наличных расчетов

Еще одним важным правилом кассовой дисциплины является соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности (ИП и организации) в рамках одного договора суммой не более 100 тыс. рублей.

При расчетах с физическими лицами данное ограничение не действует. Также не нужно соблюдать этот лимит при выдаче работникам из кассы зарплаты, социальных выплат и подотчетных сумм (за исключением случаев, когда подотчетное лицо совершает сделку от имени организации на основании доверенности).

Обратите внимание: из наличной выручки нельзя погашать займы, выплачивать дивиденды и оплачивать аренду недвижимости.

Деньги из кассы на личные нужды

Все что зарабатывает организация является ее собственностью. Поэтому, даже если в ООО всего один учредитель, то он все равно не имеет права распоряжаться деньгами организации по своему усмотрению. Соответственно, брать из кассы наличные деньги на свои личные нужды учредителям нельзя.

Индивидуальные предприниматели, в отличие от ООО, имеют право в любой момент времени брать наличные деньги из кассы или снимать с расчетного счета. Суммы, которые ИП может тратить на свои личные нужды, не ограничены (самое главное не допускать задолженностей по уплате налогов и страховых взносов).

Примечание: если ИП не издал приказ, отменяющий ведение кассовых документов, то при получении наличных денег из кассы ему необходимо оформлять РКО с формулировкой: «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Проверка кассовой дисциплины налоговыми органами

До 2012 года контроль над соблюдением правил кассовой дисциплины возлагался на банки. Теперь эту функцию выполняют работники Федеральной Налоговой службы.

Осуществляя выездную проверку, они могут проверить:

Штрафы за нарушение правил кассовой дисциплины

За несоблюдение правил ведения кассовой дисциплины и нарушения порядка работы с денежной наличностью предусмотрен штраф по статье 15.1 КоАП РФ:

Кассовая книга: кому нужна и как вести

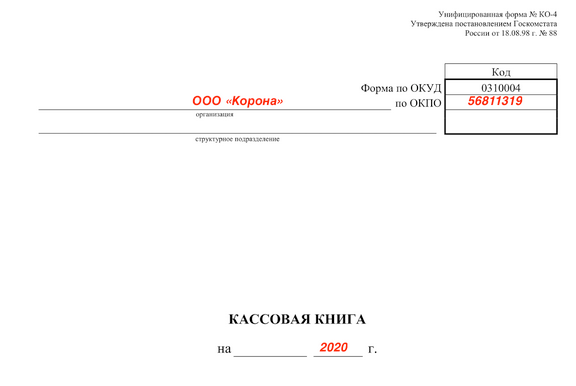

При работе с наличными, будь то получение выручки или выдача зарплаты, необходим учёт кассовых операций. Для этого используют кассовую книгу (форма КО-4). Давайте разберёмся, какими бывают кассовые книги, нужна ли кассовая книга в вашем случае, и как правильно ее вести.

Если вы ИП: можно без кассовой книги

По закону индивидуальные предприниматели не обязаны фиксировать кассовые операции в книге. При этом неважно, на каком налоговом режиме вы работаете: ОСНО, УСН, ЕНВД или патенте ( п.4.6 Указания Банка России №3210-У от 11.03.2014 ).

Если вы хотите контролировать наличку, можете вести кассовую книгу для себя. Например, вы работаете не в одиночку, а с наёмными сотрудниками, и принимаете от них или выдаёте им наличные. Кассовая книга поможет ничего не упустить, не запутаться с документами и держать под контролем остаток в кассе.

Если вы начали вести кассовую книгу, но передумали, можно отказаться в любой момент. Для этого достаточно выпустить соответствующий приказ.

Если у вас ООО: кассовая книга нужна

Организации должны ежедневно вести учёт кассовых операций в кассовой книге ( п.4.6 указания Банка России №3210-У ).

За отсутствие кассовой книги грозит штраф ( ст. 15.1 КоАП РФ ):

Кассовая книга нужна даже если у вас онлайн-касса

Часто у предпринимателей возникает вопрос, нужно ли вести кассовую книгу при использовании онлайн-кассы. От ряда первичных бухгалтерских документов действительно можно отказаться, но кассовая книга в их число не входит.

Правила ведения кассовой книги

Как вести кассовую книгу на бумаге

Есть утвержденная форма бумажной кассовой книги — от неё нельзя отступать ( Информация Минфина №ПЗ10/2012 ). Кассовую книгу по этой форме можно купить в любом магазине, который торгует товарами для офиса, или заказать по интернету. Если не хотите покупать, скачайте и распечатайте готовый бланк. В нём есть обложка кассовой книги, образцы стандартного и пломбировочного листа.

Кассовые книги бывают на 48 или на 96 листов, цена начинается от 35 ₽

Кассовые книги бывают на 48 или на 96 листов, цена начинается от 35 ₽

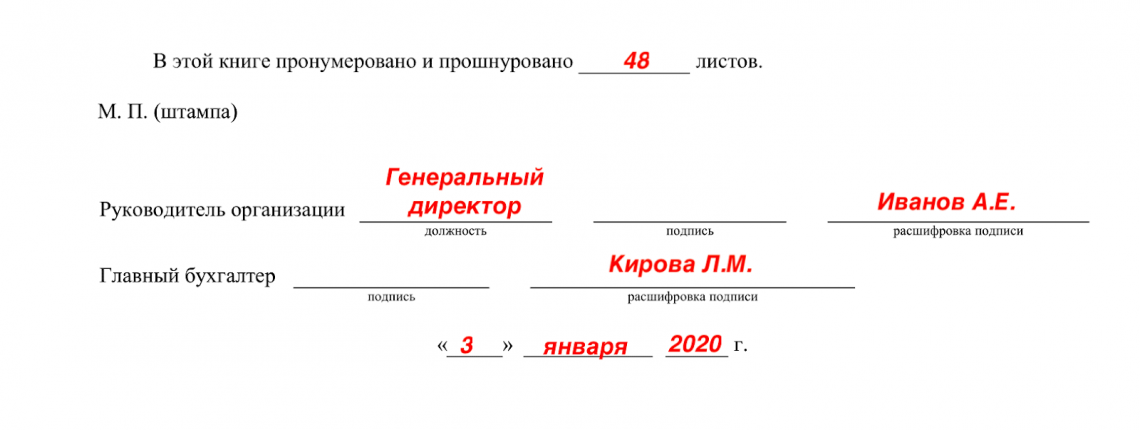

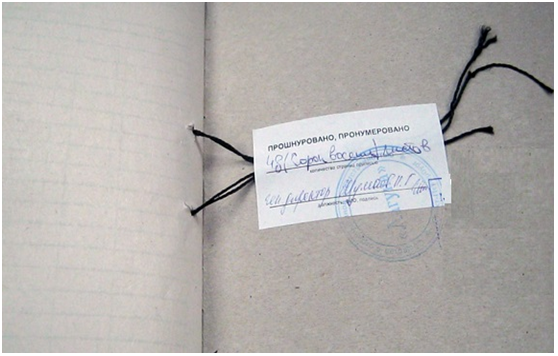

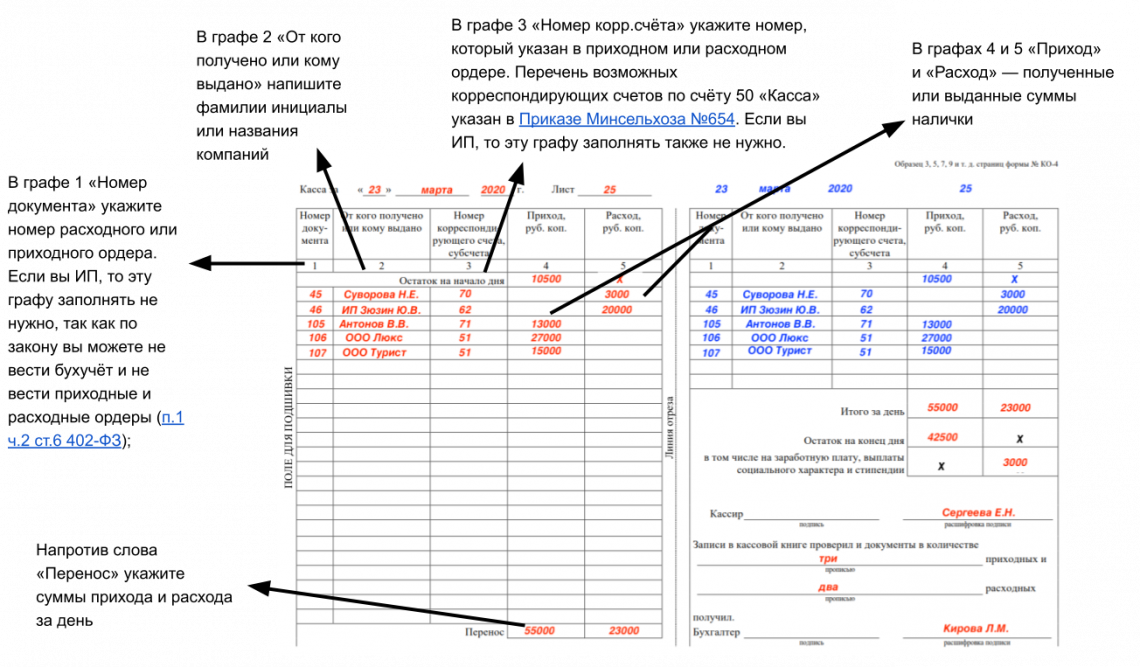

Как правильно заполнять кассовую книгу

2. Прошейте все листы, кроме обложки и титульного листа, толстой иглой или шилом с суровой ниткой. Достаточно двух дырок. Оба конца нитки выводите на последней странице. Сделайте достаточно свободную петлю, чтобы любой разворот книги открывался без проблем. Завяжите двойной узел и приклейте его к обложке пломбировочным листом. Печать фирмы должна стоять и на пломбировочном листе, и на обложке книги одновременно. Так никто не сможет подтасовать информацию о количестве листов.

Укажите год или месяц, когда вы начали вести книгу. В зависимости от количества кассовых операций в компании, книгу заводят на один месяц, на один квартал или на один календарный год. На одном листе помещается максимум 7 операций.

4. Каждый день вносите в книгу все операции с наличкой. Как мы уже упоминали выше, лист кассовой книги состоит из двух половинок, информация о кассовых операциях в них полностью дублируется. Чтобы не тратить время на переписывание одних и тех же операций на обе половины листа, согните его по линии отреза. Сверху должна оказаться часть с надписью «Остаток на начало дня». Между листами проложите копирку от начала таблички и до строчки «Итого за день».

Укажите напротив надписи «Остаток на начало дня», сколько у вас денег в кассе со вчерашнего дня, а затем записывайте каждую операцию c новой строчки:

5. В конце дня проверьте, соответствует ли сумма наличных в кассе данным в кассовой книге. Запишите эту сумму в нижней правой части листа в графе «Остаток на конец дня» и заверьте подписью. Ниже укажите количество приходных и расходных документов.

6. Передайте книгу на проверку сотруднику, которого вы назначили контролёром: главному бухгалтеру или руководителю фирмы — они должны расписаться в нижней правой части листа.

7. Если вы ошиблись в какой-то из записей, аккуратно зачеркните неправильную информацию и напишите корректную. Рядом поставьте вашу подпись с расшифровкой и укажите дату исправления.

Как вести кассовую книгу в Экселе

Ещё один вариант ведения кассовой книги — заполнять её в электронном виде, а в конце дня распечатывать листы в двух экземплярах. Для этого достаточно стандартного пакета офисных программ: MS Office Word, Excel.

Поставьте на обоих листах подпись и передайте бухгалтеру. В конце года из первых листов сформируйте кассовую книгу. Прошейте листы, соблюдая нумерацию, так, как описано в разделе про бумажную книгу.

Второй экземпляр листа должен подписать ваш бухгалтер и вернуть вам для отчётности.