Для чего нужны однодневки

Цель создания фирмы-однодневки

Некоторые предприниматели стараются разными способами обналичить денежные средства для ухода от налогообложения. Для этого ими могут использоваться разные незаконные схемы, но наиболее часто ими открываются специальные фирмы-однодневки.

Они фактически не ведут деятельность, регистрируются по неправильным адресам, не нанимают на работу сотрудников, а также имеют множество других признаков. Срок их действия обычно ограничивается несколькими месяцами или годом.

Понятие фирмы-однодневки

В законодательстве отсутствует точное понятие такой организации, но налоговые инспекторы применяют такое наименование к фиктивным предприятиям, которые не являются самостоятельными и не ведут предпринимательскую деятельность.

Руководители таких фирм не сдают налоговую отчетность и не нанимают на работу наемных специалистов. Обычно организации создаются для применения разных незаконных схем.

Предназначение

Смысл работы таких предприятий обычно заключается в незаконном обналичивании денежных средств.

Для этого выполняются руководителями следующие действия:

Как правительство борется с фирмами-однодневками? Ответ в видео:

Обычно создаются такие фирмы для крупных учреждений, планирующих обналичивать имеющиеся денежные средства. За счет этого они могут сэкономить значительное количество денег и времени на получение наличных средств.

Например, строительная компания покупает оборудование у крупной производственной организации. Изготовитель получит на 13% меньше стоимости товаров. Если используется фирма-однодневка, работающая по какому-либо упрощенному режиму, то можно сэкономить на переводах до 10%.

Дополнительно при использовании такой компании можно сэкономить время на переводы денежных средств. Для этого достаточно только поставить штамп на платежном документе, после чего работник банка выдает на руки нужную сумму средств.

Что изменится в счет-фактуре с 1 января 2019 года? Узнаете по ссылке.

Нередко вовсе такие фирмы забрасываются, а после выясняется, что указанного юридического адреса не существует, а директор организации представлен фиктивным лицом.

Как открыть

Процесс создания такой фиктивной компании реализуется обычным способом, но при этом используются следующие уловки:

Признаки

Налоговые инспекторы определяют такие фирмы по некоторым признакам. При их выявлении могут применяться меры по принудительной ликвидации организаций и привлечению нарушителей к ответственности.

К таким признакам относится:

Чем опасны фирмы-однодневки? Смотрите видео:

Как работает организация

Существует несколько схем работы, которые используются такими фирмами.

Наиболее часто применяются следующие способы для ведения незаконной деятельности:

Нередко люди, пользующиеся такими фирмами-однодневками, регулярно создают новые компании, закрывая ненужные организации.

С помощью разных способов они получают вычеты по НДС, обналичивают денежные средства или выполняют другие незаконные операции.

Ответственность

Если создается подставная организация, то обычно нерадивые предприниматели желают снизить налоговую нагрузку или вовсе совершить экономическое преступление.

Даже предприятия, которые просто сотрудничают с фирмами-однодневками, несут ответственность за заключенные сделки. К нарушителям применяется не только административная, но и уголовная ответственность.

Как уволить работника из-за его здоровья? Смотрите тут.

Даже если честно работающая организация сотрудничала с такой незаконной компанией, то она может столкнуться с серьезными негативными последствиями.

Уголовная ответственность применяется для директора однодневки за следующие нарушения:

Если человек был введен в заблуждение, поэтому его подставили другие преступники, то он все равно будет нести ответственность за выявленные нарушения и преступления.

Ответственность может быть представлена в следующих видах:

Если за счет фирмы-однодневки были сокрыты доходы в особо крупном размере, то такие экономические преступления расследуются специалистами прокуратуры.

Для этого разными способами определяются истинные виновники, которые фактически получили прибыль незаконным методом.

Заключение

Фирмы-однодневки открываются для совершения разных правонарушений или вовсе экономических преступлений. Они обладают некоторыми признаками, с помощью которых незаконная деятельность выявляется налоговыми инспекторами.

При выявлении таких компаний директор привлекается к ответственности, которая может быть представлена не только значительным штрафом, но и даже лишением свободы на срок до трех лет. Поэтому каждый предприниматель должен ответственно подходить к законности своей деятельности.

Фирмы однодневки — что это, как работают, основные схемы

Что такое фирма однодневка

ФНС в своих разъяснениях говорит, что фирма однодневка – это организация, формально созданная для осуществления коммерческой деятельности, но в реальности ее не ведущая, а лишь создающая видимость такой деятельности. Обычно такие фирмы используются с целью занижения налогооблагаемой базы, либо вообще для обналичивания НДС и реализации прочих серых схем.

Для обозначения подобных фирм налоговики придумали красивый термин – «Организация, ведущая финансово-хозяйственную деятельность с высоким налоговым риском». По факту под этим названием кроется фирма однодневка.

Ведение финансово-хозяйственной деятельности с высоким налоговым риском — предпринимательская деятельность, в ходе которой организацией не исполняются налоговые обязательства.

Чем реально занимаются фирмы однодневки и для чего создаются

Любая фирма однодневка конечно же создается только с целью извлечения прибыли, путем уклонения от уплаты налогов. Оформляются исключительно на подставных лиц, и не имеет никаких связей с реальным выгодоприобретателем. Концептуально суть использования подобных фирм сводится к их включению в цепочку хозяйственных связей других компаний, не желающих нести полную, предусмотренную законом налоговую нагрузку. Компания выгодоприобретатель формально в полном объеме исполняет свои налоговые обязательства, однако фактически, используя подконтрольную фирму однодневку либо снижает налогооблагаемую базу, либо физически дальше по цепочке уплаченные налоги выводит из однодневки. Существует 2 основные схемы ухода от налогов, с использованием фирм однодневок.

Основные схемы извлечения прибыли через фирмы однодневки

Первая схема проста и банальна – однодневка создается для создания виртуальных расходов на бумаге, которые потом организация выгодоприобретатель включает в расходную часть своей отчетности, тем самым уменьшая налогооблагаемую базу. Приведем пример. Фирма А (выгодоприобретатель) пользуется услугами фирмы Б (однодневка), к примеру теме же юридическими. Налогооблагаемая база для фирмы А это доходы минус расходы, соответственно — чем больше расходов, тем с меньшей суммы придется заплатить налогов. В большинстве случаев фактически фирма Б хоть и оформлена на подставное лицо, но подконтрольна фирме А. Фирма А регулярно перечисляет на счет фирме Б денежные средства за якобы оказанные услуги, поскольку Б это однодневка деньги оттуда сразу же обналичиваются, а расходы у фирмы А растут и приближаются к размеру доходов. В итоге – деньги обналичены, расходы почти сравнялись с доходами и налогов нужно платить уже меньше. Данная схема вычисляется ФНС в основном в двух случаях – первый это когда обнальная схема фирмы Б рушится трудами все той же ФНС и начинаются встречные проверки всех организаций в финансовых отношениях, с которыми она замечена и второй иза банальной жадности – если вы будете подгонять расходы под доходы почти в ноль, либо всегда на одну и туже сумму, то встреча с ФНС не заставит себя долго ждать.

Выводы по первой схеме уменьшения налогооблагаемой базы

Схема, по которой фирма однодневка обналичивает денежные средства должна быть максимально продуманна, экономить в этом месте нет никакого смысла. А лучше даже между реальной организацией и однодневкой для расходов иметь несколько прокладок.

Расходы не должны быть равны доходам и не должны различаться на 1 000 рублей. Заветная налогооблагаемая база (доходы минус расходы) всегда должна меняться, при этом коррелировать с изменениями в общих оборотах компании. Если общий оборот растет и расходы растут идеально пропорционально – это красная тряпка для налоговиков.

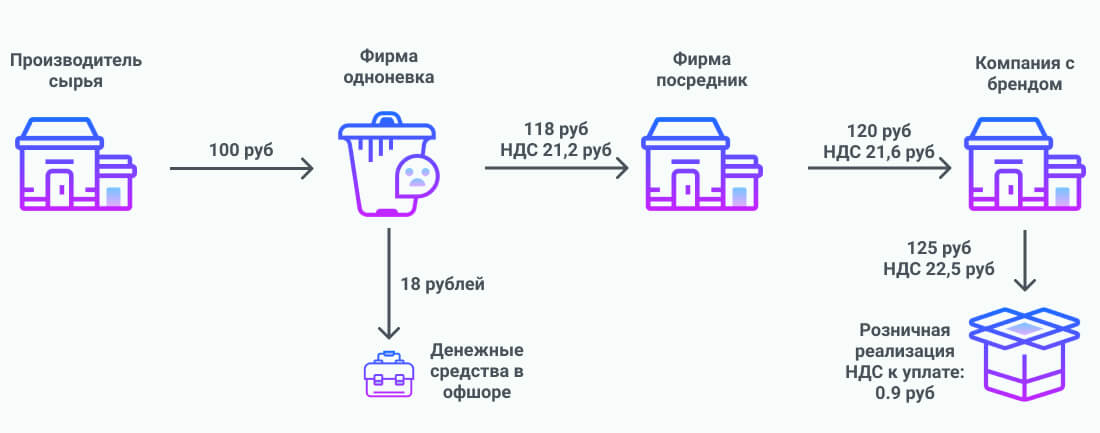

Вторая схема использования однодневок — для вывода и обналички НДС

В этой схеме однодневка используется для увеличения добавленной стоимости товара. Суть в том, чтобы фирма выгодоприобретатель фактически уплатила в бюджет минимальный НДС, а большую его часть она перечислила фирме однодневке, которая будучи оформленной на лиц без определенного места жительства тут же его обналичит. Приведем пример. Фирма А – выгодоприобретатель, фирма Б – однодневка. Фирма Б приобретает у производителя товар за 100 рублей, продает его фирме А за 120 рублей, фирма А реализует товар конечному покупателю за 125 рублей. НДС для фирма А составляет 18 рублей, на момент продажи общий НДС составит 22,5 рубля. Добавленная стоимость для фирмы А составит лишь 7,5 рублей и только с нее фактически она и уплатит налоги, а НДС для уплаты с оставшихся 100 рублей по сути перечислит фирме А. И в этот момент фирма А должна уплатить НДС дальше, но нет, этого не происходит и весь НДС исчезает в офшоре. В итоге все кроме ФНС довольны – налоги уплачены минимальные, а основная сумма налога выведена через однодневку в надежное место.

Это основная схема, которую используют НДСники, с которой борется государство и именно по ней утекают самые большие суммы. Для борьбы с НДСными схемами у налоговой есть уже целый арсенал автоматизированных программных комплексов, таких как АСК НДС и т.п. В одной схеме может принимать участи десяток фирм однодневок, прокладок и прочих серых организаций, все зависит от масштабов планируемых хищений.

Выводы по второй схеме уменьшения налогооблагаемой базы

Схемы по которым происходит обналичивание НДС свойственны крупным компаниям с большими оборотами, соответственно и суммы хищений самые большие. Обналичивание НДС в России носит колоссальные масштабы. Именно поэтому ФНС создала целую нейро-сеть по вычислению таких НДСных цепочек и назвала ее «АСК НДС-2». Она оценивает не какую-то компанию отдельно, а проверяет все цепочку связей в автоматическом режиме, ищет разрывы НДС и соотносит сотни иных признаков. С точностью сказать какие именно признаки, в каком порядке и по каким критериям это делается не знает никто (сами налоговики уже наверное тоже), но точно можно сказать что система работает очень эффективно и постоянно обновляется, улучшая алгоритмы. Связываться с НДС самостоятельно, без помощи специалиста однозначно не стоит!

Если в цепочке ваших контрагентов окажется компания, вовлеченная в НДСную схему, то под камералку, а то и выездную проверку вы обязательно попадете. А что еще хуже — Вам могут мило предложить подать уточненку, что по факту означает доплатить НДС обналиченный другими людьми. Положительный момент один — если Вы мотивированно и грамотно откажетесь от такого «заманчивого» предложения, то скорее всего ФНС оставит Вас в покое и продолжит поиск в цепочке других более боязливых, благо обычно цепочки в НДСных схема очень большие.

Основные признаки фирм однодневок, по которым их вычисляет налоговая

Федеральная налоговая служба разработала огромное количество рекомендаций для определения фирм однодневок. Коротко резюмируем основные критерии, по которым ФНС может заподозрить что организация является однодневкой

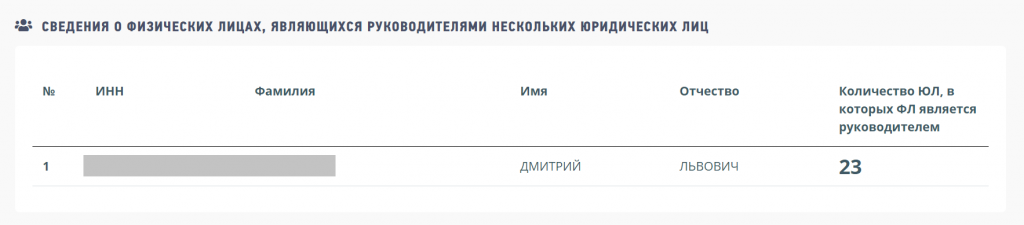

Вышеприведенные критерии, это официальная позиция ФНС. В реальности первый признак по которому налоговики определяют однодневки это – во-первых, личность учредителя/генерального директора (сколько юр. лиц на человека зарегистрировано сейчас и было открыто в принципе) и во-вторых юридический адрес (не зарегистрировано ли по тому же адресу еще 50 компаний). Обычно только после обнаружения генерального с еще 20 юр. лицами за спиной, налоговая начинает оценивать вышеназванные признаки (расходы, доходы, среднесписочное количество сотрудников и т.д.)

Если коротко, то первым делом нужно проверить личность номинала. И даже после того как человек подобран, нужно периодически проверять – не оформил ли он на себе еще десяток компаний, если вдруг оформил, то советуем от такой однодневки начать избавляться. Этот начальный этап, проведенный качественно, позволит в дальнейшем избежать большинства проблем.

Какая ответственность предусмотрена за создание фирм однодневок

Непосредственно за создание однодневок никакой ответственности не предусмотрено. Такую фирму ФНС просто ликвидирует при появлении каких-либо подозрений и отсутствии сопротивления со стороны организации. А вот ответственность, вплоть до уголовной наступить может, за уклонение от уплаты налогов по средствам использования фирмы однодневки. Непосредственно уголовная ответственность ожидает лишь в случае, если общая сумма всех подлежащих уплате налогов, которые уплачены небыли превысит суммарно 5 000 000 рублей за 3 года. Если говорить конкретнее — это статья 199 Уголовного кодекса, максимальная санкция статьи предусматривает до 6 лет лишения свободы. За меньшие суммы просто привлекут к административной ответственности и наложат крупный штраф.

Так же в уголовном кодексе существует статья 173.1 — незаконное образование (создание, реорганизация) юридического лица. Хоть и максимальное наказание по статье предполагает до 5 лет лишения свободы, но фактически это «мертвая статья», случаи привлечения просто единичны и заострять внимание на ней нет никакой необходимости.

Правила безопасности для фирм однодневок

Правила безопасности в первую очередь сводятся к отсутствию любых взаимосвязей между фирмой однодневкой и основной компанией. Самая частая ошибка — это хранение в основной компании доверенностей на совершение действий от лица однодневки, а также иных документов, свидетельствующих о прямой взаимосвязи двух организаций. Необходимо понимать, что прийти с обыском можно в любое помещение юридического лица, а вот провести обыск в жилище физического лица значительно сложнее, особенно если оно никак не связано с компанией. Исходя из этого и нужно принимать решение о месте хранения опасных документов.

Борьба государства в лице ФНС с однодневками ведется давно и очень ожесточенно. Использование схем, однодневок и прочего — это незаконно и может грозить привлечением к ответственности. Об этом никогда нельзя забывать и расслабляться, а соблюдение должной осторожности позволит избежать большинства проблем.

Дочитали материал и не нашли ответ, появились еще вопросы?

Оставьте заявку или позвоните и получите краткую консультацию у адвоката!

Как распознать фирму-однодневку. 6 основных критериев

Мебельный магазин купил у поставщиков товары. Но налоговая обвинила хозяина магазина в том, что он участвовал в мошеннической цепочке и получил необоснованную налоговую выгоду. Это произошло, потому что контрагент оказался фирмой-однодневкой. Рассказываем, по каким критериям определить фирму-однодневку среди деловых партнёров и чем рискует добросовестный бизнес, если работает с такой компанией. А в конце статьи делимся памяткой, как проверить контрагента, чтобы не возникло проблем с налоговой.

Зачем нужны фирмы-однодневки

Фирма-однодневка — это фиктивное юридическое лицо. Оно создаётся не для того, чтобы заниматься предпринимательской деятельностью, а чтобы помогать другим организациям обналичивать деньги или выводить их в офшоры. Такое юридическое лицо не производит товары и не оказывает услуги. Оно участвует в сделках как посредник и даёт возможность компании, которая организовала «однодневку», получать необоснованную налоговую выгоду.

Фиктивную фирму регистрируют на номинальных владельцев или покупают готовое юридическое лицо.

Сложно найти фирму-однодневку, которая существует более 1-2 лет. Такое юрлицо может быстро привлечь внимание ФНС, так как обычно не сдаёт налоговую отчётность либо сдаёт нулевую и не платит налоги в должном размере.

Для справки

В 2011 году фиктивные компании составляли больше 40% всех российских компаний. Борьба с фирмами-однодневками привела к тому, что в 2018 году их доля снизилась до 7%. Это случилось благодаря цифровизации ФНС. Электронная отчётность и система контроля за НДС (АСК НДС-2) позволяет выявлять подозрительные операции.

Чем рискует бизнес

Поскольку фирма-однодневка — это ненастоящий деловой партнёр, вы не знаете, кто выполняет заказ или оказывает услугу, и можете получить некачественный результат. А значит, есть риск не выполнить обязательства уже перед собственными клиентами и навредить деловой репутации.

Кроме того, если налоговая посчитает, что ваша компания участвует в мошеннической схеме, то:

Общего реестра фирм-однодневок не существует, поэтому при заключении сделок необходимо самостоятельно проверять контрагента с помощью открытых источников.

За организацию подставных юридических лиц грозит административная и уголовная ответственность — вплоть до штрафа в 500 тыс. рублей и лишения свободы до 5 лет.

Как проверить: критерии фирм-однодневок

Понятие фирмы-однодневки неофициальное. Этого термина нет в Налоговом кодексе и других законах. Чтобы распознать фиктивную компанию, можно опираться на судебные решения и документы Федеральной налоговой службы:

Они создаются для налоговых органов, но на критерии, указанные в них, стоит ориентироваться и добросовестным предпринимателям при выборе деловых партнёров.

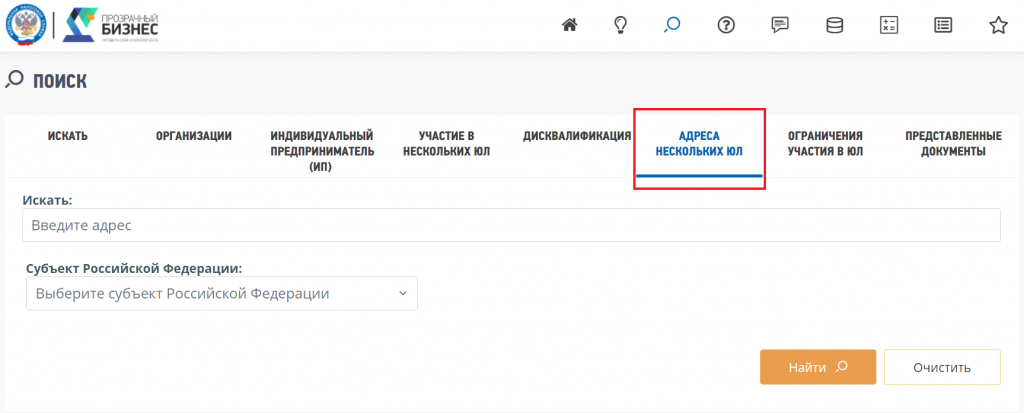

Критерий 1 — Массовый адрес

Массовым считается адрес, по которому зарегистрировано от пяти компаний.

Как проверить

Для проверки контрагентов ФНС создала сервис «Прозрачный бизнес». В нём можно узнать основную информацию о любом предпринимателе или компании. Пользоваться порталом можно бесплатно.

Подпункт 3 пункта 2 Приложения 1 к Приказу ФСН от 11.02.2016 № ММВ-7-14/72@.

Важно

Если обнаружится, что адрес массовый, это не всегда означает, что контрагент — однодневка. Возможно, его офис расположен в большом бизнес-центре.

Чтобы удостовериться в этом, нужно:

Критерий 2 — Генеральный директор управляет множеством компаний

Если человек руководит 2-3 организациями, то это не подозрительно. Если же директор занимает такой пост в 10 компаниях, это повод усомниться в его добросовестности. Такой же критерий применяется к участникам юридического лица.

Раньше критерий был прямо прописан в письме ФНС от 03.08.2016 г. №ГД-4-14/14127@. В 2020 году документ отменили. Но ориентироваться на этот признак по-прежнему можно в сочетании с другими.

Как проверить

В сервисе «Прозрачный бизнес» выберите вкладку «Участие в нескольких ЮЛ». В ней проверяется информация и об участниках компании, и о руководителях юридического лица.

Дополнительный признак фирм-однодневок — если вам не дают возможности пообщаться с генеральным директором лично. Это может быть знаком того, что:

Это условие не работает, если речь идёт о крупной компании, где директор не участвует в заключении всех сделок.

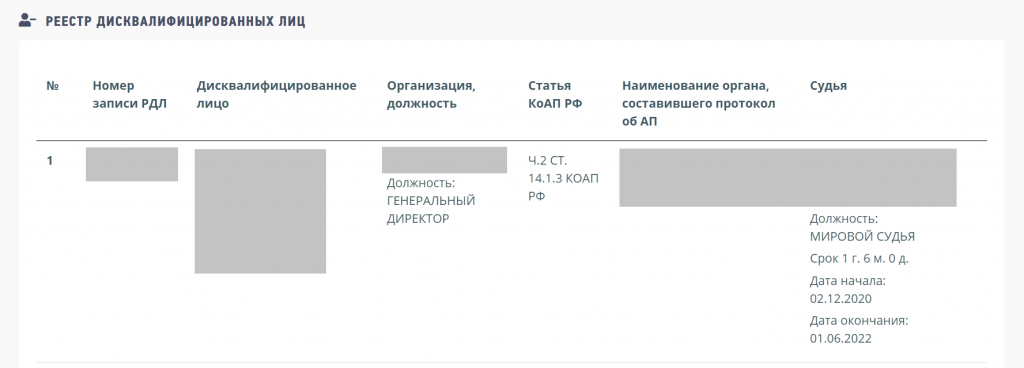

Критерий 3 — Руководитель или участник дисквалифицирован

Дисквалификация — это административное наказание. Оно означает, что до 3 лет человек не может занимать определённые должности, в том числе позицию директора.

Как проверить

Чтобы узнать, не дисквалифицирован ли руководитель предприятия, с которым вы хотите заключить договор, нужно ввести информацию о нём на портале «Прозрачный бизнес»: фамилию, имя и отчество, а если они распространённые, то и дату рождения.

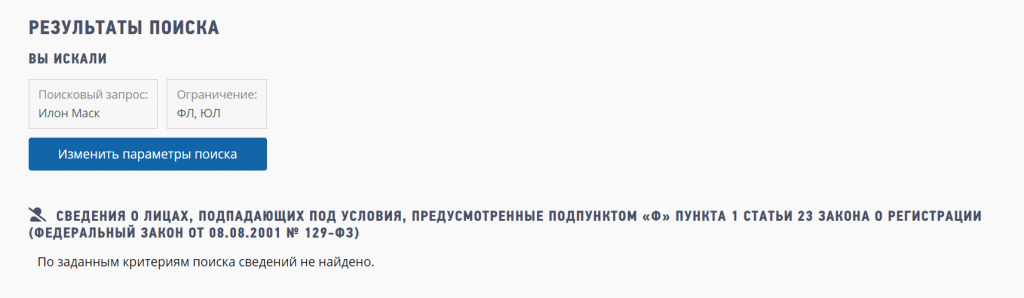

Критерий 4 — Руководитель или учредитель ограничен в участии в юридическом лице

Есть ситуации, при которых гражданин не может быть участником юридического лица или его директором. Например, если его прежняя компания была удалена из ЕГРЮЛ с долгами перед бюджетом или за недостоверные сведения. Полный список причин указан в Федеральном законе № 129-ФЗ от 08.08.2001 (пп.ф п.1 ст.23).

Как проверить

Для этого есть отдельный раздел на портале «Прозрачный бизнес». В нём нужно ввести данные либо о компании (ИНН, ОГРН, наименование), либо о человеке, которого вы проверяете.

Критерий 5 — В компании нет работников

В некоторых сферах работники не нужны — например, если вы заказываете перевод текста, выполнить его может один человек. Для такой работы необязательно нанимать сотрудников. Но если вы ищете подрядчика для строительства или перевозки, то в штате вашего партнёра должны быть специалисты, чтобы исполнить заказ.

Как проверить

Введите ИНН или название юрлица на главной странице портала «Прозрачный бизнес» и перейдите в карточку нужной компании.

Если в открытых данных указано, что работник один, письменно уточните у контрагента, как он планирует исполнять обязательства по договору.

Критерий 6 — Нет доказательств ведения деятельности

Такими доказательствами могут быть ресурсы, с помощью которых выполняется работа: фургон, если вам нужно перевезти груз, или справочно-правовая система — если требуются юридические услуги. Информацию об этом можно выяснить только у самого контрагента. Если такой возможности нет, посмотрите, размещает ли он рекламу, как конкуренты, и есть ли отзывы от прошлых партнёров.

Дополнительно стоит обратить внимание на другую информацию, которая доступна на портале ФНС.

Выполнение налоговых обязанностей — если деловой партнёр не сдаёт отчётности или накопил задолженность по налогам, это отражается в его карточке на Прозрачном бизнесе.

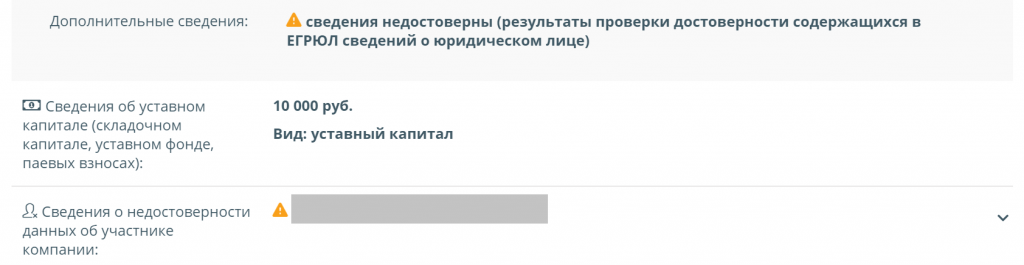

Минимальный уставный капитал — хотя многие ООО регистрируются с уставным капиталом в 10 000 рублей, в сочетании с другими признаками ненадёжности это может говорить о том, что контрагент — однодневка.

Фирма создана незадолго до сделки — сотрудничество с начинающей организацией не противоречит закону. Но это риск, потому что, если контрагент окажется однодневкой, предпринимателю будет трудно объяснить налоговой, почему он выбрал подрядчика, у которого ещё не сложилась репутация.

Недостоверные сведения в ЕГРЮЛ — они отмечаются специальным знаком. Юридическому лицу даётся 6 месяцев, чтобы подтвердить информацию о себе. В противном случае его исключат из ЕГРЮЛ.

По отдельности каждый критерий — это недостаточное свидетельство того, что вы планируете заключить договор с фиктивной компанией. Но если признаков несколько, например, деловой партнёр не сдал налоговую отчётность и не имеет в штате необходимых специалистов, стоит поискать другого подрядчика.

Что нужно доказать, чтобы не получить штраф

Если налоговая инспекция подозревает, что вы сотрудничаете с фирмой-однодневкой и уходите от налогов, нужно подтвердить, что:

Весь список оснований, по которым оценивают взаимосвязь юрлиц, — в пункте 2 статьи 105.1 НК РФ.

Памятка по проверке деловых партнёров

Основное, что необходимо знать о контрагенте и в каких источниках искать информацию, собрали в памятку. Сохраняйте её и пользуйтесь, чтобы избежать проблем с налоговой инспекцией.