Для чего нужны пенсионные отчисления

Что нужно знать о пенсионных накоплениях

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2022 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

Пенсионному фонду Российской Федерации, выбрав:

Важно!

Если гражданин будет осуществлять смену страховщика чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. При этом если страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного софинансирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2021 года – 264 месяца. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 264 месяца.

Накопительная пенсия

Накопительная пенсия может формироваться у граждан 1967 года рождения и моложе в случае, если до конца 2015 был сделан выбор в ее пользу.

Гражданам 1967 года рождения и моложе, в пользу которых страховые взносы по обязательному пенсионному страхованию начнут начисляться работодателем впервые после 1 января 2014 года, предоставляется возможность выбора варианта пенсионного обеспечения (формировать только страховую пенсию или формировать и страховую пенсию, и накопительную) в течение пяти лет с момента первого начисления страховых взносов. Если гражданин не достиг возраста 23 лет, указанный период увеличивается до окончания года, в котором ему исполняется 23 года.

У граждан 1966 года рождения и старше* формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии.

* Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Размер накопительной пенсии определяется исходя из суммы средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета застрахованного лица или на пенсионном счете накопительной пенсии застрахованного лица, по состоянию на день, с которого ему назначается накопительная пенсия. Дополнительные страховые взносы на накопительную пенсию, взносы работодателя, уплаченные в пользу застрахованного лица, взносы на софинансирование формирования пенсионных накоплений, а также результат от их инвестирования и средства (часть средств) материнского (семейного) капитала, направленные на формирование накопительной пенсии, а также результат от их инвестирования включаются в состав средств пенсионных накоплений и учитываются по выбору застрахованного лица при определении размера накопительной пенсии либо размера срочной пенсионной выплаты в соответствии с Федеральным законом от 30 ноября 2011 года N 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений».

Размер накопительной пенсии рассчитывается исходя из ожидаемого периода выплаты с 2021 года – 264 месяца. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 264 месяца.

Размер накопительной пенсии будет выше, если обратиться за назначением пенсии позднее приобретения права на указанную пенсию. Например, если обратиться за назначением пенсии на три года позднее, то сумма пенсионных накоплений будет делиться уже на 216 месяцев.

О пенсионных накоплениях в вопросах и ответах

Застрахованные лица в системе обязательного пенсионного страхования должны владеть вопросами о своих пенсионных накоплениях, о негосударственных пенсионных фондах и о смене управляющей компании. Есть те, кто вовсе забывает, с каким страховщиком у них заключен договор на управление средствами пенсионных накоплений. Это важный вопрос, который касается каждого, особенно молодых.

Как и где можно узнать данную информацию?

Узнать о своих накоплениях, в том числе о страховщике можно, получив выписку из своего индивидуального лицевого счета на Портале госуслуг, через личный кабинет на сайте ПФР, мобильное приложение ПФР или обратившись в Клиентскую службу ПФР.

Что такое пенсионные накопления и из чего они формируются?

Пенсионные накопления – это средства, которые формируются за счет сумм страховых взносов работодателя, перечисляемых на накопительную пенсию работника в системе обязательного пенсионного страхования и дохода от их инвестирования.

Пенсионные накопления формируются:

Важно! С 2014 года по 2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, в размере тарифа 22% от фонда оплаты труда направляются на формирование страховой пенсии.

Как выбрать вариант пенсионного обеспечения: с накопительной или без?

В 2014 и 2015 годах каждый гражданин 1967 года рождения и моложе имел возможность выбрать для себя вариант пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

— формировать только страховую пенсию;

— формировать страховую и накопительную пенсию одновременно.

В зависимости от выбора варианта пенсионного обеспечения тариф страховых взносов на обязательное пенсионное страхование распределяется следующим образом:

Например: До 2014 года заработная плата работника составляет 25 000 рублей в месяц, работодатель направил на его пенсию сумму от фонда оплаты труда в размере: 25 000 рублей х 22% = 5 500 руб., в том числе по тарифу 6% от фонда оплаты труда 1500 рублей – на формирование накопительной пенсии.

Если застрахованное лицо примет решение формировать только страховую пенсию, то на нее будет направлены все 16% от фонда оплаты труда (4000 рублей).

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

Граждане 1967 года рождения и моложе, сделавшие до 31 декабря 2015 года выбор в пользу формирования страховой и накопительной пенсии в системе ОПС, могут в любой момент отказаться от формирования накопительной пенсии и направить 6 процентов страховых взносов на формирование только страховой пенсии.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, которые с 1 января 2014 года впервые начали трудовую деятельность. До 31 декабря года, в котором истекает пятилетний период данные граждане вправе:

— заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном) переходе в негосударственный фонд;

— либо обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной управляющей компании.

Как выбрать управляющую компанию (УК) или Негосударственный пенсионный фонд (НПФ)?

Всего в регионе открыто лицевых счетов на 414 тыс. зарегистрированных лиц, из которых у 147 тыс. формируются пенсионные накопления.

За 10 месяцев 2019 было принято на территории республики 98 заявлений о смене страховщика. По сравнению с 2017-2018 годами уменьшение втрое. Связано это с тем, что с 2019 года заявление о выборе страховщика (из ПФР в НПФ, из НПФ в ПФР, из НПФ в НПФ) можно подать только лично в территориальном органе ПФР, через законного представителя или через портал госуслуг.

Граждане вправе передавать средства пенсионных накоплений от одного страховщика другому страховщику для инвестирования на финансовом рынке управляющими компаниями. Страховщиками являются:

На сегодня всего действуют 18 управляющих компаний и 33 негосударственных пенсионных фондов.

А если средства находятся в негосударственном пенсионном фонде?

Если средства находятся в НПФ в выписке из индивидуального лицевого счета будет указано только в каком именно НПФ формируется накопительная пенсия, а также сумма средств пенсионных накоплений без учета инвестиционного дохода. Точную сумму пенсионных накоплений можно узнать, обратившись в свой Негосударственный пенсионный фонд.

А если средства находятся в государственной управляющей компании?

Если средства пенсионных накоплений формируются в государственной управляющей компании, то актуальную информацию о пенсионных накоплениях и результатах инвестирования можно узнать в сведениях о состоянии индивидуального лицевого счета по форме СЗИ-ИЛС, обратившись в территориальные органы ПФР, в многофункциональный центр, в личном кабинете на сайте ПФР, на Портале госуслуг и через приложение для смартфона “ПФР Электронные сервисы”.

В чем разница между УК и НПФ?

Если пенсионные накопления находятся в доверительном управлении управляющей компании (УК) или государственной управляющей компании (ГУК), то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР.

Если пенсионные накопления находятся в НПФ, то инвестирование и учет пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

На что нужно обращать внимание при смене страховщика?

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно, подав соответствующее заявление в ближайший территориальный орган ПФР.

Если гражданин будет осуществлять смену страховщика (переход из ПФР в НПФ, НПФ в ПФР, или из НПФ в НПФ) чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. При этом если страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Пример 1. Гражданин подавал заявление о переводе средств в НПФ в 2014 году. Заявление подлежит рассмотрению на следующий год, после его подачи. Его заявление было рассмотрено в 2015 году, в этом же году средства пенсионных накоплений были переданы в НПФ.

Следовательно, с этого года и нужно отсчитывать 5 лет. В нашем примере истечение 5 лет произойдет в 2019 году. Таким образом, именно в 2019 году гражданин может написать новое заявление на смену страховщика. Если это условие будет соблюдено, то потери инвестиционного дохода не будет. Если же он подаст заявление на переход в 2020 и заявление будет рассмотрено положительно в 2021 году, то гражданин потеряет доход за 2020 год.

Пример 2. Гражданка подавала заявление о переводе пенсионных накоплений в НПФ в 2012 году. Ее заявление было рассмотрено в 2013 году, в этом же году средства были переданы в управление выбранного НПФ. Следовательно, 5 лет у нее истекло в 2017 году. Наиболее выгодным годом для смены страховщика для нее был 2017 год. Если же она подаст заявление в 2019 году, то потеряет инвестиционный доход за 2018-2019 годы.

До какого срока и как можно подать заявление о смене страховщика?

С 2019 года подать заявления о смене страховщика (ПФР, НПФ) через портал госуслуг, на сайте ПФР или обратившись в территориальный орган ПФР можно будет в течение всего года, но не позднее 1 декабря текущего года.

Если застрахованное лицо до 1 декабря подал в территориальный орган ПФР заявление о смене страховщика, то он может не позднее 31 декабря отказаться от смены страховщика или заменить на другого. В этом случае он должен уведомить ПФР о своем окончательном решении до 31 декабря.

Если гражданин решил сменить страховщика, что ему необходимо для этого предпринять?

Если вы решили перейти из ПФР в НПФ или из одного НПФ в другой НПФ, то вам необходимо оформить два документа:

При переводе средств пенсионных накоплений из НПФ в ПФР или при смене управляющей компании достаточно только подать заявление в территориальный орган ПФР. Ваши документы будут рассмотрены до 1 марта года, следующего за годом подачи заявления. В срок до 1 апреля будет произведен перевод средств, а к концу апреля информация о переводе отразится в выписке из индивидуального лицевого счета.

Где можно получить информацию уровня доходности УК и НПФ?

Про доходность управляющих компаний можно узнать на сайте ПФР: Главная» Гражданам» Будущим пенсионерам» О пенсионных накоплениях «Основные сведения об инвестировании средств пенсионных накоплений «Расчет доходности инвестирования средств пенсионных накоплений, в территориальных органах ПФР. С информацией о доходности НПФ можно ознакомиться на сайте Центробанка, на сайтах рейтинговых агентств, а также на сайте самих НПФ. ПФР информацию о ежегодной доходности НПФ не предоставляет.

Стоит ли гражданам остерегаться мошенников?

Бдительность необходимо проявлять всегда. Сотрудники Пенсионного фонда России никогда не ходят по квартирам и не предлагают оформление каких-либо документов и заявлений. Обращаем внимание граждан на то, что в качестве агентов НПФ могут выступать сотрудники кредитных организаций, страховых или кадровых агентств, салонов мобильной связи. Необходимо проявлять бдительность при открытии счета, оформлении кредитного договора или договора страхования, при покупке мобильного телефона или поиске работы и внимательно изучать все подписываемые документы. Недобросовестные агенты НПФ могут воспользоваться вашим доверием, паролем в Портал госуслуг, невнимательностью и перевести ваши пенсионные накопления. Необходимо помнить, что перевод средств в негосударственный пенсионный фонд, УК – это право, а не обязанность! Не поддавайтесь на уговоры агентов НПФ о том, что ваши пенсионные накопления, находящиеся в ПФР могут пропасть. Они инвестируются через управляющие компании и выплачиваются застрахованным лицам при достижении пенсионного возраста.

В таком случае гражданам заранее надо позаботиться о выплате своих пенсионных накоплений?

Да, особенно это касается граждан предпенсионного возраста, они должны заранее решить, где они намерены оформлять и получать накопительную пенсию. Если пенсионные накопления формируются в негосударственном фонде, то направлять пакет документов для назначения выплаты из средств пенсионных накоплений необходимо в этот НПФ.

Обращение за выплатой за счет средств пенсионных накоплений:

С 2019 года с учетом повышения пенсионного возраста принципиальных изменений в законодательстве о выплате пенсионных накоплений не произойдет. Они по-прежнему будут выплачивать женщинам и мужчинам, достигшим возраста 55 и 60 лет соответственно, даже, если они не будут еще пенсионерами.

Обратиться за выплатой из средств пенсионных накоплений (единовременная выплата, выплата накопительной пенсии, срочная пенсионная выплата, выплата правопреемникам) необходимо к страховщику, у которого формировались пенсионные накопления (ПФР или НПФ).

Если вы уже пенсионер, но ранее не обращались за выплатой пенсионных накоплений и вашим страховщиком является ПФР, то в этом случае можно обратиться с заявлением об установлении соответствующей выплаты либо через личный кабинет гражданина на сайте Пенсионного фонда России www.pfrf.ru, либо лично в территориальный орган ПФР, который назначил пенсию.

Если вы впервые обращаетесь за назначением пенсии, то может быть одновременно назначена страховая пенсия и определен вид выплаты за счет средств пенсионных накоплений. Заявления будут разные.

Средства пенсионных накоплений можно получить в виде:

Пример 3. Пенсионерка, которой исполнилось 50 лет в 2019 году, обратилась за назначением единовременной выплаты средств пенсионных накоплений. Размер страховой пенсии по старости на дату обращения составлял 14 000 рублей. Общая сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета составляла – 200 000 руб.

Порядок расчета единовременной выплаты средств пенсионных накоплений следующий:

1) Определение размера накопительной пенсии по формуле:

где НП- размер накопительной пенсии;

ПН – сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета.

Т – количество месяцев ожидаемого периода выплаты страховой пенсии по старости, которое в 2019 г. составляет 300 месяцев (25 лет).

НП = 200 000/300 = 666,66 руб. – это размер накопительной пенсии.

2) Определение общего размера страховой пенсии и накопительной пенсии:

3) Определение доли накопительной пенсии в общем размере двух пенсий:

В данном случае доля накопительной пенсии составила меньше 5 %, что дает право на назначение единовременной выплаты средств пенсионных накоплений.

Пенсионерка получит единовременной выплатой средства пенсионных накоплений в сумме 200 000 рублей.

Если доля накопительной пенсии окажется больше 5%, то застрахованное лицо имеет право на назначение срочной пенсионной выплаты или накопительной пенсии.

Когда можно обратится за единовременной выплатой за счет средств пенсионных накоплений?

С 2015 года пенсионеру можно обратится за единовременной выплатой за счет средств пенсионных накоплений 1 раз в 5 лет. Если первый раз пенсионеру была назначена единовременная выплата до 2015 года, он может обратиться повторно, не дожидаясь истечения 5 лет. Если же после 2015 года, то повторная выплата осуществляется после истечения 5 лет.

Пример 4. Пенсионеру назначена единовременная выплата в 2014 году. При этом пенсионер является участником Программы государственного софинансирования накопительной пенсии и продолжает уплату добровольных страховых взносов на накопительную пенсию. Обратиться повторно за получением средств пенсионных накоплений он может в любое время. Так, если он обратится в 2019 году, то получит средства, накопленные с 2014 года по текущую дату. Если он и дальше продолжит уплату средств, то повторное обращение может быть не раньше 2024 года, т.е. на него уже будет распространяться 5 летний срок. Об этом важно помнить всем гражданам, которые продолжают формировать накопительную пенсию. Меняя страховщика пенсионных накоплений не чаще чем раз в 5 лет, вы сохраните инвестиционный доход и преумножите свои пенсионные накопления. Получить и проверить информацию о состоянии своего лицевого счета в ПФР можно в любое время, в любом месте через мобильное приложение «ПФР Электронные сервисы», в личном кабинете на сайте ПФР и в Портале госуслуг.

Отчисления в Пенсионный фонд: зачем нужны, размер, правила осуществления

Любой человек, который официально устроен на рабочем месте, автоматически участвует в формировании своих будущих пенсионных выплат. На данный момент суммарный капитал разделяется на две составляющие, которые формируется отчислениями от работодателя через налоговые вложения и взносы.

Отчисления в Пенсионный фонд

Подобного рода взносы осуществляются в Пенсионный фонд в обязательном порядке всеми предприятиями без исключения. Изучим пути отслеживания и проверки накопленных сбережений.

Основная информация

Все работодатели ежемесячно обязаны осуществлять отчисления и взносы на работников ПФР. Кроме Пенсионного фонда, средства перечисляются в отделы ФСС и ФФОМС.

Такой подход нужен для того, чтобы подстраховать работодателя и его сотрудника, если в фондовой организации возникнет случай, который относится к числу страховых. В таком случае будет выполнено обратное перечисление средств работнику.

Допустим, если работник заболел, то выплатами по больничному листу занимается ФСС, за счёт чего осуществляется финансирование временно нетрудоспособного гражданина. Такую же функцию выполняет Пенсионный фонд – занимается выплатой средств гражданину, перешагнувшему определенный возрастной порог.

ФСС обеспечивает выплаты работнику, который временно нетрудоспособен

Важно отметить, что все отчисления работодатель осуществляет исключительно из собственных финансов, заимствовать часть зарплаты работника для этих целей строго запрещено. Если говорить о пенсионном капитале, то он делится на две части: страховую и накопительную.

Важный момент! С 2014 года весь объём отчислений формирует не накопительную пенсионную часть, а страховую.

Когда осуществляется?

Отчисления, выполняемые с целью увеличения пенсионного капитала каждого гражданина, должны осуществляться по 15 числам ежемесячно. За этот временной промежуток работодатель делает отчисления за предыдущий месяц.

Проще говоря, когда работодатель осуществляет взнос 15 ноября, то эти средства идут в счёт уже отработанного полного месяца, то есть октябрь.

Работодатель делает отчисления ежемесячно 15 числа

Важно! Стоит выяснить в обязательном порядке о сроках осуществления взносов, чтобы в будущем у работников организации не появлялись разногласия с представителями Пенсионного фонда.

Кто осуществляет страховые взносы?

Взносы в ПФР должны поступать от ниже представленных категорий лиц и организаций:

Страховые взносы должны осуществлять различные предприятия, ИП и граждане, работающие «на себя»

Тарификация 2019 года

Пенсионная сфера довольно часто претерпевает изменения, меняются законодательные акты, однако общепринятый тариф на взносы в ПФР остаётся постоянным. В 2019 году он был равен 22% от зарплаты, но только в том случае, когда взносы не будут более положенного лимита за год.

Если всё же этот уровень выше, то взносы будут равны 10% от дохода.

Граждане, которые выполняют взносы самостоятельно, тоже будут оплачивать фиксированную сумму в ПФР, она равна 26% от МРОТ. Кроме того, эта денежная сумма будет помножена на 12 месяцев.

Важно! Выходит, зная действующий размер МРОТ, равный 7500 рублей, несложно посчитать, что за год будет выполнено отчисление средств на сумму 23400 рублей.

Есть установленный процент, который гражданин обязан выплатить в государственные фонды

Калькулятор расчета суммы отчислений в Пенсионный фонд

Введите размер зарплаты, чтобы узнать размер отчислений в ПФ.

Взносы на ОПС

Дополнительная тарификация для взносов в пользу пенсионного капитала была разработана для работодателей и сотрудников, которые задействованы на производствах с вредными условиями труда. По-другому, если они выполняют взносы в пользу граждан, имеющих право на предоставление им льготных пенсионных выплат.

Тариф обязан выбираться после оценки условий труда и после процедуры определения класса опасности и вредности.

Размер взносов может меняться в зависимости от условий труда

Доходы, которые на облагаются налогами

Нужно не забывать, что в отличие от налоговых отчислений с дохода физических лиц, в который входит учёт премий, оклады и районный коэффициент работника, величина, зависящая от внесений по страховке, не входит в заработную плату. По-другому, работнику организации выдаётся заработная плата с вычтенным налогом на доход физических лиц.

Если рассматривать отчисления в Пенсионный фонд, то они должны производиться плательщиком с учётом доходного капитала, вычет этой суммы из зарплаты работника осуществляться не может.

Зарплата работнику выдается уже после вычета налогов

Как можно выяснить объём отчислений в ПФР с заработной платы?

Сумма взносов имеет зависимость от статусного положения лица, осуществляющего перевод средств. Для организаций, осуществляющих трудовые обязанности по общему режиму сбора налогов, взнос равен 22% от дохода. Возможно прибавление ещё 10%, но только если прибыль достигает суммы 800000 рублей и более.

Размер выплат рассчитывается персонально для каждого сотрудника, учитывая его заработок.

Важно! Предприятия, осуществляющие выплаты по упрощённой методике, оплачивают 20%. Такую же тарификацию для своих работников применяют и работодатели частных фирм.

Размер отчислений зависит от доходов организации и работников

Взносы в ПФР за трудоустроенного гражданина в 2018-2019 годах

| Категории плательщиков | Процент на 2018 год |

|---|---|

| Плательщики, использующие основную тарификацию | 22% + 10% |

| Предприятия и ИП, использующие УСН (с учетом благотворительных); выполняющие деятельность в области социального обслуживания, научно-исследовательские работы, образовательной сферы, культурного просвещения и искусства, спорта, здравоохранения, а также имеющие лицензионное подтверждение на фармацевтическую деятельность | 0.2 |

| Предприятия, осуществляющие выплату заработной платы экипажам судов, за исключением нефтяных танкеров | 0 |

| Субъекты хоздеятельности, организованные бюджетными и автономными организациями по научной деятельности | 0.08 |

| Резиденты ОЭЗ, организации и ИП, исполняющие туристско-рекреационную деятельность | 0.08 |

| Предприятия, выполняющие трудовые обязанности в области информационных технологий | 0.08 |

| Участвующие в проекте «Сколково» | 0.14 |

| Участники свободной экономической зоны на территории Крыма и Севастополя | 0.06 |

| Имеющие статус резидентов ТОР | 0.06 |

| Резиденты свободного порта «Владивосток» | 0.06 |

Страховые взносы для индивидуальных предпринимателей в 2018-2019 годах

План и объём отчислений в Пенсионный фонд ранее управлялся положениями законодательного акта от 24 июля 2009 года № 212-ФЗ, но с начала 2017 года эту обязанность приняла на себя Федеральная Налоговая служба, по этой причине план расчётных операций с целью определения отчисляемой суммы подвергся изменению.

Контроль за планом и объемом отчислений в ПФ контролируется ФНС

До 2018 года все «частники» без учёта количества работающих по найму обязаны были производить отчисления, рассчитанные исходя из 26 % от величины МРОТ, который устанавливается в начале финансового года по следующей формуле: МРОТ × 0,26 × 12.

Важно! С 2018 года сумма платежа по страховке больше не является зависимой от МРОТ, теперь это постоянная величина, которую установил Налоговый кодекс РФ.

В 2018 году размер отчислений по страховке для самозанятых лиц равен 26545 рублей. На другие временные периоды: в 2019 году – 29354 рубля, в 2020 году – 32448 рублей.

Кроме постоянного взноса, плательщик в обязательном порядке до 1.04.2019 года осуществляет отчисления в Пенсионный фонд дополнительного платежа, равного 1% от заработка за 2018 год, превышающего сумму 300000 рублей.

Если предприниматель получил свой статус не с начала, а с середины 2018 года, то к оплате в Фонд будет установлена половина от полученного дохода.

Отдельные условия для других категорий плательщиков

Для иных категорий плательщиков приняты изменённые условия для отчисления взносов в Пенсионный фонд. Для них становится возможным использование сниженного тарифа или же полное освобождение от осуществления взносов.

Важно! Отдельные плательщики могут быть освобождены от внесения средств в ПФР, если выполняются требуемые условия, подтверждённые документально.

Статьей 422 НК РФ установлены случаи, в которых предприниматель имеет право не осуществлять взносы.

Выдержка из статьи 422 НК РФ

В каких случаях можно платить по сниженному тарифу?

После временного отрезка 2011-2017 гг. и развития реформ относительно пенсионной сферы для отдельных категорий плательщиков отчисления в Пенсионный фонд осуществляются по сниженному тарифу. В их число входят:

Выдержка из статьи 427 НК РФ

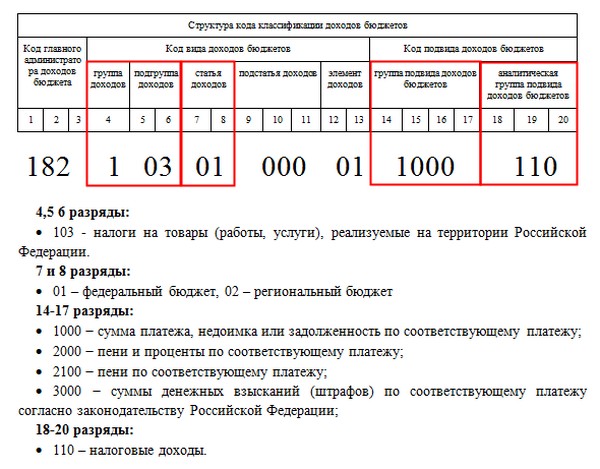

Реквизиты для выполнения взносов

Не лишним будет знать реквизиты Пенсионного фонда РФ, по которым будут осуществляться обязательные денежные отчисления. Если работодатель или частный предприниматель допустит ошибку и произведёт оплату на неправильный счёт, то затянется процесс возврата денежных средств, будет потрачено время, за счёт чего будет сложно доказать своевременность выполнения взносов.

Важно! Процесс зачисления на правильный счёт будет значительно усложнён.

С целью предотвращения такой неудобной ситуации предоставляем список реквизитов для осуществления разных страховых выплат.

| Название страхового платежа | КБК | КБК штрафы | КБК пени |

|---|---|---|---|

| на обязательное пенсионное страхование (за работников) | 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 3010 160 | 182 1 02 02010 06 2110 160 |

| на обязательное медицинское страхование (за работников) | 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 3013 160 | 182 1 02 02101 08 2013 160 |

| на материнство и больничные (за работников) | 182 1 02 02090 07 1010 160 | 182 1 02 02090 07 3010 160 | 182 1 02 02090 07 2110 160 |

Есть определенные реквизиты, на которые зачисляются страховые выплаты

С целью группирования статей госбюджета применяются специализированные числовые коды, которые состоят из 20 знаков, определяемыми Министерством финансов. Каждый подобный код является источником засекреченной информации. Код классификации бюджета подразделяется на четыре части:

С полноценным перечнем КБК, действующих в текущем году и применяемых для отчисления взносов по страховке, а также их детальным описанием можно ознакомиться на официальном интернет-сайте ФНС.

Порядок отчисления взносов

Все отчисления рассчитываются бухгалтерскими работниками, таким образом, все выплаты, предназначенные для работающего гражданина, умножаются по тарифу страхования. Эта формула едина для любой организации и не имеет зависимости от режима обложения налогом.

Бухгалтерия за установленный временной отрезок выполняет начисление 22% от заработной платы работника в Пенсионный фонд. Если доход достиг отметки в 624 тысячи рублей, то тарификация равна 10%. Например, когда трудоустроенный гражданин зарабатывает ежемесячно 20000 рублей, бухгалтерия начисляет 4400 рублей.

Важно! Для отдельных организаций установлены льготы по тарифам страховых отчислений. Например, для сферы информационных технологий этот показатель равен 8%. Относительно заработка работающих граждан – работодатель отчисляет взносы по увеличенному на 6% тарифу.

Тарифы зависят от характера организации, заработка сотрудника

Объём взносов в ПФР на пенсионные выплаты работодателями

Нужно сразу отметить, что в отличие от НДФЛ, на расчёт которого влияет сумма окладной и премиальной частей, районного коэффициента трудящегося, страховые выплаты не входят в зарплату. Иными словами, трудоустроенный гражданин получает зарплаты с уже вычтенным НДФЛ. Однако в Пенсионный фонд денежные средства работодатель отчисляет с учётом заработка работающего человека. Эти средства не включены в доход сотрудника. Из этого следует, что и из заработка она не удерживается.

Объём взносов в Пенсионный фонд имеет зависимость от категории плательщика. Для предприятий, находящихся на общем режиме сбора налогов (которых большая часть), в 2019 году этот тариф составит 22%. Добавочные 10% будут применяться в отношении тех работающих лиц, чей полный доход составляет более 1 150 000 рублей. В 2020 году данный параметр будет подвергнут изменениям.

Важно! Каждый год Правительство РФ утверждает постановление, в котором отмечается этот размер. База устанавливается индивидуально для каждого трудоустроенного гражданина за каждый месяц с момента взносов за него и увеличивающимся итогом.

Размер выплат может меняться год от года

Дополнительно принятая тарификация взносов по страхованию в ПФР была введена для работодателей, рабочие места которых находятся во вредных и опасных условиях производства, иными словами в пользу тех граждан, которые имею право на льготные пенсионные выплаты.

Важно! Тариф устанавливается после проведения оценки условий труда и определения класса опасности.

Перечисления в ПФР ИП и самозанятыми лицами

Самозанятые граждане (адвокаты, главы КХЛ и т.п.) отчисляют за себя постоянную сумму взносов в ПФР. В 2019 году она равна 29354 рублей. Доход свыше 300000 рублей облагается дополнительным налогом в 1% от этой суммы. В 2020 году постоянная сумма отчислений равна 32448 рублей. Такой взнос осуществляется до 31 декабря всеми ИП без исключения и работающими гражданами, обладающими статусом адвоката, частного нотариуса и пр.

Важно! Самозанятые лица могут производить взносы по особенному налогообложению – 4% или 6% (экспериментальное нововведение в отдельных регионах). Сумма взносов в ПФР зависит исключительно от их собственного желания.

Самозанятые граждане должны отчислять определенную фиксированную сумму

Проверка по СНИЛС: как выполнить?

Взносы в ПФР, осуществлявшиеся за работника, должны быть информативно доступны на его личном счёте. Нужно взять во снимание и запомнить, что гражданин, который решился на использование своей накопленной части пенсионного капитала, может узнать их размер по номеру СНИЛСа.

Важно! Чтобы осуществить эту процедуру, потребуется помощь работников Пенсионного фонда, после предоставления нужной информации формируется запрос.

Можно обратиться в отделение ПФ для определения количества выплат по СНИЛС

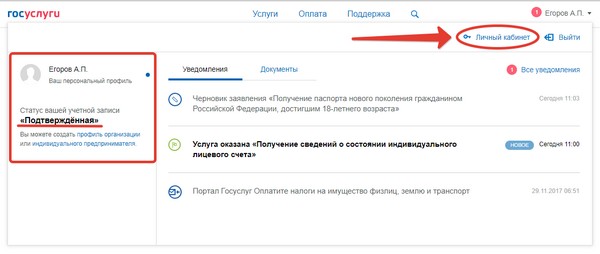

Получить информацию по взносам в ПФР с помощью интернет-портала Госуслуг

С целью осведомления по счёту страховой части пенсии граждане РФ имеют право использовать интернет-портал Госуслуг. Кроме этого, тут возможно получить сведения о состоянии и накопительной пенсионной части гражданам, которые застрахованы Пенсионным фондом.

На сайте через личный кабинет нужно произвести вход в раздел электронных услуг, выбрать графу Пенсионный фонд — состояние ИЛС в системе ОПС, установить форму получения извещения и получить сведения. Потребуется некоторое время для подготовки отчёта по запросу.

Личный кабинет на сайте Госуслуг

Важно! Такой способ предоставления информации доступен только зарегистрированным пользователям.

Проверка взносов в ПФР с помощью интернет-сайта ПФР

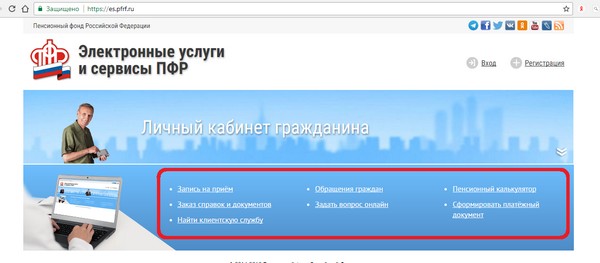

Застрахованные граждане имеют право на предоставление информации по своим пенсионным вкладам и всем накоплениям, связанными с ними, на официальном интернет-сайте Пенсионного фонда. Прежде чем начать, нужно зарегистрироваться через вкладку «личный кабинет гражданина» по системе ЕСИА. Затем во вкладке «формирование пенсионных прав» можно ознакомиться с состоянием своего личного счета пенсионного капитала.

Личный кабинет на сайте Пенсионного фонда России

Подведём итог

Реформирование в пенсионных сферах, которое протекает постоянно на протяжении последней четверти века, сформировало ситуацию таким образом, что страховая часть пенсионных выплат образовывается исключительно из отчислений, которые осуществляет работодатели и ИП на счёт ПФР.

Главной целью пенсионных взносов является финансирование выплат пенсионных средств. От суммы отчислений прямо зависит размер будущих пенсионных выплат и даже возможность выхода на заслуженный отдых раньше срока.

Чтобы работник не сомневался в исправном соблюдении его прав на пенсию, работодателю нужно своевременно и в полном объёме осуществлять принятые законодательством отчисления в Пенсионный фонд.