Добровольный запрет кредитов что это

В России введут добровольный отказ от кредитов

В кредитной истории можно будет установить вето на оформление кредитов на свое имя. Мера направлена на защиту от мошенников.

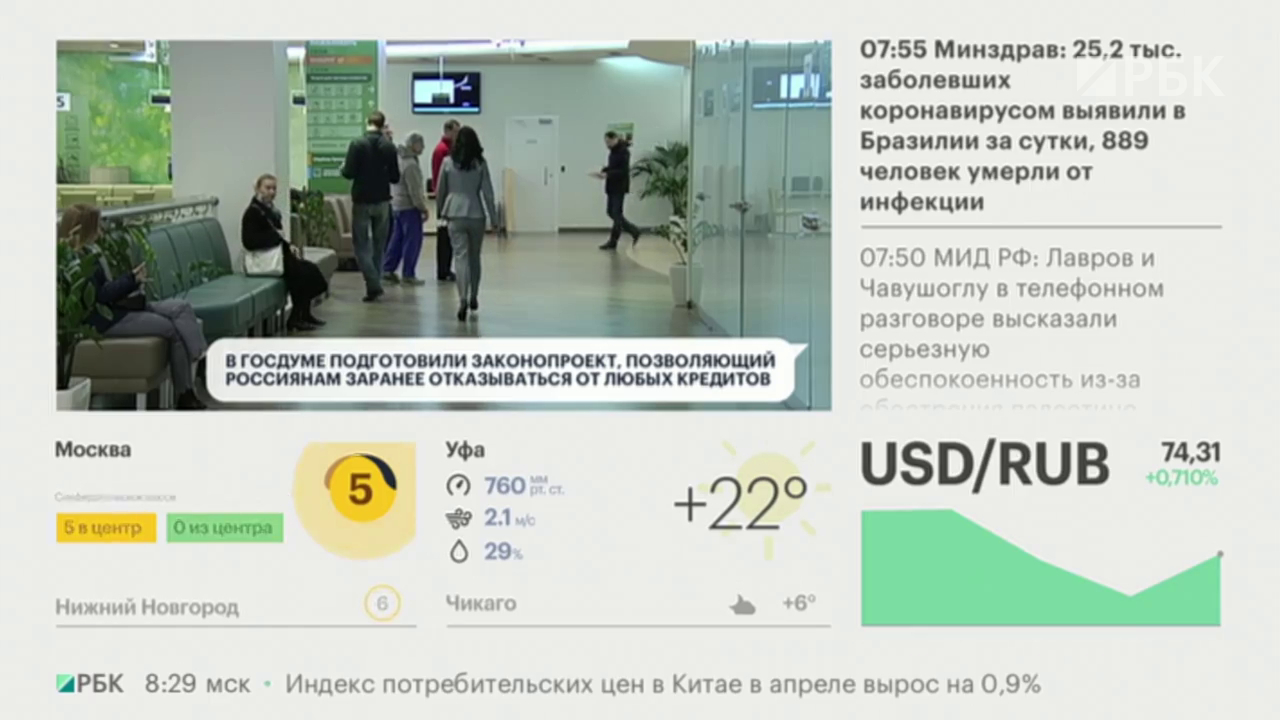

Депутаты Госдумы разработали законопроект, позволяющий заранее добровольно отказываться от любых кредитов и займов на свое имя. Как рассказал зампред Комитета Госдумы по финансовому рынку Антон Гетта, поправки внесут в Гражданский кодекс и Федеральные законы «О потребительском кредите» и «О кредитных историях». Инициатива направлена на защиту от кредитных мошенников. По словам депутата:

Участились случаи, когда мошенники стали не только похищать средства со счетов граждан, но и брать кредиты от их имени. Современные банковские мобильные приложения позволяют это сделать, удобные сервисы породили новые риски. Потеря мобильного телефона, паспорта или утечка персональных данных может сильно усложнить жизнь, позволив мошенникам брать кредиты от имени граждан. Встречаются и случаи, когда граждан, используя социальную инженерию, уговаривают под видом спасения средств взять кредит и перевести деньги на счета мошенников.

Рынок кредитования вырос, число займов, оформленных незаконно, растет. А граждане, на имя которых получен кредит, редко могут доказать его незаконность. В результате им приходится выплачивать чужие долги.

Как будет работать кредитное вето

Авторы инициативы предлагают позволить гражданам при желании указывать в кредитной истории отказ от получения любых займов. Подача заявки будет происходить в электронной форме одним из способов:

Через семь дней после подачи заявления в кредитной истории появится отметка о вето. Она будет действовать до тех пор, пока человек сам ее не отменит. оформить такую отмену разрешат в любой момент. Но на период действия вето ни один кредитор не вправе оформить займ. Если же такое случится, операцию признают незаконной.

Некоторые эксперты утверждают, что предложенный подход делает доступ к кредитным средствам ограниченным. Но те, кто не хочет сталкиваться с займом, оформленным преступным путем, смогут сами пожертвовать возможностью мгновенного получения заемных средств при возникновении такой необходимости.

Ожидается, что инициативу рассмотрят на осенней сессии парламента. Поправки могут вступить в силу уже в январе 2022 года.

Следить за изменениями в работе и законодательстве удобнее всего с помощью КонсультантПлюс. Настройте индивидуальный профиль и получайте уведомления о новостях и поправках сразу, как они появляются. Инструкции в системе обновляются сразу после изменений и всегда актуальны. Попробуйте бесплатно 2 дня!

Чем полезен «самозапрет» на кредиты

Клиенты банков могут получить право оформлять добровольный отказ от получения кредитов. Соответствующий законопроект находится сейчас на рассмотрении в Госдуме.

Этот механизм призван защитить граждан от участившихся случаев мошенничества, когда злоумышленники оформляют кредиты на утерянные документы или получив доступ к мобильному приложению или личному кабинету на сайте банка либо используют методы социальной инженерии, чтобы вынудить жертву взять кредит и перевести им деньги. При этом оспорить выдачу таких ссуд даже в судебном порядке практически невозможно. В итоге человек не просто теряет деньги, но и остается должником банка – со всеми вытекающими последствиями в виде необходимости обслуживать кредит или близкого знакомства с коллекторами.

Предполагается, что «самоотказ» от кредитов можно будет оформить через портал «Госуслуги» или через банки. Запрет на оформление кредитов вступит в силу в течение семи дней с момента обращения. Информация об этом будет отражена в титульной части кредитной истории человека, и кредиторы будут обязаны отказывать в рассмотрении кредитной заявки, поступающей от его имени. Если договор все же будет заключен, банки или МФО не смогут требовать возврата ссуды или передавать ее коллекторам. Снять запрет можно будет тем же способом, однако ограничение будет отменено лишь через 10 дней после подачи заявки.

Идея весьма своевременная, особенно если учесть, что банки массово используют практику предодобрения кредитов (наличными или в виде кредитных карт) своим клиентам, таким образом невольно облегчая задачу мошенникам. Однако сама по себе идея защиты заемщика должна развиваться более широко. Так, например, полезной опцией было бы автоматическое предупреждение от бюро кредитных историй в том случае, если кто-то обратился к кредитной истории человека, поскольку этот запрос мог быть инициирован мошенниками.

Кроме того, имеет смысл проработать механизм установления для заемщиков самостоятельных кредитных лимитов и сигнальных флажков, предупреждающих человека о его достижении. За счет этого механизма люди получат возможность заблаговременно получать оповещение о росте долговой нагрузки и снижать риски закредитованности. Причем это не обязательно должно быть оформлено именно законодательно: такую опцию вполне могут предусмотреть сами банки или сервис «Госуслуги». Сегодня банки в любом случае рассчитывают показатель предельной долговой нагрузки заемщика, эту информацию стоит сделать доступной и самому клиенту. Это позволит системе защиты заемщика стать более реактивной, а люди получат дополнительный инструмент финансовой самодисциплины.

Госдума предлагает гражданам добровольный отказ от кредитов: к чему все это может привести

В Госдуме сообщили о подготовке законопроекта о добровольном отказе от кредитов в целях борьбы с мошенничеством и хищением денежных средств граждан. Рассказываем, в чем суть законопроекта и к чему все это приведет.

Борьба с мошенничеством

Поводом к подготовке поправок в законы о потребительском кредитовании и кредитных историях послужил всплеск мошенничеств с использованием схем, касающихся незаконного оформления на граждан всевозможных кредитов. Их оформляют без ведома, разрешения и согласия последних, зачастую используя при этом сервисы онлайн-банкинга.

Простой пример – когда человек теряет свой смартфон, к которому подключен онлайн-банк, то злоумышленник, нашедший устройство, может оформить кредит и перевести деньги на свою карту. Никакого разрешения и подписи владельца карты и банковского счета для этого не требуется. То же самое происходит с кражей сведений о банковских счетах граждан. Зная реквизиты карты и ПИН-код, злоумышленник может завести на владельца карты сервис онлайн-банкинга, через который можно оформить кредит и мгновенно перевести деньги на карту третьего лица.

Обычно об оформлении подобных кредитов граждане узнают только тогда, когда их начинают беспокоить из банков и коллекторских агентств, требуя погашения просроченной задолженности.

Причем с ростом банковских интернет-сервисов ситуация с мошенничеством в сфере кредитования только усугубляется.

Подготовленный депутатами законопроект отчасти решает все вышеуказанные проблемы.

Добровольный отказ от кредитов

В целях пресечения случаев незаконного оформления кредитов и хищения денежных средств разработанный законопроект предоставляет гражданам право заранее самостоятельно отказаться от оформления кредитов.

В соответствии с концепцией законопроекта граждане смогут добровольно объявить о своем отказе на получение и оформление кредитов на их имя. Такой отказ можно будет подать через портал Госуслуг или непосредственно в банки.

Отказ начнет действовать спустя 7 дней с момента его оформления. С этого времени кредит на гражданина оформить будет нельзя. Причем нельзя уже даже с его согласия, если он сам придет в банк.

Если кредит все же будет оформлен, то никакой ответственности по нему гражданин, оформивший отказ, не понесет. За убытки будет отвечать банк, выдавший такой кредит.

При этом за гражданами сохраняется право на отмену отказа от оформления кредитов. Отмена также оформляется через портал Госуслуг или банк. Отменив свой отказ, гражданин спустя 10 дней сможет оформить кредит в общем порядке.

В настоящее время законопроект о добровольном запрете любых ссуд разрабатывается Госдумой и участниками финансового рынка.

Власти обсудят право россиян на «добровольный запрет» кредитов

Депутаты Госдумы и участники финансового рынка разрабатывают механизм «добровольного запрета» на кредиты для россиян. Речь идет о двух законопроектах — поправках в Гражданский кодекс и законы «О потребительском кредите» и «О кредитных историях», которые позволят гражданам при желании указывать в кредитной истории отказ от получения любых ссуд. РБК ознакомился с документами, их подлинность подтвердил зампред комитета Госдумы по финансовому рынку Антон Гетта, который выступал с такой инициативой в феврале.

«Текст законопроекта разработан, идет процесс обсуждения с профильными ведомствами, чтобы учесть все необходимые нюансы», — сказал Гетта, не раскрыв срок внесения документа в Госдуму. По словам источника РБК, участвующего в дискуссии, это может произойти в июне, до конца весенней сессии парламента. В Банке России сообщили, что получили предложения законодателей и изучат их. В Минфине не ответили на запрос РБК.

Цель поправок — дать гражданам возможность защититься от мошенничества, пояснил Гетта. «Участились случаи, когда мошенники стали не только похищать средства со счетов граждан, но и брать кредиты от их имени. Современные банковские мобильные приложения позволяют это сделать, удобные сервисы породили новые риски. Поэтому простая потеря мобильного телефона, паспорта или утечка персональных данных может сильно усложнить жизнь. Встречаются и случаи, когда граждан, используя социальную инженерию, уговаривают под видом спасения средств взять кредит и перевести деньги на счета мошенников», — перечисляет депутат. Он подчеркивает, что оспорить в суде выдачу подобных ссуд почти невозможно.

Как может работать «добровольный запрет»

Как следует из законопроектов, заемщик получит право в любое время вводить и отменять возможность выдачи на его имя любых кредитов или займов. Заявку можно будет подать через портал «Госуслуги» или банки, в том числе через их мобильные приложения или личные кабинеты. Запрет на оформление кредитов вступит в силу в течение семи дней с момента обращения.

Сведения об отказе клиента от ссуд должны будут отражаться в титульной части его кредитной истории — там же, где указывается основная информация о человеке (имя, паспортные данные, ИНН и СНИЛС). В России кредитные истории граждан могут храниться в разных бюро кредитных историй (БКИ), но титульная часть анкеты отображается в Центральном каталоге кредитных историй — базе Банка России, к которой есть доступ у всех бюро. Пока действует запрет, банки и МФО будут обязаны отказывать в оформлении кредитов на имя клиента. Если кредитный договор все же будет заключен, кредиторы не смогут требовать выплаты задолженности и продавать долг коллекторам.

При желании заемщик может снять запрет на кредиты — через «Госуслуги» или обратившись в банк лично. Ограничения на выдачу ссуд снимутся в течение десяти дней с момента подачи заявки.

«Установление и снятие запрета происходит не мгновенно: это сделано, чтобы не допустить злоупотреблений новым инструментом и защитить законные интересы кредиторов», — пояснил Гетта. Он также не исключил, что каналы приема заявок могут быть расширены — обращения можно было бы подавать через многофункциональные центры (МФЦ) или БКИ.

Сколько денег россияне теряют из-за мошенников

По данным Банка России, за 2020 год физлица перевели 91,1 трлн руб. через банковские карты и электронные кошельки, совершив почти 50 млрд транзакций. Мошенникам удалось похитить 9,7 млрд руб., проведя 773 тыс. транзакций. Речь идет о переводах без согласия клиентов, хищениях в результате незаконного доступа к приложениям или банковской инфраструктуре. ЦБ не ведет статистику, сколько денег похищают мошенники путем оформления фиктивных кредитов, но схемы с фиктивными заявками на ссуды в 2020 году стали популярнее.

Нужно ли право «добровольного запрета» заемщикам

Проблема оформления кредитов и займов по утерянным паспортам или похищенным паспортным данным существует давно, замечает руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева: «Мы ежегодно фиксируем пусть небольшой, но устойчивый рост количества таких обращений. Инструмент, позволяющий решить эту проблему, безусловно, необходим, и одним из таких решений может стать добровольный запрет на выдачу кредитов и займов». Но такой подход, по ее мнению, полностью проблему не решит. В дополнение к этому граждан, как субъектов кредитной истории, стоит уведомлять о запросе их данных в БКИ, говорит Лазарева: «Мы считаем, что заемщики вправе знать в уведомительном порядке о том, кто интересуется их кредитной историей, и, если это будет необходимо, потребовать объяснений у тех кредиторов, которым не было дано согласия на подобные запросы».

Поправки помогут бороться с мошенниками, но важнее работа с клиентами и формирование кибергигиены, уверен гендиректор дата-центров Oxygen Павел Кулаков. «Все технические запреты, как правило, являются вспомогательным инструментом. Злоумышленники всегда модифицируют схемы мошенничества с учетом введенных ограничений и запретов. Как правило, самое слабое звено во всей системе — это человек», — констатирует эксперт.

Добровольный запрет будет более эффективен в борьбе со схемами, когда злоумышленники крадут или подделывают документы граждан и берут ссуды непосредственно в отделениях банков или МФО, замечает начальник отдела по противодействию мошенничеству центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов. «Новый закон не защитит от мошенничества при дистанционном получении предодобренных кредитов. Если клиент сам вводил ограничения, он сам может их и отозвать. Заставить его сделать это может мошенник с помощью социальной инженерии», — поясняет Сизов, добавляя, что мошенники быстро адаптируются к новым запретам.

Как на идею смотрят участники рынка

Крупные банки из топ-20 по размеру розничного кредитного портфеля в целом поддерживают инициативу законодателей.

В БКИ «Эквифакс» сообщили, что участвуют в обсуждении законопроекта и направили законодателям предложения. Гендиректор бюро Олег Лагуткин считает, что кредиторы от «добровольного запрета» тоже выиграют, поскольку не будут нести дополнительные расходы на дальнейшую обработку анкеты и сбор дополнительной платной информации о потребителе. «Нагрузка на кредиторов может возрасти только в одном случае — если на них будет возложена обязанность сбора такой информации через свои каналы продаж, ее дальнейшего хранения и передачи в БКИ. Эту функцию могут взять на себя кредитные бюро», — подчеркивает он.

Гендиректор Объединенного кредитного бюро (ОКБ) Артур Александрович напоминает, что на Западе, например в США, механизмы с временными запретами уже применяются. «Так, бюро Experian позволяет человеку установить временный запрет на передачу кому-либо его кредитной истории, чтобы предотвратить несанкционированное оформление кредитов на его имя», — отмечает он. По словам Александровича, примерно полтора года назад ОКБ обращалось в Банк России с предложением реализовать такой сервис и ЦБ «воспринял идею с интересом».

Представитель Банка России сообщил РБК, что инициатива обязать банки по желанию клиента ограничивать ему ряд операций уже находится в проработке. «Мера действенна в случаях, когда клиента финансовой организации провоцируют дистанционно совершить действия с его счетами в пользу злоумышленников, а также в случае оформления злоумышленниками онлайн-займов с использованием персональных данных клиента», — отметил представитель ЦБ.

«Добровольный запрет» кредитов как новый способ борьбы с мошенничеством

Лента новостей

Все новости »

Если законопроект одобрят, заявление на введение или отмену запрета на выдачу кредитов можно будет заполнить на портале госуслуг. После вступления запрета в силу банки должны будут отказывать гражданину в выдаче кредитов

Депутаты Госдумы и участники финрынка готовят законопроект, дающий право гражданам заранее отказываться от любых кредитов. Авторы инициативы указывают, что мошенники все чаще получают удаленный доступ к телефонам жертв и оформляют кредиты или убеждают их самих перевести деньги. При этом оспорить в суде такие случаи почти невозможно.

Суть же идеи в том, чтобы заемщик мог через «Госуслуги» вводить и отменять запрет на выдачу ему кредитов. Запрет вступит в силу в течение семи дней и будет отображаться в титульной части кредитной истории. С этого момента банки будут обязаны отказывать в займе. Ну а если кредитный договор все же будет заключен, то они не смогут требовать выплаты и передавать долг коллекторам. Снятие запрета займет десять дней с момента подачи заявки.

О том, поможет ли такая схема защититься от мошенников, рассуждает генеральный директор аналитического агентства «БизнесДром» Павел Самиев.

Павел Самиев генеральный директор аналитического агентства «БизнесДром» «Способ мошенничества, когда мошенники оказывают давление на человека, чтобы он не столько даже переводил со своего счета деньги куда-то, но еще и брал кредит, и, соответственно, дальше уже эти деньги, которые взяты в кредит, переводил или снимал и передавал мошенникам, — это как раз самый растущий тренд с точки зрения мошенничества через социальную инженерию. И этот как раз, наверное, самый мощный вызов последнего времени на рынке. Не вижу никаких проблем с точки зрения клиентов и для банков, для МФО, для всех участников кредитного рынка это исключительно положительно. Для категории заемщиков потенциальных, которые, собственно, не предполагают брать кредиты, и только мошенники, по сути, их вынуждают это сделать, эта инициатива очень правильная. Человек может при этом, не испортив себе кредитную историю совершенно, если никакого влияния негативного тоже нет, отказавшись от возможности получения кредитов, это право себе снова вернуть через заявление. Опять же, почему здесь десять рабочих дней, почему некоторое время дается на то, чтобы вернуть, я думаю, что это тоже один из защитных механизмов, поскольку мошенники будут, вероятно, еще также вынуждать людей вернуть себе такое право, соответственно, эту галочку, как говорится, отжать обратно. Но десять рабочих дней — это много, за это время в любом случае человек из рук мошенников уже может уйти, скорее всего».

ЦБ прорабатывает инициативу, крупные банки в целом идею поддерживают.

Однако есть моменты, которые необходимо доработать. Комментирует начальник аналитического управления банка БКФ Максим Осадчий.

— Безусловно, эта инициатива снизит риски, особенно таких наиболее уязвимых категорий, скажем, как пенсионеры, — это с одной стороны. С другой стороны, она выглядит как такой довольно странный инструмент добровольного ограничения прав. Представьте себе, вы добровольно наложили на себя это ограничение, а вам внезапно потребовались деньги, например на лечение. А извините, там десять дней предусмотрено. Только через десять дней с вас снимут это ограничение — это раз. Два — черт, как говорится, всегда в деталях. Я, например, охотно пользуюсь кредитом, но каким? Овердрафтом. Получается, если я введу это ограничение, то я перестану пользоваться овердрафтом.

— То есть кредитную карту тоже человек не сможет получить?

— Выходит, что да. Получается, что вы наложили на себя добровольное это ограничение, грубо говоря, отрезали себе мизинчик. Нужно как-то модифицировать эту инновацию, то есть не просто ограничение на кредит, а на какие-то виды определенные кредитов, может быть, на размер не свыше определенной суммы. Сама по себе идея хорошая, но она явно требует определенной доработки, обсуждения с профессиональным сообществом.

Проблемы также могут возникнуть в семидневном промежутке между подачей заявки на запрет кредитования и моментом, когда он вступает в силу, говорит вице-президент банка «Открытие» Сергей Селезнев.

Сергей Селезнев вице-президент банка «Открытие» «Исходя из текста законопроекта, запрет вступает в силу в течение семи дней с момента подачи заявления. Что происходит в течение этих семи дней, может ли человек обратиться за получением кредита, каким образом банк должен поступить в том случае, если запрет подан, но информация о нем еще не появилась в бюро кредитных историй, что банку делать и является ли действующим такой кредит? Мы видим здесь следующую ситуацию: клиент подал такое заявление, пришел в банк, банк действовал добросовестно, проверил личность клиента и предоставил денежные средства этому клиенту. В последующем, после того как у клиента началась просрочка, пошел взыскивать в судебном порядке эти деньги. А в силу прямого указания закона взыскать эти деньги не можем. Здесь, безусловно, у клиента возникает неосновательное обогащение, на наш взгляд. Клиент будет злоупотреблять своим правом. Поэтому мне кажется, что эта норма [семидневный срок одобрения] подлежит исключению из законопроекта».

По словам источника РБК, законопроект может быть внесен в Госдуму в июне, хотя авторы его говорят и о более раннем сроке.