Дополнительная сумма при рефинансировании кредита сбербанк что это значит

Рефинансирование в Сбербанке в 2021 году

Представляет собой рефинансирование обычную процедуру, направленную на предоставление целевого кредита, целью которого является погашение уже существующего займа. Предлагает рефинансирование Сбербанк на максимально выгодных условиях, средства могут быть направлены на погашение, как кредитов, выданных ранее самим банком, так и другой банковской организацией.

Для заемщика это, возможно, единственная вероятность снизить общую нагрузку на заемщика, не выплачивать установленную высокую комиссию за использование кредитных средств. Ключевым преимуществом можно назвать применение процесса рефинансирования для сохранения положительной кредитной истории. В свою очередь, для банковской организации это наиболее выгодная сделка, при которой организация соглашается немного снизить проценты, но предоставляет клиенту в распоряжение большую сумму.

Услуга рефинансирования в Сбербанке

Условия рефинансирования в 2021 в Сбербанке будут выгодными для потенциальных клиентов в следующих случаях:

Если клиент решит все же воспользоваться услугой и заполучить в распоряжение кредит по рефинансированию, можно получить в Сбербанке услугу «одним махом» погасить порядка до пяти выданных ранее ссуд.

Особенности программы рефинансирования

Рассматривая, как сделать рефинансирование кредитов в Сбербанке, важно проанализировать следующие особенности предоставленной услуги:

Оформление заявки на рефинансирование

Предоставляет Сбербанк рефинансирование кредитов других банков в 2021 году после получения от клиента корректно оформленной заявки. Стоит отметить, услуга не предоставляется в режиме онлайн, клиенту необходимо обратиться исключительно в офис компании. Правда, можно без проблем скачать бланк документа, заполнить его в установленном порядке. При подаче заявки обязательно прикладывается и соответствующий пакет сопроводительных документов, удостоверяющих личность получателя средств, дающих возможность оценить все обстоятельства дела. Прибытие в офис Сбербанка позволит запросто сэкономить собственное время, если все корректно заполнено, администрация организации предоставляет конечное решение не позднее двух суток. В конечном счете, сотрудник свяжется с потенциальным клиентом и ответит, будут выданы средства, а, возможно, в кредите будет отказано.

Особенности рефинансирования средств, выданных другими банками

Сбербанк активно предлагает услугу рефинансирования выданных другими банковскими организациями кредитов. Обязательным условием данного процесса является их расположение на территории Российской Федерации. К тому же, предусматривает подобное рефинансирование Сбербанком процентные ставки в 2021 году сравнительно невысокие.

Подобное предложение позволит запросто рефинансировать одновременно несколько кредитов (пять), которые были выданы другими организациями, что примечательно, вне зависимости от того, один это банк, а, возможно, несколько. В дальнейшем это позволяет без проблем экономить на проведенной переплате по процентным средствам. Также, клиент сможет рассчитывать на уменьшение платежа, проводимого каждый месяц, в итоге, это позволит без последствий снизить общую нагрузку на клиента, связанную с возвратом денежных средств. Кредит может быть получен без предоставления справки о доходах. Для любого заемщика это станет настоящим облегчением, даст возможность легко возвращать кредиты.

Рефинансирование

Превратите несколько кредитов в один — уменьшите платежи и ставку. Без справок при оформлении онлайн.

Сниженная ставка 5,9% в первый месяц

Успейте до 31 января объединить кредиты других банков в один кредит СберБанка, чтобы получить сниженную ставку на первый месяц — всего 5,9%. Важно, чтобы срок кредита был не меньше 13 месяцев. Со второго месяца вернётся ставка рефинансирования, с которой вы оформляли кредит.

Как за 5 минут и без справок уменьшить платёж по кредиту?

Шаг 1. Подайте заявку на поиск обязательств в разделе «Кредиты» → «Рассчитать и взять кредит» → «Рефинансирование».

Шаг 2. Выберите кредиты для погашения. Заявку рассмотрим за пару минут. При желании получите онлайн дополнительные деньги на карту.

Шаг 3. Погасите кредиты в другом банке, сумму мы переведём без комиссии*. А кредиты СберБанка закроем автоматически.

* Не забудьте оформить досрочное погашение в другом банке.

Никаких очередей и справок

Даже если не получаете зарплату или пенсию на карту СберБанка, вы можете без очередей и справок получить:

Рефинансирование поможет

Снизить ставку и платёж

Ольга выплачивала разным банкам три кредита под разные проценты — от 14% до 23%. Она объединила их в один кредит и теперь платит по ставке 10,9%. Кроме денег, она экономит и время: больше не нужно отслеживать суммы и даты платежей.

Получить дополнительную сумму

Когда Алексей рефинансировал кредит другого банка в СберБанке, ему понадобились ещё деньги. Чтобы не брать отдельно новый кредит, он одновременно с рефинансированием взял дополнительную сумму — 120 000 ₽.

Вывести имущество из-под залога

Михаил хотел продать квартиру, но не мог: она находилась в залоге по ипотечному кредиту. После того, как он рефинансировал свою ипотеку в СберБанке, квартира освободилась от залога, и уже через три месяца её удалось продать.

Посчитайте выгодные для вас условия рефинансирования

Объедините несколько «тяжёлых» кредитов в один «лёгкий» со сниженной ставкой. Ежемесячная нагрузка или общая переплата станут ниже!

Данный расчет предварительный. Точная ставка и сумма кредита будут определены при оформлении договора. Банк вправе отказать в выдаче кредита без объяснения причин.

Ставка рассчитывается индивидуально для каждого клиента в пределах диапазона. Чтобы узнать точную ставку, подайте заявку на кредит.

| Сумма кредита | 3 — 12 мес. | 13 — 60 мес. |

| до 300 000 ₽ | от 11,9% до 16,9% | от 12,9% до 18,9% |

| от 300 000 до 1 000 000 ₽ | от 10,9% до 12,9% | от 10,9% до 15,9% |

| от 1 000 000 ₽ | от 8,9% до 10,9% | от 10,9% до 13,9% |

При рефинансировании только кредитов СберБанка ставка от 11,9% до 19,9%.

Смотрите, как это просто работает

Какие кредиты вы можете рефинансировать*

Кредиты других банков

Кредиты СберБанка**

* Вы должны являться заемщиком/созаемщиком по рефинансируемому кредиту и владельцем счета, на который он был зачислен

**Рефинансирование кредитов СберБанка без кредитов других банков доступно только в СберБанк Онлайн

Требования к рефинансируемым кредитам

* до 4 кредитов при рефинансировании только кредитов СберБанка

Удобно выплачивать

Измените дату платежа

Выбирайте любой день месяца, когда вам удобно вносить платежи — в эту дату они будут списываться автоматически. Дату можно менять раз в год.

Добавьте счёт списания

Платили с карты, но стало удобнее платить со счёта, или наоборот? Легко добавить счёт списания в приложении в любое время. Или выберите сразу несколько счетов — так проще не допустить просрочки.

Досрочно погашайте онлайн

Полностью или частично погасить задолженность можно раньше срока и без комиссий. Просто пополните карту или счёт списания и совершите операцию онлайн.

Нужны свободные деньги?

Перенесите платёж по кредиту

Теперь можно отложить выплаты по кредиту на месяц,

чтобы потратить освободившиеся деньги на ремонт, отпуск

или другие покупки

Полезные советы

Создайте напоминание в календаре

Так вы всегда будете спокойны, что успеете внести платеж. Лучше ставить его за 3-4 дня до даты платежа. Банк тоже будет напоминать о платеже за 2 дня и в дату платежа — вам придёт СМС или пуш-уведомление.

Вносите платежи с запасом

Если сумма платежа с копейками, округлите до большей суммы — так просрочки точно удастся избежать. Мы спишем сумму платежа, а остаток оставим на карте.

Если всё-таки не успели

В дату платежа банк может делать несколько попыток списания денег со счётов погашения. Даже если утром вы не успели внести деньги, сделайте это до конца дня.

Удобство графика платежей

Лучше подстраховаться: например, если у вас зарплата 20-го числа, выберите сроком платежа 25-е или более позднюю дату. Это выручит, если зарплату неожиданно задержат.

Если оформляете в офисе банка

Если оформляете в СберБанк Онлайн

Документы не нужны.

*60 000 ₽, при рефинансировании только кредитов СберБанка. При этом сумма кредита должна превышать остаток задолженности по рефинансируемому кредиту не менее чем на 30 000 рублей.

**Если получаете зарплату или пенсию на карту СберБанка, в остальных случаях – до 3 млн ₽.

Требования к заемщикам

*Клиенты в возрасте 18-21 и 70-80 лет должны предоставить справку о доходе и документ о занятости.

Рефинансирование ипотеки с получением дополнительной суммы: выгодно ли?

Об особенностях процедуры рассказывает руководитель ипотечного отдела группы компаний BSA Рунар Бурганов.

Рефинансирование — это оформление нового кредита на более выгодных условиях. Обычно это делается для того, чтобы снизить процентную ставку, увеличить срок кредита и тем самым облегчить себе ежемесячную финансовую нагрузку. Некоторые банки предлагают рефинансировать ипотеку еще и с получением дополнительных средств. Это значит, что сумма первоначального займа увеличится, а у вас на руках будут дополнительные средства. Разберем, когда это выгодно, а когда нет.

Как определяется сумма, которую можно получить при рефинансировании?

Для начала нужно понять, подходит ли ваша ситуация под условия рефинансирования:

Размер дополнительной суммы зависит от ставки рефинансирования, срока новой ипотеки и, главное, от того, какая часть оценочной стоимости квартиры была уже выплачена с учетом первоначального взноса.

Рассмотрим на примере. Человек купил квартиру за 5 млн рублей, первый взнос составил 1 млн рублей, ипотечный кредит был выдан в размере 4 млн рублей на 15 лет. В течение года с помощью досрочных погашений сумма кредита сократилась еще на 1 млн рублей. Заемщик решил сделать рефинансирование с увеличением срока и суммы кредита. По оценке, квартира стоит уже не 5 млн, а 6 млн рублей. Новый срок ипотеки — 20 лет. Для получения выгодной ставки по рефинансированию необходимо, чтобы новый кредит не превышал 80% от оценочной стоимости. Следовательно, вы можете взять 4,8 млн рублей, из которых 3 млн рублей уйдут на досрочное погашение предыдущей ипотеки и 1,8 млн рублей — на личные нужды.

Как можно потратить дополнительные средства?

Их можно направить на улучшение жилищных условий. К примеру, человек купил квартиру в новостройке без ремонта, сделал хороший первоначальный взнос. Пока дом строился, платил ипотеку. Но к моменту получения ключей у него появилась необходимость в дополнительных средствах на ремонт и покупку мебели. В этом случае есть два варианта: он может взять потребительский кредит либо сделать рефинансирование ипотеки с увеличением суммы. В такой ситуации с точки зрения ежемесячных платежей будет выгоднее второй вариант. Ведь по потребительскому кредиту они будут значительно больше из-за высокой ставки и короткого срока.

Также можно потратить деньги на покупку товаров длительного использования, например автомобиля. И в этом случае рефинансирование с увеличением суммы кредита может быть выгоднее, чем автокредит.

Кроме того, можно приобрести дополнительную недвижимость. Например, некоторые заемщики хотят оформить еще одну ипотеку, но первоначального взноса нет. Они рефинансируют старую с увеличением суммы кредита, а дополнительные средства направляют на первоначальный взнос по новой ипотеке.

Выгодно ли рефинансировать ипотеку с увеличением суммы кредита?

Стоит обратить внимание на разницу по ставке, срок кредита и остаток по нему. Если остаток менее 1 млн рублей, а оставшийся срок ипотеки составляет менее пяти лет, то в рефинансировании нет смысла, особенно если разница по ставке менее 1%.

Если же вы хотите значительно уменьшить ежемесячный платеж и оставшийся срок ипотеки у вас небольшой, стоит попробовать. В этом случае, даже если разница в ставках будет до 1%, можно увеличить срок, например до 20 лет, ежемесячная сумма выплаты долга будет намного меньше.

Плюсы и минусы для заемщика

Преимущества рефинансирования ипотеки с получением дополнительной суммы — более выгодные условия в сравнении с потребительским или автокредитом, отсутствие дорогостоящего страхования жизни и имущества (каско). Кроме того, это меньшая ежемесячная финансовая нагрузка по платежам по сравнению со старой ипотекой и потребительским кредитом, которые пришлось бы платить одновременно.

К недостаткам можно отнести увеличение итоговой переплаты по процентам и ежемесячного платежа — в сравнении с первоначальной ипотекой.

Как рефинансировать ипотеку с получением допсуммы?

Процедура мало чем отличается от обычного рефинансирования:

Рефинансирование ипотеки с получением дополнительной суммы — уже стандартная процедура в сфере кредитования, но она может быть выгодна не всем. Тщательно изучайте предлагаемые банком условия и грамотно планируйте финансовую нагрузку.

Мнение автора может не совпадать с мнением редакции

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Рефинансирование кредита в Сбербанке для физических лиц

Представить жизнь современного человека без кредитов довольно сложно, поскольку они позволяют приобретать сразу то, что очень хочется, но на свою зарплату не всегда удается. Однако, что делать, если вы выплачиваете несколько кредитов сразу в нескольких банках, ведь это неудобно и тратит время. Решение предлагает Сбербанк. Рефинансирование кредитов других банков физическим лицам сильно упрощает жизнь, позволяя не только объединить до 5-ти кредитов в один, но и снизить общую процентную ставку.

Виды рефинансирования кредита в Сбербанке для физических лиц в 2021 году

Основные преимущества Сбербанка перед программами других финансовых организаций заключаются в:

Для этого необходимо оформить потребительский кредит рефинансирования кредита в Сбербанке для физических лиц. Таким образом можно решить несколько задач:

Кроме того, Сбербанк позволяет оформить рефинансирование ипотеки. С его помощью можно получить новый заем на приобретение жилья в залог уже имеющегося. Данная программа решает те же задачи, что и стандартное рефинансирование и оформляется зачастую по причине желания клиента уменьшить процент переплаты.

Условия и ставки рефинансирования Сбербанка

Сбербанк осуществляет рефинансирование кредитов других банков, так как эта услуга в последнее время набирает популярность и пользуется спросом среди населения. Рефинансирование – погашение задолженности по ранее выданному кредиту. Рефинансироваться могут как кредиты в рамках одного банка, так и кредиты иного банка.

Рефинансирование отличается от реструктуризации, так как реструктуризация предполагает мероприятия в рамках действующего договора – перенос сроков, рассрочка по уплате процентов и прочее. Рефинансирование же подразумевает выдачу нового кредита на цели погашения предыдущего.

Основное условие для того, чтобы Сбербанк согласился рефинансировать кредит – отсутствие долгов по нему. Это касается любых займов. А вот условия рефинансирования ипотеки и потребительских кредитов отличаются.

Условия рефинансирования ипотеки предполагают:

В то же время, для потребительского рефинансирования есть еще несколько условий:

При этом Сбербанк предлагает достаточно лояльную ставку, которая увеличивается с увеличением срока кредита на четверть процента. Более низкая ставка у зарплатных клиентов Сбербанка, а также тех, кто имеет полис страхования жизни и здоровья. Это касается как ипотечных, так и потребительских кредитов.

Кроме того, для оформления не требуется обеспечение и за него не взимается комиссия.

С точными процентными ставками можно ознакомиться на сайте, однако самую точную информацию получить можно, лишь обратившись в банк, поскольку в Сбербанке процентная ставка, максимальный и минимальный срок сильно зависят от различных коэффициентов, которые могут применяться к клиенту.

Как оформить рефинансирование кредита в Сбербанке для физических лиц?

Чтобы оформить рефинансирование необходимо в отделении банка написать заявление, где должны быть указаны все банки России, где у вас есть кредиты, суммы займов и время их окончания, а также паспортные данные. Указать также необходимо, какое время на погашение рефинансированного кредита вы хотите запросить и какая сумма вам необходима для этого.

При обращении в банк, нужно принести с собой следующие документы:

Подтверждать свою платежеспособность необязательно, если вы просто хотите переоформить свой кредит в Сбербанк, документы о заработке и месте работы нужны только в случае, если вы запрашиваете дополнительные средства.

Ответ сотрудники банка дадут в течение 2-ух дней. Если заявка на рефинансирование потребительского или ипотечного кредита одобрена, в течение месяца последует перевод денег.

Рефинансирование кредита в Сбербанке

Допустим, вы оформили кредит, но быстро поняли, что условия по нему не такие выгодные, как казалось. Можно ли платить меньше? Да, если оформить рефинансирование займа. Переоформление кредита на более выгодных условиях – со сниженной ставкой или увеличенным сроком выплат – позволяет разгрузить семейный бюджет. Такую услугу предлагают многие кредиторы, но в этой статье речь пойдет о Сбербанке.

Особенности рефинансирования в Сбербанке

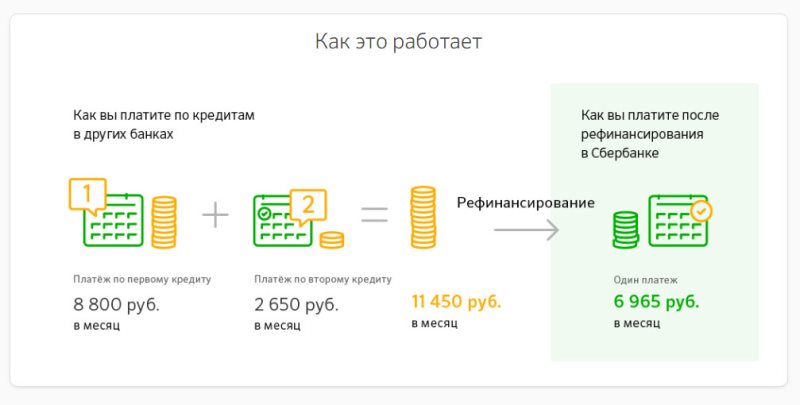

СБ РФ позволяет объединить до пяти займов разных видов, полученных в других банках. И если раньше вы платили по полученным ссудам несколько раз в месяц и каждый раз – разные суммы, то объединение позволяет собрать все расчетные даты в одну. Естественно, и сумма ежемесячных взносов становится единой.

Однако здесь стоит упомянуть, что из своих программ Сбербанк на условиях перекредитования работает только с потребительскими и автомобильными займами. Что касается рефинансирования ссуд, полученных в других банках, то принимаются:

В итоге СБ РФ погасит все ваши задолженности в других банках, после чего вы будете возвращать долг уже одному кредитору по единой ставке. Как правило, программа подразумевает снижение процентной ставки и увеличение срока договора. Однако некоторые заемщики рефинансируют ссуду, чтобы затем погасить ее досрочно и поскорее «расправиться» с долгом.

Условия

И заемщик, и кредит должны подходить под определенные требования. Во-первых, у заемщика не должно быть просрочек по действующему договору. Много задолженностей или их длительный срок – главное основание для отказа в перекредитовании. Если же у вас есть небольшой долг за текущий месяц, стоит сначала погасить его – а уже затем обращаться в банк.

Если у вас были или есть долги по текущим кредитам, убедитесь в том, что полностью погасили их перед подачей заявки.

Требования к заемщику

В целом они соответствуют требованиям стандартного кредитования:

*Стаж для участников зарплатных проектов СБ РФ – от 3 месяцев на текущем месте работы, для пенсионеров – от 3 месяцев на текущем месте и не менее 6 месяцев общего стажа за последние 5 лет.

Необходимые документы

В пакет документов для перекредитования входят:

Обратите внимание на справку об остатке долга. В ней обязательно должны быть указаны данные:

О клиенте и задолженности

О банке

Дата подписания и окончания

Сумма и валюта, в которой получен заем

Номер расчетного счета

Размер ежемесячных платежей

Остаток задолженности на момент выдачи справки

Номер счета заемщика для перевода средств

Если рефинансируется автокредит или другой заем, в котором в качестве залога использовался автомобиль, нужно предоставить справку о транспортном средстве. В ней указываются модель, марка, рыночная стоимость и другие характеристики.

Для ипотеки, кроме вышеперечисленных бумаг, нужны:

Порядок перекредитования в Сбербанке

Для этого есть два способа – лично в отделении организации или с помощью онлайн-заявки.

Подбор программы с помощью Выберу.ру

На нашем портале собраны все действующие предложения от Сбербанка. Пройдя по ссылке, вы можете сравнить их в одном месте. А онлайн-калькулятор поможет рассчитать рефинансирование на нужную вам сумму и удобный срок для каждого из представленных продуктов с учетом действующей ставки.

Выбрав подходящую программу, перейдите в личный кабинет или обратитесь в отделение.

Как погашать новый заем

Любые кредиты СБ РФ погашаются равными (аннуитетными) платежами. Совершать взносы можно несколькими способами:

Заем можно погасить досрочно. Для этого достаточно подать заявление о досрочном погашении. В нем должны быть указаны сумма и счет, с которого совершается перевод. Сбербанк не ограничивает минимальную сумму взноса, а дата списания средств может быть назначена на любой день – рабочий, выходной или праздничный. Проценты при досрочном погашении начисляются только за фактический срок использования заемных средств. Также вам не нужно платить комиссию.