Досрочное расторжение по ставке вклада до востребования что это значит

Подводные камни при закрытии вклада

Разбираем, как правильно снять деньги с депозита, получив максимальный доход.

Как снять деньги с вклада досрочно?

Более того, согласно Гражданскому кодексу, остаток денежных средств на счете выдается клиенту либо перечисляется на другой счет не позднее семи дней после получения соответствующего заявления. Однако если договор содержит требование, что, например, на протяжении первого месяца его действия средства снять нельзя, закрыть депозит раньше этого срока не получится.

Любое досрочное снятие средств с вклада означает потерю значительной части дохода:

Срок подошел. Как правильно закрыть вклад?

О намерении забрать средства с вклада в кассе кредитную организацию лучше предупреждать заранее. Если речь идет о крупной сумме, банк может столкнуться с проблемой нехватки наличности. При снятии с вклада более 600 тыс. рублей сотрудники банка имеют право запросить информацию о целях получения наличных.

Некоторые банки позволяют закрыть вклад только в том отделении, в котором он был открыт. Это может быть связано с отсутствием технической возможности доступа к счету, открытому в другом отделении, или со сложностями при идентификации клиента.

При безналичном перечислении средств все гораздо проще. Внутри банка перевод в большинстве случаев проводится день в день или на следующий день для больших сумм. А вот при перечислении на счет в другой банк может понадобиться несколько дней. Сроки зависят от внутреннего регламента банка.

Что, если не закрывать вклад?

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок.

Досрочное расторжение договора вклада

Срок хранения срочного вклада прописывается в договоре, и это является существенным условием. Согласно Гражданскому кодексу (ст. 837), банк обязан возвратить вклад по первому требованию клиента. Кредитная организация вправе уменьшить ставку по депозиту в случае досрочного расторжения договора вклада, но не саму его сумму. Вкладчик должен получить обратно те средства, которые отдал в банк. Штрафы за досрочное изъятие суммы вклада незаконны. Так, в 2004 году Альфа-Банк оштрафовал своих вкладчиков за досрочное изъятие вкладов примерно на 4 млн долларов. Штраф был установлен банком в размере 10% от суммы депозита. Позднее, после того как вкладчики подали в суд, суммы начисленных штрафов были возвращены клиентам. В случае если вклад возвращается вкладчику по его требованию до окончания срока хранения, проценты могут начисляться по ставке вклада до востребования, действующей в банке на момент расторжения договора, или специальной льготной ставке досрочного изъятия вклада. Процентная ставка по досрочно изъятому депозиту может быть установлена банком и как некая часть от действующей ставки по срочному вкладу, например 1/2 или 1/3.

В связи с тем, что условия договора вклада банк не может изменять в одностороннем порядке, кредитные организации очень часто делают в них ссылки на свои тарифы (правила, условия, порядки) по обслуживанию физлиц. Так, многие банки за преждевременное изъятие средств вводят скрытые комиссии. Например, при закрытии депозита переводят накопления на текущий счет и за снятие наличных средств с этого счета взимают комиссию.

В договоре на открытие любого вклада из линейки Мастер-Банка по состоянию на октябрь 2011 года содержалось особое условие, по которому, если депозит возвращается до срока, вкладчик оплачивает комиссию в соответствии с тарифами по ведению банковских счетов физических лиц. Согласно этим тарифам, в случае досрочного истребования вклада / части вклада при условии нахождения денежных средств на счете срочного вклада 10 и менее рабочих дней комиссия составляет 2%, менее 30 дней – 0,5% от суммы операции. Получается, что, если деньги потребуются вкладчику срочно, на руки он получит меньше, чем было изначально вложено.

Тарифы банк может поменять в одностороннем порядке в любой момент. Поэтому при оформлении вклада необходимо обращать внимание на то, какие условия он прописывает в договоре, а какие увязывает с отдельными тарифами и порядками, и следить за их изменениями. Обо всех изменениях банк должен информировать клиента. Как правило, он размещает новую редакцию тарифов (условий, правил) на своем сайте и на стендах в своих офисах за 10 рабочих дней до ведения в действие таких изменений.

Досрочное расторжение вклада

Если у нас есть свободная сумма денег, правильнее всего сделать так, чтобы она работала и приносила прибыли. На помощь приходят вклады в банках под определенный процент: деньги лежат на счете и их сумма постепенно увеличивается. К сожалению, иногда мы вынуждены прибегнуть к досрочному снятию вклада. Это всегда связано с какими-то экстренными событиями в экономике или с проблемами, на решение которых нам нужны деньги. Банки неохотно идут на такую операцию, а вкладчики ищут способы снять свой вклад грамотно, без финансовых потерь.

Условия досрочного снятия вклада

Банки всегда действуют в своих собственных интересах, поэтому предлагают самые выгодные услуги только с жесткими и важными для себя условиями. Это касается как кредитов, так и вкладов. Срок вклада подразумевает фактическое обладание банком вашими деньгами и возможность их использования. Поэтому вклады с самыми высокими процентами практически всегда содержат условия по ограничению досрочного расторжения депозита.

Снимать деньги с вклада можно в двух формах:

Досрочное расторжение вклада без потери процентов возможно только в том случае, если у вас в договоре по депозиту прописана такая возможность. Но и в этом случае банки обычно вносят в договор пункт о том, какая минимальная сумма всегда должна лежать на вкладе. А если в договоре вообще не предусмотрена возможность снять часть денег, то банк имеет полное право применить к вам свои штрафные санкции, которые также обычно прописываются в договоре.

В случае если вы хотите полностью снять все деньги и провести досрочное расторжение договора банковского вклада, в первую очередь надо также смотреть на то, какой именно договор с вами заключен, и какой у вас вклад.

Имеет ли право вкладчик забрать вклад до окончания срока

Все вклады можно разделить на две большие группы:

Первая группа вкладов всегда относится к более выгодным вкладам с точки зрения предлагаемых условий и начисляемых процентов, потому что банк берет с вас некоторое обязательство о том, что он точно будет владеть вашими средствами какое-то конкретное время.

Что касается вкладов до востребования, то в этом случае у банка уже нет такой гарантии, поэтому он устанавливает очень низкие проценты. Это касается всех вкладов с возможностью досрочного расторжения, которая прописана сразу в договоре.

Штрафные санкции при досрочном расторжении

Если у вас срочный вклад, то за досрочное снятие всех денег и его закрытие банк применит штрафные санкции.

К счастью, в настоящее время вопрос штрафов за досрочное закрытие вклада строго регулируется федеральным законодательством, и банки не могут полностью самостоятельно регулировать этот важный вопрос.

Согласно нормативным документам, банки при досрочном снятии вклада могут применять только те штрафные санкции, которые касаются уменьшения процентов по вкладу. Они не имеют права вернуть клиенту сумму, меньшую, чем изначальная сумма вклада.

У банка остаются только возможности манипуляций с процентами, поэтому штрафные санкции могут выглядеть следующим образом:

Самый главный вывод для всех вкладчиков заключается в том, что банк в любом случае обязан по вашему требованию выдать вам все деньги с вклада, и не имеет право применять такие санкции, которые урезают изначальную сумму вашего депозита.

Как забрать вклад из банка раньше срока

Перед тем, как досрочно закрыть вклад, внимательно изучите следующие пункты договора:

Обычно банки всегда устанавливают требование о том, чтобы клиенты за 2-3 рабочих дня до фактического снятия денег с вклада, предупредили банк, чтобы подготовить нужную сумму.

После этого необходимо явиться в отделение банка с паспортом и договором по вкладу, написать заявление на досрочное снятие вклада, а потом получить свои деньги в кассе или попросить зачислить их на карточку.

В любом случае, старайтесь перед открытием вклада трезво оценить свои возможности и не выбирать сразу срочные вклады с большими сроками, а начать хотя бы с вкладов на короткий срок или с возможностью частичного снятия средств в экстренных случаях. Для того, чтобы верно оценить доходность по вкладу, можно воспользоваться депозитным калькулятором.

В чем еще может быть подвох

Есть несколько проблем, с которыми приходится сталкиваться вкладчикам, если они хотят до окончания срока разорвать договор и забрать средства. Давайте их разберем.

Что может случиться, если клиент хочет досрочно закрыть вклад:

В результате клиент может получить в результате на руки сумму, которая будет меньше, чем вложенная сумма.

Кроме того, многие банки идут навстречу клиенту. Чем дольше пролежал вклад, тем больше сумма, которую можно получить.

Например, если вклад был открыт на год под 6,5%, а клиент решил закрыть его раньше, то процент будет в зависимости от пройденного срока:

Но это работает не во всех банках. Мы советуем перед оформлением заявки на досрочное закрытие вклада ознакомиться с условиями и расспросить сотрудников банка, чтобы не оказалось, что выплатят всего по ставке 0,01%.

На что может повлиять досрочное расторжение

Иногда клиенты одновременно открывают два продукта – кредит и вклад. И в этом случае некоторые банки предлагают более выгодное кредитование по сниженной ставке. И если клиент пытается закрыть вклад досрочно, то и кредит будет пересчитан по начальной ставке. Она выше и неудобнее льготной.

Можно ли закрыть вклад досрочно онлайн

Все зависит от условий. По законодательству любой вкладчик имеет право расторгнуть договор и получить деньги. Но условия их выдачи и закрытия прописываются банком. Некоторые (обычно крупные) банки допускают возможность досрочного закрытия вклада через мобильное приложение или официальный сайт банка. Другие могут закрыть вклад и выдать деньги клиенту только при личном присутствии в офисе.

Условия вкладов до востребования и процентные ставки

Если у нас появляются свободные деньги, которые прямо сейчас нам не нужны для каких-то оплат, то все мы стремимся их куда-то вложить и сделать так, чтобы деньги работали эффективно и прибыльно. К счастью, банки в настоящее время предлагают обширные программы размещения депозитов, среди которых особой популярностью пользуется вклад до востребования. Что представляет собой этот депозит, и какие условия его оформления, мы рассмотрим далее.

Что такое вклад до востребования?

Открытие вклада является классической банковской услугой, которая подразумевает размещение денежных средств клиента на специальном счете. Самой главной особенностью такой услуги является начисление процентов на размещенную сумму, что позволяет ее приумножать.

Но банк, конечно же, четко прописывает условия по такой услуге, которые включают в себя:

Обычно по вкладам банк строго ограничивает возможности снятия и пополнения: деньги с депозита можно получить только по истечении всего срока (или сгорят проценты), а пополнять вклад можно не всегда. На этом фоне выгодно выделяются депозиты до востребования, которые позволяют в любой момент получить свои деньги.

Именно поэтому такие вклады так популярны у тех, кто не уверен в том, что ему не понадобятся скопленные деньги в ближайшее время. Все-таки, ситуации бывают разные, и ограничения по снятию средств могут стать серьезным препятствием для решения важной проблемы. Кроме этого, в экономике может произойти что угодно, и вклад вообще обесценится, а вкладчик потеряет деньги. Из-за всех этих факторов досрочное востребование вклада стало такой популярной банковской услугой.

Условия и преимущества

Отличительными особенностями вкладов до востребования в банках являются следующие условия:

Тем самым, основным преимуществом является финансовая свобода вкладчика: и снимать, и пополнять можно когда угодно. Тем самым такой вклад становится удобным банковским кошельком, который включает в себя и обязательную страховку.

А самой большой отрицательной чертой таких вкладов является то, что процент по вкладам до востребования является очень низким: около 0,1-1% годовых. Это самая низкая ставка по всем видам вкладов. Поэтому если вы хотите приумножить свой капитал, то такой вид вклада точно не подходит. Но стоит отметить, что в последнее время банки немного повышают проценты по таким вкладам. Сами проценты начисляются или каждый месяц, или только во время закрытия вклада – это условие прописывается в договоре.

Требования к потенциальным вкладчикам по данному виду депозита очень гибкие:

Как открыть вклад до востребования?

Процедура открытия вклада выглядит следующим образом:

Снять потом деньги с вклада можно любой момент: даже предварительно сообщать об этом банку нет необходимости (но если сумма внушительная, то лучше позвонить в банк за 1-2 дня до даты снятия и предупредить).

Как забрать вклад из банка

Банки предлагают открытие срочных вкладов. То есть это депозиты, имеющие ограничение по срокам. Это может быть как период в несколько месяцев, так и в несколько лет. Точный срок выбирает гражданин при заключении договора. И всегда приходит тот момент, когда нужно забрать вклад из банка.

Рассмотрим, как забрать вклад из банка. Как поступить, если необходимо снять средства раньше оговоренного срока. Практически все банки, информация о которых есть на Бробанк.ру, предлагают открытие депозитных счетов. И во всех организациях идентичные условия по завершению размещения вклада.

Срочные вклады и до востребования

Это два совершенно разных вида депозитных программ. В продуктовой линейке всех банков есть вклады До востребования. Это простые счета, на которых можно размещать средства бессрочно. Нет никаких условий, можно сколько угодно пополнять счет, снимать с него деньги, закрывать депозит полностью. Это удобно, но ставка по таким продуктам минимальная и составляет обычно 0,01% годовых. То есть фактически прибыли нет никакой.

Другой вариант — срочный вклад, имеющий ограничения по периоду размещения средств. Банки создают линейки срочных депозитных программ: классические, с пополнением и без, с возможностью частичного снятия. Доходность будет гораздо выше, от 4-5% годовых. Некоторые банки предлагают от 6-7%.

Срочный вклад обычно открывается минимум на 1-6 месяцев. У каждого банка свои условия, например, Сбербанк допускает заключение договора минимум на 1 месяц. Предельные сроки обычно составляют 2-3 года.

Часто от срока размещения напрямую зависит процентная ставка. Обычно максимальный процент назначается при выборе “средних сроков”.

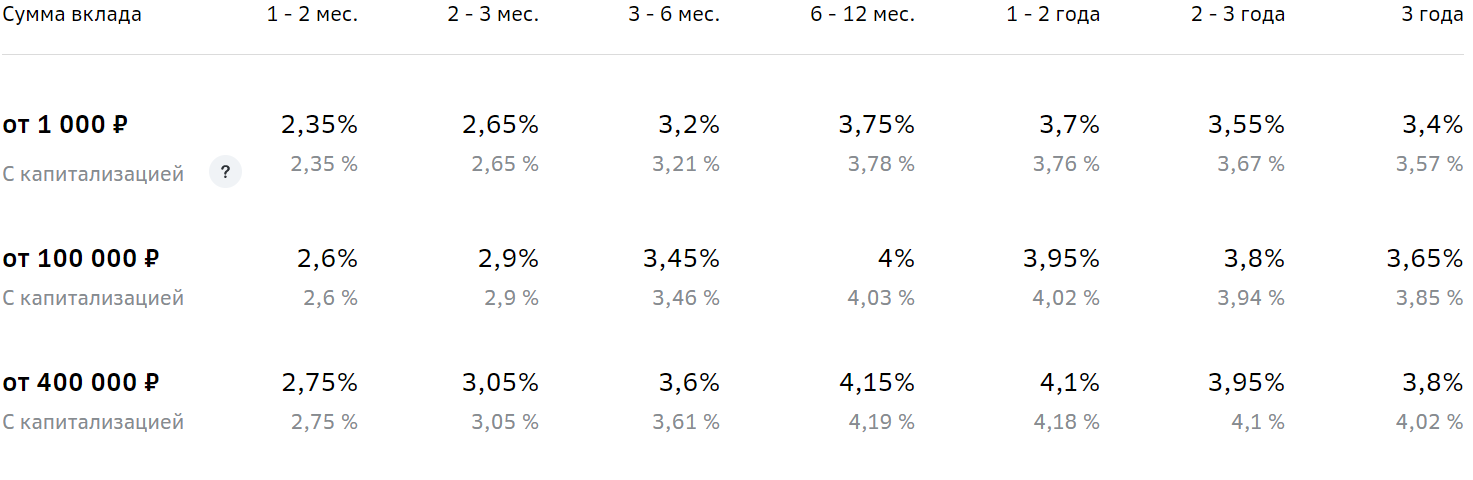

Например, вот ставки по классическому вкладу Сбербанка. Видно, что счет открывается на срок до 3 лет, но максимальный доход установится при заключении договора на 6-24 месяца:

Как забрать депозит из банка

Если срок размещения вклада подходит к концу, можете готовиться к снятию средств. Вообще, банки предлагают несколько вариантов развития событий:

При стандартной схеме окончания размещения вклада без пролонгации клиент может обратиться в банк за деньгами уже на следующий день после прописанной даты. Например, если это 1 июля, то 2-го июля можно прийти и забрать средства. Если выпадает выходной день банка, то, соответственно, после него.

Не обязательно бежать в банк сразу по завершению срока размещения. Можете прийти хоть через неделю, хоть через месяц.

В обозначенную дату деньги переводятся на счет До востребования. Они будут там лежать до тех пор, пока вкладчик их не заберет. Соответственно, к капиталу будет применяться ставка в 0,1%. С этого счета клиент и проводит снятие.

Если речь о большой сумме

При желании забрать наличные через кассу обязательно предварительно позвоните в банк и уточните, нужно ли заказывать сумму. Идти в офис не обязательно, информация дается по телефону горячей линии.

Обычно все же требуется заказ. Вкладчика спросят, когда он планирует прийти, в какой день и время, сколько будет снимать. В обозначенный день к указанному времени сумма будет ждать в кассе.

Снятие же всегда происходит стандартно, ничего сложного в этом нет. Посещаете банк с паспортом, подходите к менеджеру. Он составляет документ, который вкладчик вместе с паспортом передает в кассу. Ему тут же выдаются наличные.

Если применилась автоматическая пролонгация

Многие банки прописывают это действие в условиях размещения вклада. В этом случае по завершению начального срока деньги не переводятся на счет До востребования, они продолжают лежать на вкладе. Что делать с ними дальше — решает сам клиент.

Обратите внимание, что ставка при автоматической пролонгации может поменяться. Ставки по вкладам имеют плавающее значение, они напрямую зависят от экономической обстановки, от ключевой ставки Центрального Банка.

В итоге договор мог быть заключен под 5%, но в течение его жизни что-то поменялась, и к программе применяются уже 4,8%. Тогда по завершению срока размещения после автоматической пролонгации доходность уменьшится до 4,8%.

Варианты развития события:

Последний случай рассмотрим подробнее. Например, вы захотели снять деньги через 3 месяца после продления. В этом случае набежавший доход за начальный срок размещения останется на месте. А вот прибыль, которая успела набежать после пролонгирования, будет убрана. Ставка за эти 3 месяца будет рассчитана по ставке вклада До востребования.

Если за период после автоматической пролонгации были начислены проценты и переданы клиенту, они будут вычтены с выдаваемой на руки суммы.

Можно ли досрочно снять депозит

Это личные средства вкладчика, поэтому он всегда может забрать их раньше оговоренного срока, хоть на следующий день после подписания договора. Вообще, банки это не приветствуют, но препятствовать этому не могут.

Стандартно банки проводят досрочное расторжение по ставке вклада До востребования. Это значит, что практически все начисленные проценты сгорят, будут пересчитаны на новых условиях. Например, если изначально это было 5% годовых, то при переводе на ставку вклада До востребования доходность рассчитается по 0,1%.

Как снять депозит досрочно:

Если по условиям вклада проценты периодически выплачивались вкладчику, проводится перерасчет. Выплаченная сумма вычитается, на руки клиент получает меньше.

Особые условия досрочного расторжения договора вклада

Указанная выше схема — стандартная, применяемая большинством банков. Но можно встретить и особые условия, практикуемые в некоторых финансовых организациях. Например, могут встретиться некоторые льготные условия выполнения этой операции.

Что такое льготное расторжение вклада? В этом случае банк не переводит депозит на счет До востребования, он просто уменьшает актуальную ставку. Например, изначально она составляла 5,4%. Но по условиям досрочного расторжения банк примеряет ⅔ этой ставки, то есть 3,6% годовых. Это явно лучше, чем 0,1%.

Льготные условия расторжения договора вклада раньше срока часто применяются к привилегированным клиентам.

Если программа предполагает частичное снятие средств, можно сохранить всю ставку целиком. Обычно такие продукты изначально выбирают те, кто не исключает, что деньги могут понадобиться раньше окончания периода действия вклада.

Особенности этой процедуры:

Так что, забрать вклад раньше оговоренного срока можно в любом случае. Но при стандартных условиях вкладчик однозначно понесет финансовые потери. Поэтому прибегать к процедуре нужно только в крайних случаях.