Две пенсии лучше чем одна

Была пенсия простая, а стала двойная. Кто и когда получает повышенные выплаты

Законы в России позволяют получать двойную пенсию, но это правило работает не всегда. Проблема в том, что каждый регион трактует законы как хочет. А сами пенсионеры порой не знают о том, что им положена повышенная выплата.

В 2020 году Счётная палата проверила работу Пенсионного фонда и выявила грубые ошибки в назначении пенсий. Выяснилось, что за 2017−2019 года пенсионерам не доплатили 2,2 млн рублей. Нарушения были в 50% случаев выплат.

Так происходит и потому, что люди не знают положенный размер пенсии или о праве получать повышенные и двойные выплаты.

Кому платят двойную пенсию:

Если вам положена прибавка, обратитесь в территориальное отделение Пенсионного фонда по месту регистрации или жительства. Юрист Артём Баранов советует подавать заявление в письменном виде. Также необходимо предъявить документы, подтверждающие право на двойную пенсию. Об этом эксперт рассказал News.ru.

Вопрос пенсии умершего человека тоже становится проблемой: если можно унаследовать деньги и имущество, как быть с выплатами? Пенсия умершего человека станет подспорьем семье, которая потеряла кормильца. Получение подобных выплат мы разбирали в материале «Кому отдадут пенсию умершего?».

Три пенсии вместо одной Как разобраться в пенсионной системе и начать откладывать на старость

Россияне мечтают получать в старости не меньше 30 тысяч рублей, однако средняя пенсия сегодня в два раза меньше этой суммы. Чтобы изменить ситуацию в свою пользу, будущие пенсионеры предпочитают откладывать деньги на депозитных счетах или хранить их «под подушкой». О других инструментах увеличения пенсионных накоплений знает чуть больше половины россиян, а использовать их собирается лишь пятая часть. Что выбрать — осторожный, но надежный ВЭБ.РФ, более рисковые стратегии частных управляющих или НПФ, а может попробовать копить самостоятельно? Попробуем разобраться.

Ожидание и реальность

В 2019 году НПФ Сбербанка провел опрос среди своих клиентов. Вопрос звучал следующим образом: какой должна быть пенсия, чтобы поддерживать комфортный образ жизни? Большинство респондентов (около 36 процентов) назвали сумму в 30 тысяч рублей. Вторым по популярности (28 процентов опрошенных) был ответ — от 45 до 60 тысяч. При этом на начало 2019 года средняя пенсия составляла чуть больше 15 тысяч рублей: эта сумма соответствует ожиданиям менее одного процента человек.

Разумеется, проблема разрыва между вероятной пенсией и суммой, достаточной для комфортной жизни, касается всех будущих пенсионеров. Решение проблемы многие видят в самостоятельном накоплении денег. Около четверти опрошенных планируют оформить банковский вклад, еще 21 процент собираются хранить сбережения дома. О финансовых инструментах, направленных на увеличение пенсии, знает лишь 58 процентов респондентов, а использовать их собирается менее 20 процентов. Разберемся, в чем преимущества и недостатки существующих способов увеличения пенсионных сбережений.

Не копить — а накапливать

К началу 2019 года в России официально работали свыше 70 миллионов человек. Все эти люди (вернее, их работодатели) ежемесячно делают обязательные пенсионные отчисления.

Пенсионные отчисления состоят из двух частей. Первая (16 процентов) — идет нынешним пенсионерам. Вторая (6 процентов) — формирует накопительную часть пенсии. Выплата последней не зависит от повышения пенсионного возраста и начинается с 60 лет (для мужчин) и с 55 (для женщин).

Именно накопленные пенсионные сбережения, по замыслу законодателей, должны влиять на увеличение пенсионных выплат.

Чем больше накопил человек на своем индивидуальном счете в пенсионном фонде, чем лучше распорядился этими деньгами страховщик, тем больше будет пенсия (при желании на этот счет можно перечислять деньги дополнительно, а также использовать для его увеличения материнский капитал). Однако здесь есть подводные камни: с 2014 года накопительные пенсии россиян «заморожены», поэтому все отчисления граждан (16 плюс 6 процентов) уходят на выплаты сегодняшним пенсионерам. Мораторий на «заморозку» несколько раз продлевался, и в результате на индивидуальные накопительные счета россиян соответствующая часть пенсии не будет поступать вплоть до 2021 года, а возможно, и дальше.

Таким образом, с 2014 года россияне не могут пополнять свои накопительные счета, однако имеют возможность распоряжаться этими средствами: отдавать их под управление тем или иным пенсионным фондам или управляющим компаниям (если накопления формируются в ПФР), которые показывают более высокую инвестиционную доходность и надежность.

Где деньги лежат

Тем, кто никогда не интересовался судьбой своих пенсионных накоплений, стоит начать с наведения справок: сколько денег и в каком фонде хранится. Узнать эту информацию можно разными способами. Один из самых удобных — запросить на сайте Госуслуг услугу «Извещение о состоянии лицевого счета в ПФР». В документе будет указан страховщик, управляющий средствами, а также сумма накоплений (которые увеличились за счет более или менее успешной работы фонда). Второй комфортный способ — запросить справку в личном кабинете на сайте Пенсионного фонда России. Для получения доступа к личному кабинету потребуется логин и пароль на портале «Госуслуги».

Если точно известно, что страховщиком является негосударственный пенсионный фонд, можно обратиться в НПФ, посетив офис или личный кабинет на сайте. Если вы до сих пор ничего не предпринимали в отношении своих пенсионных накоплений, то они по умолчанию поступали (и поступают) в Пенсионный фонд России (ПФР): деньги так называемых «молчунов» ПФР передает в управление государственной управляющей компании ВЭБ.РФ.

Холодный расчет

При желании можно сменить как управляющую компанию внутри ПФР (выбрать вместо государственной частную, и наоборот), так и пенсионный фонд. Также возможен переход из НПФ в ПФР и обратно. Впрочем, в НПФ выбрать управляющую компанию (УК) не получится: негосударственный фонд самостоятельно решает, с какими УК ему работать.

Решение о смене фонда или управляющей компании необходимо принимать, оценив безопасность и доходность. Лучше всего это делать с помощью официальных источников информации.

К примеру, список управляющих компаний, с которыми работает ПФР, опубликован на сайте пенсионного фонда. В настоящий момент ПФР допустил к управлению 18 компаний, которые отличаются по доходности, длительности работы на рынке и стратегиям формирования инвестиционного портфеля. Они могут быть более или менее рискованными. Но в целом и НПФ, и частные управляющие компании более ориентированы на риск, чем консервативный ВЭБ.РФ. Госуправляющий размещает средства накоплений в госбумаги, облигации российских компаний, часть средств инвестируется в депозиты банков. Ключевой для ВЭБа показатель — доходность размещения накоплений больше инфляции, и эту планку он берет на протяжении последних 10 лет.

Такими критериям как «стаж» и доходность следует руководствоваться и при выборе пенсионного фонда. На сайте «Все о накопительной пенсии» можно сравнить доходность фондов: ресурс позволяет запросить данные за год или за последние пять лет, а также сравнить показатели фонда с уровнем инфляции. Сравнив цифры своего фонда с лидерами и аутсайдерами, а также с инфляцией, можно принять взвешенное решение о выборе нового фонда или, напротив, не искать добра от добра. Еще важно удостовериться, что фонд входит в систему гарантирования накоплений Агентства по страхованию вкладов.

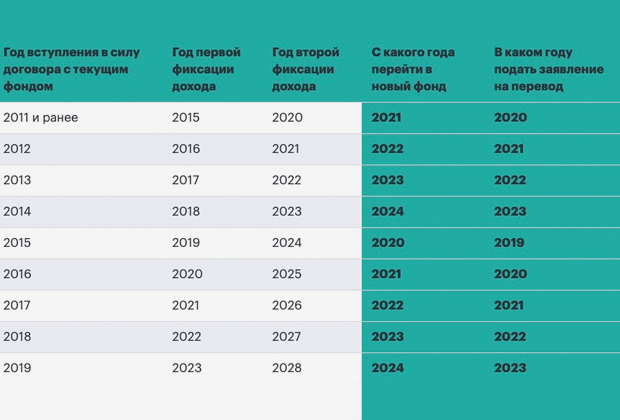

Планируя перевести накопительную часть пенсии в другой фонд, следует помнить о «правиле пяти лет». Перевести средства с сохранением накопленного инвестиционного дохода можно один раз в пятилетку. Если вывести средства раньше срока, доход, который успел заработать для своего клиента фонд за этот период, будет потерян. Определить, в каком году можно поменять страховщика и не потерять накопленный доход, можно при помощи таблицы.

Две пенсии — хорошо, три — лучше

Еще один способ обеспечить себе старость — сформировать третью пенсию с помощью добровольного пенсионного страхования. Для этого человек может выбрать негосударственный пенсионный фонд (НПФ), который оказывает такие услуги, подобрать оптимальный пенсионный план, а затем делать регулярные отчисления. Таким образом, по достижению 60-летнего и 55-летнего возраста (для мужчин и женщин соответственно) можно рассчитывать еще на одну пенсию, получив ее частями или сразу всей суммой.

На что стоит обратить внимание до подписания договора? Во-первых, оценить доходность фонда. Поскольку она может варьироваться от года к году, логично смотреть результаты на разных отрезках времени: год, три, пять лет. Далее следует изучить пенсионные планы НПФ, которые отличает сумма первоначального взноса, ежемесячных отчислений, период накоплений (прекратить отчисления можно задолго до выхода на пенсию), а также выплат.

Все идет по плану

Осенью этого года Минфин РФ анонсировал новый законопроект — «О внесении изменений в некоторые законодательные акты по вопросам негосударственного пенсионного обеспечения» (рабочее название «О гарантированном Пенсионном Продукте» — ГПП), который по сути предлагает альтернативный способ формирования пенсионных накоплений. Цель проекта — мотивировать людей добровольно откладывать на пенсию.

Какие дополнительные стимулы придумало государство? Во-первых, государство планирует гарантировать сохранность накоплений будущих пенсионеров (сейчас средства в системе негосударственного пенсионного обеспечения такой гарантии не имеют). Максимальная сумма гарантий может составить 1,4 миллиона рублей — по аналогии с действующей системой страхования банковских вкладов. Кроме того, добровольным взносам в НПФ не может угрожать и «заморозка», которая коснулась 6 процентов обязательных отчислений в накопительную части пенсии.

Также в законопроекте запланированы налоговые льготы как для физических лиц, так и для их работодателей. К примеру, взносы в ГПП граждан должны быть освобождены от НДФЛ, а компаниям, участвующим в финансировании ГПП своих сотрудников, предполагается выделить льготы по налогу на прибыль. Оператором этой системы должен стать национальный расчетный депозитарий, который будет знать всю историю добровольных накоплений гражданина.

Как обычно, когда речь идет о пенсионной реформе, эксперты расходятся во мнениях, сможет ли новая модель стать эффективной. Скептиков можно понять: если отчисления в ГПП — дело добровольное, то что мешает гражданину инвестировать самостоятельно? Например, вложиться в акции ведущих российских компаний вроде Сбербанка или Газпрома, разместить валютный депозит, инвестировать в недвижимость…

Однако у ГПП будет одно важное преимущество — упомянутая страховка. Правда, пока страховая сумма невелика: если 1,4 миллиона разделить на 258 месяцев (период дожития, который должен начать действовать с 2020 года), ежемесячная прибавка к пенсии человека, участвующего в формировании ГПП, составит около 5400 рублей. Однако в будущем страховую сумму в теории могут и увеличить.

Думать о пенсии никогда не рано

Куда и как дальше будет развиваться система негосударственного пенсионного обеспечения, пока можно только догадываться. Однако, судя по косвенным признакам, государство так или иначе будет наращивать свое присутствие. Об этом, в частности, свидетельствует анонсированная покупка ВЭБом 25 процентов акций НПФ «Благосостояние» — одного из крупнейших негосударственных фондов с 1,3 миллиона клиентов и 400 миллиардами рублей под управлением. Сделка, как ожидается, может пройти до конца года и должна создать игрока, «которому и правительство, и ЦБ, организации-работодатели и граждане смогут доверять». Рынок же, по идее, может получить еще один ориентир не только в системе обязательного страхования, но и в добровольных накоплениях.

Что бы ни происходило дальше с пенсионной системой, важно одно: каждый может самостоятельно решать, как поступать со своими сбережениями. И выбирать есть из чего. Безусловно, о формировании будущей пенсии стоит крепко задуматься (и не один раз), оценить все возможные варианты и выбрать лучший именно для вас.

Двойная пенсия: кто может получить

Определенные категории россиян получают одновременно две пенсии. При этом не всегда обе выплаты дает государство. Некоторые ответственные работодатели заранее заботятся о своих сотрудниках и помогают накопить деньги на корпоративную пенсию. Другие граждане самостоятельно готовятся к достойной старости.

Что такое двойная пенсия, кому положены такие выплаты от государства, и как еще получить двойные выплаты пожилым россиянам, расскажет Бробанк.

Кто имеет право на двойную пенсию

Право на двойную пенсию имеют такие категории россиян:

Двойную пенсию не назначают нетрудоспособным родственникам ликвидаторов. А также родным других граждан, которые получили облучение в 1957 году на производственном объединении «Маяк» и из-за сброса радиационных отходов в реку Теча.

Как оформить двойную пенсию

Оформляют двойную пенсию в двух учреждениях:

Из документов понадобятся:

После того, как сотрудник МФЦ ил ПФР принял заявление и документы, их рассматривают в установленном порядке. На принятие решения у работников 10 рабочих дней. После этого заявителя уведомят о принятом решении.

Каким военнослужащим пенсионерам положены двойные выплаты

Чтобы появилось право на страховую пенсию, необходимо:

После этого подтвердить право на получение второй пенсии. Военную пенсию при этом будут выплачивать одновременно со страховыми выплатами.

Требования для оформления второй пенсии

Бывший военнослужащий может устроиться на работу после увольнения в запас. При этом с нового рабочего места о бывшем военном пересылают сведения в Пенсионный Фонд, а также выплачивают все необходимые платежи в бюджеты. Для оформления двойной пенсии бывший военнослужащий должен соответствовать определенным требованиям:

Возраст, при котором появляется право на страховые пенсионные выплаты, меняется ежегодно в связи с пенсионной реформой. Поэтому понадобится ориентироваться на таблицу выхода на пенсию, которая действует на текущий момент.

Процесс оформления двойной пенсии военным

Чтобы оформить двойную пенсию военнослужащему, можно использовать один из трех способов:

Из документов понадобятся:

Не стоит писать ложные данные, так как страховой стаж сверяют со сведениями по лицевому счету. Вторую страховую пенсию назначают военнослужащему пожизненно.

Размер доплаты

Размер второй пенсионной выплаты можно рассчитать только с помощью формулы из ФЗ №400: СП = ИПК x СПК

Где СП — величина страховой пенсии, ИПК — индивидуальный пенсионный коэффициент, это те же пенсионные баллы, СПК — стоимость одного пенсионного балла в текущем году.

В 2020 году 1 пенсионный балл равняется 93 рублям, а для сравнения в 2019 году — 87,24 рубля. Вторую пенсию назначают без фиксированных выплат. При этом индексации пенсии в следующих годах будут проводить по общим правилам.

Вторая пенсия через НПФ

Государственная пенсия поделена на 2 части: накопительную и страховую. Страховую пенсию формирует Пенсионный Фонд РФ. Выплачивают деньги тем, кто уже достиг пенсионного возраста. Накопительную часть переводят в негосударственный пенсионный фонд. Деньги оттуда будут выплачивать по достижении пенсионного возраста. Эти выплаты никак не относятся к ПФР, поэтому взносы нужно оплачивать самостоятельно.

Суть работы НПФ в том, что вы вкладываете свои деньги, фонд инвестирует их в акции, облигации и частью дохода фонд делится с вкладчиками. Получается, что к моменту выхода на пенсию на вашем счету соберется сумма больше, той, которую вы вложили по факту. Если вкладчик не доживает до пенсионного возраста, уплаченную им сумму могут получить наследники.

Как выбрать пенсионный план в НПФ

Пенсионный план в НПФ — это программа, с помощью которой определяют сумму взносов и период получения пенсии. План можно выбрать самостоятельно из списка, который предлагает негосударственный пенсионный фонд.

Чтобы выбрать наиболее подходящий пенсионный план, обратите внимание на основные характеристики:

| Характеристики | Описание |

| Первоначальный платеж | Бывают пенсионные планы, когда сначала нужно внести большую сумму, а потом доплачивать понемногу ежемесячно. А бывают и такие тарифы, где можно накапливать с нуля. |

| Ежемесячные выплаты | Та сумма, которую нужно платить каждый месяц. В большинстве тарифов предусмотрена минимальная сумма вложения. Некоторые НПФ разрешают платежи только один раз в месяц. |

| Период накопления | Срок, в течение которого вы будете вносить сумму ежемесячно. При этом необязательно платить взносы вплоть до выхода на пенсию. Вы можете платить несколько лет, а оставшееся время ваши деньги будут реинвестировать и увеличивать итоговый доход. |

| Возраст получения негосударственной пенсии | Вы можете сами установить возраст для получения выплат по старости, но это можно сделать не раньше наступления официального возраста выхода на пенсию. Также обратите внимание на то, что чем дольше вы будете копить, тем больше будет размер выплат. |

| Период выплат | Накопления могут быть срочными и бессрочными. При срочных вы определяете период самостоятельно. Оставшиеся на счету деньги продолжают инвестировать, поэтому пенсию периодически индексируют. При бессрочном периоде пенсию начисляют до конца жизни. |

| Доходность НПФ | Чем выше доходность, тем выше пенсия. Но иногда НПФ может и уйти в минус, хотя такое случается редко. Любое инвестирование — рискованное мероприятие, поэтому выбирайте планы, где инвестируют в не самые доходные, а в самые стабильные активы — облигации, драгметаллы, акции госкорпораций. |

Это основные пункты, по которым нужно выбирать тарифный план НПФ. Все условия прописывают на сайтах, вы можете изучить их и выбрать наиболее выгодный и удобный для вас.

Плюсы НПФ

Главный плюс участия в программах НПФ — предоставление налогового вычета. Возврат части уплаченных средств можно оформить на внесенную сумму до 120 тыс. рублей в год. Например, если за 2019 год вы перечислили в НПФ 100 тыс. рублей, то в 2020 сможете вернуть 13 тыс. рублей.

Налоговый вычет оформляйте через подачу декларации 3-НДФЛ или через работодателя. Если хотите воспользоваться вычетом через работодателя деньги будут доступны уже в текущем году. Но 13% не будут удерживать только в случае, если взносы в НПФ переводят из заработной платы по вашему заявлению.

Существуют корпоративные программы софинансирования НПФ. В этом случае одну часть взносов выплачиваете вы, а вторую — компания, в которой вы работаете. Это добровольное решение работодателя, поэтому НПФ выбираете не вы, а компания. Вторую пенсию работники получают на таких же условиях, как если бы выплачивали взносы самостоятельно. Им полагаются и государственные выплаты, и корпоративные.

Минусы накопления через НПФ

Недостатки пенсии в НПФ:

Если принято решение перевести пенсионные накопления в НПФ, выбирайте проверенные компании, с высоким рейтингом и положительными отзывами клиентов.

Все виды пенсионных выплат пенсионеры вправе получать на любые банковские карты. Вы можете излучить предложения от таких банков РФ как Сбербанк, ВТБ, Тинькофф, Почта банк и Альфа-банк.

Комментарии: 25

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Уважаемая Татьяна, к заявлению о назначении пенсии должна быть приложена справка ведомства по месту получения пенсии, о периодах службы, работы, учтенных при назначении военной пенсии, а также приобщены документы, подтверждающие гражданский стаж (трудовая книжка, трудовой договор или иные документы). Указанные документы необходимо предоставить в ПФР.

Уважаемый Алексей, необходимую сумму определяет ПФР. Фиксированная выплата начисляется всем пенсионерам.

Здравствуйте! Я 1960г. рождения (июнь), получаю военную пенсию. После увольнения имею гражданский страховой стаж 11,5 лет на октябрь 2021г. Достаточно ли этого стажа для оформления второй пенсии от ПФР в январе 2022г.

Уважаемый Сергей, требуемый страховой стаж, не учтенный при назначении пенсии по линии силового ведомства составляет в 2020 году 11 лет и будет ежегодно увеличиваться на 1 год до 15 лет в 2024 году. Но обратите внимание на коэффициенты. Минимальная сумма индивидуальных пенсионных коэффициентов на 2020 год она установлена в размере 18,6 и будет ежегодно повышаться до 30 в 2025 году.

Мне 56 лет. Военный пенсионер с 1998 года. Отработал в районах Крайнего Севера более 15 лет. С какого времени мне положена 2-я пенсия?

Уважаемый Иван, в комментируемой статье перечислены все категории граждан, которые имеют право на двойную пенсию. Пожалуйста, сверьтесь с ним.

Уважаемая Елена, ПФР откажет в обращении по факту выплаты пенсии задним числом, поскольку она оформляется со дня подачи заявления.

Я военный пенсионер, отслужил положенное время и теперь проживаю около 30 лет, в местности пострадавшей от аварии на Чернобыльской АЭС, в зоне с социально-экономическим статусом. Я признан официально чернобыльцем, т.е. человеком пострадавшим от радиационной катастрофы. По закону, я имею право на одновременное получение двух пенсий, за выслугу лет и страховую по старости.

Имею ли я право на льготную страховую пенсию по старости. Но в льготной пенсии с 57 до 60 лет мне отказали, т.к. якобы льготная пенсия по Чернобылю, является тоже государственной. Но льготная пенсия составляет всего 3 года. Они, эти 3 года прошли, льготная пенсия закончилась. Теперь увеличили пенсионный возраст. Но по закону, увеличение пенсионного возраста, чернобыльцев не касается. Но ПФР отказывает мне в назначении пенсии и в 60 лет, прибавляя мне увеличение пенсионного возраста.

Меня интересует, имею ли я право выйти на страховую в 60 лет? ПФР утверждает, что уменьшение возраста выхода на пенсию по старости, как чернобыльца, меня не касаются, т.к. я двадцать лет назад носил погоны. Но погоны меня не защищали от радиации и я работал не военным, а уже гражданским человеком в загрязнённой радиацией зоне.

Уважаемый Юрий, рекомендуем вам обратиться с этим вопросом в территориальное подразделение ПФР в вашем регионе. Актуальный номер телефона вы можете найти по этой ссылке.

Обращался, говорят что именно военные идут на пенсию по старости на общих основаниях. Чернобыльская радиация на военных якобы не действует и страховая пенсия для нас работавших на гражданских предприятиях говорят — не является страховой!

Мне даже «гробовые» выплачивают.

А пенсию платить нельзя. Вот 28 сентября будет суд.

Уважаемая Любовь, выплата придет только на вашу пенсию.

Имею ли право получить вторую льготную социальную пенсию.первая пенсия военная сейчас работаю но флоте

Уважаемый Евгений, нет, получение двух льготных социальных пенсий не предусмотрено.

Скажите пожалуйста, а какая пенсия больше: ветеран труда или житель блокадного города Ленинграда? Моей маме при оформлении документов в 2004г.

(переезжали в другой район города) сказали что пенсии одинаковые, а я не верю.

Уважаемая Галина, с этим вопросом необходимо обратиться в региональный контакт-центр ПФР по телефону 8-800-600-04-78.

Я получила накопительную пенсию а 2020г,а как мне узнать всю выплатили или нет,пенсия находилась в сбербанке

Уважаемая Елена, вы можете обратиться с заявлением непосредственно в банк, вам могут предоставить выписку по счету.

подскажите.мне в этом году исполняется 50 лет.из них я 11 лет проработал в шахте.-тоесть пенсия в 50 лет.И 20 лет в милиции пенсия по достижении предельного возраста в 50 лет и выслуга 20 лет.в пенсионном сказали что я должен выбирать одну из двух пенсий.а инспектор по труду сказал что я должен получать двойную пенсию.вот и вопрос так ли это?сведений нигде других нет а получается у меня первого списка 31 год-льготного стажа. пенсию насчитали аж 10200 по милицейскому а по шахтерскому 12600 на выбор

Уважаемый Александр, гражданам, имеющим одновременно право на различные пенсии в соответствии с законодательством Российской Федерации, устанавливается одна пенсия по их выбору в соответствии со ст. 3 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации».