Двойная вершина в трейдинге что означает

Двойная вершина в трейдинге, как фигура разворота в теханализе

Что значит в теханализе двойная вершина и двойное дно

Двойная вершина в теханализе – это разворотный паттерн прайс экшен, часто встречающийся в трейдинге на финансовом рынке Форекс. Графическая формация может сигнализировать о глубокой коррекции цены или об окончательной смене предыдущего тренда с формированием нового глобального движения.

Если говорить максимально простым языком, то двойная вершина (дно) выглядит, как буквы М и W соответственно. Образуются эти буквы исключительно после длительный трендовых движений. И всегда разворотная формация состоит из трех составных частей:

Выбор таймфрейма не сильно влияет на отработку данной конструкции. Везде он отрабатывает одинаково хорошо.

В этой статье мы с вами полностью разберем стратегию трейдинга и методики проведения технического анализа. Разберемся как применять классические свечные модели двойная вершина, а также зеркальную перевернутую формацию двойное дно.

Если мы рассматриваем теханализ W-образной фигуры двойное дно (double bottom), то она строится диаметрально противоположно.

У многих возникают сложности поиска конструкций на японских свечах после их изучения. График МТ4 представлен линией – это маленький лайфхак.

Если же разбирать яркие различия теханализа, то можно выделить:

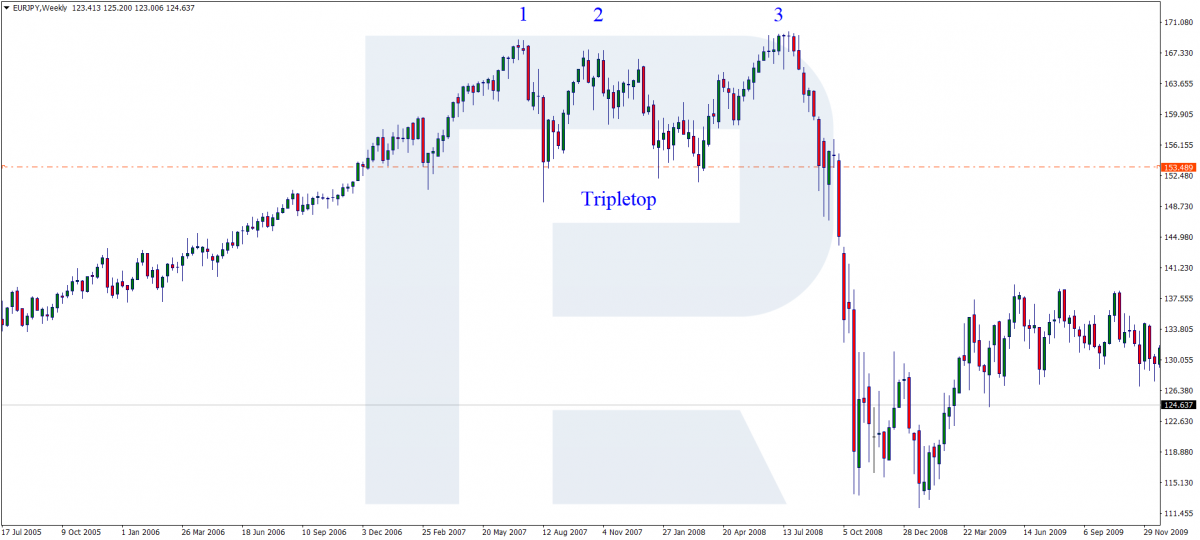

Тройная вершина и тройное дно

Если сравнивать с М-образной фигурой, то модифицированная версия тройная вершина содержит больше на один пик и одну низину. Эти три максимума и два минимума образуют флэт, зажатый между двух зон.

После того, как сформировалась поддержка, совершается еще одно промежуточное восхождение примерно на тот же максимум. Затем предпринимает успешную попытку пробить уровень.

По тройному дну технический анализ проводится наоборот.

Фаза консолидация внизу графика не с первого раза пробивает сопротивление. Идет следующий спад и импульсный пробой с последующим возвратом.

Стратегии торговли двойной вершины

Для подтверждения открытия ордера можно использовать специальные ценовые фильтры и индикаторы:

Эти дополнительные фильтры можно успешно практиковать с сочетанием двух таймфреймов для того, чтобы войти в рынок:

Рекомендуется пользоваться таким сочетанием временных интервалов, как D1 – M30, H1 – M15, M30 – M5.

Ниже мы изучим пять основных методик теханализа и трейдинга данных фигур.

Вход в момент пробоя линии шеи

Это самый агрессивный, а также рискованный метод постановки ордеров в трейдинге на Форексе. Используется он преимущественно не терпеливыми трейдерами, которые не хотят долго ждать пробоя с ретестом для открытия позиции. На практике мы часто видим большой шип с возвратом обратно и срабатыванием стоп лосса.

Один из способов совершения продажи – это установка селл стопа, который исполнится как только рынок заденет сопротивление.

Не рекомендую применять эту методику трейдинга, а рекомендую ждать пока курс актива зафиксируется за зоной пробития.

Закрепление на уровне поддержки или сопротивления

Классический способ трейдинга является консервативным способом торговли этих фигур.

Проанализируем пример трейдинга при ретесте уровня основания двойного дна:

По всем правилам теханализа выставление ордера в лонг произошло на следующий день при откате к уровню прорыва. Получается полная смена тенденции с резким растущим движением валютной пары.

Если Вы не можете сидеть в рынке когда вырисовывается разворот, то задействуйте отложенные ордера. Buy limit используется при бычьей формации или sell limit при медвежьей ситуации. Главное – это соблюдать меры безопасности, а именно постановка приказа стоп лосс.

Открытие ордера на ретесте к проторговке или зеркальному уровню

Здесь все просто, для тех кто знаком с механикой построения данных зеркальных зон.

Зеркальный уровень – это переход поддержки в сопротивление или наоборот. При этом касания уровня, как сверху так и снизу, наблюдаются примерно на одной котировке. Допускается погрешность лишь в несколько пипсов на таймфреймах М1-М5 или несколько пунктов на таймфреймах повыше.

На примере ниже образовался зеркальный уровень, который оказывается шеей. Через сутки цена от него совершает перелом тренда с сильным разворотом от этой зоны. Отработка сигнала с фиксацией прибыли должна происходить на минимуме предыдущего дня по правилам выставления тейк профита зеркального уровня.

Разберемся с теханализом данной ситуации. Точка прорыва приходится и основанием паттерна, и зеркальной зоной, от которого мы можем совершать шортовые сделки. Не лишним будет задействовать перевод сделки в безубыток, это позволит вам избежать ненужных потерь.

Пробитие линии тренда

Довольно-таки популярный метод трейдинга для открытия позиции, основанный на входе на повторном тестировании.

При этом возможно три варианта расположения уровня пробития линии тренда относительно основания формации:

На примере ниже представлен первый вариант техники входа по этой стратегии. Покупка получилась на порядок раньше классического, что позволило забрать большую прибыль. Тейк профит в момент постановки ордера рассчитывается исходя из потенциальной модели, еще не образовавшейся.

На следующем примере проанализируем третий вариант при сильном нисходящем падении биржи:

Здесь мы видим, что цена пролетает шею перевернутой конструкции и открытие позиции осуществляется при возвращении к трендовой линии. Большим минусом является сильная удаленность покупки от границ диапазона конструкции. После чего происходит разворот тенденции рынка и валютная пара берет курс вверх.

Вход в рынок после ложного пробоя вторым пиком по ТС Ложный пробой

Рассмотрим конкретный пример трейдинга по валютной паре EURUSD. Как понятно по названию стратегии, для установки ордера нам необходим ложный пробой минимума прошлого дня, как в примере ниже. После пробоя поддержки, возврата и образования качественного паттерна по торговому алгоритму открывается сделку на покупку. Наблюдается резкий разворот с образованием серьезного растущего движения. Дальше интереснее. После роста котировок, с наибольшей вероятность цена дойдет до линии шеи нашей потенциальной бычьей конструкции. Здесь мы и фиксируем половину нашей позиции.

Второй этап ведения позиции. Ночью цена пробивает минимум прошлого дня (он же линия шеи) и возвращается выше. Когда сопротивление переходит в поддержку, актив вновь разворачивается и начинается двигаться вверх. Тейк профит потенциальной прибыли ставится на отметке расстояния высоты двойного дна, отложенного от основания формации вверх.

Итог нашей сделки: Мы заранее предвидели возможную ситуацию, а именно формирование двойного дна. Открытие покупки могло осуществиться по правилу сейф двумя ордерами и разными тейк профитами. В другом варианте мы закрываем две части ордера вручную в разное время. После отработки первой части позиции идет наблюдение дальнейшего развития событий. Только по причине отбития от шеи, вторая часть сделки держалась так долго.

Если рассматривать реальный трейдинг стратегии, то он представлен в видео:

Ошибки определения и торговли паттерна двойная вершина

Основные ошибки при трейдинге свечной комбинации в теханализе являются:

Постановка стоп лосса и тейк профита

Стоп лосс рассчитываем таким образом – самое экстремальное значение котировки + спред + 2 пункта по инструменту. Так как спреды на различных валютных парах, фьючерсах, опционах, индексах разные, то выбирайте активы с минимальными спредами для меньших издержек.

Чаще всего при постановке тейк профита измеряется высота фигуры, а дальше откладывается эта дистанция вниз от зоны пробоя.

Однако для максимизации своей прибыли можно использовать другие способы ведения позиции.

Для более профессионального трейдинга для установки тейк профита, также можно применять инструмент линий Фибоначчи. Подробнее в статье Уровни Фибоначчи в трейдинге.

Индикатор двойной вершины в теханализе

Рассмотрим популярный индикатор Automatic Double Top Finder на графике:

Индикатор находит три точки графика для определения двойной вершины. Затем соединяет их треугольником синего цвета для баевской ситуации, красного цвета для селл ситуации. Затем появляется стрелка, указывающая направление для открытия ордера.

Плюсы и минусы в торговле разворотной модели

Разберем преимущества данных формаций в трейдинге на Форекс:

Эти два безусловных плюса перекрывают все возможные минусы.

Если разбирать основные недостатки теханализа, то можно выделить:

Заключение

В этой статье мы с вами вместе изучили методику торговли и несколько алгоритмов работы с классическим паттерном двойная вершина и двойное дно. Научились ставить тейк-профит и стоп-лосс. Уделили должное внимание теханализу формирования модели на разворот тенденции. А также как дополнительный фильтр на продолжение движения. Со своей точки зрения обозначу, эти буквы М и W, уже давно зарекомендовали себя, как самостоятельные точки входа. Классика отлично себя показывает на фьючерсах, индексах, акциях, опционах, так же достаточно уверенно позволяют торговать и основные валютные пары. Кроссы, я бы рассматривал преимущественно с японской йеной. Японцы, верны своим традициям, как никто другой. Практика и применение линейного графика позволит вам научиться быстро определять модели на любых таймфреймах и графиках биржи Forex.

Абсолютно не важно какой у Вас опыт в торговле, рассмотренная формации может принести не мало пользы в теханализе.

Двойная вершина / двойное дно – нюансы работы с паттерном

Доброго времени суток, дамы и господа, форекс трейдеры. В сегодняшнем видеоуроке пойдет речь о секретах работы с классическим графическим паттерном “Двойная вершина / двойное дно”. Паттерн этот встречается часто, упоминается во многих книгах о форекс, но немногие знают как правильно его торговать.

Здравствуйте дамы и господа трейдеры. В этом видео-уроке мы поговорим о такой графической формации как двойное дно или двойная вершина. Встречается этот паттерн очень часто. Он является разворотным. И в этом уроке мы поговорим о том, как входить в рынок при возникновении этого паттерна. Как ставить стоп-лосы, цели. Как не попасться на ложный паттерн двойного дна / двойной вершины, на что следует обращать внимание. А также характеристики наиболее адекватной оценки этого паттерна.

Что такое двойное дно или двойная вершина?

Это паттерн появляется, когда цена доходит до каких-то значений, рисует максимум, затем идёт какое-то время вниз. Затем возвращается примерно к тому же уровню и рисует тот же максимум примерно на том же уровне, что и предыдущий, а затем разворачивается и идет вниз. Это в случае с двойной вершиной.

А в случае с двойным дном, как например на рисунке выше, цена доходит до определенных значений. Рисует минимум, затем идет вверх какое-то время, а затем возвращается примерно к тому же уровню и вновь разворачивается, рисуя нам второй минимум. И уже после этого цена начинает расти. Этот паттерн у нас будет называться двойное дно. Ну, а в случае, когда цена идет вниз, рисуя нам два максимума, это двойная вершина.

Думаю, понятно: в случае с двойной вершиной, этот паттерн является разворотным и способствует, впоследствии, движению цены вниз. В случае с двойным дном, этот паттерн опять же, является разворотным, но способствует дальнейшему росту цены, потому что она идет вверх. Соответственно, паттерн «двойное дно» разворачивает медвежий тренд, паттерн «двойная вершина» разворачивает бычий тренд.

На что стоит обращать внимание?

Допустим, у вас были открыты какие-то покупки, вы увидели двойную вершину и соответственно, решили выйти. Так вот, как же определить качественный это паттерн либо же, нет?

Во-первых, стоит обращать внимание, если на уровне двойного дна, или двойной вершины так же располагается уровень поддержки / сопротивления. В данном случае, у нас одна вершина, вторая и можно обратить внимание на то, что неподалеку располагается уровень. И он, как раз, практически накладывается на нашу двойную вершину.

Это придает дополнительную силу паттерну и он становится более значимым. Во-вторых, между двумя вершинами должно быть хотя бы шесть свечек. То есть, вершины не должны идти буквально друг за другом.

Между вершинами должно быть хотя бы 6 свечей. Чтобы это визуально выглядело, как 2 пика или впадины, а не 2 или 3 рядом стоящих свечи. Но в то же время учитывайте, что если вторая вершина очень далеко от первой, то такой паттерн, скорее всего, паттерном не является и это просто совпадение, и скорее всего какого-то сильного разворота тренда вы не увидите. Коррекцию, возможно, но не более. Соответственно, чем дальше расположена первая вершина от второй, тем паттерн слабее. Потому что попросту теряется во времени значимость графической формации.

Что интересно и на что попадаются многие новички, так это то, что они считают, что двойная вершина, либо же двойное дно, формируется только в том случае если цены практически одинаковые. Допустим, достигал хай здесь 1, 6245 и предыдущая вершина у нас 1,6245.

Вот только если в случае, когда цены совсем равны, только в этом случае паттерн считается правильным и стоит брать сделку. Как раз наоборот, если цены вершин, либо доньев очень и очень совпадают, буквально чуть ли не до пункта, то скорое всего, этот паттерн является ложным. Должно быть немножко некрасиво. Как на рисунке ниже, когда одна вершина выше другой, либо ниже другой, но они не идентичны.

Если же вершины идентичны, цена очень и очень близка к значениям предыдущей вершины, либо дна предыдущего, то, скорее всего, это ложный паттерн. И никакого серьезного движения вы не получите. Будет коррекция, но каких-либо больших движений вы не увидите. На них рассчитывать не стоит.

Поэтому, если увидите паттерн двойная вершина, или двойное дно и при этом цены вершин, либо же, доньев практически идентичные, то в такую сделку лучше не входить, такой паттерн лучше не рассматривать. Что касается расположения вершин, либо же, доньев относительно друг друга. В случае, если максимальные значения цены снижаются, допустим, первая вершина была на одном уровне, а чуть ниже вторая вершина, то велика вероятность продолжения движения вниз.

В случае, если у нас паттерн двойное дно и при этом второе дно у нас чуть выше, чем первое, то в этом случае наши шансы на то, что цена пойдет вверх, увеличивается. Как я уже говорил, чем дальше расстояние между двумя доньями либо вершинами, тем меньше вероятность того, что паттерн отработает сильно. Будет не какая-то маленькая коррекция, а сильное движение вверх, если это были донья или вниз, если это были вершины.

Поэтому старайтесь отбирать сделки, при которых второе касание оказывается по возможности, более низким, по сравнению с предыдущим. Наоборот в случае с двойным дном.

Что интересно, иногда вы можете встретить на форумах, либо же каких-то статьях упоминание паттерна тройное дно, либо же, тройная вершина. В этом нет ничего сверхъестественного, то же самое что двойное дно, но у нас три касания. Паттерн тройное дно работает так же, как двойное дно. Соответственно, тройная вершина работает так же, как двойная вершина. Поэтому, здесь никаких трудностей возникнуть не должно. Но чаще всего возникают двойное дно и двойная вершина. Если вы ищете сильные развороты, то обращайте внимание на пространство слева. То есть должна быть вот такая пустая область слева от цены и тренд должен быть довольно сильным и продолжительным.

А в случае, если разворот действительно состоится, можно поймать весьма и весьма большое движение. А если же, пространство слева выглядит заполненным, то соответственно на какой- то сильный разворот рассчитывать не стоит. Но сильные глобальные развороты встречаются не так часто, поэтому их поймать в любом случае, непросто. Так как они сами по себе возникают довольно таки редко.

Как же входить в рынок?

Давайте рассмотрим на примере двойного дна. Так как нам известно, этот паттерн разворотный. У нас сформировалась первая вершина, затем сформировалась вторая вершина и цена пошла вверх. Вы не знаете что делать, входить или не входить, когда входить, где ставить стоп-лосс и тейпрофит.

Как же мы будем входить в сделку? Для начала мы строим трендовую линию предыдущего тренда. Причем она должна захватывать максимум, предшествовавший второму дну. В данном случае, у нас был тренд вниз, значит, у нас трендовая линия будет построена примерно так. Далее мы ставим горизонтальную линию на уровне нашего последнего максимума, предшествовавшего второму дну, опять же.

И отмеряем расстояние от уровня двух доньев до нашего последнего максимума. В данном случае, 380 пунктов.

Входить мы будем, как вы догадались, при пробое нашей трендовой линий. А наша цель будет: расстояние от последнего максимума до уровня наших последних доньев. Она у нас была 380 пунктов и соответственно, мы его отмеряем от точки входа. То есть наша цель будет пробита, примерно, вот здесь.

Вход на пробое средний. И можете ставить, естественно, отложенные ордера, не обязательно сидеть перед монитором и дожидаться, когда же этот пробой произойдет и стоп-лос будет примерно на уровне наших двух доньев, чуть ниже. Причем, вот как раз интересный момент. Если у нас есть какой-то прям выделяющийся пинбар, как в данном случае, то не обязательно ставить его ниже лоу, потому что, в этом случае стоп-лос получится, скорее всего, очень большим. Чуть ниже общего уровня двух доньев. Вот, и таким образом у нас будет выглядеть сделка. В данном случае примерно 380 пунктов был тейкпрофит и 235 примерно пунктов стоп-лос. Вот такая могла получиться сделка.

Паттерны «Двойная вершина», «Двойное дно» и «Тройная вершина», «Тройное дно» на Форекс: учимся применять

Содержание статьи

Как видно из названия, данные фигуры формируются либо на вершине тенденции, либо у её основания. При этом, исходя из наблюдений за графиками, данные паттерны встречаются на всех таймфреймах и на всех видах графиков (японские свечи, бары и линейный график). Различие по временным интервалам заключается только во времени формирования паттерна и времени его отработки.

Данная категория паттернов технического анализа относится к разворотным — это значит, что отработка сигнала, как правило, приводит к развороту существующей тенденции или, в крайнем случае, к глубокой коррекции цены.

Теперь разберём подробнее эти технические фигуры, рассмотрим, как они формируются и как их использовать в торговле.

Правила формирования паттернов «Двойная вершина», «Двойное дно» и фигур «Тройная вершина», «Тройное дно»

Начнём с принципов формирования разворотных паттернов.

Двойная вершина

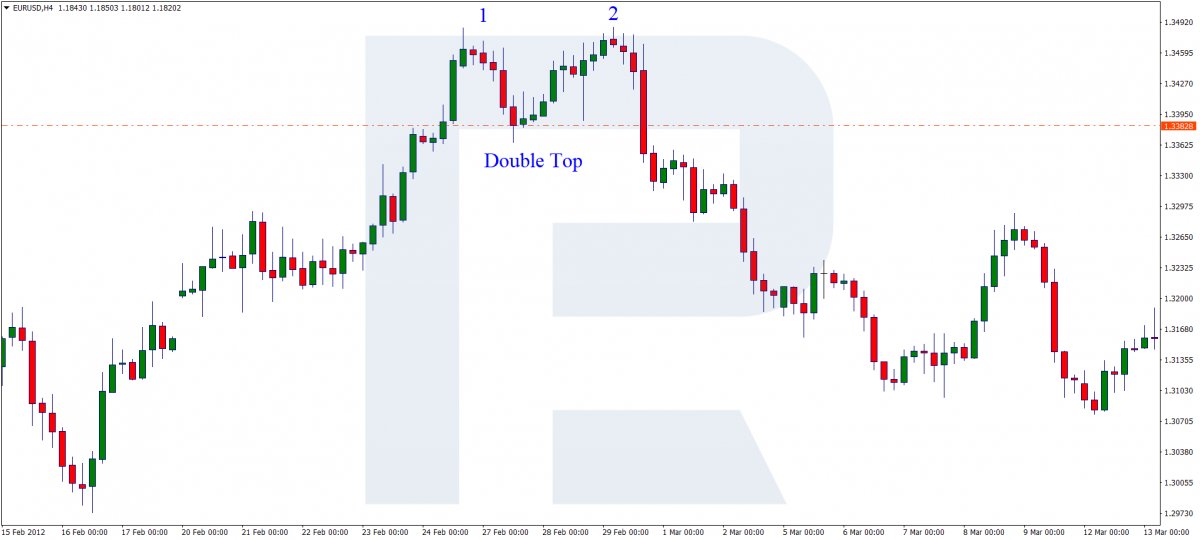

Паттерн «Двойная вершина» обычно формируется на пике восходящей тенденции. Чем старше таймфрейм, тем надёжнее фигура (это касается всех фигур, рассматриваемых в этой статье). При этом отработка сигнала может произойти на всех временных интервалах, включая М1, М5 и так далее.

Паттерн «Двойная вершина» выглядит как два максимальных значения, сформированных друг за другом. Теоретически, покупатели загоняют цену в максимальные значения, и далее часть из них начинает фиксировать позиции, тем самым снижая котировки. В это время некоторые опоздавшие участники рынка также вступают в игру, и цена вновь поднимается к тому же значению.

Два пика паттерна необязательно должны совпадать пункт в пункт, но визуально они выглядят как две вершины горы. Далее первые покупатели начинают фиксировать прибыли, в следствие чего цена начинает снижение, и второй волне ничего не остаётся, кроме как закрывать сделки в убытке или минимальной прибыли.

В итоге, котировки снижаются, и существующая тенденция меняет своё направление. Уровнем поддержки в данном случае будет минимальное значение, сформированное между двумя вершинами. Это отправная точка для торговли и расчёта потенциала сделки. Но о точках входа немного позже.

Тройная вершина

Паттерн «Тройная вершина» — это немного модифицированная версия паттерна»Двойная вершина». На практике она формируется таким образом: после сформированных двух вершин в рынок вливается ещё одна группа покупателей, которые надеются спровоцировать дальнейший рост котировок и заработать на этом. И действительно, котировки в этот момент поднимаются до максимумов и могут обновить предыдущие максимальные значения, но на этом всё и заканчивается.

Первая волна покупателей обладает большей критической массой (больше объём открытых позиций на покупку), в связи с чем котировки при закрытии ордеров начинают снижаться, тестируют уровень поддержки и далее, ломая восходящую тенденцию, формируют нисходящий тренд. Глядя на графики в истории, можно отметить, что такое происходит не всегда, и тенденция может сменить своё направление и без формирования разворотных фигур.

Двойное дно

Паттерн «Двойное дно» формируется в зеркальном отражении от двойной вершины. Выглядит она как два последовательных минимальных значения, образованных через небольшой промежуток.

Принцип формирования заключается в следующем: продавцы правят рынком и толкают котировки вниз, открывая большое количество ордеров на продажу. Достигнув определённого значения, некоторые медведи начинают фиксировать позиции, и цена формирует откат.

Далее вторая волна продавцов, надеясь заработать, вступает в игру, но когда цена достигает минимальных значений, остатки продавцов из первой волны закрывают оставшиеся позиции, и котировки начинают рост.

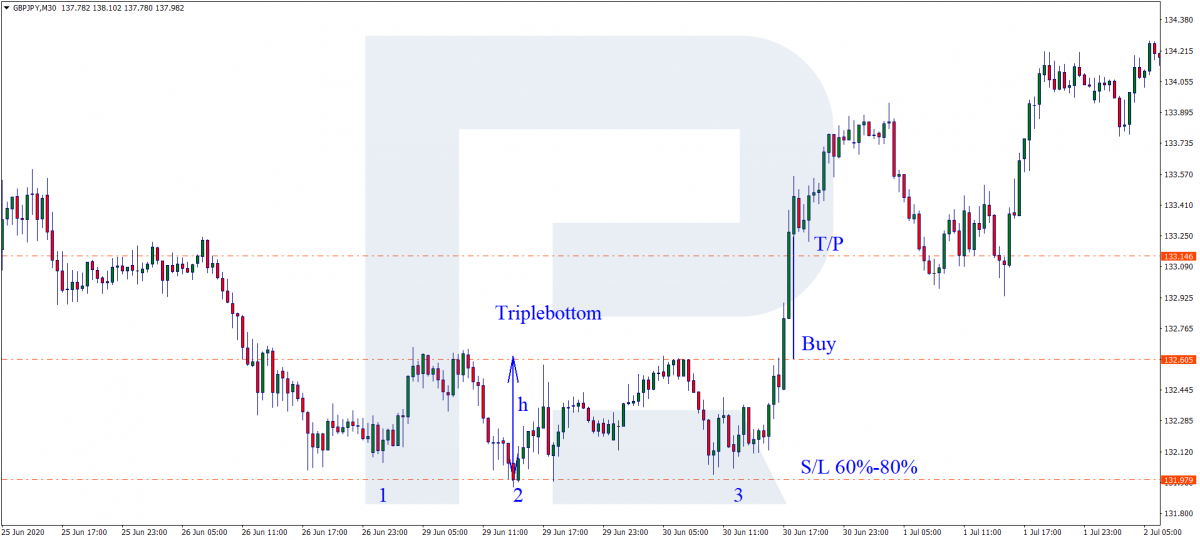

Тройное дно

Формирование паттерна «Тройное дно» происходит по похожему принципу, как и «Тройная вершина». После формирования второго дна в игру вступает ещё одна группа продавцов и пытается заработать на падении цены, при этом объёмов продаж у них оказывается недостаточно, и цена начинает рост.

При достижении ценой уровня сопротивления у трейдеров второй и третьей волны на открытых позициях, как правило, убыток, и в итоге им ничего не остаётся, как закрыть свои позиции. В результате этого котировки, протестировав уровень сопротивления, начинают рост и меняют существующую тенденцию.

Как торговать паттерны»Двойная вершина» и «Двойное дно»

Нам осталось разобрать только условия входа в сделку по данным фигурам.

Двойная вершина

Учитывая, что вершина говорит о развороте восходящей тенденции, сделки открываются на продажу. Трейдеры, которые торгуют агрессивно, могут открыть продажу ещё на стадии формирования второй вершины, что, на мой взгляд, не всегда оправдано с точки зрения рисков.

Наиболее подходящий вариант — это консервативная торговля. Продажа осуществляется после пробоя ценой уровня поддержки и желательно, чтобы свеча закрылась под этим уровнем. В этом случае, есть шансы, что паттерн начинает отработку, и третьей волны покупателей не будет.

Стоп Лосс выставляется за максимальное значение по фигуре. Несомненно, это достаточно большое значение, и для некоторых случаев оно не будет соответствовать правилам мани-менеджмента. В таких ситуациях лучше не использовать данную группу паттернов в торговле.

Потенциальная прибыль рассчитывается из расстояния от уровня поддержки до максимального значения (вершины) и будет потенциалом для Тейк Профита. В идеале, лучше использовать 60%-80% от высоты паттерна.

Двойное дно

Учитывая, что «Двойное дно» формируется внизу нисходящей тенденции, сделки открываются на покупку. Алгоритм следующий: по достижению ценой второй раз уровня сопротивления (в идеале, свеча закрывается выше него) открывается сделка на покупку.

Стоп Лосс выставляется за минимальное значение, Тейк Профит рассчитывается на основании высоты фигуры. Лучше, также как и с Двойной вершиной, в расчёт брать 60%-80% от высоты фигуры.

Как торговать паттерны «Тройная вершина» и «Тройное дно»

Тройная вершина

Торговля по паттерну «Тройная вершина» строится точно также, как и по «двойной», с той лишь разницей, что вход в сделку осуществляется после формирования третьей вершины и достижения ценой уровня поддержки. Расчёты Стоп Лосса и Тейк Профита идентичны паттерну «Двойная вершина».

Тройное дно

В случае с паттерном «Тройное дно» точка входа на покупку будет находиться в том месте, где цена пробьёт уровень сопротивления. Открывать позицию можно после того, как свеча закроется выше уровня сопротивления. Стоп Лосс и Тейк Профит рассчитываются аналогично паттерну «Двойное дно».

Заключение

Паттерны «Двойное дно» и «Тройное дно», а также паттерны «Двойная вершина» и «Тройная вершина» нечастые гости на графиках, но, тем не менее, в умелых руках они могут принести трейдеру хорошую прибыль. Прежде чем приступить к торговле по данным фигурам необходимо внимательно изучить графики и условия формирования разворотных паттернов.

Принцип формирования у всех одинаковый, но на разных инструментах фигуры визуально могут отличаться. При выборе таймфрейма для торговли необходимо учитывать, чтобы Стоп Лосс был в пределах ваших правил риск-менеджмента.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.