Ebitda и маржинальная прибыль в чем разница

Ebitda и маржинальная прибыль в чем разница

EBITDA (Earnings Before Interest, Taxes, Depreciation, Amortization) – отражает прибыль до уплаты налогов, процентов и амортизации (Earnings Before Interest, Taxes, Depreciation (для материальных активов) и Amortization (для нематериальных активов). Упрощенно, EBITDA показывает, сколько денег компания заработает, если не будет платить государству, кредиторам и акционерам.

Показатель EBITDA не является стандартизированным бухгалтерским показателем, а значит вы не найдете его в отчете по МСФО или РСБУ. Также EBITDA не является метрикой, утвержденной US GAAP. Компания сама может считать данный показатель по-разному с различными корректировками и как правило предоставляет его презентациях и пресс-релизах по итогам отчётного периода.

Также вы можете встретить такие показатели, как EBT (Earnings Before Taxes) и EBIT (Earnings Before Interest, Taxes). Если из EBITDA мы вычтем амортизацию, то получим EBIT — это прибыль до уплаты налогов и процентов. Если вычтем амортизацию и выплаченные проценты по обязательствам, то получим EBT — это прибыль компании до уплаты налогов.

Все эти три показателя используется при оценке компании, но все же, большее предпочтение рейтинговые компании отдают именно EBITDA.

Показатель EBITDA наиболее актуален в отраслях, где амортизация основных средств составляет существенные суммы. Ключевое преимущество данной метрики состоит в том, что она устраняет различия в доходности, вызванные платежами по процентам, и подходит для сравнения компаний с разным уровнем долга.

Как рассчитать показатель EBITDA?

EBITDA получается путем сложения прибыли до налогообложения, процентов и амортизации.

EBITDA = Прибыль до налогообложения + Амортизация + Финансовые расходы + Финансовые доходы

Прибыль до налогообложения (Income Before Income Taxes) — это разница между маржинальной (валовой) прибылью и расходами непроизводственного назначения, к которым относятся административно-управленческие расходы и расходы по сбыту произведенной продукции.

Амортизация (Depreciation and amortization) — это периодическое отчисление на уменьшение прибыли части начальных затрат на основные средства, отражающее снижение стоимости основного средства с течением времени. Амортизация не формирует денежных средств, а является лишь бухгалтерской составляющей затрат, которая, уменьшая прибыль, занижает объём фактически полученных в составе выручки денежных средств.

Процентные расходы (Interest expense) — это показатель того, сколько компания перечислила процентных платежей по кредитам, купонных выплат по облигациям в счет погашения своих обязательств по заемному финансированию.

Процентные доходы (Interest income) — она показывает эффект каких-либо уплаченных премий на периодическую амортизацию или эффект полученных скидок на периодическое наращивание.

Также, при анализе компании ещё рассчитывают рентабельность EBITDA (EBITDA margin) – она показывает прибыльность компании по первичной прибыли до различных выплат. Для Coca-Cola рентабельность по EBITDA за 2020 г. составит 39,65%.

Готовый коэффициент EBITDA

Также в карточке компании во вкладке «Финансовые показатели», вы можете посмотреть готовый показатель EBITDA и другие данные в динамике нескольких лет. Это поможет понять, как компания чувствует себя в рамках анализируемых 10-30 лет.

Плюсы и минусы показателя EBITDA

Плюсы:

● EBITDA весьма точно отображает «денежную прибыль» от основного вида деятельности компании;

● Показатель EBITDA можно использовать в кредитном и финансовом анализе, помимо оценки компаний;

● С помощью него можно оценить на сколько компания способна обслуживать свой долг;

● Не подвергается манипуляциям во внутренних статьях отчетности.

Минусы:

● Сложность в расчётах показателя EBITDA, поэтому мы считаем и собираем данные для вас;

● Каждая компания по-своему рассчитывает показатель EBITDA, что затрудняет сравнение компаний между собой;

● EBITDA не отражает потребности в будущих инвестициях компании.

Полезная информация и никакого спама

Хотите быть впереди рынка? Начните прямо сейчас!

Хотите быть в курсе всех событий? Начните прямо сейчас!

Газпром отчитался о рекордных финансовых результатах за III кв. 2021 г. по МСФО. Анализируем отчёт, считаем дивиденды Газпрома.

Подписывайтесь на наши

социальные сети

Как считать EBITDA

И зачем это делать

Когда инвесторы хотят оценить привлекательность компании, они сравнивают различные финансовые коэффициенты. Эти коэффициенты рассказывают о состоянии компании и ее проблемах. EBITDA — один из показателей эффективности компании.

Что такое EBITDA

EBITDA — Earnings Before Interest, Taxes, Depreciation and Amortization — это прибыль компании до вычета процента по кредитам, налога на прибыль и амортизации по основным нематериальным активам. EBITDA показывает реальную прибыль компании без поправок на факторы, которые не касаются операционной деятельности.

Этот финансовый коэффициент стали часто использовать с 1980-х годов для анализа закредитованности компаний. Единого метода расчета EBITDA на сегодняшний день нет, поэтому в разных источниках можно найти разные данные.

EBITDA интересна инвесторам и аналитикам, потому что можно сравнивать компании из разных стран с разной налоговой нагрузкой. Аналитики смотрят на этот показатель для анализа кредитоспособности предприятия. Собственники или крупные инвесторы могут учитывать его, когда запускают новые продукты или обдумывают слияние и поглощение.

Чем отличаются EBIT и EBITDA. EBIT — это прибыль до вычета налога на прибыль и начисленных процентов по кредитам. То есть этот показатель не учитывает амортизацию по основным средствам и нематериальным активам:

EBIT = Чистая прибыль + Налог на прибыль + Начисленные проценты по кредитам

Еще можно рассчитывать по формуле:

EBIT = Выручка − Операционные расходы

По смыслу EBIT ближе к свободному денежному потоку.

Чем отличается EBITDA от операционной прибыли. Операционная прибыль связана с коммерческой деятельностью компании и показывает ее успех.

Операционная прибыль = Выручка − Себестоимость − Коммерческие, административные и общие издержки − Иные операционные издержки

Расчет операционной прибыли начинается с выручки, а расчет EBITDA начинается с чистой прибыли. На чистую прибыль влияют неоперационные прибыли и убытки, а также единоразовые расходы и доходы. Таким образом, операционная прибыль учитывает только коммерческие расходы, а EBITDA учитывает и неоперационные расходы.

Скорректированная EBITDA — это модифицированный показатель. Разные компании могут вычитать из EBITDA разные статьи.

За счет корректировок компания может приукрасить результаты, а скорректированная EBITDA может быть на 30—40% выше.

Например, Lenta LTD вычитает убытки от разовых неоперационных расходов или изменения учетных оценок:

Плюсы и минусы EBITDA

Аналитики используют EBITDA, потому что показатель очищен от влияния разных систем налогообложения и учета. Он позволяет быстро сравнить деятельность компаний по крайней мере из одной отрасли.

Минус EBITDA в том, что показатель игнорирует многие важные параметры бизнеса. Например, чем выше оборачиваемость запасов, тем лучше, но EBITDA не учитывает этот показатель. Еще не учитываются инвестиции в производство, хотя они сильно влияют на будущие результаты компании. Наконец, в разных странах ставка налога может отличаться в несколько раз, а при прочих равных чем меньше налоговая нагрузка, тем лучше для бизнеса.

Таким образом, EBITDA не должна быть единственным показателем для оценки бизнеса и принятия управленческих или инвестиционных решений. Некоторые специалисты по финансам вообще не рекомендуют использовать EBITDA.

Как рассчитать EBITDA и где найти готовые данные

Крупные компании в своих финансовых отчетах и на сайтах публикуют EBITDA. Как правило, они поясняют, как считают этот показатель, поэтому инвесторам не надо тратить время на расчеты.

Формула расчета EBITDA. Самостоятельно считать EBITDA необязательно. Показатель можно найти в финансовых отчетах крупных компаний и на справочных сайтах, например на « Кономи-ру ».

Те, кто любит математику и бухгалтерский учет, могут подсчитать EBITDA двумя основными способами. Первая формула начинается с чистой прибыли. Эту формулу еще называют расчетом «снизу вверх»:

EBITDA = Чистая прибыль + Начисленный налог на прибыль + Начисленные проценты по кредитам + Амортизация основных средств и нематериальных активов

Исходные данные можно найти в консолидированной отчетности. Но в этой формуле может быть много неоперационных расходов и доходов, а также единоразовые прибыли и убытки. Точные данные без корректировки по этой формуле получить нельзя.

Вторая формула начинается с выручки:

EBITDA = Выручка − Себестоимость товаров или услуг − Коммерческие, административные и общие расходы + Амортизация основных средств и нематериальных активов

Эти данные учитывают только операционные результаты, но сама формула сложнее.

«Газпром» рассчитывает EBITDA иначе и подробно формулу в финансовом отчете не раскрывает:

Расчет EBITDA по РСБУ. В РСБУ показателя EBITDA нет, но есть показатель EBIT. Для расчета по РСБУ инвестору нужно подставить в формулу значения соответствующих строк из баланса и приложений к нему. Как правило, амортизацию основных средств и нематериальных активов включают в себестоимость. Посчитать EBITDA по РСБУ в чистом виде сложно.

Пример расчета EBITDA по данным ПАО «Калужская сбытовая компания». Данные для расчета я взяла из финансовой отчетности по РСБУ и по МСФО за 2018 год. Свои расчеты сверила с « Кономи-ру ».

Инвестиционные показатели на основе EBITDA

Рентабельность по EBITDA показывает доходность основной деятельности компании — прибыль без учета затрат на выплату процентов по кредитам, уплату налога на прибыль и амортизацию. Это уровень прибыли до всех отчислений, или создаваемая компанией стоимость.

Например, EV/EBITDA ПАО «Калужская сбытовая компания» за 2018 год — 11,02. Это значит, что компании понадобится 11 прибылей до уплаты налогов, процентов и амортизации, чтобы окупить свою стоимость.

Коэффициент Debt/EBITDA показывает уровень закредитованности компании, то есть может ли компания обслуживать и возвращать долги. ЦБ считает, что закредитованными являются организации, у которых показатель больше 4.

Некоторые российские компании рассчитывают свои дивиденды в зависимости от этого показателя. Например, ПАО «Полюс» в положении о дивидендной политике обещает выплачивать дивиденды в размере 30% от EBITDA каждые полгода, если отношение чистого долга к скорректированной EBITDA составляет менее 2,5.

Маржа EBITDA

Опубликовано 29.06.2021 · Обновлено 30.06.2021

Что такое Маржа EBITDA?

Маржа EBITDA – это показатель операционной прибыли компании в процентах от ее выручки. Акроним означает прибыль до вычета процентов, налогов, износа и амортизации. Знание рентабельности EBITDA позволяет сравнивать реальные показатели одной компании с другими в своей отрасли.

Есть несколько альтернатив EBITDA, которые используются инвесторами и аналитиками, чтобы понять прибыльность компании:

В любом случае формула определения операционной рентабельности проста. EBITDA (или EBITA, или EBIT), деленная на общую выручку, равняется операционной рентабельности.

Таким образом, у фирмы с выручкой 125 000 долларов и EBITDA 15 000 будет маржа EBITDA 15 000 долларов / 125 000 долларов = 12%.

Ключевые моменты

Как используется EBITDA

Это позволяет легко сравнивать относительную прибыльность двух или более компаний разного размера в одной отрасли. В противном случае цифры могут быть искажены краткосрочными проблемами или замаскированы бухгалтерскими маневрами.

Расчет рентабельности EBITDA компании полезен при оценке эффективности усилий компании по сокращению затрат. Чем выше маржа EBITDA компании, тем меньше ее операционные расходы по отношению к общей выручке. (Дополнительную информацию см. В разделе « Как рассчитать маржу EBITDA с помощью Excel? »)

Следовательно, хорошая маржа EBITDA – это относительно высокий показатель по сравнению с аналогами. Аналогичным образом, хорошая маржа EBIT или EBITA – это относительно высокий показатель.

Например, после снижения своих годовых расходов почти на 17% в 2017 году маржа по EBITDA выросла до 35% по сравнению с примерно 30% в предыдущем году. Маржа EBITDA компании выросла, несмотря на снижение годовой выручки на 3%.

GAAP и не-GAAP

Преимущества и недостатки маржи EBITDA

Маржа EBITDA сообщает инвестору или аналитику, сколько операционных денежных средств генерируется на каждый доллар полученной выручки. Затем это число можно использовать в качестве сравнительного ориентира.

Краткая справка

Хорошая маржа EBITDA – это более высокий показатель по сравнению с аналогами. Хорошая маржа EBIT или EBITA также является относительно высоким показателем.

Например, небольшая компания может зарабатывать 125 000 долларов в год и иметь маржу EBITDA в размере 12%. Более крупная компания заработала 1 250 000 долларов в год, но рентабельность по EBITDA составляла 5%. Очевидно, что меньшая компания работает более эффективно и максимизирует свою прибыльность, в то время как более крупная компания, вероятно, сосредоточилась на росте объемов для увеличения своей прибыли.

Подводные камни EBITDA

У исключения долга есть свои недостатки при оценке результатов деятельности компании.

Компании с высоким уровнем долга не должны оцениваться с использованием маржи EBITDA. В финансовый анализ таких компаний следует включать крупные процентные платежи.

Кроме того, маржа EBITDA обычно выше, чем маржа прибыли. Компании с низкой рентабельностью сделают акцент на марже EBITDA как на мерило успеха.

Наконец, компаниям, использующим показатель EBITDA, предоставляется больше свободы действий при его расчете, поскольку EBITDA не регулируется GAAP. Фирма может исказить цифру в свою пользу.

Показатель EBITDA

В периоды публикации отчетности компаний инвесторы с особым вниманием ждут не только классических показателей — чистой прибыли, выручки, задолженности компании (как краткосрочной, так и долгосрочной), но и ряда «синтетических» показателей, напрямую не присутствующих ни в отчетности по МСФО (международным стандартам финансовой отчетности), ни в РСБУ (российских стандартах бухгалтерского учета). Один из них — показатель EBITDA (Earnings before interest, taxes, depreciation and amortization) — прибыль до вычета процентов, налогов, износа и амортизации. В этой статье мы расскажем простым языком, что такое EBITDA, как рассчитать этот показатель, для чего он нужен и в чем его отличия от классических составляющих отчетности.

Чтобы лучше понять смысл мультипликатора EBITDA, ознакомимся с методикой его расчета. Для вычисления коэффициента EBITDA нам понадобятся «Прибыль до налогообложения» (присутствует в Отчете о прибылях/убытках), а также «Износ и амортизация», «Проценты полученные» и «Проценты уплаченные» (эти показатели присутствуют в Отчете о движении денежных средств). Традиционно для вычисления EBITDA берется отчетность по МСФО. Фактически формула расчета EBITDA выглядит следующим образом: из суммы «Прибыли до налогообложения», «Износа и амортизации» и «уплаченных процентов» вычитаются «полученные проценты».

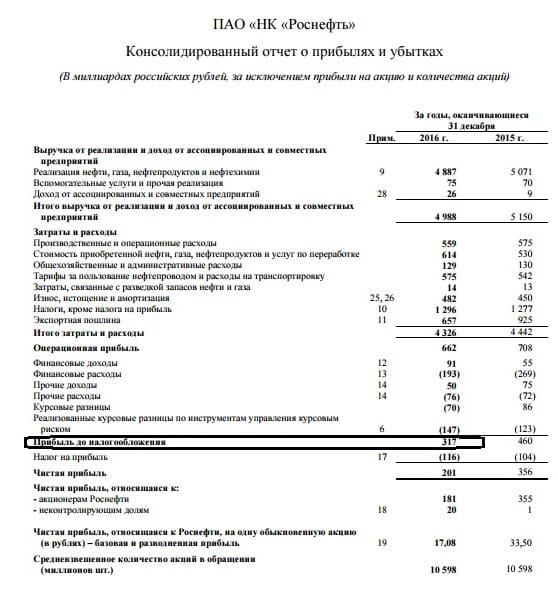

В качестве примера расчета EBITDA возьмем показатели компании «Роснефть» за 2016 год. Из годового отчета по МСФО рассматриваем «Отчет о прибылях и убытках» и берем значение прибыли «до налогообложения» — 317 млрд руб.

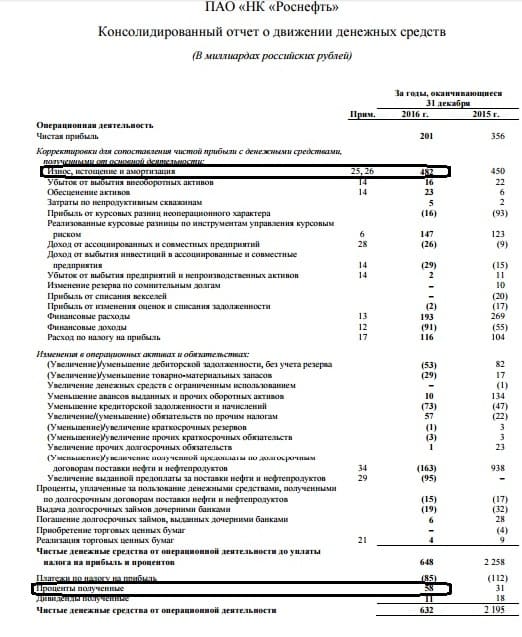

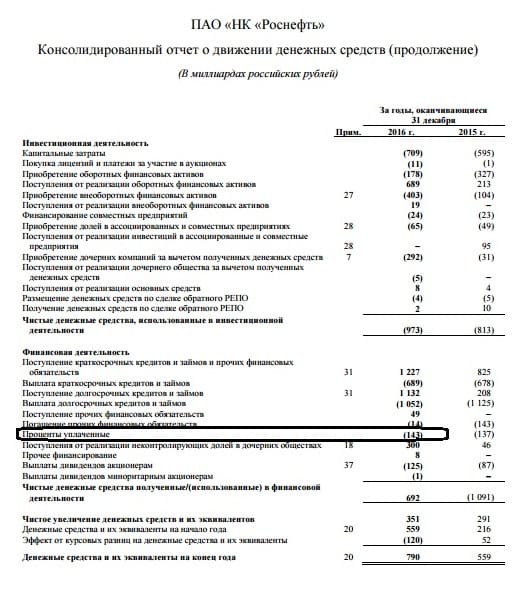

Далее перемещаемся в отчет о движении денежных средств, состоящий из разделов операционной, финансовой и инвестиционной деятельности компании. Из отчета об операционной деятельности берем показатель «Износ и амортизация» — 482 млрд руб. и суммируем его с «Прибылью до налогообложения» — 317 млрд руб., а затем вычитаем «Проценты полученные» 58 млрд руб., тем самым получая 741 млрд руб.

Далее смотрим раздел о «Финансовой деятельности», в котором берем показатель «Проценты уплаченные» — 143 млрд руб., к которому прибавляем полученные 741 млрд руб. Получается итоговое значение EBITDA компании «Роснефть» за 2016 год — 884 млрд руб.

В процессе своей деятельности компания получает определенную выручку (4 887 млрд руб. в нашем примере), динамика которой является мерой экспансии компании своей отрасли. Выручка — это обычно самый большой показатель отчета о прибылях и убытках, и если вычесть из нее себестоимость, налоги и прочие показатели, получится чистая прибыль, так желаемая всеми инвесторами. Но один показатель чистой прибыли не в силах отразить реальное состояние дел в компании — поскольку предприятие могло, скажем, аккумулировать денежные средства три квартала подряд, а в четвертом потратить их на погашение задолженности, тем самым значительно сократив чистую прибыль. Но EBITDA суммирует проценты, которые были уплачены с прибылью до налогообложения. Говоря простыми словами, EBITDA показывает, сколько денег компания способна генерировать до их распределения на выплату налогов, процентов, а также износа и амортизации, которая особенно велика и сильно сокращает чистую прибыль в капиталоемких отраслях (например, нефтяной промышленности). Таким образом, финансовый показатель EBITDA менее волатилен, чем чистая прибыль, но при этом очищен от себестоимости продаж, коммерческих и управленческих расходов, а также от прочих доходов и расходов. Традиционно показатель EBITDA несколько меньше, чем выручка, но больше, чем чистая прибыль.

EBITDA применяют для расчета мультипликаторов, где показатель обычно заменяет чистую прибыль для получения менее волатильных данных, тем не менее способных отражать генерацию денежных средств компанией. Также этот показатель используется для расчета «Рентабельности по EBITDA», которая равна EBITDA/выручку от продаж.

Кроме того, EBITDA используют как стартовый показатель стоимости компании, предполагая, что компанию можно продать за 10 EBITDA. Но это, конечно, очень грубая, примерочная оценка.

Не все необходимые показатели присутствуют в отчетности компании — к примеру, EBITDA следует либо вычислять самостоятельно, либо черпать из дополнительных источников. Причем сама отчитывающаяся организация часто дополнительно рассчитывает показатель EBITDA, понимая степень заинтересованности в нем инвесторов. Естественно, показатель EBITDA характеризуется не только значением, но и динамикой. Кроме того, понимать этот показатель следует в совокупности с другими, сравнивая их динамику с остальными компаниями отрасли, для выявления наиболее интересных с инвестиционной точки зрения.

Мы постарались объяснить вам простыми словами, что такое EBITDA. Хотите больше информации? Подписывайтесь на еженедельную рассылку – и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Маржа EBITDA и маржа прибыли: сравнение различий

Опубликовано 17.06.2021 · Обновлено 17.06.2021

Маржа EBITDA и маржа прибыли: обзор

Разница между прибылью до вычета процентов, налогов, износа и амортизации (EBITDA) и стандартной нормой прибыли просто является вопросом исключения из общепринятых принципов бухгалтерского учета (GAAP).

Ключевые выводы

Маржа EBITDA

Корпоративный бухгалтерский учет должен соответствовать стандартам и практике, которые в совокупностиназываются общепринятыми принципами бухгалтерского учета. EBITDA – отличный способ для корпоративных бухгалтеров начать сбор данных, но его не следует рассматривать как абсолютный результат. Это связано с тем, что многие считают EBITDA скорее общим ходом, чем окончательной формой бухгалтерской практики.

Двумя наиболее распространенными показателями прибыльности не по GAAP являются прибыль до уплаты процентов и налогов (EBIT) и прибыль до уплаты процентов, налогов, износа и амортизации (EBITDA).

Рентабельность

В корпоративных финансах термин «маржа прибыли» обычно относится к одному из трех ключевых показателей прибыльности, утвержденных GAAP, которые указываются в отчете о прибылях и убытках компании: маржа валовой прибыли, маржа операционной прибыли и маржа чистой прибыли.

Преимущество нормы прибыли по GAAP заключается в том, что их расчет стандартизирован, что упрощает сравнение между компанией и ее конкурентами. Однако были разработаны другие метрики, которые измеряют рентабельность несколько иначе. Хотя они не соответствуют стандартам GAAP, эти показатели могут быть полезны для бизнеса в качестве средства сравнения его собственных результатов из года в год.

Эти коэффициенты рентабельности отражают способность бизнеса превращать доллар дохода в доллар прибыли после учета различных видов расходов. Норма чистой прибыли, которую иногда называют просто маржой прибыли, широко считается одним из наиболее важных показателей финансового здоровья компании.

Ключевые отличия

Хотя они в чем-то очень похожи на своих коллег по GAAP, между маржой прибыли и маржой EBITDA есть существенные различия. Например, валовая прибыль отражает выручку за вычетом только тех затрат, которые непосредственно связаны с производством товаров для продажи. Операционная прибыль равна валовой прибыли за вычетом любых других накладных, операционных или коммерческих расходов, необходимых для ведения бизнеса, включая износ и амортизацию активов.

EBITDA, по сути, разделяет разницу между этими двумя показателями, учитывая все расходы, связанные с производством и повседневными операциями, но с добавлением стоимости износа и амортизации.

Краткий обзор

Как и в случае с аналогами по GAAP, маржа EBITDA равна EBITDA, деленной на выручку.

Разница между нормой прибыли EBITDA и стандартной нормой прибыли просто связана с ее исключением из принципов GAAP. EBITDA по-прежнему является нормой прибыли, но осмотрительная оценка компаний и акций включает анализ этого показателя в дополнение к марже по GAAP, а не вместо них.