Единый брокерский счет что это

В Едином брокерском счете пополнение. Встречайте Валютный рынок!

БКС Брокер продолжает развивать сервисы и услуги, которые помогут клиентам не только успешно инвестировать свои средства в рынок ценных бумаг, но и сделать это с комфортом.

Наши клиенты уже давно оценили возможности Единого брокерского счета, благодаря которому можно совершать сделки с ценными бумагами срочного и фондового рынков России и США, независимо от того, на какой из них в данный момент находятся денежные средства.

Теперь к Единому брокерскому счету присоединяется и Валютный рынок Московской биржи. Клиенты БКС смогут осуществлять операции на СЭЛТ с валютными парами на разных рынках без необходимости переводить денежные средства с одного счета на другой.

С присоединением Валютного рынка у клиентов БКС появились неоспоримые преимущества:

+Все валютные активы по денежным средствам будут отображаться в одном месте

Ранее, все позиции по иностранной валюте, приобретенной на Валютном рынке Московской Биржи, отображались в таблице «Лимиты по бумагам». Теперь вы сможете увидеть свои валютные активы в разделе «Лимиты по денежным средствам» в группе «USDR». Это позволит не тратить время на расчеты и снизить вероятность ошибок при планировании будущих сделок.

+ Все валютные активы теперь доступны для совершения операций на всех представленных в ЕБС площадках

Теперь вы свободно можете использовать свои валютные средства для совершения сделок с акциями российских и иностранных компаний, хеджировать становые, валютные и товарные риски на срочном рынке РФ, инвестировать в облигации и еврооблигации крупнейших российских корпораций. Теперь вы не упустите момент для совершения выгодной сделки!

+ Обеспечение для торговли на всех доступных площадках является общим

Вы можете работать с рублевыми активами под обеспечение валютных и наоборот. Даже если у вас отсутствует на счете рублевый остаток, теперь вы имеете возможность купить фьючерс или ценную бумагу под обеспечение иностранной валютой. Это открывает возможность использовать новые стратегии в торговле, реализовывать инвестиционные идеи и хеджировать риски, используя широкий инструментарий всех рынков.

С подробной инструкцией об изменениях в QIUK по валютному рынку вы можете ознакомиться по ссылке >>

Последние новости

Рекомендованные новости

Индекс МосБиржи теряет еще 2%. Уже ниже 3700 пунктов

Рубль устойчив к внутреннему и внешнему негативу

40% дивдоходности в российской бумаге в 2022

Ключевые события недели: Центробанки, дивотсечки, экспирация

Несправедливо забытые акции. Подборка №4

Инвесторы теряют на акциях Robinhood. Бумаги упали на 47% ниже цены IPO

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Интервью с «Открытие Брокер»: всё о едином счёте

Мы хотим быть ближе и понятнее для вас, поэтому приняли решение периодически публиковать интервью с топ-менеджерами «Открытие Брокер», в которых вы сможете найти ответы на наиболее актуальные вопросы. Сегодня в фокусе нашего внимания – «Единый брокерский счёт» (ЕБС). Этот сервис был представлен клиентам «Открытие Брокер» относительно недавно, однако сразу стал достаточно популярен среди инвесторов и профессиональных трейдеров. Мы встретились с начальником управления интернет-трейдинга «Открытие Брокер» Александром Дубровым, и спросили, чем хорош ЕБС, отличается ли он от предложений конкурентов, какие существуют особенности при его использовании и, конечно же, какие опасности таит его использование.

— Александр, ты давно руководишь управлением интернет-трейдинга в «Открытие Брокер», развиваешь разные интересные продукты. Вот относительно недавно стало известно, что на ЕБС стало возможно торговать парой евро-доллар на валютном рынке Московской биржи – абсолютно прозрачно, через лицензированного брокера. Круто это, в общем. Но прежде чем вдаваться в детали, расскажи, что вообще представляет собой единый брокерский счёт?

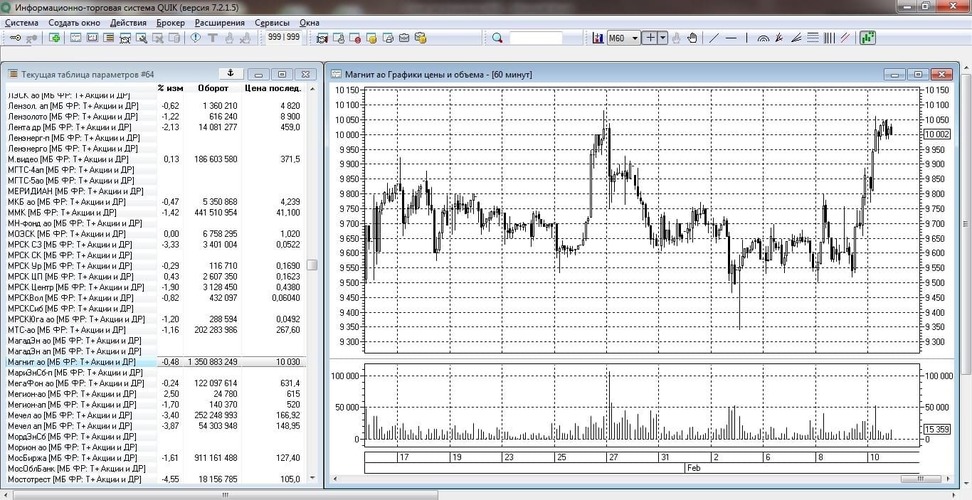

— Всё достаточно просто. Первое, для чего нужен ЕБС, – хранение всех денежных средств и активов в одном портфеле. Причём с точки зрения как внутреннего учёта, так и торговой системы QUIK. Что это означает? Если ты активно торгуешь, и периодически появляются какие-то торговые идеи, то не нужно перекладывать деньги или активы между счетами. Более того, если сидишь в одном активе (например, в долларах) и неожиданно появляется перспективная инвестидея в бумагах, то не нужно идти продавать валюту и, тем более, переводить её на фондовый рынок. Второе преимущество ЕБС – любой ликвидный актив на счёте можно использовать в качестве обеспечения. Имеешь доллары – можешь торговать под них любыми фьючерсами и ценными бумагами. Ещё ЕБС актуален в случае, если нужно открыть встречные позиции по базовому активу и фьючерсу на него, т.к. это можно сделать с пониженными залогами (по сути, востребовано хеджерами и невысокочастотными арбитражерами).

— Можешь привести конкретные примеры?

— А брокер берёт плату за использование обеспечения?

— Если сделка проходит в рамках одной торговой сессии, то нет. Если дольше, то брокер взимает стандартную ставку маржинального кредитования, её ещё называют ставкой за использование кредитного «плеча». Размер комиссии зависит от используемого тарифного плана. Стандартная ставка за рубли (в основном, привлекаются именно они) составляет от 15,5% и выше. Хочу особо отметить, что наша ставка по маржиналке честная. Некоторые брокеры используют в маркетинговых целях красивые ставки, которые можно получить только при некоторых условиях, соблюсти которые непросто.

— Кстати, вот ЦБ постепенно снижает ключевую ставку. А почему брокеры не снижают ставки маржинального кредитования?

— Это связано с особенностями брокерского бизнеса. Волатильность на бирже в последнее время существенно снизилась, что привело к снижению торговых оборотов – это можно увидеть по рейтингам ведущих операторов Московской биржи. И поскольку брокеры зарабатывают на комиссии, они не могут вслед за действиями ЦБ резко снижать ставки маржинального кредитования, из соображений операционной рентабельности. Тем не менее, сейчас, после очередного снижения ключевой ставки, мы всерьёз обдумываем снижение ставок фондирования наших клиентов.

— Исходя из вышесказанного, какая у сервиса ЕБС целевая аудитория? Кому он может быть интересен?

— В первую очередь, это трейдеры, которые используют любой стиль торговли. Инвесторам, предпочитающим сидеть в ценных бумагах, ЕБС тоже будет интересен, как минимум, для хеджа своего инвестиционного портфеля в сложные рыночные моменты – например, фьючерсами на индексы. Сервис точно не интересен опционщикам, т.к. этот инструмент не поддерживается. И, скорее всего, ЕБС не особо нужен тем, кто торгует только на одном рынке. Хотя даже для них есть неплохой вариант получения выгоды. Допустим, на ЕБС есть миллион рублей, на часть этих средств приобретаются «короткие» ОФЗ с доходностью 7,5-8% годовых, часть рублей остаётся под возможную отрицательную вариационную маржу. Далее, под бонды можно торговать на ЕБС фьючерсами внутри дня (при переносе позиции через клиринг будет взиматься комиссия за фондирование фьючерсной позиции). То есть и ставку получаешь на свои рубли, и под эти ОФЗ, которые хорошо дисконтируются, торгуешь. Красота.

— По поводу опционов. Почему нельзя ими торговать на ЕБС?

— Слишком большой риск. Ни один крупный брокер не даёт торговать опционами на ЕБС. Существуют всякие «чёрные лебеди», когда на рынке происходят жесточайшие движения. В такой ситуации при использовании опционов можешь остаться должен брокеру очень много денег. Более того, некоторые наши крупные клиенты очень довольны тем, что мы на ЕБС не даём торговать опционами. Для них важно, чтобы брокер качественно контролировал риски, понимая, что ситуации на рынке бывают всякие. Ведь порой может случиться так, что брокер даже не может клиента закрыть, потому что рынка нет: открываешь стакан, а там пусто, контрагентов нет, закрыть позицию нереально. Говоря о рисках, добавлю, что мы также не даем пониженного ГО направленным спекулянтам. Крупные клиенты этим очень довольны, ведь рисков для брокера существенно меньше, а трейдеров с небольшими активами на торговых счетах такой подход, возможно, немного огорчает. Пониженное ГО мы можем дать арбитражёрам, позиции которых нейтральны к рынку, а заработок формируется на неэффективности.

— Единый счёт в «Открытие Брокер» появился относительно недавно, позже некоторых конкурентов. Почему случилось отставание и чем сервис отличается от конкурентов?

— Нам действительно было нужно сделать много доработок в системах внутреннего учёта. ЕБС в «Открытие Брокер» – это действительно отдельный портфель во внутреннем учёте, и в отчётности во всей это именно отдельный портфель. В то время как у некоторых других брокеров это разные портфели, которые собираются во что-то одно на уровне QUIK. Плюс, когда мы делали ЕБС с валютой, нам пришлось дописывать бэк-офис, потому что бэк-офисы для валюты и для деривативов были разными.

Чем отличаемся от конкурентов? Тем, например, у нас есть валютный рынок, а у конкурентов нет или реализован иным образом – в инструментальной модели. Мы же перевели QUIK на денежную модель, у нас валюта в QUIK, при использовании ЕБС, отображается именно как деньги, а не как инструмент. Так гораздо правильнее, на мой взгляд, потому что расчёт риска на уровне торговой системы стал более точным. Например, в инструментальной модели QUIK считает, что валюта TOD и TOM – это два разных инструмента, тогда как денежная модель позволяет торговой системе понять, что это один и тот же инструмент с разными датами расчётов. Проще говоря, эта модель позволяет быстро «перевернуть» позицию, если например, ты сидишь в хорошем «плече» в TOD, а перевернуться нужно уже через TOM. Ещё одно преимущество – возможность купить евробонды на Московской бирже сразу после покупки TOD на валютном рынке, не делая переводов или не дожидаясь, пока QUIK поймёт, что USDRUB_TOD – это платёжное средство, деньги.

— А в чем профит вообще для брокера предлагать единый счет?

— Мы уверены, что ЕБС позволит клиентам совершать больше торговых операций. Клиенту удобнее торговать, потому что ему нужно меньше средств фондировать и, возможно, чаще занимать у нас. То есть раньше было три рынка, нужно было на всех них что-то держать, если везде торгуешь. Теперь, в ЕБС, все активы лежат в одном портфеле. Торговать начинаешь больше, потому что лимит на рынке стал шире.

— Насколько активно люди подключаются к ЕБС? Подтверждается ли предположение о том, что клиент начинает больше торговать?

— Из числа активных клиентов, то есть тех, кто в месяц совершает больше 5 сделок, на сегодняшний день порядка 30% подключили себе ЕБС. Мы точно знаем, что есть группа клиентов, которая пришла к нам именно благодаря наличию ЕБС с валютным рынком, с денежной моделью. То есть мы получили новых клиентов. Сервис стал востребованным.

— ЕБС поддерживает только QUIK. Почему?

— Потому что мы пока не можем договориться с разработчиком MetaTrader о том, как бы правильно реализовать риск-модель. То есть концептуально они согласны с тем, что единый счет нужно сделать. Но есть некоторые нюансы, которые они реализовывать на своей стороне пока не готовы в силу объективных причин. Количество пользователей данной платформы на срочном и валютном рынке очень велико, поэтому мы заинтересованы в проекте. Будем стараться решить эту задачу вместе с MetaQuotes.

— Что можешь рассказать про планы развития ЕБС? Будут какие-то нововведения?

— В ближайшее время мы добавим возможность принятия евробондов в обеспечение. Это касается как ЕБС, так и обычных счетов. Уже можно торговать на ЕБС парой евро/доллар – это мы сделали первыми среди крупных ритейловых брокеров. Также мы рассматриваем возможность добавления в ЕБС поддержки иностранного рынка – сейчас выбираем, какой именно добавлять: NYSE, NASDAQ или Санкт-Петербургскую биржу.

— Про пару евро/доллар. Прошло уже определённое время с момента внедрения. Пользуются клиенты опцией?

— Пользуются. Хотя в целом количество торгующих евро/долларом людей на биржевом рынке очень невелико по сравнению с так называемым внебиржевыми рынком Forex. Но мы по-прежнему уверены, что люди из темной, «форексной» стороны рынка, будут переходить на легальную, и ЦБ помогает в этом плане регулированием. Подчеркну, что я имею в виду именно так называемые «кухни». Впрочем, на моей памяти, физлица не имеют особой возможности выйти на нормальные организованные внебиржевые рынки (EBS, Reuters и пр.). Есть очевидный, совершенно понятный приток конверсионщиков, которым нужно оперативно поменять одну валюту на другую без перехода в рубли для сокращения транзакционных издержек.

— Что можно сказать про тарифы на ЕБС?

— Важно, что наши тарифы ничем не отличаются от стандартных. При переходе на ЕБС прежний тариф никак не меняется. Каким был, таким и останется.

— ЕБС существенно облегчает жизнь, это понятно. Но какие есть «подводные камни», ведь без них никуда?

— Из «необычного»: мы добавили новый тип комиссии за предоставление фондирования именно на ЕБС. У других брокеров это реализовано через репо или свопы, и даже не всегда до конца понимаешь, за что платишь. Мы же хотели, чтобы клиент имел представление о своих расходах. Называется эта комиссия «Предоставление информации по риск-поддержке достаточности ликвидного обеспечения». Её суть заключается в следующем: если ты на вечер имеешь какой-то актив – например, ОФЗ, в течение дня ты торгуешь фьючерсами под обеспечение этих ОФЗ, к концу дня ты позицию во фьючерсах не закрываешь. У тебя рублей вначале нет, или их очень мало, есть только ОФЗ, и ты торгуешь фьючерсами. В конце дня ты фьючерсную позицию не закрываешь, а переносишь через вечерний клиринг. Мы на этапе клиринга понимаем, что НКЦ требует N-ное обеспечение, у тебя на счёте рублей нет – мы счёт зафондировали за тебя в клиринговом центре. И на то, сколько от нас требует НКЦ в качестве ГО, начислим процентную ставку, равную стоимости использования плеча – от 15,5% годовых. То есть нужно учитывать, что фондирование не бесплатное при переносе позиции через вечерний клиринг и при отсутствии рублей на счете.

— Как подключить ЕБС?

— В ЛК надо только кнопку нажать, и на следующий день будет подключен ЕБС. Если ещё не клиент, то надо предварительно оформить брокерский счёт, сделать это можно дистанционно.

— Могу ли я потом перейти с ЕБС на обычный брокерский счёт, если мне что-то не понравится?

— Именно этот же счёт разделить, к сожалению, не получится. Но открыть новый и перевести на него активы – запросто, пожалуйста. Именно поэтому подключать ЕБС на ИИС мы даём только в офисе, чтобы клиент делал это осознанно. Льгота ведь может пропасть.

— Спасибо, Александр. Надеюсь, нашим читателям будет интересно почитать наш разговор.

— Я тоже. Кстати, если будут дополнительные вопросы, я всегда готов ответить.

Зачем открывать ИИС

Чтобы начать торговать на бирже, трейдеру нужно решить три основных вопроса: обзавестись свободными средствами, найти надёжного посредника и открыть брокерский счёт. И если в первых двух случаях всё индивидуально, то в третьем выбор ограничен всего несколькими вариантами. Для торговли на бирже используются два основных вида счетов — стандартный брокерский и ИИС (индивидуальный инвестиционный счёт). Чем они отличаются друг от друга? Какой вид счёта предпочтительнее для новичка? Кому точно стоит открывать ИИС? Разберём в нашей статье.

Основная возможность, которую предоставляет трейдеру стандартный брокерский счёт, — заключение сделок на бирже и, как следствие, получение от этого прибыли. При этом инвестор может выбирать для своих торговых целей любые активы: ценные бумаги (акции и облигации), валюту, паи фондов, производные финансовые инструменты (фьючерсы и опционы). Каждому, кто заключает договор с брокерской компанией, предоставляется специальное ПО, с помощью которого трейдер может наблюдать динамику цен на интересующие активы и проводить нужные операции.

Вся прибыль, которую получает инвестор от заключённых через брокерский счёт сделок, облагается подоходным налогом 13%. Налоговым агентом при этом является посредник — брокерская компания совершает платежи в бюджет. Инвестор сам решает, какое количество денег и когда вносить на брокерский счёт. Также он вправе выбирать принцип взаимодействия: торговать самостоятельно или пользоваться подсказками брокера. В последнем случае возможны вариации: совершать сделки самому, опираясь на советы профессионалов, или подключить услугу доверительного управления, когда сотрудники брокерской компании проводят операции на счёте клиента, ориентируясь на выбранную инвестиционную стратегию.

Чтобы популяризировать биржевую торговлю и обеспечить приток инвестиционного капитала в российскую экономику, с января 2015 года правительство ввело в обращение индивидуальные инвестиционные счета — ИИС. От обычных они отличаются тем, что позволяют оформлять налоговые вычеты, тем самым увеличивая прибыль от инвестиций. Преимущества таких счетов уже оценили сотни тысяч человек. Давайте разберёмся, в чём они заключаются и стоит ли открывать ИИС новичку.

Как и в случае со стандартным брокерским счётом, владелец ИИС может совершать сделки на бирже с любым из имеющихся активов. Но при этом — ещё и получать дополнительный доход, возвращая часть потраченных средств с помощью налоговых льгот. Причём тип вычета тоже можно выбрать индивидуально. Всего их существует два.

Есть у индивидуальных инвестиционных счетов и некоторые ограничения.

В остальном работа с ИИС не отличается от ведения обычного счёта: можно торговать самостоятельно, опираться при заключении сделок на консультации брокера или полностью доверить управление профессионалам.

Чтобы ответить на вопрос, нужно ли открывать ИИС, в первую очередь оцените свои возможности. Этот вид счёта подойдёт тем, кто рассчитывает на долгосрочное сотрудничество, поскольку расторгнуть договор, не потеряв право на вычеты, можно только по истечении трёх лет. Поэтому если планируете закрыть счёт раньше, то целесообразнее выбирать обычный брокерский. Многие инвесторы и вовсе предпочитают альтернативный вариант — совершать торговые операции через обычный счёт, а прибыль инвестировать в ИИС.

Вне зависимости от выбора вам потребуется надёжный посредник на фондовом рынке. Открыть индивидуальный инвестиционный счёт не выходя из дома можно в «Открытие Брокер» — достаточно просто оставить заявку, и мы проконсультируем вас по всем вопросам!

Что такое единый брокерский счёт

Чтобы стать участником финансового рынка и покупать или продавать акции, облигации, фьючерсы, опционы, валюту и другие финансовые инструменты, физическим или юридическим лицам нужно заключить договор с брокером. К мировым биржам доступ имеют только лицензированные компании, которые выступают посредниками между биржами и гражданами или организациями.

Акционерное общество «Открытие Брокер» — это профессиональный участник рынка ценных бумаг, лицензия на осуществление брокерской деятельности которого не ограничена по времени. После заключения договора на обслуживание в офисе компании или в личном кабинете клиента физические и юридические лица могут проводить сделки как на российском, так и на международных финансовых рынках.

«Открытие Брокер» своим клиентам предлагает специальный сервис под названием «Единый брокерский счёт». С помощью него сделки на разных рынках (срочном, валютном и фондовом) можно совершать из одного портфеля. Такой счёт объединяет клиентские средства и позиции в единый портфель на следующих рынках:

При работе на обычном брокерском счёте для проведения сделок с разными финансовыми инструментами нужно переводить деньги с одного рынка на другой или иметь средства на всех.

Главное преимущество единого брокерского счёта в том, что нет необходимости делать переводы между разными рынками. Для клиентов, использующих такой счёт, также действуют единые правила маржинальной торговли и кросс-обеспечения.

Сервис рассчитан на инвесторов и трейдеров с любым опытом работы. Чтобы начать им пользоваться, не потребуется много времени, подключить его можно в личном кабинете всего за пару минут. Стоимость сервиса ― бесплатно, а минимальный капитал отсутствует. Подключайте для своего удобства «Единый брокерский счёт» и торгуйте с комфортом вместе с «Открытие Брокер».

Словарь

По сути, брокерский счет похож на банковский: инвестор зачисляет на него деньги, а брокер их забирает и перенаправляет согласно указанию инвестора на покупку активов. Обратный процесс происходит при продаже активов: брокер продает актив и переводит деньги от продажи на брокерский счет, где они становятся доступны инвестору.

Что такое депозитарный счет

Вместе с брокерским счетом автоматически создается депозитарный счет, или так называемый счет депо. Если брокерский счет нужен, чтобы переводить через него деньги, то на депозитарном счете хранятся уже купленные ценные бумаги. Когда ценная бумага попадает на этот счет, депозитарий проводит регистрацию нового владельца.

В качестве депозитария может выступать то же юридическое лицо, что и брокер, а может — отдельное. Если депозитарный счет находится в отличном от брокерского месте, в случае проблем у брокера (например, банкротства), ваши ценные бумаги останутся в безопасности, вам придется лишь открыть новый брокерский счет у другого брокера. Если вашим депозитарием выступает ваш же брокер, то вам придется озаботиться переводом ценных бумаг в другую организацию.

За депозитариями в целом следит центральная организация — Национальный расчетный депозитарий, который принадлежит «Московской бирже». Особенность НРД заключается в том, что он хранит информацию об общем количестве ценных бумаг и инвесторов, но данными, кому какие бумаги принадлежат, он не располагает, правда, может их запросить при необходимости.

Разделение брокерского и депозитарного счета позволяет обеспечить дополнительную надежность приобретенных инвесторами ценных бумаг.

Страхование брокерского счета

В отличие от банковских счетов, на которых часть вкладов страхуется государством, у брокерских счетов никакой страховки в России не предусмотрено. Поэтому, если ваш брокер окажется нечистоплотным или просто обанкротится, у вас есть риск потерять деньги, которые находятся именно на брокерском счете. Чтобы избежать этого, старайтесь выбирать проверенных надежных брокеров с лицензией и не хранить большие суммы на счете, а сразу выводить их или вкладывать в активы, которые будут храниться уже в депозитарии.

Следует иметь в виду, что ценные бумаги и другие неденежные активы хранятся на счете депо, а вот валюта, как и российские рубли, остается на брокерском счете. Поэтому если вы хотите инвестировать в валюту, то имейте в виду, что на счете у вашего брокера она находится в меньшей безопасности.

Какие виды брокерских счетов бывают

Собственно брокерские счета, через которые переводят деньги брокерам и обратно, делятся по типу инвестиций:

Чем отличается брокерский счет от ИИС

Индивидуальный инвестиционный счет — это разновидность брокерского счета в России, который появился в 2015 году. С его помощью можно покупать и продавать бумаги. Однако в отличие от обычного брокерского счета у ИИC есть ограничения и преимущества. Последние позволяют инвесторам получать дополнительную прибыль.

Главные отличия ИИС от обычного брокерского счета:

Как использовать индивидуальный инвестиционный счет

Инвестор может открыть ИИС у брокера, покупать на него ценные бумаги и пополнять счет не больше чем на ₽1 млн в год. Если инвестор не выводит деньги со счета, то имеет право на налоговый вычет типа А или Б.

По льготе типа А можно получить не более ₽52 тыс. в год (13% от ₽400 тыс.) при условии, что у инвестора есть официальный заработок, превышающий количество вложенных средств.

Тип налогового вычета Б позволяет не платить НДФЛ от инвестиций. Он подойдет тем, кто часто и много торгует. Весь доход, который инвестор смог заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%. Как и другие финансы, размещенные на брокерских счетах, деньги на ИИС никак не застрахованы, поэтому очень важно выбирать надежного брокера.

Что такое субсчет

Сколько стоит открыть брокерский счет

Каждый брокер может самостоятельно формировать стоимость пользования брокерским счетом. В оплату могут входить следующие расходы:

Из этих составляющих брокеры могут формировать тарифные планы, по которым открывается брокерский счет. Сейчас все чаще применяются комплексные тарифы, когда в комиссию за сделку входят сразу все расходы.

Важно то, что брокер не заинтересован в успехе вашей сделки, он в любом случае получит свою комиссию. Кроме того, следует иметь в виду, что чем больше сделок вы совершаете, тем больше комиссий платите. Поэтому стоит решения о сделке принимать более обдуманно.

Как выбрать брокера для открытия счета

При выборе брокера следует проверить и учесть несколько моментов:

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.