Если неверный кбк в платежке что делать

Что такое КБК в платежке

Код бюджетной классификации используют для обозначения доходов и расходов бюджета при заполнении платежных поручений. Мы разобрались и готовы рассказать о том, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками, допущенными в платежном поручении.

Что такое КБК в платежке

Код бюджетной классификации в платежке — специальный цифровой код, должный обозначать доходы и расходы бюджета. Бухгалтерия организации сталкивается с этими кодами, когда делает платеж в бюджетную систему, но чаще всего не понимает, что это за последовательность цифр и что она означает в платежке. Какие КБК и платежки с 1 января 2020 года, можно посмотреть на этой странице — классификатор содержит актуальные сведения. Но чтобы понять структуру кода, взглянем на него подробнее. Рассмотрим, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками.

Из чего состоит код бюджетной классификации

Каждая цифра кода, указываемого в платежке, еще называется разрядом. Разряды объединяются в блоки следующим образом:

Первая группировка — административная. Она состоит из трех цифр и отражает шифр главного администратора поступлений. Например, код ФНС в платежном поручении — 182; код ФСС в платежке — 393.

Второй блок — доходный. В него включаются несколько информационных сообщений сразу. Первое из них (разряд 4) выражено одной цифрой и обозначает вид поступления платежа. Например, цифра 1 значит, что он пришел в виде налога, 2 — что пришел в виде безвозмездного поступления, 3 — от бизнеса и т. д.

Далее следует подгруппа. Это два знака, которые обозначают, на какие цели предназначается денежное поступление по платежному поручению. Так, 01 — налог на прибыль и подоходный налог; 02 — налог или сбор на социальные нужды, 08 — госпошлина.

Таблица поможет при заполнении платежного поручения. В ней приведена подробная расшифровка КБК, разряды указаны в отдельной колонке.

Что указывать в платежном поручении

Для налоговых и неналоговых доходов:

В третий блок также входят группа и подгруппа (соответственно две и три цифры подряд).

Следующий элемент в платежном поручении определяет код бюджета и состоит из двух цифр, обозначаемых следующим образом:

Что указывать в платежном поручении

Коды, по которым администраторы классифицируют поступающие платежи. Коды указаны в приложении 1.1 к Указаниям, утвержденным Приказом Минфина России от 01.07.2013 № 65н.

Коды для распределения платежей — бюджеты:

Далее стоят 4 ключевые цифры, которые определяют «причину» платежа (номера разрядов в КБК — 14, 15, 16, 17). Здесь важно понимать, что причин таких может быть всего три:

Так, например, на момент написания статьи при заполнении платежных поручений в общем случае принимаются следующие обозначения: платеж — 1000, 2100 — пени, 3000 — штраф. Например:

И, наконец, три последние цифры любого кода — это классификатор вида доходов (налоговые, неналоговые, от собственности и т. д.). Например, 010 — налоговый доход; 130 — поступления от оказания платных услуг, работ и компенсации затрат; 150 — безвозмездные поступления от бюджетов.

Что указывать в платежном поручении

Аналитическая группа подвида доходов бюджетов

Значения кодов утверждает Минфин России, финансовый орган субъекта РФ, муниципального образования. Если не утвердили, то укажите:

Статьи выбытия нефинансовых активов:

Поле КБК в платежном поручении

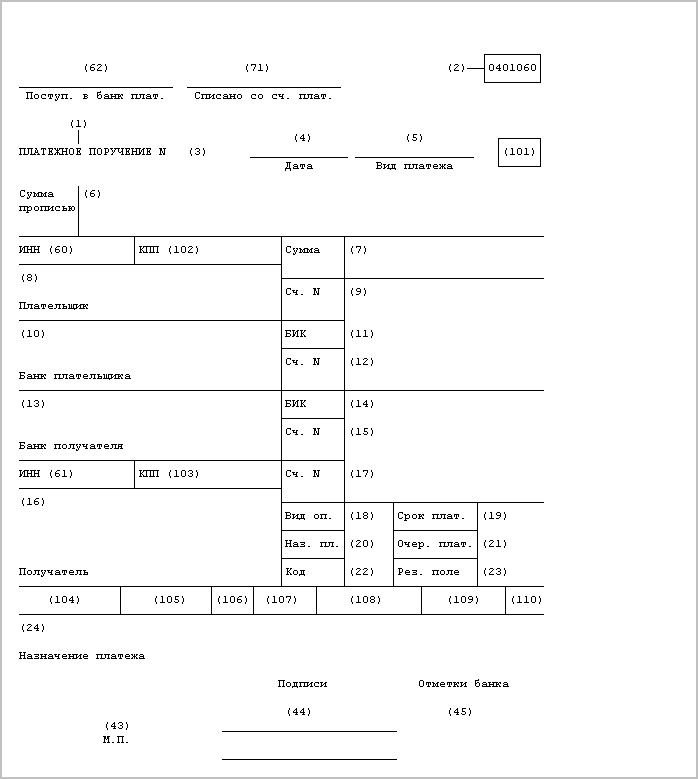

Каждому полю в платежном поручении присвоен собственный номер.

В платежном поручении есть отдельное поле для КБК (это 104 поле), и оно должно быть верно заполнено (правила заполнения платежного поручения вы можете посмотреть в «Положении о правилах осуществления перевода денежных средств» (утв. Банком России 19.06.2012 № 383-П). Если КБК указан в платежке неверно, то соответствующая сумма может быть отнесена к невыясненным платежам. Федеральное казначейство может отнести его в разряд «невыясненных».В то же время ошибка в указании КБК в платежке может привести к недоимке по налогу и страховым взносам.

Приведем пример заполненной платежки с внесенными данными о получателе:

Если в платежке неверно указан КБК, что делать

Плательщик может получить платежку с неверным КБК. Например, указан КБК 392 1 16 20010 06 6000 140, как заполнить платежное поручение (2018) по этому коду? Ответ один: такую платежку заполнять не нужно, поскольку этот код больше не используется. Ранее по этому коду уплачивались штрафы в ПФР за несвоевременную сдачу отчетности по страховым взносам. Теперь налоговый учет в ПФР администрирует ФНС, поэтому старый КБК утратил актуальность. Но если ошибка уже совершена, вы неверно указали КБК в платежном поручении и осуществили перевод денег, то действуйте следующим образом.

Шаг 1. В налоговую инспекцию или в территориальное отделение внебюджетного фонда необходимо направлять с заявлением об уточнении реквизитов платежного поручения. Заявление пишется в произвольной форме. К заявлению приложите копию платежки с отметкой банка.

Шаг 2. Решение по вопросу об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты обращения, когда инспекторы получили ваше заявление на уточнение платежа, или со дня подписания (регистарции) акта совместной сверки расчетов (если она проводилась).

Шаг 3. После истечения срока обязательно закажите в налоговой справку о расчетах с бюджетом или акт сверки, чтобы удостовериться, что инспекторы зачли сумму на правильный КБК.

Так как КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, то при обнаружении ошибочно указанного КБК в поручении на перечисление налога плательщик вправе обратиться в налоговый орган с заявлением об уточнении принадлежности платежа. Эта позиция неоднократно высказывалась Минфином (например, Письмо от 19.01.2017 № 03-02-07/1/2145).

20 вариантов ошибиться в КБК

ОКТМО, УИН, КПП, РСВ — хорошего бухгалтера таким не удивишь. Но для человека, далёкого от этой сферы, подобный набор букв иногда даже выговорить сложно. Они могут казаться несуразными или забавными, но у каждой есть своя особая роль в этом огромном механизме. Сегодня мы расскажем про КБК — три загадочные буквы, без которых не обходится ни одно платёжное поручение в бюджет государства.

Код бюджетной классификации (КБК) — связующее звено между налогоплательщиком и государством. Именно с его помощью деньги попадают в нужную «ячейку» государственного бюджета, исключая из процесса путаницу.

Недооценить важность КБК сложно: одна ошибка, и деньги попадут в неверный бюджет, либо вообще до него не дойдут. Во втором случае платёж отнесут к невыясненным, и он просто «зависнет», не попав по назначению. В обоих вариантах контролирующий орган посчитает, что оплата не была произведена, и начнёт ежедневно начислять пени.

Чтобы этого не произошло, важно понимать, зачем нужен код, где используется и как правильно его заполнить. Ошибка в КБК — это не только денежные траты. Дополнительная головная боль, стресс, потеря времени и сил при этом неизбежны. А если ситуацию запустить, возможна и блокировка расчётного счёта.

Разбор КБК для ИП, юридических и физических лиц

По структуре КБК — это большая матрёшка.

В нём есть 3 главных кода, которые делятся на различные группы и подгруппы. Количество чисел, их порядок и значение определяются приказами Министерства финансов, поэтому лирики или самодеятельности быть не должно.

Объясним его структуру в 2 раза короче, чем в приказах, избегая лишних канцеляризмов:

• 1-3 — Код главного администратора доходов бюджета;

• 4-13 — Код вида доходов бюджетов;

• 14-20 — Код подвида доходов бюджетов.

Код главного администратора доходов бюджета

Самый безобидный из всех: состоит всего из трёх цифр, а список администраторов и присвоенные им коды чётко прописаны в Приложении 6 к Федеральному закону № 459-ФЗ от 29.11.2018 г.

Главный администратор — это кто?

Это министерства и федеральные службы, которые формируют бюджет государства и активно в нём участвуют. К администраторам относятся, например, Министерство здравоохранения (код 056), Федеральная таможенная служба (153), Центральный банк (999) — всего их больше 80. 182 в нашем примере — это Федеральная налоговая служба.

Код вида доходов бюджетов

Он самый объёмный по наполнению и вариативности, так как включает группы, подгруппы, статьи и подстатьи.

Группы и подгруппы в приказе не разделены и прописаны единым числом: 100 — налоговые и неналоговые доходы; 200 — безвозмездные поступления.

Конечно, всё не может быть так просто, поэтому список есть и для групп:

• 101 — налоги на прибыль, доходы;

• 102 — страховые взносы на обязательное социальное страхование;

• 108 — государственная пошлина;

• 201 — безвозмездные поступления от нерезидентов.

Статьи и подстатьи в самом приказе, в отличие от групп, не представлены. В тексте есть лишь незаметная отсылка к Приложению, где прописаны все виды доходов в бюджет и коды к ним. Их задача — указать максимально конкретное назначение оплаты.

К примеру, коды по страховым взносам делятся на выплату страховой пенсии и накопительной, страхование от несчастных случаев на производстве и на случай временной нетрудоспособности в связи с материнством. Вариантов много, у некоторых подстатей есть разбивка даже по годам.

Завершает цепочку элемент доходов. Он похож на код главного администратора, но прописывает именно уровень бюджета, в который поступит оплата.

Разброс кодов здесь от 01 до 14: 01 — федеральный бюджет, 06 — бюджет Пенсионного фонда, 07 — бюджет Фонда социального страхования.

Код подвида доходов бюджетов

Заключительный элемент в структуре КБК также делится на группы, но всего на две: группа подвида доходов и аналитическая группа.

Группа подвида определяет в каком статусе находится платёжное обязательство: недоимки, пени или штрафы. Коды варьируются от 1000 до 7000. Код 0000 ставится только если в разрядах 4-6 стоит код 116.

У аналитической группы есть два основных варианта кодов: 100 — доходы; 400 — выбытие нефинансовых активов. В нашем примере 160 — это страховые взносы на обязательное социальное страхование.

Какие особенности есть у КБК?

КБК вещь очень непостоянная. Законы и приказы, в которых есть актуальная информация, меняются ежегодно, а порой и чаще. В интернете полно несвежих данных, поэтому при работе с кодами нужно с особой внимательностью выбирать источники. В Кнопке мы всегда отслеживаем такие изменения, поэтому, если вы не готовы листать бесконечные страницы приказов, или есть страх ошибиться, можете доверить отправку отчётов и подготовку платёжных поручений с заполнением КБК нам.

Помните, что при смене КБК старые становятся недействительны. Это особенно важно, если планируется оплата налога за прошлый период, когда действовали другие коды. Указывать нужно те, что актуальны сейчас.

Код классификации бюджета един на всей территории России и не меняется в зависимости от региона. И на том спасибо 🙂

С 2020 по 2021 год они не претерпели серьёзных изменений, был лишь расширен их список: ввели новые КБК для административных штрафов и тех, что указаны в первой части Налогового кодекса РФ.

Указали неверный КБК. Что делать?

Если такое всё же произошло, необходимо составить письмо на уточнение платежа. Повторный платёж при этом делать не надо.

Кнопка отправляет все письма электронно без дополнительных действий с вашей стороны. Если у вас не настроено удалённое общение с налоговой, то заявление в ИФНС отправляется в бумажном варианте, составить его нужно самостоятельно.

Установленной формы у заявления нет, но их нужно написать два: один остаётся в ИФНС, а на втором сотрудники налоговой ставят отметку о принятии, его вы забираете себе.

Налоговый орган рассматривает письмо и принимает решение в течение 10 дней. Рассказать об итогах ИФНС должна за 5 дней. После процедуры закажите справку о состоянии расчётов с бюджетом, где точно будет видно, числится ли у организации долг или переплата.

Что делать, если при перечислении налога в бюджет был указан неверный КБК?

Коды бюджетной классификации (КБК) предназначены для того, чтобы платежи от юридических лиц были корректно приняты системой и направлены по назначению в соответствующее ведомство.

Арбитражный суд Московского округа в своем недавнем постановлении от 22.06.20 № А40-258073/2019 пояснил, что нельзя считать обязанность по уплате налога неисполненной, если в реквизитах платежного поручения организации был указан неправильный КБК.

Ситуация-основание для судебного разбирательства

У организации-налогоплательщика произошла ситуация, когда при перечислении НДФЛ в платежном поручении в графе КБК ошибочно был указан код, предназначенный для уплаты страховых взносов.

В этой ситуации налоговая инспекция выступила с позицией, что подлежащая уплате сумма налога не поступила на соответствующий счет в бюджете. А значит, у ФНС имеются все основания для привлечения организации к ответственности. Был выписан штраф в размере 20% от неуплаченной суммы налога.

Инспекторы налоговой службы даже не приняли во внимание тот факт, что организация уже на следующий день после совершения ошибочного платежа обратилась в ведомство с заявлением на уточнение.

Мнение судей по данному делу

Дело рассматривалось в трех судах. Все они были единогласны в том, что решение налоговой инспекции о взыскании штрафа является необоснованным. Применить к организации штрафные санкции можно в случаях, если в платежном поручении неверно указан расчетный счет Федерального казначейства и наименование банка, поскольку некорректность этих данных приведет в отказе в совершении платежа, а значит налог будет считаться не перечисленным.

Если же допущенные организацией в платежном поручении ошибки не повлекли за собой не зачисление суммы налога на расчетный счет казначейства в бюджетной системе РФ, то плательщик имеет право уточнить неправильно указанные сведения в платежном поручении.

Из этого следует, что код бюджетной классификации не является решающим фактором при зачислении денежных средств в пользу бюджета РФ. Налогоплательщик имеет право на уточнение ранее совершенного платежа, если сумма успешно дошла до счета казначейства, при этом совершенно неважно, на какой уровень бюджета произошло фактическое зачисление средств. Судьи связывают это с тем, что бюджет РФ является совокупным и состоит из множества уровней прочих бюджетов.

В случае ошибки в КБК сумма уплаченного налога все-таки поступила в бюджет, неважно какого уровня, обязанность по уплате считается выполненной. А налогоплательщик имеет возможность подать заявление на уточнение данных в платежном поручении.

Мнения экспертов

Стоит отметить, что суд ссылался на ст. 45 НК РФ, действие которой прекратилось 1 января 2019 года. В настоящее время организация-налогоплательщик имеет возможность уточнить платежное поручение, даже если допустила ошибку в реквизитах органа Федерального казначейства.

Эксперты рекомендуют заполнять платежные поручения с помощью автоматизированных программ. Можно сформировать платежку в сервисе Контур.Экстерн непосредственно при сдаче отчетности. Если систематически прибегать к использованию программ, то риск совершения ошибок становится минимальным. В Контур.Экстерне проходят своевременно обновления, которые в автоматическом режиме вносят все изменения в реквизиты получателя, актуальные КБК, номера счетов управлений Федерального казначейства, коды для статуса плательщика. Соответственно данные в платежном поручении всегда будут актуальными.

Ошибка в платежном поручении. Инструкция к решению проблемы.

От совершения ошибки при заполнении платежного поручения не застрахован никто. Последствия описки всем известны: деньги уйдут не на тот счет. Отдельный случай – это неверное заполнение КБК. Что делать при обнаружении такой неточности?

Первым делом

Налоговый кодекс не закрепляет алгоритм действий компаний и предпринимателей при неверном указании КБК в «платежке». В этом случае советую руководствоваться положениями абзаца 2 пункта 7 статьи 45 НК. В норме сказано, что нужно делать «после обнаружения ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему на соответствующий счет Федерального казначейства». То есть, речь о тех случаях, когда деньги пусть и не туда, но тем не менее поступили.

Итак, первым делом нужно подать в инспекцию по месту своего учета заявление, в котором сообщить о неточности. К этой бумаге требуется приложить собственно само платежное поручение. В документе также необходимо высказать просьбу уточнить КБК.

Кроме этого, можно предложить налоговикам провести совместную сверку уплаченных сборов. Инициатором такой ревизии, кстати, может выступить и сама инспекция.

На основании заявления и акта совместной сверки (если она проводилась) ревизоры принимают решение об уточнении платежа. При этом они должны будут пересчитать размер пеней. Речь о процентах, которые были начислены на сумму налога, за период со дня его фактической уплаты до момента принятия инспекторами решения об уточнении платежа.

Однако на практике все так гладко происходит далеко не всегда. В результате – возникают многочисленные споры компаний с инспекциями.

Острые углы

Дел об оспаривании действий чиновников – в случае их отказа уточнить платеж – суды рассматривают немало. При этом арбитры едины в своем мнении. Они приходят к выводам, что указание в платежном поручении неверного кода бюджетной классификации не влечет неперечисление в бюджет суммы налога. В качестве примера можно привести постановление ФАС Восточно-Сибирского округа от 14 мая 2013 года по делу № А33-8935/2012.

Таким образом, исполнение обязанности по уплате сборов не ставится в зависимость от правильности указания КБК в платежных документах. Ведь этот код необходим лишь для правильного распределения средств между бюджетами.То есть, вменить в вину бухгалтеру то, что фирма не уплатила налог, в такой ситуации невозможно.

Ошибочное указание КБК не приводит к неуплате средств.

Следовательно, основания для доначисления налога и соответствующих санкций в таких ситуациях отсутствуют (постановление ФАС Восточно-Сибирского округа от 21.05.2008 г. № А33-15157/07-Ф02-2044/08, постановление ФАС Западно-Сибирского округа от 22.12.2010 г. по делу № А03-6827/).

Существующий, но неверный код

Может сложиться и другая ситуация: бухгалтер указал существующий, но неверный код. Например, сумма налога перечислена на имущество по месту нахождения обособленного подразделения, а не юридического лица. Коротко расскажу об одном деле, как раз по такой ситуации (определение ВАС РФ от 25.12.2009 г. № ВАС-16862/09 по делу № А37-99/2009). Арбитры тогда признали, что компания правильно исчислила сумму подлежащего уплате сбора на имущество, перечислила ее на счет Федерального казначейства, и денежные средства поступили в бюджетную систему страны.

Код другого налога

Еще одна ошибка может быть связана с тем, что бухгалтер указал КБК не того налога, который собирался уплатить. Например, КБК 18210301000010000110 при уплате НДФЛ, хотя этот код соответствует НДС. Налоговики часто в подобных ситуациях «встают в позу» и отказываются удовлетворить просьбу компаний об уточнении платежа. Предпринимателям же ничего не остается, как идти в суд. Каков же исход споров?

Организация обжаловала отказ налоговой в уточнении платежа. Согласно позиции арбитров, компания вправе подать заявление об этом, если она ошиблась в платежном поручении. В результате служители Фемиды удовлетворили требования фирмы, руководствуясь такими аргументами: налог был перечислен в бюджетную систему РФ, у инспекции отсутствовали основания для отказа в уточнении платежа с ошибочно указанным КБК (Постановление ФАС Западно-Сибирского округа от 13.09.2010 г. № А75-301/2010.)

Неверный КБК внутри одного налога

Если же указан неверный КБК внутри одного налога, то проблем возникнуть вообще не должно. Ревизоры, как правило, в этих ситуациях приводят операции по лицевому счету организации в порядок на основании ее заявления.

Свое мнение по вопросу неправильного указания кодов в платежках налоговики высказали в Письме Минфина от 29 марта 2012 года № 03-02-08/31. Чиновники напомнили, что код бюджетной классификации относится к группе реквизитов, позволяющих определить принадлежность платежа, и в соответствии с пунктом 7 статьи 45 НК его можно уточнить. Они подтвердили, что Кодекс не предусматривает, что неправильное указание КБК в платежном поручении является основанием для признания обязанности по уплате налога неисполненной.

Если же компания обратится с просьбой о зачете образовавшейся переплаты, то она не застрахована от отказа ревизоров пересчитать сумму пеней. Чиновники могут сослаться на то, что в соответствии со статьей 78 НК, делать этого они не обязаны. То есть инспекторы начислят пени на сумму налога, вовремя не уплаченную в бюджет в связи с указанием неверного КБК в платежке. В этом случае организации придется оспаривать действия налоговиков опять же в суде. Подобный спор рассмотрел ФАС Восточно-Сибирского округа (постановление от 14.06.2011 г. № А58-1756/10). Суд тогда высказал такое мнение: инспекции было известно о факте ошибочного перечисления налога. Соответственно, решение о зачете переплаты является решением об уточнении платежа. При этом не важно, что организация подала заявление о зачете, а не об уточнении платежа: это не может стать основанием для отказа в перерасчете пеней. Поэтому, когда ревизоры отказываются пересчитать проценты, приходится обращаться в суд.

Пути решения

Чтобы ошибка не стала для компании фатальной, нужно соблюдать некоторые правила:

В случае отказа в уточнении КБК – компании открывается на прямом путь к арбитрам для разрешения спора.

Налоговые органы обязаны доводить до компаний и предпринимателей сведения, необходимые для заполнения поручений на перечисление налогов в бюджетную систему. Такую повинность на них возлагает подпункт 6 пункта 1 статьи Налогового Кодекса. Необходимая для заполнения расчетных документов информация, в том числе по кодам бюджетной классификации, обычно размещена на информационных стендах в инспекциях. Кроме того, актуальные данные о реквизитах для заполнения расчетных документов публикуются на сайте ФНС в рубрике «налоговая отчетность» (подрубрика – «заполнение налогоплательщиками расчетных документов»).

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ

Чтобы не ошибиться при указании КБК, используйте справочник бухгалтера. Смотреть коды бюджетной классификации по налогам, взносам и прочим платежам.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов