Если уплата ндфл попадает на выходной что ставить в 6 ндфл

ФНС разъяснила, как заполнить 6-НДФЛ, если срок перечисления НДФЛ приходится на выходной

В письме от 11.05.16 № БС-4-11/8312 Федеральная налоговая служба разъяснила, какую дату нужно указывать в строке 120 «Срок перечисления налога» в разделе 2 расчета 6-НДФЛ в случае, если день уплаты НДФЛ попадает на выходной.

Напомним, что в разделе 2 расчета 6-НДФЛ за соответствующий отчетный период отражаются только те операции, которые произведены за последние три месяца этого периода.

Строка 100 «Дата фактического получения дохода» заполняется с учетом положений статьи 223 НК РФ.

Строка 110 «Дата удержания налога» — с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 НК РФ.

Строка 120 «Срок перечисления налога» — с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 НК РФ.

Строка 030 «Сумма налоговых вычетов» — согласно значениям кодов видов вычетов налогоплательщика, утвержденным приказом ФНС России от 10.09.15 № ММВ-7-11/387@.

Датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей (п. 2 ст. 223 НК РФ). Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). При этом работодатель обязан перечислять налог не позднее дня, следующего за днем выплаты работнику дохода. При выплате работнику пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных НДФЛ перечисляется не позднее последнего числа месяца, в котором производились такие выплаты (п.6 ст. 226 НК РФ).

У бухгалтера, обратившегося в Минфин, возник вопрос: как заполнить строку 120 расчета 6-НДФЛ «Срок перечисления налога», если установленный срок перечисления НДФЛ приходится на выходной или праздник?

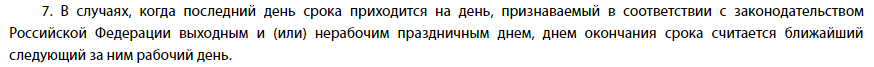

Специалисты ФНС ответили, что в такой ситуации следует руководствоваться пунктом 7 статьи 6.1 НК РФ. Эта норма гласит: в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день. Соответственно, если день перечисления налога попадает на выходной, то в строке 120 расчета 6-НДФЛ нужно указать ближайший рабочий день.

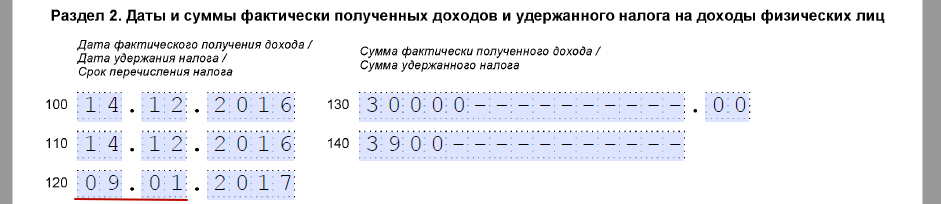

Для наглядности авторы письма привели следующий пример. Отпускные за январь 2016 года были выплачены 14 января 2016 года. Срок уплаты НДФЛ (31 января) выпал на воскресенье. Значит, в разделе 2 расчета 6-НДФЛ данную операцию нужно было отразить следующим образом:

Если уплата ндфл попадает на выходной что ставить в 6 ндфл

Какие правила заполнения расчета 6-НДФЛ, если срок перечисления налога выпадает на выходной? Мы обобщили разъяснения ФНС и предлагаем универсальное решение.

Правило перенноса срока перечисления НДФЛ

Если установленный законодательством срок перечисления НДФЛ попадает на выходной нерабочий день, строка 120 расчета 6-НДФЛ заполняется с учетом правил переноса.

В НК РФ установлено, что в случае, когда последний день срока уплаты налога выпадает на выходной и/или нерабочий праздничный день, крайний срок уплаты переносится на ближайший следующий за ним рабочий день.

Например, компания перечислила работнику отпускные в марте 2019 года. По общему правилу крайний срок уплаты НДФЛ при выплате дохода в виде оплаты отпуска – последний день месяца, в котором такие выплаты были произведены. В данном случае – 31 марта. В 2018 году последний мартовский день выпал на выходной день (воскресенье), следовательно срок уплаты налога переносится на 1 апреля (понедельник). Именно эту дату и следует указать в строке 120 «Срок перечисления налога».

Источник: Письмо ФНС от 16.05.2016 № БС-4-11/[email protected]

На дату фактического получения правило не распространяется

Если установленный срок перечисления налога выпал на выходной день, крайний срок уплаты переносится на ближайший следующий за ним рабочий день. Но на дату фактического получения дохода это правило не распространяется.

По правилам, датой фактического получения гражданином дохода в виде зарплаты признается последний день месяца, за который она начислена. А выходной это день или рабочий, значения не имеет.

Например, зарплата за сентябрь 2018 была выплачена работникам 12 октября (пятница). Перечислить в бюджет НДФЛ с зарплатных сумм работодатель должен не позднее дня, следующего за днем выплаты зарплаты. Отразить эту операцию в 6-НДФЛ нужно так:

Источник: Письмо ФНС от 13.12.2018 № БС-4-11/[email protected]

Даты уплаты НДФЛ: шпаргалка для 6-НДФЛ

Организация должна перечислить в бюджет удержанный при выплате НДФЛ. Эту дату следует указать в поле 021 формы 6-НДФЛ. В зависимости от вида выплаченного дохода, эти даты различаются.

Новшества 6-НДФЛ: как отразить удержанный и перечисленный налог

В 6-НДФЛ теперь не указывают дату фактического получения дохода и дату удержания НДФЛ. В новом расчете нет полей, чтобы отражать даты фактического получения дохода и удержания НДФЛ. Это информация, которую ранее указывали в форме 6-НДФЛ в строках 100 и 110.

В разделе 1 расчета 6-НДФЛ теперь отражайте сроки перечисления НДФЛ и суммы удержанного налога за последние 3 месяца отчетного периода.

То есть, в этом разделе указывайте:

При этом НДФЛ, который отражен в поле 020, должен соответствовать сумме значений всех заполненных полей 022.

Помочь при заполнении поля 021 раздела 1 формы 6-НДФЛ вам сможет наша шпаргалка.

| вид выплаченного дохода | когда надо исчислить НДФЛ | когда надо удержать НДФЛ | когда надо перечислить НДФЛ |

|---|---|---|---|

| заработная плата | в последний день месяца, за который начислен заработок | в день выплаты за отработанный месяц | не позднее дня, следующего за днем выплаты зарплаты |

| больничное пособие | в день выплаты | в день выплаты | не позднее последнего числа месяца, в котором выплатили больничное пособие |

| отпускные | в день выплаты | в день выплаты | не позднее последнего числа месяца, в котором выплатили отпускные |

| премия за месяц | в последний день месяца, за который начислена премия | в день выплаты премии | не позднее дня, следующего за днем выплаты премии |

| премия за год (квартал) | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты премии |

| непроизводственные премии | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты премии |

| средний заработок при направлении работника в командировку | в последний день месяца, за который начислен заработок | в день выплаты зарплаты за месяц | не позднее дня, следующего за днем выплаты дохода |

| суточные, выплаченные сверх лимита | в последний день месяца, в котором утвержден авансовый отчет | в ближайший день выплаты | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| неподтвержденные командировочные расходы | в последний день месяца, в котором утвержден авансовый отчет | в ближайший день выплаты | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| компенсация за неиспользованный отпуск | в день увольнения | в день увольнения | не позднее дня, следующего за днем выплаты дохода, т.е за днем увольнения |

| компенсация за неиспользованный отпуск, превышающий 28 календарных дней, если сотрудник не увольняется | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты дохода |

| материальная помощь | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты |

| дивиденды | в день выплаты | в день выплаты | сроки уплаты зависят от того, ООО у вас или АО. Если у вас ООО, перечислите НДФЛ не позднее дня, следующего за: днем выплаты или перечисления дивидендов; днем выплаты иного дохода, из которого удерживаете НДФЛ, – если дивиденды выплачиваются в натуральной форме; В АО перечислите НДФЛ не позднее месяца с наиболее ранней из дат: окончания года, то есть с 31 декабря; выплаты денежных средств (передачи ценных бумаг) |

| материальная выгода от экономии на процентах | в последний день каждого месяца в течение периода предоставления займа либо кредита | в ближайший день выплаты дохода | не позднее дня, следующего за днем выплаты дохода, из которого удержали НДФЛ |

| доходы в натуральной форме | в день выплаты дохода в натуральной форме | в ближайший день выплаты денежного дохода | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| неденежные подарки свыше 4 тыс. рублей | в день выдачи подарка | в ближайший день выдачи | не позднее следующего дня за днем выдачи |

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Различные хозяйственные ситуации, возникающие при выплате заработной платы

Зарплата может быть выдана частями в следующих случаях:

Подобные ситуации могут вызывать у бухгалтеров вопросы по правильному внесению в 6-НДФЛ данных, касающихся как основного дохода, так и авансовых выплат. Немалые трудности возможны и при отражении дробных зарплат.

Используя нормативные материалы, ниже мы опишем основные правила формирования расчета 6-НДФЛ, а затем укажем, как внести в него выдачу заработной платы при возникновении ситуаций, связанных с задолженностью перед работниками и при перечислении денег напрямую банку на погашение кредита. Именно эти 2 ситуации, как нам представляется, чаще всего встречаются в современных экономических условиях и могут вызвать затруднения при составлении отчетности.

Правовое регулирование порядка заполнения 6-НДФЛ

С отчетности за 1 квартал 2021 года форма 6-НДФЛ обновлена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Теперь бланк 6-НДФЛ включает в себя сведения из справки 2-НДФЛ по каждому сотруднику, т.к. справки 2-НДФЛ, как самостоятельный отчет, с 2021 года отменены. А сама привычная нам форма 6-НДФЛ сильно изменилась.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Правила внесения в расчет записей определены приказом ФНС от 15.10.2020 № ЕД-7-11/753@. В соответствии с документом надо выполнить 2 действия:

Все записи при этом должны соответствовать нормам НК РФ, а также письмам Минфина и налоговых органов, где детально разъясняются правила соблюдения данных норм.

Как отразить различные выплаты в новой форме 6-НДФЛ, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Приводим таблицу, из которой можно понять, как правильно сделать записи во 2-м разделе 6-НДФЛ при выдаче зарплаты:

Строка расчета и записываемые в нее сведения

Источник правовой нормы

Особенности

Записывается дата, когда сумма налога должна быть перечислена в бюджет

Записывается сумма налога, который удержан из дохода

ВАЖНО! В обстоятельствах, когда доходы выплачивались в один день, а подоходный налог должен перечисляться в разные сроки, в 6-НДФЛ надо будет заполнять несколько блоков строк 021-022 с разбивкой по срокам уплаты налога (письмо ФНС от 11.05.2016 № БС-4-11/8312).

6-НДФЛ и выплаты зарплаты в разные сроки

Рассмотрим, как будет на примере выглядеть внесение в расчет записей в ситуации с зарплатой, выдаваемой поэтапно.

За май сотруднику была начислена заработная плата в размере 21 264 руб., исчислен НДФЛ в размере 2 764 руб. (вычеты не предоставлялись), к выплате — 18 500 руб. В связи с трудностями, возникшими на предприятии, заработная плата была выплачена частями в следующие сроки: 6 июня — 10 000 руб., 27 июня — 3 500 руб. (суммы приведены за вычетом удержанного налога, подлежащие уплате на руки). НДФЛ перечислили 6 и 27 июня соответственно. Кроме того, 16 мая выплачен майский же аванс в размере 5 000 руб. Но налог с него организация перечислила уже 6 июня.

Сумма полученного дохода в рассматриваемом случае может определяться как начисленная сотруднику сумма, умноженная на частное от деления фактически выплаченной суммы к общей сумме, подлежащей выплате.

Полугодовой расчет надо будет заполнить так:

21 264 × (10 000 + 5000) / 18 500 = 17 241

Если уплата ндфл попадает на выходной что ставить в 6 ндфл

При заполнении расчета 6-НДФЛ периодически возникают не совсем стандартные ситуации. Одна из самых распространенных, когда последний день месяца – выходной и отпускные в 6-НДФЛ как бы «зависают» на этом дне. Как быть? Дадим ответ с учетом позиции налоговой службы России.

Ждать конца месяца

Общее правило пункта 3 статьи 226 НК РФ гласит, что подоходный налог рассчитывают по итогам месяца, за который начислены доходы. Его соответствующую сумму нужно удержать в момент выплаты дохода (п. 4 ст. 226 НК РФ). И если человек не уходит из компании, дата получения дохода в виде зарплаты – это последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

Таким образом, у налогового агента нет возможности установить размер дохода, облагаемого НДФЛ, пока не наступит последний календарный день месяца. В связи с этим, с аванса по зарплате брать подоходный налог закон не обязывает. Это подтверждают и разъяснения чиновников: письма Минфина от 09.12.2012 № 03-04-06/8-232, ФНС от 26.05.2014 № БС-4-11/10126 и др.

Последний срок

В общем случае перечислить в казну НДФЛ налоговый агент обязан до следующего дня включительно после выплаты дохода. Между тем, для сумм оплаты больничных и отпускных действует отдельное правило (п. 6 ст. 226 НК РФ): сделать это нужно не позже последнего числа месяца, в котором имели место такие выплаты.

Иногда случается, что последний день месяца – это официальный выходной день: суббота, воскресенье либо праздник согласно производственному календарю. Например, в 2016 году такое было аж 4 раза: в январе, апреле, июле и декабре. Как тогда заполнять форму 6-НДФЛ, если последний день месяца – выходной?

Позиция ФНС: правило переноса

В разъяснениях от 11 мая 2016 года № БС-4-11/8312 налоговая служба России напомнила о правиле пункта 7 статьи 6.1 НК РФ. Звучит оно так:

В письме от 16.05.2016 № БС-3-11/2169 ФНС уточняет: норма пункта 7 статьи 6.1 НК РФ касается именно последнего дня срока, установленного налоговым законодательством, а не даты фактического получения дохода. То есть последняя – переносу не подлежит. Это особенно актуально для тех предприятий, где установлена 6-дневная или 7-дневная рабочая неделя.

Поэтому дата получения по факту оплаты труда – это последний день месяца, за который человеку начислен доход согласно трудовому договору. При этом не имеет значения, что указанная дата попадает на выходной или нерабочий праздничный день.

Таким образом, смещение срока перечисления НДФЛ на ближайший рабочий день (даже уже следующего месяца) – вполне реальная и допустимая ситуация. Не забывайте об этом, когда вносите показатели в расчет 6-НДФЛ по отпускным. Последний день месяца – выходной?. Смело переносите дату перечисления НДФЛ на первый рабочий день нового месяца.

ПРИМЕР

Кузнецовой отпуск за декабрь 2016 года оплачен 14 декабря (среда) в сумме 30 000 рублей. При этом последний день месяца – выходной. В 6-НДФЛ отпускные отражают так:

Как видно, 31 декабря – это суббота. Вдобавок, с 1 по 8 января вся страна гуляет Новый Год и Рождество. Поэтому с учетом п. 7 ст. 6.1 НК РФ срок перечисления налога переходит на 9 января 2017 года.

Обратите внимание, что разные типы доходов физлица (например, зарплата и отпускные) могут иметь общую дату их получения по факту, но различные сроки перечисления налога. В подобных ситуациях строки 100 – 140 второго раздела 6-НДФЛ заполняют по каждому сроку перечисления налога отдельно.

Ниже в таблице показано, чем нужно руководствоваться при внесении данных в 6-НДФЛ: