Если взял кредитную карту и не пользуешься что будет

Кредитная карта

Как оформить кредитку и правильно ей пользоваться

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

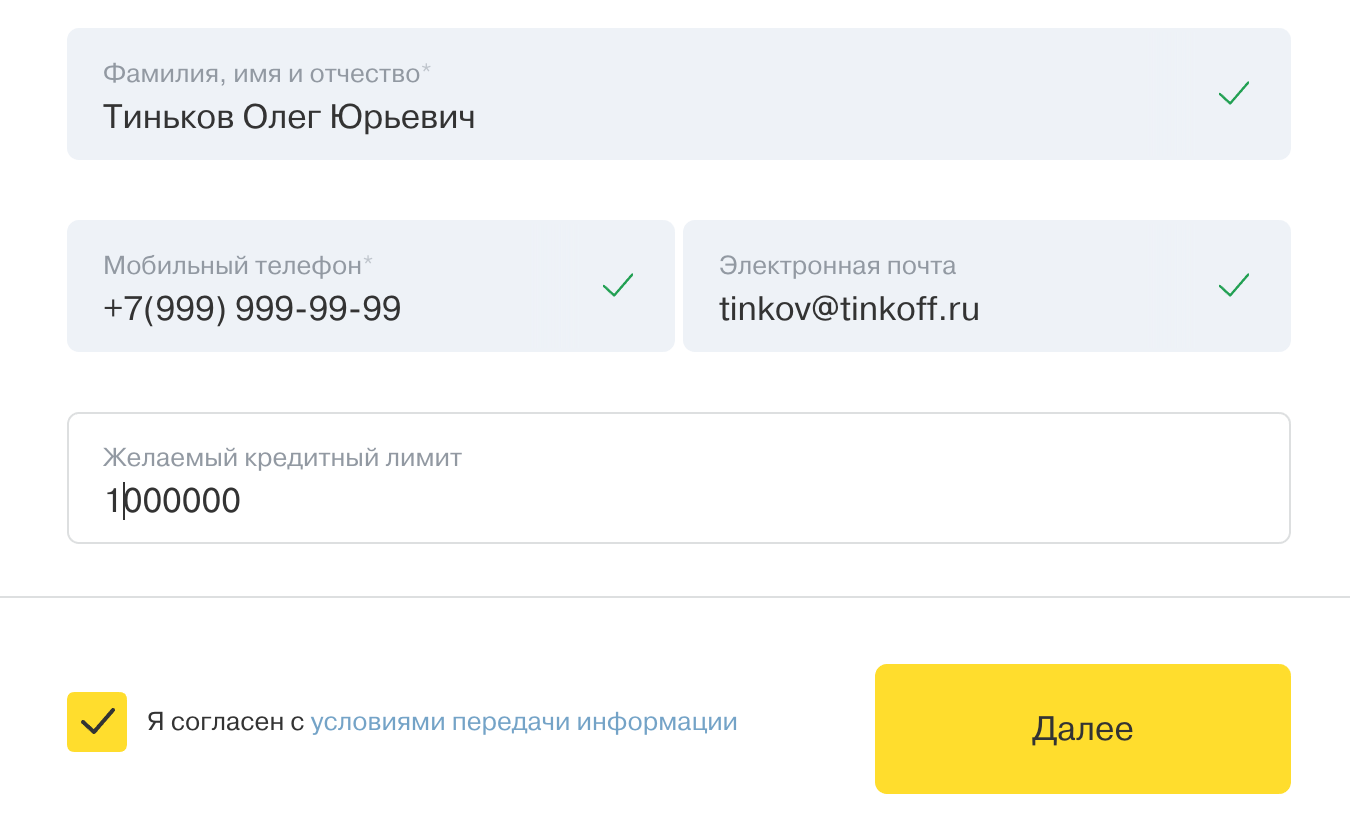

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

10 вещей, которые не стоит делать с кредиткой

Многие воспринимают кредитку как источник проблем: больших долгов и конфликтов с банком. Впрочем, их можно избежать, если не совершать ряда ошибок.

1. Не читать договор с банком

Перед оформлением кредитной карты обязательно нужно внимательно прочитать договор. Он может быть напечатан мелким шрифтом или иметь много сносок. Не торопитесь, полностью изучите документ. Важно понять:

сколько нужно платить за обслуживание карты;

какая ставка по кредиту;

предусмотрен ли по карте льготный период, когда банк не начисляет проценты за пользование заёмными средствами, и сколько дней он составляет;

какой должен быть минимальный ежемесячный платёж;

какой будет штраф, если не внести деньги вовремя;

за какие услуги нужно дополнительно платить (например, снятие наличных, СМС-информирование, запрос баланса через банкомат).

Если у вас есть вопросы, то обязательно задайте их менеджеру банка. Если что-то вас не устраивает, лучше откажитесь от подписания договора.

2. Снимать наличные

Кредиткой выгоднее всего пользоваться при безналичных платежах. При снятии наличных многие банки берут комиссию. Например, в Сбербанке она составляет 3%, но не менее 390 ₽, а в Райффайзенбанке — 3% плюс 300 ₽. Также при снятии наличных, скорее всего, не будет действовать льготный период, то есть банк начнёт начислять проценты за использование денег.

3. Переводить деньги с карты на карту

Не пытайтесь сэкономить на снятии денег через банкоматы путём их перевода на другую карту. Банки не первый год в этом бизнесе, поэтому берут комиссию за такие операции. Например, при переводе денег с кредитной карты Альфа-Банка вам придётся заплатить 5,9%, но не меньше 500 ₽, в Ситибанке — 1%, но не меньше 100 ₽.

4. Выходить за пределы льготного периода

Большинство карт имеют льготный период, он в среднем составляет 55 дней, но иногда доходит до 200. Это срок, в течение которого банк не начисляет проценты за использование средств — при условии полного возврата суммы. Например, вы купили с помощью кредитки авиабилеты за 30 000 ₽, долг вернули через три недели — кредит окажется бесплатным. Но стоит не уложиться в льготный период с возвратом долга, как банк начислит проценты за все дни кредита.

5. Занимать на долгий срок

С помощью кредитных карт можно занять от нескольких десятков тысяч до нескольких миллионов рублей. Но не стоит этого делать на большой срок. Ставки за пользование деньгами банка могут достигать 30–40% годовых. Если занять у банка 300 тысяч рублей, то по ставке 40% через год придётся вернуть 420 тысяч ₽.

Альтернатива — кредиты наличными. Согласно исследованию Сравни.ру, такой можно взять под 17–21%.

Найти предложение с минимальной ставкой

6. Не вносить ежемесячный платёж

Если вы взяли кредит, то можно возвращать его частями. Минимальная сумма ежемесячного платежа должна быть указана в договоре. Это может быть 3–10% от размера долга, но не меньше 300–500 ₽ (в зависимости от банка). Если пропустить срок платежа, будут начисляться штрафы за каждый день просрочки.

7. Не рефинансировать кредитную карту

Возможно, что вы долго не можете погасить кредит по карте с высокой процентной ставкой. Ставку можно снизить с помощью рефинансирования. Для этого найдите кредит с меньшей ставкой, оформите его, полученной суммой погасите прежний — в результате будете платить меньше.

8. Пользоваться сразу несколькими кредитками

Вам не хватает лимитов по одной карте, вы открываете вторую, а потом третью. Если вы не справляетесь с одним кредитом, брать следующий — плохая идея. Не доводите до этого.

9. Не зарабатывать с помощью кредитки

Многие кредитные карты имеют бонусные опции, причём они могут быть выше, чем по дебетовым картам:

начисление миль для обмена на авиабилеты;

накопление баллов по бонусной программе торговой сети.

Особенно выгодно пользоваться кредитками при больших расходах по карте. Так быстрее начисляются бонусы, которые можно потратить на покупки.

Хитрые держатели кредиток используют такую схему: свои деньги держат на карте с процентом на остаток, а покупки делают с помощью кредитки. Кредит выплачивается в льготный период, то есть достаётся бесплатно. Результат — доход от процента на остаток и бонусы на карте.

10. Не закрыть карту

Некоторые оформляют кредитку, не пользуются ею и забывают о её существовании. В большинстве случаев банки берут плату за ежегодное обслуживание карт, даже если ими не пользоваться. Стоимость обслуживания автоматически списывается со счёта. Если этого не заметить вовремя, то возникнет долг и штрафы.

Не планируете пользоваться картой — пишите заявление на её закрытие. Не откладывайте это. А потом удостоверьтесь, что банк действительно закрыл ваш счёт.

Как отказаться от кредитной карты Сбербанка

Одной из сильных сторон обслуживания в Сбербанке считается оперативность – то, как быстро и эффективно финучреждение готово удовлетворить запрос клиента. Среди прочего, считанные минуты занимает в банке оформление платежных карт – как дебетовых, так и кредитных. Однако так ли просто расторгнуть имеющие отношения с банком, если кредитка вам не понадобилась? В данной статье попробуем узнать, как отказаться от кредитной карты Сбербанка самым простым и проверенным способом.

Причина отказа от кредитной карты Сбербанка

Кредитные карты все плотнее входят в повседневную жизнь россиян. В ситуации нехватки собственных сбережений они дают возможность взять займы у банка с тем, чтобы вернуть долг после, когда баланс пополнится денежными средствами. У кредиток имеется масса сопутствующих достоинств: пользоваться ими удобно, выгодно и не затратно с точки зрения времени, потраченного на оформление и платежи по карте. Однако многие клиенты Сбербанка столкнулись с тем, что при открытии счета, вклада или простого дебетового пластика им в придачу навязывают оформление кредитной карты. Притом, позиционируется это как «бонус» от финучреждения, который может быть выслан по почте. Что делать в таком случае?

Другая ситуация – вы оформили кредитную карту, активировали ее и пользовались какое-то время, однако в определенный момент решили прекратить сотрудничество с банком. Как правильно закрывать кредитные карты Сбербанка в таком случае? Чем эта процедура будет отличаться от блокировки карты в случае кражи или утери? Казалось бы, проще всего в каждой из ситуаций разрезать пластик Сбербанка вдоль магнитной линии за его ненадобностью. Однако необходимо учитывать несколько обстоятельств:

Как закрыть неактивированную кредитную карту Сбербанка?

Начнем с того, как отказаться, если Сбербанк навязывает кредитную карту при оформлении других продуктов. Настойчиво рекомендовать свои продукты стало широко распространенной практикой в банковских учреждениях. Например, консультанты всячески расписывают достоинства кредитных карт и выгодность их использования, после чего клиент решает оформить пластик «на всякий случай». Впоследствии, однако, он начинает использовать заемные средства финучреждения при каждой покупке. Объем задолженности клиента начинает расти в геометрической прогрессии, ведь за каждый использованный рубль банк взимает не только проценты, но и плату за подключенные сервисы. Чтобы не остаться по уши в долгах, клиенту нужно очень внимательно подходить к управлению финансами. Не исключено, что лучшим решением для него будет отказаться от пластика еще на этапе общения с представителем банка.

Итак, первое, что должен знать о своих правах клиент: получать или не получать банковский продукт – это целиком и полностью его решение. Ни одно учреждение не имеет права заставить человека оформить кредитку и ее использовать. Если карточка досталась вам по почте или в качестве бонуса за оформление другого продукта, но при этом вы не подписывали никаких договоров и соглашений – смело перерезайте ее ножницами. Иных действий с вашей стороны больше не потребуется.

Какие еще нюансы стоит учитывать? Если кредитку не активировали и ни разу ею не пользовались, Сбербанк вправе карту заблокировать – сразу или в течение полугода, если на ней имеется долгов. Также бывает, что клиент в второпях подписывает согласие на выпуск кредитки, но после решает не пользоваться ею. Не активировав карту, он в этом случае должен обратиться в отделение Сбербанка и подписать заявление об отказе.

Как быстро закрыть уже активированную карту?

Другое дело, если вы активировали кредитку. Теперь она не может классифицироваться как неиспользованная карта, и отложить ее в дальний ящик стола не выйдет. В тарифах за использование пластика может присутствовать плата за выпуск, обслуживание привязанного счета или дополнительный функционал. Таким образом, даже ни разу не расплатившись по кредитке, вы окажетесь в долгу у финансового учреждения. Чтобы закрыть такую карту, вам придется действовать, как и любому активному пользователю пластика:

Всегда ли стоит отказываться от кредитной карты?

Грубое навязывание дополнительных банковских продуктов нарушает потребительские права клиента. Однако часто финучреждение предлагает оформить пластик на выгодных условиях: например, открыв вклад в Сбербанке, вы получаете возможность бесплатно получить кредитку премиального класса. Другой случай – кредитные карты лимитированной серии, которые доступны лишь в данный конкретный период времени.

Весьма вероятно, что, отказавшись сейчас от пластика, который вам настойчиво предлагает банк, и обратившись при необходимости сюда снова, вы не сможете получить нужную вам карту на таких же привлекательных условиях. Поэтому к любому решению по кредитке, будь оно положительным или отрицательным, имеет смысл подходить взвешенно.

8 правил для владельцев кредитных карт. Как правильно управлять долгами?

Трудно устоять перед множеством соблазнов — тем более в новогодние праздники. Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Правило первое: вовремя вносите платежи

Это самое главное кредитное правило. Не допускайте просрочки платежей по кредитным картам. От этого зависит ваша кредитная история. Хорошая кредитная история гарантирует одобрение крупного кредита, если возникнет такая необходимость. Поэтому пренебрегать этим правилом не стоит. Тем более, что просрочки «бьют и по карману». Ведь банки взимают штрафы за нарушение сроков выплат.

Как правило, по кредитным картам устанавливается срок, в течение которого деньги можно вернуть без уплаты процентов — так называемый «льготный период». Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет. Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

«Если у вас постоянно возникают проблемы с погашением задолженности вовремя, лучше отказаться от кредитных карт», — советует директор по образованию некоммерческого агентства InCharge Debt Solutions Карен Карлсон.

Правило второе: никогда не используйте более 30% кредита

Чем меньше соотношение использованных денег к доступному лимиту, тем лучше у вас будет кредитная история. Банки не любят клиентов, которые тратят почти всю предоставленную им кредитную линию. Даже если вы незначительно превышаете 30%-ный порог кредитного лимита, вы рискуете попасть в списки «неудобных» клиентов. Тогда вам могут отказать в получении новой кредитки, и не только в этом банке.

Но главное, вы рискуете попасть в ситуацию, когда придется месяцами выплачивать проценты. Если сумма окажется неподъемной для полного погашения в «льготный период», за ее использование вы заплатите начисленный процент. Если же и в следующем месяце не сумеете погасить долг — процент увеличится. Ваш кредит будет расти, как снежный ком. Влезть в долги намного проще, чем рассчитаться с кредиторами.

Правило третье: вникайте в условия кредитного договора

Прежде чем подписать договор на банковское обслуживание, его следует внимательно изучить. У каждого банка свои условия кредитования — и в них могут быть свои «подводные камни».

Гендиректор Национального фонда финансового образования Брент Нейзер рекомендует тщательно ознакомиться с тем, какие процентные ставки предлагаются банком, и в какие сроки будут списываться проценты. «Необходимо прочитать каждую страницу контракта, включая текст, написанный мелким шрифтом», — настаивает Нейзер. Зачастую именно в этих строчках содержится информация, незнание которой может сыграть с вами злую шутку.

И обязательно храните распечатанный договор с банком, иначе вы не сможете оперативно решить возникшие проблемы.

Правило четвертое: проверяйте отчет по кредитной карте

Во-первых, вы можете обнаружить какие-либо неточности — банки тоже не застрахованы от ошибок. А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

К тому же банки постоянно предоставляют всевозможные бонусы самым дисциплинированным заемщикам.

Правило пятое: тратьте деньги, планируя бюджет

Суть кредитной карты не в повседневном использовании, а только в ситуациях, когда это действительно необходимо.

«Это правило кредитования многие не соблюдают, потому что считают кредитную карту «финансовым спасательным кругом». Между тем, использовать кредитные карты следует только на покупки, которые нельзя оплатить самостоятельно, без кредита», — говорит директор InCharge Debt Solutions Карен Карлсон.

Не затягивайте сами себя в «долговую яму» — планируйте свой бюджет. Неконтролируемые траты ведут к увеличению выплат по процентам.

Правило шестое: планируйте будущие расходы

Относитесь к деньгам на кредитке, как к собственным, а не долговым. Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Тогда вам будет легче уложиться в «льготный период» и не придется платить проценты.

Правило седьмое: соблюдайте баланс между тратами и доходами

Кредитные карты — это не доход, не личные деньги. Мы часто забываем об этом, привыкая ежедневно оплачивать кредиткой мелкие повседневные покупки. Это чревато превышением 30%-го порога кредитного лимита.

Часто банки предлагают увеличить кредитный лимит, но это — не решение проблемы. Ведь более высокий лимит «подстегнет» вас потратить еще больше доступных денег. Поэтому взвесьте все «за» и «против», и убедитесь, что вы осилите погашение долга в «льготный период» в случае увеличения кредитной линии.

Правило восьмое: карт должно быть не слишком много и не слишком мало

Одна карта хороша для кредитной истории. Но если вы пользуетесь ею регулярно, то наличие нескольких карт значительно облегчит управление финансами. Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Соблюдение этих восьми правил помогает избежать лишних трат по процентам и использовать деньги на кредитках с максимальной эффективностью и удовольствием.

Личный опыт: я неправильно использовала кредитки и жалею об этом

Как я оформила первую кредитку

Первую кредитную карту я открыла в 2016 году «на всякий случай». Тогда я не нуждалась в дополнительных деньгах и имела стабильный заработок, которого хватало на основные нужды. Признаться честно, я стала жертвой маркетинговых уловок — зарплатный банк предложил кредитку с выгодными условиями. Я согласилась. Спойлер: позже из-за смены работы эти условия изменились на стандартные.

Кредитный лимит составил 116 тысяч ₽ и первый год лежал на карте нетронутым. Было приятно осознавать, что у меня просто есть некая финансовая подушка на случай незапланированных трат.

Открыть кредитку с большим льготным периодом

Такими расходами стал отпуск на двоих с моим молодым человеком. За две недели отдыха за границей я потратила около 100 тысяч ₽. Накоплений у меня не было, поэтому деньги на путешествие пришлось снимать с кредитной карты. На тот момент я посчитала, что легко закрою обязательства перед банком меньше чем за год, отдавая ежемесячно по 10–15 тысяч ₽ (зарплата позволяла). Тем не менее мне это не удалось. Я оказалась не готова сократить свои стандартные ежемесячные расходы. За год я выплатила половину суммы, оставалось еще 50 тысяч ₽ и проценты (на тот момент 10,8%), то есть 55 400 ₽. Их я так и не покрыла.

Я довольно быстро привыкла рассчитывать на деньги, находящиеся на кредитке, как на часть своего бюджета. Вовремя вносила минимальный ежемесячный платёж и тут же тратила зачисленные на счёт средства на импульсивные покупки и развлечения, а порой и на бытовые расходы. При этом мне было гораздо проще потратить деньги с кредитки, чем с обычной зарплатной карты.

Почему кредитные деньги тратить легче

При пользовании кредитной картой не создается ощущения траты собственных средств. Ты их не зарабатывал, ты тратишь чужое. Конечно, стоит помнить, что отдавать придётся уже свои деньги. Пока не появится ощущение, что эти деньги необходимо вернуть, человек не сможет нормально пользоваться кредитными картами.

При этом использование кредитной карты может влиять на частоту импульсивных покупок. Люди оплачивают за счёт кредитных средств жизнь, которую не могут себе позволить. Они совершают покупки, которые не приносят им ничего, кроме желания большего, а количество денег при этом уменьшается.

Как избежать спонтанных трат

Чтобы предотвратить импульсивные покупки, есть простой способ — ходить в магазин со списком и следовать ему. Отмечайте в списке то, что действительно необходимо, а в самом магазине не выбирайте ничего дополнительного. Если нужны кроссовки, потому что старые уже совсем плохи, то не надо покупать пиджак, куртку и шапку — это будет импульсивной покупкой. Подходите к составлению списка взвешенно и вписывайте в него пункты дома в спокойной обстановке.

Также, чтобы избежать необдуманных покупок, желательно оградить себя от рекламы на время шопинга и плотно поесть перед походом в магазин: голодные люди часто совершают больше покупок.

Если не получается спланировать свой месячный бюджет и понять, сколько денег необходимо на жизнь, то лучше обратиться к специалисту и начать повышать финансовую грамотность. Если же вы поймали себя на мысли, что привыкли сорить деньгами — то это уже вопрос к психотерапевту, требующий отдельной проработки. При этом мы не говорим о конкретных диагнозах, таких как шопоголизм или собирательство.

Как у меня появились новые кредиты

Когда деньги на кредитке закончились и оставалось только вносить ежемесячные платежи, я завела вторую карту. Потом появилась третья и четвертая. И все они для меня работали по одной и той же схеме: я тратила основную сумму на относительно важные вещи: съём квартиры и поддержание уровня жизни в период, когда я осталась без работы, на дополнительное образование, на отпуск при полном выгорании, на платежи по предыдущим кредиткам. А далее не покрывала сумму долга: вносила обязательные ежемесячные платежи, дожидалась статуса «оплачено» и тратила только что положенные на кредитку деньги. Про льготный период я тут же забывала: у меня просто не было необходимой суммы для покрытия задолженности за месяц-два.

В итоге баланс всех четырёх кредиток стабильно держался на нуле. Я не уходила в минус, но и от долгов не избавлялась: сумма, необходимая для платежей, оказалась для меня критической, и отдавать столько денег безвозвратно уже не было возможности. В тот период я платила банкам за кредитные карточки почти 23 тысячи ₽ в месяц.

Сколько я была должна по 4 кредитным картам

| Банк | Росбанк | Русский стандарт | Тинькофф | Сбербанк |

|---|---|---|---|---|

| Сумма кредита | 116 000 ₽ | 50 000 ₽ | 210 000 ₽ | 115 000 ₽ |

| Годовой процент (вне льготного периода) | 24,9% | 21,9% | 29,9% | 23,9% |

| Ежемесячный платёж | 2400 ₽ 3% от основного долга | 3500 ₽ 7% от основного долга | 11 500 ₽ Не более 8% от основного долга, минимум 600 ₽ | 5593 ₽ 3% от основного долга |

| Платёж за использование кредитных средств (онлайн-покупки) | 2400 ₽ | 1525 ₽ | 5346 ₽ | 2269 ₽ |

| Льготный период | До 62 дней | До 55 дней | До 55 дней | До 50 дней |

К обязательным платежам по кредитным картам в какой-то момент прибавился и кредит на 280 тысяч ₽ в Тинькофф Банке. По нему я платила 13 300 ₽ ежемесячно (кредит был рассчитан на 3 года, 23% годовых). Его я взяла для вложений в общее дело со своими друзьями, однако выплачивала полностью сама.

В итоге я больше года отдавала банкам 36 тысяч ₽ в месяц на закрытие долговых обязательств. На тот момент это составляло половину моего дохода, и жизнь казалась мне каким-то кошмаром, зацикленном на постоянном поиске денег.

Постоянное чувство «должника» может привести к негативным психологическим последствиям разной степени тяжести: от стресса и страха до психосоматических заболеваний. Ощущение долга очень давит.

При этом стресс чаще всего возникает у людей, которые не повышают свой заработок, а просто тратят то, что имеют. А когда в дверь стучатся коллекторы, у человека может возникнуть ощущение отсутствия контроля над собственной жизнью.

Как я вышла из ситуации

Не скажу, что моя кредитная ситуация полностью разрешилась. Я всё так же ежемесячно отдаю банкам весомую часть своего дохода. Но три действия позволили мне сократить выплаты и сделать жизнь более комфортной.

1. Я рефинансировала кредит и одну из кредитных карт

Вместо оставшегося невыплаченным кредита Тинькофф Банка и находящейся на нуле их же кредитки я оформила кредит в Сбербанке. Он рассчитан на 5 лет и составил 300 тысяч ₽. Процентная ставка по нему — 16,9%. В итоге я плачу 6920 ₽ вместо 23 800 ₽ в месяц. Это, конечно, растянуло мои долговые обязательства по времени, но позволило уменьшить ежемесячные траты, снизив их до комфортной для меня суммы.

Выплаты по другим кредитным картам остались, но я избавилась от двух самых больших платежей. Суммарно мои платежи сейчас составляют 18 423 ₽ — почти в два раза меньше, чем год назад.

После рефинансирования я почувствовала себя легче психологически. Моментально потратив всю сумму на закрытие долгов по двум продуктам, я уже не имела возможности взять немного денег на какую-либо покупку. Точно так же я не могла потратить средства, внесённые по кредиту. Мне оказалось морально легче погашать задолженность, лишившись возможности «вернуть в оборот» часть уплаченной суммы.

2. Я начала больше зарабатывать

Как бы банально это ни звучало, в ситуации с долговыми обязательствами пришлось искать способы дополнительного заработка. Жертвуя личным временем, я набрала много подработок на фрилансе.

Повысив уровень дохода, я смогла перестать пользоваться остатками средств после оплаты ежемесячного платежа на кредитных картах. Теперь я вношу суммы сверх минимального платежа и постепенно закрываю все обязательства перед банками. Надеюсь в скором времени избавиться от большинства долгов.

3. Уменьшила импульсивные расходы

Я не ставлю себе жёстких ограничений в покупках. Но прежде чем что-либо купить, я обдумываю необходимость трат в течение нескольких дней, а иногда и недель. Это позволяет защититься от импульсивных покупок, а иногда даёт неожиданные варианты экономии.

Например, пока я решала, купить ли мне билет на концерт одной из любимых музыкальных групп, нашла способ попасть на него бесплатно, сэкономив 1,5 тысячи ₽. Или, находясь в поиске услуг SPA-салонов почти две недели, неожиданно для себя дождалась акции, где программа, которую я выбрала, подешевела на 3 тысячи ₽.

Как избавиться от больших задолженностей по кредитным картам

Самый простой выход из аналогичной ситуации — это рефинансирование или реструктуризация действующих кредитных карт.

Их можно объединить в один общий кредит: потребительские кредиты в большинстве случаев дешевле, чем кредитные карты (не считая микрофинансовых организаций, кредитная карта — один из самых дорогих банковских инструментов). Кредит нужно подобрать так, чтобы его сумма покрывала все наши долги по кредитным картам. При этом выбираем такой срок кредитования, чтобы ежемесячный платёж составлял не более 30–40% от дохода. Если мы увеличим кредитную нагрузку, то загоним себя в замкнутый круг и будем вынуждены прибегать к кредитной карте. Поэтому важно выбрать оптимальный размер платежа: чтобы не было большой переплаты и кредит не растягивался на 10 лет, но и при этом сумма была комфортной и не пришлось прикрываться другими кредитами.

Если нет возможности рефинансировать кредитную карту, то для скорейшего погашения задолженности можно ежемесячно вносить значительно больше обязательного платежа.

Для этого нужно рассчитать разницу между доходами и фиксированными минимальными расходами. Оставшаяся сумма в большей степени должна идти на покрытие кредитов. Например, если человек получает 50 тысяч ₽ и тратит 30 тысяч, у него остаётся 20 тысяч ₽, а минимальный ежемесячный платёж, допустим, 10 тысяч, то на погашение лучше отправлять как минимум 15–18 тысяч ₽.

Важен баланс: переходить на хлеб и воду не требуется, но закрытие кредитных карт должно быть одной из финансовых целей. Но те, кто попадает в такие ситуации, – обычно люди со слабой финансовой дисциплиной, и им действительно сложно так поступать. Тем не менее стоит минимум половину свободного дохода отправлять на досрочное погашение кредитов.

Выводы: мои ошибки при использовании кредитных карт

Спустя какое-то время жизни в кредит я поняла, что совершила кучу ошибок.

Я не особо старалась подобрать выгодный тариф

Брала то, что давали. При получении первых кредитных карт меня это не интересовало, так как казалось, что я не воспользуюсь этими деньгами, а если и воспользуюсь, то смогу покрыть их здесь и сейчас.

Выбрать выгодную кредитку

С ростом числа кредитных карт, появлением кредита и снижением официальной заработной платы всё меньше банков готовы были предоставить мне услуги кредитования. Тогда я просто начала оформлять кредитные карты там, где их одобряли, не пытаясь найти более выгодных условий.

Я не пыталась закрыть кредитные карты

Кредитные карты создавали у меня иллюзию свободных денег. Я считала, что достаточно вносить ежемесячный платеж вовремя, после чего можно продолжать пользоваться кредиткой. При этом я вносила только минимальный платёж.

Если присмотреться к выписке с карты, то большая часть этих денег уходит на погашение процентов за использование карты. На покрытие самого кредита остаются мизерные суммы. Покрытие долга растягивается на бесконечное число лет.

Мне казалось, что, добросовестно внося обязательный платёж в течение нескольких месяцев, я значительно сокращаю сумму долга. А потом выяснялось, что вместо 115 тысяч ₽ я должна банку 110 тысяч ₽. А так как денег не хватало, то я только растила свои долги, поддерживая баланс карты на нуле. Поэтому теперь я систематически вношу суммы, превышающие минимальный платеж.

Я игнорировала льготный период

Начиная пользоваться кредитками, я не учитывала сроки беспроцентного покрытия долга. Мне казалось это ненужным. Хотя сейчас я осознаю, что могла бы перевести на кредитную карту необходимую сумму в течение льготного периода и просто несколько ужаться в расходах на этот месяц. Или даже перевести на кредитную карту всю зарплату, а после снять часть на жизнь, компенсируя потраченные средства в следующем месяце, но уже вновь на условиях беспроцентного погашения долга.

Я постоянно открывала новые кредитные продукты

Изначально каждая новая кредитка казалась мне способом оплачивать предыдущую без удара по моему бюджету. Но очень быстро схема срывалась, и вместо одного долга образовывалось два. Чтобы оплачивать уже две кредитки, я заводила третью. И так по кругу. В итоге долги только росли.

Я не умею распоряжаться деньгами в целом

У меня были проблемы не только с финансовой грамотностью, но и простейшим распределением средств. Я тратила деньги с кредитных карт бездумно. Например, покупала одежду, соответствующую трендам на момент приобретения — и большинство из этих вещей спустя несколько месяцев раздавала, перепродавала или складировала в дальнем углу шкафа.

Подобные импульсивные покупки составили около трети всех моих трат по кредитным картам. Причём я бы никогда не совершила их просто с зарплаты. Именно ощущение, что средства на кредитке — это какой-то бонус к моему основному доходу, давало мне совершать одну ненужную покупку за другой.

Чтобы не оказаться в ситуации постоянно растущих долгов, надо стараться не пользоваться кредитными картами для каких-то регулярных покупок. Обычно кредитка актуальна, если мы едем в отпуск, бронируем отель и необходимо указать кредитную карту для подтверждения брони. В таком случае кредитная карта очень удобна. В остальном она вызывает иллюзию, что у нас больше денег — и у человека со слабой финансовой дисциплиной всегда будет возникать соблазн эти деньги потратить. В первую очередь нужно учиться жить по средствам и использовать кредитку как подстраховочный инструмент для разовых обстоятельств.

Также рекомендуется не подтверждать банкам увеличение кредитного лимита. Это тоже ловушка, которая очень быстро затягивает. Вам дают 50 тысяч ₽, потом расширяют до 90 тысяч, потом до 150. И в какой-то момент по сумме это становится обычным потребительским кредитом, но со ставкой 30% годовых, то есть с довольно высокими штрафными санкциями.