Етф или акции что выгоднее

Акции против ETF. Что выбрать?

Сегодня у нас пройдет небольшой Батл, в котором встретится портфель акций и ETF фонд от Finex FXRL с тем же набором компаний, но в составе фонда. FinEx Russian RTS Equity управляет портфелем из 44 акций российский компаний, которые входят в индекс Мосбиржи. Данный фонд активно используется российскими инвесторами и вошел в тройку по доходности фондов Finex за последний год.

Нашей задачей будет на сегодня сравнить эффективность инвестирования в фонд и акции, а также определиться с целесообразностью самостоятельного формирования портфеля. Сразу уточним, что данное сравнение берет отдельный период в 1 год и результат может отличаться на других отрезках.

Сумма инвестирования в акции и отдельно в фонд составила по 800 000 рублей с учетом комиссий. Для наглядности модель портфеля собрал на сервисе intelinvest.ru. Распределение долей в акциях близко к текущему составу портфеля FXRL, с учетом небольшой погрешности. В связи с этим в портфель не добавил префы Транснефти с долей 0,469%, так как их стоимость более 150 тыс., а вклад данной акции в результат менее ее доли.

Покупка всех активов совершена 30.07.2020 по цене закрытия на эту дату. Подробности о портфеле 👉🏻 по ссылке. На 31.07.2021 стоимость активов составила:

— FXRL — 1 096 035 р. (+37,00%)

— Акции — 1 133 386 р. (+41,67%)

Динамика акций по курсовой прибыли в сравнении с фондом +4,67 п.п. На графике стоимости, выбрав акции и etf, можно заметить, что разрыв образовался в январе текущего года. Основной причиной стали акции Банка Тинькофф и Норникеля, которые сильно прибавили в цене в начале года. Важной деталью является и то, что 33 из 43 акций выплатили дивиденды на общую сумму 51 111 рублей с доходностью в 6,39%. За счет этого результат вложений в акции на 8,07% успешнее, чем в фонд.

Если у вас есть время и желание искать перспективные акции, горизонты инвестирования долгосрочные, а сумма инвестирования позволяет собрать сбалансированный портфель — отдельные акции более приоритетны. Ну а если начальная сумма инвестирования небольшая, времени на изучения рынка и отдельных бумаг нет, то лучше использовать ETF фонды, которых благо появилось большое количество под разные запросы.

*Не является индивидуальной инвестиционной рекомендацией

Что выгоднее: ETF или отдельные акции

От правильного выбора инвестиционных инструментов зависит конечный результат капиталовложений. При этом следует учитывать, что и ETF, и собственный портфель из акций имеют свои преимущества и недостатки. Чтобы определить наиболее подходящий вариант для инвестирования, необходимо взвесить все «за» и «против» и ознакомиться с особенностями каждого актива.

Преимущества и недостатки ETF

Плюсы инвестирования в ETF:

Минусы инвестиций в ETF:

Внимание! Несмотря на то, что комиссия за управление фондом, как правило, не превышает 0,3 %, за период инвестирования продолжительностью 10 лет и более финансовые потери могут составить несколько сотен долларов. А упущенная выгода значительно снизит размер прибыли.

Преимущества и недостатки акций

Минусы инвестиций в отдельные акции:

Внимание! Все акции, даже самые надежные (за исключением «голубых фишек»), могут под влиянием различных факторов за короткое время стремительно упасть в цене.

Доходность акций и ETF на примерах

Для примера можно рассмотреть динамику стоимости акций Nvidia и ETF на Nasdaq-100 PowerShares QQQ Trust, в который входят и ценные бумаги Nvidia в том числе.

Согласно графику изменения цен ETF PowerShares QQQ Trust, доходность данного актива за последние 5 лет (с учетом обвала фондового рынка в 2020 году) составила +144 %.

Что касается акций Nvidia, по результатам аналогичного исследования их доходность составила +1797 %.

Значительная разница доходности ETF и акций в данном конкретном случае свидетельствует в пользу последних. Но при этом следует учитывать вероятность того, что результат вполне мог быть противоположным, т. е. зеркальным.

Внимание! Угадать заранее с абсолютной точностью, какой финансовый инструмент окажется более доходным, невозможно. Несмотря на то, что акции, как правило, способны принести инвестору более крупную прибыль, чем фонды, существует риск вложить средства в ценные бумаги компании, которая неожиданно для всех обанкротится, что случилось с некоторыми эмитентами в 2020 году. В отношении ETF с привязкой к фондовому индексу такая опасность практически отсутствует.

Акции и ETF: что лучше?

Однозначно сказать, какой финансовый инструмент лучше, невозможно. Это зависит от опыта инвестора и наличия у него времен, необходимогои для управления капиталом.

Начинающим вкладчикам лучше обратить внимание на ETF. Данный финансовый инструмент подойдет и тем, кто не может или не желает уделять инвестициям много времени.

Индексный ETF будет лучшим выбором в следующих случаях:

По мере приобретения опыта и навыков в инвестиционной сфере можно добавлять в портфель акции или даже полностью переходить на них. Данный актив позволит за более короткое время достичь желаемых результатов и станет источником пассивного дохода (дивидендов).

Идеальным вариантом считается формирование диверсифицированного портфеля путем приобретения как акций, так и ETF. Например, одну половину капитала можно вложить в надежные индексные фонды – это позволит снизить риски инвестирования. Вторую половину капитала рекомендуется использовать для приобретения акций роста, что позволит получить хорошую прибыль за короткое время. Ежегодно портфель следует пересматривать и выравнивать пропорции его составляющих путем продажи одних активов и покупки других.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дивидендные акции или ETF

Хочу вложиться в дивидендные акции, с целью получения постоянного пассивного дохода?

Как это лучше сделать?

У нас есть несколько вариантов для получения дивидендов:

Как обычно, у каждого будут свои достоинства и недостатки.

Российские ETF

Что доступно для инвесторов?

К сожалению, практически все фонды, обращаемые на Московской бирже не платят дивы на руки, а реинвестируют.

Для наших целей не очень подходит.

Есть только один: ETF RUSE, выплачивающий дивы раз в год.

Но он ориентирован полностью на индекс Московской биржи. Это значит, что в составе фонда мы дополнительно получаем акции, не выплачивающие дивиденды. Либо имеющие очень скромную доходность. Без богатой дивидендной истории.

Это снижает общий уровень дивидендных выплат на несколько десятков процентов.

Из плюсов:

В России можно купить ПИФ через управляющие компании, со стратегией инвестирования именно в дивидендные акции.

Но нас снова ждет подвох. Дивы все реинвестируются. И владельцев паев ждет только увеличение стоимости пая. Плюс ежегодные комиссии в виде платы за управление в размере нескольких процентов.

Пример ПИФ.

ВТБ – ФОНД ГЛОБАЛЬНЫХ ДИВИДЕНДОВ. Вкладывает деньги в дивидендные акции российских и иностранных компаний.

В итоге: комиссии ПИФ, можно сказать, «cжирают» все поступающие дивы.

Иностранные ETF

Можно купить через Санкт-Петербургскую биржу. Но доступ имеют только квалифицированные инвесторы.

Обычным смертным остается только самостоятельно открыть счет у иностранного брокера. И покупать дивидендные ETF.

Но здесь нужно обратить внимание на комиссии брокера. Дабы вся получаемые прибыль не уходила на обслуживание счета. )))

Что нам будет доступно?

Широкий выбор. Несколько десятков дивидендных ETF с различными стратегиями и объектами инвестирования.

И многое многое другое.

Выплаты. Подавляющее большинство фондов выплачивает дивиденды 4 раза в год (поквартально).

Комиссии. Плата за управление зависит от провайдера фонда, объема средств в управлении и сложности стратегии ETF.

Обратите внимание. Комиссии намного меньше, чем просят отечественные ETF (в районе 1%). А по сравнению с ПИФ, разница просто колоссальная (десятки раз).

Минусы.

Плюсы:

Отдельные дивидендные акции

Более тонкая настройка портфеля. Можно самостоятельно подобрать акции компаний, дивиденды по которым превышают «среднее по больнице». И получать повышенную доходность.

Но здесь мы сразу сталкиваемся с несколькими трудностями.

Во первых, требуется опыт и определенные знания. Какие бумаги брать в портфель? По каким критериям оценивать акции? Нужны хотя бы азы в финансовой аналитике компаний.

Во-вторых. Составление портфеля. Сколько бумаг должно быть? Пять, десять, 30-50, может быть сто. В какой пропорции?

При малом количестве увеличиваются риски. Всегда есть вероятность повторения историй на примере Магнита (падение котировок в разы), АФК Системы (снижение дивидендов почти в 15 раз), Мостотреста и Мегафона (отмена дивидендов) или Юкоса (банкротство). К слову сказать, я попал на все вышеперечисленные неприятности (за исключением Юкоса).

Делая ставку на небольшое количество компаний (5-10), отмена или снижение дивидендов в будущем по одной, существенно может сказаться на общем уровне дивидендных выплат (естественно в сторону уменьшения).

На длительных интервалах времени, наверняка будут появляться другие, более выгодные компании с дивидендной историей.

В идеале, придется периодически пересматривать состав и баланс портфеля. Вносить постоянные корректировки. Что-то добавлять. Что-то убирать. Продавать ненужные акции. Возможно даже с убытком. А это психологически очень трудно (по себе знаю), зафиксировать убыток.

В заключение

По моему скромному мнению (и опыту), однозначно лучше сделать упор на дивидендные ETF (если позволяют финансы, то иностранные). Подобрать для себя стратегию в лице нескольких фондов. И получать регулярные дивы. Переложив все заботы по управлению составом фонда на провайдера. За весьма скромную дополнительную плату.

Как показывает практика, доходность ETF, даже с учетом комиссий, выше большинства инвесторов, самостоятельно составляющих портфель из отдельных акций.

Получится некий симбиоз с высокой диверсификацией и умеренным уровнем риска.

ETF фонды или акции, что выбрать новичку

Плюсы и минусы ETF перед акциями, что выбрать новичку?

С недавних пор всё большую популярность среди инвесторов набирают ETF фонды. Их смысл в том, что они включают в себя набор акций нескольких компаний той или иной страны, индекса, сектора экономики и следуют их общей динамике. Если опытным участникам рынка всё предельно ясно, то перед новичками часто встаёт законный вопрос: «Каковы плюсы и минусы ETF и чем они лучше акций?».

Мы решили спросить об этом эксперта, старшего аналитика инвестиционной компании QBF — Романа Кузнецова. И вот что он ответил нам.

Кому подходит ETF?

В такой ситуации выбор новоиспеченного инвестора падет либо на фьючерсные контракты на индекс S&P 500, либо на ETF, отслеживающий динамику индекса. Преобладающее большинство инвесторов не желают брать на себя высокие риски, связанные с покупкой срочных контрактов, поэтому предпочтут им вложения в ETF.

Фонды ETF охватывают не только индекс S&P 500. Они также отслеживают динамику акций крупных китайских, английских, австралийских, российских компаний или акций компаний IT сектора США. Стоимость каждого не превышает 5.000 рублей. Это очень низкий порог для входа, который позволит вам охватить весь рынок и сформировать очень интересный диверсифицированный портфель. Наиболее популярные ETF отслеживают динамику комплексной позиции, которую обыкновенный инвестор вынужден собирать с рынка (индексы, позиции с хеджированием и т.д.).

В случае самостоятельного набора позиций, участник рынка будет вынужден заплатить комиссию за каждую сделку, что снизит общую потенциальную доходность, в то время как за покупку ETF придется переплатить лишь операционную комиссию, необходимую для поддержания деятельности эмитента ETF.

Какие недостатки у ETF?

Недостатки инвестирования в данный инструмент лежат скорее в правовом поле, нежели финансовом, т.к. в отличие от покупки акций и облигаций инвестор даже частично не становится собственником компании или её долга. Следовательно, экстраординарные события, например, участие в компании в крупной сделке, с которой держатель ETF не согласен, может оказать негативное влияние на стоимость его портфеля, т.к. он не сможет предъявить бумаги к выкупу.

Стоит обратить внимание ещё и на то, что ETF фонды не платят дивиденды, что приведёт к отсутствию пассивного денежного потока во время удержания данных активов. Помимо этого, структура ETF не всегда понятна и прозрачна.

Где купить?

ETF свободно обращаются на любой фондовой бирже. В РФ их наибольшее число представлено на Московской Бирже.

Минимальная сумма вложений составляет около 1.400 рублей за ETF казначейских облигаций США [FXMM] или ETF еврооблигаций российских компаний [FXRB], однако не стоит забывать, что порог вложений скорее зависит от требований брокерской компании, нежели от стоимости конкретного инструмента.

Итог: плюсы и минусы ETF

Плюсы

• Можно заходить на рынок с маленьким бюджетом (низкий порог входа)

• Возможность сразу охватить многие сектора экономики и рынка

• Если нет денег на акции отдельных копаний, то инвестировать в них можно через ETF

• Низкие комиссии, относительно самостоятельного набора позиций

Минусы

• Сложная и не всегда кристально прозрачная структура фондов

• Слабая правовая форма. Инвестор не становится собственником компании

• Отсутствие дивидендов

Миллион с нуля №16 — отдельные акции против ETF — плюсы и минусы

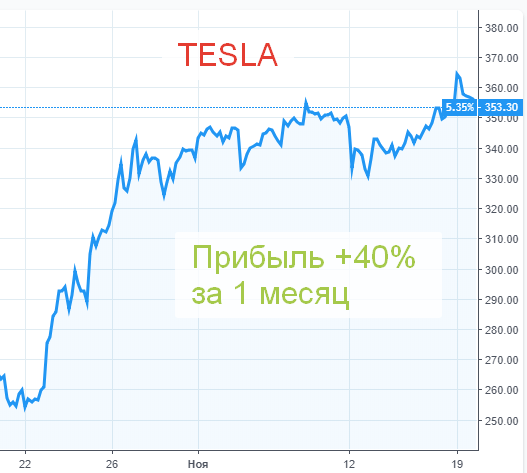

Новички, решившие начать инвестировать, обращают внимание на рекламу вида: » Инвесторы, купившие акции Газпрома (Сбербанка, Apple, Google или Facebook) всего 3 месяца (полгода-год) назад, заработали 30 (40-50%) прибыли «.

Приводятся различные графики успешных компаний. Просто озолотивших инвестора в короткий срок.

И действительно такие примеры есть. И их достаточно много.

Примеры успеха роста акций

И таких примеров можно привести десятки, сотни, тысячи.

Есть такая поговорка: «Знал бы прикуп, жил бы в Сочи».

Но мы то начинаем инвестировать здесь и сейчас. И не факт, что вышеприведенные компании будут показывать такой же головокружительный рост в будущем.

Или казино. Иванов Иван Иваныч поставил на число 5 и выиграл так много денег, что самому их не унести. Вместо него могли оказаться и вы. Чтобы и вам можно поучаствовать в дележе прибыли, нужно было всего навсего прийти в казино 5 числа, 5 месяца. Выбрать стол №5. И ровно в 5 часов вечера поставить на цифру 5. И вы тоже сразу же ОЗОЛОТИЛИСЬ.

И мы снова остаемся наедине с собой и сложностью выбора правильных бумаг. Еще вчера прекрасно растущая компания, может попасть в «черную полосу» и легко потерять (а вместе с ней и вы) половину своей стоимости. Я не говорю про банкротство. Здесь инвесторы теряют все деньги.

Примеры неудачных вложений (естественно из прошлого):

Что делать?

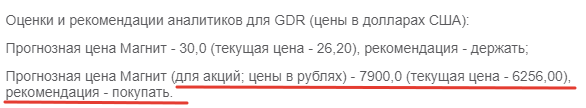

Слушать советы гуру, читать аналитические обзоры и рекомендации?

Блин, да эти ребята дальше собственного носа ничего не видят.

Ровно год назад аналитики одного финансового учреждения рекомендовали покупать акции Магнита. Считая их недооцененными в результате сильного падения.

Прошел год и котировки не то что не выросли, а упали еще в 2,3 раза.

Что мы имеем покупая отдельные акции?

Для снижения таких рисков нужна диверсификация. Чтобы не ставить все на одну-две компании. Расширить список акций в своем портфеле.

10-20 бумаг? Или может быть больше?

Что делать, если компания падает? Продавать? Или покупать по дешевым ценам?

Второй важный момент. Нужно понимать, откуда берется прибыль на рынке?

А именно, как другие участника зарабатывают деньги?

С одной стороны довольно простой ответ. Купил акции за 100, через полгода-год продал по 150. И получил 50 рублей с каждой акции прибыли.

Но если вы заработали, значит кто-то другой проиграл и потерял эти 50 рублей. В итоге деньги просто постоянно кочуют от одного трейдера к другому.

И по статистике, только малая часть игроков находится в постоянном плюсе.

Остальные довольствуются жалкими крохами, либо остаются в минусе (а их подавляющее большинство).

На длинных сроках рынок переиграть практически невозможно. Это факт.

А раз так, то зачем стараться прыгать выше головы. Отбирать и анализировать акции. Искать точки входа и выхода. Слушать постоянные новости и быть в курсе основных событий на рынке. Если это скорее всего не поможет вам получить дополнительную прибыль.

Что тогда делать? Просто покупайте биржевые фонды (ETF) на широкий рынок.

Инвестиции в ETF позволяют получать среднерыночную доходность.

И самое главное, инвестировать с минимальными потерями времени. Без знаний, умений и опыта.

Если сравнивать доходность ETF и отдельных успешных бумаг, то фонды показывают более скромную доходность.

Но мы опять сравниваем с прошлыми данными (уже зная победителей). А что будет в будущем, мы не знаем. Возможно этот отрыв сохранится. А может быть и нет.

И на смену лидеров роста прошлых лет, придут другие компании-новички, которые оттяпают свой кусок рынка. И вырастут до небес. Но уже без вас.

Покупка ETF позволяет более-менее точно спрогнозировать среднюю ожидаемую доходность. И с большей долей вероятности достичь поставленных инвестиционных планов.

Когда заранее известны правила игры, то можно прогнозировать свои цели.

А раз так, то проще купить себе индексный фонд (в лице ETF) на какой-нибудь рынок. И спать спокойно. Вы практически гарантированно обыграете большинство инвесторов.

Главный минус ETF перед акциями

Но если сравнивать только с российскими возможностями, то альтернативы практически нет. Только ПИФы. Но они хотят за свои услуги немного больше, чем 0,9%. В среднем придется отдавать 3-4% и выше.

Акциями вы будете владеть бесплатно. Все время. Естественно, расходы на брокерское обслуживание (типа депозитария) в расчет не берем.

Вы не получаете деньги в виде дивидендов. Весь денежный поток реинвестируется. Увеличивая стоимость одного пая.

Опять же, для кого-то это не принципиально. Для других, было бы неплохо иметь постоянный пассивный доход и самим распоряжаться, куда потратить эти деньги. На покупка акций или на другие личные цели.

Снова про США. Там по закону, все фонды ETF просто обязаны выплачивать своим пайщикам дивидендные и купонные выплаты. У нас к сожалению это не так.

Компания (одна или несколько) может быть убыточной. Постоянно снижающейся в стоимости. И большинство здравомыслящих инвесторов проходят мимо. Но пока компания находится в индексе, она будет в вашем портфеле в составе ETF.

Другое дело, что периодически происходит пересмотр состава индекса. И обычно доли таких компаний уменьшаются. И со временем они вылетают из топа. И их замещают другие перспективные компании.

Дорого, но все равно нужно брать. Владея пакетом акций, входящих в индекс, мы получаем «в нагрузку», дико переоцененные компании по всем фундаментальным показателям. С просто огромно завышенной ценой на акции.

Как вам P/E = 100 компании Amazon (еще недавно было около 180)?

Для тех, кто не знает что это такое P/E.

P/E показывает сколько годовых прибылей нужно получить компании, чтобы окупить вложения инвестора. Получается 100 лет. Или 1% реальной годовой прибыли к стоимости компании.

Мама-Мия. Да проще купить евробонды с фиксированным доходом в 4-6% годовых.

Хотя на самом деле оценивать компанию только на основании одного коэффициента не правильно.

Плюсы ETF

Но даже с учетом всех достоинств ETF перед акциями, многие все же пытаются обогнать по доходности рынок. И у некоторых это получается. Но какой ценой?

Огромные затраты времени, постоянный анализ рынка, нужно быть в курсе всех новостей и событий на бирже. Постоянно повышать свой уровень квалификации. Чтобы получать плюс пару процентов дополнительной прибыли к тому, что имеют пассивные инвесторы.

Баффет vs S&P 500

Недавно наткнулся на один интересный график. Оказывается, даже знаменитый Уоррен Баффет в последнее десятилетие не смог обогнать по доходности обычный индекс S&P 500.

Этот парень (или дедушка) с 1965 года «варится» в инвестициях. И он то точно умеет анализировать и отбирать правильные бумаги в портфель. И даже при огромном опыте, возможностях и багаже знаний не смог победить обычную индексную пассивную стратегию.

Что же говорить про других, особенно про начинающих инвесторов. Здесь «шанс на успех» снижается в несколько раз! Есть повод задуматься.

Для меня отсутствие диведентов это фатальный минус. Я хочу иметь прибыль/живые деньги, а не продавать одну курицу которая несёт яйца, чтобы покупать другую.

По сути, Юкос и Трансаэро это два примера, которые лишь подтверждают правило.

Ну упали акции Московской биржи, ну и что? Если бумагу не продавать, то убыток будет лишь бумажный.

1.ИИС

2.Акции ГФ, выплачивающие диведенты.. 10-12 акций, лидеров секторов и монополисто. И надо никакие рынки обгонять и ничего продавать. Купили бумагу Газпром и получаете свои диведенты. Если есть свободные деньги и доля Газпром в портфеле уменьшилась, можно и усредниться(у вас тут отлично про это написано)

3.какая-то доля ОФЗ и корпоративных облигаций надёжных компаний.

4.Ваш метод возможно и хорош, но когда ты получаешь каждый год все больше пассивного дохода Живыми деньгами это радует… А если твои деньги где это в каком-то фонде… И копить тебе лет 10..ну не знаю.

Вот честно бред. Имхо. Вы сравниваете замок и замок. Слово одно, понятия разные. Автор описывает совсем другую стратегию, о чем писал уже ни один раз.

Если вы можете позволить себе работу с иностранным брокером, то это должно решить вашу проблему с дивидендами. Просто покупайте американские ETF, они по закону обязаны передавать дивиденды инвестору (судя по этой статье).

Если дивиденды реинвестируются внутри фонда, то логично предположить что фонд вырастет за год на величину реинвестируемых дивидендов. Например, див. доходность российского рынка в среднем 6%, так что мешае продать часть паев etf на российский рынок на те же 5-6% в год для получения пассивного дохода..

Здравствуйте, объясните, пожалуйста, как именно списывается комиссия за обслуживания ETF-фондов в США.

спс

Ежедневно — равными долями уменьшается стоимость пая на протяжении года.

Например.

ETF VOO — годовая комиссии 0,03% в год.

Соответственно, каждый день списывается 1/365 стоимости или 0,000082%. На практике вы это вообще не замечаете.

Приветствую! Еще один вопрос, который не дает покоя — когда же продавать ITF? Есть какие-то критерии? С акциями все понятно — в идеале вообще не продавать и всю жизнь получать дивиденды. C ITF такое не прокатывает. Как же быть?

Продавать нужно когда цель достигнута и понадобятся деньги. В идеале — чем позже, тем лучше.

Спасибо Максиму за труд,еще раз убеждаюсь что ваши статьи лучшие из всех, которые встречались и слушались за последние 2 года..Наш человек!

Вопрос: Если бы Вы были нерезидентом, какую бы стратегию/портфель выбрали бы сейчас в начале 2021 года?

Не очень понял вопроса, вернее вопрос задан не совсем правильно.

По аналогии «какую вы бы машину купили себе если бы были бы нерезидендом»

Главный вопрос для меня будет стоять в налогообложении прибыли и наличии (отсутствии) налоговых льгот в совокупности с расходами на инвестирование (типа комиссии за фонды ETF).

Есть страны, где ставка налога на прибыль — ноль. Я бы в таком случае полностью ушел бы в дешевые американские ETF (типа VOO, VEA, VWO) — если нужны дивы. Или в бездивидендные фонды (если идет процесс накопления капитала).

В России комиссии высоковаты, но за счет льгот — выводит примерно тоже, что и на Западе без льгот.

Добрый день. Компания которая выплачивает дивиденды, может ли это быть один из + выбора компании при покупки акции у неё, или это не факт? Стоит ли покупать фонды с ценой 1₽ или 1,5₽ за бумагу или лучше подкопить на более дорогой фонд?