Excluding vat что это

excluding VAT

Смотреть что такое «excluding VAT» в других словарях:

VAT — See: value added tax Value Added Tax a tax that registered businesses charge when they supply their goods and services in the UK. VAT is also charged on goods, and some services, that are imported from places outside the European Union ( EU) and… … Financial and business terms

Renault Kangoo — Manufacturer Renault Also called … Wikipedia

European Commission roaming regulations — European Union regulation: Regulation (EC) No 717/2007 Regulation on roaming on public mobile telephone networks within the Community (Text with EEA relevance) Made by … Wikipedia

ICA AB — Infobox Company name=ICA AB logo= company type = Public location city =Solna location country =Sweden genre=Retailing key people=Kenneth Bengtsson, CEO revenue=82 326 MSEK (2007) [http://www.ica.se/FrontServlet?s=in english state=in english… … Wikipedia

tax invoice — A detailed value added tax invoice that must be provided by a taxable person to another taxable person when the taxable supply is made for over £100. The tax invoice must show: • the supplier s name, address, and VAT registration number; • the… … Accounting dictionary

tax invoice — A detailed value added tax invoice that must be provided by a taxable person to another taxable person when the taxable supply is made for over £100. The tax invoice must show: • the supplier s name, address, and VAT registration number; • the… … Big dictionary of business and management

Gazprom — Газпром Type Public Traded as RTS:GAZP MICEX … Wikipedia

Water supply — is the process of self provision or provision by third parties of water of various qualities to different users. Irrigation is covered separately. Global access to waterIn 2004 about 3.5 billion people worldwide (54% of the global population) had … Wikipedia

B&Q — Infobox Company company name = B Q company company type = Private (subsidiary of Kingfisher plc) slogan = Let s Do It foundation = Southampton, England (1969) location = Eastleigh, Southampton, England key people = Euan Sutherland, CEO Richard… … Wikipedia

.dk — Introduced 1987 TLD type Country code top level domain Status Active Registry DK Hostmaster Sponsor … Wikipedia

Schabir Shaik trial — The Schabir Shaik trial was one of the most important court trials in post apartheid South Africa. The case, tried in Durban High Court before Judge Hilary Squires, proved the fraudulent and corrupt relationship between Durban based businessman… … Wikipedia

Как вернуть VAT: Часть 1

Цены, указанные на странице товара Европейских интернет — магазинов, бывают двух типов: с учетом налога (VAT included) и (редко) без учета налога (VAT excluded). Давайте разберемся, что же это такое.

В каждой стране процент VAT разный:

Налог VAT актуален только для интернет-магазинов Европы и Англии, а также не уплачивается жителями других стран при продаже магазином товара за пределы Европы. Иными словами, если ваш адрес доставки (shipping address) находится за пределами Европы, то магазин вычтет указанную сумму налога из цены выбранного Вами товара.

Как и когда вычитается VAT?

Автоматически.

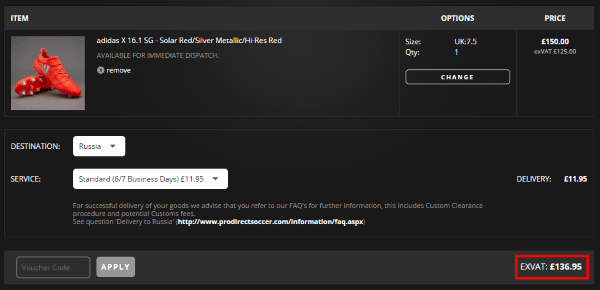

Когда выбранный товар перемещён в корзину, вы указываете страну и адрес доставки (shipping address) – Россия, сайт автоматически вычитает VAT из суммы вашего заказа и предлагает к оплате чистую сумму без налога (VAT excluded).

По просьбе.

Если магазин не вычитает VAT автоматически, следует написать письмо в поддержку (обычно через форму Contact us) и попросить вычесть (вернуть) VAT из Вашей покупки. Делать это следует до оплаты заказа, когда вещи уже в корзине и введены shipping и billing адреса. Если магазин поддерживает возврат налога, менеджер либо отредактирует сумму вашего заказа вручную, либо Вы оплатите полную сумму, а деньги вернутся вам на карту, когда заказанный товар приедет в Россию. В таком случае, придётся повторно написать в поддержку магазина.

Обратите внимание – единственный возможный способ получения VAT после повторного запроса – возврат денег на карту самим магазином. Если магазин просит выслать экспортные документы, либо сам высылает вам квитанции с предложением направиться в соответствующий орган в вашей стране и потребовать у них возврата НДС – значит магазин магазин не делает возврат налога на карту, соответственно других способов его вернуть — нет. Tax free, который, к слову, должен быть правильно оформлен и отмечен на таможне, в данном случае не работает.

Не возвращает.

Не все европейские и английские магазины возвращают VAT покупателям из-за рубежа, часто мотивируя это и без того низкими ценами, а иногда — политикой магазина. В данном случае сделать ничего не возможно, разве что попробовать найти другой, более сговорчивый магазин.

Подробности о процедуре возврата VAT находятся в разделе FAQ интернет-магазина. Также часто информация об этом отображается в корзине.

Формула расчёта VAT.

Чтобы более чётко понимать, как формируется цена на выбранный вами товар, приводим формулу расчёта VAT к возврату:

стоимость заказа с Vat * %Vat / (100 + %Vat)

Например:

Ваш заказ составил 120€ (в интернет-магазине Германии),

тогда VAT к возврату = 120*19/(100+19) = 19,16€.

Возврат VAT в Польше вы можете получить лично или же через посредника.

Пример письма о возврате VAT.

I’ve placed an order number ______ (номер заказа) on _____ (дата заказа).

My order was shipped out of EU to ______ (страна).

The VAT was not automatically deducted from the final amount of my purchase. I would like to know whether you can refund the VAT as I am not a resident of the EU and do not have to pay this tax.

Looking forward to hearing from you.

excluding vat

1 excluding VAT

См. также в других словарях:

VAT — See: value added tax Value Added Tax a tax that registered businesses charge when they supply their goods and services in the UK. VAT is also charged on goods, and some services, that are imported from places outside the European Union ( EU) and… … Financial and business terms

Renault Kangoo — Manufacturer Renault Also called … Wikipedia

European Commission roaming regulations — European Union regulation: Regulation (EC) No 717/2007 Regulation on roaming on public mobile telephone networks within the Community (Text with EEA relevance) Made by … Wikipedia

ICA AB — Infobox Company name=ICA AB logo= company type = Public location city =Solna location country =Sweden genre=Retailing key people=Kenneth Bengtsson, CEO revenue=82 326 MSEK (2007) [http://www.ica.se/FrontServlet?s=in english state=in english… … Wikipedia

tax invoice — A detailed value added tax invoice that must be provided by a taxable person to another taxable person when the taxable supply is made for over £100. The tax invoice must show: • the supplier s name, address, and VAT registration number; • the… … Accounting dictionary

tax invoice — A detailed value added tax invoice that must be provided by a taxable person to another taxable person when the taxable supply is made for over £100. The tax invoice must show: • the supplier s name, address, and VAT registration number; • the… … Big dictionary of business and management

Gazprom — Газпром Type Public Traded as RTS:GAZP MICEX … Wikipedia

Water supply — is the process of self provision or provision by third parties of water of various qualities to different users. Irrigation is covered separately. Global access to waterIn 2004 about 3.5 billion people worldwide (54% of the global population) had … Wikipedia

B&Q — Infobox Company company name = B Q company company type = Private (subsidiary of Kingfisher plc) slogan = Let s Do It foundation = Southampton, England (1969) location = Eastleigh, Southampton, England key people = Euan Sutherland, CEO Richard… … Wikipedia

.dk — Introduced 1987 TLD type Country code top level domain Status Active Registry DK Hostmaster Sponsor … Wikipedia

Schabir Shaik trial — The Schabir Shaik trial was one of the most important court trials in post apartheid South Africa. The case, tried in Durban High Court before Judge Hilary Squires, proved the fraudulent and corrupt relationship between Durban based businessman… … Wikipedia

Европейский налог на добавленную стоимость (VAT) при оказании услуг

Главная » Новости и статьи » Европейский налог на добавленную стоимость (VAT) при оказании услуг

Понятие VAT

Value Added Tax (VAT) – налог на добавленную стоимость (НДС) – это широко применяемая в различных странах форма налогообложения добавленной в ходе производства и распределения стоимости продукта или услуги. Сумма налога, вырученная производителем (продавцом) уплачивается в бюджет, но за вычетом сумм налога, включенного в цены купленных им ранее товаров или услуг. НДС является косвенным налогом, поскольку сумма налога включается в стоимость товара (услуги) и выплачивается при покупке потребителем продавцу, который, в свою очередь, уплачивает налог государству.

Поскольку здесь и далее речь пойдет именно о налоге на добавленную стоимость в Европейском Союзе, для его обозначения будет употребляться аббревиатура “VAT” с целью отразить специфику европейского VAT по сравнению с подобными косвенными налогами (например, российским НДС).

С налогом на добавленную стоимость, взимаемым на пространстве Евросоюза, сталкивается большинство компаний, ведущих бизнес в странах ЕС, а также их партнеров (поставщиков, заказчиков, посредников) из других стран, включая Россию и СНГ. При этом, иная, по сравнению с российской, терминология и правила администрирования европейского VAT, вызывает неизбежные трудности, которые в ряде случаев предпочтительнее разрешать с помощью европейских специалистов в области налогообложения и бухгалтерского учета.

Тем не менее, общие принципы взимания VAT при осуществлении распространенных типов коммерческих операций, могут быть поняты путем анализа норм соответствующих директив ЕС. В настоящей статье предлагается рассмотреть такие правила на примере операций по оказанию услуг.

Регулирование VAT в ЕС

На уровне Европейского Союза существует единое (надгосударственное) регулирование порядка установления и взимания данного налога. Базовым документом, регулирующим порядок налогообложения VAT в ЕС является Директива 2006/112/ЕС от 28 ноября 2006 г. «Об общей системе налога на добавленную стоимость» (далее – Директива). Данной Директивой определяются все ключевые элементы налогообложения VAT, за исключением налоговых ставок, которые устанавливаются каждым отдельным государством ЕС (в пределах, установленных Директивой) и некоторых других вопросов.

Налогоплательщики

В соответствии с п. 1 ст. 9 Директивы, лицом, подлежащим налогообложению VAT, признается «любое лицо, которое самостоятельно осуществляет в любом месте любой вид экономической деятельности, каковы бы ни были цели и результаты такой деятельности». Отсюда следует, что основным признаком, характеризующим налогооблагаемое лицо, является осуществление таким лицом экономической (предпринимательской) деятельности.

Другими словами, к налогоплательщикам VAT («налогооблагаемым лицам») относятся коммерческие компании, партнерства, физические лица – предприниматели. Не являются налогоплательщиками VAT лица, приобретающие товары или услуги для использования, не связанного с предпринимательской деятельностью. К ним, в большинстве случаев, относятся частные физические лица.

Регистрация по VAT (постановка на VAT учет) может быть обязательной (например, в Великобритании компания или партнерство обязаны зарегистрироваться по VAT, если порог оборота по проданным товарам/услугам превысил 85 000 фунтов за предыдущие 12 мес.; такой порог периодически пересматривается) или добровольной. Регистрация по VAT влечет обязанности компании вести учет и сдавать отчетность по VAT.

Налогооблагаемые операции

Для целей VAT выделяются 4 типа налогооблагаемых операций:

1) поставка товаров (supply of goods);

2) приобретение товаров в пределах Сообщества (intra-Community acquisition of goods);

3) оказание услуг (supply of services);

4) импорт товаров (importation of goods).

Услуги, оказываемые налогооблагаемыми лицами друг другу, называют «услугами B2B» (“business to business”). Услуги, оказываемые налогооблагаемыми лицами не налогооблагаемым лицам, называют «услугами B2C» (“business to consumer”). Для услуг B2B и услуг B2C установлены разные правила определения места их оказания.

Определение места оказания услуг для целей VAT

Когда речь идет об оказании услуг, местом налогообложения является то место, где эти услуги оказаны (место реализации данных услуг). Однако, чтобы определить, какая страна будет являться местом оказания услуги (а соответственно правила и условия начисления и уплаты VAT), необходимо установить:

Рассмотрим правила, установленные законодательством ЕС для определения места оказания услуг для целей VAT, обратив внимание на случаи трансграничного оказания услуг.

Место оказания услуг B2B

По общему правилу, услуги B2B, то есть услуги, оказываемые субъектами предпринимательской деятельности друг другу, облагаются VAT по месту нахождения заказчика (получателя) услуг.

Согласно ст. 44 Директивы, местом оказания услуг налогооблагаемому лицу является местонахождение данного лица (место, где учрежден/расположен бизнес данного лица), то есть заказчика услуг. Однако, если такие услуги оказаны постоянному представительству налогооблагаемого лица, расположенному в месте, не являющемся его местонахождением, местом оказания услуг будет местонахождение постоянного представительства.

Место оказания услуг B2C

По общему правилу, услуги B2C, то есть услуги, оказываемые частным физическим лицам облагаются VAT по месту нахождения поставщика.

Согласно ст. 45 Директивы, место оказания услуг не налогооблагаемым лицам является место нахождения поставщика (место, где учрежден/расположен бизнес поставщика). Однако, если такие услуги оказываются постоянным представительством поставщика, расположенным в месте, не являющемся его местонахождением, местом оказания таких услуг будет являться местонахождение постоянного представительства.

Оба рассмотренных общих правила имеют ряд исключений, установленных Директивой. Например, услуги B2B (и B2C), связанные с недвижимым имуществом, облагаются по месту нахождения недвижимого имущества (ст. 47 Директивы).

Практические примеры

Рассмотрим несколько примеров, когда английская компания (private limited company) или партнерство с ограниченной ответственностью (limited liability partnership, LLP) оказывает консультационные (а равно юридические, бухгалтерские или аудиторские) услуги другим компаниям – как резидентам, так и нерезидентам ЕС.

Консультационный/юридические/бухгалтерские/аудиторские услуги, оказываемые английской компанией другим налогооблагаемым лицам, осуществляющим предпринимательскую деятельность (как резидентам, так и нерезидентам ЕС), относятся к услугам «B2B».

Для таких услуг действует общее правило ст. 44 Директивы, в соответствии с которым оказание услуг B2B облагается VAT по месту нахождения заказчика (получателя) услуг.

Стандартная ставка VAT в Великобритании (на 2018 год) составляет 20%.

Пример 1.

Поставщик услуг – английская компания, а получатель услуг – компания из другой страны ЕС.

Вариант А. Получатель услуг – компания ЕС (иная, чем английская) с номером VAT.

Например, на консультационные услуги, оказанные английской компанией для кипрской компании, начислению подлежит кипрский VAT (так как местонахождение получателя услуги – Кипр).

При этом VAT не включается в цену английским поставщиком услуги (в выставляемых получателю счетах (инвойсах) может делаться лишь пометка, содержащая VAT-номер контрагента и надпись «reverse charge», что будет указывать на обязанность получателя отчитаться по VAT у себя в стране). Другими словами, обязанность отчитаться по VAT в указанном случае возлагается на компанию – получателя услуги (при условии, что у нее имеется VAT- номер).

Получатель услуги исчисляет VAT по процедуре reverse charge («обратного начисления»). Процедура reverse charge заключается в том, что заказчик услуги при подаче декларации по VAT (VAT Return) в своей стране ставит местный VAT к уплате и одновременно ставит такую же сумму VAT к вычету. В результате получается ноль, то есть фактической уплаты налога по транзакции не происходит.

Однако, чтобы использовать такую возможность, получатель услуги должен являться “relevant business person”, то есть: во-первых, быть налогооблагаемым лицом в смысле ст. 9 Директивы; во-вторых, должен быть зарегистрирован по VAT (иметь номер VAT) в государстве-члене ЕС. Получатель услуги должен предварительно сообщить поставщику свой индивидуальной идентификационный номер VAT, а поставщик – проверить действительность этого номера и связанной с ним информации о контрагенте.

Вариант Б. Получатель услуг – компания ЕС (иная, чем английская), но без номера VAT.

Если у получателя услуги (компании ЕС) нет VAT номера, то VAT должен быть включен в цену для получателя (счет должен выставляться с VAT) и уплачен поставщиком в своей стране (с возможностью дальнейшего вычета).

Пример 2.

И поставщик, и получатель услуг – английские компании с VAT-номером.

Если английская компания оказывает услуги другой английской компании, то VAT включается в цену (счета выставляются с VAT), и уплачивается поставщиком (с возможностью дальнейшего вычета).

Пример 3.

Поставщик услуг – английская компания, а получатель услуг – компания не из ЕС (например, российская, из стран СНГ и других стран мира, включая оффшорные юрисдикции).

Например, английская компания оказывает юридические услуги для российской компании (местом оказания услуг, согласно правилу ст. 44 Директивы, считается РФ), английский VAT не подлежит начислению (счета выставляются без VAT).

Иными словами, если получатель услуги – компания не из ЕС и не имеет VAT номера, то VAT не должен включаться в цену.

Однако, это возможно только, если данные отношения квалифицируются именно как B2B, то есть получатель услуги обязательно должен быть налогооблагаемым субъектом предпринимательской деятельности, чему должно иметься какое-либо подтверждение.

Поставщик может рассматривать заказчика, зарегистрированного за пределами ЕС, в качестве субъекта предпринимательской деятельности в случае:

— если поставщик получит от заказчика свидетельство (сертификат), выпущенное компетентным налоговым органом страны заказчика, в качестве подтверждения того, что заказчик осуществляет экономическую деятельность; или

— если заказчик не располагает таким свидетельством (сертификатом), но поставщику известен номер НДС, или схожий номер, присваиваемый заказчику в стране его регистрации и используемый для идентификации субъектов предпринимательской деятельности, или любое иное доказательство, демонстрирующее, что заказчик является предпринимателем, и при условии, что поставщик в разумной мере осуществил проверку достоверности информации, предоставленной заказчиком.

В остальных случаях, при отсутствии доказательства того, что получатель услуги (нерезидент ЕС) имеет в своей стране предпринимательский статус, транзакция будет отнесена к категории B2C, и местом налогообложения будет местонахождение поставщика.

Поэтому, если бизнес-статус получателя услуги не вполне ясен, то счета таким заказчикам (по умолчанию) выставляются с VAT, и налог уплачивается поставщиком в своей стране (с возможностью дальнейшего вычета).

Обобщим все вышесказанное в виде наглядной схемы и таблицы.

1. Определение места оказания услуг для целей VAT

2. Правила исчисления и уплаты VAT (услуги B2B)

| Поставщик услуг | Заказчик (получатель) услуг | Порядок налогообложения VAT | ||

| EC | есть VAT номер | Та же страна ЕС | есть номер VAT | |

| не EC | нет VAT номера | EC | есть номер VAT | VAT фактически не уплачивается. По VAT отчитывается получатель услуги по ставке своей страны ЕС (механизм «reverse charge»). |

| EC | есть VAT номер | не EC | нет номера VAT | |

Примечание. Настоящая публикация составлена исключительно в справочных целях и не является налоговой, финансовой или юридической консультацией.

Возврат VAT в европейских интернет-магазинах

Покупки в европейских интернет-магазинах выгодны не только по причине высочайшего качества представленной в них продукции и отличного сервиса, но и потому, что товар, заказанный за пределы Европейского Союза и Великобритании, чаще всего не облагается дополнительным налоговым сбором VAT, который составляет от 17% до 27% в зависимости от страны.

Как получить вычет VAT при покупках?

И хотя возврат VAT зарубежным покупателями в европейских интернет-магазинах — общее правило, но в реальности возможность получения скидки и её размер зависит от многих факторов, включая страну и географический регион регистрации магазина, категорию товара и правила возврата, применяемые самим магазином. Именно поэтому перед покупкой всегда рекомендуем уточнять, включён в итоговую стоимость этот налог или нет. Как это можно сделать? Есть 2 способа.

1. Большинство европейских магазинов вычитают VAT автоматически. Достаточно лишь добавить товар в «Корзину», и указать страну доставки. Если этот адрес расположен за пределами ЕС и Великобритании, то вы сразу же увидите вычет.

По этой причине вам вряд ли легко получится легко избежать VAT при покупке через посредников, поскольку заказ будет отправлен на склад в пределах ЕС. В этом случае налог можно вернуть через посредника, но лишь некоторые из них предоставляют такую услугу. Например, посредник по покупкам в Великобритании Alfaparcel возвращает европейский НДС, но делает это в форме платного сервиса, который выгоден в том случае, если покупок совершается много и на большие суммы.

2. Если вычет VAT не прошёл в автоматическом режиме, то имеет смысл создать запрос в службу поддержки магазина. При благоприятном стечении обстоятельств сумма вашего заказа будет пересчитана, а разница вернётся на то средство платежа, которое вы использовали.

Следует учитывать, что некоторые магазины хоть и предоставляют услугу возврата НДС, но для этого предлагают покупателю пройти ряд формальных процедур, связанных с посещением таможни для проставления на счёте-фактуре (Invoice) печати об импорте товара в Россию с последующей его отправкой продавцу. В данном случае рекомендуем соотносить потенциальную выгоду от потенциального возврата и потери времени на подготовку необходимых бумаг. Иногда проще и дешевле сделать заказ в другом магазине, который вычитает VAT сразу же.

Чтобы помочь вам сориентироваться в безналоговом европейской онлайн-шоппинге, мы отобрали для вас несколько популярных магазинов из континентальной Европы и Великобритании, которые охарактеризовали с точки зрения возможности получения выгоды от вычета из стоимости VAT.

Особенности вычета VAT в популярных европейских интернет-магазинах

1. Возможность возврата VAT с европейских площадок eBay зависит от конкретного продавца. Автоматического вычета нет, а кроме этого, его можно получить лишь у некоторых продавцов, которые зарегистрированы в качестве юридических лиц. В каждом конкретном случае необходимо уточнять возможность возмещения в переписке. Физические лица, торгующие на eBay, VAT, как правило, не включают в стоимость, а соответственно и не возвращают.

2. Европейские филиалы Amazon не вычитают VAT автоматически. Это справедливо по отношению как к самому Amazon, так и к продавцам, торгующим на этой торговой площадке. Для получения скидки необходимо получить отметку на таможенной декларации об импорте в Россию и подтвердить своё гражданство копией паспорта.

3. Магазин модной молодёжной одежды из Великобритании Asos уверяет, что цена для российских потребителей не включает VAT, однако на деле нет абсолютно никакой разницы в цене при доставке на российский и британский адрес.

4. Итальянский интернет-бутик Yoox не применяет возврат VAT в автоматическом режиме, вместо этого требуя счёт-фактуру с отметкой российской таможни и копию паспорта гражданина РФ.

Для удобства эти и другие европейские магазины, вычитающие VAT, представлены в итоговой таблице.

Европейские интернет-магазины, вычитающие VAT

| Магазин | Страна | Ассортимент | Размер вычета VAT, % от стоимости | Возможность автоматического вычета VAT |

| Computeruniverse.net | Германия | Компьютерные комплектующие, бытовая электроника | 19% | Есть |

| Lanagrossa-store.com | Германия | Женская одежда из шерсти | 16% | Есть |

| Bike-discount.de | Германия | Велотовары | 19% | Есть |

| Amazon.co.uk, Amazon.de | Великобритания, Германия | Универсальный магазин | До 19-20% | Нет, необходимо уточнять в поддержке |

| eBay.co.uk, eBay.de | Великобритания, Германия | Универсальная площадка | До 19-20% | Нет, необходимо уточнять у продавца |

| Endclothing.com | Великобритания | Мужская одежда и обувь | 20% | Есть |

| Cultizm.com | Великобритания | Мужские джинсы | 19% | Есть |

| Harvieandhudson.com | Великобритания | Пиджаки, рубашки, аксессуары | 20% | Есть |

| Chainreactioncycles.com | Великобритания | Велотовары | До 5% | Есть |

| Net-a-porter.com | Великобритания | Женская одежда премиальных марок | 17% | Есть |

| Prodirectsport.com | Великобритания | Спорттовары | 17% | Есть |

| Yoox | Италия | Женская люксовая одежда | До 22% | Нет, необходимо уточнять в службе поддержки |

| Jamonshop.es | Испания | Хамон, вино, сыр | 9% | Есть |

Желаем выгодного безналогового шоппинга в Европе!