Fmru etf что это за фонд

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

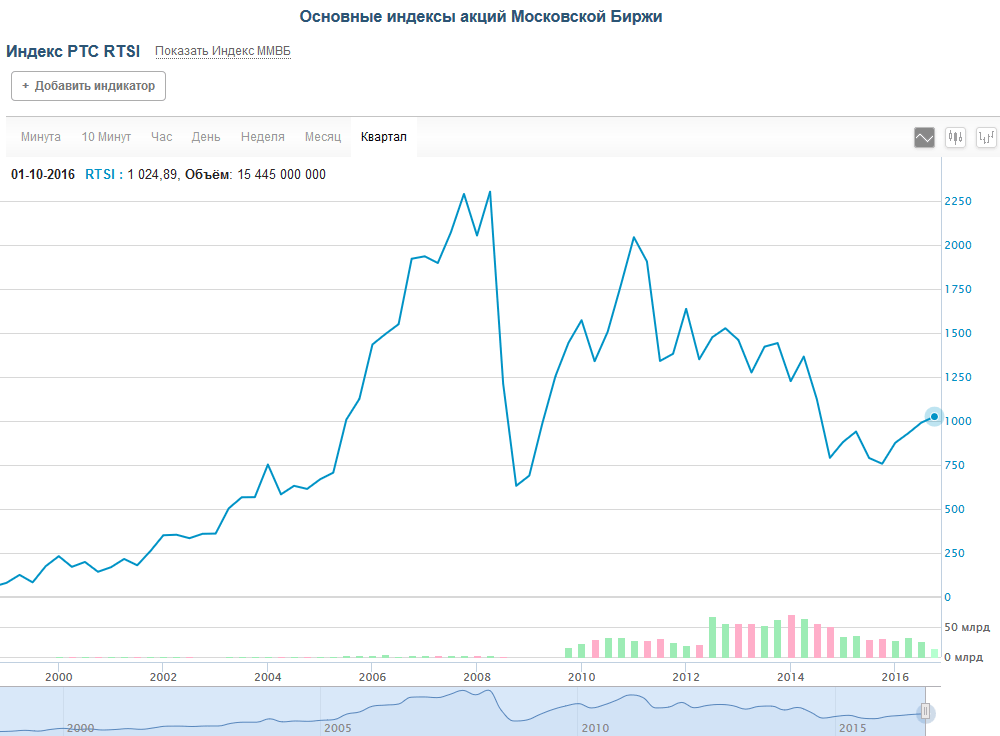

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

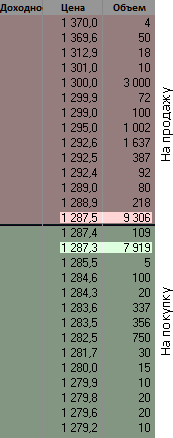

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

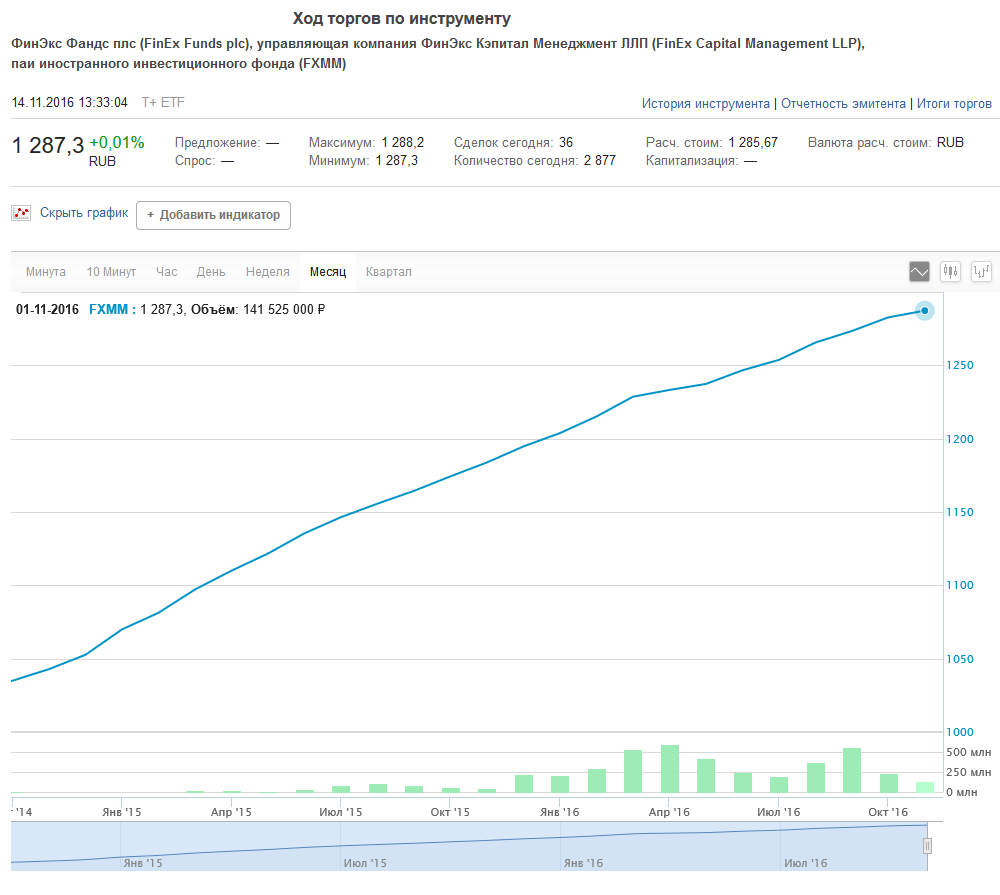

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

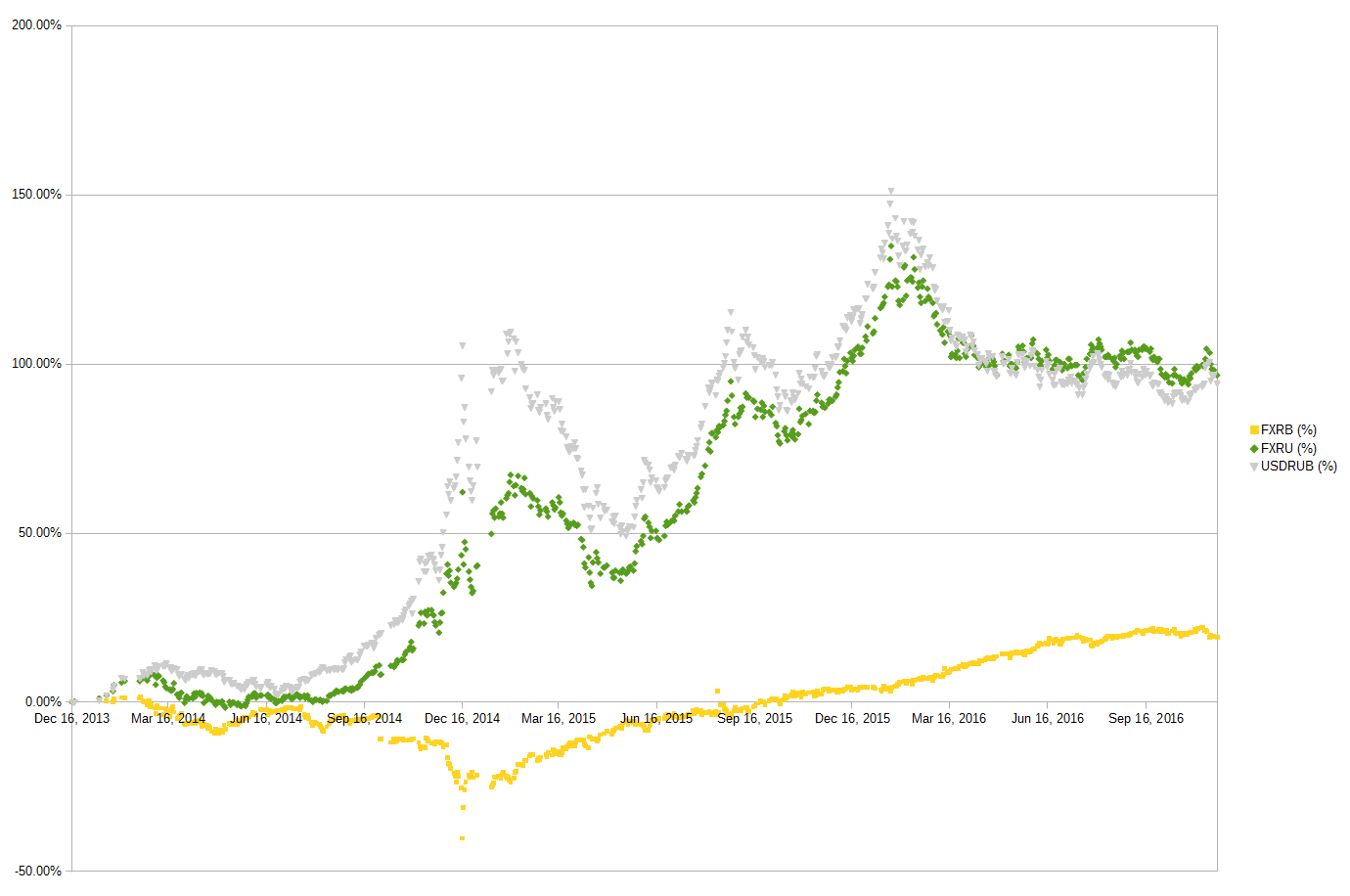

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

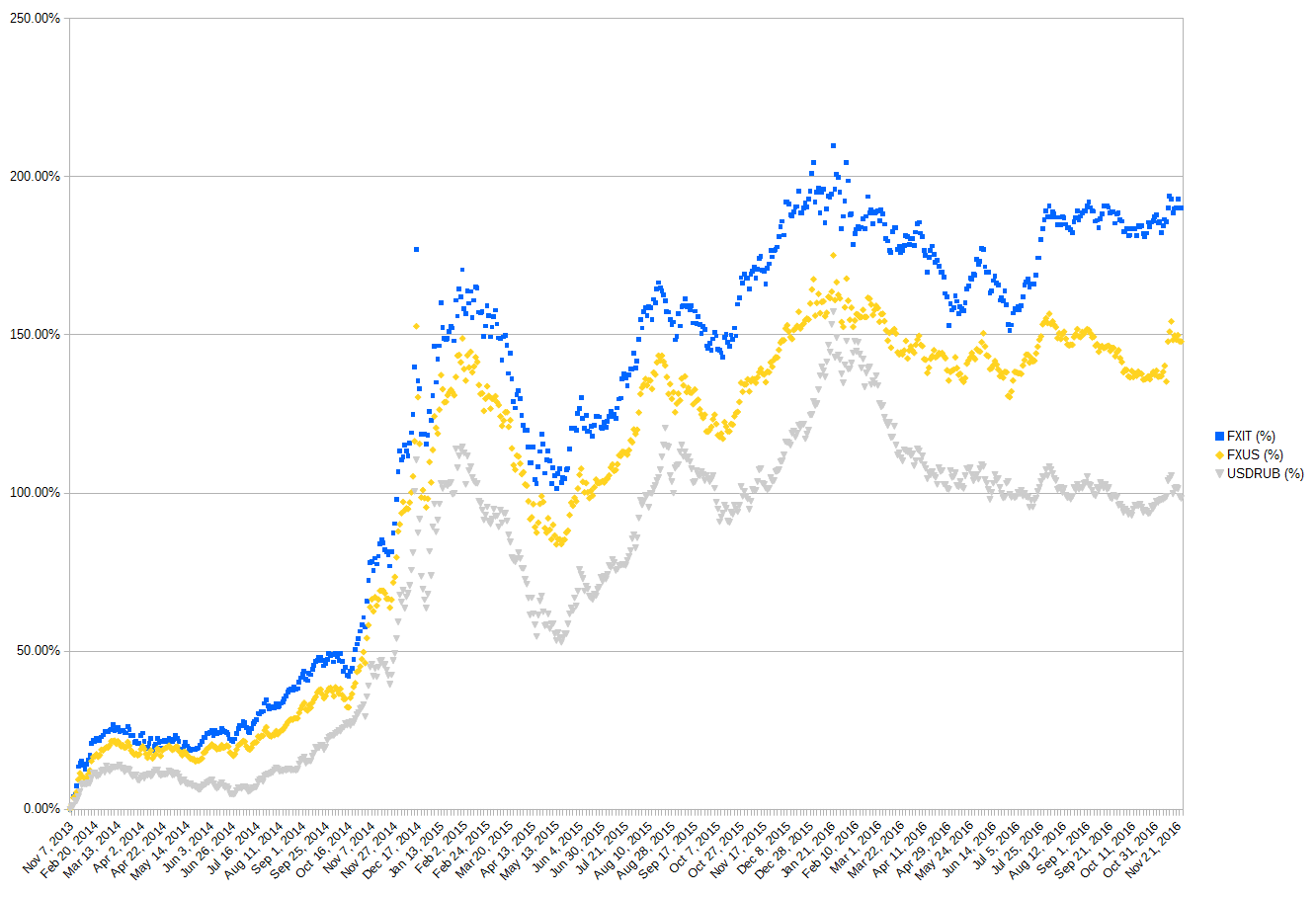

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах

Fmru etf что это за фонд

Базовые активы: Дивидендные акции РФ

| Актив | Доля |

|---|---|

| Публичное акционерное общество «ФосАгро», RU000A0JRKT8 | 10.87% |

| Публичное акционерное общество «Мобильные ТелеСистемы», RU0007775219 | 10.24% |

| Публичное акционерное общество «Новолипецкий металлургический комбинат», RU0009046452 | 9.85% |

| Публичное акционерное общество «Северсталь», RU0009046510 | 7.97% |

| Публичное акционерное общество «Детский мир», RU000A0JSQ90 | 7.77% |

| Публичное акционерное общество «Магнитогорский металлургический комбинат», RU0009084396 | 6.72% |

| Публичное акционерное общество «Федеральная сетевая компания Единой энергетической системы», RU000A0JPNN9 | 6.58% |

| X5 Retail Group NV, US98387E2054 | 6.18% |

| Публичное акционерное общество «Юнипро», RU000A0JNGA5 | 6.09% |

| Публичное акционерное общество «Сбербанк России», RU0009029557 | 6.07% |

| Публичное акционерное общество «Московская Биржа ММВБ-РТС», RU000A0JR4A1 | 5.47% |

| Публичное акционерное общество «Сбербанк России», RU0009029540 | 5.42% |

| Публичное акционерное общество «Транснефть», RU0009091573 | 5.10% |

| Публичное акционерное общество «Полюс», RU000A0JNAA8 | 4.74% |

| Денежные средства, | 0.90% |

Сумма долей 3 наибольших вложений

Сумма долей 5 наибольших вложений

Сумма долей 10 наибольших вложений

Сумма долей 50 наибольших вложений

| Макропараметр | Падение параметра, шт. | Рост параметра, шт. |

|---|---|---|

| Value фактор | 2 | 0 |

| EURUSD | 2 | 0 |

| Индекс облигаций | 2 | 0 |

| USDRUB | 0 | 3 |

| CNYRUB | 0 | 3 |

| Американский S&P500 | 2 | 2 |

| Growth фактор | 2 | 2 |

| Драгоценный металл | 5 | 0 |

| Российский IMOEX | 4 | 1 |

| Нефть Brent | 4 | 2 |

| Макропараметр | Падение параметра, шт. | Рост параметра, шт. |

|---|---|---|

| CNYRUB | 1 | 0 |

| Value фактор | 0 | 2 |

| USDRUB | 2 | 0 |

| Российский IMOEX | 0 | 3 |

| Американский S&P500 | 1 | 3 |

| Нефть Brent | 0 | 4 |

| Growth фактор | 2 | 4 |

| Драгоценный металл | 1 | 6 |

Отсутствуют ETF с данной зависимостью

Отсутствуют ETF с данной зависимостью

Отсутствуют ETF с данной зависимостью

Пай биржевого ПИФа

Страна регистрации фонда

БПИФ FMRU от управляющей компании Финама инвестирует в дивидендные бумаги РФ.

Конечным бенчмарком является одноименный индекс дивидендных аристократов РФ (код индекса – FDIVARTR), рассчитываемого МосБиржей. Ребалансировка индекса происходит раз в год.

Критерия включения бумаги в индекс всего 2: быть в составе индекса МосБиржи и в течение 2-ух лет занимать позицию из ТОП-25 по годовой дивидендной доходности.

Дивиденды FMRU получает от эмитентов, но инвесторам не распространяет. Все полученные дивиденды реинвестируются обратно в БПИФ.

Суммарные комиссии (TER) FMRU составляют 1.05%. Из них 0.7% забирает себе Управляющая Компания, 0.25% берет депозитарий и биржа, а 0.1% остается на иные расходы.

Маркет-мейкером является компания тот же Финам. Депозитарием выступает Инфинитум. Маркет-мейкер обязан поддерживать возможность покупки и продажи паев фонда в течение 394 минут каждого торгового дня, пока не исчерпается лимит в 50 миллионов рублей.

Один лот на старте стоил 10 рублей.

Покупка ETF производится на Московской Бирже через лицензированных брокеров. Для покупки ETF необходимо открыть брокерский счет или индивидуальный инвестиционный счет у брокера, после чего произвести покупку ETF. Ниже представлены рекомендуемые нами брокеры.

FMRU: что входит в дивидендный портфель БПИФа «Финама»

С 22 июня 2021 года на Московской бирже торгуются паи биржевого паевого инвестиционного фонда (БПИФ) «Дивидендные Аристократы РФ» от УК «Финам Менеджемент». За первые два дня обороты по бумаге немногим превысили миллион рублей. Но не понятно, кто вообще покупал эти паи. Ведь только вечером 23-го числа провайдер наконец дал данные о реальном составе активов фонда. Причем не очень-то открыто.

Главное о БПИФ «Дивидендные Аристократы РФ»

Примечательно, что техническая информация о новинке была известна более месяца, сразу после регистрации фонда. У нас даже была новость об этом.

Из них вознаграждение УК — 0,7%, вознаграждение депозитарию, регистратору, бирже — 0,25%, прочие расходы — 0,1%.

Код индекса – FDIVARTR. Разработан самим «Финамом», рассчитывается Мосбиржей. Включает акции из индекса IMOEX, эмитенты которых в течение 2-х лет занимают позицию не ниже 25-й по годовой дивидендной доходности в расчете на одну бумагу. Вес определяется дивдоходностью. Ребалансировка раз в год в январе.

Максимальное отклонение биржевой цены от расчетной — 5%. Маркет-мейкер обязан поддерживать его 394 минуты (около 6,5 часов) в течение торгового дня или до совершения сделок на 50 миллионов рублей.

Про сам «Финам» и его место на рынке коллективных инвестиций мы писали в момент запуска первого БПИФа этой УК «Дивидендные Аристократы США» (FMUS).

Дивидендные аристократы по-русски

Термин «дивидендные аристократы» пришел из США. Там к этой категории относят эмитентов, выплачивающих дивиденды минимум 10 лет подряд и увеличивающих такие выплаты 5 лет подряд.

По отноешнию к российском рынку понятие применялось редко. Слишком мало у нас число компаний с регулярными и растущими выплатами.

Тем не менее дивидендные стратегии популярны и среди российских инвесторов. Их суть заключается в ставке не столько на долгосрочный рыночный рост акций, сколько на получение регулярного дохода.

Представляя FMRU, «Финам» описывает фонд как готовый портфель акций с высокой дивидендной доходностью. Методика бенчмарка при этом говорит не о высокой, а только о наибольшей, в сравнении с другими эмитентами, доходности.

Впрочем никаких гарантий, что в портфеле будут именно бумаги из топ-25 компаний по размеру выплат, тоже нет. Традиционно для созданных по российскому праву биржевых фондов инвестиционная декларация предполагает лишь следование индексу-ориентиру. Обязательств по владению определенными акциями она не накладывает.

Совершенно законно УК может держать в активах (см. пункт 23 правил ДУ):

Реальный состав FMRU

На момент старта торгов характеристики портфеля были известны только по маркетинговым материалам и пресс-релизу. Распределение давалось не по конкретным компаниям, а по отраслям.

В данном случае скорее бесполезная информация.

Мельком состав обсуждался во время онлайн церемонии начала торгов. В районе 13-й минуты была диаграмма, актуальная на 31 мая.

Подробности об акциях на вкладке «Структура активов» страницы фонда на сайте УК были выложены только после завершения торговой сессии 23 июня. Причем содержали данные за прошлый день и около 13% занимали денежные средства.

Вечером 24-го появилась возможно узнать состав за 23-е. Добавилась еще одна акция, одна существенно изменила вес в портфеле. Доля денег приблизилась к нулю.

| Актив | Доля |

| ФосАгро | 12,48% |

| НЛМК | 11,18% |

| Северсталь | 9,16% |

| МТС | 9,00% |

| Детский мир | 7,60% |

| ММК | 6,66% |

| Сбербанк (привилегированная) | 6,36% |

| ФСК ЕЭС | 5,89% |

| Сбербанк (обыкновенная) | 5,49% |

| Юнипро | 5,43% |

| Московская Биржа | 5,28% |

| Транснефть | 5,17% |

| X5 RetailGroup (FIVE) | 4,89% |

| Полюс | 4,26% |

| Денежные средства | 0,58% |

Всего в списке 14 акций. Сумма долей при этом не составляет 100%. Пока фонд явно не устаканился, не исключены дальнейшие изменения.

Актуальные данные можно посмотреть по ссылке.

Отметим, что на Мосбирже у FMRU есть прямой конкурент по стратегии. Продукт небольшой питерской УК «ДОХОДЪ Индекс дивидендных акций РФ» (DIVD) отбирает акции по другим принципам и более диверсифицирован.

И, по нашему мнению, более открыт в плане доступности информации.

10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз доверия к управляющим нет.

Поэтому давайте рассмотрим опцию самостоятельного формирования пассивного портфеля на долгий срок исключительно из индексных биржевых фондов (ETF).

Параметры инвестиционной стратегии портфеля

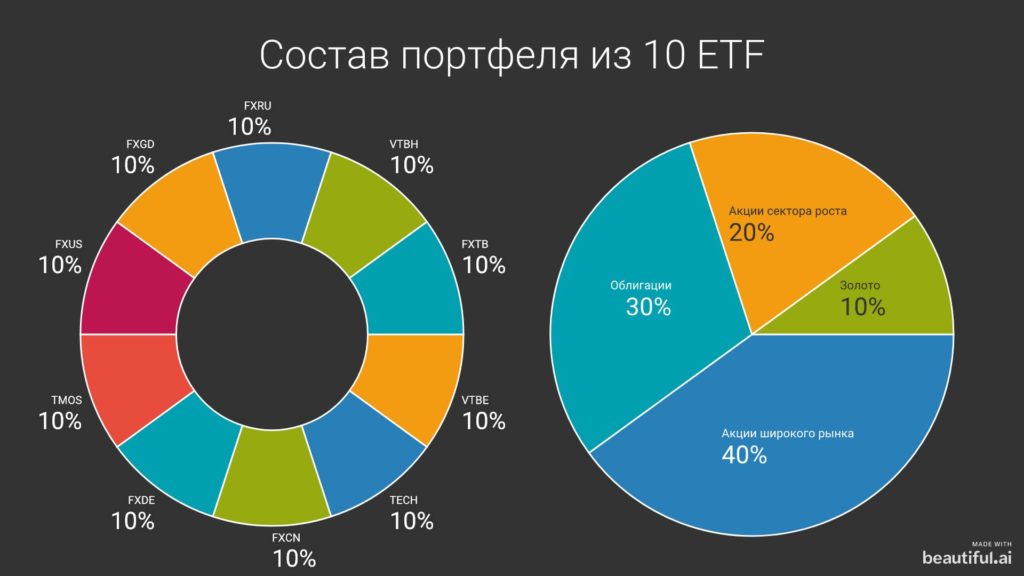

Сама по себе стратегия инвестирования в индексные фонды очень проста: покупаете 10 разных ETF себе в портфель в равных долях и поддерживаете их соотношение. Продавать ничего не нужно (до тех пор, пока вы не решите, что достигли своих финансовых целей).

Почему именно десять, спросите вы?

Причина первая — чтобы покрыть разные типы активов: акции, облигации, госдолг, золото.

Причина вторая — покрыть широкую географию, рынки разных стран, разные сферы.

Возможно, это слишком большое количество фондов и портфель из меньшего количества покажет результаты лучше. Но я решил сделать именно такую модель, чтобы было от чего отталкиваться.

Горизонт инвестирования для этого портфеля — 10 и более лет.

Состав портфеля из 10 индексных ETF

Российскому частному инвестору без квалифицированного статуса доступно не слишком много биржевых фондов. А если стремиться собрать портфель из тех, чьи комиссии не превышают 1% в год, то список сжимается ещё сильнее.

Я выбирал фонды из тех, что можно приобрести через брокера Тинькофф.Инвестиции, потому что сам им пользуюсь. Получилась такая картина:

Давайте расшифрую, что это за фонды:

Если разделить портфель на доли, то выйдет следующее:

Схема инвестирования в портфель

Этот портфель предполагает регулярное (ежемесячное) пополнение — просто потому, что это наиболее удобный для обычного инвестора ритм. К сожалению, акции некоторых фондов стоят достаточно много : FXCN больше 4 тысяч рублей за штуку, а FXUS — даже больше пяти. Чтобы закупать всего практически поровну, придётся каждый месяц вливать в рынок больше 200 тысяч рублей, а это слишком крупная сумма.

Всё очень просто: не парьтесь и держите соотношение фондов настолько вровень друг с другом, насколько позволяют ваши пополнения. Возможно, акции некоторых фондов вы будете покупать раз в два месяца, в этом тоже нет ничего страшного.

Единственный нюанс — желательно, всё-таки, пополнять портфель минимум на 25 тысяч рублей в месяц, потому что иначе количество телодвижений для балансировки возрастает.

На этом я заканчиваю описание стратегии. Напоминаю, что эта статья не является индивидуальной инвестиционной рекомендацией. Все решения о том, как распорядиться своими деньгами, вы принимаете сами, и ответственность за решения лежит тоже на вас.

У меня есть телеграм-канал, где есть ещё много интересного, подписывайтесь!