Дельта и маржа в чем разница

Что такое маржа и как ее рассчитать

Маржа, маржинальность и наценка — в чем различие и как использовать эти показатели в реальном бизнесе

Лариса Баневич

Маржинальность помогает увидеть, насколько эффективно работает система продаж в компании. В статье разбираем разницу между маржинальностью, маржой и наценкой и показываем, как применять эти показатели не в учебнике по экономике, а в реальном бизнесе.

Говорим только о марже в бизнесе

Термин маржа применяется не только в бизнесе, но еще на фондовой бирже и в банковском деле. И везде это разное.

В торговле на бирже маржа — это заем при покупке актива, в банковском деле — один из показателей надежности банка. В этой статье мы будем говорить только о марже в бизнесе.

Что такое маржа и маржинальность

В обиходе маржу часто путают с маржинальностью и наценкой.

Маржа. Экономисты называют ее маржинальным доходом. Она показывает, сколько компания получила денег после продажи товара или услуги. Для простоты в статье маржой мы будем называть именно маржинальный доход. Он считается в рублях.

Маржа = Выручка − Переменные расходы

Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услугу.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Переменные расходы — все расходы, которые напрямую связаны с выручкой. Они зависят от объема этой выручки: чем больше расходов, тем больше выручка.

Чаще всего к переменным расходам относят: закупочную цену, процент продавцу с выручки, стоимость упаковки, стоимость доставки. Но могут быть и другие варианты. Все зависит от структуры и особенностей бизнеса.

Цветочный магазин с доставкой. Продавцы в магазине работают на окладе. В переменные расходы нужно включить:

— себестоимость цветов;

— упаковку букета;

— стоимость доставки букета клиенту.

Аренду помещения магазина и зарплату продавца включать не нужно — они не зависят от объема продаж. Формула маржи в этом случае выглядит так:

Маржа = Стоимость букета − (Себестоимость букета + Упаковка букета + Доставка)

Теперь пример из другой сферы.

Бизнес оказывает консультационные услуги онлайн. Консультант получает оклад в месяц. Единственные переменные расходы здесь — комиссия платежной системы. Других нет. Тогда формула выглядит так:

Маржа = Стоимость консультации − Размер комиссии платежной системы в рублях

Самое сложное при расчете маржи — определить, какие именно расходы относятся к переменным и влияют на продажу, а значит, на объем выручки. Часто предприниматели для определения структуры расходов пользуются помощью финансовых консультантов.

Маржу считают в рублях. Давайте на примере.

В январе выручка компании — 100 000 ₽.

Переменные расходы — 53 000 ₽.

Маржа в январе: 100 000 − 53 000 = 47 000 ₽.

В феврале выручка выросла до 140 000 ₽.

Переменные расходы увеличились до 84 000 ₽.

Маржа в феврале: 140 000 − 84 000 = 56 000 ₽

Маржа за февраль больше маржи за январь на 9000 ₽.

Складывается впечатление, что компания в феврале отработала лучше, чем в январе: маржа больше. Но здесь кроется ловушка, потому что эти абсолютные цифры не показывают эффективности работы компании. Чтобы правильно сравнить два месяца, надо считать не маржу, а маржинальность.

Маржинальность. Это отношение маржи к выручке. Она показывает, насколько эффективно компания продает товар или услугу: какая доля маржи в 1 рубле выручки.

Маржинальность = Маржа / Выручка × 100%

Маржинальность считается в процентах, и ее тоже часто ошибочно называют маржой. Так делать не надо.

Теперь вернемся к компании, где высчитывали маржу в январе и феврале.

Чтобы сравнить январь и февраль по эффективности, посчитаем маржинальность для каждого месяца. Напомним, что маржа за январь получилась 47 000 ₽, а за февраль — 56 000 ₽.

Маржинальность за январь: 47 000 / 100 000 × 100% = 47%.

Маржинальность за февраль: 56 000 / 140 000 × 100% = 40%.

Мы видим: маржа больше на 9000 ₽ в феврале, но вот маржинальность выше в январе.

Если бы уровень эффективности в феврале остался на уровне января, то компания заработала бы больше: маржа бы составила не 56 000 ₽, а 65 800 ₽.

По абсолютным цифрам можно подумать, что компания работает хорошо. Это будет ошибкой. А вот маржинальность сразу показывает эффективность бизнеса в разные месяцы.

Иногда маржинальность может быть отрицательной.

ИП вяжет свитера и варежки. Поступил заказ на 10 000 ₽. ИП закупила пряжи на 9000 ₽. Во время вязания ошиблась в схеме, чего пришлось докупать пряжу еще на 3000 ₽.

Маржа: 10 000 − 9000 − 3000 = −2000 ₽.

Маржинальность: −2000 / 10 000 × 100% = −20%.

Получается, на данном заказе ИП потеряла 20% от выручки.

Еще иногда маржу и маржинальность путают с наценкой. Посмотрим, в чем тут различие.

Отличие маржинальности от наценки

Маржинальность показывает, сколько дохода компании приносит каждый рубль выручки. А наценка — это коэффициент надбавки. Он показывает, сколько маржинального дохода принес каждый рубль, вложенный в закупку товара.

Наценка % = Маржа / Переменные расходы × 100%

Маржинальность не может быть больше 100%, наценка может быть какой угодно.

Закупили товар на 100 ₽, продали на 1000 ₽.

Кажется, что маржа, маржинальность и наценка — это понятия из учебника по экономике. На самом деле их полезно применять в бизнесе.

Для чего нужен расчет маржинальности

Маржа, маржинальность и наценка важны при ведении бизнеса. Но маржинальность — самый наглядный показатель из трех. Ее лучше наблюдать в динамике и следить за ней не реже раза в месяц.

Показатель маржинальности, в отличие от маржи и наценки, помогает делать выводы об эффективности продажи услуг или товаров.

Маржинальность растет → бизнес хорошо развивается, система продаж налажена и работает эффективно.

Маржинальность в рамках запланированной → процессы работают в штатном порядке.

Маржинальность снижается от месяца к месяцу → тревожный сигнал для руководителя. Значит, нужно разбираться в процессах, выяснять, где бизнес теряет деньги.

Например, в структуру переменных расходов входят:

При негативной динамике маржинальности понятно, что нужно срочно разбираться, где сбой:

Знать маржинальность важно и до старта бизнеса, когда вы только определяетесь, что будете продавать. Чтобы узнать среднюю маржинальность, можно почитать форумы и пообщаться с другими компаниями. Так как средняя маржинальность, скажем, в Москве может сильно отличаться от маржинальности в Махачкале.

Конечно, ориентироваться только на маржинальность на старте недостаточно — надо составить полную финмодель бизнеса.

Маржинальность используют при подсчете точки безубыточности. Она помогает определить, сколько выручки нужно компании, чтобы покрыть все постоянные расходы и выйти в ноль. Важно учитывать уровень точки безубыточности, когда планируете продажи. Лучше, чтобы бизнес проходил точку безубыточности в 10—13-х числах месяца, плохо — если к 25-му числу и позже.

Компания определяет план продаж на февраль.

Средняя маржинальность для компании — 25%.

Постоянные расходы (аренда, зарплата сотрудников, реклама и т. д.) — 280 000 ₽.

Определяем, какая сумма выручки в месяц позволит компании покрыть расходы и выйти в прибыль:

ТБУ = Постоянные расходы / Маржинальность × 100%

ТБУ для этой компании: 280 000 / 25% × 100% = 1 120 000 ₽.

То есть в месяц нужно продать товара не меньше чем на 1 120 000 ₽, только чтобы окупить постоянные расходы.

Как рассчитать и контролировать маржинальность

Теоретически маржинальность посчитать легко, достаточно двух математических операций и листка бумаги. На практике бизнес использует расчеты в Excel и Google Таблицах, шаблоны в «1С», «ПланФакт», «ФинТабло», «Финолог» и других сервисах. Чтобы учесть много разных переменных, проще занести все данные в программу, которая автоматически выведет результат.

Маржинальность — часть ежеквартальных и годовых отчетов о прибылях и убытках. Они помогают следить за состоянием дел в бизнесе. Правда, нужно уметь правильно считывать данные, а не просто их собирать. О самом отчете мы расскажем в отдельной статье.

Маржинальность нужно смотреть в динамике: например, отслеживать ежемесячно. Изменение в динамике за год помогает увидеть динамику развития бизнеса. Если маржинальность становится ниже среднего уровня маржинальности и никто это не замечает, бизнес может уйти в минус.

Маржинальность и ее изменение сообщают собственнику и руководителю о развитии бизнеса: эффективно ли построены процессы либо, наоборот, в бизнесе нужно менять и принимать управленческие решения. Но не в общем, а именно в тех процессах, которые непосредственно влияют на продажу.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как подготовить и провести презентацию

Чтобы провести качественную презентацию для инвестора, сотрудников, клиента или на большую аудиторию, нужно правильно подготовиться и помнить о правилах борьбы со стрессом.

Как заработать на елках на Новый год

Продавать новогодние елки — один из самых прибыльных сезонных бизнесов. Узнали у реальных предпринимателей, как заработать на продаже елок

Какие нужны документы на помещение для открытия кафе

Собрали список документов и подробную инструкцию, как получить каждый из них

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Маржа и маржинальность

Создайте рассылку в конструкторе за 15 минут. Отправляйте до 1500 писем в месяц бесплатно.

Отправить рассылку

Маржа (англ. margin — преимущество, разница) — это разница между отпускной ценой продукта и его себестоимостью. В бизнесе метрика показывает сумму денег, которую получит компания после продажи товара или услуги.

Понятие маржи также применяют в банковской, страховой, биржевой и других сферах деятельности, в каждой из которых есть свои особенности в определении показателя и его расчёте. Поэтому мы рассмотрим, что такое маржа, только применительно к продаже товаров или услуг.

Формула расчета маржи

Маржу измеряют в денежных единицах и рассчитывают по формуле:

Маржа = Цена продажи – Себестоимость

В себестоимость включают все переменные затраты, связанные с производством или закупкой товаров или услуг.

Простой пример. Компания закупила партию кроссовок по цене 1 200 рублей за пару. Продали обувь по 2 000 рублей. Посчитаем маржу:

2 000 – 1 200 = 800 (руб.)

Получается что, сумма дохода с единицы товара составила 800 рублей.

Однако в реальности рассчитать маржу не всегда просто, поскольку важно правильно определить переменные затраты.

Сложный пример. Компания выпускает товар самостоятельно. Для этого она закупает сырьё, на собственном оборудовании производит товар, далее упаковывает и реализует его. При этом работники получают процент с каждой произведённой единицы товара дополнительно к фиксированному заработку.

В этом случае к переменным затратам стоит отнести:

Расходы на фиксированную зарплату работников и аренду помещения, постоянные затраты на электроэнергию и обслуживание оборудования в себестоимость не включают. Это постоянные траты, величина которых не меняется в зависимости от объема производства товаров.

Посчитав все переменные расходы на производство партии товаров, поделим полученную сумму на количество произведённых единиц и узнаем себестоимость одного товара. Дальше можно посчитать маржу по стандартной формуле — вычесть себестоимость из отпускной цены.

Показатель маржи пригодится для расчета многих других метрик. Например, его применяют при определении LTV — пожизненной ценности клиента:

LTV = средний чек × среднее количество заказов в месяц × среднее время сотрудничества с клиентом × средняя маржа

Для быстрого расчёта можно использовать калькулятор LTV, который поможет узнать, сколько денег приносит клиент в среднем за период сотрудничества с компанией.

Маржа — абсолютный показатель, по величине которого сложно судить об эффективности бизнеса. К примеру, ежемесячный мониторинг показывает стабильный рост маржи. Но в результате более подробного изучения выясняется, что растут и переменные расходы. Следовательно, эффективность деятельности остаётся под вопросом. Чтобы разобраться, нужно определить маржинальность.

Как и зачем рассчитывать маржинальность

Маржинальность — это отношение маржи к выручке. Метрика показывает, сколько именно дохода содержит каждый заработанный рубль. Считают маржинальность в процентах по следующей формуле:

Маржинальность = Маржа ÷ Выручка × 100%

Пример. В августе компания продала партию товаров за 100 тысяч рублей при себестоимости в 50 тысяч рублей. Маржа составила:

100 000 – 50 000 = 50 000 (руб.)

50 000 ÷ 100 000 × 100% = 50%

Получается, что маржинальность продаж в августе составила 50% — каждый вырученный рубль принёс 50 копеек прибыли.

Теперь представим, что та же компания в следующем месяце продала товаров на сумму в 200 тысяч рублей при себестоимости партии в 120 тысяч рублей. Посчитаем маржу:

200 000 – 120 000 = 80 000 (руб.)

Показатель маржи выше, чем в августе, и кажется, что в сентябре компания сработала более эффективно. Но посчитаем маржинальность:

80 000 ÷ 200 000 × 100% = 40%

Получается в сентябре маржинальность упала на 10 % по сравнению с августом, что говорит о снижении эффективности. Один вырученный рубль принес только 40 копеек прибыли.

Термины «маржа» и «маржинальность» часто путают. Чтобы избежать ошибок, запомните, что первый показатель считают в деньгах, а второй — в процентах. Маржа показывает, сколько прибыли остается от выручки после продажи продукта, а маржинальность — долю прибыли в полученном доходе.

Маржинальность помогает оценить прибыльность, или рентабельность бизнеса. Она может быть как положительной, так и отрицательной. Последнее случается, когда переменные затраты превышают выручку, что ведёт к отрицательной марже. В такой ситуации, если в расчётах нет ошибок, нужно искать, где в процессе производства или закупки товаров происходит перерасход.

Маржинальность не может быть больше 100%, поскольку даже при нулевой себестоимости маржа не может быть выше выручки. Когда говорят о рентабельности более 100%, то в большинстве случаев имеют в виду наценку. А величина наценки не ограничена.

Виды маржи при оценке прибыльности бизнеса

В бухгалтерском учёте и финансах при оценке прибыльности бизнеса учитывают три основных вида прибыли, или маржи:

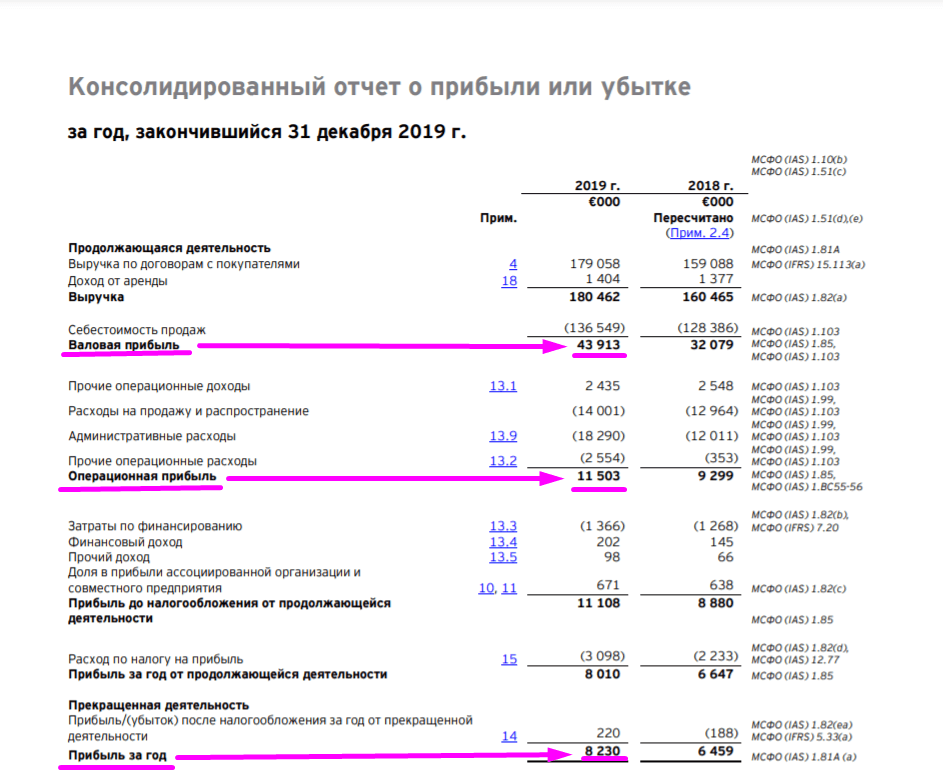

Фрагмент консолидированного отчета о прибыли или убытке. Источник

Однако сами по себе значения прибыли не позволяют оценить реальное финансовое состояние компании. Поэтому на их основе рассчитывают относительные показатели.

Маржа валовой прибыли (gross margin) показывает, какой процент дохода остаётся компании после оплаты всех прямых расходов, связанных с производством или закупкой товаров:

Мвп = Валовая прибыль ÷ Выручка × 100%

Маржа операционной прибыли (operating margin) показывает доход, оставшийся после вычета прямых расходов и операционных затрат (аренда помещения, коммунальные платежи, оплата труда сотрудников и прочие постоянные расходы):

Моп = Операционная прибыль ÷ Выручка × 100%

Маржа чистой прибыли (net margin) показывает долю прибыли, оставшуюся после вычета операционных, накладных и всех прочих расходов:

Мчп = Чистая прибыль ÷ Выручка × 100%

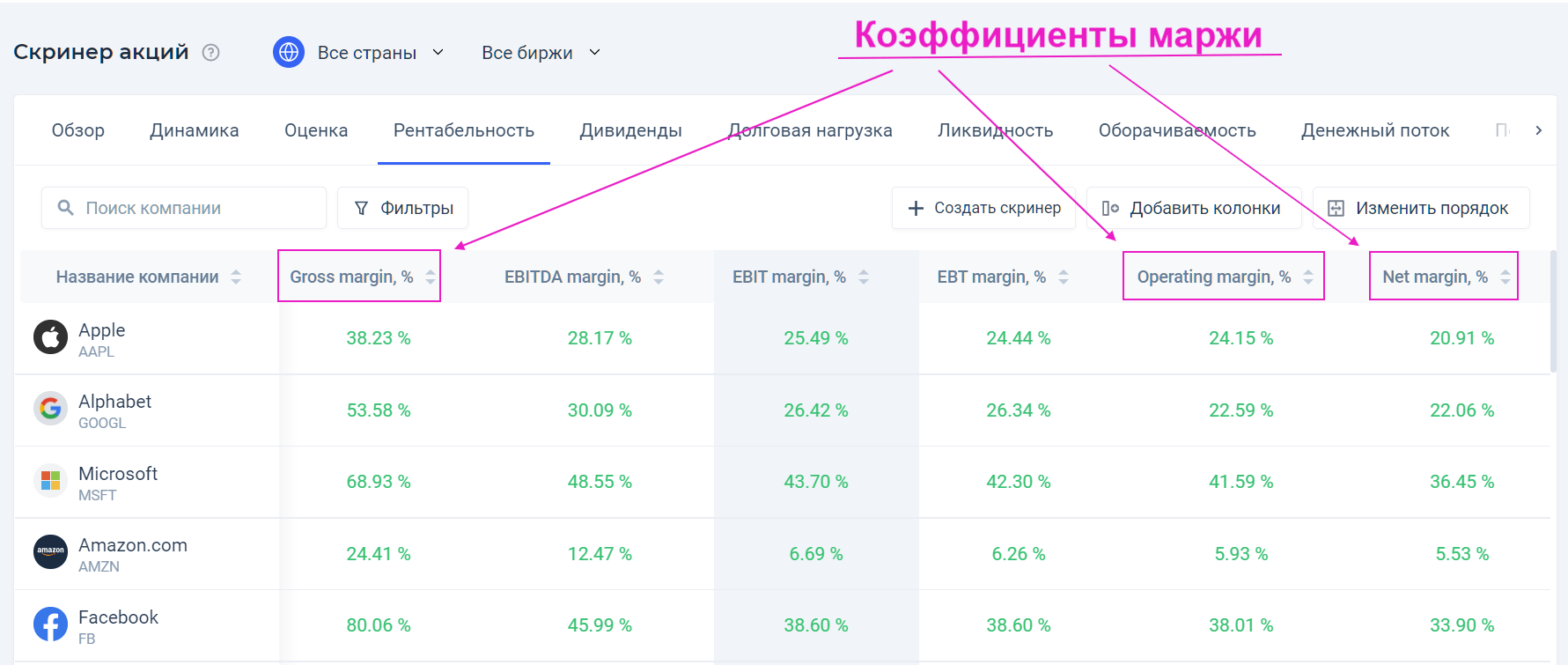

Коэффициенты маржи разных компаний можно сравнивать между собой, чтобы понять, у кого рентабельность выше.

Не стоит путать термины «маржа» и «маржа валовой (операционной, чистой) прибыли». Правильное название последнего термина звучит как «коэффициент маржи валовой (операционной, чистой) прибыли». Но в обиходе наименования зачастую упрощают и поэтому говорят «маржа валовой прибыли», при этом подразумевая коэффициент.

Зачем нужно знать маржу чистой прибыли

Маржа чистой прибыли — ключевая метрика успешности, которая показывает, насколько эффективна компании и насколько хорошо она контролирует свои расходы. Низкое значение показателя может указывать на слишком большие операционные затраты или ошибки в ценообразовании. Также чем ниже чистая маржа, тем меньше у компании «запас прочности» и даже незначительные негативные изменения в торговле или экономике могут привести к убыткам.

Знание чистой маржи бизнеса помогает инвесторам оценить деятельность компании и понять, получает ли она достаточную прибыль от продаж, чтобы с запасом покрывать операционные и накладные расходы. Хорошим знаком для инвесторов выступает стабильный рост этого показателя.

Поскольку маржу чистой прибыли выражают в процентах, а не в денежных единицах, с ее помощью можно сравнивать прибыльность разных компаний из аналогичных отраслей.

Какая маржа считается хорошей

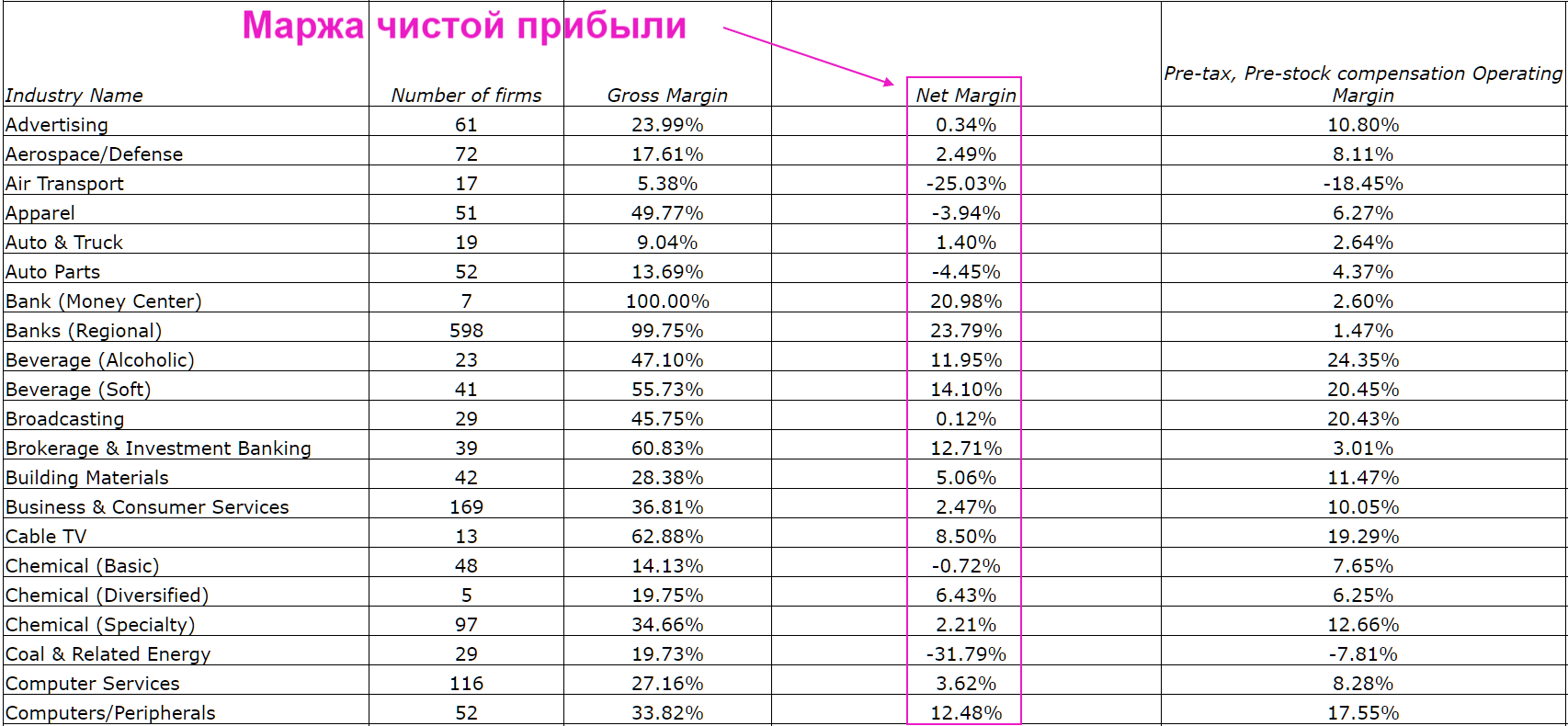

Определить оптимальное значение чистой маржи невозможно. Причина в том, что величина показателя сильно зависит от отрасли и особенностей компании.

Пример показателей маржи чистой прибыли по отраслям. Источник

В публикациях финансовой тематики иногда упоминают, что хороший показатель чистой маржи равен 10-20%. Однако исследование Yahoo! Finance, в котором были рассмотрены компании из 212 разных отраслей, показало, что средний показатель не превышает 7,5%.

В целом, чем выше показатель маржи чистой прибыли, тем лучше. Но чтобы объективно оценить эффективность бизнеса, лучше сравнивать полученный процент не со средними значениями, а с показателями реальных конкурентов и максимально похожих компаний.

Дельта и маржа в чем разница

Чтобы оценить эффективность и рентабельность бизнеса, нужно разобраться, насколько он маржинальный. Объясняем, как считать маржинальность, чем она отличается от прибыли и наценки.

Что такое маржа и маржинальность

Маржа — это разница между себестоимостью товара и ценой, по которой продают товар. В себестоимость входят все издержки на производство, закупку, упаковку и логистику товара, в том числе траты на сырьё, газ, свет и зарплату сотрудников.

Маржинальность можно считать по разным формулам. Если хотите узнать маржу в деньгах (в абсолютной величине), используйте эту:

МАРЖ = Ц − СТ

Ц — цена

СТ — себестоимость

МАРЖ — маржинальность бизнеса

Если нужна маржинальность в процентах — эту:

МАРЖ = (Ц − СТ) / ОП × 100 %

Зачем считать маржинальность

Маржинальность, наценка и прибыль. В чём разница?

Наценка не то же самое, что и маржа. Путаница возникает потому, что для наценки и маржи нужна одна и та же формула, если считать в деньгах. Поэтому считайте в процентах.

Маржинальность = (Цена — Себестоимость) / Цена × 100 %

Наценка = (Цена — Себестоимость) / Себестоимость × 100 %

При вычислении маржинальности нужно делить на цену, по которой товар продаётся, а при расчёте наценки — на себестоимость. Наценка неограниченна и может быть любой в зависимости от расходов продавца и востребованности на рынке. Маржинальность же имеет верхнюю планку и не может быть выше 100 %.

Прибыль — это доход бизнеса за вычетом обязательных расходов, но до налогов. Чистая прибыль — это доход после налоговых выплат.

Чистая прибыль = Выручка − Себестоимость товаров − Управленческие и коммерческие расходы − Прочие расходы − Налоги

Виды маржинальности для разных товаров

К низкомаржинальным относятся товары первой необходимости: бытовая химия, детское питание, бакалея. В этой сфере много конкурентов и небольшая наценка — 10–20 %.

Все расчёты проведены на примере ИП, работающих по УСН 6 %.

Пример

К среднемаржинальным товарам относятся бытовая техника, стройматериалы, электроника. Конкуренция на этих рынках высока, но товары используются долго и могут стоить дорого. Здесь наценка побольше — в среднем 50 %. Продаются такие товары в меньшем объёме, чем низкомаржинальные, но тоже пользуются спросом.

Пример

Высокомаржинальные товары — это продукты, спрос на которые стабильно высокий. Они окупаются благодаря высокой наценке, достигающей 300–500 % и более.

Пример

Компания продаёт воздушные шарики с гелием.

Что такое маржа и как её рассчитать? Подробный обзор понятия для новичков + формулы расчёта

Здравствуйте, уважаемый(ая) коллега! В сегодняшней статье речь пойдет о таком известном экономическом термине, как маржа. Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения. Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах.

Содержание:

1. Что такое маржа простыми словами?

Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность. В зависимости от сферы деятельности, в которой этот термин используется, он может обладать своей спецификой.

Маржа (от англ. Margin — разница, преимущество) — разница между ценами товаров, курсами ценных бумаг, процентными ставками и прочими показателями. Такая разница может выражаться, как в абсолютных величинах (например, рубль, доллар, евро), так и в процентах (%).

Простыми словами маржа в торговле — это разница между себестоимостью товара (стоимостью его изготовления или закупочной стоимостью) и его конечной (отпускной) ценой. Т.е. это некий показатель эффективности экономической деятельности конкретно взятой компании или предпринимателя.

В данном случае это относительная величина, которая выражается в % и определяется по следующей формуле:

П — прибыль, которая определяется по формуле:

П = отпускная цена — себестоимость

Д — доход (отпускная цена).

Однако хочу отметить, что маржа в нашем и западном понимании сильно отличается. У европейских коллег она представляет собой отношение прибыли от продажи товара к его отпускной цене. У нас же для расчета используется чистая прибыль, а именно (отпускная цена — себестоимость).

2. Виды маржи

В данном разделе статьи мы с вами рассмотрим самые распространенные виды маржи. Итак, давайте начнем…

2.1 Валовая (гросс) маржа

Валовая маржа (англ. gross margin) — это процент от общего объема выручки компании, который она сохраняет после понесенных прямых расходов, связанных с производством своих товаров и услуг.

Валовая маржа рассчитывается по следующей формуле:

ВП — валовая прибыль, которая определяется как:

ОП — объем продаж (выручка);

СС — себестоимость проданных товаров;

Таким образом, чем выше у компании показатель ВМ, тем больше средств сохраняет компания на каждый рубль продаж для обслуживания прочих своих расходов и обязательств.

Отношение ВМ к сумме выручки от реализации товара называется коэффициентом валовой маржи.

2.2 Маржа прибыли

2.3 Вариационная маржа

Вариационная маржа — сумма, уплачиваемая/получаемая банком или участником торгов на бирже в связи с изменением денежного обязательства по одной позиции в результате её корректировки по рынку.

Данный термин используется в биржевой деятельности. Вообще для биржевиков существует масса калькуляторов для расчета маржи. Вы без труда их найдете в интернете по данному поисковому запросу.

2.4 Чистая процентная маржа (банковская процентная маржа)

Чистая процентная маржа — один из ключевых показателей оценки эффективности банковской деятельности. ЧПМ определяется как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам финансовой организации.

Формула для расчета чистой процентной маржи выглядит следующим образом:

ДП — процентные (комиссионные) доходы;

РП — процентные (комиссионные) расходы;

АД — активы, приносящие доход.

Как правило, показатели ЧПМ финансовых учреждений можно найти в открытых источниках. Этот показатель очень важен для оценки устойчивости финансовой организации при открытии в ней счета.

2.5 Гарантийная маржа

Гарантийная маржа — это разница между стоимостью залога и величиной выданного кредита.

2.6 Кредитная маржа

Кредитная маржа — разница между оценочной стоимостью товара и размером кредита (займа), выданного финансовой организацией для покупки этого товара.

2.7 Банковская маржа

Банковская маржа (bank margin) — это разница между ставками кредитного и депозитного процента, кредитными ставками для отдельных заемщиков, либо процентными ставками по активным и пассивным операциям.

На показатель БМ оказывают влияние сроки выдаваемых кредитов, сроки хранения депозитов (вкладов), а также проценты по этим кредитам или депозитам.

2.8 Фронт и бэк маржа

Эти два термина следует рассматривать вместе, т.к. они связаны между собой,

Фронт маржа – это прибыль с наценки, а бэк маржа – это прибыль, полученная компанией от скидок, акций и бонусов.

3. Маржа и прибыль: в чем разница?

Некоторые специалисты склоняются к тому, что маржа и прибыль являются равнозначными понятиями. Однако на практике эти понятия отличаются друг от друга.

Маржа — это разница между показателями, а прибыль — конечный финансовый результат. Формула расчёта прибыли приведена ниже:

Прибыль = В – СП – КИ – УЗ – ПУ + ПП – ВР + ВД – ПР + ПД

В — выручка;

СП — себестоимость продукции;

КИ — коммерческие издержки;

УЗ — управленческие затраты;

ПУ — проценты уплаченные;

ПП — проценты полученные;

ВР — внереализованные расходы;

ВД — внереализованные доходы;

ПР — прочие расходы;

ПД — прочие доходы.

Подводя итог всему вышесказанному можно сказать, что при расчете маржи учитывается только один тип издержек — переменные затраты, которые закладываются в себестоимость производства продукции. А при расчете прибыли учитываются все расходы и доходы, которые несет компания при производстве своей продукции (или оказании услуг).

4. Чем отличается маржа от наценки?

Очень часто маржу ошибочно путают с торговой наценкой. Наценка — отношение прибыли от продажи товара к его себестоимости. Для того чтобы у вас больше не возникало путаницы, запомните одно простое правило:

Маржа это отношение прибыли к цене, а наценка это отношение прибыли к себестоимости.

Давайте на конкретном примере попробуем определить разницу.

Предположим, вы приобрели товар за 1000 рублей, а продали его за 1500 рублей. Т.е. размер наценки в нашем случае составил:

Н = (1500-1000)/1000 * 100% = 50%

Теперь давайте определим размер маржи:

М = (1500-1000)/1500 * 100% = 33,3%

Соотношение между показателями маржи и наценки для наглядности приведено в таблице ниже:

Важный момент: Торговая наценка очень часто бывает больше 100% (200, 300, 500 и даже 1000%), а вот маржа не может превышать 100%.

Для того чтобы лучше понять разницу между двумя этими понятиями, предлагаю вам посмотреть небольшое видео:

5. Заключение

Как вы уже смогли понять, маржа это аналитический инструмент для оценки эффективности компании (за исключением биржевой торговли). И прежде чем наращивать производство, выводить на рынок новый товар или услугу необходимо оценить начальное значение маржи. Если вы увеличиваете отпускную стоимость товара, а размер маржи при этом не увеличивается, то это говорит лишь о том, что размер издержек на его производство также растет. И при такой динамике существует риск оказаться в убытке.

На этом, пожалуй, все. Надеюсь, что теперь вы имеете необходимое представление о том, что такое маржа и каким образом она рассчитывается.