Деньги зарезервированы что значит

Зарезервировано? Нет повода для беспокойства!

Однажды в вашей выписке по карте вы можете увидеть недоступную сумму, помеченную непонятным словом «зарезервировано». Что это? Зачем? Почему? Кто виноват, что делать и #какэтоработает?

Появление «зарезервированной» суммы в выписке связано с механизмом межбанковских расчетов. Об этом мы подробно писали по тегу #PRO_карты. Напомним, что оплата покупки картой не совпадает по времени с проведением этой операции в банке. В момент покупки происходит авторизация, и в этот же момент сумма «резервируется», т.е. перестает быть доступной владельцу карты.

Магазин, в котором вы совершили покупку должен сообщить об этом своему банку, тот – платежной системе, платежная система – вашему банку. После получения такого подтверждения сумма окончательно списывается. На эти расчеты отводится до 30 дней, и все это время в выписке может отражаться «зарезервированная» сумма.

Аналогично и при пополнении, например, при переводе с карты на карту, сумма пополнения может отразиться, но не будет доступна, пока не завершатся расчеты по этой операции между банками. Если в установленный срок подтверждение в банк не поступит, сумма автоматически разблокируется.

Для вашего спокойствия детализация по заблокированным суммам доступна в интернет-банке. Вы можете «кликнуть» на значение зарезервированной суммы, и система отобразит операции, которые привели к блокировке. Это могут быть как списания, так и зачисления: совершенные покупки, переводы в другой банк или переводы, направленные вам из других банков и ожидающие подтверждения.

Возможность зарезервировать расчетный счет – для российских банков услуга сравнительно новая, еще 10-15 лет назад ее не предлагали и не спрашивали. Но с развитием бизнеса, ускорением всех коммерческих процессов, банковская система стала предлагать новые способы оптимизировать начало работы с расчетными счетами.

Резервирование расчетного счета – это присвоение номера вновь регистрируемому расчетному счету, не дожидаясь полного оформления аккаунта, подписания договора на РКО и других документальных операций.

Что значит резервирование счета для банков и для клиентов?

Резервирование расчетного счета — это дистанционное получение счета после оформления заявки на сайте.

Для банков резервирование РКО для юридического лица не представляет особой сложности. Предлагая клиенту номер расчетного счета еще в начале регистрации, банк:

Для клиента резервирование счета имеет большее значение:

Резервное состояние счета продолжается обычно лишь несколько дней.

Отказы в открытии счета крайне редки, но если такое происходит, то деньги, полученные на этот счет, возвращаются отправителю. Несостоявшийся клиент будет вынужден опять изменить свои банковские реквизиты.

Банки не взимают плату за резервирование номера расчетного счета.

Преимущества резервирования расчетного счета

Банкам резервирование расчетных счетов не приносит прямой пользы, но привлекает дополнительных клиентов и тем компенсирует все затраты труда и усложнение учета.

Еще одно преимущество для банков – на несколько дней они получают в распоряжение средства, поступающие на зарезервированные, но оформленные до конца счета.

Клиенты могут получить от резервирования:

Мало кто станет выбирать банк только ради возможности получить номер счета на несколько дней раньше. Но в некоторых критических ситуациях это может быть спасением если не бизнеса, то выгодной сделки, если для этого нужно срочно заключить договор или принять платеж.

Какие банки готовы зарезервировать расчетный счет онлайн или по телефону?

Услугу по резервированию счета предлагают многие банки. У клиентов даже появляется возможность выбора лучших условий резервирования.

Основные условия резервирования

Время от заявки до резервирования номера счета

Резервирование происходит после отправки в Банк анкеты, с данными предприятия открывающего счета и паспортными данными ответственных лиц.

После предварительного рассмотрения анкеты.

Резервирование онлайн, через сайт Банка.

Точное время не сообщается.

Для резервирования достаточно звонка в банк.

Немедленно в течении разговора с банком.

Оформление начинается на сайте банка. Требуется оправка банку копии одного документа.

Есть возможность зарезервировать расчетный счет онлайн, через сайт Банка.

В течение нескольких минут.

Оформление начинается на сайте банка. Нужно лишь следовать указаниям к заполняемым формам.

Есть возможность зарезервировать расчетный счет онлайн, через сайт Банка.

Для резервирования нужно оправить в Банк сведения о клиенте, копии его учредительных и правоустанавливающих документов, с предоставлением оригиналов этих документов в течение месяца.

После предварительного принятия документов.

Необходимо ответить на 5 вопросов анкеты, отправить ее в адрес Банка через сайт и дождаться звонка сотрудника Тинькофф Банка

Резервированию предшествует заполнение обстоятельной анкеты на сайте Банка, в ней указываются сведения о руководстве и владельцах предприятия или данные предпринимателя.

Не дольше 15 минут, после разговора с сотрудником банка по телефону.

Утверждать, что все произойдет именно так, как обещает реклама банка, нельзя, минимальные сроки резервирования предполагают правильно заполненные, не требующие уточнений анкеты и работающий без сбоев и задержек механизм рассмотрения. Но отклонения от обещанных банками сроков обычно не слишком велики.

Прослеживаются также некоторые общие тенденции: резервирование расчетного счета в Сбербанке потребует больше усилий и времени, чем в Тинькофф Банке, Точка выдает номер еще быстрее, в прочих банках скорость резервирования обратно пропорциональна строгости предварительной проверки данных.

Как зарезервировать номер расчетного счета в банке онлайн?

Процесс резервирования номера расчетного счета это составная часть общего процесса его регистрации. Банковское учреждение только определяет, на каком этапе клиент предоставил достаточно информации о себе, чтобы доказать серьезность своих намерений.

Более консервативные Сбербанк и Альфа-Банк требуют больше сведений о клиенте и его сотрудниках, Тинькофф и некоторые другие банки стремятся завоевывать клиентов предоставлением быстрых услуг через интернет.

В отношении резервирования счета все банки можно условно разделить на 3 категории:

Из практики видно, что реальная скорость резервирования расчетного счета зависит не от времени между заявкой и получением номера, а от начала подготовки документов.

Список документов, которые могут понадобиться для резервирования, тот же, что нужен для регистрации счета. Отличие в том, что резервируя счет, предъявляют не оригиналы документов, а информацию из них.

Холдирование

Холдирование (от англ. слова hold – удерживать) – банковский термин, обозначающий следующую процедуру: кредитная организация в момент авторизации банковской карты резервирует сумму операции на определенный срок, в течение которого ожидает расчетов от эквайера. Часто эту операцию называют также временной блокировкой, резервированием или замораживанием суммы на счете карты.

Иными словами, когда происходит оплата по карте, потраченная клиентом сумма на покупку/услугу замораживается банком-эмитентом, т. е. холдируется для последующего списания. В этот момент кредитная организация уменьшает величину доступного баланса по карте на израсходованную клиентом сумму, но не списывает ее со счета. Фактически средства с карты будут списаны только тогда, когда в банк придет финансовое подтверждение проведенной операции – поступят так называемые клиринговые файлы от эквайера.

В случае если эти файлы не поступают, сумма операции остается зарезервированной на определенное количество времени, после чего автоматически размораживается и становится доступной держателю карты. Срок холдирования в банках разный и составляет, как правило, от 9 до 30 дней. К примеру, в Альфа-Банке средства резервируются на срок до 9 дней.

Стоит отметить некоторые важные моменты, связанные с холдированием. Например, в случае когда валюта счета отличается от валюты операции, списание средств с карты происходит по курсу, установленному на день списания, а не на день резервирования средств. В такой ситуации сложно предугадать, как изменится курс валюты за это время и какая сумма в итоге будет списана банком с карты, поэтому не стоит тратить все свои средства, чтобы не получить в итоге отрицательный баланс.

Достаточно распространена ситуация, когда с карты списываются средства не за счет зарезервированной ранее суммы. Это связано с тем, что списание средств производится кредитной организацией автоматически по реквизитам, указанным в клиринговых файлах. В случае если они не совпадают с реквизитами авторизации, зарезервированная сумма так и продолжает «висеть», происходит новое списание с карты. При этом у держателя карты складывается впечатление, что сумма операции списана с карточки дважды.

Редко, но все же бывает так, что файлы, подтверждающие совершение операции, приходят после разблокировки средств на счете. В таком случае сумма списывается с карты, и если на ней недостаточно средств, то образуется технический овердрафт.

Часто с проблемой двойного списания сталкиваются при бронировании номеров в гостиницах. К примеру, при бронировании номера отель заблокировал на карте определенную сумму, однако при въезде постояльца в гостиницу списал не ее, а произвел новое списание.

В такой ситуации временно заблокированная сумма станет доступна клиенту после окончания установленного в банке срока холдирования. Если держателю карты зарезервированные средства необходимы раньше этого срока, он должен обратиться в свой банк с требованием отмены авторизации с подтверждающими финансовыми документами о проведенной операции.

Бывают случаи, когда запрос авторизации дублируется и сумма операции блокируется дважды. Такое происходит чаще из-за ошибки кассира или технических проблем с терминалом.

Стоит отметить, что если продавцом своевременно была отменена авторизация по карте, то зарезервированная сумма разблокируется достаточно быстро. Например, покупатель в день покупки товара решил вернуть его в магазин. Кассир, при условии что банк-эквайер еще не получил информацию о платеже, отменит совершенную операцию, и зарезервированная сумма станет доступной держателю карты.

«Заблокированная сумма на счёте» — что это значит?

Для чего банки резервируют деньги на счете карты, каким образом это происходит, на какой период времени?

Что такое холдирование

В банковской терминологии временная блокировка денег на карте называется холдированием. Этот термин обозначает, что фактически деньги со счета еще не списаны, но воспользоваться ими уже невозможно.

Как списываются деньги с карты

Рассмотрим процедуру совершения операции по карте на примере покупки товара в магазине:

Операция по временному блокированию денег при покупке товара занимает несколько секунд, поэтому не заметна покупателю. Есть транзакции, денежные средства по которым резервируются на срок от нескольких часов до нескольких дней. Например, при операциях со счетов разных банков деньги замораживаются до тех пор, пока не будут завершены все технические вопросы между кредитными организациями. Максимальный срок замораживания, не более 30 дней.

Если операция не подтверждается, деньги разблокируются на счете плательщика (отправителя).

Деньги могут блокироваться не только при совершении платежей, но и по транзакциям при переводах, поступлениях средств на счет, если они не подтверждены.

Систему холдирования часто применяют в интернет-магазинах. Она не только позволяет убедиться, что на счете покупателя достаточно денег для операции, но и в том, что товар есть в наличии в магазине.

При покупке товара, стоимость которого определена в долларах, с рублевой карты, происходит конвертация денежных средств в день фактического проведения операции, т. е. фактически покупатель может совершить покупку дороже или дешевле заявленной первоначально.

Где посмотреть, сколько денег зарезервировано

Зарезервированные суммы можно увидеть в интернет-банке. Там же будет доступна информация о деталях операции.

В случае, если вы обнаружили зарезервированную сумму по операции, которой не совершали, следует быстро связаться со своим банком, чтобы разобраться в ситуации.

Вывод

Операции по переводам денег между банками осуществляются без участия держателя карты, но ему нужно знать, каким образом работает система, чтобы контролировать списания и поступления денег по своему счету.

Интерактивный помощник

Как мы можем вам помочь с платёжными картами?

Что вы хотите уточнить?

Почему сумма покупки была списана со счета, но при этом осталась зарезервированной?

В момент осуществления транзакции банк резервирует денежные средства на счете клиента. Средства остаются зарезервированными до момента их списания со счета, но не дольше, чем на 16 дней. По истечении 16 дней резервация автоматически отменяется.

Иногда бывает, что сумма транзакции проводится по счету, но резервация по-прежнему остается.

Чаще всего это происходит, например, при аренде автомобиля, когда на счете сначала резервируется одна сумма, как правило, более крупная, а затем списывается другая – меньшая. Или, скажем, если авиабилеты были зарезервированы на сумму 1000 EUR (одной суммой), а авиакомпания присылает банку документы, в которых та же сумма разбита на несколько частей – за каждый авиабилет отдельно, например, пять раз по 200 EUR.

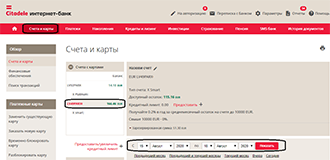

Чтобы проверить, была ли сумма списана со счета и/или осталась зарезервированной, откройте интернет-банк и нажмите на «Счета и карты». Выберите счет, к которому привязана платежная карта, с помощью которой вы совершили оплату.

Проверьте информацию в двух местах:

1. «Зарезервированная сумма»

2. «Выписка со счета»

Посмотрите, если ли в разделе «Получатель/плательщик» продавец, у которого вы совершили платеж.

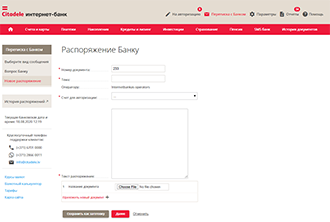

Если сумма уже списана со счета, но по-прежнему остается зарезервированной, напишите заявление в интернет-банке об отмене резервирования.

Чтобы написать заявление, войдите в интернет-банк и нажмите «Переписка с банком» > «Распоряжение банку».

Заполните все обязательные поля, отмеченные звездочкой.

В тексте распоряжения укажите информацию об операции, необходимую для отмены резервирования: номер карты, сумму транзакции, дату транзакции, место совершения транзакции (продавец/поставщик услуги).

Обращаем ваше внимание, что отмена резервации не исключает то, что транзакция может быть прислана торговцем позже.