Для чего банкротят предприятия

Банкротство компании. Спасти нельзя закрыть? Каких ошибок можно избежать

В итоге, мы пришли к выводу, что в настоящий момент наиболее применимы (и безопасны) только три способа:

Последняя процедура настолько обширная и вариативная, что сегодня мы поговорим о подготовке к ней. И о случаях, когда ее стоит применять, а когда — не стоит.

В чем плюсы и минусы банкротства

Плюсов у процедуры достаточно много.

Но есть два существенных минуса. Это дорогая и долгая процедура. Но — тут уж как посмотреть. Дорого ли заплатить, к примеру, 2 миллиона, чтобы спасти 20 миллионов? Каждый для себя решает сам.

Целесообразность выбора банкротства

Есть еще одно старое выражение — из пушки по воробьям. Тут все точно также. Если долгов нет, либо они незначительны, если нет активов и имущества, которые хотелось бы спасти от алчных кредиторов, если нет угрозы выездной налоговой проверки (компания с минимальными оборотами и на упрощенке) — банкротство в данном случае будет излишне.

банкротство будет наиболее подходящим выбором.

Но, нельзя вот так по щелчку пальцев взять и решить, что компанию нужно срочно банкротить. Это сложная процедура, и она требует долгой и сложной подготовки. А до этого — необходим детальный анализ состояния должника, чтобы вообще понять, а нужно ли ему это вот все.

Что не нужно делать перед банкротством

Допустим, вы поверили консультанту, который в красках вам расписал скорейшее избавление от долгов, от ответственности и от части денег в его пользу. И волевым решением даете отмашку: «Ну, давай! Где тут касса, куда деньги платить?». А вот что не нужно делать перед банкротством? Каких решений нужно избежать?

Мы знаем, как г рамотно обанкротить кампанию с сохранением активов и имущества. Рассчитайте стоимость.

Финансовый анализ должника

Что будут смотреть по компании при подготовке к принятию решения, банкротить ее или нет?

Важно : каким бы лояльным ни был арбитражный управляющий, но просто так подставляться он не будет. Слишком много рисков лишиться профессии, попасть на штрафы, а то и вообще отправиться в места не столь отдаленные.

Кстати, арбитражный управляющий вправе отказаться от своего назначения в процедуру, если понимает, что там все совсем плохо.

Опять-таки, нужно говорить только правду, чтобы избежать проблемы в будущем.

Кстати, на продажи имущества за копейки также будет обращено внимание. Это может быть чревато оспариванием сделок.

В этом случае стоит либо искать лояльного кредитора, через которого и стоит начать процедуру (но не забывайте о том, что ему-то долг нужно «просуживать», да и сумма должна быть не меньше 300 тысяч рублей). Либо гасить долг перед банком хотя бы частично, чтобы в сумме было меньше 300 тысяч рублей.

После анализа начинается планирование.

Планирование процедуры банкротства

Планирование состоит из четырех этапов:

1. Выбор между стандартной и упрощенной процедурой банкротства.

2. Выбор инициатора процедуры.

3. Оптимизация структуры активов и обязательств.

4. Принятие решений о способах работы с кредиторами и собранием.

Собственно, плюсы упрощенного банкротства:

Этот момент также является минусом. В зависимости от того, кому лоялен управляющий, другой стороне в деле будет хуже. Отстранить его можно только за нарушения, которые еще нужно будет найти. Если они вообще будут.

Подача заявления о банкротств должника от лояльного кредитора — самый лучший способ, если не сказать идеальный. Но для этого всегда должно лежать в сейфе судебное решение с подтвержденной кредиторской задолженностью на сумму не менее 300 000 рублей. То есть, как правило, такого нет.

Если банкротство инициирует сам должник, он должен показать реальную финансовую ситуацию и подтвердить ее первичными документами.

Если начинает кредитор — ему достаточно подтвердить наличие долга судебным решением, вступившим в законную силу (или исполнительным листом).

Перед процедурой банкротства, должнику следует поработать над структурой активов и обязательств, чтобы:

Как должнику влиять на собрание кредиторов? Стоит подумать, искать ли лояльных кредиторов с 51% голосов или убеждать нелояльных? Затягивать процедуру или нет?

Должна быть стратегия, которой арбитражный управляющий будет придерживаться.

В очередной раз заметим, что вырабатывать её нужно не самому одному. А вместе со специалистами.

Следующая публикация будет посвящена подробному расчету стоимости банкротства компании. Подписывайтесь на наш блог, чтобы всегда оставаться в теме!

Для чего банкротят предприятия

Несостоятельный бизнес: как проходит банкротство юрлиц

Причины банкротства компании могут быть разными, например кризис привёл к убыткам или не «взлетела» новая бизнес-идея. Рассказываем, что происходит при банкротстве компании.

Что такое банкротство

Банкротство — это неспособность компании платить по обязательствам: начислять зарплату, выходные пособия, рассчитываться с контрагентами. Чтобы арбитражный суд вынес решение о несостоятельности, срок задержки платежей должен быть не менее трёх месяцев, а общая сумма задолженности — не менее 300 тысяч рублей.

Если в ходе разбирательства суд признает, что доходы бизнеса не могут перекрыть долги, по закону о банкротстве компании придётся продать имущество, а деньги перечислить кредиторам. При этом не начисляют штрафы и снимают аресты с активов юрлица.

Кто может инициировать банкротство

Процедуру могут инициировать как кредиторы организации, контрагенты или госорганы, так и сама компания. В итоге банкротство проходит по двум сценариям:

Добровольное. Компания вправе подать на банкротство по собственной инициативе, если собственники понимают, что расплатиться с кредиторами уже не смогут. Чтобы стать банкротом и погасить долги, компания не должна владеть имуществом и иметь источники дохода.

Принудительное. Когда должник не выплачивает деньги и не исполняет обязательства, кредиторы могут инициировать его банкротство. Если не хотите закрывать бизнес, придётся искать способы погасить долги, продать имущество компании, снизить расходы и найти новые источники доходов.

Банкротство компании: основные этапы

На рассмотрение дела о банкротстве у арбитражного суда есть 7 месяцев с подачи заявления должником или его кредиторами. Суд принимает документы и проверяет, есть ли признаки несостоятельности.

Наблюдение

Суд назначает временного управляющего, который следит за сохранностью имущества должника, анализирует его финансовое состояние и ведёт реестр требований кредиторов. В этот период компания перестаёт платить штрафы и кредиты, а приставы снимают аресты с её имущества.

За 10 дней до окончания наблюдения временный управляющий проводит собрание кредиторов. В зависимости от его результатов арбитражный суд принимает решение о переходе к одной из процедур — финансовому оздоровлению или внешнему управлению. Если по итогам собрания суд признает компанию кредитором, то сразу откроет конкурсное производство.

Финансовое оздоровление

Этап, на котором компания пытается восстановить платёжеспособность и покрыть долги. За процессом следит административный управляющий, которого назначает суд. Им может стать временный управляющий. Задача специалиста — контролировать расчёты с кредиторами и отчитываться по ним перед судом.

Финансовое оздоровление длится не больше двух лет. Если по итогам процедуры не осталось непогашенных долгов и жалоб от кредиторов, процедура банкротства прекращается, а компания продолжает вести бизнес без ограничений. В противном случае суд переходит к следующему шагу — внешнему управлению или конкурсному производству.

Внешнее управление

Арбитражный суд передаёт полномочия руководителя внешнему управляющему. Это новый специалист, назначить бывших административного или временного управляющего на его место не могут. Внешний управляющий разрабатывает план восстановления платёжеспособности должника, а затем пытается его реализовать.

Внешнее управление занимает до 18 месяцев с возможностью продлить ещё на шесть. Если должник на этом этапе расплачивается с кредиторами, банкротство прекращается, если нет — начинается конкурсное производство.

Конкурсное производство

Суд признает компанию банкротом и назначает конкурсного управляющего. Он проводит инвентаризацию, привлекает оценщика и затем продаёт имущество компании для погашения долгов. Производство занимает шесть месяцев с возможностью продлить ещё на шесть. В завершении в ЕГРЮЛ появляется запись о ликвидации компании-должника.

Мировое соглашение

На любой стадии банкротства компания может договориться с кредиторами и заключить с каждым из них мировое соглашение. В таком случае банкротство прекращается. Собрание кредиторов принимает соглашения, а арбитражный суд их утверждает. В документе прописывают порядок и сроки исполнения обязательств должника.

Упрощённая процедура банкротства

Существует упрощённый метод банкротства. Воспользоваться им можно в одном из трёх случаев:

Когда собственник или кредитор узнают об этих обстоятельствах, они подают заявление о признании компании банкротом в упрощённом порядке. Арбитражный суд назначает конкурсного управляющего, минуя этапы наблюдения, внешнего управления и финансового оздоровления.

Управляющий распродаёт имущество фирмы в счёт долгов бизнеса. Если погасить долги удалось, процедура банкротства прекращается и компания работает дальше. Если нет, то компания становится банкротом и её исключают из ЕГРЮЛ.

Банкротство компании: кому нужно, как проходит, что будет после

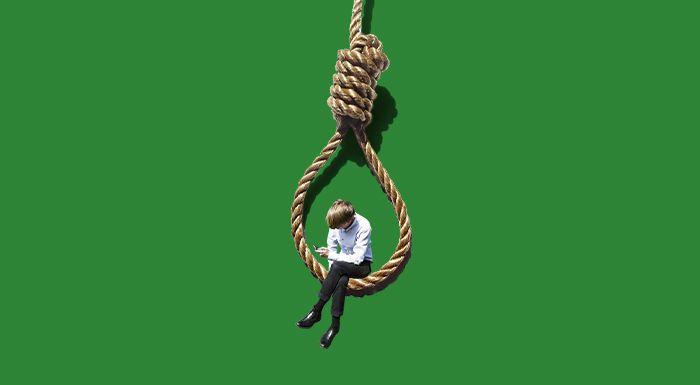

Ещё вчера успешная компания в кризис может оказаться на грани банкротства. Но обнулить свои долги — та еще задача: уйдёт много времени, сил и денег. К тому же у этой малоприятной процедуры есть свои нюансы и подводные камни. Отвечаем на самые главные вопросы о банкротстве, которые могут возникнуть у предпринимателя.

Зачем вообще признавать себя банкротом?

Часто это единственный вариант. Банкротство позволяет компании легально списать долги, а её основателю — начать бизнес с чистого листа.

Откладывать эту процедуру обычно себе дороже: задолженность перед сотрудниками, поставщиками и инвесторами постоянно растёт. А если долги компании превышают 300 тыс. руб. в течение 3 месяцев, гендиректор просто обязан начать банкротство. В противном случае ему придётся выплачивать проценты от суммы долга за время бездействия, а возможно — и отвечать своими деньгами перед всеми кредиторами.

То есть банкротство спасает вообще от любых долгов?

Да, в отличие от физлиц, у компании после банкротства не остаётся никаких долгов. Но её топ-менеджмент могут привлечь к субсидиарной ответственности (в российских судах такая практика распространена). В этом случае долги, оставшиеся после ликвидации юрлица и продажи его имущества, переходят на первых лиц и их родственников.

Для привлечения к субсидиарной ответственности нужно доказать, что руководство управляло компанией недобросовестно — например совершало юридические и бухгалтерские нарушения, затягивало начало процедуры банкротства, а перед этим заключало фиктивные сделки по продаже имущества — и именно из-за этого появились неоплаченные долги. Если во время проверки ничего такого не обнаружится — компанию признают банкротом. Но это всё равно не мешает тем кредиторам, с которыми так и не рассчитались после продажи активов, подать в суд на бывших руководителей компании.

В какой момент нужно задумываться о начале процедуры?

Чем раньше — тем лучше. В идеале у компании всегда (и уж точно во время кризиса) должен быть пессимистичный план на ближайшие полгода, который предусматривает закрытие бизнеса. Чёткая программа действий и договорённости с партнёрами позволят оперативно решить проблему, а не копить долги в надежде на чудо. Если своевременно начать переговоры с кредиторами, можно получить отсрочку, дополнительный заём или другую помощь.

Когда пассивы начинают превышать активы (и ничто в скором времени не предвещает улучшения ситуации), лучше остановить хоздеятельность и не совершать сделки с продажей имущества. При определённых обстоятельствах их могут оспорить, а лицо, одобрившее сделку, — привлечь к субсидиарной ответственности.

При этом отсутствие даже ожидаемой прибыли и накопившиеся долги ещё не означают неизбежного банкротства. Альтернативный вариант — процедура добровольной ликвидации: она подойдёт компаниям, чья сумма задолженности не превышает стоимости имущества.

Как проходит процедура банкротства?

Запустить банкротство может как кредитор, так и сам должник. И в том и в другом случае подаётся заявление в арбитражный суд по месту регистрации должника.

На судебном заседании выбирают, по какой именно процедуре будет проходить банкротство. Кроме мирового соглашения (это одна из возможных стадий банкротства, которая может начаться в любой момент процедуры), есть 4 варианта. Это наблюдение, конкурсное производство, внешнее управление и финансовое оздоровление. Последние две почти не применяются (кроме сложных ситуаций вроде санации банков) и, возможно, исчезнут из нового закона о банкротстве.

Если компания не начинала добровольную ликвидацию, суд выбирает процедуру наблюдения и на 6 месяцев назначает арбитражного управляющего. Последний проверяет все сделки, определяет момент наступления неплатежеспособности и собирает сведения об активах компании для погашения долгов. В конце наблюдения арбитражный управляющий рассказывает о положении дел кредиторам и суду и рекомендует начать конкурсное производство для ликвидации задолженности.

После этого назначают конкурсного управляющего (это может быть тот же человек), а директор теряет свои полномочия. Из банкротящейся компании пытаются выжать максимум денег. Для этого конкурсный управляющий продаёт имущество, взыскивает долги, забирает переплаты из налоговой, признаёт недобросовестные сделки недействительными и продаёт возвращенные активы на аукционе. Собранные средства распределяются между сотрудниками, поставщиками и кредиторами в установленном законом порядке. В конце конкурсный управляющий или рекомендует привлечь руководителей бизнеса к субсидиарной ответственности, или подает ходатайство о завершении процедуры банкротства.

Процедура одинаковая для любых компаний?

Да. Единственное исключение — ИП, которые не относятся к юрлицам (даже с большим штатом и при максимальном обороте в 150 млн руб.). Индивидуальный предприниматель, как физлицо, отвечает за долги бизнеса всем своим имуществом и не может запустить процедуру юридического банкротства.

Сколько времени нужно потратить, чтобы стать банкротом?

На практике — минимум год. Первые 6 месяцев занимает процедура наблюдения, и ещё столько же длится конкурсное производство (это когда управляющий занимается погашением задолженностей бизнеса).

Когда число кредиторов и допущенных компанией нарушений велико, процесс может затянуться. Так как ограничений по длительности банкротства нет, многие сложные процедуры длятся по 5—7 лет.

Гипотетически, если всё не так страшно, есть способ обнулиться за полгода. Для этого нужно сначала подать на добровольную ликвидацию. Суд назначит ликвидатора, который убедится, что денег для погашения всех долгов не хватает, и сразу начнёт конкурсное производство (на него потребуется 6 месяцев). Однако это сверхоптимистичный прогноз, который практически никогда не реализуется.

В какую сумму всё это обойдется?

Это зависит от размера предприятия, количества сотрудников и объёма долгов. Если отбросить сложность процесса и стоимость услуг юристов, банкротство обойдется минимум в 450 тыс. руб. В эту сумму входит публикация намерения о банкротстве (её нужно сделать через нотариуса за 15 дней до подачи заявления, услуга обойдётся в 3 тыс. руб.). Ещё 6 тыс. руб. стоит госпошлина (уплачивается перед подачей заявления в суд).

Чтобы запустить процедуру, нужно положить на счёт суда средства для выплаты полугодовой зарплаты арбитражного управляющего и заранее оплатить стоимость всех его будущих публикаций. Эти расходы потянут минимум на 220 тыс. руб.. Столько же придется потратить на услуги конкурсного управляющего, который будет работать вторые полгода банкротства.

Банкротство компании: как запустить процедуру, цели, риски, полезные советы

В самом общем смысле, банкротство, или несостоятельность — это невозможность компании платить по своим обязательствам. Однако это далеко не ее крах, и может преследовать самые разные цели.

Потому, прежде чем говорить о том, как к банкротству подготовиться, стоит понять, какие цели перед собой ставят в компании, когда собираются начинать ее банкротить. А если ее банкротят кредиторы — то нужно понимать и их цели тоже.

Цели банкротства

У кредиторов цели свои, как правило — удовлетворить свои требования, но бывает и так, что они используют банкротство с целью забрать активы должника. Например, у того есть производственные площади, оборудование, земельные участки.

У должника задача другая — сохранить активы, избавиться от долгов, ликвидировать компанию.

Итак, распишем подробнее цели банкротства для должника :

Как начинается банкротство

Банкротство можно начать как со стороны должника, так и со стороны кредитора. В случае с кредитором, для этого достаточно просуженной и просроченной на три месяца задолженности в размере 300 тысяч рублей. Этого факта для суда достаточно, чтобы решить, что должник несостоятелен, и нужно начинать процедуру банкротства.

Должник вправе подать заявление на банкротство, когда он сам понимает, что компания в ближайшее время не сможет платить по долгам. При этом, есть случаи, когда он обязан это сделать:

Самое интересное, что если заявление на банкротство подает должник — арбитражного управляющего должен выбрать суд. Если кредитор — то кредитор сам выбирает арбитражного управляющего. Как правило, «свой» арбитражный управляющий не является стопроцентным выигрышем для стороны в банкротстве, но дает определенное преимущество.

Обычно на банкротство в отношении самих себя подают через дружественного кредитора.

И отсюда проистекает первый постулат для подготовки к банкротству своей компании (каких бы целей оно не преследовало) — должно быть просуженное судебное решение на сумму, достаточную для начала процедуры, от дружественного кредитора.

Риски, которые несет банкротство для должника

Риски тут самые разные, от потери компании и активов до субсидиарной ответственности. Но так как в банкротстве одна из основных целей (для должника) — это спасение активов от недружественных кредиторов, то стоит этим озаботиться еще до введения процедуры.

Вообще, считается, что подача заявления на банкротство — это уже середина, или конец противостояния кредиторов и должника. А подготовка начинается гораздо раньше.

Отсюда можно вывести второй постулат при подготовке к банкротству — к процедуре нужно начинать готовиться задолго до ее начала (не за месяц, и даже не за год).

Если говорить о субсидиарной ответственности, которая тоже является риском банкротства — ее еще нужно доказать. Это можно сделать, если доказана прямая связь между поручением контролирующего лица, его исполнением, и тем, что это поручение привело к неплатежеспособности компании. А также, тот факт, насколько каждое из этих лиц было вовлечено в процесс доведения компании до банкротства.

Частный случай банкротства — упрощенная процедура

Упрощенная процедура банкротства используется как процедура ликвидации организаций с долгами и отсутствием каких-либо средств или имущества для их оплаты.

Начинается она как процедура ликвидации (по ст. 61-64 ГК). Однако на момент составления промежуточного ликвидационного баланса налоговой дается понять, что долгов у компании много, а платить их нечем. После этого ликвидационная комиссия (ликвидатор) обязана подать заявление в арбитражный суд о введении упрощенной процедуры банкротства.

Здесь важен такой момент: в банкротстве, даже в упрощенном, важно соблюдать неукоснительно все сроки и процедуры. И это тоже нужно учесть при подготовке.

И еще несколько советов при подготовке к банкротству

Кроме стратегических решений, при подготовке в банкротству важны и другие моменты.

1. Бухгалтерская, отчетная документация должны быть в порядке. Арбитражный управляющий, какой бы дружественный он ни был, может их запросить у руководства должника в любой момент. И при их отсутствии подставляться не будет.

К слову сказать, за уничтожение или порчу документов руководителя должника можно привлечь к ответственности по ст. 195 УК. « Пожар » или « затопление соседями » — не помогут.

3. Этот совет не про подготовку, но очень часто им по незнанию пренебрегают. А именно — нельзя при удовлетворении требований кредиторов выбрать кого-то одного, а остальным — «не хватило». Нарушать очередность погашения требований кредиторов тоже нельзя.

Административная ответственность тут выше — до 100 тыс. рублей, остается и вероятность дисквалификации до 3-х лет. И тут субсидиарная ответственность никуда не исчезает, что уже неприятно, но еще хуже — уголовная ответственность (по ст. 195 УК — срок до 3-х лет).

Основные варианты очевидны – ликвидация, банкротство или пассивное прекращение работы с компанией в расчете на исключение из ЕГРЮЛ (или истечение сроков, в течение которых могут быть предъявлены требования к владельцу компании).

В каком направлении двинуться? Или вообще не двигаться и подождать? Попробуем порассуждать на эту тему, опираясь на практику.

Ликвидация

Это самый легальный способ прекращения деятельности юридического лица и исключения его из реестра. Однако его успех зависит от того насколько активы ликвидируемой компании покрывают ее обязательства. Причем речь здесь идет не о номинальном (суммовом) покрытии, а о фактическом погашении долгов за счет имущества.

Иными словами, если из промежуточного ликвидационного баланса следует, что долги не могут быть погашены за счет активов или в условиях формальной достаточности активов известно, что они отсутствуют или имеют нулевую стоимость – ликвидатор или комиссия обязаны обратиться в суд с заявлением должника о банкротстве. На этом попытка ликвидации закончится. (Определение ВС от 23.12.2017 года №310-ЭС17-8699).

Банкротство

В условиях объективного банкротства, владелец компании может инициировать подачу заявления должника или договориться о подаче такого заявления со стороны кредитора (имеющего «просуженные» требования). Последний вариант позволит утвердить условно дружественного управляющего (во всяком случае, на период наблюдения).

Однако, «направляясь» в процедуру банкротства, бенефициару должника следует учитывать ряд важных обстоятельств.

Б) Отсутствующее имущество

Если на балансе числится имущество, а по факту оно отсутствует (крайне распространенная ситуация в отношении запасов) – то это будет с неизбежностью выявлено управляющим. В подавляющем большинстве случаев вразумительно объяснить это не возможно, а значит, появятся основания, как минимум, для взыскания убытков с контролирующих лиц.

При этом если у вас не сложилось «теплых» отношений с арбитражным управляющим, он гарантированно направит соответствующее заявление в правоохранительные органы. А это может быть большой головной болью, даже при отсутствии состава преступления, но вашей «имущественной» привлекательности для блюстителей закона.

Аналогичная ситуация и с иными активами, например, дебиторской задолженностью – если она по каким-то причинам не взыскивалась своевременно и возможность ее истребования утрачена – это тоже основание для взыскания убытков или привлечения к субсидиарной ответственности контролирующих лиц.

Иным словами, любые нелогичные и не объяснимые деловой практикой действия/бездействия в отношении активов (а это, к сожалению, «сплошь и рядом»), могут стать серьезным основанием для претензий к контролирующему лицу.

В) Оспаривание сделок

В российской деловой практике распространенной является ситуация полного или частичного вывода активов должника в преддверии банкротства. Кроме того, по-прежнему очень часто коммерческие организации (вернее их бенефициары) – выводят безнал компании в кэш. Это стало дорого, но никуда не ушло.

И то, и другое не сложно выявить при анализе условий сделок и контрагентов. Конечно «дружественный» управляющий может чего-то не заметить, но тут мы делаем круг и возвращаемся к первому пункту – «близорукость» управляющего это дополнительные расходы бенефициара. Кроме того, если в процедуре есть ФНС или активные кредиторы, а оптимизационные мероприятия слишком очевидны, уклонение управляющего от оспаривания соответствующих сделок может дорого ему стоить (Определение от 07.02.2019 года №305-ЭС16-15579) и едва ли он на это пойдет.

Г) Субсидиарная ответственность контролирующих лиц (или взыскание с них убытков)

Строго говоря, закон о банкротстве знает только два правонарушения, которые ведут к субсидиарной ответственности – доведение до банкротства (ст. 61.11 ЗоБ) и неподача заявления должника (ст.61.12 ЗоБ). Однако на практике суды не слишком придерживаются доктрины и в качестве фактических оснований ответственности контролирующих лиц могут ссылаться на отсутствие имущества должника, совершение разного рода оптимизационных сделок, непередачу документов должника, хотя эти обстоятельства являются условиями презумпции доведения до банкротства (Определение ВС от 30.01.2020 года №305-ЭС18-14622).

Но основной риск субсидиарной ответственности не в размытости ее оснований, а в том, что к ответственности могут быть привлечены как лица, осуществляющие прямой контроль в отношении должника, так и иные лица, находящиеся под контролем общего бенефициара и получившие косвенную (или даже предполагаемую) выгоду от деятельности должника (Определения ВС от 06.08.2018 года №308-ЭС17-6757 и от 25.09.2020 года №310-ЭС20-6760).

Вывод: даже беглого перечисления обстоятельств, на которые следует обратить внимание при использовании банкротства, как способа прекращения деятельности юридического лица, достаточно чтобы признать его неприемлемость для значительного количества кризисных компаний и их бенефициаров. Это тот джин, которого контролирующим должника лицам лучше не выпускать.

Фактическое прекращение деятельности компании

Имеется в виду создание условий для исключения организации из ЕГРЮЛ, как недействующей в порядке статьи 21.1 ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей». На первый взгляд для этого нужно совсем не много – отказаться от использования счета и сдачи отчетности, в таком режиме просуществовать один год.

Однако, исключение из ЕГРЮЛ это право, но не обязанность ФНС и потребовать этого от нее нельзя. Ожидание может основательно затянуться. К тому же, исключение из реестра не устраняет главную опасность для контролирующего лица – привлечение к ответственности по обязательствам ликвидированной компании (в порядке пункта 3.1. ст. 3 Закона об ООО). В качестве негативных последствий исключения из реестра Закон о государственной регистрации предусматривает также ограничения для мажоритарного участника и директора в отношении регистрации новых обществ (п.п. «ф» п 1 ст. 23.1 Закона о регистрации).

Правда тут есть два позитивных для должника и его бенефициаров обстоятельства. Первое – условием привлечения контролирующего лица к ответственности по пункту 3 статьи 3.1. Закона об ООО является доказанный факт того, что невозможность удовлетворения требований кредиторов была следствием действий контролирующего лица. То есть, привлечение к ответственности на основании п.3.1. статьи 3акона об ООО осуществляется по аналогии с составом «доведения до банкротства» статьи 61.11 ЗоБ.

Второе – это срок, в течение которого может быть подано заявление о привлечении к ответственности в порядке пункта 3.1 статьи 3 Закона об ООО. По аналогии с нормами о субсидиарной ответственности (п.6 статьи 61.14 ЗоБ) – такой срок не может быть больше, чем три года от даты исключения должника из ЕГРЮЛ. При этом, практика арбитражных судов склонна считать этот срок иначе (лояльнее в отношении контролирующих лиц), связывая начало его течения не с исключением должника из реестра, а с моментом, когда кредитору должно было быть известно о невозможности погашения его требований (например, Решение Арбитражного суда Московской области от 10.12.2020 года по делу №А41-91799/19).

То есть период тревожной неопределенности для бенефициара не будет вечным.

Вывод: с учетом всех обстоятельств, прекращение деятельности компании (в расчете на ее исключение из ЕГРЮЛ), на сегодня, пожалуй, самый приемлемый, безопасный и дешевый способ отказа от корпоративного актива.

А что кредитор? Каковы его шансы при каждой из указанных выше процедур юридической ликвидации юридического лица?

Тут ситуация зеркально противоположная – для кредитора «кризисной» компании наиболее приемлемым вариантом является, конечно, банкротство. Только в этом случае у него появляются шансы добиться хотя бы частичного удовлетворения требований за счет неправомерно выбывших активов (через оспаривание сделок должника) и/или имущества контролирующих лиц (в рамках субсидиарной ответственности).

Однако инициировать этот процесс может не каждый кредитор – необходимо иметь «просуженное» требование и быть готовым нести текущие расходы. И это без гарантии погашения долга. Поэтому ординарные кредиторы (не Банки и не ФНС) обычно выжидают, когда соответствующее заявление будет подано кем-то другим. Часто это ожидание заканчивается тем, что должника исключают из реестра в порядке статьи 21.1. закона о государственной регистрации.

Что же можно посоветовать кредиторам в этой ситуации, чтобы при минимальных расходах дотянуться до имущества контролирующего лица?

Второй вариант – подача заявления кредитора о банкротстве с последующим прекращением производства в связи с отсутствием источников финансирования. Это дает возможность сэкономить на расходах и подать заявление о привлечении к субсидиарной ответственности вне процедуры банкротства (п.12 ст.61.11, ст.61.19 ЗоБ).

Третий вариант – обращение с заявлением о привлечении к субсидиарной ответственности по долгам недействующей компании, исключенной из ЕГРЮЛ (на основании пункта 3.1 статьи 3 ФЗ Об ООО).

Выше было отмечено, что слабым местом для заявителя здесь является отсутствие информации о недобросовестных действиях контролирующих лиц. Учитывая это, практика осознанно снижает стандарт доказывания для заявителей в подобной ситуации – им достаточно обосновать свою позицию с помощью косвенных доказательств (п.57 ППВС от 21.12.2017 года №53, Определение ВС от 28.03.2019 года №305-ЭС18-17629).

В качестве обоснования возможных недобросовестных действий контролеров заявитель может указать на значительное уменьшение активов должника (согласно данным балансов); на отсутствие информации о судьбе имущества, которое принадлежало должнику; на «формальные» судебные процессы (Определение №305-ЭС17-2261 от 08.06.2020 года); на то, что деятельность должника была переведена на другую аффилированную компанию и т.д.