Для чего кредитная карта втб

Наравне с привычными банковскими картами, активно предлагаются так называемые кредитные карты. Их использование существенно расширяет перечень доступных операций не только с собственными, но и с заемными средствами. Кредитная карта ВТБ – это современное удобное средство расчетов, которое можно использовать во всем мире.

Кредитная карта ВТБ: актуальные предложения

ВТБ предлагает кредитную Карту возможностей. Стоимость обслуживания при достаточном уровне затрат за месяц не начисляется.

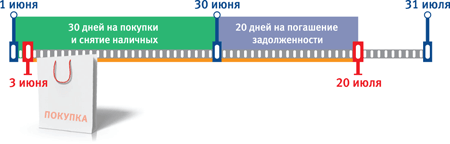

Условия кредитных карт ВТБ достаточно привлекательны. В первую очередь стоит отметить сравнительно длительный льготный период – 110 дней, в течение которых проценты не начисляются. Это очень удобно, когда нужно перехватить деньги до зарплаты для определенных покупок. Только следует внимательно относиться к условиям погашения основного долга: минимальный платеж составляет 3% от задолженности на последний день календарный день месяца плюс сумма процентов (если они начислены). Отчетный период начинается со дня, следующего за днем открытия счета в банке. Льготный период делится на две части: первые 30 дней вы можете тратить предоставленные банком заемные средства на совершение покупок и снятие наличных денег, а следующие за ними 20 дней отводятся на погашение накопившейся задолженности. В том случае если по окончанию пятидесятидневного периода вся сумма долга выплачена, проценты не начисляются. Если же задолженность зависла, то будут выставлены проценты.

Следующий льготный период не начнется до тех пор, пока остается непогашенная задолженность. Для того чтобы гарантированно не запутаться в своих выплатах кредитных средств рекомендуем пользоваться системами оповещения, предлагаемыми банком. Можно подключить смс-информирование, а также бесплатно получать ежемесячную выписку на указанный в заявлении-анкете адрес электронной почты (бесплатно).

Преимущества кредитных карт ВТБ

Обладатели такого типа карт получают ряд дополнительных бонусов. Оплата картой позволяет участвовать в бонусной программе, что означает получение бонусов за каждую покупку. Бонусы можно тратить не только на приобретение подарков из специального каталога, но и на оплату услуг банка. Выгодно выделяются данные карточки и наличием ряда партнеров, которые предоставляют скидки. Банк предлагает кэшбэк до 4%. Есть категория карт для любителей путешествовать: за потраченные с карты деньги даются мили, которые можно использовать на приобретение билетов авиакомпаний. В дополнение к этому такая карта гарантирует клиентам банка дополнительные возможности и скидки.

Процедура оформления и пользование кредитной карты ВТБ

Для того чтобы оформить кредитную карту ВТБ необходимо соответствовать условиям получения, которые выставляет банк. В данном случае они стандартные: российское гражданство, возраст 21-68 лет, наличие непрерывного трудового стажа на одном рабочем месте как минимум последние полгода, регистрация в том же городе, где планируется получить кредитную карту.

Документы для оформления кредитной карты ВТБ банка

В отделении банка следует написать заявление. Оформить заявку на ВТБ кредитную карту онлайн также возможно. В таком случае в банк потребуется прийти лично только для получения уже готовой карточки. Один человек может оформить на себя до пяти кредитных карт этого банка.

Обзор кредитной мультикарты ВТБ

Кредитная карта ВТБ – это универсальное платежное средство, обладающее всеми функциями как обычной, дебетовой карты, так и кредитным лимитом, размер которого определяется исходя из надежности клиента и его платежеспособности. Кроме того, у пользователей есть возможность подключить кэш бэк на карту такого типа, что является не самым распространенным явлением у большинства конкурентов.

Возможности мультикарты

Данная мультикарта кэшбэк начисляет по общим для всех платежных средств банка ВТБ правилам, но это далеко не все возможности, а лишь небольшая их часть. Краткий перечень может выглядеть так:

Накопительный счет

Помимо всего прочего, кредитная карта предполагает начисление процентов на остаток средств на счету. Актуально это только в том случае, если клиент хранит на карте свои собственные деньги, а не только заемные. О том, когда начисляется процент банк особо не распространяется, но на практике, зачисление производится раз в год с учетом остатка на счете в разные месяцы этого года. На него начисляется 9%. Например, если у клиента на счету из месяца в месяц хранится 20 тысяч рублей, то при расчете начисления будет использоваться только эта сумма. За год клиент получит 1800 рублей. Намного все сложнее тогда, когда остаток на счету меняется постоянно (как минимум раз в неделю). Тут уже вступают в дело внутренние нормативы банка, программы и методы расчета, приводить которые в рамках данной статьи бессмысленно. Если упростить, то учитывается средняя сумма остатка на счету за месяц, но начисление процентов все равно происходит раз в год.

Как оформить кредитную карту

Для оформления кредитной карты ВТБ, нужно:

Требования к клиенту

Далеко не каждый клиент банка может стать владельцем такой карты, хотя, если посмотреть требования внимательнее, то под них подходит большая часть населения России:

Необходимые документы

При оформлении заявки на карту никакие документы предоставлять не требуется. Однако информацию нужно вводить очень точно и строго в соответствии с тем, что указано в документах. Это связано с тем, что при получении платежного средства документы предоставлять уже придется и если будут выявлены ошибки или прямой обман, в выдаче карты откажут. Итак, для получения мультикарты потребуются следующие бумаги:

В отдельных случаях могут потребоваться другие документы, но это скорее исключение, чем правило. Например, если потенциальный клиент получает пенсию по инвалидности – это нестандартная ситуация, хотя оформить пенсионную карту такого типа он все равно может. Каждый такой случай рассматривается в индивидуальном порядке.

Условия обслуживания кредитной карты ВТБ

Формально, кредитная карта ВТБ предполагает платное обслуживание в размере 249 рублей в месяц (2988,00 рублей в год). Однако банк уточняет, что эту сумму нужно будет оплачивать только в том случае, если клиент не выполняет условий банка и не использует карту. Если выполнять требования, то платить за использование карты не потребуется. С другой стороны, если клиент пользуется заемными средствами, возвращать долг и выплачивать проценты все равно будет необходимо. Так, стандартной ставкой по кредиту является 26% годовых. Условно, если взять в кредит 10 тысяч рублей, то вернуть придется порядка 12,6 тысяч рублей. В то же время, процентную ставку можно снизить до 16% годовых, если сумма расходов по карте в месяц составит более 75 тысяч рублей и клиент подключит специальную программу «Заемщик». В последнем случае переплата за год (если рассматривать указанный выше пример) составит всего 1600,00 рублей.

Бесплатное обслуживание карты ВТБ

Для того, чтобы обслуживание карты стало бесплатным, нужно ежемесячно тратить более 5 тысяч рублей. Это достаточно небольшая сумма. Большинство семей тратит больше денег на покупку продуктов питания в течение 1 месяца, так что особых проблем возникнуть не должно. Для пенсионеров действует упрощенная система: если на счет клиента пришла хотя бы 1 копейка пенсии, карта автоматически становится бесплатной на следующий месяц. Нужно учитывать тот факт, что при оформлении платежного средства 249 рублей заплатить все равно придется, но, если условия бесплатного обслуживания выполняются, в конце месяца эта сумма поступит на счет клиента в качестве возврата.

Платные услуги в пакете

У рассматриваемой кредитной карты есть еще и отдельные платные услуги, однако пользоваться ими не обязательно:

Следует учитывать еще и тот факт, что при снятии наличных средств в банкомате или кассе банка с клиента взимается дополнительная комиссия в размере 5,5% от суммы, но не меньше 300 рублей. Кроме того, если выбран вариант с получением средств в кассе и сумма меньше 100 тысяч рублей, то к 5,5% придется добавить еще и 1 тысячу рублей. Например, снимая в банкомате 10 тысяч рублей, клиент заплатит комиссию в размере 550 рублей. А если он будет снимать средства через кассу банка, то сумма комиссии будет равна уже 1550 рублей.

Лимиты на переводы и наличные

Помимо платных услуг и комиссий, действуют еще и лимиты:

Как пополнить кредитную карту ВТБ

Возврат долга (погашение кредита) производится автоматически. Однако для этого на счету мультикарты должна быть нужная сумма. Она не может быть меньше 3% от суммы задолженности, но конкретные цифры клиент сможет уточнить уже после использования заемных средств. Как следствие, если списание производится автоматически, основной задачей клиента является своевременное пополнение счета. Сделать это можно в кассе банка, через мобильное приложение, в личном кабинете и так далее. Подробнее об этом читайте в данной статье.

Кэшбэк и бонусы по карте

Каждый пользователь кредитной карты ВТБ имеет право на получение кэшбэка, баллов или милей. Действует 6 разных специальных программ, каждая из которых может подойти в том или ином случае. Клиент сам может выбирать тот вариант, который ему подойдет лучше всего:

Рассмотрим особенности начисления кэшбэка, баллов и милей в каждом отдельном случае подробнее.

Авто и рестораны

Сумма расходов

Размер кэшбэка

От 5 000,00 до 15 000,00 рублей

От 15 000,00 до 75 000,00 рублей

От 75 000,00 рублей

При покупке у партнеров банка

Например, если клиент потратил в месяц 70 тысяч рублей в рамках данной программы, то он получит на счет 3 500,00 рублей. А если расходы составили 75 000,00 рублей, размер кэшбэка вырастает до 7 500,00 рублей. Как можно заметить, несмотря на увеличение суммы расходов всего на 5 тысяч рублей, размер кэшбэка вырастает более чем в 2 раза.

Кэшбэк

Сумма расходов

Размер кэшбэка

От 5 000,00 до 15 000,00 рублей

От 15 000,00 до 75 000,00 рублей

От 75 000,00 рублей

При покупке у партнеров банка

Баллы и мили

Сумма расходов

Размер кэшбэка

От 5 000,00 до 15 000,00 рублей

От 15 000,00 до 75 000,00 рублей

От 75 000,00 рублей

4% от суммы и более

Сбережения

Сумма расходов

Размер кэшбэка

От 5 000,00 до 15 000,00 рублей

От 15 000,00 до 75 000,00 рублей

От 75 000,00 рублей

Расчет производится исходя из фактически потраченных средств за месяц. В качестве основы «шага» (минимальной суммы, с которой производится начисление бонусов) используется 100 рублей. Таким образом, кэшбэк остается неизменным как при тратах в 5 000,00 рублей, так и при расходах в 5 050,00 рублей.

Исходя из существующих отзывов, большинство проблем (подводных камней) возникает из-за того, что клиенты не изучают все доступные опции и функции карты или, например, изучают зарплатный тариф на обслуживание, а не общий для всех. Примерный перечень таких «проблем» выглядит так:

Часто задаваемые вопросы

Список наиболее популярных вопросов, связанных с кредитными картами ВТБ банка:

Кредитка ВТБ – рекордный льготный период + дополнительные опции

Здравствуйте, дорогие друзья! Сегодня предлагаю вернуться к теме изучения кредиток с выгодными условиями использования заемных денег. Внимание сосредоточим на предложении банка ВТБ, кредитные карты с льготным периодом уже давно не редкость, но у ВТБ вариант из разряда «всё в одном». По их Мультикарте есть льготный период, скидки на процентные ставки, кешбэк, да и лимиты предлагаются неплохие.

Как работают кредитные карты

По сути кредитка – аналог обычной дебетовой карты с той лишь разницей, что к ней подключен кредитный лимит. Определенную сумму банк готов дать в долг. В отличие от обычного кредита вам не нужно идти в отделение, брать справку о доходах на работе и терять массу времени. Достаточно вставить карту в банкомат и снять деньги или расплатиться за покупку безналичным расчетом.

Из преимуществ кредиток ВТБ отмечу:

Как и у других кредиток по Мультикарте нужно внимательно следить за процентами по заемным деньгам, отслеживать беспроцентный период. Обычно именно это пугает тех, кто первый раз сталкивается с кредитками. Ничего сверхъестественного для этого не нужно – просто следите за расходами и графиками платежей.

Что такое грейс период?

Grace period или льготный период – временной отрезок, в течение которого платежи по займу не вносятся. При этом банк штрафные санкции к клиенту не применяет, то есть кредит в этот период абсолютно бесплатен.

Этот период банк устанавливает на свое усмотрение, обычно он равен 30-50 дням. В ВТБ решили пойти другим путем, предлагается кредитная карта на 100 дней, льготный период равен 101 дню.

В течение этого периода нужно сделать только 2 платежа на сумме не меньше 3% от размера займа. Первый платеж должен быть оформлен не позднее 20 числа месяца, следующего за тем, когда был оформлен кредит. Второй – до 20-го дня очередного месяца.

Это не одноразовое предложение. Погашаете один займ, когда берете следующий, 101-дневный grace period начинает отсчитываться заново.

Отмечу, что в первый месяц пользования заемными деньгами платить ничего не нужно. Выгоднее всего брать кредит через пластик в первых числах месяца, перечислить минимальный платеж (не менее 3% от займа) придется только в следующем месяце до 20 числа. То есть почти 50 дней льготного периода, потом еще 30 дней до следующего платежа от 3%.

С точки зрения grace period кредитная карта ВТБ обходит большинство других предложений, льготный период гораздо продолжительнее. Платежи в 3% сильно картину не меняют.

Виды кредиток от ВТБ

Обширной классификации нет, банк предлагает 2 типа кредитных карт – обычная Мультикарта и ее привилегированную версию. Раньше банк предлагал массу разных типов карточек, но большинство из них перестали выпускать еще в 2017 г.

Ниже – сравнение в табличной форме.

Бонусом идет снятие наличных бесплатно, но действует это предложение только первые 7 дней после оформления карты. Для привилегированной кредитки нужно тратить от 100 000 руб. в месяц, чтобы обслуживание стало бесплатным.

Особенность Мультикарты от ВТБ в наборе подключаемых возможностей. Можно оптимизировать кредитку, например, под максимальный кешбэк, если планируете активно пользоваться заемными деньгами – можно получить снижение процентной ставки. С 1 октября 2019 г. меняются условия работы по обычной и привилегированной версии Мультикарты, ниже подробнее остановлюсь на подключаемых пакетах опций.

Заказать Мультикарту ВТБ

Набор опций

Кредитная карта – универсальный инструмент. ВТБ предлагает всего 2 ее разновидности, зато клиент может самостоятельно подключить нужные опции. Ниже – их краткое описание:

Такой подход удобнее, чем выбор из массы разных кредиток. Клиент заводит Мультикарту, а потом сам подключает к ней ряд опций. Если нужно, она станет картой с кешбэком для накопления средств или крупных покупок.

Страхование от ВТБ

Также держатель любой карты ВТБ может воспользоваться страховкой. Банк предлагает 4 направления:

В этом разделе детальная информация по страховым случаям. Для каждого из направлений дается детальное описание того, что считается страховым случаем и ориентировочные выплаты. На рисунке выше – пример компенсаций. Работа ведется со страховой компанией «Кардиф».

Подводные камни при использовании кредитных карт

Заказать Мультикарту ВТБ может любой, но не все клиенты тщательно изучают условия использования кредиток. Банк ничего не утаивает, но из-за непонимания того, как работает кредитная карта, могут возникать конфликты.

Ниже – нюансы, на которые вы могли не обратить внимание:

Подчеркну – это не жульничество со стороны ВТБ. По всем аналогичным предложениям у других банков есть схожие подводные камни. Просто нужно читать все нюансы использования кредиток.

Кому доступна кредитная карта ВТБ

Оформить кредитку ВТБ «100 дней без %» может каждый гражданин РФ с официальным доходом не меньше 15 000 руб. в месяц. Требования к кандидату на получение кредитки:

Для получения карты с лимитом не более 300 тыс. руб. достаточно паспорта. При оформлении ВТБ может затребовать и СНИЛС (на усмотрение банка).

Если претендуете на карту с лимитом 300 тыс. руб., то придется предоставить:

Оформить кредитку ВТБ «100 дней без %»

Процесс получения кредитки ВТБ

Что касается того как активировать кредитную карту, то отдельной процедуры нет. Она автоматически становится активной после первого использования. Пин-код выдает банк, вы можете тут же сменить его через банкомат или в личном кабинете на сайте ВТБ.

Заявка рассматривается в срок до 5 рабочих дней. Текущий статус заявки, а в случае одобрения и условия по кредитной карте можно уточнить по телефону.

После одобрения заявки еще порядка 2 недель уйдет на оформление пластика. Забрать Мультикарту можно в отделении банка (обязательно возьмите паспорт). Неработающие пенсионеры не могут рассчитывать на лимит до 1 млн. Для них ВТБ ограничил займы порогом в 100 тыс. рублей. При подаче заявки помимо паспорта нужно приложить пенсионное удостоверение и документ, подтверждающий размер пенсии.

Рекомендации по работе с кредиткой

Этот набор советов универсален, касается не только предложения от ВТБ. Рекомендую:

Кредитка – не решение финансовых проблем. Это инструмент, позволяющий не ждать, чтобы купить нужную вам вещь. Но деньги все равно придется возвращать.

Выводы

Главная особенность Мультикарт от ВТБ – 101 день на погашение займа без процентов, в отрасли это один из максимальных показателей. Именно грейс период по кредитной карте банка ВТБ часто становится решающим фактором при выборе.

Из прочих достоинств выделю:

Главный недостаток – высокий процент. Если в месяц тратите меньше 75 тыс. руб. с кредитки и не укладываетесь в 101 день, то ВТБ добавит процент, исходя из расчета 26% годовых. Но если вы дисциплинированный заемщик, проблем с Мультикартой не будет.

Если остались вопросы по предложению от ВТБ или есть опыт работы с их картами – делитесь этим в комментариях. И обязательно подпишитесь на обновления моего блога, подписка – гарантия того, что не пропустите выход очередного материала. Я же на этом заканчиваю обзор и прощаюсь с вами. До скорой встречи и удачи в ваших начинаниях!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Кредитная карта ВТБ — условия получения и использования

Мультикарта ВТБ предоставляет большие возможности для своих владельцев. Как оформить кредитку, какие условия пользования, процентные ставки и бонусные программы? Подробнее в статье.

В 2017 году программа Мультикарта от ВТБ заняла лидирующие позиции и получила звание «Карта года». Продукт отличается огромным количеством возможностей и функциями, заслуживающими особого внимания. Раньше клиентам сложно было сделать выбор, так как условия пользования кредитной карты, опции и процентные ставки значительно различались. Теперь в этом нет сложности — Мультикарта от финорганизации ВТБ сочетает в себе многофункциональность, лояльность и массу привилегий. Далее рассмотрим, как получить карту банка и чем она отличается от «собратьев».

Особенности Мультикарты

«Всё лучшее в одной карте» — именно так банк позиционирует свой продукт. После оформления кредитной карты ВТБ24 для потребителя открывается широкий спектр возможностей:

Это далеко не весь перечень возможностей для тех, у кого есть данная кредитная карта банка. Кроме этого, по условиям пользования клиент всегда может рассчитывать на участие в бонусных программах ВТБ — накопление и трата баллов, а также миль. Кредитный лимит устанавливается индивидуально и может доходить до 1 млн российских рублей.

Процентная ставка и условия обслуживания

Ставка по кредитному соглашению едина для всех регионов РФ — 26% за 12 месяцев. Условие распространяется на любые карты, но только в случае своевременного внесения ежемесячного обязательного платежа. В иных ситуациях в соответствии с условиями пользования к 26% прибавляются штрафы и пени — 3% от общей суммы задолженности и 0,1% за каждый день просрочки. Обслуживание счёта составляет до 3 тыс. руб. за 12 мес. Здесь всё зависит от оборота по карте банка ВТБ, подключенных услуг и количества транзакций за год.

При оформлении продукта кредитная карта ВТБ условия пользования прописываются в банковском соглашении. В случае возникновения каких-либо вопросов лучше уточнить все нюансы до подписания договора, а не после. Только в этом случае сотрудничество с банком будет взаимовыгодным.

Бонусные программы и спецпредложения

Кроме того, что кредитная карта ВТБ24 многофункциональная, она ещё отличается массой различных бонусов. Это скидки, баллы с покупок и сниженные процентные ставки. Если говорить о программе «Кэшбэк», то условия пользования предусматривают несколько интересных спецпредложений. Ниже представлены наиболее выгодные из них:

Ещё одно выгодное предложение, которое подразумевают условия пользования — понижение процентной ставки. Скидка зависит от того, насколько активно держатель карты пользуется заёмными средствами.

Пример расчёта бонусов: Если покупка товаров при помощи кредитного лимита составила от 5 до 15 тыс. руб/мес., процент снижается на 0,5%. При сумме свыше 75 тыс. руб/мес. ставка будет ниже на 1%. Истратив за месяц свыше 75 тыс. руб., клиент получает возможность использования займа со скидкой 3% от установленной процентной ставки.

Правила начисления бонусов

Кэшбэк начисляется за покупку товаров как на кредитные средства, так и заёмные, а процентная ставка снижается только при регулярном использовании кредитного лимита. На личные финансы, имеющиеся на счёте ВТБ, спецпредложение не распространяется.

При ежемесячном обороте по карте свыше 75 тыс. руб., но менее 300 тыс. руб. на остаток начисляется до 6%. Если на кредитной карте ВТБ хранятся личные средства, то предусмотрены ежемесячные проценты (зависимо от суммы сбережений). Максимальный порог 8,5%. Для этого нужно к накопительному счёту подключить программу «Мультикарта».

Условия получения кредитки ВТБ

Перед тем как получить кредитную карту ВТБ, необходимо подготовить пакет необходимой документации. Сам процесс предусматривает два этапа — предодобрение заявки и одобрение с последующей выдачей. Чтобы стать обладателем кредитной карты, клиент должен отвечать критериям, соответствующим кредитному соглашению. Перечень требований к заявителю следующий:

Кроме требований к заявителю, есть ещё обязательный пакет документации, прилагаемые к заявлению по форме банка ВТБ:

Выпуск карты и пакет дополнительных опций

Срок изготовления именной карточки составляет 7—10 суток без учёта выходных и праздничных дней. Период действия 36 месяцев, после чего следует бесплатный перевыпуск. Стоит отметить, что после выдачи карта неактивна. Чтобы её активировать, необходимо совершить покупку в любом магазине. Только после этого она становится полностью платёжеспособной.

Важный момент — не все опции доступны сразу после оформления кредитки. Некоторые из них придётся подключать самостоятельно. Если при активации дополнительных функций возникнут какие-либо сложности, следует обратиться по телефону горячей линии, где консультанты помогут произвести подключение.

Заказ онлайн

Сегодня у клиента есть два метода, как получить кредитную карту — лично посетить подразделение финансовой организации или оформить карту посредством онлайн. При подаче заявки в офис банка ВТБ её рассмотрение осуществляется на платной основе. Стоимость услуги составляет 240 российских рублей. Если анкета заполняется и отправляется кредитору через интернет, то процедура бесплатная. Чтобы оформить заявку самостоятельно, клиенту потребуется:

Далее предоставляется анкета, в которую вносятся достоверные сведения о заявителе — ФИО, пол, дата рождения, действующие контактные и регистрационные данные, семейное положение и информация о месте работы. После заполнения банковской формы и отправки анкеты кредитор принимает решение о выдаче или отказе. Процесс в среднем занимает от 10 до 15 минут. Получить карту возможно уже через 7—10 дней после СМС от кредитора ВТБ о том, что заявка одобрена.

Снятие наличных и грейс-период

Одно из весомых преимуществ — внушительный льготный период, равный 101 дню. По сути, это беспроцентная рассрочка, позволяющая приобретать товары без переплат и комиссий. Кроме этого, в первые семь дней после получения кредитной карты предусмотрено беспроцентное использование. При этом клиенту предоставляется возможность:

Речь в данном случае о финансовых операциях через банкоматы ВТБ и личный кабинет. За обналичивание средств через иные терминалы комиссия взимается в соответствии с условиями сторонних банков. Ещё одно условие для снятия наличных без переплат — сумма не должна быть больше 100 тыс. руб. Если лимит превышен, комиссия будет равна 5,5%, но не меньше 300 руб. После семидневного беспроцентного использования условия следующие:

Условия для онлайн-операций:

Многие допускают ошибку при подсчёте льготного периода. Обратите внимание на то, что он длится 101 день в том случае, если обязательный платёж будет вноситься ежемесячно в день, предусмотренный кредитным соглашением.

Перечень возможностей карточки от ВТБ безграничен. Именно поэтому продукт может стать незаменимым помощником в повседневной жизни любого человека. Выгода кредитной карты очевидна, главное, соблюдать условия использования и не допускать просрочек по ежемесячным платежам. При правильном использовании можно значительно экономить на покупках и получать прибыль за счёт начислений на остаток личных средств.