Для чего нужен акт сверки расчетов с контрагентами

Акт сверки

Чтобы не ошибиться во взаиморасчётах, юридические лица и ИП составляют акт сверки по итогам периода.

Что такое акт сверки

Акт сверки взаиморасчётов — документ, который составляют два юридических лица или юридическое лицо и ИП, чтобы согласовать платежи и понять, должен ли один другому.

Это не обязательный документ: он оформляется, если обе стороны согласны его подписать. Несмотря на это, акт сверки использует большинство организаций во всех сферах экономики.

Для чего используется

Обычно компании сверяют данные по определённым договорам или счетам-фактурам за конкретный период времени. Цель составления акта сверки — найти и зафиксировать расхождения по всем поступлениям денег.

Выявленная задолженность помогает сторонам договориться о сроках её погашения. Акт сверки вместе с договором, счетами-фактурами, накладными станет подтверждением нарушения сроков при обращении в суд.

Акт сверки взаиморасчётов нужно составлять ежегодно, чтобы вернуть долги, если они есть. Статья 196 Гражданского Кодекса устанавливает срок исковой давности по делам, связанным с возвратом задолженности. А по ст. 200 ГК РФ, подать заявление в суд можно не позже трёх лет с момента обнаружения задолженности.

Если в течение трёх лет вы ничего не сделаете, то должник в суде может сослаться на то, что срок давности истёк. Суд примет решение в его пользу, а вы не получите свои деньги.

Срок исковой давности можно прервать. Для этого нужно составить и подписать акт сверки в течение трёх лет после появления задолженности. Если должник, подписавший акт, так и не выплатил долг, то можно обратиться в суд, который вынесет решение о прерывании срока давности. И у вас будет ещё три года на взыскание задолженности.

Кто участвует в составлении документа

Любая из сторон договора может запросить акт сверки взаиморасчётов. Его составляет бухгалтер по финансовым документам: счетам, счетам-фактурам, актам выполненных работ и т.д.

Перед отправкой документа контрагенту его подписывает главный бухгалтер, руководитель организации или другое уполномоченное лицо. Акт сверки будет иметь юридическую силу, если его подписал руководитель организации или у бухгалтера есть доверенность, которая позволяет ему подписывать все важные документы организации.

Как провести сверку по расчётам

Акт сверки составляют по одной из позиций:

Лучше составлять акт после получения денег, закрывающих договор, или после того, как товар был поставлен.

Бывает, что акт сверки составляют при проведении инвентаризации имущества и средств организации. Обычно после проведения такой проверки обнаруживают дебиторскую или кредиторскую задолженность. По итогам инвентаризации нужно сразу составить акт сверки и отправить контрагенту.

Как сделать акт сверки

Общепринятой стандартной формы составления акта нет. Документ оформляют в свободной форме или по собственному шаблону.

Обычно акт состоит из вводной части, в которой указывают название документа, дату его составления, назначение и реквизиты организаций, которые его подписали, и таблицы, в которых указывают даты перечисления денег и поступления товаров, реквизиты подтверждающих документов, суммы дебета и кредита.

Акт распечатывают в двух экземплярах. Каждая из сторон получает свой.

Подписанные и заполненные акты направьте контрагенту. Контрагент проверяет информацию, указанную в документе. Если расхождений нет, то контрагент подписывает акт, один экземпляр оставляет себе, второй — отправляет обратно.

С 2016 года документы можно не заверять печатью. Но лучше это сделать, потому что без печати акт сверки будет недействителен в суде.

Чтобы вторая сторона скорее подписала акт сверки, укажите сроки, в которые контрагент должен вернуть второй экземпляр обратно.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как создать акт в Эльбе

Эльба формирует акт сверки в разделе «Контрагенты» → нужный контрагент → создать новый → период для сверки. В акте появятся данные из разделов «Деньги» и «Документы».

Например, если у ИП в Эльбе есть исходящая накладная, входящий акт и поступление в разделе «Деньги» от одного ООО, то акт сверки будет выглядеть так:

По этому акту ООО должен ИП 119 400₽, и если ООО его подпишет, то согласится с задолженностью.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Что важно знать об акте сверки взаиморасчетов

Подготовке акта сверки взаиморасчетов часто не уделяется должного внимания. А зря — ведь именно правильно оформленный акт может сыграть решающую роль в суде. На что важно обратить внимание при проведении сверки взаиморасчетов и как правильно составить акт?

Когда составляется акт сверки

В нормативных документах содержится лишь косвенное указание на то, что необходимо составлять акт сверки расчетов. Так, в п. 27 Положения по ведению бухучета, утвержденного Приказом Минфина РФ от 29.07.1998 № 34н, сказано, что перед составлением годовой бухгалтерской отчетности нужно обязательно провести инвентаризацию расчетов со всеми контрагентами. Очевидно, речь идет о контрагентах, с которыми были взаимоотношения в течение последнего года, а также о тех, с кем не было операций, но есть остатки расчетов.

Если же в налоговом учете создается резерв по сомнительным долгам, то инвентаризацию дебиторской задолженности нужно проводить на конец каждого отчетного (налогового) периода, то есть ежеквартально или даже ежемесячно (п. 4 ст. 266 НК РФ).

Кроме того, проведение инвентаризации расчетов может быть установлено материнской компанией для своих «дочек». Сроки обязательной сверки расчетов также могут быть включены в договор с контрагентом.

Акт сверки расчетов, подписанный обеими сторонами, — самое достоверное подтверждение сальдо расчетов с контрагентом. Более того, если в учете и отчетности отражена существенная сумма, которая не подтверждена актом сверки, то аудитор вряд ли ее признает.

Контур.Взаиморасчеты быстро сверит операции по трем параметрам: дате, сумме и номеру счета-фактуры или договора.

Как оформляется акт

Единой утвержденной формы акта сверки расчетов нет, но можно договориться с контрагентом и использовать любую произвольную форму, в которой будут указаны реквизиты первичного учетного документа, предусмотренные ст. 9 Федерального закона «О бухгалтерском учете». Эту форму можно закрепить в договоре с контрагентом или использовать произвольную форму, например, из бухгалтерской программы.

Особое внимание нужно уделить подписанию акта. Если акт от имени контрагента подписывает не руководитель, то у него должны быть на это соответствующие полномочия, подтвержденные доверенностью или иным аналогичным документом. Однако возможно исключение: полномочия на подписание акта могут явствовать из обстановки. Например, судебная практика признает акт сверки надлежаще оформленным, если он подписан главным бухгалтером, чья подпись заверена печатью организации (Определение Верховного Суда РФ от 30.11.2016 по делу № А27-13820/2015). Если же акт сверки расчетов подписан неуполномоченным лицом, то он не повлечет за собой вообще никаких последствий. В частности, не будет служить доказательством признания долга.

Смотрите шпаргалку по оформлению акта сверки с рекомендациями по отражению сведений.

Для чего нужен акт сверки

Сам по себе акт сверки взаиморасчетов не может устанавливать какие-либо права и обязанности. Суды отказываются взыскивать с контрагента задолженность, которая отражена только в акте сверки и не подтверждена подписанными первичными документами (постановления Арбитражных судов Западно-Сибирского округа от 22.11.2018 по делу № А45-19208/2017, Московского округа от 17.07.2018 по делу № А40-8569/2017, Восточно-Сибирского округа от 07.07.2017 по делу № А33-10710/2016). Однако если в правильно оформленном акте сверки не отражена задолженность перед контрагентом, которая числится в учете организации, то она, скорее всего, будет нереальной. В этом случае акт можно расценивать как признание того, что задолженность уже погашена — например, прощением долга. Правильнее всего будет еще раз проверить данные учета и по результатам проверки списать задолженность.

Акт сверки расчетов используется и для подтверждения долга. Если должник его признает, то срок исковой давности прерывается, и его течение начинается снова (ст. 203 ГК РФ, п. 20 Постановления Пленума ВС РФ от 29.09.2015 № 43). А это значит, что продлевается период, в течение которого этот долг можно взыскать и нельзя списать. Если акт сверки подписан уже после того, как истек срок исковой давности по долгу, возникшему после 1 июня 2015 года, течение исковой давности начинается заново (п. 2 ст. 206 ГК РФ, Федеральный закон от 08.03.2015 № 42-ФЗ).

С помощью акта сверки контрагент также может признать действия тех лиц, которые ранее выступали от его имени, но не имели на это полномочий (п. 1 ст. 183 ГК РФ, п. 123 Постановления Пленума ВС РФ от 23.06.2015 № 25). Например, если от имени покупателя в накладной расписался сотрудник, у которого не было на это права, но акт сверки подписан тем лицом, у которого такие полномочия были, то товар будет считаться принятым надлежащим образом.

Когда контрагент отказывается подписывать

Сверка расчетов фиксирует уже сложившуюся ситуацию и служит для обеих сторон подтверждением того, что в учете все отражено верно. Если контрагент уклоняется от оформления актов сверки, то формально он ничего не нарушает (если такая обязанность не предусмотрена договором), но есть вероятность, что он хочет что-то скрыть. В этом случае мы рекомендуем тщательно проверить все операции с контрагентом, а в будущем, возможно, отказаться от взаимоотношений с ним.

Александр Лавров, аттестованный аудитор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Почему важна сверка с контрагентами?

Прямого ответа на этот вопрос нет в действующем законодательстве, тем не менее исходя из самой практики можно назвать сразу несколько причин, почему бухгалтеру не стоит пренебрегать указанным мероприятием. Предлагаем начать с сущности активов и обязательств, по которым проводится сверка с контрагентами, после чего перейти к самому мероприятию и его последствиям для бухгалтерского и налогового учета.

Несколько слов о «дебиторке» и «кредиторке» с позиции права

Дебиторская задолженность дает право требования организации к третьим лицам по не исполненным ими обязательствам, а кредиторская, наоборот, вменяет ей обязанности по выполнению собственных обязательств. В таблице на стр. представлены примеры «дебиторки» и «кредиторки», которая может быть в балансе автономных учреждений.

По общему правилу возникшие обязательства прекращаются их исполнением. Если это не представляется возможным, прекратить обязательство можно:

по соглашению сторон – исполнением отступного, заменой другим обязательством (новация);

– задолженность персонала компании по подотчетным суммам, полученным ссудам (займам);

– не погашенные виновными лицами суммы потерь и недостач;

– суммы переплаты по налогам и сборам

– полученные авансы от покупателей;

– обязательства по расчетам с бюджетом и фондами по налогам и сборам;

– задолженность перед персоналом по оплате труда;

– долги перед другими контрагентами

Кроме того, задолженность может быть продана или переведена на другое лицо при согласии последнего. Бухгалтеру нужно обратить внимание на все случаи, в каждом из которых прекращение обязательства является основанием для списания его с учета.

Если ни один из этих случаев не наступил, а обязательство не исполнено, то задолженность может быть списана по истечении срока исковой давности, который установлен Гражданским кодексом и составляет три года. Его начало определено сроком исполнения обязательств, который указывается при заключении договора (п. 2 ст. 200 ГК РФ). Если дата исполнения обязательств в договоре не прописана, необходимо исходить из разумного срока, по истечении которого должнику даются семь дней для исполнения предъявленного кредитором требования (ст. 314 ГК РФ).

Ошибкой будет считать, что после истечения срока исковой давности кредитор не может потребовать исполнения обязательства (ведь срок исковой давности его не прекращает). Такое право у кредитора есть, но реализовать его можно только во внесудебном порядке. В этом случае шансов взыскать задолженность значительно меньше. А потому кредитору нужно принять меры по взысканию задолженности до истечения срока исковой давности.

Должнику могут быть направлены претензия, акт сверки расчетов и иные документы. Если после этого должник уплачивает долг полностью или частично, направляет письмо об отсрочке платежа или совершает иные действия, свидетельствующие о признании долга, то срок исковой давности прерывается, а затем начинается заново (ст. 203 ГК РФ). То же самое можно сказать о подписании нерадивым должником акта сверки. После его подписания срок исковой давности начинает течь заново, а время, прошедшее до указанного перерыва, в новый исковой срок не засчитывается.

Исходя из всего перечисленного на основании истечения срока исковой давности бухгалтер имеет право списать сумму дебиторской задолженности в бухгалтерском и налоговом учете не ранее чем по прошествии трех лет с даты последней сверки по этой задолженности (Письмо Минфина РФ от 10.07.2015 № 03‑03‑06/39756). Аналогичный вывод справедлив также и в части кредиторской задолженности, которую налоговые органы могут потребовать включить в состав прочих доходов. Между тем в отсутствие актов сверки и первичных документов невозможно сделать вывод о периоде возникновения задолженности и дате начала течения срока исковой давности (Постановление ФАС УО от 25.11.2010 № Ф09-7954/10‑С2). Отметим: вывод сделан в целях применения бухгалтерского и налогового законодательства в основном исходя из положений гражданского права.

Как провести сверку расчетов?

В ходе инвентаризации наличие кредиторской и дебиторской задолженностей должно быть подтверждено документами, например:

договором с поставщиком или заказчиком;

Обозначенные рекомендации можно с оговорками применить к сверке с контрагентами, которая проводится не только в ходе общей инвентаризации, но и в иных случаях.

Является ли акт сверки первичным документом?

Содержание факта хозяйственной жизни и величину его натурального и (или) денежного измерения (с указанием единиц измерения) для акта сверки проблематично установить, поскольку в нем отражаются расчеты по нескольким хозяйственным операциям, которые должны подтверждаться своей отдельной «первичкой». Акт сверки по своей сути больше напоминает обобщающий учетный регистр, составляемый двумя сторонами. Неспроста в перечне форм учетной документации, применяемой государственными и муниципальными учреждениями (Приказ Минфина РФ от 30.03.2015 № 52н), отсутствует акт сверки расчетов, что лишь подтверждает выраженную нами позицию.

В силу положений ст. 9 Федерального закона от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» акт сверки взаимных расчетов не является документом первичного учета и не относится к документам бухгалтерской отчетности (Письмо Росприроднадзора от 17.02.2015 № ОД-06‑01‑26/2389).

Приведем примеры из арбитражной практики. В Постановлении АС ВВО от 18.07.2016 № Ф01-2768/2016 рассматривался спор о взыскании задолженности за проданный товар. Однако материалы дела не подтвердили возникновение такой задолженности. Товарные накладные ответчиком не подписаны (и, как следствие, не являются надлежаще оформленными); каких‑либо иных документов, свидетельствующих о поставке (перемещении) товара по указанным накладным, не представлено. Составленный в одностороннем порядке акт сверки взаимных расчетов без первичных документов, подтверждающих поставку товара, не доказывает получение этого товара.

Аналогичные выводы сделаны в Постановлении Четвертого арбитражного апелляционного суда от 14.01.2013 № А19-11729/2012. Из акта инвентаризации расчетов с покупателями, справки о кредиторской задолженности, книг продаж, расшифровок дебиторской и кредиторской задолженности невозможно установить даты возникновения обязательств. Ссылки на счета-фактуры (являющиеся документами, необходимыми для налогового учета при исчислении НДС) в отсутствие первичных документов не подтверждают даты фактической реализации товаров (выполнения работ, оказания услуг).

Значит, рассматриваемый документ не является первичным, служащим основанием для отражения хозяйственной операции в учете автономного учреждения. Тем не менее это та бумага, которая служит для проведения «бухгалтерской» процедуры, в ходе которой обнаруживаются неучтенные или неправильно отраженные поставки (оплаты). На них составляются (исправляются) первичные подтверждающие их документы, в то время как акт сверки лишь выявил недочеты по отправлению и оформлению операций.

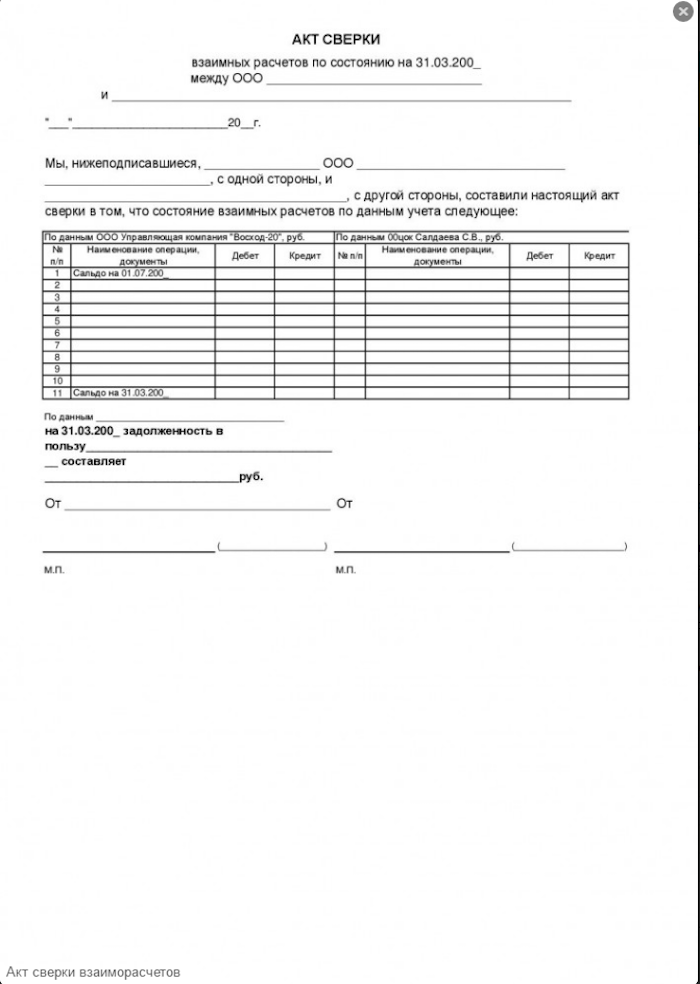

Как выглядит акт сверки?

Ниже покажем один из вариантов оформления акта сверки расчетов:

взаимных расчетов

за период с 01.08.2016 по 31.08.2016

между АУ «Центр социальных услуг»

и ООО «Коммерческое предприятие»

по договору от 01.02.2016 № 10

Автономное учреждение «Центр социальных услуг», именуемое в дальнейшем Покупатель, в лице руководителя Иванова А. С., действующего на основании Устава, и общество с ограниченной ответственностью «Коммерческое предприятие», именуемое в дальнейшем Поставщик, в лице директора Петрова М. В., действующего на основании Устава, составили настоящий акт сверки расчетов к договору поставки от 01.02.2016 № 10 о нижеследующем.

По данным Покупателя, руб.

По данным Поставщика, руб.

Сверка с контрагентами: почему это важно и как провести сверку

Сверка с контрагентами: почему это важно и как провести сверку

Начинающие бухгалтера зачастую задаются вопросом: насколько важна сверка расчетов с контрагентами и какова очередность ее проведения? Данная процедура относится к инвентаризации обязательств компании и является подтверждением факта наличия задолженности или переплаты. Оформляется сверка специальным документом – актом, который подписывают обе стороны. Грамотно оформленная сверка расчетов позволяет бухгалтеру избежать многих ошибок в учете (налоговом и бухгалтерском). Акт сверки взаиморасчетов требуется юристу компании для подготовки искового заявления в Арбитражный суд, если контрагент не исполняет своих обязательств и на предупредительные письма не реагирует.

Обязательность проведения сверки

Порядок, периодичность и сроки проведения инвентаризации обязательств определяются каждой компанией индивидуально, что закрепляется в учетной политике учреждения на очередной финансовый год. Исключение из этого правила – обязательная инвентаризация, которая должна предварять составление годовой бухгалтерской отчетности.

Сверка с контрагентами обеспечивает достоверность ведения бухгалтерского и налогового учета, чем реализуется один из главных принципов организации работы бухгалтерской службы организации.

Не реже 1 раза в год проводится сверка со следующими субъектами:

Проведение сверки осуществляется по Методическим указаниям, разработанным для инвентаризации обязательств и имущества (утверждены 13 июня 1995г. Приказом Министерства финансов РФ № 49, в редакции от 08 ноября 2010г.). Анализируется задолженность по следующим счетам синтетического учета:

Порядок проведения сверки

Двусторонний акт сверки с контрагентом составляется в 2-х экземплярах, по 1 экземпляру для каждой стороны. Первый экземпляр документа бухгалтер регистрирует в журнале, после чего – подшивает в специальное дело для хранения и контроля расчетов с покупателями, поставщиками и подрядчиками.

Направляется акт контрагенту простым или заказным письмом, иногда для сокращения сроков обработки документ может быть направлен адресату по электронной почте или факсимильным каналам связи. Контрагент проверяет полученный акт и предпринимает следующие действия:

Расхождения в данных возможны вследствие счетных ошибок бухгалтера, некорректного отражения данных первичных документов на счетах синтетического учета и т.д. Любые несоответствия, обнаруженные в учете одной или второй стороны сверки, требуют детального изучения и корректировки.

Списывать дебиторскую или кредиторскую задолженность самостоятельно, без проведения взаимозачета между контрагентами нельзя! Исключение – списание безнадежных долгов по истечении срока исковой давности.

Документальное оформление сверки с контрагентами

Акты сверок с контрагентами можно оформлять в свободной форме, унифицированного документа для подобных операций не разработано. Но существует перечень общепринятых правил для составления рассматриваемого документа:

Следуя вышеперечисленным правилам составления акта сверки, бухгалтеру удастся избежать споров и недопонимания с налоговыми органами, с недобросовестными контрагентами и иными заинтересованными лицами. Форму и содержание акта сверки с контрагентами желательно закрепить в Учетной политике организации в форме Приложения к ней.

Пример продления срока исковой давности по задолженности

Сверка расчетов с контрагентами влияет на списание безнадежных долгов компании, которые относятся на 91 счет бухгалтерского учета (как прочие доходы или расходы). С момента подписания акта 3-летний исковой срок продлевается и начинается новый отсчет.

Компания «Иволга» на 01 марта 2016г. по дебету счета 62 «Расчеты с покупателями и заказчиками» имеет долг 200 000 руб. за проданную предприятию «Колокольчик» продукцию. Реализация товара произошла 30 декабря 2012г. Условия оплаты по договору – в течение 2-х месяцев с момента отгрузки покупателю. Акт сверки с данным контрагентом был подписан 01 октября 2013г. Когда именно главный бухгалтер «Иволги» вправе списать безнадежную дебиторскую задолженность на прочие расходы компании по причине истечения 3-летнего срока исковой давности?

Фактически обязательства фирмы «Колокольчик» перед компанией «Иволга» возникли 30.12.2012г. Срок оплаты – не позднее 30.03.2013г. С этого момента отсчитываем 3 года, эта дата – 30 марта 2016г. Но при подписании акта сверки 01.10.2013г. произошла автоматическая пролонгация срока исковой давности еще на 3 года – до 01.10.2016г. Если на конец дня 01 октября 2016г. продавец не погасит долг (полностью или частично) или не предпримет никаких попыток признать свою задолженность, сумму бухгалтерской справкой и составлением специального акта можно будет списать на расходы организации.

Сверка расчетов с контрагентами. Бланки взаиморасчетов и примеры заполнения

Согласно Положению по ведению бухгалтерского учета и бухгалтерской отчетности в РФ составлению годовой бухгалтерской (финансовой) отчетности в РФ в обязательном порядке должна предшествовать инвентаризация всех активов и обязательств.

Инвентаризация расчетов с поставщиками, покупателями, разными дебиторами и кредиторами заключается в проверке обоснованности числящихся на балансе сумм дебиторской и кредиторской задолженностей.

При этом, достоверно оценить правильность отражения сумм задолженности позволяет сверка расчетов контрагентами.

Для чего нужен акт сверки расчетов с контрагентами

Если задолженность, отраженная в акте сверки, совпадает по данным организации и данным контрагента, то это означает, что все хозяйственные операции с указанным контрагентом отражены в учете правильно и своевременно и операции по отгрузке товаров, оказании услуг, выполнении работ, по получению и перечислению денежных средств не пропущены и не «задвоены».

Таким образом, акт сверки позволяет не только выявить ошибки в ведении бухучета, но и избежать разногласий с контрагентами.

Кроме этого, если дебитор организации подписывает документ, то он соглашается с состоянием расчетов и выражает готовность погасить свою задолженность.

Акт сверки расчетов с контрагентами также служит основанием для списания безнадежных долгов после окончания срока их исковой давности.

Акт сверки расчетов с контрагентами можно использовать при обращении в суд с целью взыскания с контрагента долга за поставленные товары или оказанные услуги.

За какой период необходимо осуществлять сверку расчетов с контрагентами

При инвентаризации расчетов с покупателями и заказчиками, с поставщиками и подрядчиками, а также с прочими дебиторами и кредиторами организации следует провести сверку взаимных расчетов со своими контрагентами по состоянию на 31 декабря отчетного года, которые оформляются актами сверки взаиморасчетов.

Порядок осуществления сверки расчетов с контрагентами

Организация, которая является инициатором сверки, информирует другую компанию о необходимости проведения сверки и составления акта.

После этого первая организации выявляет по своим данным сумму задолженности и сообщает об этом второй организации.

Если вторая организация согласна с величиной задолженности, то первая организация оформляет акт, распечатывает его в двух экземплярах, подписывает у своего руководителя и передает на подпись во вторую фирму.

Если же у второй организации есть возражения по поводу суммы задолженности, то необходимо поступить следующим образом:

Форма акта сверки взаиморасчетов

В законодательстве не предусмотрено унифицированной формы данного документа.

Поэтому, форму акта сверки взаиморасчетов организация разрабатывает самостоятельно.

При этом форму следует утвердить как приложение к учетной политике.

Отметим, что акт сверки не является первичным учетным документом, подтверждающим совершение хозяйственной операции, так как не влияет на финансовое состояние сторон.

Поэтому отражать в акте все реквизиты, установленные для первичных документов в п. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», не обязательно.

При оформлении акта сверки, рекомендуется указывать следующую информацию:

Она включает в себя четыре столбца.

Правая часть таблицы остается незаполненной; данные туда записываются контрагентом при проведении им сверки.

Таким образом, в акт вносятся в хронологическом порядке записи обо всех проведенных организацией с участием конкретного контрагента операциях за определенный период.

После чего подсчитываются обороты по дебету и кредиту и определяется итоговая сумма задолженности (конечное сальдо) на определенную дату.

Если проблем и ошибок не возникло, то суммы, полученные после заполнения первой и второй вкладки, будут выглядеть зеркально в таблице.

Чтобы акт сверки стал правомерным, он должен быть подписан с обеих сторон уполномоченными лицами.

Акт сверки может быть подписан уполномоченными лицами единоличным исполнительным органом организации (например, генеральным директором, финансовым директором и т.д.) либо представителем, действующим на основании выданной таким органом доверенности.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина