Для чего нужен финансовый план

Как составить личный финансовый план. Пошаговая инструкция

Умение обращаться с деньгами — важный навык. Финансово грамотные люди знают, как увеличить доход без суровой экономии и кредитов. Они достигают таких целей, на которые у людей с аналогичным доходом «нет средств».

Первый шаг к экономической грамотности — это персональный финансовый план. Мы подготовили подробную инструкцию по его составлению.

Этап 1. Переводим мечты в цели

Тщательно сформулированная цель — половина успеха. Вместо абстрактного «хочу больше денег» — конкретное: «хочу через 10 лет получать 100 000 руб. пассивного дохода в месяц». Такая формулировка понятна, исчислима, под нее можно подобрать финансовые инструменты.

Ваших финансовых целей, скорее всего, будет несколько. По каждой нужно оценить:

Сформулированную большую цель разделите на маленькие: посчитайте, сколько нужно откладывать ежемесячно.

Например, ваша финансовая цель — купить машину определенной модели через 2 года. Сейчас она стоит 600 000 руб., прогноз роста цен по авторынку — 10%. Таким образом, через 2 года на покупку понадобится 726 000 руб. Делим на 24 месяца (срок достижения большой цели) — получаем, что в месяц нужно откладывать 30 250 руб. Остается трезво оценить, насколько для вас это приемлемо. Возможно, для достижения цели придется найти дополнительный источник дохода, сократить расходы или пересмотреть сроки ее осуществления.

Помните, что покупка машины — это покупка пассива. Бытовая техника, новый iPhone, квартира, в которой вы живете, — тоже пассивы. Они не принесут доход, а наоборот, будут дешеветь и требовать затрат на обслуживание. Подумайте: может быть, вместо пассивов стоит купить активы: ценные бумаги, квартиру под сдачу, вложить деньги в банковский вклад — чтобы они работали и приносили прибыль.

Комментарий психолога Елены Станковской:

«Обычно я предлагаю своим клиентам сделать две вещи: сформулировать свои финансовые цели в конкретных суммах и оценить, насколько это достижимо. Измерять свои цели, опираться на цифры и не идти на поводу у своих сиюминутных «хочу» — это взрослая позиция по отношению к деньгам. Если мы действительно поняли и прочувствовали, что это цель достижима, что это именно то, что мы хотим, — это понимание придаст сил и замотивирует. И нам уже будет гораздо легче не разменивать свои мечты на мелкие траты».

Этап 2. Считаем доходы

Совокупный доход складывается из трех составляющих:

1. Доход от труда – заработная плата

Как увеличить? Обсудить с начальством повышение, сменить место постоянной работы или найти дополнительную подработку.

2. Доход от государства

Пособия, льготы, налоговые вычеты.

Как увеличить? Изучить законодательство. Возможно, вы не используете положенные вам льготы. Например, если в текущем году вы проходили лечение в платной клинике, то можете вернуть до 13% его стоимости.

Совет. Если открыть ИИС (индивидуальный инвестиционный счет), то дополнительно к доходу от инвестиций вы сможете получить налоговый вычет — 13% от суммы, внесенной на ИИС в течение года.

3. Доход от активов

Эти деньги появляются в результате не непосредственного труда, а грамотных вложений капитала. Сюда относится доход от ценных бумаг, депозитов, недвижимости, бизнеса и т.д.

Как увеличить? Грамотно инвестировать свои средства. Чем больше прибыльных активов, тем больше приток денег в дополнение к трудовому доходу. Конечно, составление портфеля, выбор стратегии, анализ рынка также потребует усилий. Минимизировать их можно, выбрав готовую инвестиционную стратегию.

Есть мнение, что увеличить доход можно только одним способом — найти работу с более высокой зарплатой. Как видите, это не только не единственный, но и не самый привлекательный метод.

Этап 3. Считаем расходы

Расходы тоже делятся на несколько категорий:

1. Текущие расходы

Питание, плата за квартиру, траты на транспорт, лечение, отдых. Все, что необходимо для поддержания привычного уровня жизни.

Как уменьшить? «У нас много целей, внутренних ценностей, в соответствии с которыми мы решаем, как нам тратить деньги. Поэтому очень важно с самим собой договариваться: расставить приоритеты и найти компромисс. Если просто войти в режим жесткой экономии и начать ограничивать себя во всем, срыв неминуем. Важно увидеть за нежелательными тратами свои потребности и подумать, как еще их можно удовлетворить. Часто это можно сделать совершенно бесплатно. Например, услышать себя: «я слишком много работаю, устаю» — и вместо похода на дорогую спа-процедуру уменьшить рабочую нагрузку», — советует психолог Елена Станковская.

2. Расходы на активы

Их мы платим, чтобы зарабатывать. Обслуживание счета в банке, услуги брокера, расходы на бизнес, ремонт сдаваемой в аренду квартиры и прочие. На некоторых пунктах можно сэкономить: например, у многих брокеров оформление и обслуживание брокерского счета бесплатное.

Как уменьшить? Эти расходы в конце концов приносят деньги, поэтому полностью отказываться от них не стоит. Но есть исключение — если расходы на содержание актива постоянно превышают приносимые им доходы, его лучше продать. Пример — недвижимость, которая давно простаивает без арендатора, но требует постоянных расходов на ремонт, коммунальные платежи и налоги.

3. Социальные расходы

Все, что мы должны государству: налоги и штрафы.

Как уменьшить? Снова изучите законодательство: может быть, найдете более выгодную для себя схему налогообложения. Например, патент позволяет некоторым индивидуальным предпринимателям платить меньше налогов по сравнению с УСН.

4. Выплаты по кредитам

Как уменьшить? Рефинансировать кредит под меньшую ставку, пустить нерентабельные активы на погашение долга или увеличить период кредитования. Так вы снизите ежемесячный платеж, но общая переплата вырастет.

Еще раз про цели

Посчитайте фактическую разницу между «плюсом» и «минусом» бюджета. После этого сравните с ежемесячной стоимостью всех финансовых целей: на все ли хватает? Если нет, план требует доработки.

Запишите цели по приоритетности: можно ли временно отказаться от тех, что оказались в конце списка? К ним всегда можно вернуться. Например, если увеличатся доходы или когда будет исполнена первая в списке цель.

Если все финансовые цели жизненно необходимы, то стоит рассмотреть кредитные инструменты. Но хорошо подумайте и посчитайте. Когда выплаты по кредиту составляют более 30% от дохода — это очень высокая кредитная нагрузка, опасная для выполнения финансового плана.

Комментарий Елены Станковской:

«Кредиты могут привносить в нашу жизнь неоправданный риск, поэтому бережное использование этого финансового инструмента — важная часть заботы о себе. Кредиты дают иллюзию больших возможностей, но на самом деле ставят возможности под угрозу. Человек оказывается в зависимости, ему сложнее принимать решения (например, о смене работы, получении образования). Кроме того, много средств уходит не на достижение целей, а на погашение долга.

С кредитами сложнее оценивать реальную финансовую ситуацию. Сколько у меня денег — 200 рублей? А банк пишет, что у меня 80 тысяч на кредитке. Это воспринимается как «спасательный круг», который на деле может оказаться неоправданно дорогим».

В некоторых случаях кредитование, наоборот, может оказаться выгоднее самостоятельного накопления. Например, вы хотите через 2 года купить вещь, цены на которую растут очень быстро — на 20% в год. Если вам дают кредит под 15% на 2 года — будет дешевле взять займ у банка и приобрести вещь сейчас, чем 2 года копить на нее самостоятельно.

Этап 4. Защита финансового плана

Жизнь — штука непредсказуемая. Непредвиденные расходы, развод, болезнь, экономический кризис — все эти неприятные события ставят ваше благополучие под угрозу. А вместе с ним расшатывают и финансовый план.

Как защититься от рисков

Итак, теперь вы:

прояснили все цели: общие и ежемесячные;

проанализировали доходы и расходы и решили, как их оптимизировать;

учли расходы на защиту от рисков;

готовы откладывать средства на желанные цели.

Осталось решить, какие финансовые инструменты для этого выбрать.

Этап 5. Куда вложить?

Важно не держать все свои накопления в конверте/в сейфе/под подушкой. Там они будут просто лежать, а не работать — и постепенно обесцениваться из-за инфляции. Есть более привлекательные способы.

Консервативные инструменты

Инвестиции в них считаются низкорисковыми. Они дают практически 100% гарантии сохранности вашего капитала, плюс процент с дохода. К консервативным инвестициям относятся депозиты банков, страховые накопительные программы, продукты накопления пенсионного капитала, гособлигации, недвижимость, ETF.

Минус консервативного инвестирования — низкая доходность.

Агрессивные инструменты

Если вы хотите приблизить достижение цели, а потенциальной доходности консервативных инструментов вам недостаточно, можно добавить в свой портфель агрессивные. При такой стратегии выше риски, но доходность, как правило, оказывается больше.

К подобным инструментам относятся акции, корпоративные облигации, инвестиции в стартапы, торговля валютой, фьючерсы и опционы, ПИФы.

Этап 6. Выполняем финансовый план

Итак, финансовый план составлен, а все цели — достижимы. Но работа продолжается: после расчета и уточнения плана его необходимо успешно выполнить.

Как же это сделать? Используем современный вариант метода пяти конвертов. Вместо бумажных конвертов используем инвестиционные продукты.

1. Получив ежемесячный доход, сразу откладываем нужную сумму на финцели. И не в тумбочку, а в ранее подобранные финансовые инструменты, чтобы сразу же их оттуда не забрать.

2. Резервный фонд, то есть финансовая подушка, должен включать минимум 3 ваших ежемесячных дохода. Если в резерве пусто, откладывайте ежемесячно 1/12 от общей суммы подушки. Например, 25 000 рублей при зарплате 100 000 рублей в месяц. Так вы накопите резерв через 12 месяцев. Если ежемесячный взнос для вас большой, подумайте о его снижении, но помните: это приоритетная цель. Лучше отложить резерв на депозит и в ОФЗ со сроком погашения в несколько лет, чтобы не доставать его при первом желании.

3. Отложите деньги на ежегодные расходы (КАСКО, отпуск, сборы ребенка в школу и т.д.) — снова вносите на депозит 1/12 от нужной суммы каждый месяц.

4. Отложите необходимую сумму на ежемесячные расходы — но только после трех первых «конвертов». Текущие расходы не должны угрожать вашим финансовым целям.

5. Оставшиеся деньги отправьте в мотивационный фонд. Отсюда вы будете брать средства, чтобы награждать себя за то, что движетесь к цели: развлечениями, обновками, поездками на выходные и т. д. Маленькое поощрение каждый месяц или большое раз в полгода — выбирать вам.

При таком подходе увеличение благосостояние будет вполне комфортным, а в режиме суровой экономии не будет необходимости.

Коротко

БКС Брокер

Последние новости

Рекомендованные новости

Ход торгов. Не смогли продолжить подъем — снижаемся

Экстремально высокая волатильность. Цены на газ в Европе рухнули

Акции, которые обеспечат будущее вашим детям: образование и финансы

Сегодня на СПБ. Рынок готовится к Рождеству

Российские акции. Лидеры в каждом секторе в 2022

Рынок облигаций 2022. Какие облигации обгонят депозит

Разгонятся ли акции NVIDIA в 2022

Обвал в акциях JD.com. Что случилось

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Личный финансовый план: пошаговая инструкция

Личный финансовый план (ЛФП) — это первый шаг на пути к финансовой независимости. Он представляет собой четкую визуальную структуру доходов, расходов и планирования в одном месте. Благодаря ему вы сможете увидеть все свои возможности, потребности и обязательства в разрезе «деньги — время». Екатерина Гончарова, эксперт по личным финансам, рассказала Credits, как составить такой план для себя.

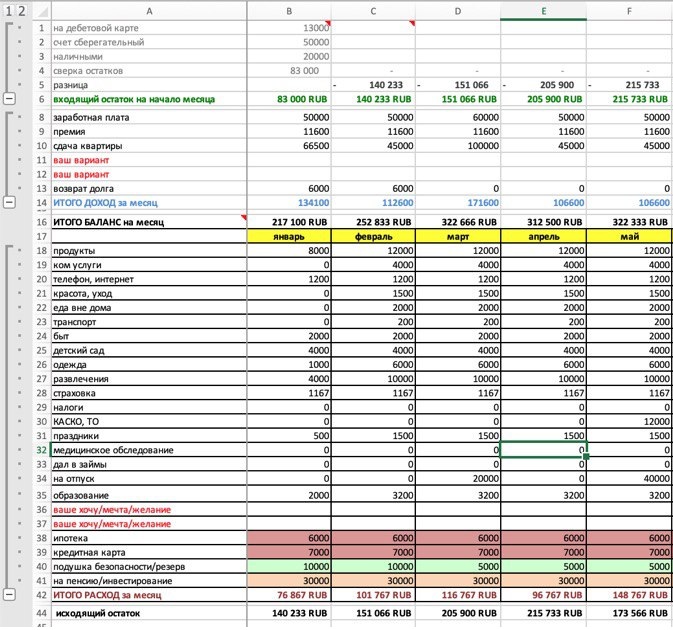

Существует множество программ домашней бухгалтерии: Money Lover, «Дзен-мани», CoinKeeper, Easy Finance. Благодаря им процесс составления личного финансового плана может быть упрощен и автоматизирован. Но если вы хотите составить такой план самостоятельно и сделать его максимально грамотным и удобным лично для вас, понадобится лишь Excel и пара свободных часов. Важно понимать, что для работы с ЛФП в Excel не нужны какие-то специальные глубокие знания программы — достаточно стандартных навыков. Приступим!

Как составить личный финансовый план по шагам

Шаг 1. Выпишите все места, где располагаются ваши ликвидные деньги. Это могут быть банковские счета, сейф, кошелек, вклады, депозиты и т. п.

Шаг 2. Составьте список источников поступления средств. Например, заработная плата, премии, дивиденды от бизнеса, подарки, алименты, кешбэки, проценты от вклада или прочие доходы от инвестиций. Здесь же могут быть разовые поступления: продажа квартиры или автомобиля, выплаты по суду и т. п.

Шаг 3. Записываем все расходы, которые предстоят в течение года. Учитывайте цикличность своих расходов, наверняка определенные категории повторяются из месяца в месяц: продукты, питание вне дома, одежда, расходы на ребенка, коммунальные услуги, услуги связи и т. п. Не забудьте про расходы, которые бывают редко: путешествия, праздники, оплата налогов, прохождение техосмотра. Тем, у кого есть какие-либо финансовые обязательства, необходимо добавить и эти статьи, указав вид: ипотека, потребительский кредит, долг физическому лицу. Напротив каждой категории ставим среднемесячные суммы (для постоянных трат) и разовые выплаты (для разовых расходов).

Шаг 4. Сводим все в таблицу.

Визуально таблица может выглядеть как вам удобно: например, слева категории, сверху — месяцы, на пересечении — данные (см. Пример личного финансового плана).

Шаг 5. Прописываем исходящий остаток через формулу. Для этого нам понадобятся: входящий остаток на момент составления ЛФП, сумма доходов за месяц и месячная сумма расходов. Итог исходящего остатка будет рассчитываться по формуле: входящий остаток + доход за месяц – расход за месяц. Эта сумма — исходящий остаток одного месяца, который становится входящим остатком и переходит на следующий месяц.

Шаг 6. Важно понимать, что это план, который требует проверок и корректировки. Ежемесячно нужно сверять плановые и фактические цифры: например, каждое 1 число вы собираете данные с ваших мобильных банков, берете данные с программ учета, переносите в таблицу, заменяя плановые цифры на реальные. Таким образом, у вас получается в таблице реальный исходящий остаток, который необходимо сравнить с остатком денег в кошельке и на счетах. Все сошлось? Бинго!

Шаг 7. Чтобы ЛФП был гармоничным, «поиграйте» свободными средствами, распределяя их по разным статьям. Если вы заметили, что исходящий остаток приобрел отрицательное значение, значит, сумма расходов превысила сумму доходов и необходимо поработать над этим: сократить расходы или увеличить доходы.

Пример личного финансового плана:

Екатерина Гончарова, эксперт по личным финансам

Как подготовить финансы к инвестициям: 7 шагов для начинающих

Шаг 1. Составить личный или семейный бюджет

Составление бюджета — необходимый шаг для оздоровления финансов. Подсчитайте, сколько вы зарабатываете и сколько тратите. Так вы поймете, сколько свободных денег у вас остается после оплаты всех счетов, закупки продуктов и трат на другие нужды.

Данные можно записывать в таблицу или пользоваться специальными приложениями, а доходы и расходы — разбить по категориям. В доходы входит не только зарплата или прибыль от бизнеса. Сюда можно записать платежи арендаторов, если вы сдаете жилье, доходы от подработок и другое. Если у вас есть ненужные активы, например гараж или земля, которыми вы не пользуетесь, их можно продать.

Не забывайте, что существуют и налоговые вычеты. Однако это доступно только тем, у кого официальная зарплата и кто платит НДФЛ по ставке 13%.

В расходы входит оплата коммунальных услуг, покупка продуктов, кредитные платежи, то есть постоянные траты, а также ситуативные покупки. Оцените расходы и подумайте, можно ли их сократить.

Шаг 2. Разобраться с кредитами

Если вы брали потребительские кредиты или ипотеку, то стоит посмотреть, сколько процентов от доходов уходит на выплаты по ним. Как предлагают на Мосбирже, если они съедают более 30%, то лучше сначала погасить большую часть кредитов, так как доход от инвестиций вряд ли перекроет проценты, которые вы платите банку.

Кроме того, кредиты можно рефинансировать. Данные о рефинансировании не испортят вашу кредитную историю. Однако стоит учитывать несколько моментов. Например, если у вас несколько кредитов и один из них ипотечный, то теоретически рефинансировать их и объединить в одно целое можно, но тогда вы не сможете рассчитывать на налоговый вычет на проценты по ипотеке. Он составляет 13% от выплаченных процентов по ипотеке, но вернуть можно не более 390 тыс. руб. Так что лучше рефинансировать ипотеку новым ипотечным займом, чтобы можно было получить вычет.

Шаг 3. Накопить финансовую подушку безопасности

Эти сбережения нужны на черный день, если вы вдруг потеряете работу, вам понадобятся деньги на лечение, на помощь близким или на другие непредвиденные траты. Размер финансовой подушки безопасности зависит от возраста, так как молодым легче найти работу и зачастую у них меньше проблем со здоровьем. Кроме того, на него влияет востребованность вашей профессии, а также место жительства и профессиональные навыки и качества.

Накопить необходимо столько средств, чтобы вам их хватило на три — шесть месяцев без заработка. Для большей финансовой безопасности можно накопить сумму, на которую вы смогли бы жить год. Для того чтобы посчитать, сколько денег вам потребуется, нужно знать сумму ежемесячных трат.

Сбережения на черный день лучше держать в надежном месте. Например, на депозите в хорошем банке. Другой критерий выбора места хранения финансовой подушки безопасности — возможность снять деньги в нужный момент быстро и без потерь.

Шаг 4. Поставить цель, для которой вам нужны инвестиции

Подумайте, почему и зачем вы хотите начать инвестировать: приумножить капитал, сохранить его от инфляции, накопить на машину, на будущую пенсию и так далее. Цель должна быть четкой, для чего нужно определить сроки ее достижения и валюту, в которой вы будете копить. Целей может быть несколько.

Например, вы хотите купить квартиру. Задайте себе вопросы: какое жилье вы можете себе позволить, в каком районе вы хотите квартиру, сколько в ней будет комнат, сколько приблизительно она будет стоить. Так вы поймете, сколько денег вам понадобится, сможете ли вы купить жилье без ипотеки или нет, каким может быть первый взнос, сколько времени вам нужно для достижения цели и так далее.

Шаг 5. Узнать больше об инвестициях

Для этого не обязательно получать высшее экономическое образование. Можете читать книги, статьи, проходить курсы и смотреть видео. О том, откуда новичку можно получить знания, мы писали в другом тексте. Кроме того, стоит изучить, какие налоги должен платить инвестор и какие льготы он может получить.

Никто не может гарантировать вам прибыль. Обращайте на это внимание и в том случае, если вы решили выбрать управляющую компанию, и обязательно внимательно читайте условия договора.

Шаг 6. Составить личный финансовый план

Личный финансовый план — это стратегия, с помощью которой вы будете достигать своей цели. Он может быть краткосрочным и долгосрочным. Так как в России часто меняются курсы валют, законодательство, налоги и пенсии, то лучше пересматривать план каждый год, чтобы учесть в нем все изменения.

Для составления финансового плана нужно знать, сколько вы зарабатываете и тратите. И если вы прошли первый шаг — составили бюджет и регулярно его обновляете, — то уже знаете ответ на эти вопросы. В документе вы должны указать вашу цель, сколько на нее нужно денег, сроки и способы ее достижения. Кроме того, вы должны определить, насколько цель важна и на какие риски вы действительно готовы пойти, чтобы ее добиться.

При составлении плана продумайте риски и в соответствии со своим риск-профилем подберите финансовые инструменты. В документе можете прописать ожидаемую доходность, сколько времени вы будете посвящать управлению портфелем, горизонт инвестирования, а также предполагаемые риски.

Шаг 7. Выбрать брокера

Главный критерий при подборе брокера — наличие у него лицензии Банка России, которую можно проверить на сайте ЦБ. Это обязательный документ, без которого брокер не имеет права совершать операции на бирже.

Надежность организации также можно проверить по ее рейтингу, которые присваивают специальные агентства. Например, «Эксперт РА» или Национальное рейтинговое агентство. Самые надежные брокеры имеют в рейтинге буквы A, и чем их больше — тем лучше.

Кроме того, на сайте Мосбиржи можно посмотреть список ведущих операторов рынка, число их клиентов и другое. Не забывайте также смотреть на размер комиссий брокеров, так как каждый из них предлагает свои тарифы.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале