Для чего нужен расчетный счет ооо в банке

Зачем нужен расчетный счет и что это такое

Название расчетный счет или аббревиатура р/с (РС) используется работниками налоговых и финансовых структур, бухгалтерами, предпринимателями. Обычные граждане сталкиваются со словосочетанием при указании реквизитов для оплаты на имя ИП и компаний.

Расчетный счет – это счет в банке, который предприниматели и компании открывают для проведения финансовых операций в ходе ведения коммерческой деятельности. На нем хранятся средства организации.

Открытие РС не является обязательной процедурой для предпринимателей, но его отсутствие становится причиной возникновения некоторых неудобств в ведении бизнеса. В частности, это относится к появлению ограничений на проведение операций (лимит одной сделки не может превышать 100 000 рублей) и сложностей уплаты налогов (согласно законодательству, отчисления в госбюджет необходимо проводить безналичным путем).

С помощью расчетного счета представители бизнеса могут:

Наличие РС открывает доступ к дополнительным банковским услугам – кредитованию на более выгодных условиях, факторингу и т. д.

Как выбрать банк для расчетного счета ИП/ООО

Во время выбора финансового учреждения для обслуживания бизнеса необходимо ориентироваться сразу на несколько критериев. Многие источники в статьях на тему «Выбираем банк для открытия расчетного счета» опираются на сравнение тарифов для ИП и ООО, но это не совсем правильно. Большую роль играют и другие нюансы.

Надежность банка

Важно оставаться уверенными в сохранности средств, а значит, учреждение должно быт надежным. По этой причине лучше отдавать предпочтение крупным организациям, которые сохраняют первенство на финансовом рынке. Но стоит учесть, что о чрезмерной заботе здесь не может быть и речи.

В небольших банках ориентированность на клиента развита больше, ему готовы помочь в решение всех возникших во время оформления и сотрудничества вопросов. Недостаток – низкий уровень надежности.

Итог: лучше выбрать банк, с которым уже приходилось сотрудничать.

Технологичность

У клиента должно оставаться право выбора, как ему удобнее обслуживаться в данный момент: через оператора в отделении или интернет-банкинг. Первый способ обычно предпочитают ценители классики, второй – современные личности.

Стоимость РКО и услуги

Во многих банках расчетный счет открывается бесплатно. Внимание важно уделить стоимости дальнейшего обслуживания. Она включает в себя:

Дополнительные рекомендации

Есть еще несколько критериев, которые не относятся к числу основных, но делают пользование РС более комфортным:

Если в планы на ближайшее будущее входит расширение компании и привлечение к работе наемных сотрудников, заранее стоит предусмотреть возможность выпуска зарплатных карт. Это важно, так как зарплатный проект предоставляется не везде.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Что такое расчетный счет и для чего он нужен?

Расчетный счет используется банком или другой организацией для учета операций, связанных с денежными средствами. Р/С нужен для оперативного доступа к финансам. Владелец вправе вносить и снимать любое количество денежных средств в любое удобное время. Юридические и физические лица вправе иметь несколько расчетных («текущих» — для физ.лиц) счетов, различающихся по валюте и конечной цели применения.

Расчетный счет для юридических лиц и ИП

Р/С применяется ИП и ООО для хранения финансов, проведения платежей и расчетов, связанных с предпринимательством. Каждому счету присваивается уникальный номер учетной записи в банке. Учетная запись организации (ООО) — важная составляющая банковских реквизитов. Для ИП — это удобный инструмент для ведения коммерческой деятельности, связанной с получением прибыли. На Р/С поступает доход, с помощью него оплачиваются налоговые сборы, взносы, пошлины, а также товары и услуги.

Законодательство РФ запрещает организациям вести бизнес без расчетного счета, что касается ИП — Р/С заводится по необходимости.

В реквизитах — Р/С представляется в виде 20-значного набора цифр для индентификации клиента банком.

Как открыть расчетный счет: необходимые документы

Открытие Р/С простая процедура, требующая выполнения следующих действий:

Перечень обязательных документов:

Дополнительно банк может запросить и другие документы. Обычно список представлен на сайте банка. Стоимость открытия также зависит от выбранного банка-партнера. На сегодняшний день, документацию на открытие Р/С можно предоставить удаленно, что значительно ускорит процесс.

Перед закрытием нужно снять деньги, рассчитаться с долгами по услугам, предоставленным банком и подать соответствующее заявление. В случае банкротства, банк вправе закрыть счет по своей инициативе.

Нашли свою организацию в каталоге?

Получите возможность размещать дополнительную информацию в карточке своей компании

Открытие расчетного счета: тонкости процедуры для ООО и ИП

Получение гражданином статуса ИП или процесс создания нового юридического лица обычно завершается процедурой открытия счета в банке. У каждой из кредитных организаций складываются собственные запросы к составу документов и соблюдению условий, обязательных для открытия банковского счета.

Правильный подход к выбору финансового учреждения для банковского обслуживания дает убежденность в том, что все безналичные платежи будут выполнены точно в срок, и банк будет лоялен по отношению к своему клиенту.

Критерии выбора банковского учреждения для открытия счета

Количество официально зарегистрированных российских банков приближается к 800. Но вести финансовую деятельность могут лишь около 650 из них – остальные кредитные организации лишены лицензии на банковскую деятельность. Учитывая тот факт, что в год около 100 банков остаются без разрешения ЦБ, первый фактор, на который следует обратить внимание – надежность финансовой организации.

Проверить банк на наличие лицензии можно на официальном сайте ЦБ, а подтвержденная годами репутация может стать дополнительным подтверждением благонадежности банка. Среди иных критериев, на которые целесообразно обратить внимание при выборе банка-партнера, следующие:

Обратите внимание: Если банк предлагает заметно сниженные тарифы на основные услуги, то подвох может заключаться во взимании платы за отдельные сервисы, которые обычно предоставляются бесплатно (например, закрытие счета).

После сопоставления всей доступной информации по выбранным банкам, можно принимать окончательное решение об открытии расчетного счета.

Какие документы потребуются для открытия счета

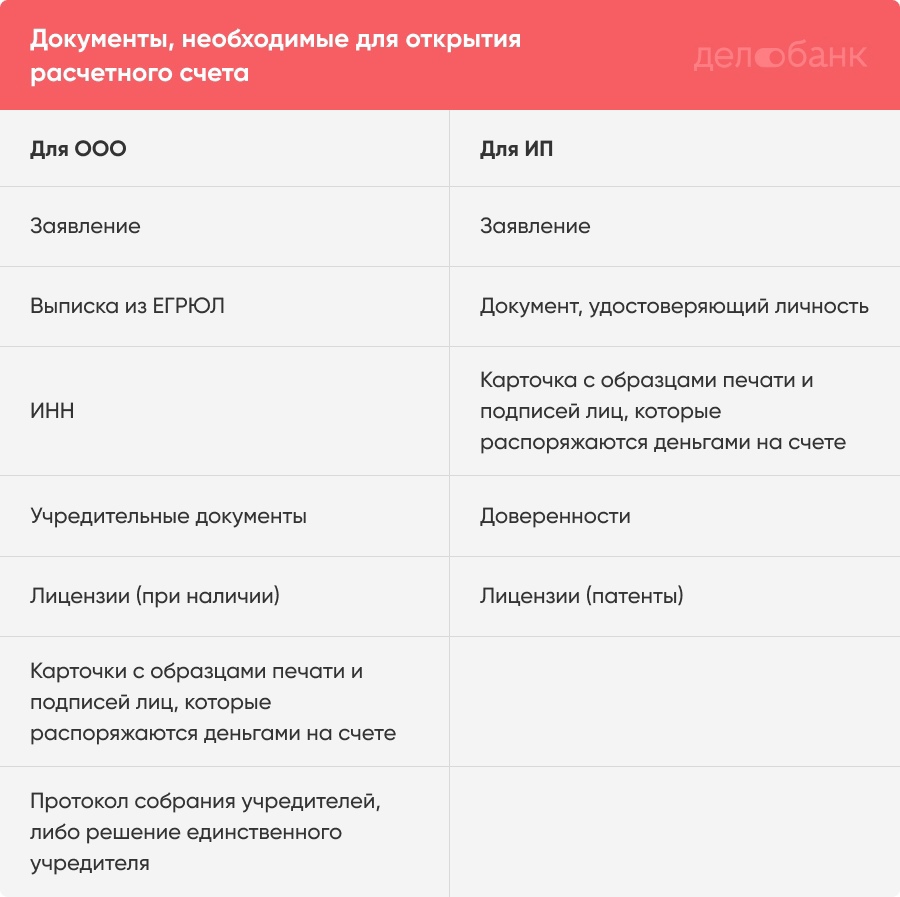

Пакет документов, запрашиваемых при подаче заявки на открытие счета, могут отличаться в разных финансовых организациях. Для юридических лиц и ИП действуют разные критерии в формировании комплекта документов.

Расчетный счет для ООО

Открытие банковского счета организациями (ООО), в общем случае, возможно при наличии основного списка документов:

Все бумаги предъявляются в банк в виде оригиналов и копий. Нотариального удостоверения скопированных экземпляров крупные банки обычно не требуют, поскольку заверяют их самостоятельно.

Следует знать: Если банк снимает копии с учредительных документов своими силами, то будущему клиенту, чаще всего, придется оплатить эту услугу. В целях экономии целесообразно предоставить собственные электронные и бумажные копии всех предоставляемых подлинников.

Заявление на оформление счета и карточка, в которой фиксируется образец подписи директора и копия оттиска круглой печати организации, можно заполнить у банковского менеджера. Карточка предусматривает наличие примеров оригинальных подписей директора и бухгалтера. Если в штате компании нет единицы счетного работника, запись об этом должна быть отмечена на карточке и завизирована печатью и подписью.

В офисе банка также заполняется и подписывается договор расчетного счета и соглашение о дистанционном обслуживании.

Состав документов для ИП

Физическому лицу-предпринимателю, желающему зарегистрировать расчетный счет, потребуется несколько меньший пакет документов. Он включает:

Заявление об открытии счета и карточку с эталоном подписи можно заполнить в банке. Если предприниматель работает с круглой печатью, то на карточке ставится ее оттиск. Местонахождение (юридический адрес) ИП подтверждается либо фактом регистрации по паспорту, либо документом о праве собственности/договоре аренды на помещение, предназначенное для работы.

Имейте в виду: Количество расчетных счетов, открываемых в банках, законодательно не регламентируется. Компания или ИП может иметь несколько счетов в различных банках и валютах.

Обязательно ли пользование банковским счетом?

Актуальные российские правовые нормы не содержат пунктов, обязывающих организации или ИП открывать банковские счета. Однако в пользу целесообразности этого мероприятия свидетельствуют следующие аргументы:

Важно! Штрафы за неприменение кассового аппарата (в случае необходимости его применения) при расчетах между контрагентами составляет от 1500-2000 рублей для ИП до 30000-40000 рублей для юридических лиц. Руководитель подвергается штрафу в размере 3000-4000 рублей.

Возможность работы ИП без счета

Предприниматели, бизнес которых находится в начальной стадии или не имеет крупных оборотов, иногда предпочитают обходиться без банковского счета. Причиной этому, чаще всего, является желание сэкономить на платежах за обслуживание и ведение счета при малых количествах безналичных операций. Существует несколько вариантов работы ИП без оформления счета в банке.

Расчеты производятся наличными деньгами

Если деятельность ИП связана с оказанием услуг населению или мелкой розничной торговли, то открывать банковский счет нет необходимости. Подобная деятельность относится к ЕНВД, и установка кассового аппарата не обязательна. Подтверждение приема денежной выручки производится квитанцией БСО или иными документами (билеты, турпутевки, абонементы).

Безналичные расчеты производятся с частного счета ИП

Предприниматели, имеющие собственный счет в банке, открытый на физлицо, иногда осуществляют расчеты с продавцами с его использованием. Такая практика достаточно распространена, хоть и не разрешена с точки зрения закона. Положение Центробанка не содержит ни официального запрета на использование личного счета ИП в предпринимательской деятельности, ни финансовых либо иных санкций.

Тем не менее, налоговая инспекция может предъявлять претензии в части денежных поступлений, не связанных с предпринимательством, на личный счет/карточку ИП. Кроме того, при обнаружении нарушений налогового законодательства все штрафы и неустойки будут списаны с личного счета ИП.

Расчетный счет открыт. Что дальше?

После подписания договора о банковском обслуживании и соглашении об интернет-банкинге клиент получает на руки отрывной талон, в котором указан номер расчетного счета и дата его открытия. До мая 2014 года организации обязаны были информировать контролирующие органы (ФНС, ПФ, ФСС) о факте открытия счета в банке и, в случае невыполнения этого требования, подвергались штрафу. Сейчас такая обязанность отменена на законодательном уровне.

Может ли банк отказать в открытии счета?

Теоретически банковское обслуживание гарантируется субъектам предпринимательской деятельности статьей 846 ГК РФ. На практике банки могут отказать организации или ИП в открытии расчетного счета по следующим основаниям:

Причины отказа в открытии счета, как правило, не оглашаются. При этом у потенциального клиента всегда сохраняется возможность обратиться в другое финансовое учреждение.

Открываем расчетный счет: куда идти, какие бумаги нести?

Приветствую вас, дорогие друзья! Учитывая то, что вы сейчас читаете этот обзор, могу предположить, что вас стоит поздравить с успешным началом предпринимательского пути. Полагаю, что вы уже успели зарегистрировать свое дело, получили все сопровождающие бумаги, и теперь вам необходимо подыскать банк, в котором можно будет открыть расчетный счет. Сразу скажу, что процедура эта крайне проста и стандартна: приезжаете в банк с пакетом документов, подписываете договор на расчетно-кассовое обслуживание и сразу же получаете реквизиты своего счета и карту, привязанную к нему. Но вот какие документы необходимо собрать, в какой банк обратиться, и какие нюансы нужно учесть, делая открытие расчетного счета для ООО и для ИП? Ответы — в моей сегодняшней статье.

Расчетный счет: что это и почему он необходим?

В прошлой статье о расчетно-кассовом обслуживании юридических лиц я мельком упоминал о хранении денежных средств на расчетном счете. Так давайте же разберемся, что это за фрукт такой, и почему без него не обходится ни одно юридическое лицо.

Расчетный счет – банковская учетная запись с уникальным номером, который присваивается клиенту для его дальнейшей идентификации, для совершения безналичных расчетов в процессе совершения хозяйственной деятельности и с целью уплаты налогов и других платежей.

Счетами могут обзаводиться и «юрики», и «физики». Особенность расчетных счетов в том, что открываются они исключительно для осуществления коммерческой деятельности. Поэтому если вас интересуют денежные вклады под проценты, расчетный счет вам не потребуется. Последний необходим исключительно для ведения текущей деятельности компании. Если вы хотите обеспечить себя дополнительным пассивным доходом, советую вам подыскать себе выгодные дебетовые карты. В моей статье «Кредитная и дебетовая карта: в чем их разница» вы сможете найти несколько интересных и подходящих для этого продуктов. Если вы сомневаетесь, обязательно ли открывать расчетный счет, предлагаю оценить все его преимущества и недостатки.

Оформи РКО и пользуйся 2 месяца бесплатно

Преимущества

Недостатки

Вопрос безопасности при работе с РКО: как защитить свои деньги?

Чтобы не стать жертвой мошенников, сохранить порядок на счетах, достаточно предпринять несколько несложных мер по безопасности:

Какие документы нужны для открытия счета?

Расчетный счет зарезервируют быстро, буквально сразу же после регистрации на сайте. Нюанс в том, что снять или перевести на другой счет деньги с него можно будет только после того как будет подписан договор. Для этого вам нужно будет либо самостоятельно явиться в банк, либо попросить менеджера прислать к вам курьера с документами. Но и вам придется захватить на встречу пакет с бумагами.

Разные банки предъявляют разные требования к открытию счета. В некоторых кредитных организациях периодически проводят специальные акции, направленные на привлечение клиентов путем предоставления им возможности получить расчетный счет с минимальным пакетом бумаг. Но если вы не попадете на столь щедрое предложение, вам нужно знать, какие документы чаще всего подают в банк.

Документы для ООО

Расчетный счет для ООО открывают на основании таких бумаг:

Кроме того, в зависимости от типа бизнеса, банк может потребовать от вас лицензию, разрешение или патент, если организация работает на их основании.

Все документы нужно отсканировать и отправить по почте, а копии менеджер банка прикрепит к договору об открытии расчетного счета.

Документы для ИП

Индивидуальным предпринимателям нужно собрать следующий пакет документов:

В мае 2014 года бизнесмены были освобождены от обязательства ставить в известность о факте открытия расчетного счета налоговую службу, ПФР и ФСС. Теперь этим занимаются исключительно банки. До этих пор несвоевременное сообщение либо отказ от него карался штрафом в размере 5000 рублей для каждой из упомянутых инстанций.

На что обратить внимание при выборе банка?

При выборе кредитной организации для заключения договора, обратите внимание на такие моменты.

Надежность банка

Забудьте о государственных банках, возглавивших ТОП-30 кредитных организаций. Они, несомненно, надежны с точки зрения активов и оборотов, но при этом недостаточно поворотливы. В таких банках не стоит ждать гибкого подхода к клиентскому документообороту и оперативного решения нестандартных проблем. Кроме того, в качестве неприятного бонуса получаешь еще и общение с невероятно придирчивым отделом финансового мониторинга и валютного контроля. Поверьте мне, им ничего не стоит заморозить ваш платеж буквально на ровном месте и потребовать предоставления огромного пакета бумаг, которые подтвердят факт совершения той или иной операции.

Знаете, столь назойливый сервис может мешать, когда платежи нужно провести быстро. Гораздо разумнее доверить свои средства коммерческим банкам с гибким отношением к клиентам. Эти банки тоже совершают свою деятельность на основе лицензии ЦБ РФ, но при этом не напрягают своих клиентов тотальным контролем и всегда спешат помочь решить непростой вопрос. Кроме того, они закрепляют за клиентами по-настоящему компетентных менеджеров, упрощают прием большей части документов, перенося его в онлайн.

Абонентская плата

Дельта сумм оплаты за обслуживание счета на рынке России колеблется в пределах 500-3000 рублей. Сумма зависит от выбранного пакета услуг, который будет прикреплен к тарифному плану. К примеру, дополнительные бесплатные платежки, работа с налоговой отчетностью и так далее. Выбирайте банк, где за минимальную цену вам предложит максимум всевозможных приятных бонусов, которые сэкономят ваше время.

Комиссия за снятие средств в кассе или по чеку

Сразу смотрите, какую комиссию с вас снимут, какую сумму следует обналичить, чтобы уменьшить этот процент. Средний размер процента комиссионных составляет 0,5-1,5%. Встречаются предложения и с 4-8%, но в таком случае речь идет уже об «обналичивании» средств.

Разветвленная филиальная сеть банкоматов и офисов

Самое главное, чтобы сеть банкоматов у банка, с которым вы планируете заключить договор РКО, была большой или он находился в партнерстве с достаточным количеством банков для снятия денег без комиссий или с минимальными ее значениями. Это упростит привязку «бизнес-карты» к расчетному счету. Вы можете открыть ее на свое имя и снимать наличные с пластика в любом удобном для себя месте. Это намного удобнее постоянных поездок в офис банка.

Узнайте, насколько близко от вас находится офис обслуживания банка, за которым вы будете закреплены в дальнейшем. Все современные банки идут к тому, чтобы вы не тратили свое время и не ездили в офис по пустякам, а потому стараются решить все вопросы заранее. Тем не менее, не меньше 1 раза в 2-3 месяца вам наверняка будет необходимо решить какие-то вопросы в банковском отделении. Поэтому лучше, если оно будет находиться в шаговой доступности.

Начисление процента на остаток денег на счете

Во многих банках сегодня предоставляют услуги, аналогичные функции дебетовых карт с начислением процента на остаток средств. Представьте, что на вашем счету на неделю зависла пара миллионов рублей. Если положить эти средства на внутренний накопительный счет под 6-9% годовых, удастся заставить деньги поработать дважды.

Сроки обработки платежей операционистами

Время работы операционистов – период, в течение которого сотрудники банка проводят платежи в ручном режиме. В зависимости от того, о каком банке идет речь, это время может колебаться в пределах 9-20 часов. Я советую вам выбирать ту кредитную организацию, в которой максимальное количество платежей проходит в автоматическом режиме.

Интернет-банк

Доверить РКО банку Точка

Строгость финансового мониторинга

Один из важнейших показателей. Мониторинг – неотъемлемая составляющая работы любого банка. Но нас с вами интересуют те организации, которые готовы закрыть глаза на небольшие «хитрости» юридических лиц. Даже если вся ваша бухгалтерия «белая», уплачены все налоги, — это совсем не гарантирует, что топовый госбанк не решит промурыжить ваши документы буквально на ровном месте. Поэтому стоит придерживаться золотой середины в соотношении надежности банка и его адекватного отношения к клиентским операциям. Я не советую вам сотрудничать с финансово нестабильными организациями, которые приветствуют все виды деятельности. К сожалению, срок жизни этих Робин Гудов не превышает 2-3 лет. В случае их закрытия рассчитывать на возврат ваших средств не стоит. Если же деньги всё-таки были застрахованы, нужно обратиться в агентство страхования вкладов.

Открываем расчетный счет: инструкции для ООО и ИП

Открытие расчетного счета – обязательное условие работы для юридических лиц. Что же касается индивидуальных предпринимателей, то наличие счета крайне желательно, поскольку он понадобится для того, чтобы оплатить налоги, рассчитаться с поставщиками и тому подобное. Предлагаю вам детальную пошаговую инструкцию, которая поможет вам обзавестись столь незаменимым банковским помощником:

В каком банке выгоднее всего открыть счет?

Выбирать банк для открытия расчетного счета можно по множеству критериев. Самое главное – определиться, какой из параметров является наиболее значимым для вашего бизнеса. Я настоятельно рекомендую открывать счета и подписывать договора РКО в молодых прогрессивных банках. Лично мне импонируют два предложения двух банков – «Модуль банка» и «Точки». Предлагаю вам сравнить средние тарифные планы нескольких организаций, оценить, сколько стоит открыть РКО и решить, что вам подходит больше.

Расчетный счет: для чего он нужен ИП и организациям, как его выгодно открыть и использовать

Стоит только зарегистрировать ИП или учредить ООО, как со всех сторон начинают поступать предложения по открытию банковского расчетного счета. Многие предприниматели задумываются: «а что мне даст этот расчетный счет, у меня есть личный счет, да и наличку никто не отменял».

Рассказываем, как устроен расчетный счет, как он облегчает жизнь и как его открыть на выгодных условиях.

Читать статью целиком — 7 минут, в статье масса полезных подробностей. Если хотите сэкономить время, читайте последний раздел — собрали там самое главное.

Что такое расчетный счет и зачем он нужен юридическим лицам и ИП

Говоря простыми словами, суть расчетного счета состоит в операциях, необходимых для нормального ведения предпринимательской деятельности. Он позволяет совершать такие операции как:

Уплата налогов и взносов в Пенсионный фонд, Фонд социального страхования.

Перечисление зарплаты сотрудникам.

Расчёт за аренду помещения, за товары, работы или услуги от контрагентов.

Приём платежей от поставщиков и контрагентов.

Участие в государственных тендерах.

Приём оплаты через интернет-эквайринг.

Индивидуальные предприниматели не обязаны открывать расчетные счета. Однако ИП, который открыл счет, обладает несколькими важными преимуществами, а именно:

Получает и снимает деньги на выгодных условиях. Комиссии за операции по расчетному счету фиксированы и зависят от тарифного плана. Банки, которые работают с малым и средним бизнесом, обычно предлагают выгодные тарифы.

Может принимать оплату от покупателей через интернет-эквайринг.

Получает процент на остаток средств по счету. Сколько именно — зависит от тарифа.

Чист перед налоговой. По закону предприниматель обязан разграничивать личные финансы и бизнес-финансы. Благодаря расчетным счетам налоговая отслеживает поступления и следит за правильностью уплаты налогов.

Важно. Самозанятые ИП также могут открывать расчетные счета. Это удобно, если деньги за услуги им перечисляют юридические лица.

Что означают цифры в расчетном счете

Номер расчетного счета состоит из 20 специально подобранных цифр. Цифры подразделяются на группы, и каждая группа имеет своё значение. Посмотрим на примере номера счета сети магазинов Магнит:

407 — номер балансового счета первого порядка. Он показывает, кто открыл счет. С 408 обычно начинается расчетный счет физического лица или ИП. С 407 начинаются счета негосударственных организаций.

02 — номер балансового счета второго порядка, который уточняет вид деятельности. Комбинация 40702 означает, что счет открыла коммерческая организация. 40802: счет принадлежит ИП.

810 — валюта. В нашем примере — это рубли. 840 означает доллары.

3 — контрольный ключ. Он нужен, чтобы проверить правильность счета в целом.

3000 — код подразделения банка, в котором открыт счет.

0100078 — внутренний номер клиента в банке.

Как ИП или организации открыть расчетный счет

Первым делом необходимо определиться с банком и подобрать тариф. Вот несколько советов, как выбрать надёжный и удобный банк для бизнеса:

Выбирайте онлайн-банк. Тогда сможете совершать операции по расчетному счету везде, где есть интернет без привязки к конкретному месту.

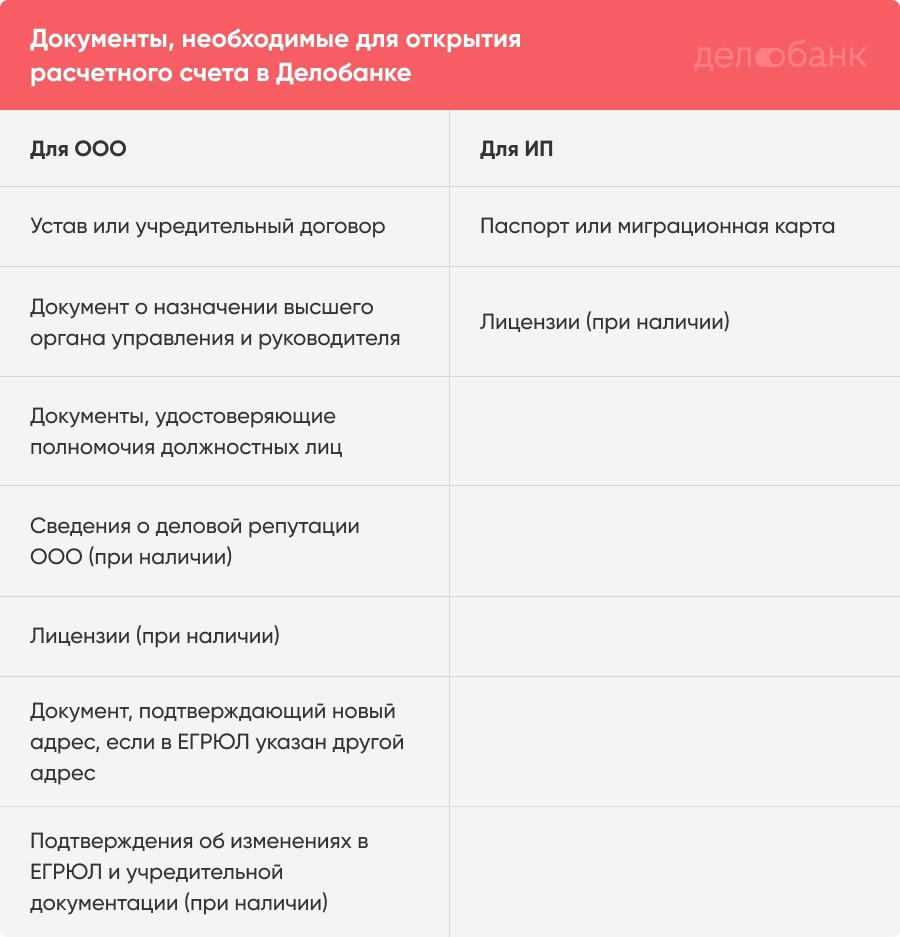

Когда определитесь с банком и тарифом, соберите и предоставьте в банк пакет документов. Список документов указан в инструкции Банка России № 153 :

Это примерный перечень. На практике банки запрашивают разные документы, лучше заранее уточнить на сайте или у менеджера. Например, чтобы открыть счёт в Делобанке, понадобятся:

За документами сотрудник банка приедет прямо к вам в офис или домой в удобное время. Можно подписать договор дистанционно и вообще не встречаться с сотрудниками банка. Делобанк предлагает своим клиентам такой вариант, другие онлайн-банки тоже (наверное).

Если с документами всё в порядке, счет будет открыт в течение одного-трёх дней. Реквизиты счета предприниматель обычно получает в день подачи заявки.

Как организации или ИП закрыть расчетный счет

Клиент может закрыть счет по собственной инициативе. Для этого необходимо:

Погасить задолженности за банковское обслуживание.

Подать заявление на закрытие счета по форме банка. В заявлении должны быть указаны реквизиты для перевода остатка денег, либо отметка о выдаче остатка наличными. Если клиент при открытии счета получал чековую книжку и корпоративную карту, их нужно приложить к заявлению. Дополнительно банк может запросить какие-то документы, например выписку из ЕГРЮЛ.

Получить выписку о закрытии счета.

Процедура закрытия счета займёт около семи дней. Пенсионный фонд и налоговиков о закрытии счета уведомит банк.

В некоторых случаях банк может закрыть или заблокировать счет по своей инициативе. Подробнее об этом читайте в следующем разделе.

Часто задаваемые вопросы

Чем расчетный счет отличается от текущего и корреспондентского? Текущий счет — это счет, который открыт физическим лицом для хранения личных денег. Текущие счета запрещено использовать для операций, связанных с предпринимательством. Корреспондентский счет — это счет, который открыт кредитной организацией (банком). С помощью него банк осуществляет свою деятельность, к примеру покупает акции.

Может ли ИП открыть счет, если есть кредит в другом банке? Закон это не запрещает. И большинство банков нормально относится к кредитам клиента, если кредитная история положительная. В любом случае, один банк откажет открывать счет, — откроете в другом.

Может ли ИП использовать расчетный счет в качестве лицевого для повседневного использования? Индивидуальный предприниматель может тратить деньги с расчетного счета на личные нужды. Но такие траты не должны учитываться в расходах на УСН «доходы минус расходы».

Как ИП снять деньги с рс? Предприниматель может перевести деньги с расчетного счета на текущий счет и снять деньги в банкомате. Это самый простой способ. Если текущий и расчетный счета открыты в одном банке, комиссии не будет. Ещё можно получить деньги в кассе банка по платежному поручению или чеку.

Коротко о главном

Расчетный счет — это банковский счет, который открыт ООО или ИП. С его помощью можно совершать операции, связанные с бизнесом, например оплачивать налоги и взносы, аренду, товары, принимать деньги от клиентов и контрагентов.

Общество с ограниченной ответственностью обязано иметь расчетный счет.

Индивидуальные предприниматели открывают расчетные счета по желанию. Но расчетный счет здорово упрощает ведение бизнеса. ИП может переводить контрагентам суммы больше 100 тысяч рублей, принимать оплату от клиентов через интернет-эквайринг, пользоваться полезными сервисами банка, такими как облачная бухгалтерия или онлайн-касса, получать процент на остаток средств по счету. И самое главное: ИП с расчетным счетом разграничивает личные и бизнес-финансы, и потому реже попадает под прицел налоговых органов. А ещё у такого предпринимателя расширяется перечень контрагентов.

Чтобы открыть расчетный счет, необходимо выбрать банк и выгодный тариф, подать документы и заявление, подписать договор. Ищите банк, который страхует счета своих клиентов, может упростить вам ведение бизнеса, позволяет совершать операции по счету удалённо и имеет хорошие отзывы на банковских форумах.

Самые выгодные тарифы обычно предлагают онлайн-банки для предпринимателей. При выборе тарифа лучше ориентироваться на потребности своего бизнеса и планируемые операции по счету.

Для открытия счета банки запрашивают разные пакеты документов. Обычно это учредительные документы, выписка из ЕГРЮЛ / ЕГРИП, ИНН, карточка с образцами печати и подписей, доверенности, лицензии. Можно уточнить на сайте или у менеджера по телефону.