Для чего нужна авансовая книжка

Авансовый отчет: как составить, типичные ошибки и их корректировка

Составленный, проверенный и утвержденный авансовый отчет является основанием для принятия к учету расходов, которые произвело подотчетное лицо. На что нужно обратить особое внимание при составлении авансового отчета, какие изменения в законодательстве на него повлияли — речь об этом пойдет в сегодняшней статье.

Тезисы об авансовых отчетах:

Рассмотрим оформление авансового отчета через призму типичных ошибок.

Ошибка 1. Отсутствие локальных нормативных актов

Законодательно обязанность разрабатывать ЛНА по подотчету не закреплена, но на практике документ пригодится как работникам — они будут четко знать регламент работы с подотчетными средствами, так и работодателям — руководитель сможет отслеживать соблюдение правил и сроков.

Рекомендуем установить в ЛНА следующие сроки и правила:

Обычно такие правила объединяют в Положении о расчетах с подотчетными лицами. Оно поможет решить конфликтную ситуацию внутри организации, защитит компанию при проверке, обоснует права работника и работодателя в суде.

Обратите внимание: с 30.11.2020 отменен 3-дневный срок для авансового отчета подотчетным лицом (Указание Банка России от 05.10.2020 № 5587-У). Срок сдачи авансового отчета устанавливается руководителем, индивидуальным предпринимателем (пункт 6.3 Указания ЦБ № 3210). Выдавать новый аванс, даже если не израсходован предыдущий, с 30 ноября 2020 тоже можно.

Ранее для составления авансового отчета использовалась унифицированная форма № АО-1. Но с 1 января 2013 года компании вправе разрабатывать свои формы первичных документов. Главное, чтобы в них присутствовали обязательные реквизиты согласно пункту 2 статьи 9 Закона «О бухгалтерском учете»:

Составление авансового отчета

Зачастую бухгалтера используют унифицированную форму, тем более, что она предусмотрена программами учета. По правилам подотчетное лицо должно заполнять часть отчета, где указываются приложенные документы, суммы в них и вид расхода. Но чаще это делает сам бухгалтер.

Шапку отчета — с наименованием компании, ее данными, можно не заполнять от руки, а сразу сделать частью бланка. Так удобнее. Заполнять отчет смешанным способом — автоматизировано и вручную закон не запрещает.

Если вы применяете «стандартный» отчет АО-1, то заполнять его следует так:

1. Указать дату составления авансового отчета, структурное подразделение (если есть), в котором работает сотрудник, ФИО, табельный номер, должность и назначение выданного аванса (например, «на покупку материалов»).

2. Заполнить таблицы (см. рис. 1):

3. Далее указывается количество приложений к авансовому отчету, то есть документов, которые подтверждают расходы и следуют подписи ответственных лиц.

Осталось обратить внимание на строку с утвержденной суммой отчета. Она может отличаться от суммы, которую указал сотрудник. Причины — нет подтверждающих документов на расход, документы оформлены ненадлежащим образом, не хватает документов (например, прилагается товарный чек, но нет кассового).

Бухгалтер сверяет сведения, которые указал работник (на оборотной стороне отчета) с оригиналами документов.

Не важно какой документ используется у вас — АО-1 или собственный бланк, печать организации на авансовом отчете не нужна.

Если в авансовом отчете допущена ошибка, ее можно исправить (в соответствии с частью 7 статьи 9 Закона № 402-ФЗ, пунктом 4.2 Положения о документах и документообороте в бухгалтерском учете, пунктом 16 Положения № 34н):

В форме АО-1 есть отрезной корешок. Он подтверждает факт передачи от работника бухгалтеру отчета и документов к нему — эта часть передается подотчетному лицу.

Ошибка 3. Неверное оформление приложенных документов

Конкретный перечень документов, подтверждающих расходы, которые работник должен приложить к авансовому отчету, не определен законодательством.

Как минимум, это будут кассовые чеки. Пунктом 6.1 статьи 4.7 Федерального закона № 54-ФЗ установлены требования к чекам (наличие реквизитов):

В отдельных случаях к авансовому отчету можно не прикладывать бумажные кассовые чеки.

Документы, в которых отсутствуют обязательные реквизиты, принимать к учету нельзя, возместить (учесть) расходы по ним тоже. Поэтому сотруднику либо придется заново запросить документы, оформленные надлежащим образом либо придется вернуть деньги работодателю ( нет документов = нет расхода ).

Бухгалтер также не должен принимать документы, которые:

Без подтверждающих документов можно учесть только один вид командировочных расходов — суточные.

Другими документами, подтверждающими расходы, могут стать: акты, накладные, билеты, договоры аренды, путевые листы и т. д.

Ошибка 4. Неверный учет расходов в бухучете

В бухгалтерском учете расчеты с подотчетными лицами учитываются на счете 71. Записи на счетах учета делаются на основании утвержденного авансового отчета и приложенных к нему документов.

Типовые проводки выглядят так:

Выданы деньги под отчет из кассы (такая же проводка делается при выплате перерасхода)

Перечислены средства под отчет со счета организации (ИП) на карту работника (такая же проводка при переводе перерасхода)

Израсходованы сотрудником средства по корпоративной карте (если есть возможность оперативного контроля за движением средств, например, сразу видно, по карте какого сотрудника прошло списание)

Если нет оперативного контроля, то сначала средства, использованные по корпкарте, отражаются, как переводы в пути (57 счет) и затем относятся на конкретное подотчетное лицо

Расходы в командировке (суточные, проживание, проезд и др. подобные) отнесены на счета учета затрат

Оприходованы материалы (товары), купленные подотчетным лицом

Отражена оплата материалов (других покупок, оплата услуг, работ), совершенная подотчетником

Возвращен в кассу неизрасходованный остаток подотчетной суммы

Подотчетник вернул остаток на расчетный счет (переводом)

Если бухгалтер допустил в проводках ошибку, то порядок исправления зависит от периода, в котором была обнаружена ошибка:

Что представляет собой авансовый счет-фактура?

В чем специфика такого документа, как счет-фактура на аванс, и чем он отличается от других типов счетов-фактур, в частности, привычных многим плательщикам «отгрузочных»?

При детальном рассмотрении положений ст. 169 НК РФ, которая вводит счета-фактуры как юридическую категорию, можно зафиксировать, что законодатель выделяет 3 типа счетов-фактур.

Интересно, что в положениях, которые содержатся в п. 1 ст. 169 НК РФ, корректировочный счет-фактура однозначно выделен в самостоятельную категорию. Классификация же счетов-фактур на отгрузочные и авансовые осуществлена в НК РФ несколько завуалированно, однако фактически она присутствует.

Таким образом, законодатель предусматривает следующую классификацию счетов-фактур:

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Предназначение счетов-фактур на аванс

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к вычету, предусмотренному законодательством. Законодатель в п. 3 ст. 168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

Имея на руках авансовый счет-фактуру, организация-покупатель может, как если бы у нее имелся отгрузочный документ, воспользоваться правом на вычет НДС (п. 12 ст. 171 НК РФ).

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

Внимание! С 01.07.2021 применяется обновленный бланк счета-фактуры (в ред. Постановления Правительства РФ от 02.04.2021 № 534). Это вызвано тем, что с июля 2021 года система прослеживаемости товаров действует не как эксперимент. Подробнее о вносимых в счет-фактуру изменениях читайте здесь.

Скачать обновленную форму счета-фактуры вы можете, кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

В свою очередь для корректировочного счета-фактуры также установлена особая форма — в приложении 2 к постановлению № 1137.

Скачать обновленную форму корректировочного счета-фактуры вы можете, кликнув по картинке ниже:

Можно выделить 2 основных критерия разграничения авансовых и отгрузочных счетов-фактур:

Изучим специфику обоих указанных критериев подробнее.

Когда выписывается счет-фактура на аванс и как ведется его учет

Как мы отметили выше, законодатель предписывает поставщику сформировать счет-фактуру для покупателя по факту реализации товара, выполнения работ, оказания услуг либо после получения предоплаты за соответствующие обязательства.

Из этого правила есть исключения. В соответствии с абз.3–5 п. 1 ст. 154 НК РФ, п.17 Правил ведения книги продаж счета-фактуры на аванс не составляются, если:

Выставить счет-фактуру на аванс нужно не позднее 5 календарных дней с даты получения предоплаты. Так требует п. 3 ст. 168 НК РФ. Если последний день срока выходной, праздничный или нерабочий, составить счет-фактуру можно не позднее следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

Например, на аванс, полученный 30.06.2021, счет-фактуру можно выставить как 30 июня, так и в любой день с 1 по 5 июля. 5-дневный срок истекает 4 июля, но это воскресенье. Поэтому крайний день — 05.07.2021.

Счет-фактура любого типа должен быть оформлен в 2 экземплярах — первый вручается покупателю, второй остается у фирмы и подлежит регистрации в книге продаж (п. 2 приложения 5 к постановлению № 1137).

О том, как именно продавец регистрирует авансовые счета-фактуры, подробно рассказано в Готовом решении от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О некоторых нюансах ведения книги продаж читайте в этой статье .

Можно отметить, что законодатель обязывает продавцов предоставлять покупателям счета-фактуры, но не предусматривает механизмов ответственности за невыполнение соответствующего предписания. Однако затребовать с недобросовестного контрагента счет-фактуру покупатель вправе через суд.

Особенности заполнения образца счета-фактуры на аванс

Счет-фактура на аванс должен содержать (исходя из требований п. 5.1 ст. 169 НК РФ):

Образец заполненного счета-фактуры на аванс вы можете скачать в КонсультантПлюс, бесплатно получив пробный демо-доступ к справочно-правовой системе. А в этом готовом решении вы найдете пошагоую инструкцию по заполнению авансового счета-фактуры.

Предписание указывать суммы НДС и предоплаты в рублях и копейках не округляя приведено в п. 3 Правил заполнения счетов-фактур, письме Минфина РФ от 22.04.2014 № 03-07-07/18585. Эта норма касается и отгрузочных счетов-фактур.

Сведений для остальных граф авансового счета-фактуры, по всей вероятности, у поставщика на момент составления документа не будет. Собственно, указание таковых и не требуется, если следовать положениям, содержащимся в п. 5.1. ст. 169 НК РФ. В свою очередь, при заполнении отгрузочного счета-фактуры они вполне могут иметься в наличии — как информация о грузоотправителе и грузополучателе, фиксируемая в 3-й и 4-й строках. Их обязательно нужно указывать в соответствующем документе так же, как и другие сведения, требуемые в соответствии с п. 5 ст. 169 НК РФ.

Итак, принципиальные отличия авансового счета-фактуры от отгрузочного заключаются:

В то же время оба типа счета-фактуры имеют одинаковую юридическую силу в части реализации покупателем товара права на вычет НДС.

Заполнение авансового счета-фактуры: нюансы

Есть ряд нюансов, на которые полезно обратить внимание при формировании счета-фактуры по указанной схеме.

Минфин РФ в письме № 03-07-11/427, изданном 16.10.2012, высказывает мнение, что вносить порядковые номера авансовых счетов-фактур следует в единый перечень с теми, что устанавливаются для отгрузочных счетов-фактур. Это вполне логично, исходя из той точки зрения, что указанные разновидности счетов-фактур предназначены для осуществления одних и тех же юридических действий в части реализации покупателем права на вычет по НДС.

О нумерации счетов-фактур не по порядку читайте здесь.

В ряде случаев предоплата от покупателя поступает еще до того момента, как станут известны наименования товаров, работ, услуг, подлежащих включению в графу 1 счета-фактуры авансового типа. В письме Минфина № 03-07-09/22, изданном 26.07.2011, содержится мнение, что в подобных случаях в счете-фактуре следует отражать обобщенное название продукции (например, «кондитерские изделия»).

В случае если аванс получен за товары, которые реализуются по ставкам 10 и 20%, в авансовом счете-фактуре нужно выделить группы товаров и по каждой группе проставить соответствующую ставку налога – 20/120 или 10/110 (п. 1 письма Минфина № 03-07-15/39 от 06.03.2009).

Какие проблемы будут у продавца и у покупателя, если этого не сделать, мы рассказали здесь.

Можно отметить, что сотрудники организации, ответственные за документооборот, для удобства хранения и использования авансовых счетов-фактур вправе указывать дополнительную информацию в дополнительных строках и графах, не изменяющих форму счет-фактуру (п. 9 Правил заполнения счета-фактуры, письма Минфина РФ от 08.04.2016 № 03-07-09/20121, от 26.02.2016 № 03-07-09/10933, от 24.11.2015 № 03-07-09/68169, от 08.04.2016 № 03-07-09/20121).

Авансовый счет-фактуру должны подписать руководитель фирмы и главный бухгалтер (либо сотрудники, которые их заменяют). Если бизнесом владеет ИП, то подписывать документ должен он сам или уполномоченное им лицо, но в любом случае в счете-фактуре нужно указать реквизиты свидетельства о государственной регистрации этого индивидуального предпринимателя. Те же правила установлены для отгрузочных и корректировочных счетов-фактур.

Итоги

При поступлении предоплаты поставщик должен выставить авансовый счет-фактуру по форме, используемой для отгрузочных счетов-фактур. Этот документ служит для начисления налога у продавца и принятия НДС к вычету у покупателя. Особенностью оформления авансового счета-фактуры в том, что в нем указывается расчетная ставка налога, и могут отсутствовать некоторые показатели, присущие счету-фактуре на отгрузку. Повышенное внимание требуется при оформлении счетов-фактур при получении авансов за товары, работы, услуги, облагаемые по разным ставкам налога.

Книги учета доходов и расходов: кому вести, зачем КУДиР на УСН вам и ФНС, типичные ошибки

Вести книги учета доходов и расходов должны несколько категорий налогоплательщиков. Мы разберемся в том, какие книги существуют и расскажем подробнее о самой востребованной КУДиР — для упрощенной системы. Почему ФНС может ей заинтересоваться и как избежать критических ошибок.

Кто ведет КУДиР, надо ли их заверять

Книги учета доходов и расходов ведут:

Как видите, преимущественно книгу ведут предприниматели, т. к. вести бухучет им не обязательно, а фиксировать данные для налогового учета нужно.

Книга открывается на 1 год (один налоговый период). Вести ее можно двумя способами — в бумажном виде или в электронном.

Тут нужно отметить, что КУДиР для УСН и ПСН не нужно заверять в налоговой инспекции, а вот с книгами для ОСНО и ЕСХН все не так просто.

Если эти книги ведутся в бумажном виде, то их необходимо пронумеровать, прошить, указать количество страниц на последнем листе и заверить надпись в ИФНС до начала ведения.

Если книга предпринимателя на ОСНО или ЕСХН велась в электронном виде, то по окончании года нужно ее распечатать и проделать те же манипуляции.

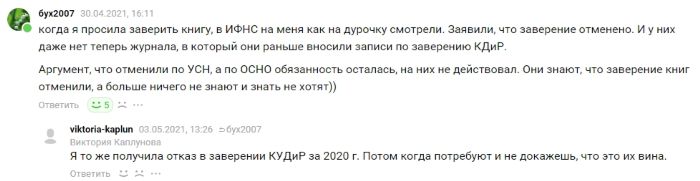

Правда налогоплательщики признаются, что в налоговых инспекциях не всегда понимают, зачем им что-то заверять. Вот, например, что пишут некоторые пользователи Клерк.ру:

И тем не менее законодательно обязанность заверять книгу есть. Для ОСНО она прописана в п. 8 Приказа Минфина РФ № 86Н, МНС РФ N БГ-3-04/430 от 13.08.2002. Заверить ее в инспекции необходимо до 30 апреля.

А для ЕСХН в п. п. 1.5 Приказа Минфина России от 11.12.2006 № 169н. Книгу по сельхозналогу, которая велась в электронном виде, нужно заверить в прошитом распечатанном виде до 31 марта года, следующего за годом, за который книга составлена.

Какой бы режим вы не применяли, а отчетность сдавать нужно всем. Платформа Госотчёт — это актуальный сервис электронной отчётности, содержит правильные формы отчетов, сделает проверку перед отправкой, обеспечит работу в web-интерфейсе без привязки к рабочему компьютеру.

Теперь перейдем к более интересной книге — КУДиР на упрощенке.

Особенности книги учета доходов и расходов на УСН

КУДиР состоит из титульного листа и нескольких разделов, заполняются они в зависимости от того, какой именно объект налогообложения выбран налогоплательщиком.

Для тех, кто выбрал УСН «доходы» — 1 (только в части доходов), 4 и 5 разделы.

Для УСН «доходы минус расходы» — 1 и 3 разделы. При наличии в организации или у ИП основных средств заполняется еще второй раздел книги.

Операции в регистре отражаются с учетом нескольких правил:

Здесь показывают доходы и расходы по кассовому методу.

Обычно для отражения доходов необходимы такие документы, как выписки банка, приходные кассовые ордера, но в отдельных случаях доход может быть и другим.

Например, доход также возникает при получении имущества безвозмездно, списании кредиторской задолженности, выявлении излишков товаров на складе и в других случаях.

Что касается расходов, то они также отражаются по факту совершения затрат, но с некоторыми особенностями.

Есть и другие особенности, но это тема для отдельной статьи.

В КУДиР отражаем только доходы и расходы, которые учитываются для целей налогового учета. Например, выплата дивидендов учредителю — это не расход, поэтому в книге не показываются.

Здесь отражаются данные по ОС: дата приобретения, дата ввода в эксплуатацию, первоначальная стоимость, срок полезного использования и др. Они также необходимы для отражения расходов в КУДиР.

Основные средства при УСН списываются в налоговом учете в течение календарного года, в котором объект был приобретен, равными частями по кварталам.

Например, объект был куплен и введен в эксплуатацию в августе 2021 года. Его стоимость — 200 000 рублей. Списываем его стоимость в 3 и 4 квартале равными долями: 200 000 / 2 = 100 000.

Этот раздел также предназначен для тех, кто выбрал УСН 15%. Он предназначен для отражения убытков прошлых лет, которые уменьшают налоговую базу в текущем налоговом периоде.

Внимание! Данные Раздела 3 нужно также отразить в справке к Разделу 1.

А вот этот раздел уже для тех, кто на «доходах». Здесь указываются расходы,которые уменьшают начисленный налог:

С 2018 года в книге появился новый раздел — «Сумма торгового сбора, уменьшающая сумму налога». Торговый сбор действует только на территориях Москвы, Санкт-Петербурга и Севастополя.

Работайте с контрагентами из любого региона — подключайтесь к Платформа ЭДО и обменивайтесь документами: быстро, безопасно, экономно.

Типичные ошибки в КУДиР

Есть ошибки, связанные непосредственно с оформлением книги — распечатаны не все листы, нумерация страниц нарушена, не указаны первичные документы-основания операции и т.п.

Но большая часть ошибок все же допускается при отражении доходов и расходов. Например:

Указание операции, не подтвержденной первичным документом

Обычно это происходит от того, что бухгалтер получает неполную информацию об операции.

Пример : выплачен аванс за материалы поставщику, бухгалтеру пересылают скан накладной со склада и он отражает списание затрат в налоговом учете. Чуть позже сделку отменяют, деньги поставщику возвращают наличными, товары также возвращаются владельцу, а бухгалтеру об этом не сообщают. Аналогичная ситуация может возникнуть с выполнением работ или оказанием услуг — заказчик оказывается недоволен, ему возвращают деньги наличными, а у бухгалтера никаких сведений нет.

В доходах не отражена операция по списанию кредиторки

Также распространенная ошибка. Производится списание задолженности, невостребованной кредитором, по окончании 3-х летнего срока исковой давности или при ликвидации контрагента, перед которым имеется долг. В бухгалтерском учете операция проводится, а в налоговом — нет. В результате происходит занижение налоговой базы по единому налогу.

В доходы включены лишние расходы

Если предыдущие ошибки негативно сказывались на бюджете, т.к. искажали налогооблагаемую базу ему в минус, то включая лишние расходы в КУДиР, налогоплательщик вредит уже себе.

Чаще неверно всего включают в книгу — возврат переплаты по налогам или взносам, поступления взносов учредителя (безвозмездных, при условии, что у учредителя доля более 50%в уставном капитале), займы, поступления от других видов деятельности, по которым применяется иной режим налогообложения (например, если ИП применяет УСН и патент).

Когда покупатель в магазине рассчитывается картой, средства с нее поступают на расчетный счет организации или ИП. При невнимательности, бухгалтер отражает данные по отчетам кассы о продажах в КУДИР, а затем еще и поступление оплат от покупателей по картам на основании выписки.

Это приводит к тому, что по одной и той же операции дважды показывается доход, а значит и налог задваивается.

Организуйте учет платежей покупателей правильно — с Платформой ОФД вы сможете не только передавать чеки онлайн-кассы в ФНС, но и пользоваться аналитикой в личном кабинете, корректно выгружать данные в 1С.

Невключение в расходы НДС

Ошибочно некоторые бухгалтеры или предприниматели считают, что включать НДС в расходы при УСН нельзя. Но это неверно. Выше мы уже писали, что налог отражается, просто отдельной от основной суммы строкой.

Заблуждения по НДС часто возникают на УСН, т.к. налогоплательщики считают, что налог на добавленную стоимость при упрощенке вообще никак не учитывается — ни в доходах, ни в расходах, и не уплачивается, хотя бывает и то, и другое, и третье.

Отметим, что нередко ошибки связаны и с автоматизированным заполнением книги. Достаточно не поставить галочку в выписке или неверно настроить учетную политику, и учет расходов и доходов будет нарушен.

Для чего нужна КУДиР и может ли ее запросить налоговая?

Как вы уже догадались, на основании книги учета доходов и расходов заполняется налоговая декларация и рассчитывается налог к уплате за каждый отчетный период: 1 квартал, полугодие, 9 месяцев и за налоговый — год. Т. е. это регистр налогового учета.

Хотя сдавать книгу в налоговую инспекцию не нужно, но запросить ее ФНС вправе. Когда обычно это происходит:

Не пренебрегайте составлением КУДиР — формировать книгу, когда от ИФНС уже поступил запрос, будет сложнее. Используйте автоматизацию, чтобы упростить составление КУДиР. Например, при помощи Платформы ОФД электронная книга учета доходов и расходов формируется по данным личного кабинета.

Несоблюдение правил ведения КУДиР влечет получение организацией или ИП довольно высоких штрафов.

Как заполнять КУДиР в 2021 году: правила и примеры, бланк, инструкция

При любой системе налогообложения (кроме спецрежима для самозанятых) каждый ИП должен заполнять КУДиР. Она нужна для начисления налогов. Ее требуют инспекторы при проверках. Как вести книгу учета доходов и расходов? Как не допустить «популярных» ошибок? Ответы на эти и другие вопросы в нашей статье.

КУДиР: что это такое простыми словами

Книга учета доходов и расходов (КУДиР) — это журнал, в котором индивидуальный предприниматель фиксирует полученные и потраченные суммы.

Для чего нужно вести такую книгу? Во-первых, чтобы ИП мог посчитать облагаемую базу, величину налога и заполнить декларацию. Во-вторых, чтобы у сотрудников ИФНС была возможность проверить правильность указанных расчетов.

Форма (бланк) КУДиР в 2021 году

Для каждой системы налогообложения разработана своя форма. Бланки приведены в следующих документах:

Правила ведения КУДиР

Информация о доходах и расходах заносится в книгу нарастающим итогом в течение налогового периода. Когда он закончится, добавлять новые записи нельзя. С начала нового налогового периода необходимо вести новую книгу.

Заполнять КУДиР можно вручную, а можно — на компьютере. Во втором случае по окончании налогового периода книгу следует распечатать. Четких правил о том, как это сделать, не существует. На практике предприниматели чаще всего используют одностороннюю печать.

КУДиР (как рукописная, так и распечатанная) должна быть пронумерована и прошнурована. На последней странице полагается указать общее количество страниц, поставить подпись и печать ИП (при ее наличии).

Раньше книгу учета доходов и расходов полагалось заверить в ИФНС. Но в отношении КУДиР по «упрощенке» и ПСН эта норма давно не действует. Что касается книг по основной системе и ЕСХН, то их по-прежнему требуется заверить в инспекции: рукописную — до начала заполнения, распечатанную — по окончании налогового периода.

Как заполнять книгу доходов и расходов: пошаговая инструкция

Шаг 1. Перед началом очередного налогового периода купить бланк КУДиР, заполнить титульный лист, пронумеровать и прошнуровать страницы, указать их количество, поставить личную подпись ИП и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить рукописную книгу в налоговой.

Альтернативный вариант (для всех налоговых режимов) — подготовить бланк для электронного заполнения КУДиР.

Шаг 2. Все доходы и расходы отражать в строгом соответствии с первичными документами. Придерживаться хронологического порядка.

Шаг 3. Если в КУДиР обнаружена ошибка, ее нужно зачеркнуть, внести верную запись и сделать пометку «Исправленному верить». Рядом поставить текущую дату, подпись ИП и печать (при наличии).

Шаг 4. По окончании налогового периода прекратить записи.

Шаг 5 (для ИП, ведущих книгу при помощи компьютера). Распечатать КУДиР, страницы пронумеровать и прошнуровать, указать их количество, поставить подпись предпринимателя и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить распечатанную книгу в налоговой.

Как заполнить КУДиР на УСН «Доходы»

При упрощенной системе с объектом «доходы» ИП суммирует выручку, полученную в отчетном (налоговом) периоде. Полученную цифру умножает на ставку налога: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 6%, свыше 150 млн руб. (или более 100 человек) — 8%. Доходы учитывают кассовым методом, то есть в момент поступления денег на счет или в кассу.

Предприниматели, выбравшие данный объект налогообложения, заполняют три раздела КУДиР: I, IV и V.

Раздел I (образец заполнения)

В него следует занести информацию по выручке. Отражать нужно только доходы, которые включены в облагаемую базу по УСН.

I. Доходы и расходы

Графу 5 можно не заполнять. Исключением являются случаи, когда ИП получил из бюджета и израсходовал средства, предназначенные для создания дополнительных рабочих мест и поддержку субъектов малого предпринимательства. Такие суммы нужно указать в графе 5.

Справка к разделу I не заполняется.

Раздел IV

Здесь показывают суммы, на которые ИП уменьшает единый «упрощенный» налог в соответствии с пунктом 3.1 статьи 346.21 НК РФ. Это страховые взносы, пособия по временной нетрудоспособности за первые 3 дня болезни работника, платежи по договорам добровольного личного страхования.

Напомним, что ИП с наемными работниками вправе уменьшить налог (авансовый платеж по нему) не более чем на 50%. Предприниматель без наемного персонала — на всю сумму без ограничений. Если в текущем календарном году у ИП были сотрудники, но он их уволил, то уменьшить налог на взносы в полном объеме можно в следующем году (письмо Минфина от 27.03.20 № 03-11-11/24497; см. « ИП на УСН‑6% уволил всех работников: с какого периода можно учесть взносы «за себя» без ограничений?»).

Раздел V

В него заносят величину торгового сбора, на которую ИП уменьшил единый «упрощенный» налог. В настоящее время торговый сбор введен только в Москве. Следовательно, данный раздел предназначен только для столичных налогоплательщиков.

Как заполнить КУДиР на УСН «Доходы минус расходы»

При УСН с объектом «доходы минус расходы» ИП находит две величины. Первая — сумма доходов, полученных в отчетном (налоговом) периоде. Вторая — сумма затрат, понесенных в том же периоде. От первой величины отнимает вторую, и полученное число умножает на налоговую ставку: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 15%, свыше 150 млн руб. (или более 100 человек) — 20%. Применяется кассовый метод. Доходы учитывают в момент получения денег (на счет или в кассу), расходы — в момент погашения обязательства перед поставщиком.

ИП с данным объектом налогообложения заполняют три раздела книги: I, II и III.

Раздел I (образец заполнения)

В нем отражают доходы, увеличивающие облагаемую базу по УСН, а также расходы, которые ее уменьшают.

I. Доходы и расходы

Обратите внимание: справку к разделу I нужно заполнять только по итогам налогового периода. Если в строках 040 (облагаемая база) и 041 (убытки) получаются отрицательные значения, указывать их не нужно.

Раздел II

Его заполняют только те предприниматели, которые купили или соорудили основные средства, либо приобрели (создали сами) нематериальный актив. В специальной таблице нужно указать информацию о каждом объекте. В том числе отметить, какая часть стоимости учтена в расходах ранее, какая учитывается в текущем периоде, и какая будет учтена в будущем.

Раздел III

Он предназначен для «упрощенщиков», которые переносят на текущий налоговый период убытки прошлых периодов.

Напомним: перенос возможен в течение 10 лет, полностью или частями. Если убытки получены в течение нескольких лет, они переносятся в очередности их возникновения (п. 7 ст. 346.18 НК РФ).

Как заполнить КУДиР на ОСНО

В пункте 13 порядка (утв. приказом Минфина № 86н, МНС № БГ-3-04/430 от 13.08.02) сказано, что ИП на основной системе должны отражать доходы и расходы в КУДиР кассовым методом. То есть делать записи о доходах, когда деньги поступили на счет или в кассу, о расходах — когда средства фактически заплачены контрагенту.

Однако, Высший арбитражный суд в свое время признал, что данное правило противоречит Налоговому кодексу. Дело в том, что ИП формирует затраты (профессиональный вычет) по тем же правилам, что и организации — плательщики налога на прибыль (подп. 1 п. 1 ст. 221 НК РФ). А у последних есть выбор — применять кассовый метод, либо метод начисления. Значит, подобный выбор должен быть и у предпринимателей на ОСНО (решение ВАС от 08.10.10 № ВАС-9939/10).

Несмотря на это ИП, как правило при заполнении КУДиР используют именно кассовый метод.

Если предприниматель на основной системе занимается несколькими видами бизнеса, он ведет одну книгу. Но операции, относящиеся к разным направлениям деятельности, учитывает раздельно.

Типичные ошибки в КУДиР

Назовем три самых «популярных» недочета.

Первый — если покупатель расплачивается картой, нередко происходит двойное отражение одного и того же дохода в КУДиР. А именно: сначала — по кассовому отчету, потом — по банковской выписке.

Второй — ИП-«упрощенщик» отражает в одной строке сумму расхода и относящийся к ней входной НДС. На самом деле стоимость товара (работы, услуги) и НДС необходимо показывать в разных строках, ведь они упомянуты в разных подпунктах пункта 1 статьи 346.16 НК РФ.

Третий — в перечне доходов в книге указаны суммы, которые не включаются в облагаемую базу. Примеры — ИП внес на счет личные средства, ИФНС перевела на счет излишне уплаченные налоги и проч.

Недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести всю необходимую бухгалтерию и сдавать отчетность через интернет.