Для чего нужна финансовая грамотность современному человеку

Для чего нужна человеку финансовая грамотность

Именно финансовая грамотность ведёт к устойчивости в материальном плане и финансовой независимости. Тот, кто научился не подчиняться деньгам, а управлять ими, чувствует себя свободным и самодостаточным. Давайте разбираться, что такое финансовая грамотность и для чего нужно её изучать. А в конце статьи обратите внимание на уроки для самостоятельного финансового развития взрослых и специализированные курсы для детей школьного возраста.

Что означает понятие финансовая грамотность

Понятие финансовая грамотность не имеет чёткого определения. В целом, это явление можно обозначить, как набор знаний, навыков и установок, направленных на достижение финансового благополучия. Финансово грамотным человеком считается тот, чьи расходы никогда не превышают доходы, а все сбережения направляются в инвестиции.

Как накопить деньги на недвижимость или авто? Что делать, если при увеличивающейся зарплате финансовое положение семьи не улучшается? Как сохранить свои сбережения? Как сделать так, чтобы капитал стал работать на вас? Во что инвестировать, чтобы не прогореть? Если перед вами встаёт ряд подобных вопросов, значит, вам пора приступить к освоению финансовой грамотностью.

Финансовых инструментов великое множество, но, чтобы успешно использовать их, нужно проанализировать личное материальное положение, поставить цель и разработать стратегию по её достижению. И именно повышение финансовой грамотности позволяет людям принимать правильные решения.

Для чего нужна финансовая грамотность

Зачем нужна финансовая грамотность? На этот вопрос можно ответить по-разному. Всё зависит от желаемого образа жизни, уровня доходов, потребностей семьи в материальных благах и многих других факторов. Ясно одно: финансовая грамотность определяет облик семейного бюджета. Чем больше вы осведомлены о работе различных финансовых инструментов, тем правильнее будут принятые решения.

Итак, самые популярные цели развития финансовой грамотности:

Развитие финансовой грамотности требует некоторых усилий, но оно того стоит. Ведь именно саморазвитие в этой области ведёт к внешней свободе. Это помогает выстроить своё материальное благополучие и объяснить своим детям, зачем нужна финансовая грамотность человеку. Ведь очень важно передать эти знания и следующему поколению.

Финансовая грамотность населения

Повышение финансовой грамотности населения очень важно для экономического развития страны. В развитых странах разработка и осуществление образовательных программ в этой области – важное направление политики таких государств, как США, Австралия и Великобритания. Повышение уровня финансовой грамотности граждан способствует экономической и социальной стабильности в стране. Это происходит от того, что люди снижают свои риски от излишних задолженностей по потребительским кредитам, реже попадаются в ловушки мошенников, грамотно используют финансовые инструменты.

Финансовая грамотность в России находится на низком уровне. Немногие граждане осознанно делают выбор между различными предложениями продуктов и услуг.

По данным мониторинга Национального агентства финансовых исследований 62% россиян не используют какие-либо финансовые услуги, так как считают их непонятными и сложными. Лишь 45% взрослого населения знают о системе страхования вкладов, из них большая часть опрошенных слышали об этом, но не могут объяснить суть данного явления. Держатели кредитных карт очень плохо осведомлены о рисках, связанных с этим продуктом. Всего лишь 11% россиян имеют стратегию пенсионных накоплений (в то время, как в Великобритании 63%). Решение о том, как управлять своими финансами, наши сограждане принимают не на основе изучения и анализа необходимой документации, а следуя рекомендациям знакомых или консультантов.

О низкой финансовой грамотности населения в России также говорит то, что граждане мало информированы о том, какие права имеет потребитель и как защитить их в случае нарушений.

Только 11% опрошенных знают о том, что государство не защищает личные средства, вложенные в инвестиционные фонды. Около 28% граждан не принимают ответственность на себя за личные финансовые решения, считая, что государство обязано возмещать убытки.

Проблемы повышения финансовой грамотности населения должны решаться на государственном уровне. Необходимо работать различными возрастным категориями. Разрабатывать и внедрять образовательную программу в школах и вузах для развития финансовой грамотности молодёжи. А для взрослых людей проводить онлайн или оффлайн курсы.

Повысить финансовую грамотность населения непросто, это глобальная проблема, требующая системного подхода и значительных трудозатрат. Однако каждый из нас в ответе за свой личный уровень финансовой грамотности и уровень осведомлённости в вопросе своих детей.

Финансовая грамотность обучение (бесплатно)

«Мне курсы финансовой грамотности и бесплатно, пожалуйста», – это очень даже возможно. В поисках качественного материала, где всё будет структурировано разложено по полочкам, мы прошерстили Ютуб и нашли целых два канала на эту тему.

Первый видео-курс, который мы представим, – это цикл лекций от профессоров Высшей школы экономики. Этот проект направлен на повышение финансовой грамотности учителей и преподавателей, чтобы они уже транслировали эти важные знания из мира экономики своим ученикам.

Однако лекции подходят и для самостоятельного ознакомления. Все они разбиты по темам: управление личными финансами, паевые инвестиционные фонды, банковские услуги, фондовый рынок и т.д.

Если же вам не приглянулась такая подача материала, если она показалась вам слишком академической, то предлагаем вам обратить внимание на авторский канал Николая Мрочковского, инвестора, кандидата экономических наук, автора ряда деловых бестселлеров.

Если вы совсем полный чайник в сфере финансов, начните с этого видео, продвигайтесь от одного урока к другому. И переходите к теме инвестирования – это самое интересное!

Уроки финансовой грамотности для школьников

С бесплатным обучением школьников сложнее, ведь в этом деле недостаточно рассказать суть. Нужно заинтересовать ребёнка, поэтому в ход идут мультики, комиксы, игровые механики. Подача материала должна быть адаптирована для детей разного возраста.

Например, образовательный проект «Умназия» сделали свой курс для детей так, что обучение по этой программе больше похоже на компьютерную игру, чем на онлайн-уроки. Смена видео- и аудиоматериалов не даёт ребёнку заскучать на занятии. Интерактивные игры помогают сформировать навык принятия решений, а это уже не сухая теория.

Да, это реклама «Умназии», но чтобы удостовериться в том, что проект достоин рекламы на нашем сайте, мы сами прошли первую ступень курса по финансовой грамотности, предназначенную для детей от 6 до 13 лет. И теперь можем с уверенностью сказать, что искренне рекомендуем этот продукт.

При выборе обучающей программы важно обращать внимание на то, кто её создал. Курсы «Умназии» разработаны экспертами по финансам и выпускниками лучших вузов России и США.

Самое главное, что курс составлен не просто увлекательно, но и структурировано. Ведь эксперты в своём вопросе знают, как ничего не упустить и сделать так, чтобы знания укладывались в голове по полочкам!

Играя с персонажами, дети легко усваивают то, как устроена экономика и рыночные отношения, что такое деньги, откуда они взялись и для чего вообще нужны, как распознать мошенника. После прохождения первой ступени ребёнок сможет рассказать, сколько рублей в одном долларе, почему растут цены, как отличить более выгодную покупку от менее выгодной.

Например, покупка курса финансовой грамотности по нашему промокоду freevilladge – это выгодное приобретение, потому что так вы получаете скидку – 30%. А если вам, в целом, приглянулся формат подачи материала в Умназии, то обратите внимание и на другие курсы для детей. Ведь там есть темы, которым в школе не научат, это развитие таких базовых навыков, как эмоциональный интеллект, память, внимание, эрудиция, обучаемость, логика и т.д. На покупку нескольких курсов сразу (что особенно актуально, если у вас несколько детей) действует скидка, настолько щедрая, что проект начинает казаться благотворительным.

Не откладывайте развитие финансовой грамотности своих детей, нажимайте на картинку ниже и вопрос «с чего начать?» отпадёт сам собой.

Если вы готовы взяться за повышение финансовой грамотности самостоятельно вам будут интересны статьи по теме:

Финансовая грамотность: как не потратить всю зарплату и заработать больше

Что такое финансовая грамотность

Это набор навыков и знаний, которые помогают не тратить лишнего и приумножать накопления. К ним относятся планирование бюджета, знание кредитных и страховых продуктов, умение распоряжаться деньгами, правильно оплачивать счета, инвестировать и откладывать.

Среди стран G20 население России не добирает до средних показателей по уровню финансовой грамотности. Но чтобы повысить ее, достаточно освоить теоретические азы и прикладные приемы. Это позволит не переживать по поводу долгов и непредвиденных ситуаций, быть спокойным за свое долгосрочное будущее и достойно жить в настоящем.

Финансовая грамотность похожа на школьный предмет. Вы начинаете с базовых принципов и со временем осваиваете все больше полезных инструментов.

Фирма по финансовому консультированию Ramsey Solutions вывела три основных подхода, которыми пользуются люди, умеющие обращаться с деньгами.

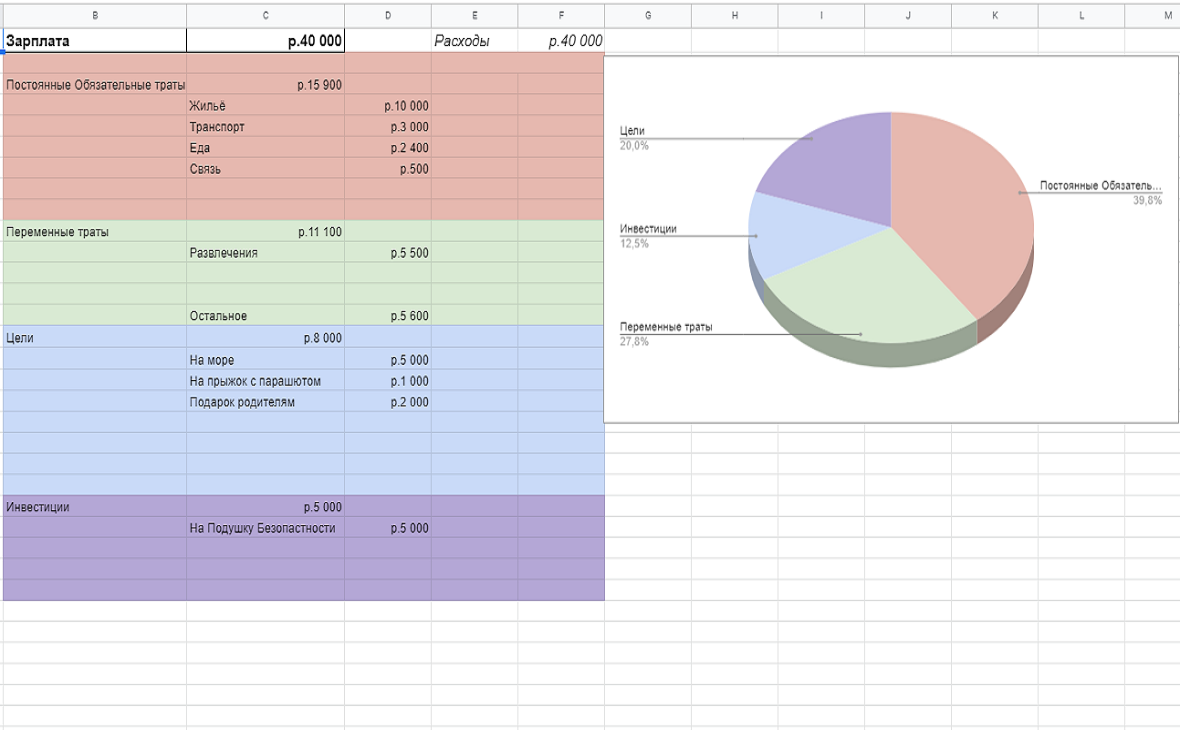

Вести ежемесячный бюджет. Чтобы научиться тратить меньше, чем вы получаете, следует вести бюджет. Нужно учитывать доходы: зарплату, инвестиции, налоговые вычеты; фиксированные расходы: арендные, коммунальные и кредитные платежи; переменные издержки: питание, покупки, поездки и развлечения; сбережения.

Формировать «подушку безопасности». Она спасет в чрезвычайной ситуации вроде потери работы или серьезной поломки машины. Минимальный размер резервов — доходы за 3-6 месяцев, оптимальный — за 12 месяцев. Например, с зарплатой в ₽50 тыс. минимальная подушка безопасности будет ₽150-300 тыс., а оптимальная— ₽600 тыс. Если у вас есть дети, резервы нужно увеличить.

Инвестировать в будущее. Нельзя брать новые кредиты, пока не выплатили текущие, а также тратить кредитные деньги на развлечения и одежду. Стоит задуматься о пенсионных отчислениях и страховании, вкладывать в обучение и покупать только ту технику, которая нужна для работы. Например, если вы дизайнер, хорошим приобретением будет мощный компьютер, который потянет сложные программы по 3D-моделированию и поможет больше зарабатывать.

Как оценить свою финансовую грамотность

Чтобы оценить свои навыки управления деньгами, честно ответьте на десять вопросов. За каждое «да» ставьте себе один балл. Чем больше баллов, тем выше финансовая грамотность.

Как повысить финансовую грамотность

Правильное отношение к деньгам — основа жизненной философии финансово грамотного человека. Для этого нужно развить финансовое мышление и поддерживать дисциплину.

Планируйте бюджет

Заведите таблицу в Excel, тетрадь или воспользуйтесь специальными приложениями вроде «Домашней бухгалтерии». Сначала просто записывайте все свои траты и сегментируйте их. Фиксированные расходы — это плата за аренду, ипотеку, кредиты и коммунальные услуги, переменные — все остальное. Они могут включать деньги на еду, одежду, развлечения, отдых, товары для дома и уход за собой. Также складывайте все свои доходы.

Через три месяца проанализируйте, сколько потратили и получили, и подумайте, от чего можно отказаться в будущем. Это будут трудные решения, но они помогут сократить издержки. Планируйте бюджет так, чтобы откладывать определенную часть денег. Будьте честными и реалистичными. Нужно вычесть из доходов сбережения и фиксированные расходы. В разницу придется уложить все переменные траты. Можно воспользоваться удобным шаблоном «Т—Ж».

Одна из рабочих схем планирования бюджета — правило 50-30-20. Если следовать ему, 50% денег должны уходить на необходимые фиксированные расходы, 30% — на необязательные переменные и 20% — на сбережения и инвестиции.

Делайте сбережения

Откройте сберегательный счет и настройте автоматическое пополнение с каждой зарплаты. Размер отчислений определите исходя из запланированного бюджета. Для начала это может быть сумма в несколько тысяч рублей. Деньги в банке будут расти также за счет процентов. Эксперты советуют хранить их в нескольких валютах.

Например, доцент кафедры экономической теории РЭУ им. Плеханова Татьяна Скрыль считает, что лучше держать часть средств в рублях, а часть — в долларах. А аналитик ГК «ФИНАМ» Андрей Маслов советует делать ставку на евро и защитные валюты.

«Все же, что касается валютных вложений, наиболее консервативным способом именно сбережения средств и их постепенного приумножения будут вложения в защитные валюты, такие как швейцарский франк или японская иена. Тот же евро чувствовал себя в 2020 году заметно лучше американского доллара, потому и держать средства в этой валюте было гораздо безопаснее и выгоднее», — объясняет Маслов.

Сберегательный счет — это дополнительные накопления к пенсии и резерв на серьезные нужды, такие как внеплановые медицинские расходы и непредвиденные обстоятельства. Не снимайте деньги на покупки ради удовольствия, а потраченное старайтесь как можно быстрее восполнить.

Измените отношение к покупкам

Мышление устроено так, что иногда нам трудно воздержаться от импульсивных приобретений даже с распланированным до мелочей бюджетом. На это влияют реклама, маркетинг, окружение, обстановка и внутреннее состояние, когда мы принимаем решения. Но существуют несколько приемов, которые помогут не попасться на уловки брендов и собственного мозга.

Сделайте паузу, если не понимаете, действительно ли вам нужна понравившаяся вещь. Отложите покупку как минимум на 24 часа, а лучше — на несколько дней. По прошествии этого времени будет проще разобраться, стоит ли тратить деньги.

Используйте тест незнакомца, чтобы определить для себя ценность покупки. Представьте, что вам предлагают бесплатно получить то, что хотите, или эквивалентную сумму денег. Если выбрали второе, вещь вам ни к чему.

Не делайте шопинг поощрением. Найдите другие источники удовольствия. Вместо прогулок по торговому центру лучше отправиться в парк или музей, заняться спортом, принять ванну, перечитать любимую книгу или посмотреть интересный фильм.

Будьте осторожны с кредитами

Берите займы только в случае крайней необходимости или на действительно нужные вещи, которые станут хорошей инвестицией. Такими могут быть покупка жилья или средств для работы и производства, а также оплата лечения. Не совмещайте несколько кредитов и берите новый, только когда погасите предыдущий.

Если собираетесь завести кредитную карту, придется продумать, как извлечь из этого наибольшую выгоду. Сравните предложения банков, изучите ограничения, системы штрафов и вознаграждений. Будьте осторожны — не тратьте больше денег, чем сможете вернуть в течение беспроцентного периода, не выходите за лимиты и не допускайте просрочек. Вам нужно обозначить ситуации, когда и как вы пользуетесь кредиткой, и с ответственностью следовать этому плану.

Лучшие условия в банках получают люди с хорошим персональным кредитным рейтингом (ПКР). Это оценка платежеспособности и надежности, основанная на кредитной истории. По шкале НБКИ она может лежать в пределах от 300 до 850 баллов. Заявления заемщиков с ПКР 800-850 баллов одобряются в 71% случаев, а до 600 — только в 24%. Узнать свой рейтинг можно на сайте НБКИ.

Научно-

образовательный

портал IQ

Необходимость повышения финансовой грамотности молодежи как важнейший приоритет государственной политики

Центром финансовых рынков Научно – исследовательского института Академии бюджета и казначейства Министерства финансов РФ был глубоко изучен и проанализирован опыт развития финансового образования и повышения уровня финансовой грамотности населения многих стран мира, проанализированы наиболее интересные и эффективные программы, методики, образовательно–информационные продукты, используемые для решения этой проблемы.

Финансовое образование молодежи способствует принятию грамотных решений, минимизирует риски и, тем самым, способно повысить финансовую безопасность молодежи. Низкий уровень финансовой грамотности и недостаточное понимание в области личных финансов может привести не только к банкротству, но и к неграмотному планированию выхода на пенсию, уязвимости к финансовым мошенничествам, чрезмерным долгам и социальным проблемам, включая депрессию и прочие личные проблемы.

Высказывание вице-президента Совета по финансовой грамотности при Президенте США Джона Брайанта очень хорошо демонстрирует важность финансовой грамотности для личности и общества:

«Финансовая культура в современном развитом и быстро меняющемся мире стала еще одним жизненно необходимым элементом в системе навыков и правил поведения. Финансовая грамотность позволит человеку не зависеть от обстоятельств, от воли других людей, системы. Образованный человек сам станет выбирать те пути в жизни, которые будут для него наиболее привлекательными, создавая материальную основу для дальнейшего развития общества».

Центром финансовых рынков Научно – исследовательского института Академии бюджета и казначейства Министерства финансов РФ был глубоко изучен и проанализирован опыт развития финансового образования и повышения уровня финансовой грамотности населения многих стран мира, проанализированы наиболее интересные и эффективные программы, методики, образовательно–информационные продукты, используемые для решения этой проблемы. Проведенное исследование показало, что к настоящему времени в мировом сообществе практически не осталось государств, которых в той или иной степени не затронула рассматриваемая проблема.

Понятие «финансовая грамотность» выходит за пределы политических, географических и социально – экономических границ, а потребность в финансовом просвещении населения возрастает в геометрической прогрессии. Финансовая грамотность помогает молодежи изменить свое отношение к деньгам, управлению ими, заставляет думать о будущем, планировать потребности своего жизненного цикла.

Она должна рассматриваться как постоянно изменяющееся состояние установок, знаний и навыков, на которые оказывают влияние возраст, семья, культура и даже место проживания. Именно такой подход к этому понятию можно найти в национальных стандартах по финансовой грамотности для школьников и студентов в США. Финансовые цели людей индивидуальны, они мотивируются жизненной ситуацией и социально – экономическим статусом человека.

В целом ряде стран программы и проекты по повышению финансовой грамотности населения призваны способствовать формированию национальной философии «опоры на собственные силы», чтобы каждый гражданин достиг финансовой независимости и сохранил ее в пожилом возрасте.

В решении указанной проблемы очень важны предельно точное понимание и однозначные трактовки понятия «уровень финансовой грамотности», так как это позволяет смоделировать национальную систему финансового просвещения, содержание предмета и методов обучения, т.е. «что преподавать» и «как просвещать» невозможно понять без точного определения понятия «финансовая грамотность».

Финансовая грамотность неразрывно связана с государством, так как именно оно внедряет финансовые правовые нормы и правила, которые носят императивный характер. Участники финансовых отношений не вправе изменять их предписания и вынуждены им следовать, в этом заключается национальная идентичность финансовой грамотности.

Ключевыми моментами национальных стратегий являются: актуализированное определение финансовой грамотности, определение новых сфер компетенций населения, уточнение целевых групп населения, обследование и оценка текущего состояния действующих учебных программ, методик и просветительских мероприятий и, главное, выработка дальнейших планов для государственных, общественных и частных организаций.

Изучение проблемы развития финансового образования и повышения финансовой грамотности населения показало, что Россия, как и многие зарубежные государства, начала этот процесс с отдельных инициатив общественных и коммерческих структур. Однако уже на данном этапе остро ощущается необходимость как контроля над ним, так и координации усилий всех заинтересованных организаций и ведомств. Мировая практика показывает, чем скорее к указанному процессу подключается государство, тем успешнее решается проблема.

Учитывая менталитет и психологию населения России необходимо сконцентрировать все усилия на создании государственной программы финансового образования молодежи, так как в этом процессе чрезвычайно важна роль авторитетного, независимого и надежного поставщика информации в области личных финансов, которым и должно стать государство. Именно от Правительства молодое поколение ждет «хороших советов в области финансов».

Ответственным органом может быть: инициативная группа, руководящий комитет, комиссия или центр по финансовой грамотности с миссией «просвещать и информировать граждан в возрасте «от 5 до 105 лет».

Для обеспечения независимости, объективности, эффективной работы, а также исключения всякого рода монополизма, в состав указанного органа должны войти представители заинтересованных структур (министерств, ведомств, научно-исследовательских, общественных и частных организаций).

Необходим узнаваемый населением символ «главного эксперта» в работе по улучшению финансовой грамотности. Мировой опыт показывает, что подобный символ серьезно способствует эффективности проекта.

Повышение финансовой грамотности – это сфера ответственности государства, бизнеса и семьи.

Исследование показывают, что такой целевой группе, как дети и учащаяся молодежь уделяется особое внимание. На нее сориентировано почти две трети действующих образовательных схем и информационно-образовательных продуктов. Актуальность обучения рассматриваемой возрастной группы возрастает в связи с очень низкой осведомленностью молодежи в финансовых вопросах, подтверждаемой данными целого ряда обследований, проведенных в разных странах. Результаты обследований показывают, что молодые люди в большинстве своем не откладывают средства на будущее, предпочитают хранить свои деньги в копилке, имеют задолженность.

Важно помнить, что сегодняшние дети – это будущие участники финансового рынка, налогоплательщики, вкладчики и заемщики. Вот почему обучение финансовой грамотности целесообразно начинать в раннем возрасте на начальных ступенях образовательной системы.

Во многих странах мира активно предпринимаются попытки введения финансовой грамотности в качестве самостоятельного предмета или в рамках существующих предметов, изучаемых в учебных заведениях. Успешный пример интеграции знаний в области личных финансов в курс математики может служить опыт Франции, приведенный в таблице № 1.

Интеграция знаний в области личных финансов в курс математики

доход (заработная плата, премии, доходы работников непроизводственной сферы, пособия)

Практические навыки : расчет налогов по заработной плате.

Понятия : покупки (цены и их виды, издержки производства, спрос и предложение, оптовые и розничные покупки, что выгоднее – купить или арендовать, покупка в кредит).

расчет экономии по покупкам.

Понятия: польза торговли, роль денег, доходы и карманные деньги, составление бюджета Практические навыки: расчет экономии на покупках.

Понятия : покупки (цены и их виды), услуги и цены на них.

расчет скидки с цены

Понятия: кредитная карта

Практические навыки: пользование банкоматом

Понятия: банкноты, монеты, чеки, кредитные карты, сбережения.

Практические навыки: понимать разницу между

текущим счетом и сберегательной книжкой

Понятия: валюта (доллар, евро и др.)

Практические навыки: расчет обменного курса валют

Понятия: кредит, займы, процент (различия между кредитом и займами, простые и сложные проценты)

Практические навыки: расчет процента

В современном обществе существует острая потребность в формировании культуры предпринимательства, развития навыков и норм поведения для организации собственного бизнеса. Оказание помощи безработным, раскрытие и оценка необходимых для частного предпринимательства личных качеств находит отражение в большинстве успешно действующих за рубежом программ повышения финансовой грамотности.

Хорошо информированные и грамотные потребители предъявляют высокие требования к качеству товаров и услуг, тем самым не только способствуют повышению их качества, но и стимулируют здоровую конкуренцию среди их поставщиков, благоприятно влияют на политику цен, создают условия эффективному регулированию рынка, росту здоровой конкуренции среди продавцов финансовых продуктов и услуг. В перспективе все это приводит к снижению цен и контролю над уровнем инфляции.

Пока еще нельзя утверждать о массовом внедрении финансовой грамотности в образование подрастающего поколения, однако большинство как международных, так и отечественных экспертов считает: чем раньше молодежь узнает о роли денег в частной, семейной и общественной жизни, тем быстрее сформируются полезные финансовые привычки, которые помогут избежать многих ошибок по мере взросления и приобретения финансовой самостоятельности, а также заложить основу финансовой безопасности и благополучия на протяжении жизни. Финансовая грамотность воспитывается в течение продолжительного периода времени на основе принципа «от простого к сложному», в процессе многократного повторения и закрепления, направленного на практическое применение знаний и навыков, а финансовые навыки прививаются так же, как и правила этикета.

Следует отметить, что проблема внедрения концепции финансового образования в существующие учебные программы актуальна для всех стран. Международные эксперты выделяют следующие основные причины необходимости такой интеграции:

Примеры отдельных информационно – образовательных продуктов, методик, мероприятий в рамках государственных программ

программа

Основные инструменты, мероприятия и методология

В рамках программы « Understanding Money » («понимание денег») Австралия

— серия игр: Play Real (возраст 8-10 лет), Make It Real игре (в возрасте 10-12 лет), реальная игра (в возрасте 14-16 лет), Get Real игра (в возрасте 16-18 лет);

— программа «развития карьеры».

В рамках программы «Экономическая и финансовая грамотность», Австрия

— экскурсии по истории денег в Музей денег;

— движение «евро автобуса».

В рамках программы «Научиться занимать деньги на ранней стадии», Голландия

— руководства для родителей;

— игры для подростков.

В рамках программы «Обеспечение будущего», Голландия

— «пенсионные часы» для студентов высших учебных заведений.

В рамках программы « My money week », Канада

— игровые развивающие шоу «Финансовый гений», «Инвестор».

В рамках программы «Финансовое образование для школьников», Италия

— тренинги школьных учителей.

В рамках программы Национального банка Польши

— игры, головоломки, загадки, мультимедийные презентации;

— планы и сценарии уроков и консультаций для учителей;

— электронные учебные курсы;

В рамках программы «Финансы для всех», Франция

— викторины, глоссарий, игры, кроссворды, анаграммы, шарады;

— книги для детей и родителей;

— форум для учителей и родителей.

В рамках программы «Уроки для жизни», США

— руководство для учителей с планами уроков;

— методики для родителей;

— ролевые игры и кейсы для детей.

Важной особенностью зарубежных подходов к вопросу образования в сфере личных финансов, на которой необходимо заострить внимание является то, что необходимость и способы сбережений на старость разъясняются с самых юных лет, а начало самостоятельной жизни ассоциируется с началом участия в различных пенсионных программах.

Следует заметить, что хотя социальный и экономический эффект от повышения финансовой грамотности молодого понимания проявляется постепенно, мировой опыт доказывает бесспорную необходимость осуществления этой работы и недопустимость промедления в решении указанной проблемы.

Хороший уровень финансовой грамотности необходим каждому человеку не только для достижения его личных финансовых целей, но и для обеспечения жизненного цикла. Какой бы ни была конкретная цель, выигрышем от финансовой грамотности будет повышение уровня жизни и уверенность в будущем, стабильность и процветание экономики и общества в целом.