Для чего нужны облигации в портфеле

Зачем нужны облигации, если у них низкая доходность?

Объясните, какой смысл инвестировать в облигации? Их доходность примерно как у банковских вкладов, но нужно открывать брокерский счет, выбирать хорошие облигации. Это сложно, а вклад в банке — это понятно и надежно.

По-моему, если и начинать инвестировать, то только в акции, там доходность — десятки процентов годовых. Кому тогда облигации нужны, если есть вклады и акции?

Вы правы в том, что доходность облигаций ненамного выше, чем у депозитов. Но все же облигации полезно иметь в своем инвестиционном портфеле.

Конечно, доходность акций в среднем заметно выше. Но вот только акции могут как удвоиться за год, так и упасть в два раза. Например, акции «Аэрофлота» в прошлом году хорошо росли, летом 2017 года стоили 200 рублей и даже доходили до 225 перед дивидендной отсечкой, а сейчас их цена — 113 рублей за штуку.

Почему облигации это хорошо

Доходность в рублях выше, чем по вкладам. Посмотрим на примере облигаций федерального займа ОФЗ 26214 с датой погашения в мае 2020 года. Сейчас облигация торгуется по цене 98,18% от номинала — то есть 981,8 рубля, доходность к погашению — 7,68% годовых. Это больше, чем сейчас предлагают по вкладам надежные банки.

Доходность в валюте тоже выше, чем по вкладам. Еврооблигации Минфина дают доходность выше, чем вклады в долларах. У евробонда RUS—28 доходность к погашению — 4,77%. Для сравнения: долларовый вклад сейчас можно открыть в лучшем случае под 3% годовых. Минус в том, что погашение этого евробонда будет только в 2028 году.

Предсказуемость. По многим облигациям заранее известен размер всех купонов. Это значит, что можно спрогнозировать, какой денежный поток в виде купонного дохода обеспечит облигация. Можно купить несколько разных облигаций с разными датами выплаты купонов и получать купоны раз в два месяца или раз в месяц — как на вкладе с ежемесячной выплатой процентов.

С акциями так не получится, даже с дивидендными: дивиденды выплачиваются не так часто и их может не быть, если компания покажет плохие финансовые результаты или изменит дивидендную политику.

Минимальные риски. Облигации меньше колеблются в цене, чем акции. Значит, они хорошо подходят тем, кто боится просадок стоимости своих инвестиций или инвестирует на небольшой срок, до 3—4 лет. Если добавить облигации в портфель, состоящий из акций, волатильность портфеля снизится — и это здорово. Еще в случае кризиса можно продать часть облигаций и купить на них подешевевшие акции.

Облигации в целом инструмент более гибкий, чем вклады, но и более сложный. Придется разбираться с основными понятиями и искать наиболее подходящие бумаги. Еще облигации не так безопасны, как вклады: цена бумаг может падать, а в случае дефолта по облигациям вы потеряете деньги.

Советы по вложению в облигации

Доля облигаций в инвестиционном портфеле должна зависеть от целей, готовности к риску и того, на какой срок рассчитаны вложения. Чем больше готовность к риску, тем меньше может быть доля облигаций, и наоборот. Чем меньше горизонт инвестирования, тем больше должна быть доля облигаций.

Если вкладываться на 2—3 года, то лучше использовать облигации и депозиты, а не акции. При этом надо помнить, что цена облигаций может колебаться из-за проблем эмитента или изменения процентных ставок в стране. Значит, безопаснее держать короткие облигации, особенно если владеть ими до погашения.

Надежность облигаций равна надежности страны или компании, которая их выпустила. Доходность корпоративных облигаций обычно выше, чем у ОФЗ или субфедеральных бумаг, но и риски выше.

Тем, кто только начал инвестировать и боится акций, стоит обратить внимание на ОФЗ или субфедеральные облигации. Можно сделать так: купить облигации, получить купонный доход, купить на него акции, на следующие купоны — еще акции и т. д. Так будет проще освоить фондовый рынок, при этом риски совсем небольшие.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Нужны ли облигации в портфеле инвестора

Состав инвестиционного портфеля не статичен. Он напрямую зависит от личного отношения инвестора к риску и срока, на который покупаются активы. Поэтому наличие тех или иных ценных бумаг остается на усмотрении каждого участника фондового рынка. Всем ли нужны облигации в составе инвестиционного портфеля или без них можно обойтись, расскажет специалист сервиса Бробанк.

Что такое облигации

Облигации – это долговые обязательства в виде расписки, которые выпускает компания или организация, которая нуждается в привлечении капитала. Инвесторы берут эти «расписки», дают деньги в долг эмитенту, и за это получают небольшой доход.

При покупке облигаций обычно заранее известны три параметра:

То есть инвестор может сразу понять, какую выгоду он получит, покупая такие ценные бумаги.

Погашение облигаций происходит в установленный срок. Эмитент выплачивает владельцу актива номинальную стоимость, указанную на самой бумаге.

При инвестировании в облигации основной риск – банкротство эмитента. В таком случае держатель бумаги теряет свои деньги, так как они не защищены системой страхования вкладов или какими-то другими гарантиями.

Какие бывают облигации

Облигации различаются по нескольким параметрам.

По форме выплаты прибыли они бывают:

По сроку погашения облигации могут быть краткосрочными – до 1 года, среднесрочными – 2-5 лет и долгосрочными – от 5 лет и более.

По эмитенту облигации бывают:

Облигации могут быть выпущены эмитентом как в российских рублях, так и в валюте.

Зачем нужны облигации в портфеле инвестора

Строгих правил инвестирования «делайте только так или по-другому» – не существует. Каждый инвестор сам принимает решение, какие держать в портфеле ценные бумаги. Состав активов зависит от финансовой цели, отношения к риску, наличия свободных денег и горизонта инвестирования, то есть срока, на который деньги будут вложены.

Облигации в портфель чаще всего покупают для достижения нескольких целей:

Все эти направления можно сочетать или ориентироваться только на одно из них.

Снижение риска активов

Падение рынков происходит примерно раз в 2-3 года на 10-20%. С периодичностью в 6-8 лет случается более крупный спад – на 40-50%. После снижения рынки понемногу восстанавливаются. Но на это может уйти несколько месяцев или даже лет.

Чтобы потери были не такими критичными, инвесторы добавляют в портфель долю облигаций, которые меньше реагируют на колебания. Этот вид актива не только снижает общей риск портфеля, но и делает его восстановление более быстрым.

Особенно эффективно добавление облигаций для снижения риска, когда срок инвестирования меньше 5 лет. При этом обратите внимание, чем выше доходность у выбранной ценной бумаги, тем более высоким будет риск. Это также потребуется учесть при формировании портфеля.

Альтернатива кэша

Самый большой доход в долгосрочной перспективе инвестору приносят акции. Для приобретения этих активов лучший момент – когда рынок на дне. Но заранее предсказать кризис проблематично, и если деньги нужны срочно, инвестору могут помочь облигации. В период провалов рынка облигации с коротким сроком погашения от известных эмитентов можно реализовать почти без потерь. И на вырученные деньги закупить подходящие акции.

В период восстановления рынка акции станут более доходными. После таких падений, как крах доткомов и ипотечный кризис, рынок восстанавливался в течение нескольких лет. При этом ежегодный прирост составлял более 20% годовых.

В стабильные периоды доходность по облигациям известных компаний компенсирует инфляцию, а по облигациям от менее надежных эмитентов, приносит более высокую прибыль. Но во втором случае рисков больше.

Финансовая подушка безопасности

Финансовая подушка безопасности – это сумма денег, которых хватит минимум на 6-12 месяцев проживания без постоянного источника дохода. Например, произошло увольнение, длительный больничный или переезд в другой город. Для семей, где несколько иждивенцев, такой стратегический запас денег – обязательная задача.

Без финансовой подушки лучше вообще не начинать инвестировать. В этом случае активы всегда под угрозой. Если самому инвестору или членам его семьи срочно понадобятся деньги, а резерва не будет, он продаст ценные бумаги для решения текущих проблем. Чаще всего такие действия приводят к серьезным потерям, потому что активы приходится продавать быстро и не по самой выгодной цене.

Если в портфеле есть облигации, они могут отчасти компенсировать отсутствие финансовой подушки. Особенно выгодно, если облигации короткие. По таким ценным бумагам самый минимальный спад даже в период кризиса, и тем более не будет потерь, если рынок стабилен.

Плюсы наличия облигаций в портфеле

Наличие облигаций в портфеле дает инвестору несколько преимуществ:

Также портфель, в котором есть облигации, стабильнее держится в кризисное время и быстрее восстанавливается. Облигации в портфеле снижают его волатильность, а при эффективном распределении активов, можно получить более высокую стабильную доходность.

Главный минус облигаций

Облигации больше подходят тем, кто хочет сохранить, а не приумножить капитал, так как их самый весомый минус – низкая доходность. Если вычесть коэффициент инфляции, доходность вообще не превысит 1-2% годовых. Если инвестору важнее доходность, лучше значительную часть портфеля держать в акциях.

В 2018-2020 годах ключевые ставки были на низком уровне. Инвесторы воспользовались этим и приобрели длинные облигации с фиксированным купоном. В итоге доходность оказалась более высокой. Но сейчас ставки еще ниже, поэтому доходность государственных облигаций упала до нулевых значений, а в некоторых странах даже до отрицательных.

Чтобы получить более высокий доход, можно инвестировать в облигации не развитых, а развивающихся экономик. Доходность у таких бумаг выше, но и риск тоже.

Помните, что у всех высокодоходных облигаций высокий уровень риска. Нужно обладать достаточными знаниями, если планируете брать такие активы в свой портфель. Не забывайте при этом о диверсификации. Покупайте облигации разных государств и корпораций.

На доходность облигаций влияет то, что с января 2021 года со всех облигаций нужно оплачивать налог 13% для резидентов и 30% для нерезидентов Российской Федерации. Это нововведение касается любых облигаций: ОФЗ, корпоративных, муниципальных. Исходя из этого наиболее «безопасный» актив на фондовом рынке стал не таким привлекательным для вложений.

Хуже всего ситуация сказалась на консервативных инвесторах и тех, у кого короткий горизонт планирования до 5 лет. Но и по вкладам введен налог на полученную прибыль. Поэтому каждому инвестору следует самостоятельно подсчитать возможные потери и риски и принять правильное решение для сохранения и приумножения капитала.

Сравнение портфеля с облигациями и портфеля без них

Портфель без облигаций состоит только из акций или других активов. Он будет более прибыльным, но вместе с доходностью увеличивается и риск инвестора. Нет защиты портфеля в виде облигаций на случай падения рынка, поэтому риск потерять все деньги будет выше.

Портфель с облигациями может не только снизить риск, но и при правильных регулярных ребалансировках повысить доходность инвестора.

Даже если вы спокойной относитесь к риску, лучше держать часть активов в виде облигаций. Каждый может переоценить свою способность выдерживать напряжение, а если нет опыта инвестирования в период больших спадов, лучше застраховать свой портфель.

Во время кризиса облигации можно продать и приобрести подешевевшие акции и ребалансировать портфель более перспективными активами. Облигации тоже могут подешеветь, но не так сильно, как акции. При этом в период до кризиса облигации будут приносить доход в виде купонов.

Оптимальное соотношение акций и облигаций в портфеле – 20/80, если до наступления финансовой цели меньше 5 лет или вы не готовы рисковать. Для всех остальных инвесторов соотношение между долями акций и облигаций будет установлено в индивидуальном порядке. Некоторые участники фондовых рынков вообще не берут облигации в свой портфель, но стоит ли вам поступать также, сможете решить только вы сами.

Блог компании Тинькофф Инвестиции | Зачем нужны облигации в период низких ставок?

Последние 40 лет вместе со снижением ключевой ставки ФРС постепенно падала и доходность облигаций. Момент, когда долговые инструменты перестанут генерировать существенный денежный поток, стал вопросом времени. А пандемия коронавируса и ответные действия регулятора лишь ускорили его наступление.

Доходность (yield, серый) и окупаемость (return, зеленый) вложений в 10-летние облигации Минфина США

При этом отдельные аналитики и фонды предвидели его раньше других. Например, суверенный фонд Норвегии еще в 2017 году увеличил долю рисковых инструментов в портфеле. Другие же институционалы попадают в новую реальность только сейчас, а вместе с ними без почвы под ногами оказываются и их клиенты.

Принято считать, что рынок долговых инструментов управляется «умными деньгами», которые обладают обширным доступом к информации и, как следствие, лучше других игроков умеют держать нос по ветру. Если от облигаций массово отказываются крупнейшие пенсионные фонды и управляющие компании по всему миру, то зачем они вообще нужны частному инвестору?

В предыдущей статье мы рассмотрели, что такое диверсификация и какой она бывает, а сейчас попробуем разобраться, можно ли продолжать использовать облигации для диверсификации своих портфелей или же лучше рассмотреть другие классы активов.

В чем проблема облигаций?

Почему долговые инструменты вдруг стали такими непопулярными? Ведь ключевая ставка ФРС снижается не первый день и уже опускалась к нулевому диапазону после мирового финансового кризиса 2008 года. Как это часто бывает, ответ кроется в контексте.

Традиционно облигации помогали снизить риски портфеля двумя способами: генерировали стабильный и рассчитываемый денежный поток, а также обеспечивали ликвидность на случай обрушения рынка акций.

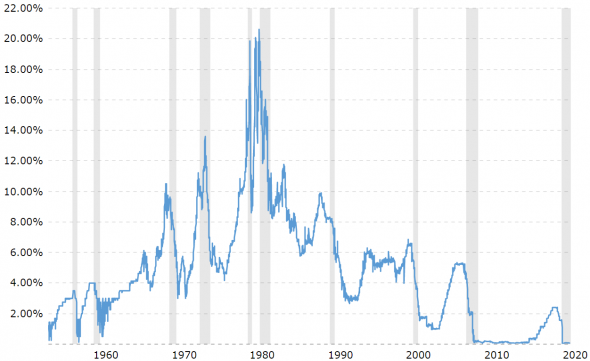

По идее, во время рецессии регулятор снижает ключевую ставку, создавая благоприятные условия для восстановления экономики. На графике ниже периоды рецессий выделены серым цветом:

Ставка по федеральным фондам ФРС

Как следствие, корпорации и государства занимают с более низкими процентами, доходность по предыдущим выпускам облигаций падает, а цена бумаг растет. Все это позволяет инвесторам провести выгодную ребалансировку и купить упавшие акции по перспективным ценам.

Фиксированный доход также играл не последнюю роль: его можно было реинвестировать, направить на текущее потребление, отложить на случай просадки в акциях. Таким образом, на протяжении десятилетий инвесторы получали прибыль, сравнимую с доходностью рынка акций, но куда менее волатильную и рискованную.

Однако теперь облигации оказались зажаты между Сциллой и Харибдой. С одной стороны, пространства для дальнейшего снижения ставки осталось крайне мало, что означает ограниченный потенциал роста стоимости бумаг. С другой, сверхмягкая монетарная политика угрожает рынку инфляцией и новым циклом роста ставок, который больно ударит по бумагам с большой дюрацией.

Более того, высокий уровень инфляции вынудит правительство свернуть программы стимулирования экономики. Это может вызвать одновременное обрушение рынков акций и облигаций. Такое размышление вынуждает искать защиту портфеля в том же золоте или альтернативных классах активов, но никак не в облигациях, которые в новых экономических условиях оказались с акциями в одной лодке.

Что с корреляцией?

Стоимость акций очень часто зависит не от фундаментальных показателей, а от ожиданий: роста прибыли, торжества новых технологий, победы добра над злом и т. д. Это вполне нормально и привычно для актива, стоимость которого в теории должна отражать динамику будущих доходов. И достаточно странно видеть подобное «ожидание варваров» на обычно рациональном рынке облигаций, где все денежные потоки по активу известны заранее.

Речь идет о недавнем росте доходности десятилетних трежерис, который приковал внимание инвесторов из-за связи с рынком акций. Кажется, очень давно финансовый мир так пристально не следил за рынком долга, который начал падать на фоне роста инфляционных ожиданий и вызвал распродажи в акциях технологических гигантов. Значит ли это, что облигации перестали быть инструментом для диверсификации портфелей из-за нарушения обратной зависимости между ценой долговых бумаг и стоимостью акций?

По данным одной из крупнейших управляющих компаний на рынке облигаций PIMCO, те взаимосвязи, которые присутствовали на рынке с 1997 года, по-прежнему остаются с нами.

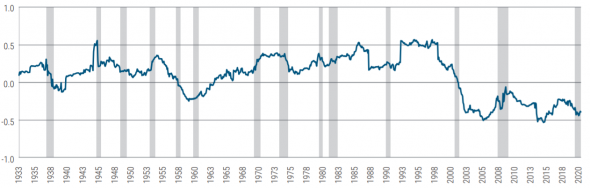

Корреляция между акциями и облигациями на рынке США. Акции представлены S&P 500 Total Return Index, а облигации — GFD USA 10-year Government Bond Total Return Index. Корреляция отображается по месяцам за предыдущие 60 месяцев

Как мы видим по графику, несмотря на похожее поведение акций и облигаций во время обвала рынков в марте 2020-го, корреляция между рисковыми и безрисковыми активами на рынке США остается отрицательной. Более того, до этого большую часть времени она была положительной и находилась в диапазоне от 0 до 0,5. Конечно, никто не знает, как поведет себя взаимосвязь в условиях низких ставок, но делать поспешные выводы и отказываться от облигаций в портфеле пока рано.

Проблема в том, что эффекты низких ставок и активной стимулирующей политики регулятора пока плохо изучены. Так, недавняя распродажа в технологических акциях могла стать следствием одной из аномалий, когда ценные бумаги компаний роста покупались в качестве квазиоблигаций. Мизерная дивидендная доходность и доля в будущих потоках казались неплохой альтернативой трежерис, которые могли предложить в ответ аналогичную мизерную доходность и возврат номинала. Так, августовский минимум по доходности десятилетних казначейских бумаг совпал с импульсом в ключевых акциях роста.

Соответственно, эта же взаимосвязь сработала в обратную сторону, когда ФРС в марте отменила послабление SLR, которое позволяло американским банкам держать на балансе трежерис без нагрузки на капитал. Заблаговременные продажи гособлигаций кредитными организациями вызвали рост доходностей, который уже привел к распродаже в акциях технологических гигантов. Заметьте, другие сектора достаточно быстро восстановились от мартовских распродаж. В техническую коррекцию вошел только индекс Nasdaq.

Что с доходностью?

Как мы уже увидели в примере с недавней коррекцией, важна не только абсолютная доходность, но и относительная. Только на ее основе мы сможем определить привлекательность тех или иных вложений. В прошлом году на фоне молниеносного падения рынка акций и такого же быстрого восстановления могло показаться, что облигации стали бесполезны. Ведь ФРС с помощью низких ставок и программ количественного смягчения будет пытаться запустить восстановление экономики через подъем инфляции.

Во-первых, если у регулятора все получится, выиграют далеко не все сектора фондового рынка. Во-вторых, давайте вспомним другие примеры подобной политики. Их всего два: Япония и ЕС. Разогнать инфляцию не получилось ни там ни там. Однако QE и низкие ставки пришли надолго и пока не собираются уходить. Что случилось с теми инвесторами, которые вкладывали в облигации?

Вы удивитесь, но их доходность оказалась не так уж и скромна на фоне акций или тем более наличных денег.

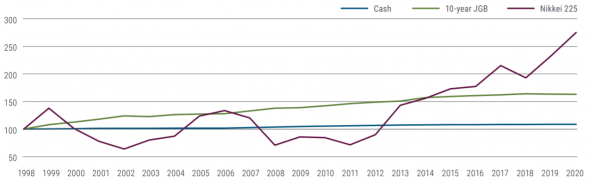

100 иен, вложенные в 3 класса активов: 10-летние облигации Японии, наличные (через 12-месячные векселя, привязанные к ставке Libor в иенах) и индекс Nikkei 225

Да, доходность скромная, но даже она на протяжении 15 лет опережала прибыльность вложений в акции. Но главное, что за этот период бонды показали стабильность: коэффициент Шарпа для вложений в облигации составил 0,9 против 0,29 для инвестиций в акции. Разве не этого инвесторы ждут от безрискового актива?

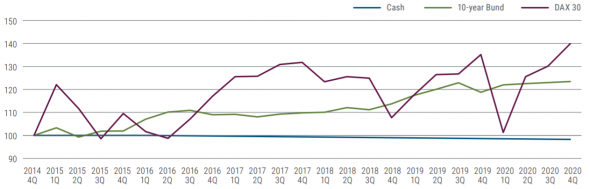

Аналогичный результат показали и активы в еврозоне. Хотя эпоха низких ставок пришла туда относительно недавно, мы уже можем выделить некоторые результаты.

100 евро, вложенные в 3 класса активов: 10-летние облигации Германии, наличные (через трехмесячные векселя, привязанные к ставке Libor в евро) и индекс DAX 30

В случае с облигациями и индексом DAX преимущество первых, конечно, уже не так очевидно. Однако стабильность этих вложений также поражает: коэффициент Шарпа для немецких бундов составил космические 1,6 против 0,66 у акций.

Как мы видим, облигации в периоды низких ставок оказываются не так уж плохи с точки зрения относительной доходности. Ну а с точки зрения стабильности прибыли им нет равных. Кто знает, если сбудется прогноз Vanguard о среднем росте американских акций на 4% в год на протяжении следующих десяти лет, то мы вполне сможем увидеть повторение европейского сценария, когда волатильность акций не дает в полной мере насладиться их доходностью.

При этом аналитики могут ошибаться не только в меньшую, но и в большую сторону. Что будет, если рынок войдет в состояние fat and flat, которым в Goldman Sachs характеризуют отсутствие роста при высокой волатильности? Возможно, инструменты с фиксированной доходностью снова наберут популярность среди пенсионных фондов.

Как выбирать облигации?

Получается, что облигации в период низких ставок не утратили своих главных качеств, которые делали их идеальными инструментами диверсификации портфеля, — отрицательной корреляции с акциями и относительно высокой доходности. Но как правильно выбрать долговые бумаги в свой портфель? Мы выделили несколько основных критериев, на которые следует обратить внимание частному инвестору.

Кредитное качество

Все преимущества облигаций перед другими классами активов исчезают, когда речь заходит о риске, что эмитент объявит дефолт. Не гонитесь за большой премией к безрисковым инструментам, ведь перед нами стоит задача оптимизировать стабильность портфеля, а не максимизировать его доход. Так что больше внимания уделяйте ОФЗ и бумагам надежных компаний, а не высокодоходным (мусорным) облигациям.

Диверсификация вложений

Вы можете не только диверсифицировать свой портфель облигациями, но и уйти на уровень глубже и диверсифицировать свои вложения в долговые инструменты. Чтобы снизить риск дефолта, покупайте облигации компаний из разных отраслей, которые слабо коррелируют друг с другом. Также используйте страновую и валютную диверсификации. Отличным помощником в этом деле могут стать биржевые фонды, которые позволяют за небольшую сумму купить готовый портфель облигаций.

Срок погашения

Мы уже упоминали такой риск вложений в облигации, как возможное повышение процентной ставки. Причем на отдельных рынках этот процесс уже начался. Чтобы минимизировать этот риск, покупайте относительно короткие облигации и держите их до погашения. Доходность будет меньше, но шанс нарваться на мину в виде разворота монетарной политики также снизится.

Лестницы ликвидности

При создании портфеля облигаций в текущих экономических условиях можно воспользоваться принципом лестницы. Он означает, что бумаги в портфель подбираются по сроку погашения равными долями. Предположим, вы не готовы брать на себя больший риск роста ставок, чем несут в себе пятилетние бумаги. В этом случае на них придется 20% от портфеля. Еще 20% вы вложите в четырехлетние, потом 20% — в трехлетние и так далее. В этом случае ликвидность в ваш портфель будет приходить как будто по лестнице, то есть равными долями через примерно одинаковые промежутки времени, что позволит спланировать будущие вложения с учетом смены экономических трендов.

Ну и что?

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.