Для чего нужны сложные проценты

Что такое сложный процент и как инвестору на нём заработать

Команда мобильного приложения «БКС Премьер» рассказывает о том, как увеличить доход от инвестиций с помощью сложного процента.

Оценивая доходность вложений, большинство из нас смотрит на ставку годовых. Но опытные инвесторы знают секрет: важен не только размер, но и метод начисления процентов. Даже небольшая сумма может стать колоссальной, если задействовать всю силу сложного процента.

Это процент, который начисляется на начальную сумму вложений и на проценты, накопленные за предыдущие периоды. Чтобы применить сложный процент, достаточно реинвестировать доход. Вот как это работает на примере банковского вклада.

Предположим, вы положили в банк 50 000 рублей под 10% годовых. Через год ваш доход составит 5 000 рублей. Если вы закроете вклад и снова откроете его на тех же условиях, прибавив к основной сумме заработанные 5 000 рублей, в следующем году ваш доход составит 10% от 55 000 рублей, то есть 5 500 рублей. Ещё через год доход вырастет до 6 050 рублей. Это и есть сложный процент, в банковских вкладах его называют капитализацией.

Благодаря сложному проценту накопления растут как снежный ком: ваши инвестиции приносят доход, а затем этот доход приносит новый доход и так далее.

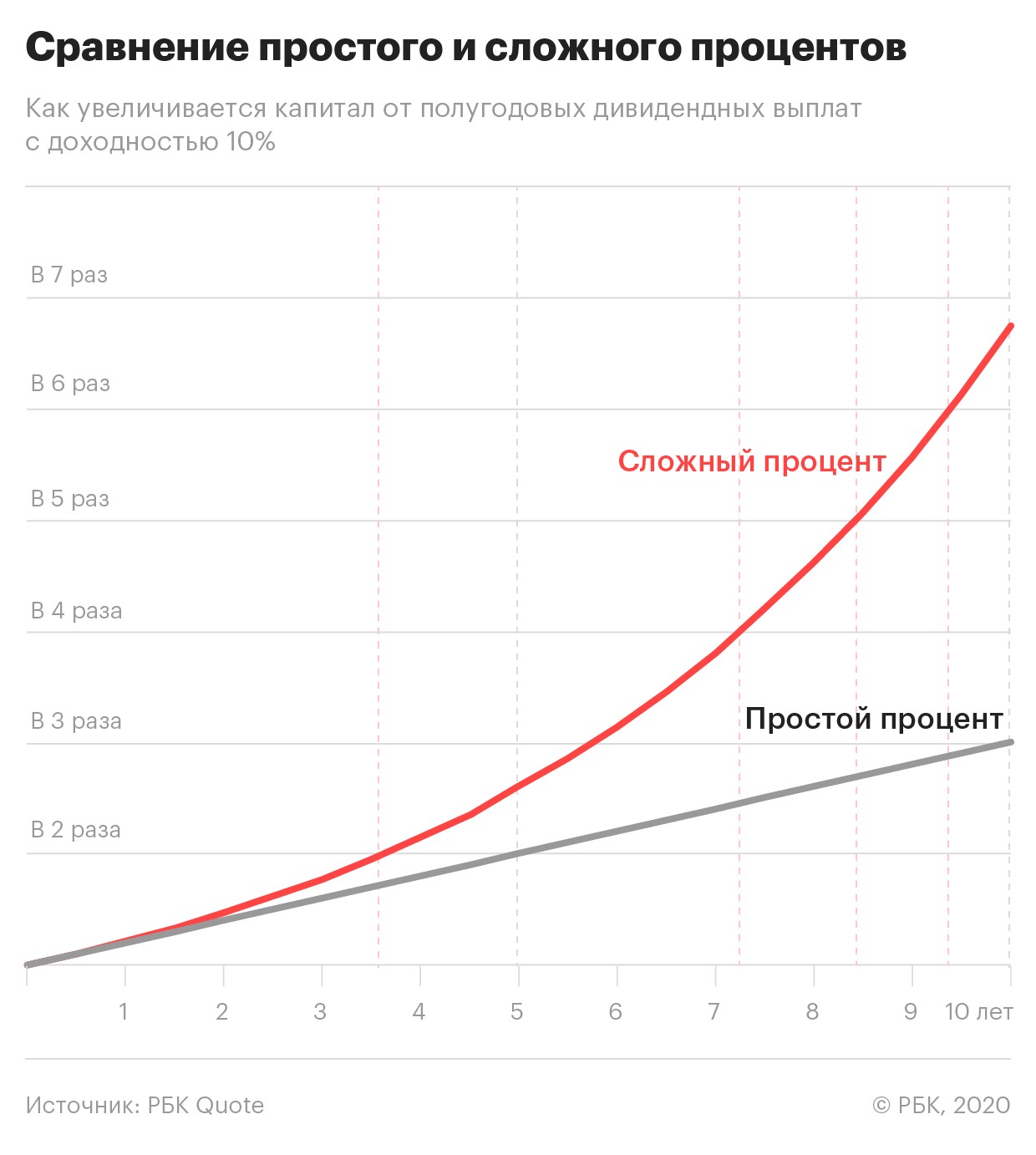

Сравним, как будет расти вклад при начислении простого и сложного процента в течение нескольких лет.

Из примера очевидно, что сложный процент приносит максимальный эффект на длинной дистанции. Чем раньше вы начнете инвестировать, тем больше сможете заработать к намеченной дате.

Рассчитать сложный процент можно по формуле:

где Sₙ — размер вашего капитала в конце срока инвестирования, Р — процентная ставка, S — начальная сумма вложений, а N — количество периодов реинвестирования.

Чтобы не считать вручную, воспользуйтесь калькулятором сложного процента. Просто скопируйте таблицу на свой гугл-диск и укажите свои условия инвестирования.Как сложный процент работает в инвестициях

Эффект сложного процента применим не только к банковским вкладам, но и к другим инвестиционным инструментам. Рассмотрим, как его использовать при вложениях в облигации и акции.

Владельцы облигаций получают процент от вложений — купонный доход. Он выплачивается раз в квартал, полгода или год. Инвестируя в облигации с фиксированным купоном, вы можете спрогнозировать денежный поток и заранее подумать о том, как его использовать. Если вы не планируете жить на купонный доход, лучшее решение — вложить его в покупку той же или похожей облигации. Это позволит существенно увеличить заработок в долгосрочной перспективе.

Реинвестировать купонный доход получится только в том случае, если его хватает на покупку дополнительных ценных бумаг. Если вы купили одну ОФЗ-ПД 26227 и получили по ней купон в размере 36,9 рублей, приобрести ещё одну такую же облигацию федерального займа не удастся — на данный момент бумага стоит 1070 рублей. Но совсем другое дело, если у вас 50 шт. ОФЗ-ПД 26227. Годовая купонная выплата по ним составит 3 690 рублей. На эти деньги можно купить ещё 3 таких же ОФЗ и увеличить следующий купонный доход. Схему можно повторять сколько угодно, получая от сложного процента максимум выгоды.

Доходность облигаций с учетом реинвестирования купонов называется эффективной доходностью. Считать её вручную необязательно — гораздо проще воспользоваться облигационным калькулятором на сайте Мосбиржи. Например, эффективная доходность ОФЗ-ПД 26227 на данный момент составляет 7,54%.

Покупать облигации и реинвестировать купонный доход ещё выгоднее на ИИС — так вы можете не только повысить доходность вложений, но и получить налоговый вычет в размере 13% от внесенной на счет суммы. Открыть ИИС можно в приложении БКС Премьер. Это быстро, бесплатно и полностью онлайн.

Аналогичным образом сложный процент работает и при инвестировании в дивидендные акции. Допустим, вы вложили 1000 рублей в акции со стабильной годовой доходностью 10%. В случае с простым процентом ваша доходность всегда будет 10% — вы удвоите свой капитал за 10 лет. Если же вы будете реинвестировать полученные дивиденды в те же акции, в будущем получите ещё больше дивидендов, а удвоить капитал удастся примерно за 7 лет. Но обратите внимание: приведенный пример достаточно условен, в реальности доходность акций будет меняться в зависимости от экономической ситуации и финансовых результатов компании.

Многие инвесторы предпочитают держать капитал в акциях с умеренной, но стабильной дивидендной доходностью, а на полученные дивиденды покупать ценные бумаги с высоким потенциалом роста. Такая схема позволяет достичь баланса между защитой капитала и возможностью увеличить доход за счет высокорисковых инструментов.

Применять сложный процент можно не только при получении дивидендов. Если вы зарабатываете на росте стоимости акций — покупаете дешевле, а продаете дороже, — вы также можете реинвестировать прибыль в покупку новых ценных бумаг, увеличивая тем самым доходность вложений. Но в этом случае результат инвестирования сложно предсказать — он будет зависеть от того, насколько выгодно вы продаете и покупаете акции и в какие бумаги реинвестируете прибыль.

Чтобы зарабатывать на инвестициях больше, задействуйте механизм сложного процента. Для этого достаточно реинвестировать полученный доход в те же или другие финансовые инструменты. Например, вы можете потратить купонный доход на покупку дополнительных облигаций или вложить полученные дивиденды в новые акции того же эмитента. Такой подход позволит значительно увеличить капитал в долгосрочной перспективе и гораздо быстрее достичь финансовых целей.

Эта статья не является инвестиционной рекомендацией.

Сложный процент: это проще, чем вы думаете

Также сложный процент можно применять, когда вы кладете деньги на депозит в банке. Если срок действия вклада завершился, вы просто снимаете деньги вместе с начисленными процентами и открываете новый вклад. Но уже на большую сумму.

Тогда проценты по новому вкладу будут начисляться не только на первоначальную сумму, но и на те проценты, которые вы получили от первого. То есть проценты на проценты. Именно от такого наложения и появилось название «сложный процент».

Насколько это эффективно?

Представьте себе волшебную шахматную доску, каждая клеточка которой удваивает все, что вы на нее положили. Если вы просто заполните каждую клеточку рублевыми монетками, то, положив ₽64 на 64 клетки доски, вы извлечете 128 монет. В этом примере вы использовали обычный простой процент с доходностью 100%.

Сложный процент будет работать, если вы в первую клеточку положите ₽1, а потом полученные ₽2 переложите во вторую клеточку. Тогда вторая клетка доски превратит их в ₽4. Положив эти ₽4 в третью клетку, вы извлечете ₽8 из четвертой. Если бы вы прошли так по всем клеткам этой волшебной доски, то ваше богатство возросло бы до 16 квинтиллионов рублей (число с 18 нулями). К сожалению, такой доски нет, да и реальные доходности в среднем далеки от удвоения. Но принцип работает эффективно.

Посмотрим на более жизненный пример — вы вложили ₽100 в акцию со стабильной полугодовой дивидендной доходностью 10%. Если вы примените простой процент, то ваша доходность всегда будет 10%. Через десять лет вы утроите свой капитал.

Но представьте, если, получив первые дивиденды, вы покупаете на них те же акции. Теперь следующие 10% вы получите уже не от ₽100, а от ₽110. Что это даст? Путем нехитрых расчетов можно обнаружить, что свой капитал вы утроите не через десять, а через шесть лет. А за десять лет ваш капитал вырастет почти в семь раз.

Сложный процент можно применять не только при получении процентов и дивидендов. Если вы заработаете прибыль на росте котировок ценных бумаг, то, вложив эту прибыль целиком или частично опять в ценные бумаги, сможете эффективнее и быстрее увеличивать прибыльность ваших вложений.

Что такое сложный процент. Объясняем простыми словами

Сложный процент — процент, начисленный как на первоначальную основную сумму вложений, так и на реинвестированные проценты предыдущих периодов.

В отличие от простого процента, который начисляется каждый раз на одну и ту же (первоначальную) сумму, при использовании сложного процента происходит регулярный перерасчёт: к стартовой сумме прибавляется доход за определённый срок и далее вознаграждение начисляется уже на увеличенный размер вложений.

Проще говоря, доход генерирует новый доход и растёт как снежный ком. По-другому это называется «проценты на проценты» или капитализация. Она может быть ежедневная, ежемесячная, ежеквартальная, ежегодная — в зависимости от условий договора.

Например, мы положили на банковский депозит 1 млн рублей под 8% годовых. Через год у нас будет 1 080 000 рублей. Если мы заберём полученные 80 000 рублей и оставим на депозите изначальный 1 млн под тот же процент, то через год снова получим 80 000 рублей (то есть всего наш капитал будет 1 160 000 млн). И каждый последующий год — тоже. Например, через 10 лет мы так накопим 1,8 млн рублей.

Так работает простой процент. Если же мы не забираем 80 000 рублей, а тоже кладём их на вклад под тот же процент, то тогда по итогам второго года мы получим уже не 1 160 000 рублей, а 1 166 400. А если мы будем реинвестировать процентный доход все десять лет, то получим 2 158 925 рублей (против 1,8 млн с простым процентом).

Чем больше времени проходит, тем заметнее эффект от сложного процента.

Сложные проценты – что это такое и как могут сделать вас финансово свободным человеком

Сложный процент – это восьмое чудо света. Тот, кто понимает это

– зарабатывает его, тот, кто не понимает – платит его.

На страницах нашего блога мы разбираем сложные финансовые термины простыми словами. Я хочу, чтобы как можно больше наших граждан стали мудрее и осуществляли свои мечты не с помощью кредитов, а с помощью грамотного управления личными финансами. Есть удивительный инструмент, который сделает путь к цели намного короче, – это сложные проценты.

Термин “сложные” совсем не значит, что человек с неэкономическим образованием не разберется. Формула расчета на уровне школьной программы математики, а понимание ее работы может кардинально поменять ваше отношение к деньгам и своему будущему.

В статье разберем, что такое сложные проценты, как они вычисляются и надо ли это делать самостоятельно. Но самое главное – поймем, почему многие великие умы мира придают им такое большое значение и как это может помочь обычному человеку стать финансово независимым.

Понятие сложного процента

Почему инвесторы утверждают, что можно создавать капитал даже с небольшими суммами? Откладывая 5 000 ₽ в месяц на счет, разве накопишь что-то существенное?

Во-первых, смотря что подразумевать под существенным. Кто-то хочет купить квартиру, а кто-то – велосипед, другие создают пассивный доход к пенсии. Во-вторых, на маленьких суммах действительно можно создать капитал. Инвесторы не врут, потому что они уже хорошо знакомы с магией сложного процента.

В статье я обязательно покажу, как это работает на цифрах и конкретных примерах. А пока вспомним свое детство. Зимой многие из нас лепили снеговика. Брали маленький комочек снега, катали его, и он вырастал в большой ком. То же самое происходит и с нашими деньгами, которые мы не кладем в тумбочку, а заставляем на нас работать. Помогает в этом сложный процент.

Сложный процент – это процент, который рассчитывается от первоначальной суммы, затем к ней присоединяется, далее рассчитывается уже от новой суммы с учетом ранее начисленного дохода и так далее до окончания расчетного периода. В банковской сфере такой процесс называется капитализацией.

В 1-й год маленькая сумма прирастает маленьким доходом. На 2-й год доход будет начислен уже на “Сумма + Доход за 1-й год”, на 3-й – “Сумма + Доход за 1-й и 2-й годы” и т. д. Покажу на простом примере. Цифры условные, даны для простоты понимания процесса, к реальным депозитам не имеют никакого отношения.

Цифры увеличиваются в разы, если вы регулярно пополняете счет, но об этом еще впереди и обязательно на примерах.

Формулы расчета

Раз есть сложный, значит, есть и простой процент. Несправедливо, если мы не разберем младшего брата нашего героя.

Простой процент

Простой процент каждый расчетный период (месяц, квартал, год) начисляется только на первоначальную сумму. Никакого эффекта “снежного кома” он не дает. Сумма увеличивается медленно.

Формула справедлива, если речь идет о начислении дохода раз в год. Например, положили на счет 100 000 ₽ под 10 % годовых на 10 лет. В конце срока получите: 100 000 * (1 + 0,1 * 10) = 200 000 ₽.

В реальной жизни понятие простого % применяется, например, в экономических расчетах по банковским вкладам без учета капитализации. В договоре обязательно указывается годовая процентная ставка. Проценты начисляются за каждый день нахождения денег на вкладе. А получать доход вкладчик может ежемесячно, ежеквартально или раз в год.

В этом случае формула примет вид:

Сложный процент с начислением дохода 1 раз в год

По методу сложных процентов при начислении дохода 1 раз в год будущая сумма определяется по формуле:

Пример. В банк положили 100 000 ₽ под 10 % годовых на 2 года. Будущая стоимость вклада составит: 100 000 * (1 + 0,1) 2 = 121 000 ₽.

Сложный процент с начислением дохода чаще, чем 1 раз в год

Доход может начисляться ежемесячно, ежеквартально или 2 раза в год. Формула меняется:

Пример. В банк положили 100 000 ₽ под 10 % годовых на 2 года с ежемесячным начислением процентов. Будущая стоимость вклада составит: 100 000 * (1 + 0,1/12) 24 = 122 039,1 ₽.

Ключевые параметры, влияющие на результат расчетов

Сумма, которую получит вкладчик или инвестор в конце расчетного периода, зависит от ряда ключевых параметров:

Необязательно самостоятельно рассчитывать суммы по вышеприведенным формулам и играть с изменением ключевых параметров. В сети есть многочисленные онлайн-калькуляторы, в которые осталось только подставить цифры. На крайний случай можно один раз забить в Excel формулы и рассмотреть разные варианты вычислений. В дальнейших примерах я воспользуюсь онлайн-калькулятором.

Механизм работы

До сих пор мы рассматривали работу сложного процента в теории. Рассмотрим, что они из себя представляют на практике, на примере банковских депозитов и инвестиций.

На примере банковского депозита

При выборе банковского депозита вкладчик должен обращать внимание на несколько параметров: надежность банка, его участие в государственной системе страхования, условия пополнения и снятия денег, минимальная сумма на счете. Но главный из них – процентная ставка и условия ее начисления.

Механизм сложных процентов подключен к вкладам с капитализацией процентов. А сама ставка, которая будет действовать на вашем счете, называется эффективной. Если вы не планируете снимать начисленный доход в течение всего срока накопления, то логично выбрать вклад именно с капитализацией.

Сравним полученный доход по депозиту с начислением процентов ежегодно, ежеквартально, ежемесячно и ежедневно. Первоначальные условия:

Сумма, которую получит вкладчик в конце срока, составит:

| Срок депозита | Начисление процентов | |||

| 1 раз в год | 1 раз в квартал | 1 раз в месяц | 1 раз в день | |

| 1 год | 416 000 | 416 241,6 | 416 296,62 | 416 323,38 |

| 2 года | 432 640 | 433 142,68 | 433 257,18 | 433 312,9 |

| 3 года | 449 945,6 | 450 730,01 | 450 908,75 | 450 995,73 |

В инвестициях

Сложный процент работает не только в банковской, но и в инвестиционной сфере. Если в банках процесс начисления процентов на проценты называют капитализацией, то в инвестициях – реинвестированием, т. е. повторным инвестированием. Но суть остается одинаковой.

Долгосрочные инвесторы хорошо знакомы с механизмом сложных % и стараются его использовать по максимуму. Рассмотрим, как он работает в различных инвестиционных инструментах.

Доходность облигации складывается из двух источников – рост котировок и купоны. Последние выплачиваются в виде % от номинала ценной бумаги. Как правило, раз в полгода.

Эффект сложного процента можно наблюдать на купонных выплатах, но только в одном случае – если вы полученную прибыль не тратите на текущее потребление, а повторно вкладываете в инвестиции, т. е. реинвестируете. Понятно, что на доход от одной облигации мало что можно купить. Но если ценных бумаг несколько десятков или сотен, то сумма достаточна для покупки еще нескольких облигаций.

Например, владелец одной ОФЗ-26212-ПД 2 раза в год будет получать по 35,15 ₽. За год заработает 70,3 ₽. На эти деньги нельзя купить новую ОФЗ. Если облигаций не одна, а, например, 50 штук, то за год доход составит 3 515 ₽. Можно купить еще 3 ОФЗ за 1 085,81 ₽/шт. (котировка на 27.10.2020).

Если вы не держите облигацию до погашения, а пытаетесь заработать на росте котировок, то и в этом случае полученную прибыль от перепродажи лучше реинвестировать для включения механизма сложных %.

Точно такой же эффект, как описанный в предыдущем примере, может давать реинвестирование дохода от акций в покупку новых акций. Для этого полученные дивиденды не надо выводить со счета, а повторно инвестировать.

Не все эмитенты выплачивают дивиденды. Некоторые инвесторы покупают в свои инвестиционные портфели акции роста, т. е. бумаги, которые в перспективе могут вырасти в цене. Купил дешевле, продал дороже – одна из стратегий инвестирования. Сложный % заработает, если на полученную прибыль от перепродажи увеличится капитал в инвестициях, а не количество вещей в гардеробе.

Аналогично механизм “снежного кома” работает и с другими инструментами инвестиций. Эффект можно усилить, если инвестировать на ИИС, тогда каждый возврат подоходного налога (максимум 52 000 ₽ в год) необходимо опять возвращать на брокерский счет и покупать ценные бумаги.

Как даже с 1 000 рублей в кармане создать пассивный доход к пенсии

Пенсионный возраст увеличили, накопительную пенсию заморозили, регулярно проводят пенсионную реформу и меняют условия. Все эти хаотичные телодвижения говорят только о том, что у руководства нет четкого плана действий и видения, как же должна начисляться пенсия в нашей стране.

Какой вывод простому гражданину нужно сделать из всего этого? Только один – накопить на пенсию самостоятельно. И поможет в этом сложный процент. На конкретных расчетах посмотрим, как даже с 1 000 ₽ в месяц создать пассивный доход. Но для начала замечательная сказка из книги Бодо Шефера “Мани, или Азбука денег”.

Жил-был когда-то крестьянин. Каждое утро он ходил в курятник, чтобы взять на завтрак яйцо, которое снесла его курица. Но однажды он нашел в гнезде не обычное яйцо, а золотое. Сначала он не мог в это поверить. Возможно, кто-то решил над ним зло подшутить. Но ювелир, которому он принес показать яйцо, подтвердил, что оно из чистого золота. Крестьянин выгодно продал яйцо и устроил большой праздник.

На следующее утро он пошел в курятник раньше, чем обычно. В гнезде опять лежало золотое яйцо. Так продолжалось несколько дней. Но крестьянин был жадным и хотел побыстрее разбогатеть. Он злился на свою курицу, потому что “глупая птица” не могла объяснить ему, как она умудряется нести золотые яйца. Ему казалось, что тогда он мог бы и сам нести золотые яйца. Тогда у него было бы каждый день по два яйца. И однажды крестьянин так сильно разозлился, что вбежал в курятник и зарезал свою курицу. Некому стало нести золотые яйца.

Мораль этой сказки такова: нельзя резать курицу, несущую золотые яйца. Но чтобы получать золотые яйца, надо сначала завести курочку. Этим вы и должны заняться как можно скорее. Время – друг инвестора и враг того, кто откладывает на потом создание личного капитала.

Пример 1. Необходимо рассчитать, сколько денег нужно накопить, чтобы жить на пассивный доход через какое-то количество лет. Допустим, мы хотим на пенсии ежемесячно получать 50 000 ₽. Учтем инфляцию 4 %.

Ставку доходности примем равной 10 %. Ее размер зависит от состава инвестпортфеля. Если решили копить в облигациях, то закладывать надо меньший %. Если составить сбалансированный портфель из разных инструментов (например, ETF, акции и облигации отдельных эмитентов, золото), то 10 % – очень консервативная оценка. На практике получается значительно больше.

Расчет без учета инфляции: 50 000 * 12 месяцев / 0,1 = 6 000 000 ₽. Для учета инфляции воспользуемся онлайн-калькулятором. Необходимо накопить уже 10 000 000 ₽.

Пример 2. Есть начальный капитал 50 000 ₽ с ежемесячным вложением равной суммы: 1 000 ₽, 5 000 ₽ и 10 000 ₽. Доходность – 10 %, примем ежегодное начисление %. Сколько накопим через 10, 20, 30 и 40 лет?

| Сумма ежемесячных взносов | Срок накопления | |||

| 10 лет | 20 лет | 30 лет | 40 лет | |

| 1 000 ₽ | 320936,22 | 1023674,99 | 2846398,39 | 7574073,45 |

| 5 000 ₽ | 1085932,6 | 3772874,97 | 10742111,47 | 28818516,12 |

| 10 000 ₽ | 2042178,08 | 7209374,94 | 20611752,84 | 55374069,46 |

Какие выводы мы можем сделать из этих расчетов:

Поиграйте своими цифрами в любом финансовом калькуляторе сложных процентов. У кого-то начальная или ежемесячная сумма будет больше, кто-то рассмотрит меньший или больший срок и т. д.

Сложный процент – что это такое, как он рассчитывается и зачем сложные проценты вообще нужны

Процент на процент.

Давайте разбираться, что такое сложный процент и как он начисляется, например, на банковских вкладах.

Для инвестора сложный процент – это основной инструмент, который помогает максимально быстро приумножать доходы. Поэтому в сегодняшней статье я расскажу еще о том, что сделать, чтобы сложный процент вам стабильно начислялся и ваши капиталы постоянно росли.

Что такое сложный процент

Это «процент на процент». То есть когда на какую-то сумму начисляется процент, второй процент считается уже не от первой суммы, а от увеличенной. Проще всего это разобрать на примере.

Вы положили в банк миллион. Условия вклада: ежегодно начисляется 10 % на депозит, процент сложный.

Через год вы получите 10 % на свой миллион. То есть сто тысяч.

А еще через год 10 % уже будут считаться от увеличенной суммы, то есть от миллиона и ста тысяч. И получите вы 110 тысяч рублей, а не 100.

Если бы процент у вас был простым, то вы в первый год получили бы сто тысяч и во второй сто тысяч. Через два года ваш доход был бы на десять тысяч рублей меньше.

Как получать сложный процент

Для этого вы при инвестировании денег должны сделать две вещи.

Уточнить условия инвестиций

Надо выяснить, как рассчитываются проценты – по простой или по сложной схеме. Например, в банке проценты чаще всего сложные, на картах с процентом на остаток – тоже.

Если в условиях будет указано, что процент простой – сложным вы его никак не сделаете. Увы.

Реинвестировать доход

Чтобы сложный процент делал вас богаче и богаче, вы должны реинвестировать свои деньги, то есть повторно их вкладывать. Или просто не выводить.

На банковском вкладе происходят как бы автоматические реинвестиции. Вот вы получили за первый год сто тысяч на свой миллион, не вывели их – на следующий год получите уже не сто, а сто десять тысяч. Сложный процент тут работает без вашего участия.

А вот если вы вкладываетесь, например, в акции, то сложный процент можно получить только через самостоятельное реинвестирование. Например, вы вложили миллион, акционерное общество выплатило вам 50 000 рублей дивидендами. Теперь вам надо эти 50 000 самостоятельно вложить в новые акции. Иначе сложный процент не заработает.

Плюсы и минусы сложного процента

Его главный плюс в том, что деньги начинают приумножаться быстрее. Вы как бы наращиваете скорость своего обогащения, постоянно подпитываете инвестиционный портфель.

Минусов два. Первый – вы не получаете деньги на руки, не тратите их на себя. И не можете себя побаловать никакими плюшками.

Например, ваши друзья берут кредиты в банке и живут в квартирах с евроремонтом, покупают себе дорогие автомобили. А вы хотите достичь финансовой свободы, постоянно инвестируете и живете в маленькой старой квартире, пользуетесь подержанным авто. Не все люди могут психологически вот это вынести.

Второй минус. Если вы делаете рискованные инвестиции и не защищаете их, вы можете потерять свои деньги. Или на несколько лет уйти в минус. Например, из-за кризиса.

То есть до инвестиций жили бедно и после инвестиций жизнь лучше не стала.

Это очень серьезное испытание, далеко не все могут его выдержать.

Как защитить инвестиции со сложным процентом

Так же, как и обычные инвестиции. В первую очередь – грамотной диверсификацией. Прочитайте мою статью на эту тему, я там объясняю, как диверсифицировать инвестиционные капиталы правильно. Общие принципы такие: вкладывать в разные финансовые инструменты (акции, облигации, ETF), в компании разных экономических отраслей, в компании разных государств.

Вы даже можете использовать сложный процент одних инвестиций для других капиталовложений. Например, получили высокие проценты в акциях – купили облигации.

Скоро у меня выйдет статья про ребалансировку. Мы там более подробно поговорим, куда перенаправлять доходы от инвестиций, вам всё станет ясно.

Кроме диверсификации и ребалансировки вариантов защиты от риска нет.

Как связаны сложный процент и капитализация

В банковской сфере это абсолютно одно и то же. То есть «капитализация», «сложный процент» и «процент на процент» – это названия одного и того же вида расчетов.

Но вообще в экономике капитализация – более широкое понятие. Под ним не всегда подразумевается начисление процентов по какой-либо схеме. Это может быть нечто вообще другое, например, оценка стоимости активов компании.

Я постараюсь в ближайшее время написать статью про капитализацию, там мы с вами подробно ее разберем.

Что еще почитать и посмотреть

Если вы читаете эту статью, потому что интересуетесь инвестициями, я вам очень рекомендую вот эти материалы:

Статьи я стараюсь писать простым и человекопонятным языком. Чтобы люди без экономического образования легко могли их понимать.

Еще я вам рекомендую два курса. Первый – «Финансовая грамотность» от онлайн-университета Скиллбокс. Этот курс в целом про деньги – про банковские вклады, кредиты, ведение бюджета.

Там поднимается очень много жизненных вопросов, которые, как мне кажется, помогут вам избежать серьезных проблем. Например, преподаватели объясняют, что делать, если нечем платить ипотеку, на что смотреть при выборе банковского вклада и пр.

Второй – «Личные финансы и инвестиции» от Нетологии. Здесь уже тема более заточена под инвестиции. Вы узнаете обо всех финансовых инструментах, в которые можно вкладывать деньги, о том, как определять риск в инвестициях и контролировать его, как правильно делать диверсификацию капиталовложений.

Я смотрел оба этих курса. Они проводятся так: вы смотрите видеоролики, а потом проходите тесты. Преподаватели всегда на связи и готовы ответить на любые вопросы.

Еще один хороший плюс – с преподавателями можно не терять связь даже после окончания курсов. Если в случае с финансовой грамотностью это будет не так актуально, то вот в курсе по инвестициям обратная связь будет очень кстати, когда начнете реально вкладывать деньги.

Из бесплатных материалов могу порекомендовать вам записи вебинаров от банка АкБарс. Вот одна такая запись, можно ее смотреть прямо отсюда.

И последнее – три книжки по инвестированию от проекта Город Инвесторов. Я даю материалы именно этого ресурса, потому что я сам их читаю, и потому что там проходил платные курсы Василий Блинов, который создал этот сайт. Так что ресурс надежный, мы лично это знаем.

Заключение

Уважаемые читатели, это была статья про сложный процент. Сумел ли я объяснить вам тему, понимаете ли вы теперь все преимущества сложных процентов перед обычными?

Дайте, пожалуйста, обратную связь по статье. Понравился ли вам материал, показался ли он вам сложным, были ли мои ссылки и рекомендации полезны?

Буду ждать ваших откликов, как позитивных, так и негативных.