Договор процессинга что это

Процессинг электронных платежей: что это и как работает процессинговый центр

Благодаря современным технологиям бизнес практически не имеет границ. Даже небольшой бизнес может вырасти и стать глобальным, но для этого как минимум должен быть веб-сайта с возможностью онлайн-оплаты. Что касается сайта, здесь помогут платформы электронной коммерции. Они дают возможность собрать интернет-магазин самостоятельно, даже если вы не IT-специалист. А с онлайн-оплатой на сайте помогут провайдеры платежных услуг, которые разрабатывают решения для приема и обработки платежей.

Чтобы настроить удобный прием платежей, важно выбрать правильный процессинговый центр. Но для начала разберемся, что это и как именно работают провайдеры платежных онлайн-платежей.

Что такое процессинг

Процессинг – это, по сути, автоматизация электронных переводов между продавцом и покупателем.

Технология помогает обрабатывать, проверять, принимать или отклонять транзакции по кредиткам и электронным кошелькам с помощью специального аппаратного и программного обеспечения.

Обработка платежей происходит с помощью программного обеспечения, которое клиенты и предприниматели используют для покупок, где задействованы пластиковые карты и электронные кошельки.

Прошли те дни, когда покупатели всегда и везде должны были платить только наличкой. Теперь в ходу кредитные карты и виртуальные деньги. Интернет-магазины должны приспосабливаться к росту мобильных платежей и цифровых кошельков – системы процессинга помогают в этом.

Платежные системы принимают оплату через серию платежных шлюзов, а затем либо одобряют, либо отклоняют покупку в течение нескольких секунд. Если процессинговый центр одобряет покупку, деньги переводятся на банковский счет продавца.

Процессинг пластиковых карт

В обработке платежей есть три ключевых участника. Понимание роли каждого поможет разобраться, как на самом деле работает карточный процессинг.

Продавцы – это компании электронной коммерции, которые распространяют свои товары и услуги через интернет. Чтобы покупатели могли удобно и в несколько кликов оплатить продукт, предпринимателю необходимо настроить на сайте прием платежей с дебетовых и кредитных карт.

Для этого понадобится банковская карта и банк, который принимает платежи от вашего имени, а после доставит их на счет, который предлагает обработчик платежей.

Чтобы делать покупки и платить безналично в интернет-магазине покупателю достаточно иметь банковскую карту. Дальше процесс оплаты зависит от того, какие платежные решения подключил продавец на сайт.

Это может быть классический расчет банковской картой, когда клиент вводит платежные данные в форму, оплата в два клика через Google/Apple Pay или платеж по QR-коду.

Технология обработки платежей обеспечивает все этапы транзакции между продавцом и покупателем — от ввода платежных данных до сообщения об успешной оплате.

Если коротко описать процесс оплаты, то сначала информация о карте проходит через платежный шлюз, после через процессинговый центр для завершения сделки.

Как работает обработка платежей

Обработка онлайн-платежей проходит через ряд цифровых шлюзов. Если транзакция соответствует требованиям каждого отдельного платежного шлюза, она переходит к следующему. Последний шлюз – это банк торговца, куда зачисляются деньги.

Платежные шлюзы используются, чтобы безопасно передавать данные клиентов в процессе обработки платежей.

Много всего происходит за кулисами в считанные секунды после оплаты кредитной картой на сайте. Понимание того, как проходит передача средств в интернете, поможет продавцам лучше разбираться в теме онлайн-платежей и быстрее найти подходящего провайдера.

Как работает процессинг платежей? Структуру процесса поможет понять список из 6 шагов ниже.

1. Клиент покупает онлайн

Любой может попытаться купить что угодно в интернете. Но нет гарантии, что операция будет одобрена. После того, как клиент ввел данные кредитки, информацию обрабатывает платежный процессор.

2. Платежный шлюз шифрует информацию о переводе

Шифрование информации исключает кражу данных. Платежный шлюз кодирует платежные данные заказчика, чтобы они не попали в руки мошенникам.

3. Процессинговый центр проверяет детали перевода

После того, как платежный шлюз зашифрует все данные клиента, он передаст информацию обработчику платежей, чтобы убедиться в возможности транзакции. Как только определит, что запрос действителен, то передаст данные в компанию или банк-эмитент.

4. Банк-эмитент принимает решение о переводе

Банк, выпустивший карту, подтверждает возможность сделки. Как только обработчик платежей передает запрос на перевод средств, банк решает, следует ли авторизовать транзакцию.

Обычно, если на платежном шлюзе или процессоре платежей нет «красных флажков», авторизация проходит быстро.

Однако, если что-то кажется подозрительным – например, тот факт, что покупатель обычно не тратит больше определенной суммы или оплата совершается из другой страны, – обработчик платежей может заблокировать транзакцию.

Другие причины, по которым отклоняются транзакции:

5. Платежная система запрашивает перевод средств

После того, как процессинговый центр сообщит платежному шлюзу, что сделка одобрена, деньги нужно доставить продавцу.

Платежная система, как связующее звено, запрашивает перевод денег из банка клиента в банк продавца. Поскольку транзакция уже одобрена, перевод выполняется, и поставщик получает платеж.

6. Продавец получает деньги

Средства теперь находятся на банковском счете продавца и он может приступать к выполнению заказа.

Процессинговые центры VS платежный шлюз

Процессинговый центр — это провайдер платежной системы. То есть компания, выбранная продавцом для безопасной обработки денежных транзакций с использованием различных способов оплаты, чтобы клиенты могли без проблем покупать товары.

Процессинговые центры обычно являются сторонними поставщиками и взимают с продавцов определенные сборы, основанные на разных моделях.

Их иногда путают с платежными шлюзами. Процессинговый центр анализирует и передает платежные данные, в то время как платежный шлюз проверяет правильность и безопасность всей информации, а затем разрешает или отклоняет транзакцию.

Причина, по которой люди путают эти две вещи, заключается в том, что программное обеспечение для обработки платежей включает или интегрируется с платежными шлюзами.

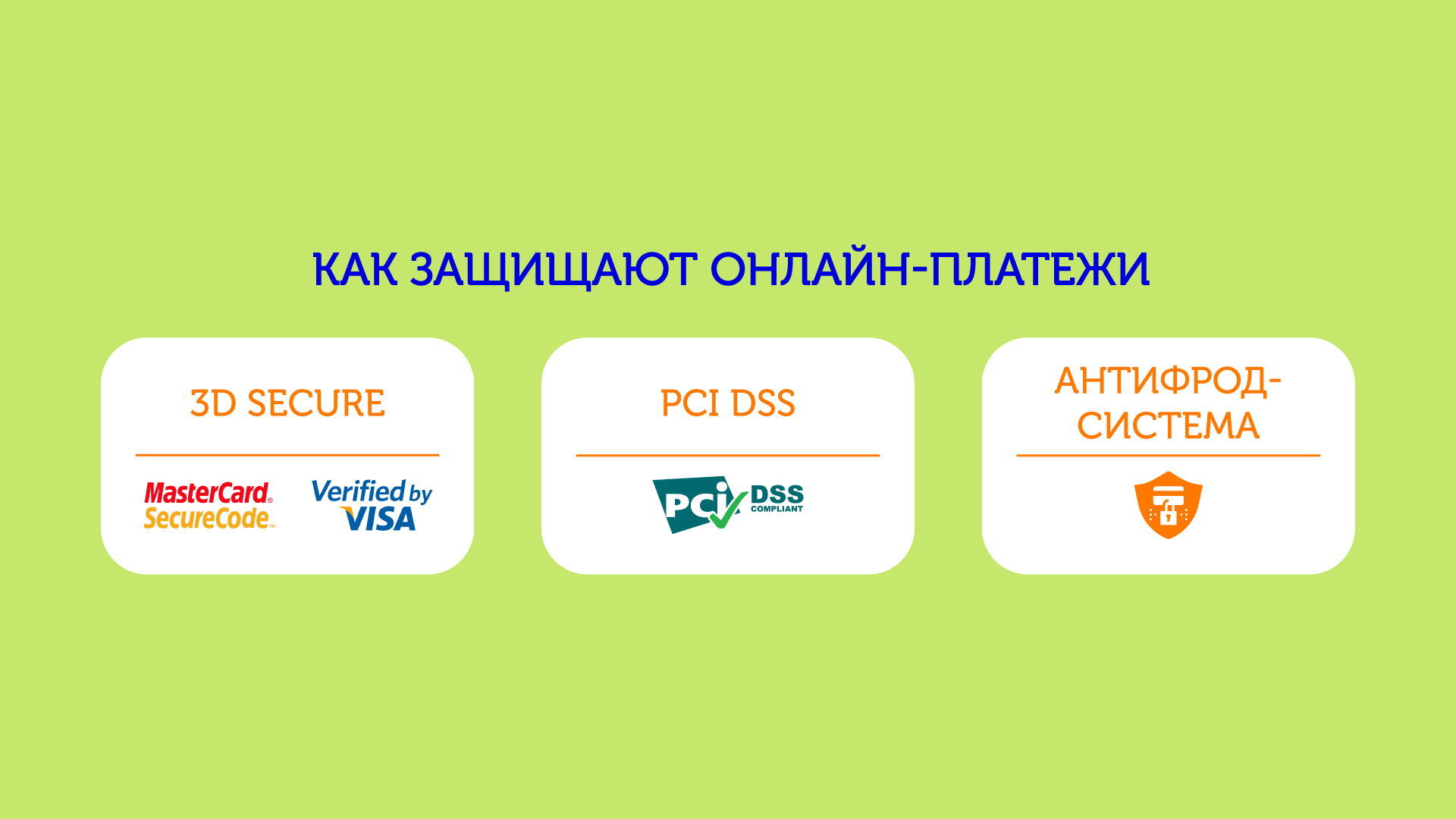

Безопасность платежей

Услуга перевода денег через процессинговые центры достаточно безопасна. Это достигается несколькими способами.

3D Secure

Метод дополнительной защиты платежей, установленный Visa, Mastercard и другими международными платежными системами.

3D Secure работает следующим образом: клиент оформляет заказ и нажимает “Оплатить”. Перед тем, как транзакция будет одобрена и с покупателя спишутся деньги, владельцу карты нужно подтвердить транзакцию. Например, через мобильное приложение банка или с помощью одноразового пароля, который приходит в sms.

Это снижает риск мошенничества и помогает убедиться, что картой пользуется действительно ее владелец.

Служба проверки адресов (AVS)

AVS — это система для проверки платежного адреса держателя карты. Способ заключается в проверке достоверности информации, которая была предоставлена банку-эмитенту. AVS снижает риск мошенничества. Поддерживается Visa, MasterCard, Discover и American Express.

Чарджбэк

Это еще один способ борьбы с мошенниками в интернете. Он помогает вернуть деньги, если мошенническая транзакция все-таки произошла. Например, клиент купил товар, а продавец ему ничего не прислал или прислал продукт плохого качества и не хочет менять.

Правда в этом случае клиенту придется доказать, что у него есть основания для чарджбека — подтвердить сам факт покупки и предоставить доказательства, что продавец неправ. Например, что он нарушил закон, правила платежных систем или условия пользовательского соглашения.

Шифрование

Процесс, в котором кодируется личная информация клиента и транзакции для безопасной передачи данных в процессе обработки платежа. Шифрование также является важной частью соответствия PCI DSS.

PCI DSS

Международный стандарт безопасности платежных карт.

Это правила, которым должны следовать продавцы для предотвращения мошенничеств с кредитными картами. Если продавец принимает онлайн-платежи через провайдера услуг, то о PCI DSS можно не беспокоится. В этом случае проходить сертификацию по стандарту PCI DSS должен не продавец, а компания-провайдер. Она же и гарантирует безопасность и защиту платежных данных покупателей.

Подводим итог

Обработка платежей – это неотъемлемая часть онлайн-торговли. Соответственно, выбор платежного провайдера, который будет обрабатывать ваши платежи, определяет успех предприятия.

Благо, что рынок переполнен процессинговыми компаниями, которые обеспечивают безопасный прием и обработку платежей. Например, Interkassa предоставляет все must-have способы оплаты, среди которых банковские карты, QR-платежи, покупка в один клик, оплата в мессенджерах и другие.

Доверив свой интернет-магазин надежному провайдеру, вы сможете подключить к своему магазину разные способы оплаты и обеспечить бесперебойный прием платежей. Как подключиться к Interkassa, вы можете узнать подробнее на странице по ссылке.

Если у вас остались вопросы касательно работы процессингового центра, обращайтесь к нам в службу поддержки. Мы работаем 24/7 для вашего удобства.

Часть вторая. Порядок учета и формирования затрат при производстве нефтепродуктов из «давальческого нефтесырья» (процессинг)

Часть вторая.

Порядок учета и формирования затрат при производстве нефтепродуктов из «давальческого нефтесырья» (процессинг)

1.1. Под «Давальческим нефтесырьем» (нефть, газовый конденсат)* понимается сырье, передаваемое их владельцем (нефтяной компанией, нефтегазодобывающим предприятием или посредником) без оплаты нефтеперерабатывающему предприятию на переработку для получения нефтепродуктов определенного ассортимента и объема в соответствии с заключенным договором.

1.2. Доставка нефти до нефтеперерабатывающего предприятия-«Переработчика» осуществляется Акционерной компанией по транспорту нефти «Транснефть» (АК «Транснефть»). Все взаимоотношения с АК «Транснефть» по доставке нефти, а именно: выпуск ресурсной телеграммы, оплата тарифа по транспортировке, выпуск маршрутной телеграммы осуществляет «Поставщик».

1.3. Учет количества сданной «Поставщиком» и принятой «Переработчиком» нефти производится по показаниям узла учета АК «Транснефть» (оговоренного в договоре). Документом, подтверждающим объем и дату поставки нефти, является Акт приема-сдачи нефти, подписанный представителем АК «Транснефть» и «Переработчика» на узле учета с пометкой: «Давальческая нефть».

1.5. Порядок производства и отгрузки нефтепродуктов, расчета за услуги по переработке «Давальческой нефти» (процессинг), разрешения споров между сторонами, а также обстоятельства непреодолимой силы, ответственность сторон и сроки действия договора оговариваются в соответствующем договоре, заключенном между «Поставщиком» и «Переработчиком», содержание которого не должно противоречить основным положениям Гражданского кодекса Российской Федерации.

II. Состав затрат, учитываемых при переработке «Давальческой нефти» (процессинга)

2.1. Состав затрат, включаемых в услуги по переработке «Давальческой нефти», тот же, что и при переработке собственной (покупной) нефти (см. раздел II первой части настоящей инструкции), за исключением стоимости «Давальческой нефти» и расходов на реализацию полученной из нее готовой продукции, которые не включаются в услуги по переработке «Давальческой нефти».

2.2. При переработке «Давальческой нефти» определяются плановые (расчетные) и фактические затраты как на весь объем, так и на 1 тонну поставленной нефти. При этом калькулирование себестоимости нефтепродуктов-полуфабрикатов по технологическим процессам (производствам), переделам или установкам, а также расчет себестоимости товарных нефтепродуктов, получаемых смешением (компаундированием), не производится.

2.3. Плановые (расчетные) и фактические затраты при переработке «Давальческой нефти» могут быть рассчитаны при 2-х вариантах поставки нефти:

2.4. При определении плановых (расчетных) и фактических затрат на переработку «Давальческой нефти» в соответствии с Вариантом 1 ее поставки, необходимо исходить из следующих основных положений:

а) коммерческие расходы относятся прямым путем на отгружаемые нефтеперерабатывающим предприятием нефтепродукты как из собственной (покупной), так и из «Давальческой нефти»;

б) при совпадении ассортимента нефтепродуктов, вырабатываемых как из собственной (покупной), так и из «Давальческой нефти», эксплуатационные расходы (затраты по обработке), приходящиеся на 1 тонну той и другой нефти, должны быть одинаковы;

в) при несовпадении ассортимента нефтепродуктов, вырабатываемых из собственной (покупной) и из «Давальческой нефти», эксплуатационные расходы (затраты по обработке) по каждой технологической установке должны быть распределены соответственно количеству собственной (покупной) нефти и «Давальческой нефти»;

г) при определении суммарных затрат на переработку «Давальческой нефти» в случае как совпадения, так и несовпадения ассортимента продукции необходимо просуммировать эксплуатационные расходы (затраты по обработке) по всем задействованным в производстве технологическим процессам (установкам).

2.5. При определении плановых (расчетных) и фактических затрат на переработку «Давальческой нефти» в соответствии с Вариантом 2 ее поставки необходимо исходить из следующих основных положений:

а) коммерческие расходы в целом по нефтеперерабатывающему предприятию распределяются на 1 тонну «Давальческой нефти» пропорционально (равномерно);

б) поскольку нефтеперерабатывающее предприятие не покупает нефть и, следовательно, не является ее собственником, стоимость топлива (газа, мазута), вырабатываемого и потребляемого на предприятии на технологические цели, в затратах и, следовательно, в стоимости услуг по переработке «Давальческой нефти» (процессинга) не учитывается. Нефтепродукты собственного производства (газ, мазут), используемые в качестве топлива в пределах утвержденных норм, не имеют оценки, а их объем (плановый или фактический) учитывается только в материальном балансе в целом по нефтеперерабатывающему предприятию, согласованному с «Поставщиком» или нефтяной компанией;

в) эксплуатационные расходы (затраты по обработке), приходящиеся на 1 тонну «Давальческой нефти», определяются, исходя из общих затрат в целом по нефтеперерабатывающему предприятию, т.е. независимо от того ассортимента нефтепродуктов, собственником которых становится «Поставщик» в соответствии с заключенным с «Переработчиком» договором. Рассчитанные таким образом затраты должны служить основой для определения размера услуг по переработке «Давальческой нефти» (процессинга).

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

ЛУКОЙЛ перерабатывает отношения с НПЗ

Крупнейшая частная нефтяная компания России ЛУКОЙЛ с начала 2021 года планирует перевести свои российские нефтеперерабатывающие заводы (НПЗ) на схему процессинга, или давальческий принцип работы. Об этом РБК рассказал источник в компании и подтвердил федеральный чиновник.

По словам собеседников РБК, это делается в первую очередь в целях оптимизации расходов и операционного управления. Представитель ЛУКОЙЛа отказался от комментариев.

У ЛУКОЙЛа четыре НПЗ в России— в Волгограде, Нижнем Новгороде, Перми и Ухте. В первом полугодии 2020 года они снизили переработку на 6,9%, до 21,7 млн т нефти. За полгода заводы выпустили 28,67 млн т нефтепродуктов, что на 17,7% ниже уровня аналогичного периода предыдущего года.

Сейчас заводы ЛУКОЙЛа покупают нефть у добывающих «дочек» компании, перерабатывают ее и сами реализуют нефтепродукты. Согласно схеме процессинга владелец нефти поставляет ее на НПЗ, платит заводу за услуги по ее переработке, а затем получает и сам продает нефтепродукты.

Зачем ЛУКОЙЛу новая схема

Переход на процессинговую схему позволил бы заводам ЛУКОЙЛа стабилизировать уровень маржинальной доходности от переработки нефти, считает гендиректор ИГ «Петромаркет» Иван Хомутов. «В текущей схеме НПЗ сильно зависимы от сложившихся цен на нефть и нефтепродукты в мире и на российском рынке и потому могут генерировать как очень высокую маржу, так и очень низкую. В давальческой схеме такие колебания исключены: НПЗ получают стабильный уровень прибыли, не привязанный к конъюнктуре рынков», — отмечает он.

Исполнительный директор департамента рынка капиталов «Универ Капитал» Артем Тузов полагает, что в условиях падения прибыли и маржи переработки переход на процессинг становится одним из вариантов снижения издержек. В июне первый вице-президент ЛУКОЙЛа по экономике и финансам Александр Матыцын сообщил, что в 2020 году компания сократит капзатраты примерно на 20%, до 450–500 млрд руб. (без учета проекта «Западная Курна-2» в Ираке). Причина их снижения — резкое падение прибыли из-за обрушения цен на нефть на фоне пандемии коронавируса, а также необходимость сокращать добычу нефти в рамках сделки ОПЕК+. Чистый убыток ЛУКОЙЛа за первое полугодие 2020 года составил 64,7 млрд руб. против прибыли в 330 млрд руб. за аналогичный период прошлого года, а выручка упала на 33,3%, до 2,65 трлн руб.

С 11 января 2021 года продолжительность рабочего времени работников корпоративного центра (штаб-квартиры) и аппаратов управления «дочек» ЛУКОЙЛа будет уменьшена на 12,5%, до 35 часов в неделю, сообщила в четверг, 5 ноября, пресс-служба компании. Такое решение принято для «повышения операционной эффективности при сохранении рабочих мест».

Перевод заводов на давальческую схему выгоден также более быстрым возвратом НДС, говорит источник в одном из профильных ведомств: этот налог будет платить только головная компания, а не все заводы, как сейчас. Компания может претендовать на возмещение НДС на часть расходов при работе с контрагентами, уточняет партнер юридической компании «Шаповалов Петров» Сергей Шаповалов. Ее заводы сейчас имеют право на возврат НДС за операции по покупке нефти. После перехода на процессинг налог будет возвращаться только головной компании, но его размер не должен измениться, уточнил эксперт. Компания сможет сократить расходы на обслуживание счетов и персонал, добавляет источник в профильном ведомстве.

Кто уже на процессинге

Основная часть крупных нефтяных компаний России, имеющих собственную переработку, уже перешли на процессинговую схему работы со своими НПЗ. По такой схеме работают заводы третьей по объему добычи (после «Роснефти» и ЛУКОЙЛа) российской нефтяной компании «Газпром нефть», сообщил РБК ее представитель. По такой же схеме работают «Роснефть» и «Татнефть», утверждает Тузов. Представитель «Татнефти» это подтвердил, в пресс-службе «Роснефти» отказались от комментариев.

В 2019 году также сообщалось, что на процессинг из-за нехватки средств на покупку нефти перешел и крупнейший независимый завод — Антипинский НПЗ (находится в процедуре банкротства).

Как процессинг отразится на прибыли НПЗ ЛУКОЙЛа

Прибыль завода, получающего плату за процессинг, в разы ниже, чем доход предприятия, самостоятельно закупающего нефть и реализующего нефтепродукты, замечает Тузов. В результате перехода на процессинг сокращается уплата налогов в бюджеты регионов, где расположены заводы, (например, региональной части налога на прибыль), поскольку главную налоговую нагрузку будет нести головная компания, а не НПЗ, добавляет он. В том числе к ней перейдут обязательства по демпфирующей нагрузке — этот механизм призван удерживать цены на бензин и дизельное топливо внутри России на стабильном уровне: при низких экспортных ценах стоимость топлива на внутреннем рынке в рублях не снижается, что позволяет нефтяникам получать сверхприбыль, частью которой они делятся с бюджетом, а при высоких ценах на нефть компаниям, наоборот, доплачивают из бюджета за сдерживание цен на бензин.

Суть перевода НПЗ на процессинговую схему — это перемещение центра формирования прибыли от переработки нефти с заводов на головную компанию, поэтому будет перенесен и центр уплаты региональной части налога на прибыль с регионов, в которых расположены заводы, на регион, где зарегистрирована головная компания, подтверждает Хомутов.

По оценке Тузова, при переходе на процессинг прибыль заводов может упасть на 70%, а с ней и поступления в региональные бюджеты. Сейчас они могут составлять до 5 млрд руб. в год только за счет региональной доли налога на прибыль. Размер демпфера должен остаться неизменным в случае смены юрлица, которое будет его выплачивать, при сохранении прежних объемов переработки топлива и выработки нефтепродуктов.

Что такое процессинг платежей, и как он работает

Развитие финансовых технологий дало преимущества всем сферам, связанным с приемом платежей: торговле, банковскому сектору, государственным структурам. Но особо влияние финтех оказал на электронную коммерцию.

Раньше бизнес был ограничен покупателями региона, в котором работал. А когда продажи перешли в онлайн, у предпринимателей появилась возможность предлагать свой продукт клиентам из любых городов и стран. Сегодня, чтобы охватить потенциальных покупателей, достаточно создать сайт, подключить к нему систему платежей и позаботиться о доставке.

Это стало возможным благодаря трем факторам:

Именно о глобальном факторе развития безналичных оплат — технологии процессинга платежей — пойдет речь дальше.

Что такое процессинг платежей

Процессинг — это технология автоматической обработки безналичных транзакций между стороной, которая отправляет деньги, и участником, принимающим перевод.

В этих ролях могут выступать:

Различают банковский процессинг и небанковский. В первом случае речь идет именно об обработке карточных транзакций. Небанковский — это процессинг платежей без участия банковской карты. Например, операции между электронными кошельками.

Пластиковые карты, электронные деньги, криптовалюта позволяют покупателям оплачивать товары и услуги, находясь где угодно. Чтобы дать такую опцию клиенту, интернет-магазины подключают сервисы для приема и обработки таких финансовых операций.

Как проходит обработка онлайн-платежей

Процессинг электронных платежей выглядит как секундная операция. Клиент нажал на сайте кнопку «Оплатить», ввел данные карты, подтвердил списание — платеж прошел успешно. А что именно происходило за кулисами с момента ввода реквизитов до информации об успешной оплате, мы и разберем дальше. Начнем с участников процесса.

Кто участвует в процессинге платежей

Покупатель: заказывает товар или услугу онлайн и платит за заказ дебетовой или кредитной картой.

Мерчант: бизнес, который продает продукт через интернет и принимает онлайн-платежи.

Платежный шлюз: предоставляет мерчанту платежную страницу, передает зашифрованные данные плательщика в процессинговый центр.

Эквайер: банк, который отвечает за перечисление денег от покупателя продавцу после успешной транзакции.

Эмитент: банк, который выпустил карту покупателя.

Процессинговый центр (ПЦ): принимает данные от платежного шлюза и дальше обращается за подтверждением транзакции к банку-эмитенту.

Международная платежная система (МПС): Visa, Mastercard или другая МПС выступает как связующее звено между процессинговым центром и банком-эмитентом.

Процессинговый центр и платежный шлюз: в чем разница?

Часто этих участников путают, а сами термины используются как синонимы. Так что проясним их роли, прежде чем говорить об этапах обработки платежа.

Шлюз предоставляет продавцу страницу оплаты, а вместе с ней — возможность подключить одновременно несколько платежных методов. Это могут быть стандартные карточные платежи, Google/Apple Pay, Masterpass, Visa Checkout, оплата по QR-коду или через онлайн-банкинг. Когда покупатель вводит реквизиты карты на платежной странице, шлюз их шифрует и передает процессинговому центру для дальнейшей обработки финансовой операции.

Процессинговый центр не взаимодействует с плательщиком и работает за кулисами. Он получает данные от шлюза и дальше с этой информацией обращается к другим участникам платежной инфраструктуры, чтобы согласовать списание с карты. А когда платеж проходит успешно, зачисляет деньги на счет мерчанта. То есть, по сути, процессинговый центр обеспечивает весь процесс обработки транзакции.

Бывает, что мерчант подключается к ПЦ напрямую, например, когда такую услугу предоставляет банк-эквайер. С одной стороны, это удобно: и шлюз, и процессинг предлагает одна компания. Но с другой — в этой ситуации продавец ограничен возможностями конкретно этого процессингового центра. Например, если выбранный ПЦ по какой-то причине недоступен, то у мерчанта останавливается прием платежей.

Со шлюзом такая ситуация практически исключена, потому что он работает с несколькими процессингами. Если основной процессинговый центр не может обработать транзакцию, шлюз автоматически отправит ее на другой. Так обеспечивается бесперебойность онлайн-оплат: покупатель в любом случае сможет рассчитаться за заказ, а бизнесу не приходится отрабатывать негативные отзывы и беспокоиться о снижении конверсии платежей.

Конечно, предприниматель может сотрудничать сразу с несколькими процессинговым центрами, но в этом случае с каждым ПЦ нужно отдельно согласовывать условия и заключать договор. А когда мерчант решает работать через шлюз, то ему нужно подписать только один договор — со шлюзом.

Учитывая сказанное выше, бизнес, в большинстве случаев, выбирает модель работы именно через шлюз.

Цепочка обработки онлайн-платежа

Теперь, когда мы разобрались с тем, кто обеспечивает обработку транзакции, посмотрим на сам процесс. Представим, что у вас есть онлайн-магазин и вы принимаете оплату картами через такой сервис как Tranzzo.

Вот что происходит после того, как ваш клиент положил товар в корзину и перешел к оплате:

Мы рассмотрели сценарий, когда оплата проходит без проблем. Но бывают и ситуации, когда на каком-то из этапов процессинга транзакцию отклоняют. Чаще всего это случается, когда платеж не одобряет эмитент.

Вот некоторые распространенные причины отклонения платежа:

Безопасность онлайн-платежей: как это работает

Платежные сервисы и их партнеры используют разные методы, чтобы предотвращать мошенничество и защищать платежные данные. Рассмотрим основные из них.

3D Secure

Это дополнительная мера защиты банковской карты от мошенников. Суть 3DS заключается в следующем: в момент онлайн-оплаты появляется отдельный шаг — подтверждение платежа. Владельцу карты присылают в смс одноразовый код, который нужно ввести на странице оплаты. Другой вариант — просят картхолдера одобрить списание через приложение банка. Таким образом банк-эмитент может убедиться, что платеж проводит именно держатель карты.

Сейчас платежная индустрия переходит на 3DS 2.0 — более современный вариант протокола. Вторая версия, в отличие от досмартфонной 3D Secure, уже адаптирована под мобильные устройства. А подтвердить платеж с телефона можно не только кодом, но и через биометрию.

Сертификация по стандарту PCI DSS

Международный стандарт PCI DSS разработанный, чтобы обеспечивать безопасность данных в платежной индустрии. Стандарт представляет собой список требований, которым должна соответствовать организационная и IT-инфраструктура компании.

Проходить сертификацию PCI DSS обязаны все организации, которые собирают, обрабатывают или передают данные банковских карт. Например, Tranzzo каждый год подтверждает соответствие требованиям PCI DSS. У нас самый высокий уровень сертификации — первый, — что дает Tranzzo возможность обрабатывать от 6 млн транзакций в год.

Антифрод-система

У банков и платежных провайдеров есть свои системы, которые отслеживают и предотвращают мошеннические действия. В базу такой системы заложенные критерии оценки каждой транзакции, а также фрод-паттерны — определенные сценарии поведения, на которые антифрод-инструмент должен отреагировать.

Например, Tranzzо использует свою антифрод-систему X-Ray. Она в режиме реального времени мониторит и проверяет платежи по 200+ фильтрам. Правила проверки гибкие и адаптивные, их можно настроить с учетом специфики и сферы бизнеса.