Доходность к колл опциону облигации что это

Что такое колл опцион по облигациям и его риски для инвестора

Считается, что облигации – очень простой инвестиционный инструмент. Они имеют установленный срок службы, в течение которого по ним выплачивается определенный процент. Облигации предсказуемы и безопасны. Но только не в случае колл-опциона, когда инвестору предстоит иметь дело с близкой родственницей классической облигации – хотя и более привлекательной, но зато немного опасной.

Что такое колл-опцион по облигациям

Колл-опцион, часто просто обозначаемый как «колл», представляет собой контракт между покупателем и продавцом на покупку в будущем оговоренного количества ценных бумаг – в данном случае облигаций (или другого базового актива) в определенное время и по фиксированной цене, которая называется «страйк-цена». Покупатель колл-опциона имеет право на покупку, но не обязан совершать ее. В отличие от продавца, который обязан продать товар (или финансовый инструмент), если покупатель примет решение о покупке.

За свое право на такое решение покупатель платит продавцу так называемую премию. Если цена базового актива к моменту покупки вырастет, то покупатель колл-опциона оказывается в прибыли.

Термин «колл» (одно из значений английского слова call – отзыв) означает возможность досрочного погашения облигаций эмитентом в одностороннем порядке. Предложение о досрочном погашении по заранее установленной цене называется офертой, а такие облигации часто называют отзывными.

Справка. Специалисты часто говорят, что отзывные облигации «ведут двойную жизнь». Имеется в виду, что они, в отличие от стандартных облигаций, малопредсказуемы и требуют большего внимания со стороны инвесторов.

Главное преимущество колл-опционов: поскольку из-за отсутствия гарантий процентных платежей на полный срок они менее востребованы, эмитенты, чтобы привлечь инвесторов, платят более высокие процентные ставки. И потом – эмитенты далеко не всегда решают отзывать отзывные облигации. По многим из них проценты выплачиваются в течение всего срока – к радости инвестора, чьи ожидания прибыли оправдались.

Пример колл-опциона по облигациям

Представим инвестора, который покупает опцион на покупку облигаций с ценой исполнения 950 рублей. При этом номинальная стоимость базовой облигационной ценной бумаги составляет 1000 рублей. Представим также, что в течение срока действия контракта процентные ставки снижаются, и цена облигации выросла, скажем, до 1100 рублей. Естественно, что в этом случае держатель опциона воспользуется своим правом на покупку облигации за 950 рублей.

И наоборот, если бы процентные ставки выросли, уронив стоимость облигации ниже цены исполнения, покупатель, скорее всего, предпочел бы, чтобы срок действия опциона на облигацию истек.

Таким образом, покупатель колл-опциона на вторичном рынке ожидает снижения процентных ставок и роста цен на облигации. Если процентные ставки снижаются, инвестор может использовать свое право на покупку ценных бумаг. Ну и, конечно, нужно помнить, что существует обратная зависимость: когда процентные ставки растут, цены на облигации снижаются.

Возможные риски для инвестора

Для эмитента такой тип оферты весьма желателен, потому что дает возможность снизить долговую нагрузку, а в случае снижения процентных ставок – снизить также и стоимость заимствования. Однако отзывные облигации могут быть довольно рискованными для инвестора, так как, если процентные ставки снижаются, эмитент объявляет оферту, и покупателю не остается ничего другого, как реинвестировать в другие инструменты и уже под другой – более низкий – процент.

Внимание! Это только на первый взгляд покупка отзывной облигации может показаться не более рискованной, чем приобретение любой другой ценной бумаги. Стремясь достичь максимального уровня безопасности, инвестор фиксирует желанный процент, но тут, реагируя на снижение процентной ставки, эмитент досрочно погашает облигацию, и инвестор теряет не только потенциальную прибыль, но и несет убытки в процессе реинвестирования.

Простой пример. Представим, что федеральная резервная система снижает процентные ставки, и текущая ставка по 15-летним облигациям с рейтингом ААА (облигации, считающиеся абсолютно надежными и защищенными от возможного дефолта) падает до 2 процентов. В этом случае эмитент может принять решение погасить выпущенные под 4 процента старые облигации и перевыпустить их под те же 2 процента.

Инвестор, конечно, вернет базовую стоимость облигации, но ему будет трудно (а скорее всего – невозможно) реинвестировать ее в соответствии с первоначальными ожиданиями дохода в 4 процента. Ему останется или купить облигацию с более низким рейтингом, чтобы получить желаемую доходность, либо купить другую облигацию с рейтингом ААА и согласиться на доход в 2 процента, то есть в два раза ниже ожидаемого при первоначальной покупке.

И все-таки, даже несмотря на более высокую стоимость для эмитентов (которые платят более высокую процентную ставку в качестве компенсации за неопределенность) и повышенный риск для инвесторов, эти облигации могут быть очень привлекательными для любой из сторон.

Важно! Инвесторы любят их, потому что они дают более высокую, чем обычно, норму прибыли, по крайней мере, до тех пор, пока не отозваны. И наоборот: отзывные облигации привлекательны для эмитентов, поскольку они позволяют им снизить процентные расходы в будущем, если ставки снизятся.

Могут ли отзывные облигации быть хорошим дополнением к портфелю инвестора?

Да, могут. Но при условии, что инвестор помнит об их специфических качествах и учитывает их при формировании диверсифицированного портфеля.

Как известно, бесплатных обедов не бывает, и более высокие процентные ставки, предлагаемые эмитентами, объясняются рисками реинвестирования и потери значительной части ожидаемой прибыли. Это делает колл-опционы по облигациям хоть и рискованным, но привлекательным инструментом для инвесторов, желающих добиться оптимального распределения активов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.

ЖИЗНЬ ОБЛИГАЦИЙ ПОСЛЕ

РАЗМЕЩЕНИЯ –

ДЕЙСТВИЯ ЭМИТЕНТА

«Облигации могут иметь встроенные параметры, которые направлены на защиту интересов эмитентов и инвесторов в целях управления ликвидностью и сроками инвестирования»

ГЛАВА 2. ВЫКУПЫ ОБЛИГАЦИЙ, ПОРЯДОК УСТАНОВЛЕНИЯ ОПЦИОНОВ И ИХ ИСПОЛНЕНИЯ

После размещения облигаций у эмитентов наравне с раскрытием информации может появиться ряд обязательств, включающих выкупы[1] и досрочное погашение[2] облигаций, в зависимости от того, с какими параметрами были размещены ценные бумаги.

1. Инструменты выкупа облигаций

ЖИЗНЬ ОБЛИГАЦИЙ ПОСЛЕ РАЗМЕЩЕНИЯ – ДЕЙСТВИЯ ЭМИТЕНТА

Пут-опцион (оферта по выкупу облигаций у их владельцев) предоставляет владельцам облигаций право продать бумаги назад эмитенту по заранее установленной цене в определенную дату после размещения облигаций. Так, если после размещения рыночные ставки растут и, как результат, цена облигаций снижается, держатели могут продать их эмитенту и реинвестировать полученные средства в бумаги с более высокой доходностью. Поэтому в условиях растущих ставок эмитенту для того, чтобы оставить бумагу в рынке и снизить объем предъявленных к выкупу облигаций, необходимо установить ставку купона на последующие купонные периоды на рыночном уровне. В ином случае инвесторами бумага будет предъявлена к выкупу в полном объеме.

Таким образом, в условиях растущих процентных ставок пут-опцион в структуре выпуска облигаций является удобным инструментом для инвесторов, которые могут воспользоваться правом продать облигации эмитенту и инвестировать полученные средства в бумаги с более высоким доходом. В то же время пут-опцион позволяет эмитенту в зависимости от его потребности в финансировании, устанавливая ту или иную ставку купона, регулировать объем выкупа облигаций с рынка (таблица 1).

Таблица 1. Примеры исполнения пут-опциона (прохождения оферты по выкупу) облигаций

| Бумага | Вымпелком, 04 | Теле2, 07 |

|---|---|---|

| Объем в обращении, млн руб. | 14 839,59 | 5 549,30 |

| Дата оферты | 17.03.2017 | 14.04.2017 |

| Установленная ставка купона на последующие купонные периоды, % | 7,00 | 9,95 |

| Срок до оферты/погашения | 3 года | 5 лет |

| Выкупленный объем в дату оферты, млн руб. | 14 409,28 | 920,49 |

| Комментарий | Ставка купона установлена существенно ниже рыночного уровня. Объем предъявленных к выкупу облигаций – 97% | Ставка купона установлена с небольшим дисконтом к рыночному уровню. Объем предъявленных к выкупу облигаций – 16% |

Колл-опцион (возможность досрочного погашения облигаций) предоставляет эмитенту право досрочно погасить или частично погасить облигации в определенные даты после их размещения. Основная причина того,, что облигации со встроенными колл-опционами являются более удобным инструментом для эмитента по сравнению с облигациями, не имеющими такого параметра, – это возможность защиты от снижения процентных ставок, под которые эмитент привлекает заимствования.

Таким образом, в условиях снижающихся процентных ставок колл-опцион в структуре выпуска облигаций является выгодным инструментом для эмитента, но для инвесторов несет дополнительный риск, за что они, в свою очередь, требуют дополнительную премию. В условиях повышающихся ставок эмитент не воспользуется колл-опционом и бумага продолжит обращаться на установленных ранее условиях (таблица 2).

Таблица 2. Пример исполнения колл-опциона (досрочного погашения) облигаций

| Бумага | Россети, БО-04 |

|---|---|

| Объем выпуска, млн руб. | 10 000 |

| Дата размещения | 08.06.2015 |

| Срок обращения | 10 лет |

| Оферта (пут-опцион) по цене 100% от номинала | Через 3 года |

| Возможность досрочного погашения (колл-опцион) по цене 100% от номинала | Через 1,5 года |

| Ставка купона до оферты, % | 11,85 |

| Средняя доходность к оферте за последние 3 месяца до колл-опциона, % | 9,29 |

| Дата принятия решения о досрочном погашении | 18.11.2016 |

| Дата досрочного погашения | 05.12.2016 |

Особенностью российского рынка облигаций является возможность досрочно погасить облигации (исполнить колл-опцион ) в дату их выкупа (в дату исполнения пут-опциона). Эмиссионные документы предусматривают возможность досрочно погасить облигации в дату выплаты последнего заранее определенного купона. Эмитенты зачастую используют именно эту опцию, если колл-опционы не были заранее установлены (таблица 3).

Таблица 3. Пример исполнения колл-опциона в дату исполнения пут-опциона

| Бумага | АФК Система, БО-01 |

|---|---|

| Объем выпуска, млн руб. | 10 000 |

| Дата размещения | 19.02.2015 |

| Срок обращения | 15 лет |

| Оферта (пут-опцион) по цене 100% от номинала | Через 1,5 года |

| Ставка купона до оферты, % | 17,00 |

| Средняя доходность к оферте за последние 3 месяца до пут-опциона, % | 11,12 |

| Дата принятия решения о досрочном погашении | 27.07.2016 |

| Дата выплаты последнего определенного купона | 18.08.2016 |

| Дата досрочного погашения (колл-опцион) | 18.08.2016 |

2. Порядок исполнения опционов

Процедуры выкупа и досрочного погашения облигаций регулируются Законом о рынке ценных бумаг и Стандартами эмиссии. Подробный механизм, включая сроки и необходимые действия со стороны инвесторов и эмитента, описывается в эмиссионных документах. Каждый этап выкупа и досрочного погашения сопровождается раскрытием информации в виде существенных фактов, что регулируется Положением о раскрытии информации, а также предоставлением центральному депозитарию (НРД) информации, связанной с осуществлением прав по ценным бумагам, в соответствии с Положением 546-П[3].

Пример 1. Исполнение пут-опциона: приобретение облигаций по требованию их владельцев с возможностью дальнейшего обращения

| Срок обращения | 5 лет |

|---|---|

| Купонный период | 182 дня (6 месяцев) |

| Оферта (пут-опцион) по цене 100% от номинала | Через 3 года |

| Ставка купона | Процентная ставка определена на 6 купонных периодов до оферты |

У эмитента в соответствии с законодательством и условиями эмиссионных документов в конце 6-го купонного периода есть обязательство определить ставку купона на следующий купонный период. При этом ставка купона может определяться на любое количество оставшихся купонных периодов до погашения облигаций. Если после определения очередного купона у выпуска останется хотя бы один неопределенный купон, то у эмитента вновь возникнет обязательство выкупа предъявленных облигаций и определения последнего купона до погашения.

Порядок исполнения пут-опциона

В день исполнения пут-опциона акцептанты – лица, подписавшие уведомления на продажу облигаций по поручению своих клиентов, – выставляют заявки[4]в торговой системе в соответствии с регламентом, установленным эмиссионными документами. Агент по выкупу[5] по поручению и за счет эмитента в дату оферты[6] выкупает облигации у владельцев c учетом накопленного купонного дохода за прошедшие до даты оферты дни 7-го купонного периода. Выкупленные облигации могут быть вновь размещены и обращаться на вторичном рынке, тогда как до момента продажи они хранятся на казначейском счете депо эмитента в НРД.

При этом в дату окончания 6-го купонного периода эмитент имеет право досрочно погасить облигации, приняв соответствующее решение за определенное эмиссионными документами количество дней. В таком случае обязательство по установлению ставки купона на следующие купонные периоды отсутствует, так как бумага будет погашена.

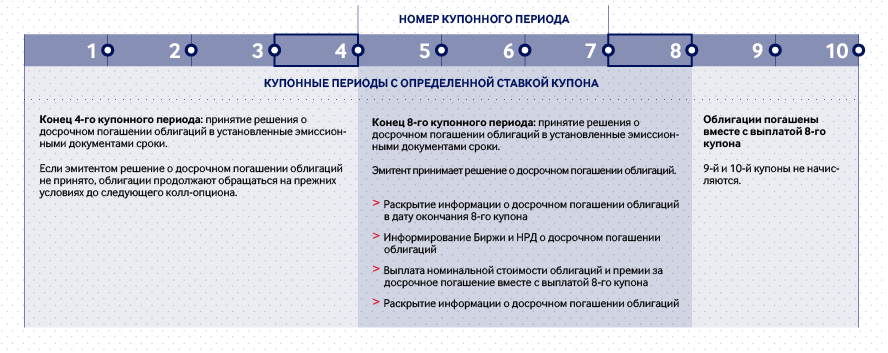

Пример 2. Исполнение колл-опциона: досрочное погашение облигаций по усмотрению эмитента

| Срок обращения | 5 лет |

|---|---|

| Оферта (пут-опцион) по цене 100% от номинала | Отсутствует |

| Возможность досрочного погашения (колл-опцион) по цене 102% от номинальной стоимости облигаций | Через 2 года |

| Возможность досрочного погашения (колл-опцион) по цене 101% от номинальной стоимости облигаций | Через 4 года |

| Ставка купона | Процентная ставка определена на 10 купонных периодов до погашения |

Условия эмиссионных документов предусматривают возможность досрочно погасить облигации в установленные сроки. До даты начала размещения вместе с установлением ставки купона до погашения (или до оферты) эмитент может определить номер (номера) купонного периода (нескольких купонных периодов), в дату окончания которого (которых) возможно досрочное погашение облигаций. Одновременно с таким решением определяется размер премии или ее отсутствие. При этом размер премии на каждый срок устанавливается отдельно.

Если решение о возможности досрочно погасить облигации эмитентом не принято и все купоны до погашения определены, то считается, что возможность досрочного погашения не используется, и эмитент не вправе досрочно погасить выпуск в период обращения облигаций.

Порядок исполнения колл-опциона

Таким образом, российское законодательство позволяет как эмитентам, так и инвесторам, используя различные инструменты в тех или иных рыночных условиях, наиболее выгодно управлять капиталом.

3. Другие возможности выкупа облигаций

«Добровольный» выкуп облигаций

Законом о рынке ценных бумаг установлены сроки уведомления инвесторов о принятом решении о приобретении облигаций. Эмиссионные документы содержат подробный регламент выкупа, а также условия пропорционального выкупа, в случае если количество облигаций, предъявленных инвесторами к выкупу, превышает лимит, установленный эмитентом в решении о выкупе. В таком случае облигации выкупаются у держателей пропорционально их заявкам, а эмитент до даты выкупа раскрывает сообщение о коэффициенте.

Выкуп облигаций посредством аукциона

На российском рынке облигаций аукционы по выкупу облигаций встречаются нечасто, но тем не менее бывают. Одним из них является, в частности, «модифицированный голландский аукцион».

Такие аукционы удобны эмитентам, которые желают рефинансировать выпуск за счет выкупа существующих облигаций и размещения нового выпуска на более выгодных для них условиях: по ставке купона и/или сроку до погашения.

Условиями оферты на выкуп облигаций может быть предусмотрена минимальная (рыночная) и максимальная (по усмотрению эмитента) цена выкупа. Держатели облигаций направляют свои предложения на продажу с указанием цены, которая их устроит, в рамках объявленного диапазона. Эмитент определяет цену отсечки. Все, что ниже или равно ей, выкупается пропорционально у инвесторов. При таких условиях инвесторы будут конкурировать между собой по цене, что позволит эмитенту выкупить облигации по цене, близкой к рынку. Одновременно с выкупом облигаций эмитент может проводить размещение нового займа, в котором могут принять участие как «новые», так и «старые» инвесторы.

Условиями оферты может быть предусмотрено право эмитента в одностороннем порядке отказаться от выкупа и размещения нового выпуска. Информация о таком решении раскрывается в виде сообщения о существенном факте за один день до даты расчетов по офертe.

Целями проведения аукциона служат удлинение срока заимствования путем размещения нового выпуска на более длинный срок, обеспечение выкупа на более выгодных условиях, а также возможности не фиксировать заранее цену выкупа, а только определить верхнюю и нижнюю границы.

Выкупленные у инвесторов облигации могут быть погашены путем подачи соответствующего поручения в НРД.

4. Вторичное размещение облигаций

Выкупленные эмитентом облигации учитываются на казначейском счете депо в НРД до момента вторичного размещения или погашения. Законодательством процесс вторичного размещения не регламентирован, в том числе не определен порядок раскрытия информации, что существенно облегчает эмитентам доступ к капиталу. При вторичном размещении отсутствует обязанность уведомления Биржи и НРД о предстоящем размещении и не требуется раскрытия информации по итогам вторичного размещения.

Схема 1. Преимущества вторичного размещения облигаций

Размещение облигаций на вторичном рынке может проходить с премаркетингом выпуска среди широкого круга инвесторов аналогично сделкам первичного размещения, а также возможна продажа облигаций с казначейского счета определенному инвестору или группе инвесторов.

Распространенной практикой является премаркетинг выпуска одновременно с прохождением оферты по выкупу облигаций (исполнением пут-опциона ).

5. Выплата купонного дохода

Большинство облигаций, обращающихся на российских биржах, являются процентными (купонными). По процентным облигациям в течение срока обращения облигации эмитент выплачивает периодический процент – купон. Периодичность выплат по облигациям может составлять год, полугодие или квартал, при этом в российской практике она чаще всего составляет 6 месяцев. Купонный доход начисляется каждый день, но выплачивается только в дату выплаты купона, которая известна заранее. Кроме того, процентные (купонные) облигации можно классифицировать следующим образом:

Доходом по облигациям может быть не только купон (процент), но и дисконт к цене размещения. По дисконтным облигациям (они называются также облигациями с нулевым купоном) купоны не выплачиваются, но облигации размещаются ниже номинальной стоимости, а погашаются по номиналу. Таким образом, доход держателя облигации составляет дисконт – разница между ценой размещения и номинальной стоимостью.

В случае купонных облигаций в дату окончания каждого купонного периода эмитент обязан выплачивать купонный доход держателям облигаций. Платежный агент[7] (в большинстве случаев им выступает НРД[8]) по поручению и за счет эмитента осуществляет выплату купона держателям облигаций. Эмитент перечисляет денежные средства платежному агенту, при этом для облигаций, зарегистрированных после 01.01.2012, считается, что эмитент исполнил свои обязательства перед владельцами облигаций, в момент перечисления денежных средств НРД. По итогам выплаты купонного дохода эмитент раскрывает существенный факт о выплаченных доходах по эмиссионным ценным бумагам эмитента[9].

6. Погашение номинала

Большинство облигаций в российской практике выпускается с определенным сроком обращения и с заранее известной датой погашения номинала. Тем не менее на рублевом рынке облигаций встречаются выпуски формально бессрочных облигаций. Эмитентами находящихся в обращении облигаций[10] выступают банки, выпуски являются субординированными и предусматривают колл-опцион через 10 лет.

Погашение облигаций производится аналогично выплате купона: эмитент перечисляет денежные средства для погашения облигаций на счет платежного агента,.

НРД производит выплату последнего купона и номинальной стоимости держателям облигаций, после чего эмитент раскрывает сообщения о существенном факте о выплаченных доходах по эмиссионным ценным бумагам эмитента и о погашении эмиссионных ценных бумаг[11]. НРД переводит ценные бумаги со счетов депо депонентов НРД или с разделов эмиссионного счета/казначейского счета депо эмитента на раздел «Погашено» эмиссионного счета эмитента. Затем ценные бумаги снимаются с хранения в НРД. В случае классических облигаций в течение 30 дней с момента погашения облигаций эмитенту необходимо уведомить Банк России об их погашении.