Дотком что это такое простыми словами

Кризис доткомов в 2000-х — пузырь, который лопнул. Причины и последствия

В 2000 году произошел мировой кризис – один из самых мощных в современной истории. Он получил название кризиса доткомов. В этот период на рынке сформировался настоящий пузырь. Последствия взрыва этого пузыря доткомов ощущаются до сих пор.

Что такое доткомы и как они появились?

Пузырь доткомов ( dot — com bubble ) стал синонимом мощного финансового кризиса, порожденного жадностью инвесторов и чрезмерной верой в «новую экономику».

Кризис доткомов завершился феноменальным падением индекса Nasdaq и разорением тысяч интернет-компаний. Котировки ведущих доткомов раздулись до такой степени, что даже сейчас, спустя десятки лет, не достигли прежних значений. Например, стоимость акций Cisco поднималась до 77,13 долларов за штуку, что сделало компанию самой большой по капитализации в 2000 году. Текущая стоимость акции (в 2021 году) – 53,43. Поставленный в 2000 году максимум до сих пор не превзойден.

Причины роста доткомов

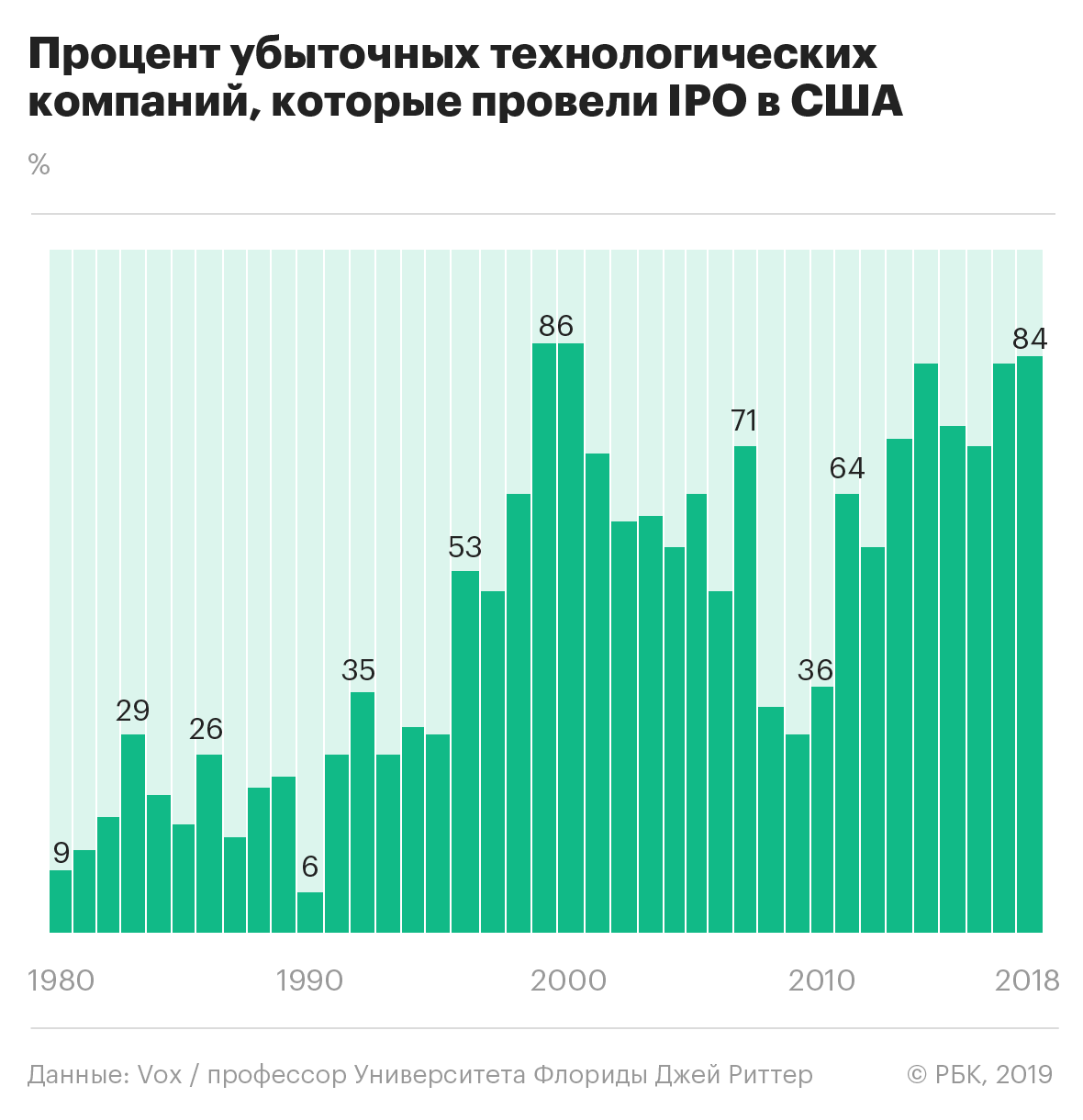

На этом фоне на IPO начали выходить интернет-компании без внятной бизнес-модели, убыточные или полагающиеся на инфраструктуру, которой еще не было разработано. Ажиотаж вызывали даже компании со штатом из двух с половиной сотрудников, кучей презентаций и сделанным на коленке сайтом.

Итак, причинами кризиса доткомов послужили:

Таким образом, пузырь доткомов оказался надут к 2000 году – и оставалось дождаться лишь какого-то триггера, который бы спровоцировал обвал.

Причины обвала доткомов

Спусковым крючком, повлекшим за собой крах доткомов в 2000 году, стала рецессия в Японии. Экономическое состояние страны оставляло желать лучшего: при видимом росте внутри экономики накапливались проблемы, приведшие к «зомбификации» многих компаний. Правительство поддерживало убыточные компании, уступающие «новой экономике», чтобы не допустить социального взрыва. Однако внутренние проблемы оказались сильными, и Япония погрузилась в длительную рецессию.

Это послужило внешней причиной краха пузыря доткомов. Внутренними причинами послужили :

Самое главное – участники рынка увидели, что компании не приносят ожидаемых прибылей и, следовательно, высокие котировки ценных бумаг не оправданы. Более того, инвесторы убедились, что бизнес-модели компаний являются неэффективными, и большинство из них вообще никогда не начнут приносить прибыль. Некоторые компании вообще ничего не производили – их бизнес строился исключительно на кликах и рекламе.

В результате акции доткомов начали резко дешеветь. Падение по инерции спровоцировало падение котировок всех прочих акций – так начался кризис доткомов.

Последствия пузыря доткомов

Тем не менее, в этот период доткомы, имеющие связь с реальной экономикой и интересные продукты, смогли выжить. Более того, они окрепли и смогли занять лидирующие положения в IT-секторе. Речь идет о таких интернет-гигантах, как Apple, Microsoft, IBM, Google, Amazon, Xerox, eBay, Cisco, Intel и многих других. Однако некоторые компании, типа Yahoo, смогли выжить, но утратили лидерские позиции и были куплены конкурентами.

К тому же инвесторы стали более разумными. Они покупают акции, опираясь не только на красивые графики и презентации, обещания менеджмента и рекламу, но оценивая перспективы компании и пытаясь понять ее будущую жизнеспособность. Конечно, некоторые акции растут вопреки всякому здравому смыслу, но это – единичные истории.

К тому же сейчас мир больше готов к негативным последствиям кризиса, поэтому фондовый рынок время от времени «выпускает» пар, т.е. наиболее одиозно выросшие акции корректируются, чтобы не допустить надувания чрезмерного пузыря.

Поэтому повторение ситуации с кризисом доткомов в 2021 году маловероятно. Но коррекция на перегретом рынке вплоть до 50% вполне возможна. Конечно, «взрыва» на рынке не будет, но медвежий тренд на пару-тройку лет вполне может затянуться. Это нужно иметь в виду, вкладывая в «модные» хайповые акции.

Пузырь доткомов 2000 годов — как это было

Современные трейдеры, экономические издания и аналитики часто ссылаются на историю «пузыря доткомов». Многие новички даже не знают, что это такое. В этой статье мы поговорим про этот поучительный урок для каждого. Расскажем с чего всё началось и чем закончилось.

1. Что такое «доткомы» простыми словами

Термин «дотком» произошло от английского слова «dot-com», что в переводе означает «точка ком». Напомню, что доменная зона «.com» является самой популярной коммерческой зоной среди названий доменов для компаний.

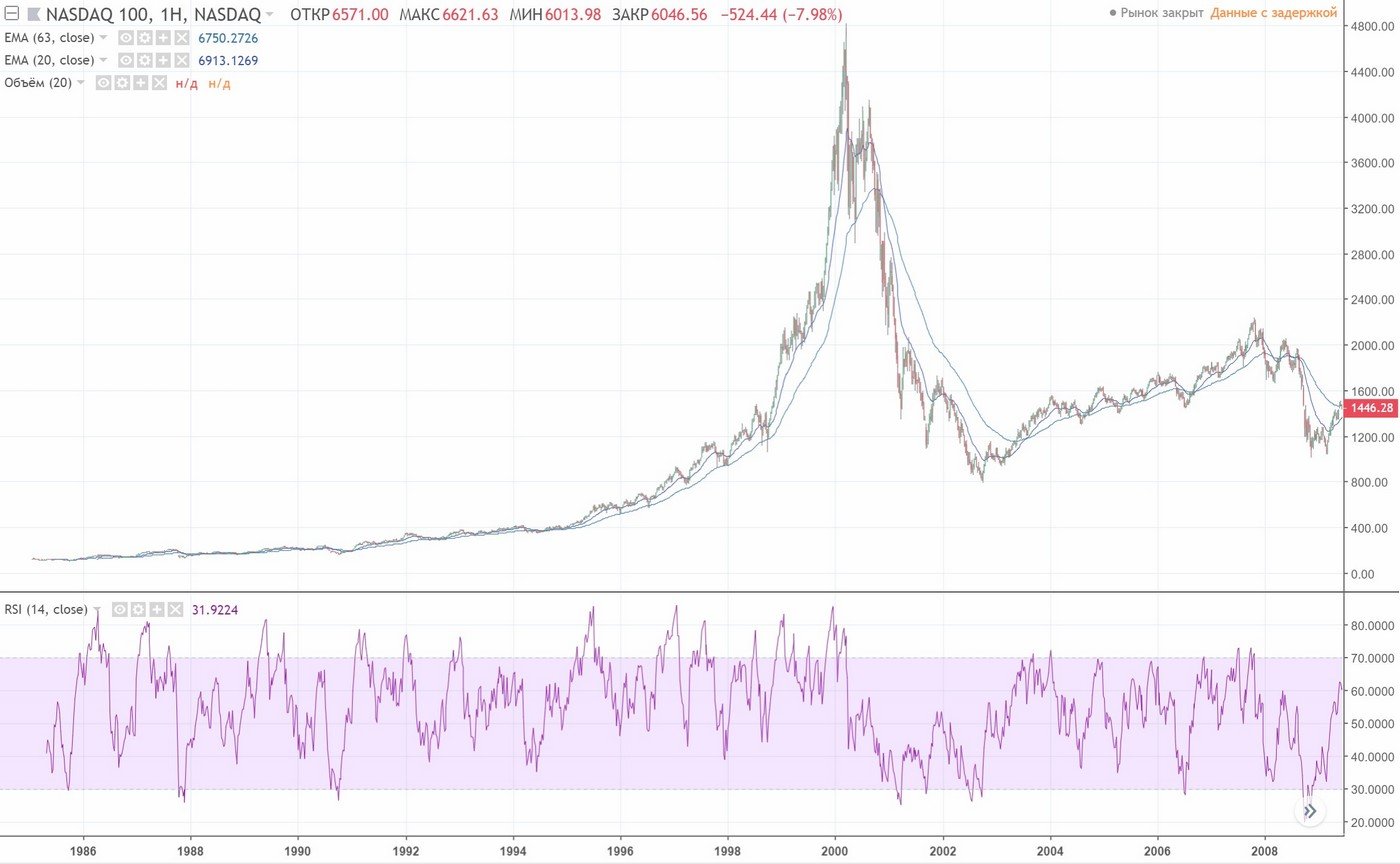

Американский технологический фондовый индекс Nasdaq вырос за 6 лет (с 1995 по 2000) в 250 раз. Однако рост не мог продолжаться вечно и 10 марта 2000 г. «пузырь доткомов» лопнул и началось затяжное падение, банкротства.

2. С чего начался пузырь доткомов

История развития и накачивания финансового пузыря началась ещё с 1993 г, когда на свет появился новый браузер Mosaic для операционной системы Windows. В дальнейшем он лёг в основу Internet Explorer.

Начиная с 1995 г. массово стали появляться новые компании, которые были исключительно «интернет-сайтами». Они несли практическую пользу, знающие экономисты обратили на это внимание. В прессе стали появляться статьи о грядущей экономической революции.

Для привлечения денег новые компании стали проводить IPO (первичное размещение акций). Первые размещения показали то, что у публики есть огромный интерес к области интернет-бизнеса (доткомов). В итоге многие компании стали привлекать деньги посредствам фондового рынка.

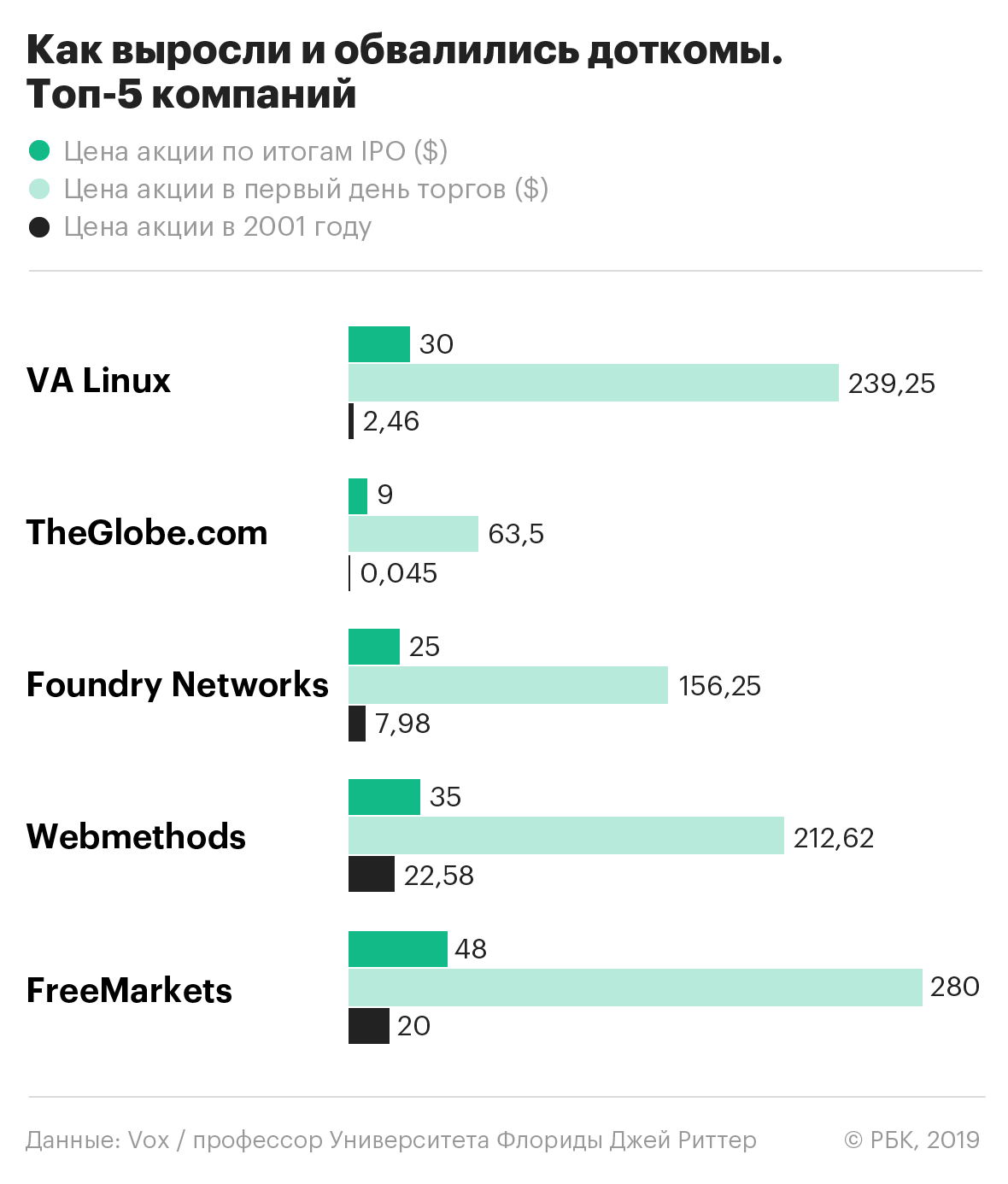

В первые дни размещения «айпио» многие интернет-компании вырастали в цене на 50%-100%. Это давало огромные прибыли трейдерам. При этом IPO было так много, что на доткомы приходилось больше половины всех размещений на рынке.

Когда рынок растёт, то все начинают массово покупать. Это кажущиеся легкие быстрые деньги. Когда не купи, все равно будешь в плюсе. Людей не пугало то, что показатель Р/Е по многим компаниям сектора в этот момент был больше 500. Это значит, что прибыль компании была в 500 раз меньше её рыночной стоимости (капитализации)!

Казалось, что инвесторы сошли с ума, вкладывая деньги в такие дорогие компании. Даже, если бизнес и вправду давал все основания говорить о светлом будущем, то завышенная цена ожиданий этого не стоили.

Высокий коэффициент P/E объяснялся высокими ожиданиями будущей прибыли доткомов. Однако, когда стали выясняться действительное положение дел у компаний доткома, то туман быстро рассеялся и стало понятно, что доходы интернет-компаний находятся на скромных уровнях, а весь оптимизм специально подогревался ложными новостями и даже махинациями с отчётами.

Крупнейший в мире провайдер для доступа к сети интернет «WorldCom» подделывала свое финансовые результаты. Вместо доходов в миллиарды долларов компания по факту имела колоссальные убытки. Другие компании также скрывали финансовое положение дел с помощью различных бухгалтерских махинаций.

3. Причины возникновения пузыря доткомов

Перечислим факторы, которые позволили возникнуть кризису доткомов:

Ходят слухи, что ещё в 1998 г. стало понятно, что доткомам приписывают будущее, которого не будет. Однако эта информация осталась незамеченной и рынок всё равно «раздувался» от денег.

Не обошёл кризис доткомов и крупных инвесторов. Разве, что Уоррен Баффет не попался на подобную игру. К примеру, Сорос по слухам потерял 3.5 млрд долларов на падение рынка 2000 г.

4. Сравнение доткомов с криптовалютой

Многие сравнивают рост криптовалют в 2017 г. и дальнейшее его падение в 2018 г. с доткомами. Действительно, у этих двух событий есть общие черты:

Что будет дальше? Этот вопрос интересует всех инвесторов. Скорее всего, рынок криптовалют будет находится пару месяцев на дне и даже может обновит дно ещё не раз. Восстановится ли он? Крупные криптовалюты, которые имеют за собой ценность, конечно, подорожают в цене со временем.

Под крупными и надежными криптовалютами я подразумеваю те, которые имеют за собой реальную ценность и будущее:

Есть конечно и множество других криптовалют, которые могут оказать большое влияние в будущем на рынок: 0x, Binance Coin, Cardano, EOS, Iota. Но пока что эти монеты являются лишь перспективными и нельзя сказать, что они точно будут популярны в будущем.

Смотрите также видео «история пузыря доткомов»:

Пузырь доткомов: что это такое и почему все говорят о повторении истории

Чем интересна эта история и почему спустя почти 20 лет аналитики находят в нашем времени сходства с тем кризисом?

Первые шаги в интернете

В первой половине девяностых наступил период активного развития интернета. У все большего количества пользователей начали появляться персональные компьютеры, а компании стали массово переключать свою деятельность на работу в интернете. Если у компании не было собственного сайта, это казалось несолидным.

Тогда же родились первые проекты, деятельность которых была полностью ориентирована на онлайн-сегмент. Например, интернет-аукцион eBay, книжный онлайн-магазин Amazon и поисковик Yahoo! (сейчас принадлежит Verizon).

Люди пребывали в эйфории от предвкушения возможностей, которые в ближайшем будущем даст им мир, объединенный единой сетью коммуникаций. К таким людям относились и инвесторы. Интернет-стартапы появлялись ежедневно. При этом индустрия оставалась молодой и четкого понимания, как управлять таким бизнесом, у большинства людей не было. В стартапы вкладывались гигантские деньги, а оценка еще вчера не существовавших компаний раздувалась.

Сами компании старались набрать инвестиций как можно быстрее и как можно больше. Но делалось это только для того, чтобы вложить средства в маркетинг, увеличить узнаваемость бренда, снова привлечь средства и вновь направить их на рекламу. Лозунгом того времени было выражение: расти быстро или исчезни.

По данным Investopedia, к 1999 году 39% венчурного капитала вливалось в интернет-компании.

Главной биржей для таких компаний стала технологическая площадка NASDAQ. Индекс NASDAQ рос небывалыми темпами: с 1000 пунктов в 1996 году показатель индикатора поднялся до 5048 к марту 2000-го.

Еще в 1996 году председатель совета управляющих ФРС США Алан Гриспен предостерег рынок, назвав бум «иррациональным оптимизмом».

Своеобразной кульминацией безудержных маркетинговых расходов стал январь 2000 года. Сразу 14 дотком-стартапов заказали тогда дорогую рекламу во время Супербоула — одного из важнейших спортивных событий года в США. А в марте индекс NASDAQ начал обваливаться.

Что предшествовало катастрофе

Перед обвалом рынка произошло несколько событий, которые ему способствовали.

Некоторые технологические компании, например Dell, понимая, что рынок находится на своем пике и при этом не имеет перспектив дальнейшего роста, начали распродавать собственные акции. Заметившие это инвесторы тоже стали избавляться от бумаг.

Объемы инвестиционного капитала к концу девяностых сократились: в девяностых ФРС поддерживала низкую процентную ставку, что способствовало появлению у инвесторов лишних денег, но в 2000 году ключевую ставку повысили.

И одна из главных причин: инвесторы начали понимать, что компании, в которые они вкладывали деньги, так и не научились приносить прибыль. Более того: такие компании вряд ли когда-нибудь смогут это сделать, так как не способны выработать устойчивую бизнес-модель. С другой стороны, некоторые предприниматели того времени даже не пытались укрепить бизнес своих проектов после IPO и попросту прожигали деньги.

Здесь хорошим примером служит история основателя доткома TheGlobe.com Стефана Патернота. После баснословного IPO своей компании в 1998 году Патернот, веселясь в ночном клубе, сказал журналистам: «У меня есть девушка. У меня есть деньги. Теперь я готов жить отвратительной, фривольной жизнью». Обвал 2000 года уничтожил TheGlobe.com.

Но даже без таких трат новые компании ставили перед собой нереализуемые цели. Исследование банка HSBC показало, что космическая оценка стоимости интернет-компаний того времени могла быть адекватна только в том случае, если бы эти стартапы в течение пяти лет наращивали выручку на 80% ежегодно.

Что было после пузыря

Когда пузырь лопнул, еще недавно бывшие перспективными проекты остались без средств к существованию. Деньги испарились из сектора, огромные потери понесли даже те фирмы, бизнес которых строился не просто на количестве кликов и громкой рекламе. Например, акции телекоммуникационной компании Cisco упали на 86%, акции Amazon обвалились на 93%.

К октябрю индекс NASDAQ рухнул более чем на 70% с тех позиций, на которых пребывал в марте. Директоров некоторых доткомов обвинили в мошенничестве и обмане инвесторов. Банкам Citi Group и Merrill Lynch пришлось платить штрафы обманутым инвесторам.

Мир снова в пузыре? Или все же нет?

Выход на биржу Uber и Lyft многим напомнил о временах доткомов — эти две компании тоже выходили на IPO с большими планами и еще большими убытками. Несмотря на это, банки оценивали их в десятки миллиардов.

По мнению профессора Бизнес-школы при Университете Уорика Джона Колли, инвесторы вновь верят в миф. На этот раз игроки убеждены, что раз есть такие истории успеха, как Google, Amazon и Facebook, то у большинства технологических стартапов в конечном итоге получится со временем найти достаточную для прибыли нишу. Такие инвесторы готовы вкладывать деньги, не требуя дохода через год или два, но рассчитывая на него в долгосрочной перспективе.

В 2018 году в своем обзоре для CNBC аналитик Кейт Райт из Бизнес-школы при Университете Вилланова писала, что инвестору следует несколько раз подумать, прежде чем вкладывать деньги в IPO компании-единорога. «Мы официально находится в пузыре, который больше того, что был в 2000 году», — заявила Райт.

Однако, как отмечает эксперт по IPO и профессор Университета Флориды Джей Риттер, есть существенные отличия. Многие сегодняшние убыточные компании могли бы стать прибыльными, если бы сократили штат и исключили расходы на исследования.

Тот же Lyft без таких расходов показал бы чистую прибыль по итогам 2018 года. Проблема в том, что без подобных исследований и маркетинга Lyft может попрощаться с идеей продвинуться в развитии технологий беспилотных машин и высокими амбициями.

Кроме того, изменился сам рынок интернета, указал банкир и инвестор Кэрол Рот. В распоряжении нынешних технологических компаний гораздо более развитая инфраструктура и подготовленный к новому продукту потребитель. По мнению Рот, даже обанкротившиеся в начале двухтысячных компании могли бы преуспеть, если бы выходили на рынок сегодня: «В некотором смысле они стали жертвами времени, в котором оказались».

Рынок криптовалют — это пузырь? История «доткомов».

Для начала я хочу поведать вам историю про “пузырь доткомов”, который хорошо раздулся к началу 2000х, а потом также весело и с песней лопнул.

Бамбануло тогда так, что у многих до сих пор аллергия к высокотехнологичным компаниям. При упоминании слов интернет и инвестиция в одном предложении, им мерещатся отголоски прошлого и еще долго во снах их преследуют призраки трейдеров-неудачников из начала нулевых. И по ночам они просыпаются с криками:

Но вернемся к нашим баранам.

Так вот, с развитием технологий в конце 90х, на рынке все чаще стали появляться компании, так или иначе связанные с инетом. Акции этих компаний начали расти. Эксперты начали говорить о новой экономике, и бла-бла-бла.

Эту фишку прочухали ушлые ребята и новые классные высокотехнологичные интернет-компании начали появляться как на дрожжах. Со временем, трейдеры и инвесторы уже даже не вникали чем занимается та или иная компания, какой у нее бэкграунд и т.д.

Естественно, это преувеличение. Далеко не у всех компаний была эта приставка(точнее к 2000 году ее не было у большинства), да и x1000 никто там не делал. Это же фондовый рынок. Комон! Какие x1000?

И тем не менее, каждый хедж-фонд инвестировал деньги(в том числе и из пенсионных фондов) пожарных, учителей и всех тех у кого были накопления, в этот чудо-рынок.

Все хотели зачерпнуть немного водички из такого пиздатого родникового источника.

И все было зашибись! Все получали прибыль. Все росло. Но все когда-нибудь заканчивается.

Ведь это был не родниковый источник. Это был чан с фикалиями.

Со временем этот рынок заполонили компании у которых офис был в сарае, а оценивалась эта компания в 5–10 млрд. зеленых.

Эти компании нафиг никому были не нужны, у них не было своего продукта и они ничего не зарабатывали.

Вам это ничего не напоминает?

Просто замените “интернет”, на “блокчейн”.

Согласитесь определенные параллели провести можно. Сегодня на рынке крипты, уже дофига и больше монет у которых нет никакого будущего. У них нет и не будет продукта, а их инновационная технология на блокчейне(читать с пафосом) нафиг никому в реальности не нужна.

Ну ок, альты никому не нужны и применить их никак, но биток то реально используется для транзакций! К нему есть доверие!

Как только рынок альтов начнет рушиться он неизбежно потянет за собой и крупные монеты. Кстати демонстрацию как все это будет, мы уже видели (в лайтовой версии) летом 2017 года, когда надулся первый мелкий пузырик на рынке ICO.

С чего все началось. Летом стали появляться первые публикации о том, что рынок ICO наводнили мошенники, которые собирают баблишко и сваливают в закат, а монеты, которые недавно прошли через ICO и сегодня торгуются на рынке — пустышки не имеющие под собой никакого фундамента и реального продукта.

Естественно, народ начал валить из этих монет, а создатели(особенно откровенного непотребства) начали сливать эфир, который они получили за свои щиткоины и выходить в фиат.

Результат: эфир пикировал с 410 баксов до 130. И это был лишь небольшой локальный пузырик на эфире. Когда же раздуется весь рынок, обвал будет мощный. И надолго.

А все дело в доверии, если летом 2017 года, свои бабки потеряли 2,5 человека из общей массы — ну и фиг с ними. Бывает. Рынок их даже не заметил.

Большинство людей, которые влили свои кровные в рынок крипты за последние несколько месяцев, скорее всего даже и не знают о том, что творилось летом. Да и фигли, с сегодняшней колокольни — это какой-то пшик. Ну а что вы хотели?

Капитализация рынка была тогда всего 70 млрд! И биток упал с 2200 аж до 1600 баксов. Ха-ха-ха! Но на самом деле я очень хорошо помню это время. Это была настоящая паника. Кто-то даже предрекал окончательный крах самой идее ICO.

Но как я уже сказал, количество опрокинутых людей было настолько мало, что они просто растворились в общей массе навоявленных инвесторов и трейдунов.

Когда же рынок раздуется и туда придут дяди и тети с большими деньгами, хедж-фонды, а с ними и домохозяйки, слесаря, врачи и будут затронуты большие слои населения, то мы увидим рынок в 10–15(а может и больше) триллионов баксов.

Рынок на котором большинство активов — это пустышки без реального продукта, без реального применения. Как вы думаете как скоро появятся вопросы к компаниям, которые провели ICO?

Как скоро люди начнут их спрашивать: “Ну и где ваш суперинновационныйпродукт?”. А я знаю когда.

Нужно внимательно прочесть White Paper всех этих щиткоинов. У большинства из них ключевые даты 2019–2021 годы. Именно тогда, по идее, они должны внедрять свои продукты в реальный сектор. Не выпускать косячные бета-версии чего бы то ни было, а показать готовый, функционирующий продукт. Естественно такие ребята будут.

Но большинство — обделается.

И здесь мы плавно возвращаемся к “пузырю доткомов”. Были ли среди всего этого псевдовысокотехнологичного сброда нормальные компании? Конечно. Но хреновых компаний было в разы больше.

И когда инвесторы поняли, что какие-то редиски взяли их кровные, и вместо того чтобы пустить их на развитие бизнеса, пустили их на женщин и удовольствия, они задали резонный вопрос:

Какого. Где наши бабки? А ну-ка возвращайте баблишко!

Вот только баблишко уже было потрачено. И началась волна банкротств. И что-же начали делать остальные игроки? Да сливать все что у них было.

В результате, индекс Nasdaq упал почти в 5 раз, а рынок потерял 5 трлн. И восстанавливался очень долго. Так что, да, друзья! Нынешний рынок крипты — это однозначный пузырь. Но надулся ли он?

Я думаю, что нет. Скорее только начал надуваться. Сюда еще не пришли фонды со своими закромами. Производных инструментов тоже особо не наблюдаем, только фьючи на биток. Да даже индексов рынка крипты еще не придумали и не юзают. А большинство стран до сих пор не ввели крипту в нормативно-правовое поле.

О надувшемся пузыре можно будет говорить тогда, когда мы получим регулировку крипты во всех более или менее развитых странах. Когда на рынок придут серьезные люди с серьезными деньгами. Когда капитализация рынка вырастет хотя-бы до 10–15 трлн. И наконец, когда мы увидим полноценный рынок производных инструментов. Фьючи на валюты, опционы, опционы на фьючи, фьючи на индексы, фьючи на фьючи… ну вы поняли.

А пока что, расслабьте булки. У вас есть пара лет, чтобы неплохо заработать.

Лига Криптовалют

1.1K поста 7.3K подписчик

Правила сообщества

— Не используйте реферальные ссылки при обсуждении сторонних ресурсов.

А эти инвесты в ICO? принесли какие-то жалкие 400% дохода ( Я то хотел 1000%!

Если бы капитализация крипты выросла до 10 трлн, я был бы тааааак счааастлив.

Так всё, пузырь лопнул, весь рынок красный и в дикой яме

Насколько же автор был прав.

Про крах доткомов уже слышали сто раз. Жалко что многие эксперты сравнивают только с тем что уже было «МММ», доткомы, а не пытаются реально разобраться.

Ты бы лигу хоть чуть-чуть листал перед постом.

Вы лохи дурные! Майнинг — это пустышка, фуфло! Вы все прогорите! Вы даёте заработать производителям видеокарт, посредникам-продавцам и энергогенерирующим компаниям! Лошьё, мля! Тьху!

Как я уже комментил ранее, фонды не придут на рынок без нормальных производных, а широкие массы не могут ломануться в крипту из-за высокого порога вхождения. Этому рынку очень трудно раздуться в нынешних условиях, и до 2020 вряд ли что-то поменяется.

Ответ на пост «Провал NVIDIA: процессоры для майнинга оказались не востребованы»

Нвидиа нашла способ слить бракованные камни, да еще и навариться на этом.

Посмотрите внимательно на характеристики этих карт. CMP 70HX похожа на 3080, но вот только ее процессор по количеству ядер урезан до уровня 3060. И нет в нем функций RTX и некоторых шейдерных и тензорных блоков.

Зато жадные барыги продают эти карты дороже игровых, пусть и LHR.

Вот только сегодня 3060Ti LHR за 90 тыр давит 45 мегахэшей на эфире, а CMP 70HX дает 80, но стоит (стоила 3 недели назад 150 тыр), а сегодня за нее хотят 170 с ожиданием в 2 месяца.

Вывод: на каждый рубль вложений они дают одинаковое примерно количество крипты, вот только 3060ти можно купить в ДНС или ситилинке с гарантией в 3 года, а по прошествии 3 лет еще и продать.

Какова вероятность, что бракованный и урезанный процессор на картах CMP отходит хотя бы 3 года? А гарантия 3 месяца с момента отгрузки в Китае, при доставке в 2 месяца?

Да нахрена они нужны за такие деньги?!

На самом деле, отгружают видеокарты с заводов по рекомендованной цене. И входящая цена на том же хабе ДНС в Владивостоке соизмерима с рекомендованной ценой на сайте.

А теперь делайте выводы, благодаря кому карты подорожали.

Биткойн как имущество должника. Судебная практика

Решением Арбитражного суда города Москвы гражданин-должник признан несостоятельным (банкротом), в отношении него открыта процедура реализации имущества гражданина, утвержден финансовый управляющий.

У несостоятельного лица есть кошелек с биткойнами. Конкурсный управляющий добивался включения BTC в конкурсную массу должника. Суд первой инстанции в этом отказал. Отказ обжалован в апелляционной инстанции.

Финансовый управляющий требует включить содержимое кошелька в конкурсную массу, обязать передать пароль от кошелька.

Должник обладает доступом к криптокошельку, находящемуся по адресу blосксhаin[.]infо с веб-страницей, открывающейся в результате совершения определенных действий и содержащей информацию «Тotal Ваlanсе / 0,19877321 ВТС RUB 125 014».

Факт, что должник обладает доступом к криптокошельку, подтверждается протоколом осмотра веб-страниц, удостоверенным нотариусом по заявлению представителя должника, а также пояснениями представителя должника о принадлежности содержимого указанного криптокошелька именно должнику.

По мнению должника, криптовалюта не является объектом гражданских прав (имуществом) и поэтому не подлежит включению в конкурсную массу. Суд первой инстанции эти доводы поддержал.

Позиция суда апелляционной инстанции:

В силу диспозитивности норм гражданского права в ГК отсутствует закрытый перечень объектов гражданских прав.

Поскольку гражданское законодательство не содержит понятия «иное имущество», упомянутое в статье 128 ГК РФ, с учетом современных экономических реалий и уровня развития информационных технологий допустимо максимально широкое его толкование.

Согласно ст. 6 ГК РФ при невозможности использования аналогии закона права и обязанности сторон определяются исходя из общих начал и смысла гражданского законодательства (аналогия

права) и требований добросовестности, разумности и справедливости.

Доводы о невозможности применения к криптовалютам по аналогии норм, регулирующих сходные отношения, противоречат положениям ст. 6 ГК РФ, согласно которым при невозможности использования аналогии закона права и обязанности сторон определяются исходя из общих начал и смысла гражданского законодательства (аналогия права) и требований добросовестности, разумности и справедливости.

По мнению суда апелляционной инстанции, криптовалюта не может быть расценена применительно к ст. 128 ГК РФ иначе как иное имущество.

По правилам ст. 24 ГК РФ гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом.

Любое имущество должника, имеющее экономическую ценность для кредиторов (включая криптовалюту), не может быть произвольно исключено из конкурсной массы без прямо предусмотренных законом оснований.

Арбитражный управляющий принимает меры и несет ответственность за формирование конкурсной массы, за счет которой будут удовлетворяться требования кредиторов.

В итоге суд апелляционной инстанции обязал должника передать финансовому управляющему доступ к криптокошельку (передать пароль) для пополнения конкурсной массы.

Провал NVIDIA: процессоры для майнинга оказались не востребованы

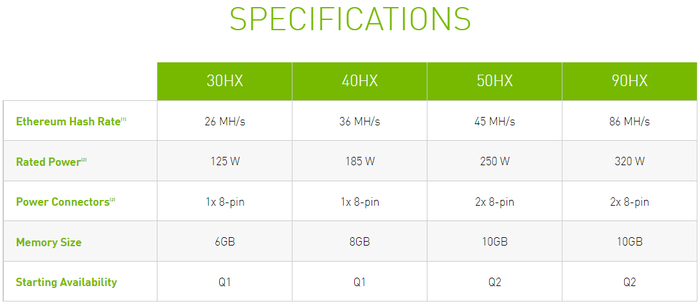

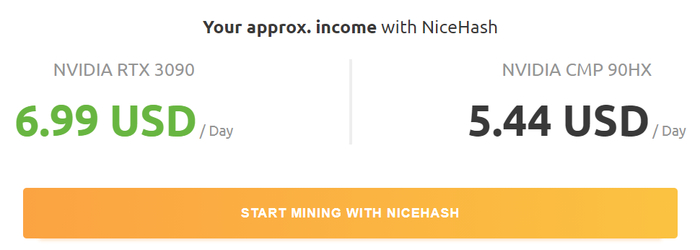

Жалобы геймеров на высокую стоимость видеокарт были услышаны – NVIDIA сначала попыталась ограничить вычислительную мощность устройств при нахождении хэш-функции, а потом выпустила специализированные устройства для майнинга (CMP). Однако фокус не удался – продажи CMP (crypto-mining processor) провалились.

CMP должны были заменить видеокарты ряда RTX 30, которые по эффективности майнинга Ethereum и срокам окупаемости оказались вне конкуренции. Так, на момент выхода осенью прошлого года топовая RTX 3090 отбивала свою стоимость уже через 4 месяца, а взлетевший в стоимости Ethereum еще сильнее подогревал инвестиционный интерес к видеокартам.

Источник изображения: криптовалютная биржа StormGain

Программное ограничение вычислительной мощности не сработало, так как криптодобытчики научились его обходить. Тогда в начале 2021 года NVIDIA выпустила CMP. Эти устройства представляют собой усеченную версию видеокарт с отсутствующим видеовыходом. Поскольку использование одних и тех же процессоров не решало проблему с дефицитом чипов, а майнеры не клюнули на небольшую скидку в обмен на потерю универсальности, продажи провалились.

Что еще хуже, CMP оказались менее эффективны. При одинаковом энергопотреблении топовая 90HX демонстрирует мощность в 86 Mh/s, тогда как RTX 3090 – 121 Mh/s. CMP дешевле RTX на 30%, однако срок окупаемости у них на одном уровне – около полутора лет. Это значит, что с ростом сложности CMP раньше уйдет на пенсию, тогда как RTX еще будет приносить прибыль. К тому же в любой момент видеокарту можно начать использовать по прямому назначению.

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)

Почему тем, кому за 40, сложно войти в крипту

Криптодебилы

З.Ы

Да, кто-то покупал эти монетки по 2800 баксов за штуку, уже зная, что их невозможно продать.

Казахстан шокирован ростом спроса на электроэнергию

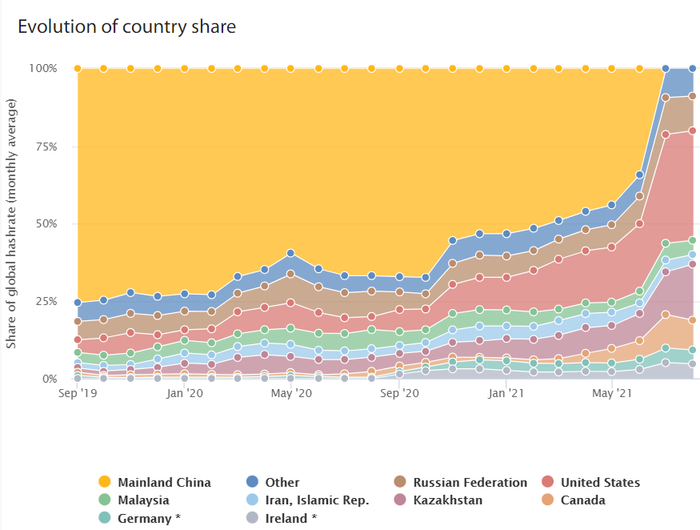

Запрет проведения финансовых операций с криптовалютой и добычи монет привели к миграции майнеров из Китая. Часть из них осела в России и Иране, но большинство переехало в богатый электроэнергией Казахстан. Эта страна является чистым экспортером электроэнергии: в 2017 году сгенерированный избыток составил 4,5 ТВт*ч. Близость к Китаю и избыточные мощности позволили Казахстану с воодушевлением принять китайских майнеров, однако нагрузка на электросети оказалась выше самых смелых прогнозов.

Так, один из ведущих производителей асиков – Bitmain – построил в Казахстане гигаферму, разместив 50 тыс. Antminer S19 Pro. Каждая установка обладает мощностью в 110 терахэш/сек и потребляет 3,3 кВт/час, а совокупная мощность составляет 180 МВт.

Наплыв китайских майнеров поднял Казахстан с четвертой на вторую строчку в общемировом рейтинге хешрейта.

50 крупнейших майнинг-ферм Казахстана оказывают нагрузку на сети в 693 МВт, а избыточный рост потребления (неучтенный), который приписывают незарегистрированным майнинг-установкам, составляет 1050 МВт. В результате за первые девять месяцев 2021 года потребление электроэнергии в стране подскочило на 7,4%, а правительство задумалось о постройке новых электростанций.

Министр энергетики Магзум Мирзагалиев заявил, что стране необходимо в ближайшие 4-5 лет построить дополнительные электростанции суммарной мощностью в 3000 МВт для покрытия растущего спроса. А для сохранения стабильности системы, уже сейчас требуется ввести лимит для новых потребителей в 100 МВт.

Источник изображения: криптовалютная биржа StormGain

Цена Bitcoin уже обновила максимум, а сложность вычислений все еще ниже, чем в мае. Это обусловливает повышенный доход майнеров и высокий спрос на электроэнергию. Те страны, которые смогут его удовлетворить, получат дополнительные поступления в казну. В 2022 году для майнеров в Казахстане начнет действовать дополнительный налог в 1 тенге за 1 кВт*ч. По предварительным оценкам, годовая прибавка составит 5 млрд тенге или 832 млн руб.

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)

Сисадмин-мусорщик

Был у нас на работе маленький нелюдимый сисадмин. Рабочие вопросы решал медленно, ни с кем толком не общался. Коллектив был к нему настроен нейтрально, особенных проблем он не создавал, хотя были подозрения, что он иногда в офисе остается на ночь. Одна его особенность (суперспособность) вызывала одновременно и восторг и отвращение. Он с молниеносной скоростью умел загромождать пространство офиса всевозможным шлаком. В старом офисе он расположился на 60 м.кв. и несмотря на обилие спец мебели наскладировал в нем вещи до такой степени, что осталась узенькая дорожка к его столу. Это были платы, шлейфы, обрывки проводов, корпуса от системников, упаковки от обедов и шкурки от апельсинов, что-то в коробках и что-то без коробок – короче, кладбище старых компьютеров. Причем имуществом компании эти запчасти не являлись. После переезда в новый офис, новый директор в ультимативной форме попросил перевезти только самое важное, чтобы не создавать на новом месте такой же бардак. И бардак был создан за месяц, быстро покинув пределы обитания сисадмина. Проник в коридор, а затем и в офисную кухню. Мы по-тихому спрашивали у эйчар, кто за ним стоит, что ему все это прощается? Сказали, что он в компании уже 5 лет и всегда таким был, каждую неделю ему говорят, что пора навести порядок и он говорит – ок. В итоге чуда не случилось и его все-таки уволили, скарб свой он вывозил несколько недель. А потом на корпоративе подвыпившая эйчар рассказала про майнинг на офисных компах, что видимо кто-то был в доле из старого руководства, потому что сисадмин майнил все 5 лет работы в компании, пока фирма оплачивала баснословные счета за электричество. Так была разгадана загадка, почему его держали на работе. А вот барахольщиком он был по велению души.

Криптопроект против Банка России. Судебная практика

Судебная практика по оспариванию внесения в «черный список» создателей цифровой валюты PRIZM. Решение АС г. Москвы от 07.10.2021.

Банк России с помощью системы мониторинга и по обращениям граждан выявляет проекты с признаками нелегальной деятельности (пирамиды) и раскрывает список таких компаний на официальном сайте, принимает меры по блокировке сайтов, взаимодействует с правоохранительными органами. При этом само по себе нахождение в списке не влечет для организации каких-либо правовых последствий.

В деятельности PRIZM установлены такие признаки пирамиды: широкая реклама в интернете с обещанием высокой доходности, значительно превышающей рыночный уровень; организация бизнеса на принципах сетевого маркетинга MLM, отсутствие точного определения деятельности проекта, наличие взносов для последующего участия в деятельности проекта, неспособность проекта подтвердить свою деятельность, анонимность.

Деятельность проекта осуществлялась с использованием программы для ЭВМ «PRIZM». В соответствии со свидетельством о гос. регистрации, правообладателем программы является региональное общественное движение в поддержку социально-экономических программ «Изменим мир вместе «CWT» (РОД CWT), руководитель которого также является создателем идеологии PRIZM.

На сайте РОД CWT размещались материалы о PRIZM и ссылки на загрузку ПО, что подтверждает причастность к деятельности пирамиды.

21.02.2021 РОД «CWT» внесено в список компаний с выявленными признаками нелегальной деятельности на финансовом рынке с пометкой «признаки финансовой пирамиды».

В своем заявлении РОД CWT ссылается на полное отсутствие у него деятельности, в связи с чем непонятно, каким образом нахождение информации в списке может нарушать права заявителя.

Доводы РОД CWT об отсутствии у него расчетных счетов, нулевых налоговых декларациях не опровергают вывод об осуществлении деятельности, имеющей признаки пирамиды.

Отсутствие у компании сумм финансовых операций, связанных с уплатой налогов и сборов, а также связанных с выплатой заработной платы сотрудникам, является самостоятельным признаком участия в деятельности пирамиды.

Изложенное в совокупности с позицией банка свидетельствует о правомерности действий по включению в список сведений о заявителе.

Суд приходит к выводу, что оспариваемое решение Банка России вынесено законно и обоснованно, не нарушает прав и законных интересов заявителя.

07.10.2021 судом вынесено решение об отказе в удовлетворении заявленных требований.

Дело А40-131379/2021 (карточка на сайте суда).

Подготовлено Clawed Project (telegram) Данная публикация содержит сокращение официального документа, который рекомендуется специалистам к изучению в оригинале.