Дью дилидженс что включает

Технология проведения Due Diligence

Термину Due Diligence (Дью Дилидженс) редко уделяется должное внимание в деловых изданиях. Тем не менее, это понятие часто применяется в деловых кругах, иногда без точного понимания его смысла. Существует несколько толкований этого термина: «должная старательность», «тщательное наблюдение», «проверка должной добросовестности», «всестороннее исследование достоверности предоставляемой информации», «всестороннее исследование деятельности компании, ее финансового состояния и положения на рынке».

« Дью Дилидженс », — должная проверка — чаще всего применяется в работе западных инвестиционных банков и обозначает набор действий, призванных обеспечить проекту минимальную защиту от неожиданностей. Ясно, что речь в них идет об оценке предприятий или иных клиентов с точки зрения интересов банков.

Подобные принципы распространились по всему миру, в т.ч. в России, хотя до сих пор подход к проверке клиентов не оформлен стандартами, во многом зависит от страны, где работает банк, и остается внутренним делом самого банка.

Цель и этапы Due Diligence

На сегодняшний день Due Diligence перестал быть практикой, свойственной только банковскому сектору. Теперь эта процедура, как правило, означает проведение всестороннего анализа деятельности предприятия с точки зрения финансовых аналитиков, аудиторов и юристов, с последующей подготовкой для заказчика подробного отчета о состоянии предприятия.

С развитием рынка занятие бизнесом становится делом интересным, но и более рискованным. Привлекательная на первый взгляд покупка бизнеса может на деле привести к отрицательному эффекту. Уже купив компанию, можно потерять часть активов из-за того, что в свое время они были неправильно оформлены юридически, столкнуться с проблемами налоговых обязательств и пр. Самым надежным способом минимизации рисков при крупных сделках инвестиционного характера на сегодняшний день является процедура Due Diligence. Деловые круги постоянно сталкиваются с необходимостью получения реальной информации об имеющихся и будущих партнерах, их финансовом состоянии, кредитоспособности, надежности и других проблемах.

Основаниями для проведения Due Diligence могут быть:

Продолжительность Due Diligence занимает от нескольких недель до года в зависимости от структуры и размера бизнеса.

Цель Due Diligence — избежать или максимально снизить предпринимательские риски, связанные с различными обстоятельствами:

Кто может быть заказчиком Due Diligence? Теперь это уже не только коммерческий банк, но и инвестор, принимающий окончательное решение о возможности инвестирования, или поглощающая компания, оценивающая риски сделки и стоимость поглощения. Компания также сама может заказать Due Diligence в преддверии привлечения инвестиций.

Due Diligence набирает обороты и в России, чему способствует, в первую очередь, выход наших предприятий на международные рынки капитала, а также усиливающиеся требования инвесторов к раскрытию информации об объекте финансирования. По оценкам экспертов, уже в ближайшие 5–10 лет процедура Due Diligence станет в России столь же распространенной, как и в развитых странах Запада.

Процедура проведения Due Diligence

Специалисты оценивают выгоды и обязательства предполагаемой сделки путем анализа всех аспектов прошлого, настоящего и прогнозируемого будущего приобретаемого бизнеса и выявляют любые возможные риски.

Анализ основывается на внутренней информации, нормативных актах, данных, предоставленных конкурентами и партнерами. В ходе этой работы необходимо:

Схематично суть процесса Due Diligencе изображен на рисунке.

Due Diligence является комплексным анализом всей совокупности отношений внутри компании и ее взаимодействия со средой, в которой она осуществляет свою деятельность. Условно это исследование можно разделить на несколько блоков, которые отличаются друг от друга как по целям, так и по методам проведения. Однако все эти блоки крайне необходимы для всестороннего исследования деятельности и финансового состояния компании.

Разумеется, не обязательно проводить проверку в полном объеме. C учетом цели проверки определяется ее необходимый и достаточный уровень. Процесс Due Diligence является крайне важным этапом подготовки к сделке. Негативные последствия, с которыми приходится сталкиваться компаниям при отсутствии подобной процедуры, нередко оказываются гораздо более существенными, чем затраты ресурсов на ее проведение.

Операционный Due Diligence

Общий операционный или организационно-управленческий Due Diligence — специальное исследование системы управления предприятием в целом и/или его отдельных подсистем для оценки качества управления,наличия рисков, эффективности производства резервов, потенциала развития. Он включает в себя проверку наличия и качества следующих систем управления: стратегией, оперативной деятельностью и производством, качеством, персоналом, внешними связями, закупками, сбытом, а также изучение качества администрирования, системы безопасности.

Рассмотрим подробнее задачи Due Diligence (или диагностики) по отдельным ее блокам.

Общая информация о компании

Стратегия компании

Структура управления компанией

Бизнес-процессы

Перечень бизнес-процессов, которые необходимо проанализировать в ходе Due Diligence, может меняться в зависимости от целей анализа. Как правило, анализируются следующие бизнес-процессы:

В результате проведения операционного Due Diligence компания получает:

Необходимо отметить, что с точки зрения потенциального инвестора или кредитора наличие выполнимого плана преобразований является позитивным аргументом при принятии решения.

Дью Дилидженс или что забывают сделать многие предприниматели

Вы в блоге Сальдо Фаворит — мы разбираем налоговые решения и методы взаимодействия с ФНС. Здесь мы рассказываем про наш опыт, делимся новостями и разбираем проблемы, которые часто возникают при работе с налогами.

Due Diligence или сокращенно DueD, с английского языка переводится как «должное усердие». Термин означает осмотрительность инвестора. Дью Дилидженс – это анализ компании, который проводят перед принятием решения о вложении средств в организацию или при слиянии нескольких фирм. Но, почему-то многие предприниматели не уделяют процедуре должного внимания.

Дью Дилидженс необходим всем, кто собирается вложить свои деньги в какой-то бизнес, прямым или косвенным методом. Не важно, хотите вы стать соучредителем компании или собираетесь купить акции общества на фондовой бирже, вам в любом случае нужно оценить риски. Due Diligence включает в себя разностороннее исследование фирмы и комплексную оценку ее рыночного положения.

Заказав DueD, вы сможете:

В рамках проверки оценивают налоговые, финансовые и юридические риски. В целом Due Diligence занимает от 1 недели до 3 месяцев, в зависимости от масштабов деятельности компании и целей анализа.

Проверка предприятия состоит из нескольких этапов. Сначала определите, что вы хотите: приобрести фирму полностью или вложить деньги через покупку ценных бумаг. Затем выберите организацию-исполнителя. Совместно со специалистами определите тип Due Diligence, срок проверки и объем интересующих вас данных.

Финансовый Due Diligence позволяет подтвердить достоверность бухгалтерской отчетности фирмы и оценить коммерческие перспективы развития. В ходе проверки анализируются доходы и расходы, обязательства и активы предприятия. Также проверяется качество учета и актуальность сведений в балансе. Финансовый DueD позволяет установить реальную рыночную стоимость бизнеса.

Юридический Due Diligence проводят, чтобы избежать рисков, связанных со сделкой. В ходе проверки выявляют возможные финансовые и репутационные риски. Анализ позволяет ответить на вопрос, есть ли смысл вкладывать деньги в данный проект в целом.

Налоговый Due Diligence позволяет оценить налоговую нагрузку и рассчитать инвестиционную привлекательность сделки в целом. Налогообложение может сделать бизнес убыточным или мало доходным. Поэтому вы должны понимать, что компания платит по факту сегодня, что она будет платить государству в дальнейшем, и как снизить это бремя.

После проведения комплексной проверки вы получите отчет. В нем будет описано положение компании по каждому направлению и даны практические рекомендации по ведению бизнеса.

«Предупрежден, значит вооружен!» или почему бизнесу нужна услуга Due Diligence

Содержание данной статьи проверено и подтверждено:

Хомякова Елена Сергеевна

Предпринимательская деятельность по своей природе является высокорисковой. Но было бы странно, если бизнесмены не стремились бы предупреждать и минимизировать риски, особенно, когда речь идет о крупном вложении или сделке. В деловой практике это называется проявлением «должной осмотрительности» или Due Diligence.

В этой статье рассмотрим, что такое due deal, в чем заключается данная процедура, какие преимущества она дает бизнесу и в каких ситуациях целесообразно обращаться к Due Diligence.

Due Diligence: что это такое?

Впервые юридический термин Дью Дилидженс (Due Diligence) был использован в американском законе о ценных бумагах в 1933 году. В нем говорилось, что брокеры могут использовать due dill, когда их обвиняют в неполном раскрытии информации о ценной бумаге: до тех пор, пока они используют процедуру Дью Дилидженс в отношении компании, акции которой они реализуют, они не несут перед инвесторами ответственность за непредставление этих данных.

Затем DueD стали использовать банки для сбора информации о своих клиентах. Начало этому положили кредитные организации Швейцарии.

С течением времени процедура стала активно использоваться и в бизнес-процессах для полного аудита деятельности компаний с правовой, финансовой, организационной и др. сторон. В этом ключе и трактуется на сегодняшний день термин Due Diligence:

Должная осмотрительность

Должная осмотрительность — это проявление осторожности, которую обычно ожидают от разумного бизнеса (или физлица) перед заключением крупной сделки. Она включает в себя сбор самой разной информации, чтобы можно было сформировать объективное представление о выбранном объекте инвестирования. Проведение Дью Дилидженс способствует принятию обоснованных решений за счет полученных сведений.

В России среди участников гражданского оборота востребованность Дью Дил растет с каждым годом. Инвесторы заботятся о получении надежных и полных данных о партнерах и инвестиционных рисках при заключении сделок. По прогнозам аналитиков, в течение 5–10 ближайших лет Due Diligence станет в России такой же востребованной, как среди бизнесменов западных стран.

Однако необходимо отметить, что нормативного акта, содержащего определение и регламентирующего эту процедуру, в нашей стране по-прежнему нет. Объем и направления исследования зависят только от задач инициатора процедуры.

Виды DueD

Как было отмечено, Due Diligence — это всесторонняя проверка компании или иного объекта инвестирования. Для проведения процедуры привлекается целая команда экспертов, состоящая из:

Дью дил может включать в себя различные направления исследования, которые зависят от целей, поставленных инициатором процедуры. Давайте рассмотрим основные виды Дью Дилидженс.

Налоговый аудит

Налоговый Due Diligence направлен на проверку действительного положения компании в сфере исполнения обязанностей налогоплательщика. В рамках аудита специалисты смотрят на:

По результатам налогового Дью Дилидженс формируется заключение, в котором говорится о рисках в сфере налогообложения и о том, как их минимизировать или устранить. Обычно такой аудит охватывает период три года, потому что срок давности взыскания неуплаченных налогов составляет такое же количество времени.

Управленческий (операционный) Due Diligence

Due Diligence management company представляет собой проверку компании в организационном плане. Проверяющий:

Юридический Дью Дилидженс

Правовой аудит фирмы (Legal Due Diligence) направлен на выявление ее прав, обязательств и юридических рисков. Специалист в сфере права:

Финансовый Дью Дилидженс

Аудит due diligence в сфере финансов (Financial Due Diligence) направлен на оценку эффективности экономической деятельности компании и ее платежеспособность. Эксперт проверяет компанию по различным показателям в совокупности:

На основании полученной информации оценивается стоимость фирмы, перспективы ее развития и доходности, обозначается риск банкротства.

Маркетинговый DueD

Дью Диллинджер в сфере маркетинга позволяет оценить конкурентоспособность объекта инвестирования: положение бренда и его продукции на рынке, перспективы развития или риски потери лояльности потребителя и покупательского спроса.

Технический Due Diligence

Данный вид проверки может пониматься в двух смыслах.

Дополнительная информация.

Юридический аудит сайта — проверка интернет-ресурса на соответствие требованиям закона. В частности, нет ли нарушений прав третьих лиц на интеллектуальную собственность, а также законодательства о рекламе, разработана ли политика работы с персональными данными и др.

Когда и зачем проводят Due Diligence

Дью Дилидженс необходим любому предпринимателю, который намерен вложить свои средства в другой бизнес прямо или косвенно:

Такая предпокупочная мера помогает минимизировать риски от приобретения неликвидного актива и заблаговременно узнать о проблемах, снизить стоимость такого актива или отказаться от покупки. В частности, потенциальный инвестор узнает о:

Также к проведению Due Diligence обращаются и сами собственники отчуждаемого бизнеса, чтобы сформировать реальное и достойное коммерческое предложение по продаже актива для потенциальных инвесторов.

Порядок проведения Дью Дилидженс

Дью Дилидженс может проводится внутренними специалистами компании или путем привлечения экспертов со стороны. Второй вариант является предпочтительным, потому что в штате фирмы редко есть специалисты, которые могут изучить «картину в целом».

Дополнительная информация.

Обычно внутренний аудит проводится для менее серьезных сделок компании по одному или нескольким направлениям. Например, компания в силах самостоятельно провести неглубокий юридический аудит.

В экспертную группу RTM Group входят опытные юристы, экономисты, ИТ-специалисты и цифровые криминалисты. В этом разделе мы расскажем:

Основные источники исследования

В зависимости от задачи, которую поставил заказчик, специалисты RTM Group проводят проверку по следующим направлениям.

Документы

Менеджмент компании

Другое

Этапы правового аудита

Количество этапов Due Diligence и то, как проводится процедура, будет зависеть от вида заказанной проверки. К примеру, если вы обращаетесь за комплексной проверкой (включает в себя юридический Дью Дилидженс, финансовый и др. виды), то эксперты:

Результат проведения процедуры Due Diligence

Итогом оказания услуги Дью Дилидженс фирмы или иного объекта инвестирования является письменное правовое заключение, отчет или аналитическая справка. В этом документе будет содержаться:

Примеры частых нарушений, которые встречаются экспертам RTM Group:

Дью Дилидженс в компаниях ИТ-сферы: особенности, на что обратить внимание при проведении, риски

В 2021 году услуга DueD особенно востребована в компаниях IT-сферы. При проверке в таких организациях необходимо уделять внимание не только традиционным источникам и направлениям проверки, но и ИТ-процессам, активам и аспектам информационной безопасности:

К примеру, при аудите IT-активов может выясниться, что в компании нет механизмов резервного копирования, используется устаревшее ПО или оборудование — это прямая угроза информационной безопасности. Или, например, в компании используется лицензионные программы, но отсутствует необходимое количество лицензий — существует реальная угроза получения иска о нарушении интеллектуальных прав.

Услуга DueD от RTM Group

В рамках данного материала мы разобрались, что представляет собой процедура Дью Дилидженс в России: из чего состоит, каковы ее цели, кто ее проводит и кому она будет полезной. В частности, мы выяснили, что услуга Due Diligence поможет предупредить и минимизировать риски при покупке крупного актива — чужого бизнеса, недвижимости и др.

Разумеется, эффективность Due Diligence Procedure будет зависеть, прежде всего, от уровня компетенции команды экспертов, которые проводят аудит. И здесь мы без лишней скромности можем рекомендовать наших специалистов!

Due Diligence / Дью Дилидженс: что это такое, кому нужно и зачем

Недавно мы столкнулись с необходимостью провести due diligence. После погружения в тему и испытаний на практике написали краткий обзор. Он пригодится тем, кто хочет понять суть due diligence за пять минут. Лайфхак для тех, кому некогда читать: обращайтесь в агентство «Репутация.Москва» — мы знаем о Дью Дилидженс не понаслышке.

Due diligence: что это такое простыми словами

Когда инвестор хочет приобрести бизнес, он заказывает due diligence (дью дилидженс). Это всесторонняя проверка, которая должна показать подноготную потенциального актива. Если прежние владельцы решили замаскировать проблемы, проверяющие их найдут и отразят в отчёте.

Почему может сорваться процедура дью дилидженс?Дью дилидженс заказывают не только инвесторы, но и собственники предприятий. Например, чтобы оценить общее состояние бизнеса, найти слабые места в производстве и т. д.

В команду, проводящую дью дилидженс, входят финансовые аналитики, аудиторы, юристы. Если требуется, могут пригласить и иных специалистов.

В стандартных условиях дью дилидженс длится несколько недель. В сложных — до года.

Due diligence: что это такое. Полная и всесторонняя проверка бизнеса.

Когда компании прибегают к due diligence

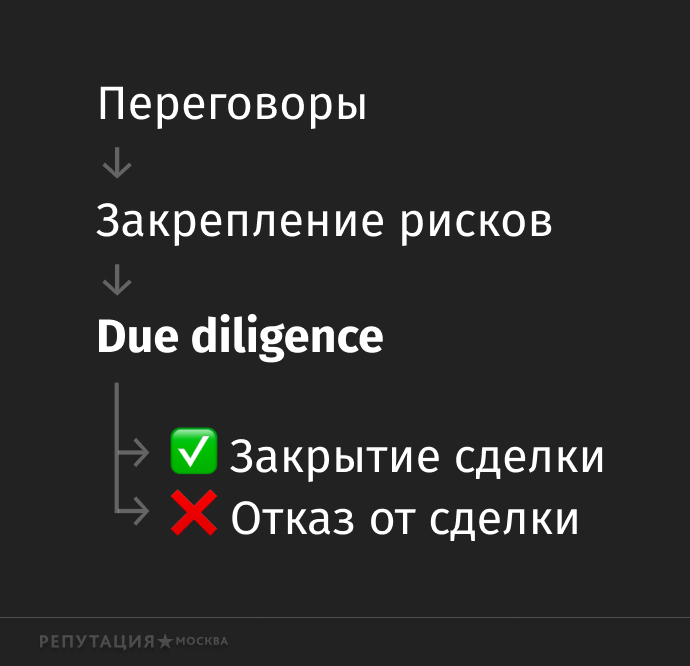

Дью дилидженс — полная проверка, а не первичный осмотр. Никто не даст провести её просто так. Поэтому важно понять, какое место проверка занимает в процессе приобретения компании.

Кратко рассмотрим каждый этап.

До переговоров. Инвестор проводит первичный аудит своими силами. Это может быть изучение открытой информации — отзывов покупателей, налоговой базы, новостей — или общение с людьми, близкими к компании.

Переговоры. Если потенциальный актив заинтересовал, начинаются переговоры. Здесь возможны различные сценарии. Как правило, инвестору предоставляют отчёты, планы и т. д.

Основная работа по оценке ведётся до дью дилидженс. Цена приобретения актива формируется во время предварительных переговоров.

Закрепление рисков. Как правило, перед проведением дью дилидженс стороны заключают соглашение. Целевая компания гарантирует, что предоставит всю необходимую информацию, а инвестор — выплату отступных, если откажется от сделки.

Due diligence. Проведение полного аудита. После него цена приобретения может быть незначительно скорректирована.

Закрытие сделки или отказ от неё. Если проверка выявила значительные проблемы, инвестор вправе отказаться от покупки. Лучше выплатить отступные, чем брать на себя проблемный актив.

Due diligence: что это такое. Подтверждение целесообразности приобретения актива, которое проводится после первичных переговоров.

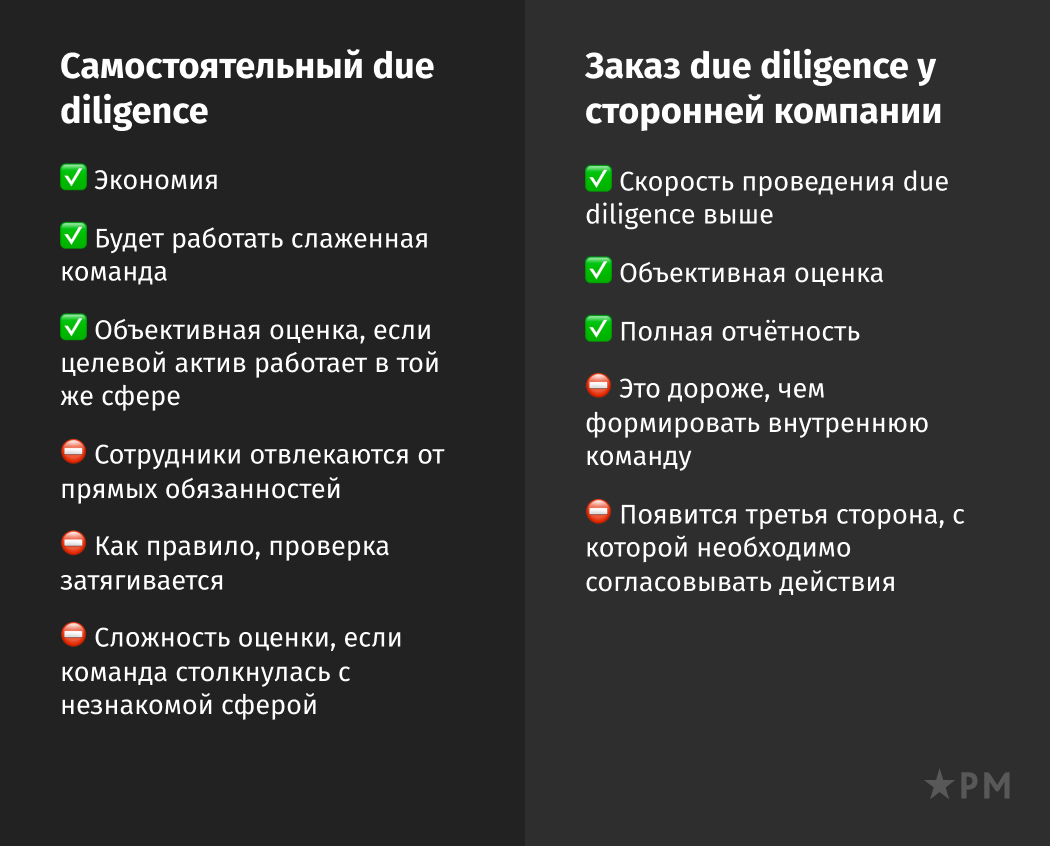

Кто может провести due diligence

При должной квалификации проверку могут провести представители инвестора либо сторонняя дью дилидженс—компания. Оценим достоинства и недостатки обоих вариантов.

К консалтинговым компаниям обращаются, когда предстоит оценить бизнес в незнакомой нише или когда нет ресурсов, чтобы провести дью дилидженс самостоятельно.

Консалтинговые компании, как правило, называют стоимость услуг после общения с клиентом и анализа его потребностей. Цена работы дью дилидженс—компаний обычно начинается от 100 тыс. рублей.

Каждая компания специализируется в своей нише. Поэтому искать подходящую придётся самостоятельно.

Due diligence: что это такое. Проверка, которую за некоторыми исключениями предпочтительнее поручить сторонней компании.

Что спросить на предварительных переговорах

Чтобы разобраться в намерениях представителя целевой компании, стоит озвучить эти вопросы на предварительных переговорах.

Почему вы продаёте бизнес? Главный вопрос, который задаёт тон остальным переговорам. Если у продавца нет чёткого ответа, это повод забеспокоиться. Возможно, бизнес убыточный, а его репутация окончательно испорчена.

Вы пытались продать бизнес раньше? Продавцы неохотно рассказывают о неудачных продажах. Однако это может пролить свет на неудовлетворительные показатели компании.

У вас есть бизнес-план? Наличие самого бизнес-плана ещё ни о чём не говорит. Важно сравнить прогнозы с фактическими показателями. Некоторые предприниматели указывают раздутые результаты исходя из прогнозов.

Насколько легко на рынок могут войти конкуренты? Этот вопрос поможет выяснить, насколько сложно начать бизнес в схожей нише. Если порог входа низкий, возможно, стоит начать бизнес самостоятельно.

Ведёте ли вы работу с репутацией? Негативные отзывы могут отпугивать до 60 % потенциальных покупателей. Поэтому стоит спросить, работала ли компания с сайтами-отзовиками и были ли в прошлом инциденты, ставшие причиной всплеска негатива.

Насколько сложна бизнес-модель? В каждом бизнесе свои подвижные части. Если дочерних компаний много, а управление переусложнено, понадобятся изменения, а это требует времени и средств.

Есть ли у вас организующая схема? По сути это срез всей компании. Инвестор увидит, как устроено управление, кто за что отвечает и кому отчитывается. Юридическая организующая схема поможет увидеть дочерние компании, структуры, а также других инвесторов.

Какова ваша географическая структура? Если организация работает во многих регионах, важно знать географическую структуру. Она покажет проблемные отделения, как обстоят дела в дистрибуции и маркетинге на местах.

Due diligence: что это такое. Представленные вопросы помогут оценить предпродажное состояние бизнеса. Если продавец запинается, скорее всего, у него есть проблемы, о которых не хочется говорить.

Due diligence: что это такое в тезисах

Еще может быть полезно: как пройти аудиторскую проверку, когда о компании полно негатива.

Кому и зачем нужен Due Diligence?

Информация о компании КСК ГРУПП

КСК групп ведет свою историю с 1994 года. С момента основания и по сегодняшний день компания входит в число лидеров рынка консультационных услуг в области аудита, налогов, права, оценки и управленческого консультирования. За 20 лет работы реализовано более 2000 проектов для крупнейших российских компаний.

КСК групп предлагает комплексное и практическое решение наиболее актуальных задач, стоящих перед финансовыми и генеральными директорами компаний и собственниками бизнеса. Индивидуальный подход, глубокое понимание потребностей и целей клиентов в сочетании с практическими знаниями позволяют решать эти задачи максимально эффективно.

Коллектив КСК групп – это команда из более чем 350 специалистов, имеющих уникальный опыт реализации проектов как для средних, так и для крупнейших российских корпораций.

В настоящее время КСК групп предлагает полный спектр услуг и решений для бизнеса:

Due Diligence еще вчера было модным словом, но в последнее время прочно вошло в лексикон предпринимателей понятие. Что оно означает?

Данный термин переводится с английского как «должная добросовестность». Смыл Due Diligence в том, чтобы перед принятием важного стратегического решения по вложению денежных средств или по покупке бизнеса проявить необходимую осмотрительность, дабы не купить «кота в мешке». Чтобы избежать неблагоприятных последствий и разумно распорядиться своими свободными деньгами, необходимо провести всесторонний анализ финансово-хозяйственной деятельности объекта инвестирования. Именно эта проверка и называется Due Diligence.

В последнее время, особенно в условиях изменившихся экономических реалий, эта услуга становится все более популярной. В первую очередь это связано с увеличением числа потенциальных продавцов бизнеса – многие из них понимают, что выгоднее продать бизнес, ставший малоприбыльным, чем предпринимать попытки вернуться на прежний уровень доходности. Также в новых реалиях многие собственники, чтобы выйти из трудного финансово-экономического положения ищут инвесторов, которое могли бы вложить свободные деньги в их бизнес. Сделкам обоих видов, как правило, предшествует Due Diligence.

В том случае если Due Diligence проводится профессиональным консультантом, чаще всего заказчиком такой услуги является потенциальный стратегический инвестор, намеревающийся изучить объект предстоящего инвестирования для принятия окончательного решения о возможности инвестирования.

Также заказчиком может выступить коммерческий банк, желающий изучить, насколько благонадежен потенциальный заемщик. Кроме того, Due Diligence часто проводится до заключения сделок M&A, то есть слияния и поглощения, с целью установления реальной картины деятельности объекта сделки.

Значительно реже в качестве заказчиков выступают сами владельцы компании. Как правило, это происходит перед продажей бизнеса, когда нужно оценить реальное положение дел. Целью таких заказчиков является формирование реального коммерческого предложения, которое они представят впоследствии потенциальным инвесторам. В нашей практике был случай, когда владелец бизнеса заказал проведение предпродажного Due Diligence консультанту, который впоследствии также осуществлял комплекс услуг, связанный с поиском инвестора, сопровождал Due Diligence, проводимый представителями потенциального инвестора, оказывал консультации при формировании электронной Data Room (специального портала, на котором размещены копии всех документов, которые могут заинтересовать контрагента), а также участвовал в структурировании сделки по инвестированию.

Также среди заказчиков можно встретить посредников в сделках купли-продажи активов – они проводят Due Diligence в целях минимизации собственной ответственности (риэлторы, коммерческие представители и т. д.)

В рамках Due Diligence могут быть выявлены и оценены следующие риски:

По результатам проведения Due Diligence консультантом, как правило, составляется отчет, содержащий карту рисков и план по их минимизации, а также рекомендации по структурированию сделки.

Необходимость проведения Due Diligence вытекает из основного правила должной осмотрительности: предупрежден – значит вооружен. Проиллюстрировать это правило может конкретный пример выявления довольно значительного риска во время проведения Due Diligence и последующего структурирования сделки с целью минимизации выявленного риска для инвестора.

При проведении проверки было обнаружено, что компания А, продавец имущества, которое было приобретено проверяемой компанией Б, к моменту проверки была признана банкротом и в отношении нее была введена процедура наблюдения. Общая стоимость приобретенного имущества, относящегося к основным производственным мощностям проверяемой компании Б, составила более 200 млн руб.

Риск заключался в том, что такая сделка могла быть признана недействительной в связи с банкротством контрагента (п. 1 ст. 61.2 Федерального закона РФ «О несостоятельности (банкротстве)» от 26 октября 2002 года № 127-ФЗ; далее – закон о банкротстве).

Так, сделка, совершенная должником в течение одного года до принятия заявления о признании банкротом или после принятия указанного заявления, может быть признана арбитражным судом недействительной при неравноценном встречном исполнении обязательств другой стороной сделки, в том числе в случае, если цена этой сделки и (или) иные условия существенно в худшую для должника сторону отличаются от цены и (или) иных условий, при которых в сравнимых обстоятельствах совершаются аналогичные сделки (подозрительная сделка).

Под неравноценным встречным исполнением обязательств будет признаваться, в частности, любая передача имущества или иное исполнение обязательств, если рыночная стоимость переданного должником имущества или осуществленного им иного исполнения обязательств существенно превышает стоимость полученного встречного исполнения обязательств, определенную с учетом условий и обстоятельств такого встречного исполнения обязательств.

Кроме того, сделка, совершенная должником в целях причинения вреда имущественным правам кредиторов, может быть признана арбитражным судом недействительной, если такая сделка была совершена в течение трех лет до принятия заявления о признании должника банкротом или после принятия указанного заявления и в результате ее совершения был причинен вред имущественным правам кредиторов и если другая сторона сделки знала об указанной цели должника к моменту совершения сделки (подозрительная сделка). Предполагается, что другая сторона знала об этом, если она признана заинтересованным лицом, либо, если она знала или должна была знать об ущемлении интересов кредиторов должника, либо о признаках неплатежеспособности или недостаточности имущества должника (п. 2 ст. 61.2 закона о банкротстве).

Цель причинения вреда имущественным правам кредиторов предполагается, если на момент совершения сделки должник отвечал признаку неплатежеспособности или недостаточности имущества и сделка была совершена безвозмездно или в отношении заинтересованного лица, либо направлена на выплату (выдел) доли (пая) в имуществе должника учредителю (участнику) должника в связи с выходом из состава учредителей (участников) должника, либо совершена при наличии одного из следующих условий:

Незадолго до заключения договоров купли-продажи в отношении имущества, приобретенного проверяемой компанией, проводилась его независимая оценка. При этом стоимость имущества в договоре купли-продажи между компаниями А и Б была примерно в два раза ниже стоимости, указанной в отчетах оценщиков.

Кроме того, при Due Diligence было также обнаружено, что все сделки по приобретению этого имущества были совершены между взаимозависимыми лицами, которые не могли не знать о подаче в отношении продавца по сделке заявления о признании его банкротом.

Законом определены последствия признания сделки недействительной (ст. 61.6 закона о банкротстве):

Все, что было передано должником или иным лицом за счет должника или в счет исполнения обязательств перед должником, а также изъято у должника по сделке, признанной недействительной в соответствии с настоящей главой, подлежит возврату в конкурсную массу. В случае невозможности возврата имущества в конкурсную массу в натуре приобретатель должен возместить действительную стоимость этого имущества на момент его приобретения, а также убытки, вызванные последующим изменением стоимости имущества, в соответствии с положениями ГК РФ об обязательствах, возникающих вследствие неосновательного обогащения.

Кредиторы и иные лица, которым передано имущество или перед которыми должник исполнял обязательства или обязанности по сделке, признанной недействительной, в случае возврата в конкурсную массу полученного по недействительной сделке имущества приобретают право требования к должнику, которое подлежит удовлетворению в рамках дела о банкротстве.

В случае признания на основании ст. 61.3 закона о банкротстве недействительными действий должника по уплате денег, передаче вещей или иному исполнению обязательства, а также по совершению иной сделки должника, направленной на прекращение обязательства (путем зачета встречного однородного требования, предоставления отступного или иным способом), обязательство должника перед соответствующим кредитором считается возникшим с момента совершения недействительной сделки. При этом право требования кредитора по этому обязательству к должнику считается существовавшим независимо от совершения данной сделки.

По результатам проведенной проверки консультантом был сделан следующий вывод. Существует риск признания в судебном порядке сделок по приобретению недвижимости и оборудования недействительными с применением последствий, предусмотренных в ст. 61.6 закона о банкротстве в случае, если цена исполнения по сделке между компаниями А и Б значительно отличается от рыночных цен и в результате этой сделки был причинен ущерб кредиторам общества-банкрота, компании А, которая выступала продавцом по рассматриваемой спорной сделке.

Потенциальный инвестор оценил выявленный риск утраты имущества на сумму около 200 млн. руб. как существенный, поскольку речь шла о возможности потери основных производственных фондов компании Б.

Этой информации было уделено должное внимание при структурировании сделки: от компании Б, в отношении которой проводился Due Diligence, заказчик проверки получил соответствующие гарантии и заверения.

Следует учитывать, что указанный риск не был единственным выявленным в ходе проверки конкретного предприятия: были также обнаружены риски доначисления налогов, кроме того, часть активов, таких как дебиторская задолженность, по результатам проверки подлежали переоценке.

В итоге клиент, заплатив за проведенную проверку около 2 млн руб., с лихвой окупил потраченные средства, так как возможные убытки от вложения средств, выявленные по результатам проверки, значительно превысили затраты на ее проведение.

Вовремя проведенный качественный и профессиональный Due Diligence позволил минимизировать риски инвестора, хоть и снизил инвестиционную привлекательность объекта вложения денежных средств.

.jpg)