Equity beta что это

equity beta

Смотреть что такое «equity beta» в других словарях:

Beta (finance) — The beta coefficient, in terms of finance and investing, describes how the expected return of a stock or portfolio is correlated to the return of the financial market as a whole. [cite book last = Levinson first = Mark year = 2006 title = Guide… … Wikipedia

beta — A measure correlating stock price movement to the movement of an index. Beta is used to determine the number of contracts required to hedge with stock index futures or futures options. The CENTER ONLINE Futures Glossary A Greek letter used by… … Financial and business terms

Unlevered Beta — A type of metric that compares the risk of an unlevered company to the risk of the market. The unlevered beta is the beta of a company without any debt. Unlevering a beta removes the financial effects from leverage. The formula to calculate a… … Investment dictionary

Debt-to-equity ratio — The debt to equity ratio (D/E) is a financial ratio indicating the relative proportion of shareholders equity and debt used to finance a company s assets.[1] Closely related to leveraging, the ratio is also known as Risk, Gearing or Leverage. The … Wikipedia

Return on equity — (ROE) measures the rate of return on the ownership interest (shareholders equity) of the common stock owners. It measures a firm s efficiency at generating profits from every unit of shareholders equity (also known as net assets or assets minus… … Wikipedia

Theta Delta Beta — The University of California, Irvine was the birthplace of the underground brotherhood known as Theta Delta Beta (ΘΔΒ). It was founded on the principles of Intellectual Awareness, Social Responsibility, Personal Integrity, and Brotherly Love. The … Wikipedia

Unleveraged beta — The beta of an unleveraged required return ( i.e. no debt) on an investment when the investment is financed entirely by equity. The New York Times Financial Glossary … Financial and business terms

unleveraged beta — The beta of an unleveraged required return ( i.e., no debt) on an investment when the investment is financed entirely by equity. Bloomberg Financial Dictionary … Financial and business terms

Aktionärsnutzen — Der Shareholder Value (deutsch: Aktionärswert) ist als Marktwert des Eigenkapitals definiert und entspricht vereinfacht dem Unternehmenswert und dem davon abhängigen Wert der Anteile. Der Shareholder Value Ansatz ist ein von Alfred Rappaport… … Deutsch Wikipedia

Aktionärsvermögen — Der Shareholder Value (deutsch: Aktionärswert) ist als Marktwert des Eigenkapitals definiert und entspricht vereinfacht dem Unternehmenswert und dem davon abhängigen Wert der Anteile. Der Shareholder Value Ansatz ist ein von Alfred Rappaport… … Deutsch Wikipedia

Equity Beta

What is Equity Beta?

You are free to use this image on your website, templates etc, Please provide us with an attribution link How to Provide Attribution? Article Link to be Hyperlinked

For eg:

Source: Equity Beta (wallstreetmojo.com)

Interpretations of Equity Beta

Below mentioned are some of the scenarios in which beta can be interpreted in order to analyze the company’s performance as compared to its peers and the sensitivity analysis Sensitivity Analysis Sensitivity analysis is a type of analysis that is based on what-if analysis, which examines how independent factors influence the dependent aspect and predicts the outcome when an analysis is performed under certain conditions. read more of the same with reference to the benchmark index used in its calculation.

Equity Beta Formula

Below are the formulas for Equity Beta.

Equity Beta Formula = Asset Beta ( 1 + D/E( 1-Tax )

Equity Beta Formula = Covariance ( Rs,Rm) / Variance (Rm)

Top 3 Methods to Calculate Equity Beta

Equity beta can be calculated in the following three methods.

You are free to use this image on your website, templates etc, Please provide us with an attribution link How to Provide Attribution? Article Link to be Hyperlinked

For eg:

Source: Equity Beta (wallstreetmojo.com)

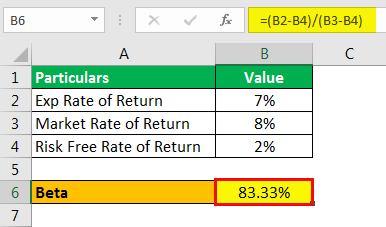

Method #1 – Using the CAPM Model

Steps to calculate Equity Beta using the CAPM Model:

Step 1: Find out the risk-free return. It is the rate of return where the investor’s money is not at Risk-like treasury bills Treasury Bills Treasury Bills (T-Bills) are investment vehicles that allow investors to lend money to the government. read more or the government bonds. Let’s assume its 2%

Step 2: Determine the expected rate of return for the stock and the market/index to be considered.

Step 3: Input the above numbers in the CAPM Model, as mentioned above, to derive at the beta of the stock.

Example

Solution:

As per CAPM Model, exp rate of return on stock = risk-free rate + beta (market rate – risk-free rate)

Therefore, beta = (exp rate of return on stock – risk-free rate)/(market rate–risk-free rate)

So, the calculation of beta is as follows –

Hence Beta = (7%-2%)/ (8%-2%) = 0.833

Method #2 – Using Slope Tool

Let’s calculate the equity beta of Infosys stock using the slope.

Steps to calculate Equity Beta using Slope –

Step 2: Download the nifty 50 index data from the stock exchange website and plot the same in next column c

Step 3: Take only the closing prices for both the data as above

Step 4: Calculate the daily returns in % for Infosys and nifty both till the last day in column d and column e

Step 5: Apply the formula: =slope (d2:d365,e2:e365) to get the beta value.

Example

| Date | Stock Price | Nifty | % change in Stock Price | % change in Nifty |

|---|---|---|---|---|

| 27-May-19 | 708.1 | 11,924.75 | -0.16% | 0.68% |

| 24-May-19 | 709.2 | 11,844.00 | 1.16% | 1.60% |

| 23-May-19 | 701.05 | 11,657.00 | -1.23% | -0.68% |

| 22-May-19 | 709.75 | 11,737.00 | 0.06% | 0.24% |

| 21-May-19 | 709.3 | 11,709.00 | 1.33% | 0.08% |

Beta by regression method –

Method #3 – Using Unlevered Beta

Example

Solution:

Calculation of levered beta is as follows –

Conclusion

Recommended Articles

This article has been a guide to Equity Beta. Here we discuss what is Equity Beta, its formula, and how to calculate equity beta along with the practical examples. You can learn more about financing from the following articles –

Коэффициенты альфа и бета. Выбираем акции в портфель «по науке»

Основы современной портфельной теории заложил в 1964 г. Г. Марковиц, а ее дальнейшему развитию поспособствовал его ученик У. Шарп. Основная идея была в том, чтобы предложить количественные характеристики, отражающие доходность и риск для каждой ценной бумаги. Тогда для формирования портфеля нужно будет всего лишь выбирать бумаги так, чтобы показатель доходности был как можно выше, а показатель риска — как можно ниже. В первую очередь необходимо было каким-то образом измерить риск.

Коэффициент Бета

Доходность рынка акций обычно оценивают по рыночным индексам. Индекс формируется из корзины бумаг — ее динамика наиболее точно будет отражать притоки или оттоки денег. Для российского рынка основным индикатором выступает индекс МосБиржи, для рынка США — S&P500.

Именно волатильность доходности актива (или рынка в целом) была взята за основу для количественной характеристики риска. Чем больше доходность актива может отклоняться от ожидаемого значения, тем выше риск, связанный с инвестиции в него.

Марковиц и его последователи считали, что в среднем доходность каждой акции стремится к доходности всего рынка. Но на коротких временных промежутках она может существенно отличаться. Одни акции оказываются менее волатильными, чем рынок, другие напротив — более волатильные. Эти отклонения от динамики рынка стали мерой риска инвестиций в конкретную акцию. Шарп назвал этот показатель «бета» (β) и предложил следующую формулу для ее определения:

Если Бета равна единице, это значит, что акция колеблется вместе с рынком и ее риск эквивалентен общерыночному. Значение беты больше единицы говорит о повышенном риске, меньше единицы — о пониженном.

Например, если бета коэффициент акции равен 2, это значит, что при росте рынка на 1% цена акции вырастет на 2%. И наоборот, если рынок снизится на 1%, то цена акции снизится на 2%.

Достаточно редко, но все-таки встречается отрицательное значение беты, которое означает, что в рассматриваемый промежуток времени между акцией и индексом наблюдалась обратная зависимость: когда индекс рос, акция снижалась, и наоборот.

На рынке США можно встретить термин high-beta stock. Этим термином обозначают высоковолатильные акции, стоимость которых колеблется существенно сильнее, чем рыночный индекс. Эти бумаги пользуются популярностью среди опытных внутридневных трейдеров, которые охотятся за широкими направленными движениями. Для более долгосрочных инвесторов такие акции несут в себе повышенные риски, и инвесторы предпочитают относиться к ним с особой осторожностью.

Марковиц и Шарп придерживались мнения, что рынок эффективен, то есть вся общедоступная информация быстро закладывается в цену и отдельный инвестор не может получить преимущество перед другими участниками. Это значит, что нарастить доходность инвестиций можно исключительно за счет увеличения риска.

Соответственно формирование портфеля сводится к подбору такой беты, которая обеспечивала бы инвестору допустимый уровень риска, который соответствовал бы его целям. Консервативные инвесторы стремятся, чтобы бета была меньше или равна 1. Участники рынка, рассчитывающие на рост рынка, стараются увеличить бету портфеля так, чтобы получить повышенную доходность.

Бета портфеля определяется, как сумма бет входящих в него акций, умноженных на вес каждой акции.

Ожидаемая доходность портфеля в таком случае выражается формулой:

Такой подход является основой так называемого пассивного инвестирования, когда управляющий не пытается искать способы, чтобы обыграть рынок, а просто формирует портфель с оптимальной бетой и с какой-то периодичностью проводит ребалансировку, ожидая получить доходность, соответствующую риску на долгосрочной дистанции.

Коэффициент Альфа

Однако не все в то время разделяли гипотезу эффективного рынка. Это подтверждалось тем, что многим управляющим удавалось опережать рынок. Из доходности портфеля вычитали доходность рынка и полученное значение считалось эффектом мастерства управляющего.

Но в таком случае никак не учитывалось то, что повышенная доходность могла стать следствием банального принятия на себя повышенного риска. Поэтому результата управляющего нужно было как-то отделить от премии за риск портфеля.

В 1968 г. Майкл Дженсен поставил задачу измерить реальную эффективность управляющих активами с учетом рисков. Так в формуле доходности портфеля появилась еще одна переменная, которая получила название коэффициента альфа (α), и приняла следующий вид:

Соответственно, коэффициент альфа можно было рассчитать через бету и ожидаемую доходность:

Альфа позволила учесть в формуле мастерство управляющего. В случае пассивного инвестирования α считается равной нулю, так как управляющий не принимает активных действия. В случае активного управления α может принимать положительные значения в случае успеха, или отрицательные значения в случае неэффективного управления.

Сегодня коэффициент альфа, помимо анализа деятельности управляющих, получил более широкое применение. В частности, показатель рассчитывается применительно к отдельной акции. Здесь альфа обозначает доходность акции, которая считается независимой от рынка.

Положительная альфа указывает на то, что на рассматриваемом промежутке времени акция стабильно опережает рынок. Например, если α=1, значит акция стабильно опережает рынок на 1%.

Согласно портфельной теории, построение портфеля с максимальной альфой при минимальной бете является способом сформировать наиболее доходный портфель при минимальном риске.

Недостатки классической портфельной теории

Основным недостатком моделей Марковица и Шарпа является предположение об эффективности рынка, при котором доходность всегда строго коррелирует с риском. Однако на практике даже при современном уровне развития ни один рынок не может в полной мере считаться эффективным в силу неравномерности распространения информации.

Кроме того, эффективный рынок предполагает, что участники действую рационально, то есть трезво оценивают риски и ориентируются исключительно на выгоду. Однако в 2000-х это предположение было развеяно несколькими учеными, лауреатами нобелевской премии, занимавшимися поведенческой экономикой. Подробнее о поведенческой экономике можно прочесть в материале: Уроки Талера: нобелевский лауреат о правилах инвестирования

Другим математическим изъяном в формуле расчета коэффициента β является предположение о нормальном распределении доходности портфеля, которое также является идеализированным и на практике в чистом виде встречается довольно редко. Кроме того, нет однозначного мнения, какая выборка исторических данных для расчета коэффициента будет достаточной, чтобы ожидать аналогичной динамики портфеля в будущем.

Тем не менее работы Шарпа и Марковица широко применяются в построении диверсифицированных портфелей и дают возможность снизить волатильность стоимости портфеля. Подробнее о построении портфеля по методу Марковица читайте в материалах: Составление инвестиционного портфеля по Марковицу для чайников и Составление инвестиционного портфеля по Марковицу — 2. Российский рынок

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Сохраняем лидирующую динамику, возглавив мировое ралли

Лидеры падения ноября. Какие бумаги все еще перепроданы

Две бумаги, выигрывающие от более быстрого сокращения QE

Каким будет курс доллара в конце года

Акции VEON теперь на Мосбирже. Разбор эмитента

Высокие дивиденды в валюте с отсечками до Нового года

В лидеры по оборотам на СПБ вышли акции, обвалившиеся на 60%

Почему акции Apple держатся огурчиком на штормовом рынке

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Правильный расчет стоимости капитала

Научитесь строить финансовые модели любой сложности для оценки компаний из различных отраслей, а также для прогнозирования их денежных потоков.

Наиболее распространенным подходом к расчету стоимости капитала компании или проекта в настоящее время является средневзвешенная стоимость капитала (WACC – weighted average cost of capital), привлечённого в данную экономическую единицу из двух источников:

Расчет собственного капитала

Общепринятая методика расчета стоимости собственного капитала, применяемая в настоящее время, базируется на модели САРМ (Capital Asset Pricing Model). Согласно ей, стоимость собственного капитала зависит от четырёх параметров:

Формула САРМ относительно стоимости собственного капитала может быть представлена в следующем виде:

Rf (risk-free rate) – безрисковая ставка доходности в данной экономике;

β (бета) – индикатор чувствительности стоимости компании/проекта к рынку;

Rm (market risk) – рыночный риск, распространяющийся на рынок в целом;

С – премии за прочие риски.

Разность Rm – Rf также часто называют рыночной премией за риск (equity risk premium).

В качестве безрисковой ставки при расчётах традиционно берётся ставка государственных облигаций той страны, на территории которой оперирует данный бизнес (в США – трежерис, в России – ОФЗ-ПД, и т.д.).

Коэффициент Бета

Коэффициент бета в математическом смысле представляет собой ковариацию двух переменных – рыночной капитализации искомого бизнеса и рыночного индекса. Чем более синхронно ведёт себя рыночная капитализация относительно рынка, тем ближе бета к единице. При меньшей чувствительности бета приближается к нулю, при большей – увеличивается.

Вместе с тем, в инвестиционном анализе (за исключением разве что департаментов equity research) самостоятельный расчет беты обычно не производится, так как этот процесс является достаточно трудоемким и неэффективным. Как правило, большинство инвестиционных банкиров и аналитиков находит требуемую бету в специальных таблицах, расположенных на сайте профессора Асвата Дамодарана. Данные таблицы содержат большие массивы регулярно обновляемой аналитической информации по оценке бизнеса, которыми пользуются миллионы аналитиков по всему миру.

Рыночная премия за риск

Из этих же таблиц, как правило, берется следующий компонент формулы – рыночная премия за риск. При этом в таблице Дамодарана данная премия включает в себя также страновой риск (который, естественно, уже не нужно добавлять далее в состав премий за прочие риски во избежание задвоения).

Прочие же премии, которые в рамках расчета WACC учитываются отдельно – это, к примеру, премия за малый размер компании, так как субъекты малого и среднего бизнеса в силу своего размера менее устойчивы перед негативными факторами внешней среды и менее стабильны с точки зрения прогнозирования деятельности.

Дискуссионным является вопрос о том, нужно ли включать прочие премии в периметр умножения на бету, или же более целесообразно прибавлять их к сумме безрисковой ставки и рыночной премии за риск. Представляется, что более верен все же второй способ, так как прочие риски, премии на которые учитываются в рамках расчета WACC, не относятся напрямую к тому или иному рынку, а касаются иных факторов (размер бизнеса, и т.д.).

Пример расчета стоимости собственного капитала

Рассчитаем стоимость собственного капитала компании, исходя из следующих вводных.

Организация осуществляет хозяйственную деятельность, связанную с производством алкогольных напитков. Компания ведет операционную деятельность на территории России, имеет организационно-правовую форму ООО и, как следствие, является непубличной. Исходя из оборотов и численности персонала предприятия, его можно отнести к числу субъектов малого и среднего предпринимательства.

Вооружившись перечисленными сведениями, произведем расчет стоимости собственного капитала нашего условного предприятия.

Для расчета первого параметра (Rf) нам, как было сказано выше, необходима ставка по облигациям федерального займа Минфина РФ с постоянной доходностью (ОФЗ-ПД), выпущенных максимально близко к текущей дате для большего соответствия рыночным условиям. Воспользовавшись данными сайта rusbonds.ru, можно обнаружить, что последняя эмиссия облигаций ОФЗ-ПД началась 03.06.2020, называется ОФЗ-26234-ПД и имеет купонную доходность в 4,5% годовых. Таким образом, зафиксируем:

Величину рыночной премии за риск (equity risk premium) мы вычислим на основании таблицы Дамодарана, которая приведена ниже. Все таблицы Дамодарана, содержащие необходимые параметры для оценки бизнеса, находятся на сайте. Для нахождения рыночной премии за риск необходимо воспользоваться сведениями, содержащимися в таблице Country and Equity Risk Premiums. Из описанной таблицы нам интересен столбец Total Equity Risk Premium, соответствующей стране, в которой компания ведет свою операционную деятельность:

Так как по условиям основным государством, в котором организация осуществляет операционную деятельность, является Россия, воспользуемся значением данного столбца из соответствующей строки:

Equity risk premium = Rm – Rf = 10,04%

Обращаем внимание, что данная рыночная премия за риск включает в себя также страновой риск (то есть, повторно учитывать данный риск при расчете стоимости собственного капитала не нужно!).

Расчет коэффициента β

Для расчета коэффициента β (беты) применяем сведения, консолидированные в иной таблице Дамодарана, а именно Beta, Unlevered beta and other risk measures. В разрезе нашей задачи для нас представляют интерес два показателя из данной таблицы: Unlevered beta и D/E Ratio, соответствующие отрасли деятельности компании – производству алкогольных напитков (Beverage (Alcoholic).

Unlevered beta – это среднее значение беты для той или иной отрасли. При этом, однако, данную бету нельзя в чистом виде использовать для оценки компании, так как она является unlevered, то есть не учитывает структуру капитала отдельно взятой организации (в русскоязычном сегменте иногда встречается такой термин, как «стерильная бета»). Вместе с тем, структура капитала предприятия важна для расчета его беты, так как чувствительность стоимости компании к рынку напрямую зависит от доли акционерного капитала в его совокупной структуре.

Для корректировки беты на структуру капитала компании и получения levered beta (рабочей беты), которая и будет использоваться в итоговой формуле оценки cost of equity, применяется формула Хамады:

Levered beta = Unlevered beta * (1 + (1 – T) * D/E), где

T – эффективная ставка налога на прибыль, актуальная для компании;

D/E (Debt/Equity) – это соотношение заемного и собственного капитала организации.

Несмотря на кажущуюся простоту расчета коэффициента D/E, он имеет в своей основе одно важное допущение, которое легко проигнорировать: за базу для расчета берутся рыночные объемы заемного и собственного капитала. И если в случае с долгом рыночный объем капитала рассчитывается легко (это, собственно, тот объем долга, который был выдан компании финансовыми институтами), то в отношении собственного капитала ситуация является более сложной. В случае, если компания является публичной и ее акции торгуются на фондовом рынке, то объемом ее собственного капитала можно считать ее рыночную капитализацию. Если же компания, как в нашем случае, относится к разряду непубличных и установить размер ее рыночной капитализации не представляется возможным, то коэффициент D/E целесообразнее брать из той же таблицы Дамодарана, что и бету (эти коэффициенты также разбиты по отраслям и находятся в столбце D/E Ratio).

Что касается Т (эффективной ставки налога на прибыль), то она рассчитывается как отношение налога на прибыль, уплаченного компанией, к ее прибыли до налогообложения. В общем случае она равна номинальной ставке налога на прибыль, установленной законодательством того или иного государства, но в ряде случаев может от нее отличаться (при применении специальных налоговых режимов, налоговых льгот и т.д.). В рамках нашего кейса будем считать, что эффективная ставка налога на прибыль не отличается от номинальной и равна, соответственно, 20%.

Таким образом, рабочая бета (levered beta) нашей компании равна:

β = 0,91 * (1 + (1 – 0,2) * 0,3128) = 1,14

В качестве премии за прочие риски уместно будет обозначить премию за риск малого размера компании (так называемый size risk premium), который обычно начисляется в размере 2-3%.

Рассчитав все промежуточные показатели, вычислим стоимость собственного капитала компании:

CoE = 4,5% + 1,14 * 10,04% + 2% = 17,95%

Расчет стоимости долга

В свою очередь, механика расчета стоимости долга интуитивно более понятна, чем расчет стоимости капитала. Как правило, в инвестиционно-аналитической практике стоимость долга обычно рассчитывается по средневзвешенной процентной ставке кредитного портфеля компании. Допустим, что наша организация имеет на текущую дату следующие кредиты:

| Банк | Финансовый долг | Процентная ставка |

| Penkoff | 200 | 17% |

| Gamma Bank | 300 | 15% |

| Power Bank | 500 | 12% |

Таким образом, стоимость заемного капитала организации будет равна:

CoD = 200/1000 * 17% + 300/1000 * 15% + 500/1000 * 12% = 13,9%

Расчет совокупной средневзвешенной стоимости капитала

Рассчитав стоимости собственного и заемного капитала предприятия, нам остался завершающий маневр – расчет совокупной средневзвешенной стоимости капитала. Для этого воспользуемся следующей формулой:

WACC = CoE * E / (D + E) + CoD * D / (D + E) * (1 – T)

E – equity, собственный капитал компании;

D – debt, заемный капитал компании;

CoE, CoD – стоимость собственного и заемного капитала компании соответственно;

Т – эффективная ставка налога на прибыль компании.

Необходимо обратить внимание, что стоимость долга в рамках расчета WACC умножается на параметр (1 – Т). Этот параметр называется эффектом налогового щита. Его наличие связано с тем, что проценты по кредитам, уплачиваемые организацией (фактический доход кредиторов), не подлежат обложению налогом на прибыль (которым облагается доход акционеров), что удешевляет заемный капитал компании по сравнению с собственным.

В свою очередь, для расчета параметров E / (D + E) и D / (D + E) необязательно знать непосредственно величины D и Е, так как нам известно отношение D/E, из которого можно вывести данные соотношения.

С учетом вышеперечисленного, стоимость капитала нашей компании рассчитывается следующим образом:

WACC = 17,95% * 76,17% + 13,9% * 23,83% * (1 – 20%) = 16,32%

Полученное значение можно использовать в качестве ставки дисконтирования при оценке компании, ее тех или иных инвестиционных проектов, а также в качестве требуемой доходности от данного бизнеса. По ссылке можно получить бесплатную инструкцию по построению финансовой модели, которая позволит вам грамотно оценить компанию с помощью метода дисконтированных денежных потоков.

Научитесь строить финансовые модели любой сложности для оценки компаний из различных отраслей, а также для прогнозирования их денежных потоков.

Автор: Малиновский Ярослав, эксперт SF Education