Если неверно указан октмо что делать

Что делать, если налоги уплачены не на тот ОКТМО? Как воздействовать на налоговиков?

Налоговики не хотят перекидывать уплаченный НДФЛ с неправильного ОКТМО на правильный. Как на них воздействовать, и что вообще можно сделать?

«С января месяца бьюсь лбом об ИФНС! Ситуация такая: платили НДФЛ не на тот ОКТМО, 2-НДФЛ сдали на правильный ОКТМО! 100 писем пишем о зачете с одного ОКТМО на другой, письмо писали и прикладывали п/п о возврате, нужную сумму сами сняли по требованию, висит переплата! ИФНС орёт в трубку читайте кодекс, не перекидываем с одного ОКТМО на другой! Клиент не доволен! Что делать? Как и что писать, чтоб вернули или зачли в счёт будущих платежей по НДФЛ?».

Вот что в комментариях советуют:

«Заявление на возврат через личный кабинет отправьте, а ещё лучше — с ЭЦП. Вернут».

«Так и делаю. И через СБИС, и через личный кабинет! Шлют отказы! Дозвониться до них как до Кремля, а когда отвечают — орут».

«Отчитайтесь под тот ОКТМО, под который платили».

Но он не для данного случая, отвечают:

«Так уже сняли сами, тут уж только возврат. А вообще, да, не для перфекционистов иногда и так можно».

«Напишите заявление на уточнение реквизитов платежа. У нас была такая ситуация, зачесть не зачли, а через корректировку — перенесли платежи».

«Мне все возвратили. Писала заявление на розыск платежа и зачисление на верные реквизиты. Срок рассмотрения заявления, правда, 30 дней».

А еще предлагают жалобу:

«У меня получилось зачесть (не вернуть!) между КБК только через жалобу в центральный аппарат! Уже и списали они, и счёт блокирнули на эти суммы и не снимали. Год наверное веселились с ними, бесполезно! На жалобу среагировали сразу».

Правда, не всегда и жалоба работает. Коллеги, а у вас такие случаи были? Чем решалось?

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

ОКТМО в платежном поручении (нюансы)

ОКТМО: как и где отражать

ОКТМО – это код, присвоенный территории муниципального образования или населенному пункту, входящему в его состав. В налоговых декларациях и платежных поручениях на перечисление налоговых платежей и страховых взносов нужно указывать ОКТМО той территории, на которой аккумулируются соответствующие налоги, сборы или взносы.

В 2021 году 2 друга открыли каждый свое дело в Восточном округе г. Москвы: один организовал ООО «Садко» в Новогиреево, а другой создал ИП Захаров М. Н. в пос. Акулово. Раньше бизнесом они не занимались и со всеми премудростями нелегкого коммерческого труда знакомились в процессе своей деятельности.

Оба они на первоначальном этапе работы вели свою бухгалтерию сами, поэтому, когда пришло время перечислять первые налоговые платежи, каждый задумался над тем, как правильно заполнить платежку, – слишком много в ней всяких кодов и шифров.

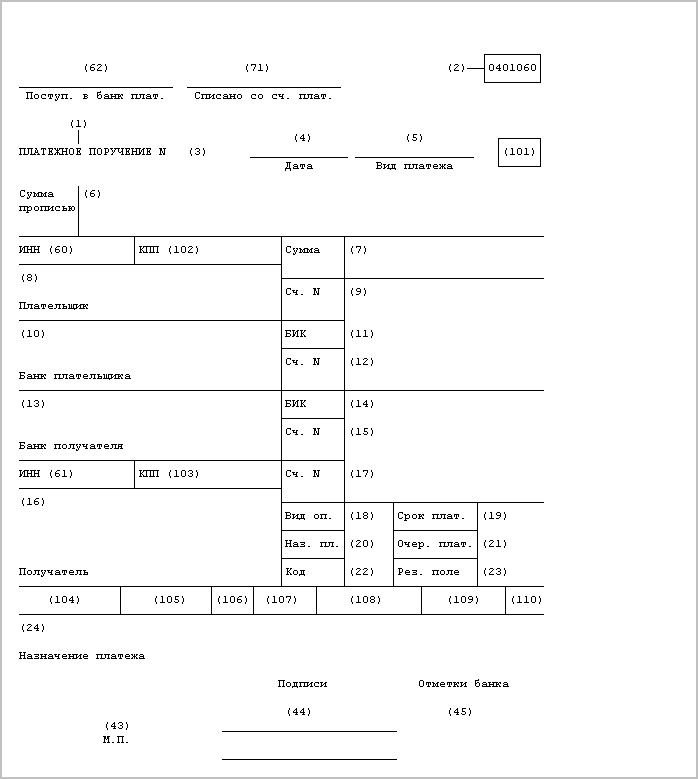

С 10.09.2021 форма платежного поручения утверждена положением Банка России от 29.06.2021 № 762-П.

Подробнее о расшифровке полей платежного поручения читайте в материале «Как сделать расшифровку платежного поручения?».

Друзья дотошно пытались вникнуть в премудрости содержания этого платежного документа. За основу взяли главный нормативный документ, определяющий требования к заполнению платежек при уплате налогов – приказ Минфина России от 12.11.2013 № 107н о правилах заполнения информации в платежных поручениях на перечисление налоговых платежей. А для контроля сверялись с готовым образцом, взятым из интернета.

Над оформлением платежек пришлось обоим изрядно потрудиться: указать без ошибок 20-значные номера расчетных счетов, разгадать непонятные закодированные слова (КБК, ОКТМО, БИК). Наконец этот нелегкий процесс был завершен, и оба друга встретились, чтобы сверить свои платежки, – как контрольный этап перед отправлением их в банк.

Обратите внимание! В 2021 году произошли изменения в заполнении банковских реквизитов в платежных поручениях на уплату налогов. С 01.05.2021 обязательно заполняйте поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Все подробности см. в этом материале. А с 01.10.2021 есть изменения в заполнении полей 101, 106, 108 и 109.

О том, что из этого вышло, расскажем далее.

Особенности отражения ОКТМО в платежке

Сверка платежек не отняла много времени – оба коммерсанта успешно справились с задачей по их заполнению. Но по одному реквизиту все-таки разгорелся спор. Код ОКТМО, отраженный у каждого в платежном документе в поле № 105, почему-то имел разную длину. У ИП Захарова М. Н. он состоял из 11 знаков, а учредитель ООО «Садко» в своем коде насчитал только 8 цифр. Неужели кто-то упустил какие-то символы или приписал лишние?

ВАЖНО! С кодами ОКТМО можно ознакомиться, воспользовавшись Общероссийским классификатором муниципальных образований (утвержден приказом Росстандарта от 14.06.2013 № 159-ст).

Кроме того, выяснилось, что друзья воспользовались разными источниками для получения информации об ОКТМО.

На самом деле оба оказались верными. В классификаторе присутствовали как 8-, так и 11-значные ОКТМО. Однако при этом нужно учитывать, что код ОКТМО в платежном поручении должен совпадать с кодом ОКТМО в налоговой декларации.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили платежное поручение на уплату налогов. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как узнать ОКТМО по ИНН

Ответ на вопрос, как узнать ОКТМО, несложно найти в интернете. Набрав запрос «ОКТМО как узнать», вы увидите довольно много сайтов, перейдя на которые получите отсылку к сервисам, которые позволяют узнать ОКТМО по ОКАТО, адресу или ИНН.

Но надежнее всего использовать для этих целей наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Узнать ОКТМО по ОКАТО

Узнать ОКТМО по ОКАТО достаточно просто. Для этого нужно зайти на сайт ФНС — раздел «Электронные сервисы» — «Узнай ОКТМО». Сервис позволяет узнать ОКТМО по ОКАТО или наименованию муниципального образования.

Для этого выбираем субъект РФ, вводим название города или муниципального образования и нажимаем кнопку найти.

Узнать ОКТМО по адресу

Как узнать ОКТМО по адресу? Для этого можно воспользоваться сервисом «Заполнить платежное поручение» на сайте ФНС, в разделе «Электронные сервисы».

1. Выбираем налогоплательщика и платежный документ, проставив точки в соответствующих чек-боксах и нажимаем кнопку «Далее».

2. Выбираем код ИФНС из представленного справочника.

3. Ставим точку в чек-бокс «Определить по адресу».

4. Вводим адрес бизнеса и система автоматически заполнит поле «Код ОКТМО»

Также узнать код ОКТМО по адресу можно в Федеральной информационной адресной системе http://fias.nalog.ru/.

О том, как исправляется ошибка в коде ОКТМО, допущенная при составлении формы 6-НДФЛ, читайте в статье «Как правильно исправить ОКТМО в расчете 6-НДФЛ?».

Итоги

ОКТМО обязательно указывать при заполнении платежек на перечисление налоговых платежей. Для этого реквизита в платежном поручении предусмотрено поле 105.

Код ОКТМО в своем составе может содержать 8 или 11 цифр, в зависимости от вида территории, которой он присвоен.

Как правильно исправить ОКТМО в расчете 6-НДФЛ?

Неправильный ОКТМО в 6-НДФЛ: причины и последствия

Возможными причинами указания в отчете 6-НДФЛ неверного ОКТМО являются:

Последствия отражения в 6-НДФЛ неверного ОКТМО зависят от того, когда и кто обнаружил эту погрешность:

Как следует из письма ФНС России от 09.08.2016 № ГД-4-11/14515, любой недостоверно отраженный в 6-НДФЛ реквизит может стать поводом для наказания налогового агента.

Детализацию погрешностей в 6-НДФЛ, подлежащих штрафу, см. в статье «За какие ошибки по НДФЛ оштрафуют?».

Учитывая, что ошибочный ОКТМО не служит причиной неуплаты НДФЛ в бюджет, налоговый агент может рассчитывать на смягчение наказания (ст. 112 НК РФ). Но в любом случае неверный ОКТМО необходимо исправить — о схеме исправления расскажем в следующем разделе.

Действия налогового агента, если неверно указан ОКТМО в 6-НДФЛ

Исправление неверного ОКТМО в 6-НДФЛ заключается в следующем:

Такой алгоритм действий рекомендовали сами контролеры в письме ФНС от 12.08.2016 № ГД-4-11/14772. Письмо касалось прежней формы 6-НДФЛ (действовавшей до 2021 года), но актуально и в отношении новой формы, которая утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ и применяется, начиная с 1 квартала 2021 года.

Нюансы оформления корректировочной декларации подскажет этот материал.

Приведенный в следующем разделе пример поможет разобраться с оформлением 6-НДФЛ взамен отчета с ошибочным ОКТМО.

Исправляем неверный ОКТМО (пример)

Описанную в предыдущем разделе схему исправления ошибочного ОКТМО в 6-НДФЛ покажем на примере.

26.04.2021 ООО «Промтехнология» отослало 6-НДФЛ за 1 квартал в инспекцию. ОКТМО на титульном листе выглядел следующим образом:

В первом разделе разместилась соответствующая информация о суммах удержанного НДФЛ с разбивкой по срокам перечисления, приходящимся на 1 квартал.

Во 2-м разделе ООО «Промтехнология» отразило следующие данные:

Через несколько дней выяснилось, что вместо ОКТМО 92601405 ошибочно указан код 92601415.

Специалисты ООО «Промтехнология» в неотложном порядке оформили корректирующий отчет, в котором:

Титульный лист от первоначального варианта стал отличаться только заполнением поля «Номер корректировки».

Раздел 2 от исходного варианта отличался существенно.

Обнулили также и всю информацию, отраженную в разделе 1.

После того как корректировочный отчет поступил контролерам, специалисты ООО «Промтехнология» приступили к следующему шагу. Он заключался в оформлении вновь первичного 6-НДФЛ — как будто ошибок никто в ОКТМО не допускал. При этом:

Образцы заполнения титульных данных и 1-го раздела 6-НДФЛ представлены ниже.

В результате таких действий специалистов ООО «Промтехнология» ошибка в ОКТМО отчета 6-НДФЛ была устранена.

Проверьте, правильно ли вы заполнили свой 6-НДФЛ по новой форме с помощью разъяснений от экспертов КонсультантПлюс. Оформите временный доступ к справочно-правовой системе и переходите в Готовое решение.

Итоги

Чтобы исправить ошибочный ОКТМО в 6-НДФЛ, необходимо обнулить первоначальный отчет, подав корректировку с ошибочным ОКТМО и нулевыми показателями 1-го и 2-го разделов. Затем сформировать новый первичный отчет, в котором отразить верный ОКТМО и все фактические данные (о доходах, НДФЛ и т. д.).

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Ошибка в ОКТМО в платежном поручении в ИФНС

Ошибка в ОКТМО в платежном поручении в ИФНС является довольно серьезной. Данный код позволяет отнести платежи в бюджет того или иного муниципального образования. А неверное указание кода приведет к тому, что платеж будет отнесен в бюджет иного муниципалитета. В статье рассмотрим, что делать, если в платежном поручении допущена ошибка при указании ОКТМО.

Что такое код ОКТМО

ОКТМО представляет собой цифровое обозначение, которое присваивается каждому муниципальному образованию в РФ.В платежном поручении код ОКТМО проставляется в соответствии в правилами заполнения платежек (приказ Минфина №107н). Согласно данных правил, поля и строки платежного поручения заполняются определенным образом, а в том случае, если какой либо из обязательных реквизитов в документе не указан, то платежка не будет принята банком к исполнению.

Важно! Код ОКТМО является одним из обязательных реквизитов и его указание в платежном поручении необходимо.

Для чего ОКТМО нужен в платежном поручении

ОКТМО – это указание на ту территорию, на которой определенный налогоплательщик осуществляет свою деятельность, а также получает от доход. Данный код был введен для того, чтобы поступивший платеж возможно было довольно быстро идентифицировать, а также отнести его в бюджет конкретного муниципального образования.

Важно! Если учесть, что ОКТМО представляет собой указание на отнесение платежа в определенный бюджет, то в случае неправильного указания кода, денежные средства просто поступят в бюджет другого муниципалитета.

Как найти свой ОКТМО

При заполнении платежки могут возникать сложности с определением кода ОКТМО. Значения данных кодов указаны в Общероссийском классификаторе территорий муниципальных образований (ОКТМО), утвержденный приказом Росстандарта №159-ст от 14.06.2013. Данный классификатор пришел на смену Классификатора административно территориального деления (ОКАТО), то есть если ранее в платежке указывали ОКАТО, то сейчас следует указывать код ОКТМО. В платежном поручении ОКТМО указывается в поле 105.

Важно! Платежное поручение компании оформляют по налогам и сборам, либо в адрес своего контрагента. Составлен такой документ должен быть правильно, без ошибок. В противном случае получатель денежных средств их просто не получит.

Код ОКТМО состоит из 8, либо из 11 цифр. Крайние три цифры одиннадцатизначного кода представляют собой обозначение определенного мелкого населенного пункта. Если у налогоплательщика возникают сложности с определением своего ОКТМО, то узнать свой код можно на сайте ФНС (www.nalog.ru). Сервис, представленный на сайте налоговой, позволяет узнать свой код с помощью справочника путем ввода муниципального образования. Если ОКТМО необходимо указать в платежке по платежам на таможне, то код необходимо взять той территории, которая данный платеж аккумулирует (Читайте также статью ⇒ Образец заявления об уточнении налогового платежа).

Ошибка в ОКТМО в платежном поручении в ИФНС

Если в платежке ОКТМО указан неверно, то на поступление денежных средств в бюджет это никак не повлияет. Если организация обнаружит в своей платежке ошибку, то ей потребуется обратиться в налоговый орган и подать заявление об уточнении реквизитов (ст. 45 НК РФ). Составить такое заявление можно в свободной форме, так как специальных бланков для него не предусмотрено.

Помимо заявления предоставить следует копию платежного поручения, в котором была допущена ошибка, а также выписку из банка, подтверждающую перечисление указанной суммы.

Если ошибку в ОКТМО в платежке обнаружит налоговая, то она может предложить провести сверку расчетов. Решение о сверке налоговая принимает в срок до 10 рабочих дней с момента получения соответствующего заявления от работодателя. О принятом решении налоговая обязана оповестить налогоплательщика.

Важно! Если ошибка в ОКТМО допущена в платежном поручение на уплату страховых взносов, то направлять уточнение не потребуется. Это связано с тем, что налоговая не учитывает при распределении взносов значение ОКТМО. Данная оплата не попадет в невыясненные платежи, она будет учитываться в специальной карточке расчетов с бюджетом, где будет указан ОКТМО в соответствии с местом деятельности организации.

Штраф за неверно указанный ОКТМО в платежном поручении

Организациями и предпринимателями довольно часто допускаются ошибки в реквизитах платежек в налоговою, поэтому ФНС требует разработать законопроект о введении штрафа за неверно указанный ОКТМО. На сегодняшний день платежи по налогу должны быть исполненными даже в случае неверно указанного ОКТМО, однако, если законопроект будет утвержден, то за ошибки придется платить.

В Государственную думу поступил законопроект, в соответствии с которым предлагается наказывать налогоплательщиков за ошибки в указании ОКТМО в платежных поручениях на уплату НДФЛ. В настоящее время ошибка в данном реквизите не приводит к наложению на налогоплательщика штрафа. Налоговые органы данную ситуацию улаживают самостоятельно путем перенаправления денежных средств в нужный бюджет. В пояснительной записке к законопроекту отмечается, что ситуации, когда налог фактически оплачивается не по месту ведения деятельности компании, довольно часто. В связи с этим, местные бюджеты несут постоянные потери, например, по налогу НДФЛ, который для многих регионом является бюджетообразующим. Поэтому, для снижения числа ошибок в платежных поручениях, в будущем возможно установление реальной ответственности налогоплательщика.

При принятии законопроекта, в Налоговом кодексе будет дополнительное основание для признания обязанности уплате налога неисполненной в случае допущении ошибки в ОКТМО. Штраф предлагается ввести в размере 20% от суммы неуплаченного налога.

Какие поля в платежном поручении исправлять не нужно

Важно! Если компания перечисляет налог на основании предоставленной декларации, то ОКТМО в платежке следует указать в соответствии с этой декларацией.

В платежном документе довольно много полей, в которые необходимо вносить определенные реквизиты. Среди них есть и такие, на которых налоговики не заостряют особо внимание. К ним относят поля, в которые вносят:

Указанные ошибки исправлять не обязательно. Несущественной является ошибка и в очередности платежа. За исключением ошибок, допущенных компаниями, которые в настоящее время имеют некоторые финансовые сложности. Например, на расчетном счете компании нет достаточных денежных средств, либо по счету установлено ограничение по расходным операциям. В этом случае данное поле будет проверяться в первую очередь.

Ответы на распространенные вопросы

Ответ: ОКТМО следует указать в соответствии с кодом местности, в которой находится обособленное подразделение.