Если рухнет фондовый рынок сша что будет

«Инвесторы теряют веру». Станет ли обвал техов предвестником катастрофы

Последние несколько дней американские рынки лихорадит. Во вторник, 28 сентября, основные американские фондовые индексы снизились по итогам торгов в среднем на 2%. Лидером падения среди них стал технологический NASDAQ Composite, который обвалился на 2,83%, тогда как индекс широкого рынка S&P 500 потерял 2,04%, а Dow Jones, в который входят акции 30 крупнейших компаний США, завершил торги падением на 1,6%.

Какие именно акции упали в цене и почему

Еще одной жертвой ожиданий, что ФРС в ноябре начнет сворачивать программу стимулирования и приступит к повышению ставок уже в 2022 году, стал рынок госдолга США, там инвесторы тоже ведут распродажу.

28 сентября доходность 10-летних казначейских облигаций США выросла до 1,567% — самого высокого уровня с 17 июня текущего года, а доходность двухлетних казначейских облигаций — до 18-месячного максимума.

Доходность 10-летних гособлигаций США — 1,543%.

Продолжится ли обвал в ближайшее время

«Если негативные настроения на рынке сохранятся, индекс S&P 500 может протестировать локальный минимум на отметке 4300 пунктов. В случае его пробоя S&P 500 способен продолжить движение до зоны поддержки 4230–4260», — отмечает аналитик инвесткомпании «Фридом Финанс» Илья Зубков.

Эксперт «БКС Экспресс» Василий Карпунин ожидает снижения индекса S&P 500 в ближайшее время, а в качестве ближайших ориентиров выделяет диапазон 4240–4250 пунктов. Он отметил, что пробой этих отметок откроет дорогу к 4050–4100 пунктам, добавив, что считает такой сценарий весьма вероятным.

Доходность казначейских облигаций продолжит расти, полагают аналитики. Например, глава управляющей компании UBS Global Wealth Management Марк Хэфеле прогнозирует, что доходность 10-летних казначейских облигаций достигнет 1,8% к концу года. А директор по инвестициям Cetera Investment Management Джин Голдман отметил, что доходность 10-летних облигаций может превысить психологически важный уровень в 2%.

Настроения розничных инвесторов приняли «резкий и внезапный «медвежий» поворот», констатируют стратеги RBC Capital Markets. Аналогичная тенденция ранее была зафиксирована и в отчетности крупных фондов. В августе крупнейший хедж-фонд мира Bridgewater Associates Рэя Далио почти вдвое сократил свою позицию в фонде SPDR S&P 500 ETF Trust, который отслеживает акции индекса широкого рынка США S&P 500. Доля этого ETF во всем портфеле Bridgewater Associates упала за квартал с 10,97% до 5,42%. Холдинговая компания Уоррена Баффета Berkshire Hathaway увеличила долю защитных акций, таких как бумаги сети супермаркетов Kroger, и избавилась от волатильных биотехов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Что будет с рынком РФ, если американский обвалится

Все сейчас говорят о проблемах в США: экономика буксует, число заражённых растёт, а пожар тушат триллионами свеженапечатанных долларов. Такой расклад увеличивает вероятность обвала американского рынка.

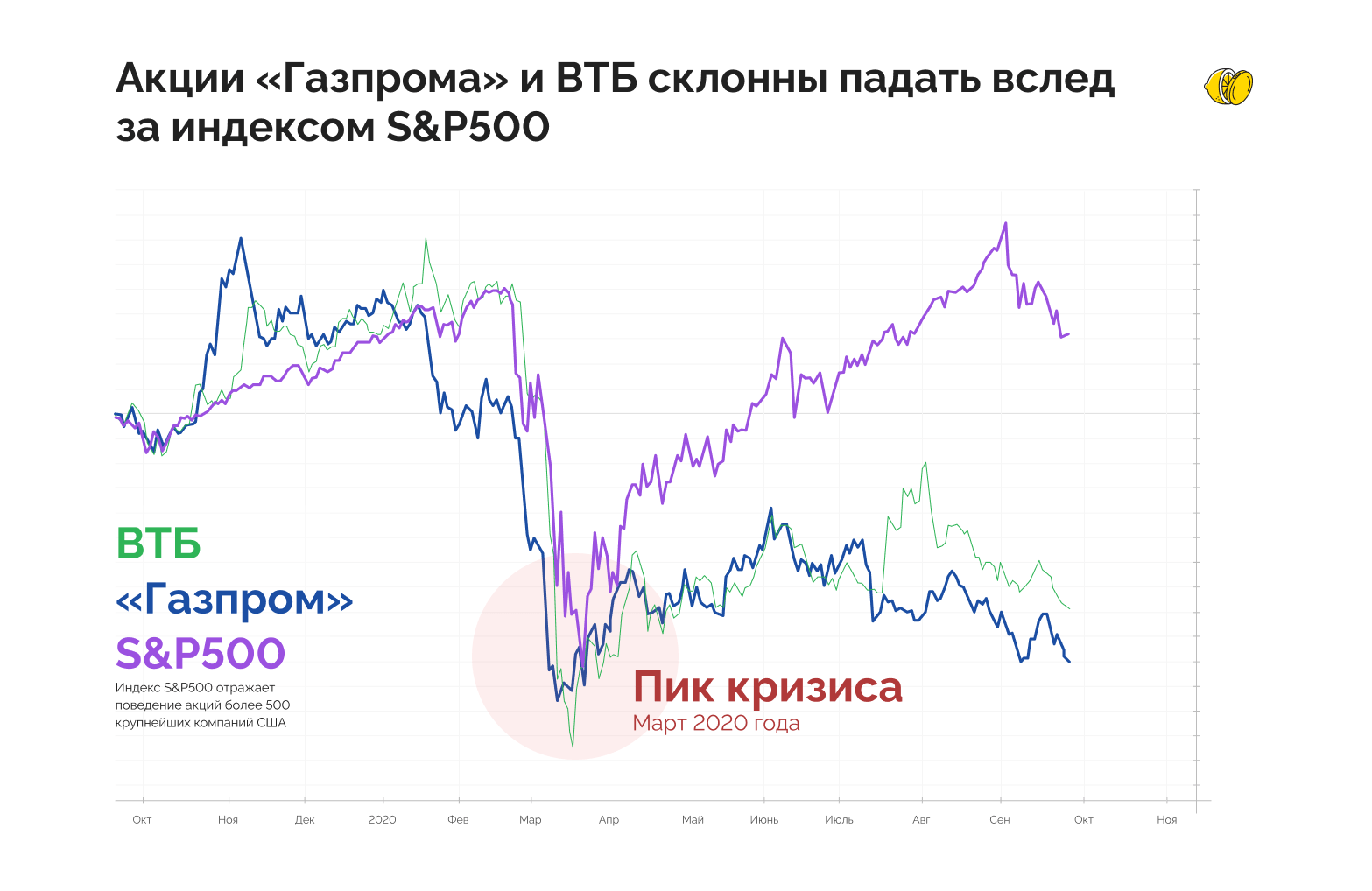

Но не нужно думать, что это где-то там, «за бугром». Практика показывает, что проблемы США отражаются и на России.

Почему американцы тянут за собой нас

Экономику США и их фондовый рынок принято считать развитыми, а у нас — только развивающимися. Хотя бы потому, что:

Поэтому если какой-то кипиш происходит в Америке, то это сказывается на нас — инвесторы при малейшем шорохе выводят деньги, в том числе и с нашего рынка.

Логика следующая: «если в таком надёжном крупняке, как США, происходит что-то плохое, то что будет с более молодыми рынками? Лучше вернуть деньги обратно от греха подальше».

Что будет с рынком РФ

Если рынок США обвалится, то и у нас попадает всё, как это было в марте 2020-го. Или как в 2008-м году, когда снижение деловой активности и объёмы торговли в Америке ударили по РФ.

Иногда достаточно одних негативных новостей. Например, в этот понедельник американский рынок потянул наш вниз на фоне публикации слабых прогнозов. В России тогда откровенно плохих вестей не было.

В тесной связи между США и РФ есть плюс

Она делает такую сложнопредсказуемую штуку, как инвестирование, чуть-чуть предсказуемой. Можно наблюдать за «старшим братом» и скорректировать свои действия на отечественном рынке.

Как я уже сказал — если сейчас в США будет обвал, то, скорее всего, пострадает наш рынок. Именно поэтому с осторожностью смотрю на инвестиции в компании РФ.

ЦБ описал сценарий глобального кризиса в 2023-м. Какие рынки под угрозой?

В числе альтернативных сценариев макроэкономического развития, которые рассматривает Банк России, — наступление в 2023 году мирового финансового кризиса, сопоставимого по масштабам с кризисом 2008–2009 годов. По мнению регулятора, такой сценарий может реализоваться, если одновременно произойдут два события — быстрое и существенное ужесточение монетарной политики в США и разрыв пузырей на финансовых рынках.

ЦБ не уточнил, в каких активах могут сформироваться и лопнуть пузыри, лишь отметив слишком значительный «спекулятивный» рост рынка корпоративных облигаций и общий рост долговой нагрузки мировой экономики.

«РБК Инвестиции » спросили у аналитиков, какие активы сейчас перегреты больше всего, как скоро может лопнуть образовавшийся пузырь и как это отразится на российском рынке.

Какие сегменты рынка сейчас перегреты?

Дмитрий Полевой, директор по инвестициям ИК «Локо-Инвест»: «Основные признаки пузырей, безусловно, присутствуют на рынке акций, учитывая, что основные индексы развитых и развивающихся стран торгуются с мультипликаторами P/E, заметно превышающими долгосрочные уровни. Близкими к историческим минимумам остаются и кредитные спреды (то есть дополнительная доходность сверх американских госбондов) на мировом долговом рынке. Наконец, на фоне пандемии двузначными темпами измерялся рост цен на недвижимость, что также может нести риски в случае резкой коррекции на финансовых рынках».

Дмитрий Долгин, главный экономист ING по России и СНГ: «За последние годы произошла очень большая монетарная накачка в мире, по сути, за счет значительного увеличения баланса ФРС и притока долларовой и другой ликвидности. Все крупнейшие центральные банки проводили политику количественного смягчения, и эти дополнительные деньги шли не в реальную экономику, а в основном на финансовые рынки — на рынок акций, облигаций, сырья и в недвижимость. И если в дальнейшем это не будет подкреплено ростом производительности труда и сопоставимым ростом экономики, то дисбалансы будут накапливаться».

Как скоро могут лопнуть эти пузыри?

Дмитрий Полевой, директор по инвестициям ИК «Локо-Инвест»: «Многое будет зависеть от характера монетарной политики в США, Европе и других крупнейших странах, отношения инвесторов к риску, состояния глобальной экономики. Кризисы последних 10–15 лет научили монетарные и фискальные власти действовать с запасом и опережением. С одной стороны, это породило пузыри, но с другой — было направлено на минимизацию негативных экономических последствий, затрудняя эффективность «очищающего» механизма любого кризиса».

Владимир Тихомиров, независимый эксперт: «С учетом разогретости рынков и их длительного роста на фоне слабой экономики коррекция может произойти в довольно короткое время — достаточно всплеска оттока капитала с наиболее рисковых рынков/активов. По цепочке мы можем увидеть резкое ослабление валют, рост долговых и бюджетных проблем и т. д.».

Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking: «В целом предсказывать пузырь и когда он лопнет — это пытаться угадать триггеры, которые могут сработать. Зачастую они и являются теми самыми «черными лебедями», которые мы как экономисты предсказать, к сожалению, не можем. Но объективно риск такого кризиса в ближайшие один-два года очень высок.

Чем дольше сохраняется ультрамягкая денежно-кредитная политика, тем выше стоимость активов, и объемы долгов адаптируются именно к такой мягкой политике. Поэтому любое ужесточение после длительного периода мягкой политики может привести к риску неплатежеспособности и к серьезным обвалам на рынках. Так что вопрос будет упираться, скорее, в то, готовы ли вообще центральные банки останавливать рост инфляции, рискуя финансовой стабильностью».

Большие фонды уже ребалансируют активы, готовясь к падению рынков

Во втором квартале самой большой покупкой крупнейшего хедж-фонда мира Bridgewater Associates, созданного американским инвестором Рэем Далио, стали акции Coca-Cola — его позиция в этих бумагах выросла на 2,565 млн акций. На втором месте по объему — пакет ценных бумаг ETF на акции развивающихся рынков iShares MSCI Emerging Index Fund, далее следуют акции торговой сети Walmart и двух производителей потребительских товаров — Procter & Gamble и Johnson & Johnson. Одновременно Bridgewater Associates почти в два раза сократил свою позицию в фонде SPDR S&P 500 ETF Trust, который отслеживает акции индекса широкого рынка США S&P 500.

Насколько пострадает российский рынок?

Сергей Романчук, начальник дилингового центра Металлинвестбанка: «Последствия для России будут однозначными: если произойдет сильная коррекция, она тут же будет отзеркалена у нас, возможно — с меньшей амплитудой, так же, как мы наблюдали в 2020 году. Тогда совпали два процесса — выход на рынок физлиц и кризис с бегством институционалов от риска. В результате российские розничные инвесторы выкупали акции, из которых выходили иностранные инвесторы. Это помогло рынку не так сильно упасть и затем вытащило его со дна. В том случае, если российские инвесторы не так сильно испугаются, коррекция предполагается меньше. Но то, что она будет связана с глобальным падением рынков, однозначно».

Наталия Орлова, главный экономист Альфа-Банка: «Обвал рынков развитых стран приведет к оттоку капитала с других рынков. Кроме того, в случае резкого разворота рынков могут стать банкротами те финансовые компании, которые не успеют подготовиться к изменению финансовой конъюнктуры. Это может спровоцировать панические продажи на рынках, то есть разрыв цепочек финансового посредничества и общий финансовый кризис, затрагивающий банки, компании и население».

Владимир Тихомиров, независимый эксперт: «Развивающиеся рынки — включая российский — страдают в условиях коррекции больше, чем развитые, так как риски инвестирования на них традиционно выше. В то же время развитым рынкам — особенно рынкам США — помогает возвращение инвесторов в случае кризиса. В то время как на развивающихся рынках усиливается отток капитала, что усугубляет проблемы, на рынке США такие проблемы отчасти нивелируются притоком капитала с других рынков. Поэтому степень падения развитых рынков в периоды кризиса всегда меньше, чем развивающихся. Если брать исторические сравнения, то рынок США может упасть на 10–20%, в то время как рынок РФ — на 30–40%».

Дмитрий Долгин, главный экономист ING по России и СНГ: «За последние шесть-семь лет Россия повысила уровень макроэкономической защиты через высокий рост резервов, снижение внешнего долга, дедолларизацию внешних обязательств и активов, в том числе государственных. Частный сектор сейчас также поддерживает сбалансированную денежную позицию, что отличается от ситуации 2006–2007 года. Тогда были сильны ожидания экономического роста и укрепления рубля, поэтому иностранных обязательств было больше, чем активов.

Сейчас подобных ожиданий нет, стратегии достаточно консервативные, поэтому в случае глобального финансового кризиса российская экономика имеет шанс продемонстрировать защитные движения. То есть это будет падение, скажем, не на 10% или 9%, как это было в 2009 году, а более скромное. Российскую экономику сейчас нельзя назвать перегретой. И это тоже своего рода защита от резкого падения».

В XXI веке мир пережил три крупных финансовых кризиса — в 2000-м, 2008-м и 2020-м годах.

Мировой финансовый кризис 2008–2009 годов начался с ипотечного кризиса в США. К началу кризиса банки значительно ослабили требования для заемщиков. В результате доля ипотечных кредитов с высоким риском взлетела до 20%, а на рынке жилья надулся пузырь. Однако в 2006 году в стране остановился рост цен на жилье, после чего резко выросло число невыплат по ипотечным кредитам. На этом фоне обесценились ценные бумаги, обеспеченные субстандартными ипотечными закладными, что привело к банкротству банков, самым известным из которых был Lehman Brothers, и падению рынка акций. К концу 2008 года кризис перекинулся на большинство стран мира.

Триггером кризиса 2020 года стал коронавирус COVID-19. Из-за пандемии страны были вынуждены закрыть границы и ввести карантин. Остановились заводы и фабрики, закрылись магазины. Экономика встала. Одновременно обвалился фондовый рынок — инвесторы в панике продавали бумаги на опасениях экономического спада. Упали цены на нефть. Чтобы поддержать экономику, крупные мировые центробанки понизили ставки и прибегли к выкупу активов и раздаче денег населению. Только в США в экономику было закачано несколько триллионов долларов. Однако большая часть денег осела на фондовых рынках, что привело к сильному росту акций.

ФРС свернет «печатный станок» в марте. Что важно знать

Также члены ФРС прогнозируют сразу по три повышения базовой ставки в 2022 и 2023 годах, притом что сентябрьский прогноз предполагал только одно повышение в следующем году и два — в 2023-м. Также члены ФРС повысили ожидания по инфляции — с 4,2% до 5,3% по итогам этого года и с 2,2% до 2,6% в 2022-м.

Американские фондовые индексы позитивно отреагировали на решение ФРС. На 23:00 мск индекс Dow Jones растет на 0,28%, до 35 643,59 пункта, S&P 500 — на 0,48%, до 4655,47 пункта, NASDAQ Composite — на 0,49%, до 15 312 пунктов.

Основные индикаторы, на которые ориентируется ФРС при принятии решения по монетарной политике, — это безработица и инфляция. По итогам ноября безработица в США сократилась с 4,6% до 4,2%, что говорит в пользу ужесточения политики ФРС. На это же указывает и сильно разогнавшаяся инфляция. Годовая инфляция в США по итогам ноября ускорилась до 6,8% — это максимальное значение за последние 39 лет.

По мнению начальника отдела глобальных исследований «Открытие Инвестиции » Михаила Шульгина, фондовые рынки могут оказаться под серьезным давлением в случае, если прогнозы ФРС покажут возможность трех повышений ставки в 2022 году. «Собственно, то снижение, которое мы наблюдали в понедельник, как раз отражает опасения более агрессивного взгляда Федрезерва на темпы нормализации денежно-кредитной политики», — резюмировал эксперт.

Также эксперты указывали, что в случае если заявления ФРС будут более «ястребиными», чем ожидается, то под серьезным давлением окажутся товарные рынки, в частности нефть.

Как на ужесточение ДКП отреагируют развивающиеся рынки?

Вадим Меркулов, директор аналитического департамента ИК «Фридом Финанс»: «Есть тенденция, что при ужесточении ДКП в США в портфелях международных инвесторов снижается аллокация на развивающихся рынках, это может вызвать давление на российские котировки. Однако наша экономика больше завязана на цене на энергоресурсы, и в случае их роста негативное давление может быть нивелировано, а в случае падения цен — усилено».

Алексей Каминский, ведущий стратег по глобальным рынкам акций ИК «Атон»: «Если рынок решит, что ФРС становится более жесткой, это может вызвать укрепление доллара, с которым развивающиеся рынки (и вообще рискованные активы в целом) негативно коррелируют».

Михаил Шульгин, начальник отдела глобальных исследований «Открытие Инвестиции»: «Российский рынок в сегменте ЕМ (Emerging Markets — «развивающиеся рынки») наиболее стабильно переживет усиление «ястребиной» позиции ФРС, поскольку цены на нефть и газ будут оставаться комфортными с точки зрения пополнения бюджета. К тому же российский фондовый рынок на тех уровнях, к которым он скорректировался в преддверии публикации итогов заседания FOMC, уже выглядит очень дешево. Индекс Мосбиржи торгуется с коэффициентом 5,7 к прогнозной прибыли входящих в него компаний на предстоящий год. При этом аналогичный коэффициент, например, для индекса развивающихся рынков MSCI Emerging Markets составляет 12,2х. В настоящий момент дисконт российского рынка относительно MSCI EM является максимальным с конца 2014 года».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Эксперты считают, что неопытные инвесторы стали жертвами обвала российского рынка акций

Нью-Йоркская фондовая биржа

Мосбиржа проведет детальный анализ торгов

По их оценке, российский рынок акций в понедельник сильно просел и когда во вторник с утра падение продолжилось, у новичков начали срабатывать стоп-лоссы (заранее поданные заявки на продажу акций при падении котировок до определенной цены) и маржин-коллы, выбрасывая на рынок дополнительные акции и толкая котировки еще ниже. Ситуацию усугубил «тонкий» утренний рынок, когда попросту не хватало заявок на покупку акций, отметили эксперты.

Впрочем, в пресс-службе Московской биржи сказали РИА Новости, что высокие обороты оказали давление на рынок в целом, в то же время торговой площадкой предусмотрены несколько уровней обеспечения и защиты ликвидности: аукцион открытия, специальная маркетмейкерская программа для утренних торгов, где были маркетмейкеры и исполняли обязательства, механизм ограничения агрессивности рыночных заявок, ограничение на расширение ценовых коридоров.

В начале утренней сессии вторника индекс Мосбиржи рухнул на 7,3% и обновил минимум с марта, провалившись до 3352,53 пункта. К текущему моменту индекс Мосбиржи отыграл потери.

«Главный фактор обвала — это приход в последние годы на биржу большого количества физических лиц с низкой финансовой грамотностью… Разумеется, кто-то этим пользуется. Для кого-то это не новички, а «фондовое мясо», — заявил руководитель департамента инвестиционного анализа и обучения инвестиционной группы «Универ Капитал» Андрей Верников.

НОВИЧКИ С ПЛЕЧАМИ

Российский рынок акций отыграл утренние потери

«Длинных денег» у них нет… Они стараются совершать краткосрочные операции и находятся в зоне риска. Из-за низкой финансовой грамотности новички не уловили момент, когда вложения в акции стали менее интересными – момент, когда сильно выросла доходность по ОФЗ и находится на соизмеримых уровнях с дивидендной доходностью лучших акций. И теперь новички страдают», — продолжил Верников.

А нормальным состоянием рынка акций на самом деле является боковое движение с широкой амплитудой колебаний, то есть чередование роста и спада, добавил он.

По наблюдениям Верникова, зная уязвимость новых трейдеров и большое количество у них маржинальных позиций (тех самых покупок с плечами), крупные участники рынка не спешат покупать акции утром. Дело в срабатывании стоп-лоссов — заранее поданных заявок на продажу акций при падении их цены до определенного уровня, пояснил он.

«Зачем покупать, если все равно при малейшем движении вниз у новичков срабатывают стоп-лоссы и котировки проваливаются вниз? Лучше подождать, когда сработают утренние стоп-лоссы, и потом уже покупать. Шансы, что из этой фондовой мясорубки «новые трейдеры», работающие с плечами, выйдут с прибылью, минимальны: без «длинных денег», к сожалению, им будет трудно перенести просадки рынка», — подытожил эксперт. Например, при покупке с плечом 1:5 падение котировок акции на 5% превращается в потерю 25% вложенных своих средств.

ПУСТЫЕ СТАКАНЫ

Внешний фон утром не был драйвером распродажи для российского рынка, указал в свою очередь начальник отдела глобальных исследований «Открытие Инвестиций» Михаил Шульгин.

«Да, азиатские акции преимущественно снизились, отражая вчерашнее минорное завершение торгов на американском фондовом рынке. Однако фьючерсы на американские индексы торговались в зеленой зоне, а ситуация в преддверии открытия европейских площадок смотрелась как минимум стабильно, «при своих». Меж тем цены на нефть как раз возобновили попытку роста», — перечислил он.

Резкий провал российского рынка акций на утренней сессии объясняется эффектом маржин-коллов, сказал начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

Маржин-коллы бывают у трейдеров, использующих маржинальную торговлю (то есть с плечами). В случае с покупкой акций механизм таков — при падении котировок стоимость портфеля резко проседает, опускается ниже критического уровня и брокер принудительно закрывает маржинальные позиции клиента, по сути гарантируя таким образом возвращение себе средств, занятых ему на покупку акций с плечом.

«Если в предыдущий день рынок сильно упал и закрывался на минимумах, то на следующий день в первые часы акции традиционно ускоряются на фоне принудительного дозакрытия длинных маржинальных позиций участников. Только сейчас все это было помножено на низкую ликвидность утренней сессии, которая стартовала в бумагах индекса Мосбиржи на прошлой неделе», — отметил Карпунин.

«В результате мы получили неконтролируемое падение, в рамках которого индекс Мосбиржи падал в моменте на 7%. При этом никаких фундаментальных оснований для подобного падения не появлялось. Фактор геополитики давит на рынки, однако отклонение на 7% за два часа без новостей — это явно аномалия», — указал эксперт.

Пока утренняя сессия не очень «расторгована», появление больших объемов по утрам на новостях или остаточном после сильных новостей предыдущего дня спросе и, как следствие, повышенная волатильность рынка и ключевых «голубых фишек» — естественная вещь, считает начальник отдела экономического и отраслевого анализа Промсвязьбанка Евгений Локтюхов.

«Столь масштабное падение – это во многом результат пустых биржевых стаканов. Ликвидности для обработки заявок на продажу не хватало. Если бы это была основная дневная сессия, то, возможно, масштаб падения был бы меньше. Риск повторения таких историй достаточно высок в будущем», — полагает Карпунин.