Если в платежке не указан ндс что делать

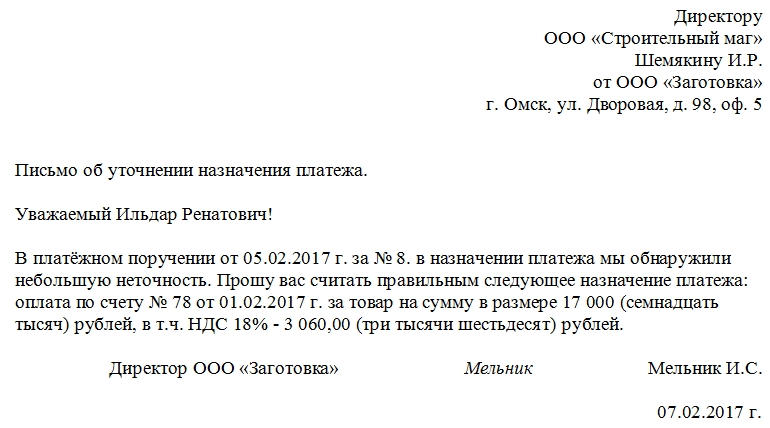

Письмо об уточнении назначения платежа

Составление письма об уточнении назначения платежа происходит тогда, когда сотрудники организаций обнаруживают ошибку или неточность в уже исполненном платежном поручении. Данное письмо является не просто частью деловой корреспонденции, оно относится к первичной документации фирмы.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Когда и какие возникают ошибки

Ошибки в платежках между контрагентами допускают составители платежных поручений, т.е. работники бухгалтерских отделов. При этом неверные данные могут быть в самых разных пунктах документа: например, неправильно указывается номер договора, по которому происходит перечисление денежных средств, ошибочно пишется цель платежа или, бывает, выделяется НДС там, где его выделать не нужно и т.д.

Исправить это можно в одностороннем порядке, направив партнеру письмо об уточнении назначения платежа.

При этом вторая сторона не обязана высылать уведомление о получении данного послания, но удостовериться в том, что письмо получено, лишним не будет.

Можно ли оспорить новое назначение платежа

Обычно изменение параметра «Назначение платежа» происходит при взаимном согласии и без особых последствий. Но в некоторых случаях возможны осложнения. Например, если налоговая инспекция при проверке обнаружит такое исправление и посчитает его способом ухода от налогов, санкции со стороны контролирующего органа можно считать неминуемыми. Бывает, что трения о назначении платежа возникают и между контрагентами, особенно в части выплат по долгам и процентам. В большинстве случаев, для того, чтобы оспорить исправление, опротестовывающей его стороне придется обратиться в судебную инстанцию, при этом гарантий выигрыша дела никто не даст, поскольку такие истории всегда имеют множество нюансов.

Важное условие, необходимое для того, чтобы избежать возможных проблем, заключается о том, что сведения об изменениях в назначении платежа нужно в обязательном порядке передавать и в банки, через которые прошел платеж. Для этого достаточно всего лишь написать аналогичные письма в простой уведомительной форме.

Кто составляет письмо об уточнении назначения платежа

Данное письмо составляется со стороны компании, переведшей средства.

Обычно сам текст пишет специалист отдела бухгалтерии или иной сотрудник, уполномоченный на создание подобного рода корреспонденции и имеющий доступ к формируемым платежкам.

При этом документ в обязательном порядке должен быть подписан руководителем компании.

Как правильно написать письмо

Письмо об уточнении назначения платежа не имеет унифицированного образца, обязательного к применению, соответственно, писать его можно в произвольной форме или по шаблону, утвержденному в учетной политике фирмы. При этом есть ряд сведений, которые указывать в нем необходимо. Это:

Если неверно внесенных сведений несколько, то вписать их надо отдельными пунктами.

Все суммы следует вносить в бланк как цифрами, так и прописью.

При составлении письма важно придерживаться делового стиля. Это значит, что формулировки послания должны быть предельно четкими и корректными, а содержание довольно кратким — строго по делу.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2016 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

Все копии должны быть идентичны и заверены должным образом.

Как отправить письмо

Отправить такое письмо можно несколькими способами.

В случае отправки через интернет важно, чтобы предприятие имело официально зарегистрированную электронную цифровую подпись, хотя даже это не дает гарантии прочтения письма получателем.

Как и сколько хранить письмо

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

НДС в платежных поручениях

При всей кажущейся простоте существуют как минимум две ситуации, когда между поставщиком и покупателем могут и на практике часто возникают конфликты. А именно: продавец выставил правильный счет-фактуру с НДС, а покупатель по ошибке или преднамеренно указал в документе «НДС не облагается». Второй случай, когда продавец не является плательщиком НДС, в счете-фактуре НДС отсутствует, а покупатель тем не менее его указал.

Такая ошибка может быть выявлена при налоговых проверках. При этом у проверяющих могут возникнуть вопросы, к примеру, почему не получен НДС, когда его требовалось взять или, наоборот, почему НДС указан, но не внесен в бюджет. В худшем варианте ошибка может привести либо к штрафным санкциям, либо к блокировке счета, поэтому лучше предпринять меры заранее.

Существует несколько способов разрешения проблемы. Во-первых, в бухгалтерских проводках надо обязательно руководствоваться счетом-фактурой. Во-вторых, необходимо письменно с уведомлением о вручении обратиться к контрагенту с заявлением о допущенной ошибке. В-третьих, если между партнерами в этом вопросе достигнуто взаимопонимание, то тот, кто выписал платежное поручение, может обратиться в свой банк с заявлением о внесении исправления в документ. Для этого в кредитных организациях существуют специальные процедуры. В-четвертых (в самом крайнем случае), когда по тем или иным причинам нет возможности договориться, можно либо отменить платеж, либо отказаться от его получения. Такая операция возможна, но оплачивается по отдельным тарифам кредитных учреждений, которые можно найти в тарифных сборниках.

Вопросы бухгалтеру от следователей, правильный НДС в платежках и сожжение документов: что обсуждали коллеги

Много важных тем обсуждали на неделе в группе «Красный уголок бухгалтера».

НДС в платежках

При всей кажущейся простоте, ошибки в части неверно указанного НДС довольно часто возникают:

Коллеги, а как вы доносите до клиентов, приличными словами, что НЕ стоит писать в ПП «Без НДС», а надо написать «НДС 0%»? Может есть какой секретный способ, чтобы бухи читали, что написано? Испробовано ффсе! От огромного шрифта с напоминанием до угроз возврата.

«Просто возвращать платежи с назначением „неверное назначение платежа“ не пробовали? Потом требовать еще раз оплаты. Если не дошло, еще раз. У нас такая дрессировка срабатывает» (Андрей Юдаев);

«Вот честно, как-то раз мне вернули платеж мои поставщики из-за неверно указанного НДС, объяснив это тем, что их программа не стыкует. Платила правильно. Еще был вариант, когда заставляли через банк-клиент (!!)! прогонять письмо об изменении платежа и просто письмо от меня не проходило. Может попробовать какой-то из этих вариантов» (Вера Горлова);

Как утилизировать старые документы

Бухгалтерские документы со сроком временного хранения до 10 лет включительно, после истечения срока хранения уничтожаются (абз.2 п.2.3 Приказа Минкультуры от 31.03.2015г. № 526).

Согласно перечню, на утилизацию составляется акт на уничтожение документов. Акт может быть составлен в произвольной форме.

— передачей на уничтожение в специализирующую организацию;

Кто-нибудь уничтожал документы старых периодов? Как это всё оформляется? А то лежат у одной организации папки аж с 2008 года (банковские выписки, акты, накладные, отчетность, зарплата, договора ГПХ). Знаю что зарплату, кадры, договоры с физ.лицами надо хранить долго. А остальное? Фирма та всю жизнь на УСН 6%. Могу я их просто сжечь на даче или прям обязательно в фирму, занимающуюся ликвидацией документов, обращаться?

«Я жгу на даче. Уж не знаю, насколько это правильно» (Анастасия Ко);

«Вот пишут многие, что в помойку. Ну, не хотите по акту уничтожать, так хотя бы сдайте!! Это же перерабатываемый материал. А потом на экологию жалуемся. » (Ирина Тюкина);

«Доки по з/п хранятся 75 лет, по ОС, ТМЦ, МПЗ- 5 лет, доки по авансовым отчетам — 5 лет (инструкция по БУ) налоговые декларации, требования, и всякие поясниловки по налогам — 5 лет (инструкция по НУ). Мы списываем ежегодно, согласно акту. Вызываем архивариуса, он смотрит, сверяет по акту, пишет разрешение. Сами вывозим, сжигаем» (Оксана Фурман).

Вызов бухгалтера к следователям

Завтра вызывают в СК на очную ставку с бывшим геной: подтвердить мои показания, что всеми деньгами распоряжался только он. Дело пока что только по трудовому законодательству.

Теперь вот и такой опыт.

Поводом послужила жалоба одной из сотрудниц, которая официально не была трудоустроена.

Одна из не оформленных официально сотрудниц (даже и не могу сказать, сколько она отработала — неделю или больше) предполагаю, что ей не заплатили за работу (но это только мои предположения) разозлилась и подала заявление. Дело открыто по статье «Мошенничество» — брать людей на работу, но не платить им зарплату.

Следователи задавали вопросы:

— кто принимал на работу,

— кто подписывал трудовые документы,

— кто выдавал зарплату,

— кто распоряжался кассой и р/с.

На очной ставке надо было подтвердить свои же показания и ответить на вопросы адвоката, если тот их будет задавать.

В подобной ситуации бухгалтерам полезно ознакомиться со статьей:

Подотчетные директора

Руководитель снял кучу наличных, оплачивал многие расходы налом, а подотчётные висят. Куда теперь их девать, как долго они могут висеть на 71 счёте, может был такой опыт у вас? Ломаю голову, как списать, чтобы не попасть на зп налоги. Снимал как подотчётные и на карту корпоративную и оттуда видимо уже обналичивал.

1.Самый простой вариант — еще раз уточнить у руководител,я все ли чеки, иные документы, подтверждающие расходы, он передал в бухгалтерию. Как показывает практика, директорам свойственно, забыв о документах, месяцами хранить их у себя.

«А в чем проблема закрыть авансовыми отчётами?» (Natalia Nazarova).

2. Переоформить долг по подотчету в заем.

«Как вариант, перевести из разряда подотчета в разряд займов. Фирма выдала гене заем. Правда, тут может возникнуть % на заем, материальная выгода. Но привести в чувства руководство необходимо» (Андрей Юдаев).

3. Погасить долг по подотчету дивидендами.

«Дивиденды выплатите. 13% меньше, чем полностью зарплатные» (Анна Симонова Фарбштейн).

4. Выдать денежный или материальный подарок на сумму неподтвержденного подотчета.

5. Арендовать имущество у руководителя, расчет проводит взаимозачетом в счет погашения подотчета.

Иногда бухгалтеры формально проводят возврат подотчетных сумм в кассу, но здесь много подводных камней.

«А вернуть подотчет в кассу предприятия, как неизрасходованные? Пусть там висят. Лимит, если нужно, установите. Директору накажите чеки насобирать всей семьёй и соседями) на канцелярию и прочую удачную для списания ерунду и списывайте потихонечку через 71. Просто заставьте его собирать чеки в дальнейшем» (Lutai Irina).

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

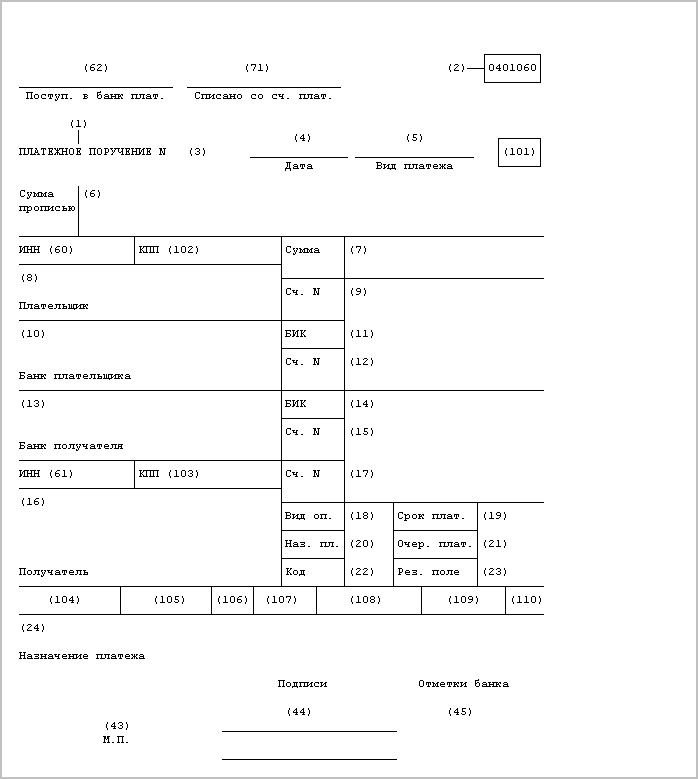

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Что делать, если вы на УСН и получили платеж с НДС?

Если вы — плательщик УСН 6% или 15% и платите своему поставщику, а поставщик работает с НДС, то вам от этого ни жарко, ни холодно. Вы можете просто заплатить поставщику всю сумму с НДС, и на ваши налоги и отчетность это никаким образом не повлияет.

Но если вам пришли деньги с НДС, то потенциально у вас могут быть проблемы. Потому что налоговая инспекция отслеживает все платежи с НДС, и в будущем может обратиться к вам с вопросом: «Почему вам пришли деньги с НДС, вы выставляли счет фактуру с НДС или нет?», попросить уплатить НДС, предоставить объяснения и т.д.

Если ваш клиент сделал это по ошибке, то у вашего клиента нужно попросить письмо, где будет написано, что для платежного поручения соответствующего номера, даты и суммы верным считать назначения платежа следующим — за товар по надлежащему договору без НДС. Это решит ваши проблемы. Если к вам придет письмо из налоговой инспекции — вы можете показать это письмо, и в принципе никаких проблем у вас не будет, никаких налогов доплачивать не надо.

Другое дело, если у вас заключен договор с выделением НДС, и вы выставили счет-фактуру по просьбе клиента с выделенным НДС. Если вы действительно это сделали, тогда вам придется уплатить 20% налога от счет фактуры в бюджет, при этом уменьшить НДС какими-то исходящими платежами и входящими счет фактурами вам никак не получится. То есть вы со всей сделки платите 20% в бюджет и сдаете декларацию о НДС, вот так получится неприятно.

Поэтому не выставляйте счет-фактуру клиенту с выделенным НДС и смотрите, что написано в договоре. Это крайне важно, если вы не хотите переплатить НДС.

Другие видео эксперта в области налогообложения Марата Самитова смотрите тут.

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу