Если виновник без осаго что делать

Без полиса: кто возместит ущерб при ДТП

Какие полисы являются недействительными и поддельными

Полис ОСАГО не нужен для владельцев транспорта, скорость которых не превышает 20 км/ч, не имеющего колес, а также иностранным перевозчикам (если они застрахованы за границей).

К недействительным относятся полисы ОСАГО, которые:

выданы без уникального номера или оформлены не на официальном сайте страховщика;

такой же полис есть у другого водителя, который получил его раньше;

полис оформлен после отзыва или приостановлении действия лицензии страховщика;

выданы на испорченных, утерянных или похищенных у страховщика бланках;

выданы на старых бланках, использование которых не продлено.

Подделывают полисы ОСАГО по-разному: кто-то изменяет дату выдачи и период действия документа, подпись на нем или гербовую печать. Так, в Воронеже автолюбитель переписал ручкой срок страховки, а в Волгограде злоумышленник оформил полис на мототехнику, затем в фотошопе изменил сведения о водителе и авто.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что в такой ситуации необходимо подать заявление в полицию, поскольку в действиях менеджера имеются признаки преступления по ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»). В рамках проверки будет установлен виновник, добавляет эксперт: «Затем вы вправе предъявить гражданский иск о взыскании материального и морального вреда к причинителю ущерба».

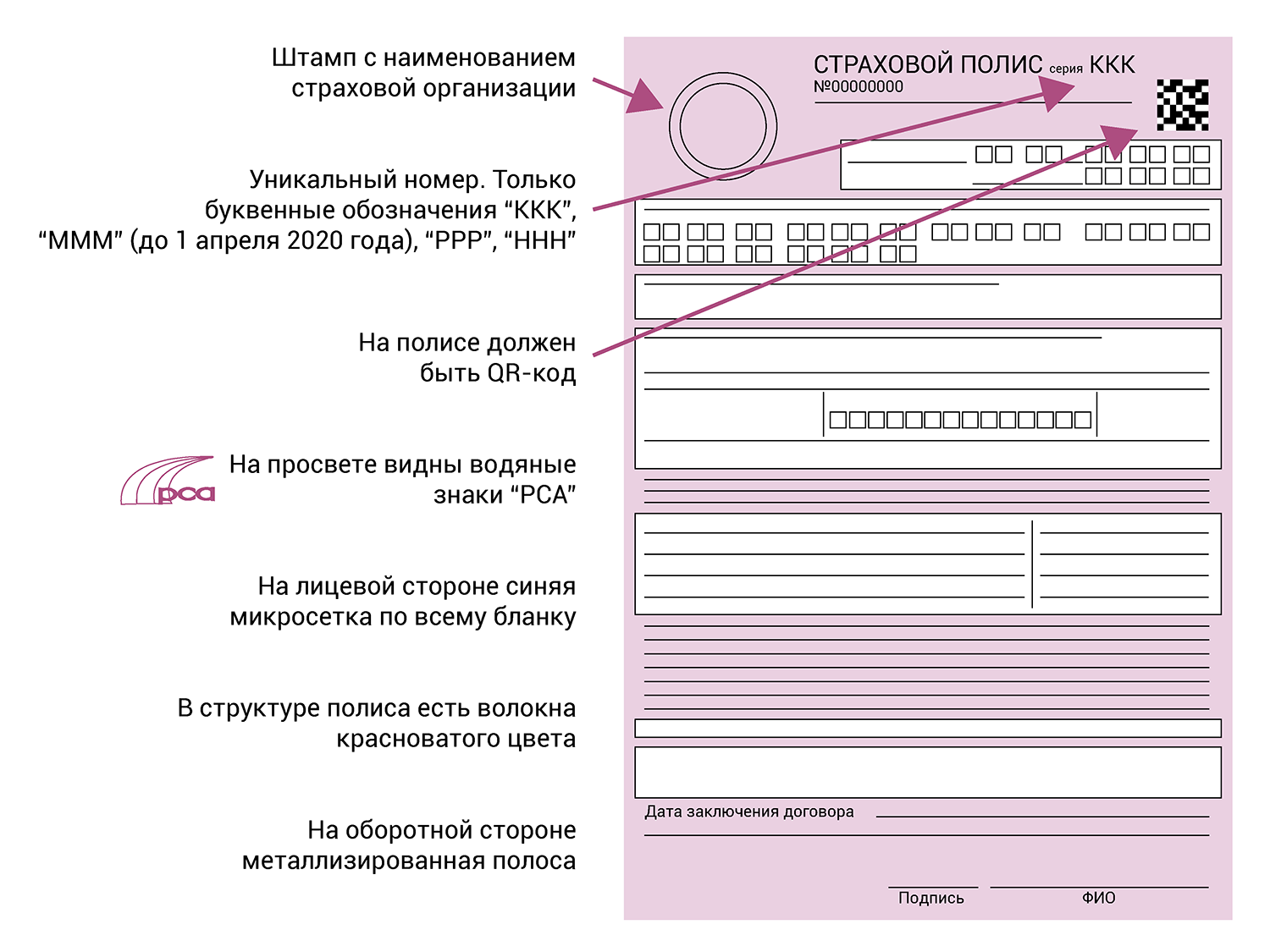

Как проверить действительность страховки

Автовладельцу необходимо ввести серию и номер полиса ОСАГО на сайте Российского союза автостраховщиков (РСА). Помимо действительности полиса водитель узнает, принадлежит ли документ страховщику и какой договор ОСАГО он заключал. Также можно проверить страховку через QR-код или сравнить по характеристикам подлинного полиса.

Основные признаки действительного полиса ОСАГО

Какое наказание грозит за недействительный полис

Если водитель ездит с недействующей страховкой, то получит штраф 800 руб. по ч. 2 ст. 12.37 КоАП («Несоблюдение требований об ОСАГО»). Если полис подложный, то автовладельцу грозит уголовная ответственность по ч. 1,5 ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»):

за подделку страховки или изготовление подложных бланков для использования или сбыта;

использование заведомо ложного полиса ОСАГО.

Если водитель обнаружил, что полис является фиктивным, то ему необходимо написать заявление в полицию, чтобы изготовителей незаконной продукции нашли и привлекли к уголовной ответственности.

Кто будет выплачивать возмещение при отсутствии страховки, поддельном полисе

Вред здоровью после аварии возмещается Российским союзом автостраховщиков независимо от наличия и действительности полиса ОСАГО.

Виновник даже может быть не установлен или скрыться с места ДТП, а потерпевшие получат компенсацию. Но затем РСА будет взыскивать эти деньги с виновника происшествия.

Если при аварии никто из людей не пострадал, а ущерб был причинен только имуществу, то расходы будет компенсировать виновник. Но если водитель ехал на служебной машине по рабочим делам и попал в ДТП, то придется платить работодателю.

Если при ДТП причинили только вред имуществу, то расходы возместит виновник или его работодатель, если авария произошла, когда сотрудни исполнял трудовые обязанности.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что можно обратиться к виновнику ДТП для возмещения вреда даже в том случае, если автомобиль продан. Денежная сумма от продажи не влияет на размер ущерба, отмечает эксперт: «Если после ДТП вы продали авто без оценки, то в суде доказать убытки будет сложно».

Определяем ущерб, затем договариваемся с виновником

Сначала нужно рассчитать сумму вреда, причиненного автомобилю после ДТП. Это делает независимый эксперт. Он подготовит отчет, в котором укажет сумму ремонта авто. Помимо денег на ремонт автовладелец может взыскать с виновника аварии расходы на проведение экспертизы, эвакуацию машины и ее хранение, доставку пострадавшего в больницу, проезд на общественном транспорте к месту нахождения авто или эксперта.

Потерпевший вправе требовать возмещение реального ущерба, в том числе, утрату товарной стоимости авто.

После оценки потерпевший просит другого участника ДТП заплатить за ремонт добровольно. Для этого он вручает претензию лично или направляет её по почте. Когда виновник согласен возместить ущерб, стороны заключают соглашение, в котором определяют размер выплат и порядок их перечисления. Если отказывается, то автовладелец может обратиться в суд.

Подаем иск в суд

Потерпевший вправе требовать выплаты ущерба имуществу с виновника через суд в течение трех лет с момента, когда узнал о своем нарушенном праве. Иск о возмещении вреда здоровью не ограничивают по времени. Но компенсация будет взыскана только в счет расходов за последние три года.

В исковом заявлении необходимо описать обстоятельства ДТП, повреждения автомобиля, в какой части ущерб не был возмещен, сведения о попытке разрешить спор до суда, требование о возмещении ущерба с его размером. Также истцу следует обратить внимание на отсутствие страховки у виновника или наличие недействительного/подложного полиса.

Кроме этого, к иску следует приложить:

схему ДТП, объяснения очевидцев, протокол об административном правонарушении по водителю без страховки и др.;

отчет эксперта об оценке ущерба;

досудебное соглашение, претензию или иные документы, подтверждающие, что истец пытался урегулировать спор до суда;

квитанцию об оплате госпошлины;

уведомление о вручении копии иска с приложением другим участникам процесса (ответчику, третьим лицам).

Судебное разбирательство длится, как правило, два месяца. Решение суда вступит в силу через месяц, если его никто не обжалует. В противном случае решение вступит в силу незамедлительно после рассмотрения жалобы вышестоящим судом.

Юрист «Европейской Юридической Службы» Евгений Иванов говорит, что следует обжаловать решение суда в апелляционной инстанции, ссылаясь на то, что выплаченные суммы не являются неосновательным обогащением. Эксперт утверждает: «Страховая компания перед возмещением признала аварию страховым случаем, проверила и подтвердила факт заключения между виновником ДТП и страховщиком договора ОСАГО, действовавшего на дату ДТП, поэтому она не может требовать возврата выплат как неосновательного обогащения».

Обращаемся к судебным приставам

После вступления решения суда в законную силу водителю нужно получить исполнительный лист в суде и направить его приставу. Тот возбудит исполнительное производство. В ходе исполнения пристав может наложить арест на имущество или денежные средства должника, взыскать деньги с банковских карт или других источников дохода и даже запретить выезд виновнику за границу.

Если приставу не удастся взыскать деньги, то он окончит исполнительное производство. Только через 6 месяцев после такого решения автовладелец сможет возобновить исполнение.

*Вопросы найдены на автомобильных форумах и сайтах.

Рекомендации юристов: что делать, если у виновника ДТП нет полиса ОСАГО

Дорожно-транспортное проишествие всегда является неприятной ситуацией для его участников. Иногда ситуация усугубляется еще и тем, что у виновника нет действующей страховки, из-за чего у потерпевшей стороны могут возникнуть трудности с получением компенсации. Власти РФ уже давно ведут борьбу с водителями, которые нарушают закон, эксплуатируя свое ТС без действующего полиса автогражданской ответственности. Однако борьба с нарушителями идет с попеременным успехом.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

На данную борьбу влияют сразу несколько факторов:

И учитывая все имеющиеся факторы найти золотую середину нашим властям очень непросто. Что же делать, если вы попали в ДТП, а у виновного нет полиса обязательного страхования? Что следует делать в данном случае виновнику, а что потерпевшему об этом мы расскажем в нашей статье.

Что делать при дорожно-транспортном происшествии, если нет оформленной страховки?

Но три-четыре года назад данное соотношение выглядело еще более печально, тогда каждый пятый водитель эксплуатировал свое авто не имея полиса ОСАГО. Пока наши власти решают проблемы страхования, автолюбители должны знать, что делать, если у виновника ДТП нет страховки.

На месте ДТП вы как пострадавшая сторона должны проконтролировать чтобы инспектор ГИБДД внес в протокол информацию о том, что у виновного нет полиса. Далее следует произвести оценку причиненного вашему имуществу ущерба. На основании результатов оценки ущерба следует составить и направить виновнику досудебную претензию. Если виновник не согласен с суммой ущерба и отказывается платить, то следует обратиться с исковым заявлением в суд.

Подробнее о том, что делать, если случилось ДТП, а виновник не вписан в полис ОСАГО, читайте тут.

Как быть виновному лицу?

В том случае, если вы стали виновником ДТП, а у вас нет полиса автогражданской ответственности, то приготовьтесь оплачивать не только штраф за езду без автогражданки, но и ущерб причиненный потерпевшему. Инспектор ГИБДД прибывший на место аварии в первую очередь выясняет в порядке ли документы у участников аварии. В случае если у одного участника отсутствует страховка, ему положен штраф. Штраф за эксплуатацию ТС без действующего полиса автогражданской ответственности составляет 800 рублей.

Дальнейшая же схема урегулирования спора между виновником аварии и потерпевшим зависит от воспитания и порядочности обеих сторон. Некоторым удается договориться на месте и тогда водители ограничиваются лишь бумагой с указанием паспортных данных виновного лица, признанием одной из сторон своей виновности и обязательством возместить потерпевшему причиненный ущерб. Если водители договариваются, то делать это нужно не на словах, а на бумаге.

Потерпевшему лучше взять расписку со своего оппонента, а не полагаться на его честность. Чаще всего водители договариваются о денежной компенсации ущерба, однако если у виновника есть возможность самостоятельно или через знакомых провести восстановительные ремонтные работы, то водители могут осуществить и данный вариант компенсации ущерба.

А виновнику следует подготовиться оспаривать сумму ущерба в суде (если он не согласен с данной суммой). А также следует подготовиться к тому, что рано или поздно, а оплатить нанесенный потерпевшему ущерб вам все же придется.

Что предпринять пострадавшему?

Нужно обязательно зафиксировать всю информацию о виновнике:

Далее вам следует собрать весь перечень документов, который необходим для подачи претензии:

Не забудьте пригласить на экспертизу виновное лицо. Для этого следует отправить по почте приглашение с уведомлением о вручении.

На основании собранных документов составляется досудебная претензия. В своей претензии не забудьте указать все обстоятельства произошедшего ДТП. Свои собственные утверждения следует подкрепить выдержками из действующего законодательства. Также в своей претензии пропишите сумму положенной вам компенсации.

Итоговая сумма ущерба может быть выше суммы указанной в документах полученных от независимого эксперта. В сумму причитаемой вам компенсации вы можете включить расходы на проведения экспертизы, эвакуатор, адвоката и т.д.

К своей претензии потерпевший должен прикрепить следующие документы:

Если у виновного лица нет официально дохода и имущества, то это не может стать причиной отказа оплаты нанесенного потерпевшему ущерба.

Также читайте о том, что делать, если вы пострадавший, но у вас нет ОСАГО, в этой статье.

Если у виновного нет полиса, можно ли обратиться в свою страховую компанию?

Что делать, если виновный в ДТП не застрахован по ОСАГО? Если у виновного нет ОСАГО, то страховая ущерб не оплачивает, т.к. прямое возмещение убытков предусматривает компенсацию затрат понесенных вашей СК, страховой компанией виновного лица. А в данном случае получается, что у виновного лица нет страховой организации, которая несет за него ответственность.

В последствии СК виновного может выставить ему регрессные требования если на то будут основания.

Но в случае когда у виновника нет страховой организации несущей за него ответственность, затраты страховой компании потерпевшего компенсировать некому, а взыскание понесенных при прямом урегулировании убытков расходов СК с виновного лица законом не предусмотрено. Получается, что при отсутствии страховки виновник аварии оплачивает ущерб самостоятельно.

Экспертиза

После того как закончиться оформление ДТП на месте, необходимо как можно быстрее провести независимую оценку причиненного вреда. Сделать это потерпевший может в любой организации имеющей государственный сертификат на оказание таких услуг. Не забудьте пригласить заказным письмом виновника на место проведение экспертизы.

Досудебное решение

В качестве попытки досудебного урегулирования вопроса о компенсации ущерба следует направить виновнику досудебную претензию (далее ДП). ДП является юридически значимым документом, в котором потерпевший предлагает оплатить причиненный ему ущерб. Чаще всего ответчик соглашается на досудебное урегулирование вопроса, если видит грамотно оформленный пакет досудебной претензии. Как показывает практика в 70% случаев ДП заканчивается для потерпевшего полным или частичным возмещением причиненного ему ущерба.

Свою досудебную претензию потерпевший должен отправить на адрес виновника. Сделать это нужно заказным письмом с уведомлением о вручении и описью содержимого конверта. Почтовые квитанции потерпевшему следует сохранить, так как они могут потребоваться в дальнейшем для суда.

Судебные споры

В том случае, если предложение о досудебном урегулировании вопроса было отвергнуто потерпевшим, то следует написать исковое заявление в суд. Для суда вам понадобиться тот же перечень документов, что и для составления претензии. Для ведения дела в суде лучше нанять грамотного специалиста. Но юристу, который будет вести ваше дело в суде придется заплатить сразу, а не по окончанию дела как это практикуется при тяжбах с юридическими лицами.

Обращаться следует в суд по месту регистрации виновника ДТП, об этом говориться в ст.28 ГПК РФ. В том случае, если сумма ущерба менее 50000 рублей, то дело рассматривается мировым судьей, а сели выше данной суммы, то согласно ст.23 и 24 ГПК РФ дело должно рассматриваться районным судом.

Полезное видео

Смотрите видео по теме:

Мужчина попал в аварию без ОСАГО, но страховая все равно за него заплатила

Один мужчина в Санкт-Петербурге ехал на Хонде и врезался в Киа. От сильного удара сзади Киа в свою очередь въехала в стоящий впереди ГАЗ. В результате аварии у Киа были сильно повреждены оба бампера, задняя дверь, номерные знаки, парктроники, капот, радиатор — всего повреждений набралось на 300 тысяч рублей.

Водитель Хонды предъявил полис ОСАГО, выданный одной крупной страховой компанией. Удивительно, но действовать он начинал как раз в день ДТП, с 00:00. Владелица Киа написала в эту компанию заявление о выплате. Но страховщик отказался оплачивать ремонт ее автомобиля, заявив, что водитель Хонды купил этот полис уже после аварии.

Тогда женщина прибавила к стоимости ремонта компенсацию морального вреда, штраф и расходы на представителя — и пошла в суд. Иск она подала к страховой компании водителя Хонды.

Аргументы сторон

Владелица Киа. Автогражданская ответственность всех водителей должна быть застрахована. Закон обязывает водителей делать эту страховку, чтобы пострадавшие не бегали за виновниками аварий и не ждали годами денег на ремонт автомобиля. Каждый водитель покупает полис, а страховая компания гарантирует, что оплатит ремонт пострадавшей стороне.

Я — та самая пострадавшая сторона, мой автомобиль поврежден. Этот мужчина, водитель Хонды, принес полис ОСАГО. В полисе написано, что он действует с нуля часов того дня, когда произошло ДТП. Я не знаю, когда он его оформил, до или после аварии, и не хочу знать. Раз там написано, что он действует, значит, заплатите мне за ремонт и не морочьте голову.

Страховая компания. В момент аварии автогражданская ответственность виновника еще не была застрахована. По документам столкновение произошло в 10 утра, а полис был выдан не раньше 11:40 — то есть через полтора часа после ДТП. С этого времени полис и начал действовать.

Страховой риск — это случайное событие, которое может наступить, а может не наступить. В этом и заключается смысл страховки: защищать от предполагаемых опасностей. Если неблагоприятное событие произошло до заключения договора страхования и пострадавший хочет компенсировать убытки за счет страховой компании, это уже не страхование, а мошенничество. Поэтому страхование распространяется только на случаи, которые произошли после заключения договора страхования и вступления его в силу.

Виновник аварии попал в аварию без страховки, а потом быстренько съездил в ближайшую страховую, оформил ОСАГО и хочет, чтобы мы за него все выплатили. Хорошо придумал! Это недобросовестное поведение и злоупотребление правами. Пусть сам компенсирует убытки этой женщине.

Водитель Хонды. Кажется, я оформил страховку за день или два до аварии, точно не помню. На полисе написано, что он действовал во время ДТП, поэтому пусть платит страховая, а я никому ничего не должен.

Что сказали суды

Страховой агент, который выписывал этот полис, подтвердил, что оформил его после 11 утра в день столкновения. Чтобы оформить полис, необходимо сделать запрос в электронную базу РСА. Этот запрос был направлен в 11:42. Раньше этого времени выдать полис было невозможно.

Страховой полис ОСАГО подтверждает факт заключения договора страхования. В законе сказано, что договор страхования вступает в силу с момента уплаты страховой премии. Но можно договориться и о других условиях.

У мужчины на руках был подлинник страхового полиса с печатью и подписью представителя страховщика. На полисе указано, что он действует с 00:00 этого же дня, то есть до того, как его оформили в офисе. Так тоже можно. Получается, что страховой агент от имени компании и этот мужчина так договорились.

Если страховая компания считает, что агент поступил недобросовестно и нарушил права компании, она может предъявить иск к этому агенту. Но это уже будет дело для другого суда.

Страховая компания не согласилась с таким решением суда и подала апелляцию.

Городской суд (апелляция): 🧔👈

Коллеги из районного суда все перепутали. На момент ДТП гражданская ответственность мужчины застрахована не была. Это подтверждают документы и свидетели.

Страховой полис был изготовлен и выдан уже после того, как имуществу истца был причинен ущерб. Это значит, что столкновение не является случайным и поэтому не может быть признано страховым случаем.

Взыскивать ущерб со страховой компании нельзя. Решение отменяем, в иске этой женщине отказываем. Страховая ничего никому платить не должна.

С таким решением не согласилась пострадавшая. Она подала жалобу в вышестоящую инстанцию — президиум городского суда.

Городской суд (кассация): 👉👉🏢

Апелляционная инстанция ошиблась, а вот первоначальное решение районного суда было правильным. Страхование может распространяться и на случаи, произошедшие до заключения договора страхования, если об этом прямо сказано в договоре.

В спорном полисе ОСАГО прямо написано, что он начал действовать раньше, чем был оформлен. Это абсолютно законно.

Решение апелляционной инстанции отменяем, решение районного суда оставляем в силе. Страховая компания должна компенсировать ущерб потерпевшей.

Страховую компанию такое решение не устроило. Так дело дошло до Верховного суда.

Цель страхования гражданской ответственности автовладельцев — защита потерпевших и возмещение причиненного вреда. Потерпевшая в этой истории защищена меньше всего, потому что не может влиять на условия договора страхования ответственности виновника аварии. Владелица Киа не знает и не должна знать, при каких условиях виновник аварии купил свой полис ОСАГО, поэтому может полагаться на сведения, указанные в полисе страхования.

По закону страховая компания обязана за счет собственных средств возместить причиненный вред. Исключение — хищение бланков полисов, да и то только если страховая компания обратилась в полицию до наступления страхового случая. Во всех остальных ситуациях страховщик несет ответственность перед потерпевшим, в том числе когда бланк полиса использовали несанкционированно, нарушили порядок его выдачи или исказили указанные в нем данные.

Страховая компания могла заявить, что агент этот бланк полиса использовал несанкционированно — например украл или ранее списал как испорченный. Но она никаких таких заявлений не сделала.

Полис ОСАГО, который предъявил мужчина, — подлинный, оформлен как полагается, на бланке с печатью. Все остальное неважно: надо было смотреть, какие полисы выписываете.

Получается, страховая компания отказалась выплатить истцу возмещение по подлинному полису ОСАГО. Это нарушает принцип гарантированного возмещения вреда потерпевшему. Женщина вообще не участвовала в отношениях между виновником и ответчиком и не должна отвечать за их договоренности. А суд чуть не оставил ее без денег.

Президиум городского суда правильно отменил решение апелляционной инстанции.

Это что же теперь, без ОСАГО ездить можно?

Мы не можем точно узнать, что на самом деле произошло в страховой: ввели ли страхового агента в заблуждение, или он просто ошибся. По его показаниям в суде, в день ДТП ему позвонил знакомый и попросил срочно оформить полис на своего друга, а документы прислал в «Вотсапе». Агент сделал расчет, оформил полис, а срок начала действия из-за сбоя в системе остался с 00:00 того же дня.

Для владелицы Киа эта история закончилась благополучно, а вот для водителя Хонды и страховой компании она еще вообще не закончилась. Возможно, страховая решит взыскать ущерб со страхового агента, а может, дело дойдет и до виновника аварии. Будем следить и расскажем вам, чем все закончилось.

Что делать при ДТП, если у виновника нет страховки

Штраф за езду без страховки остается до смешного маленьким (вдобавок его можно оплатить со скидкой 50%), а стоимость полиса ОСАГО даже после либерализации тарифов осталась довольно высокой. Это сочетание факторов провоцирует все больше водителей на незаконную экономию: число штрафов за езду без страховки исчисляется миллионами, а «не пойманных» еще больше. При этом практически никакой страховой защиты у законопослушных водителей, встречающихся с нарушителями, до сих пор нет. Давайте разберемся, что делать, если у виновника ДТП нет страховки.

О том, что делать после ДТП, мы уже рассказывали, так что подробно останавливаться на оказании помощи пострадавшим и выставлении знаков аварийной остановки не будем. Нас интересует страховка – а именно проверка ее наличия и подлинности. Если виновник ДТП говорит, что у него есть полис, его нужно обязательно проверить на подлинность с помощью специального сервиса на сайте РСА. Если же виновник ДТП отказывается предоставить полис для проверки, стоит напомнить ему, что часть 1 статьи 11 Федерального закона № 40 об ОСАГО обязывает его это сделать: согласно ей, «если страхователь является участником дорожно-транспортного происшествия, он обязан сообщить другим участникам указанного происшествия по их требованию сведения о договоре обязательного страхования, по которому застрахована гражданская ответственность владельцев этого транспортного средства».

Если же виновник ДТП сразу заявляет, что полиса ОСАГО у него нет, нужно зафиксировать все доступные данные о нем: номер автомобиля, данные паспорта, водительских прав и так далее, а также сразу вызвать на место аварии сотрудников полиции для оформления ДТП. Само собой, виновник с отсутствующим или поддельным полисом получит тот самый штраф за езду без страховки. А вот дальше разбираться с ним придется уже самому потерпевшему в ДТП.

На всякий случай напомним, что никакой возможности оформить такое ДТП по европротоколу без привлечения полиции нет. Европротокол доступен только в случае, если оба участника ДТП застрахованы по ОСАГО, а также не имеют разногласий по поводу того, кто виновен в ДТП (или сумма нанесенного ущерба не превышает 100 тысяч рублей). Так что если у второго участника ДТП нет страховки, полицию нужно вызывать незамедлительно.

Самое неприятное для потерпевшего в ДТП с виновником без страховки – это то, что получить положенную компенсацию ущерба от страховой компании не получится. Нет полиса – нет и страховщика, к которому можно обратиться. И даже наличие полиса ОСАГО у потерпевшего никак не влияет на ситуацию: этот полис страхует его ответственность на случай ДТП по его вине. Поэтому обратиться в свою страховую компанию за компенсацией не получится. Так что здесь в дело вступает уже не закон об ОСАГО, а Гражданский кодекс. Часть 1 статьи 1064 Гражданского кодекса, указывает, что «вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред». Таким образом, потерпевшему придется взыскивать ущерб непосредственно с виновника ДТП.

Первая часть процедуры взыскания ущерба вполне типовая: нужно провести независимую экспертизу для оценки повреждений и расчета стоимости ремонта автомобиля. Виновника ДТП стоит пригласить на проведение экспертизы заказным письмом с уведомлением о вручении, чтобы у него не было возможности затягивать рассмотрение дела претензиями о некорректности оценки и прочими уловками. При этом факт его присутствия на экспертизе уже неважен, оценка будет проведена и без него.

После получения результатов оценки можно направить виновнику досудебную претензию с требованием о возмещении ущерба. Впрочем, если виновник сразу заявил о том, что не собирается ничего компенсировать добровольно, можно пропустить этот пункт и сразу обратиться в суд.

Чтобы взыскать с виновника компенсацию ущерба в судебном порядке, нужно приложить к заявлению все имеющиеся документы: уведомление о ДТП и все прочие бумаги, полученные по результатам аварии, а также результаты экспертизы для подтверждения суммы компенсации. К сожалению, дальнейшее развитие дел мало зависит от действий потерпевшего. Самый лучший сценарий – это добровольное согласие виновника компенсировать ущерб. Второй благоприятный для потерпевшего вариант – это взыскание с виновника долга судебными приставами – например, если у него есть материальные активы, которые могут быть изъяты и реализованы в счет долга. Но если у виновника не окажется ни имущества, ни денег, которые можно взыскать, компенсация ущерба может растянуться на годы.

Альтернативный вариант – написание на месте ДТП расписки, в которой виновник признает нанесение ущерба и обязанность по его компенсации. В такой расписке нужно подробно и четко описать нанесенный ущерб и указать сумму компенсации, а также обозначить сроки, в которые виновник обязуется выплатить компенсацию. Но стоит понимать, что написание расписки не отменяет необходимости вызвать полицию и зафиксировать факт ДТП с оформлением всех соответствующих документов. Если этого не сделать, виновник может пойти на попятную или просто исчезнуть, а процедура судебного взыскания может быть осложнена отсутствием документов, подтверждающих ДТП и вину конкретного лица.

Если в ДТП по вине водителя без страховки пострадали или погибли люди, то потерпевшие или их представители могут получить компенсационную выплату от Российского союза автостраховщиков. Об этом говорит пункт «г» части 1 статьи 18 Закона об ОСАГО. Он указывает, что «компенсационная выплата в счет возмещения вреда, причиненного жизни или здоровью потерпевшего, осуществляется в случаях, если страховое возмещение по обязательному страхованию не может быть осуществлено вследствие отсутствия договора обязательного страхования, по которому застрахована гражданская ответственность причинившего вред лица, из-за неисполнения им установленной настоящим Федеральным законом обязанности по страхованию». Проще говоря, если у виновника ДТП нет ОСАГО, то вместо страхового возмещения вреда жизни и здоровью предусмотрена компенсационная выплата. А сами компенсационные выплаты, согласно части 1 статьи 19 того жа закона, «осуществляются только в денежной форме профессиональным объединением страховщиков». Сумма таких выплат обозначена в части 2 статьи 19: «в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, в размере не более 500 тысяч рублей». Так что стоит помнить, что если имущественный ущерб придется взыскивать непосредственно с виновника, то компенсацию вреда жизни и здоровья можно быстро и законно получить от РСА.