Если вычет больше начислений и ндфл с минусом что делать

Сложная ситуация: вычеты больше доходов. Как заполнить 6-НДФЛ?

Налоговые агенты считают НДФЛ нарастающим итогом с начала года. То есть в течение года и доходы, и налоговые вычеты каждого месяца по сотруднику суммируются, и только после этого начисляется налог. Что делать, если в одном из месяцев сумма вычетов превысила полученный доход, и за счет этого НДФЛ оказался излишне удержанным? Но главный вопрос: как заполнять 6-НДФЛ?

Налоговая база по НДФЛ

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Если вычета больше дохода

Может получиться так, что вычет по НДФЛ больше начисленной зарплаты. Причины могут быть разные.

Из нашей группы Вконтакте мы узнали, что на практике бухгалтеры сталкиваются со следующей проблемой.

Вот что написал один из наших подписчиков:

Всем доброго времени суток! Помогите советом. В организации появился товарищ, чьим налоговым агентом по НДФЛ мы являемся, и вот у него выходит, что вычет на доходы превышает сам доход. Т.е., к примеру, в январе был доход, с него заминусовала вычеты на детей и профвычеты, с налогооблагаемой базы оплатила НДФЛ, а в феврале и марте у него доход был три копейки, а вычеты никто не отменял. И вот сейчас получается, что за квартал я удержала НДФЛ (январский) больше, чем положено. Как быть в таких ситуациях, 6-ндфл сдавать с переплатой и потом нарастающим итогом выровнять все или сдать отчет, как он должен быть (без переплаты)?

Коллега прав: вычет нужно предоставить, даже если дохода не хватает. Об этом писал Минфин в письме от 2 марта 2020 г. № 03-04-06/15364.

Основной вывод такой: если сумма вычетов больше облагаемых доходов, то база по НДФЛ равна 0 (п. 3 ст. 210 НК). То есть и налог тоже будет равен 0. А в учете сумму превышения вычетов над доходами можно переносить с одного месяца на другой. Но только в течение года.

Значит, появившийся в течение года за счет превышения вычетов над текущими доходами излишне удержанный НДФЛ до конца года может быть погашен налогом со следующих доходов.

Его можно также вернуть работнику по его заявлению, а если налог не получится ни зачесть, ни возвратить, по итогам года работник может сам обратиться в налоговую инспекцию за его возвратом (ст. 231 НК РФ). На следующий календарный год излишек налоговых вычетов не переносится (кроме имущественного).

А как заполнять 6-НДФЛ?

Как заполнить 6-НДФЛ, если вычеты больше доходов

Итак, мы выяснили, что если сумма предоставленных работнику вычетов по НДФЛ больше выплаченного дохода, то база по налогу равна 0.

Согласно пункту 4.3 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС от 15 октября 2020 г. № ЕД-7-11/753@, с 2021 года в этой ситуации форму 6-НДФЛ нужно заполнить так.

1.По строке 110 укажите обобщенную по всем физлицам сумму начисленного дохода нарастающим итогом с начала года.

2. По строке 130 укажите обобщенную по всем физлицам сумму налоговых вычетов. Она должна быть равна сумме доходов, указанной по строке 110.

Таким образом, сюда входят сведения о работнике, у которого сумма вычетов оказалась больше дохода. В этом случае по этому работнику сумма дохода равняется сумме вычетов.

А если вдруг (такое бывает!) по всем работникам сумма вычетов превышает сумму доходов, то показатели по строкам 110 и 130 формы будут одинаковые.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Выбор читателей

Что такое реформация баланса и что получается в результате?

Образцы документов для повышения зарплаты с 2022 года

Изменения в учетной политике арендатора и проводки в учете при переходе на ФСБУ 25/2018 в 2022 году

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

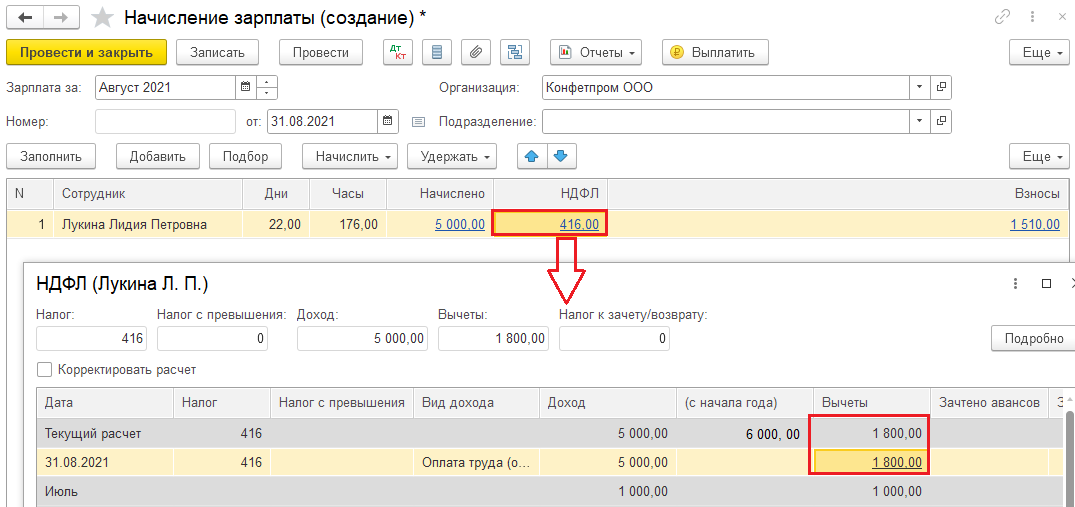

Вычет НДФЛ на ребенка больше дохода сотрудника в 1С

Вопрос задал Елена П. (Курган, Курганская область)

Ответственный за ответ: Елена Пьянкова (★9.86/10)

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (7)

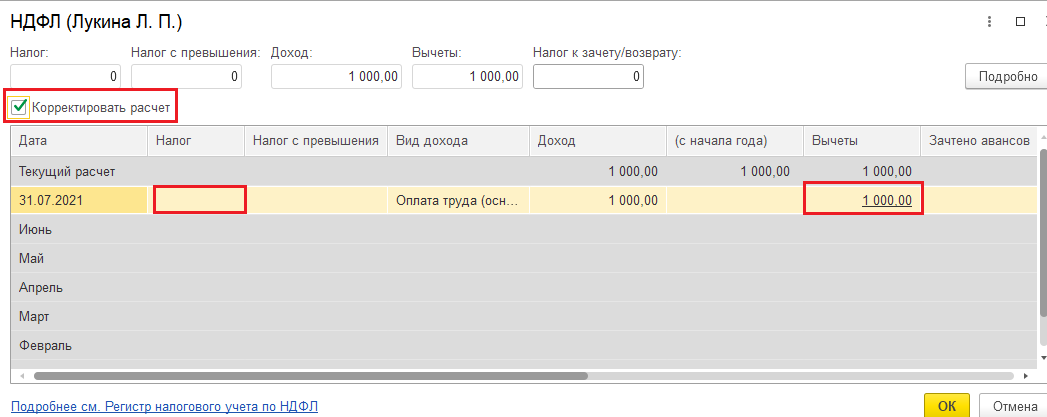

Здравствуйте! В данном случае есть два варианта:

Добрый день! С расчетчиком тоже скорректировали отрицательную сумму НДФЛ, потом начали смотреть 6-НДФЛ, получается в этом случае и 6-НДФЛ нужно корректировать, поэтому данный вариант лучше не использовать.

Почему возникает проблема. Получается, что это не просто программа «добрасывает» вычет и выходит излишне удержанный НДФЛ, а это на самом деле излишне удержанный НДФЛ. Его хорошо видно, если сформировать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчётов с сотрудниками», период получения дохода в отчете не заполняйте, а укажите период взаиморасчетов с 01.01.2021 по 30.06.2021, можно дополнительно установить отбор по сотруднику. В результате с начала году у Вас будет исчисленный НДФЛ меньше, чем удержанный и перечисленный.

Правильную сумму НДФЛ, которую нужно перечислить, можно посмотреть в отчете «Контроль сроков уплаты НДФЛ» или «Удержанный НДФЛ».

То есть этот излишне удержанный и перечисленный НДФЛ работнику я не возвращаю и он должен быть показан в 6 НДФЛ в стр 180?

Здравствуйте! Здесь есть два варианта:

1. Сотрудник пишет заявление на возврат НДФЛ, Вы ему возвращаете НДФЛ, но строка 180 всего должна быть заполнена, т.к. по состоянию на 30.06.2021 сотруднику НДФЛ ещё не возвращен. Т.е. получается, что это срез на 30.06.2021 г. суммы излишне удержанного НДФЛ.

2. НДФЛ не возвращаете, он зачтется в следующем месяце автоматически при появлении облагаемого дохода. В строке 180 6-НДФЛ отражаем эту сумму.

Как быть с отрицательными суммами в форме 6-НДФЛ?

Отрицательные суммы в 6-НДФЛ — почему они возникают и как их отражать в отчете? Разобраться с «отрицательными» нюансами 6-НДФЛ поможет наш материал.

В каких строках 6-НДФЛ возможны отрицательные суммы

Могут ли строки отчета 6-НДФЛ принимать отрицательные значения? Приказ ФНС России от 14.10.2015 № MMB-7-11/450@, расшифровывающий строки 6-НДФЛ, об этом не говорит. Воспользуемся приведенными в нем построчными расшифровками для поиска ответа на поставленный вопрос.

Все строки 6-НДФЛ (первого и второго разделов) делятся на 4 группы:

Ячейки, посвященные датам и срокам (календарные), можно сразу исключить из нашего анализа, поскольку даты получения дохода и удержания подоходного налога, а также срок перечисления его в бюджет не могут принимать отрицательные значения.

Количественная ячейка в 6-НДФЛ всего одна — стр. 060. Она отражает число получивших доход физических лиц — ее значение не может опускаться ниже 0 даже по законам математики.

Долевые ячейки в отчете 6-НДФЛ отражают налоговые ставки и являются самыми короткими по количеству знаков — они показывают ту долю дохода физического лица в процентах, которую по закону требуется отдать в бюджет (13, 30% и др.). Поскольку отрицательных налоговых ставок не существует, в данном случае эти ячейки рассмотрению не подлежат.

О группе суммовых ячеек поговорим в следующем разделе.

Знакомьтесь с алгоритмами заполнения строк отчета 6-НДФЛ с помощью размещенных на нашем сайте материалов:

Потенциально «отрицательные» ячейки отчета 6-НДФЛ

Рассмотрим обобщенную группу числовых ячеек отчета 6-НДФЛ, предназначенных для отражения суммовых значений:

Часть указанных ячеек принимать отрицательные значения не могут (стр. 030, 050, 080 и др.) — минусовым не может быть фиксированный авансовый платеж или налоговый вычет.

Начисленный минусовой доход или отрицательный удержанный налог — таких понятий в бухгалтерском и налоговом учете не существует.

В результате в разряде потенциально «отрицательных» остается строка отчета 6-НДФЛ, отражающая исчисленный НДФЛ.

В следующих разделах подробнее остановимся на потенциально «отрицательных» отчетных показателях 6-НДФЛ.

Как отразить авансы по налогу на прибыль, если получилась отрицательной разность строк 180 текущей и прошлой декларации — см. в материале «Какой порядок заполнения декларации по налогу на прибыль (пример)?».

Примеры возникновения отрицательных сумм в 6-НДФЛ

Рассмотрим на примерах, как поступить с отрицательными суммами, возникающими при оформлении 6-НДФЛ.

Савельева С. А. в январе 2016 года устроилась в ООО «Столярные работы» на полставки дворником, получая ежемесячно 6 000 руб. за отработанные часы. Заявление на «детские» вычеты (на троих детей) она вовремя в бухгалтерию не принесла, поэтому за первый месяц работы НДФЛ был исчислен с полной суммы ее заработка:

6 000 руб. × 13% = 780 руб.

Какие документы потребуются для получения вычета на детей — см. в материале «Стандартные налоговые вычеты в 2015–2016 годах (НДФЛ и др.)».

В феврале (после получения от сотрудницы необходимых документов) ей были предоставлены вычеты за 2 месяца (январь и февраль) исходя из стандартного ежемесячного «детского» вычета в 5 800 руб. (1 400 руб. × 2 чел. + 3 000 руб.).

НДФЛ нарастающим итогом рассчитали следующим образом:

(6 000 руб. × 2 мес. – 5 800 руб. × 2 мес.) × 13% – 780 руб. = –728 руб.

Излишне удержанный налог был возвращен работнице по ее заявлению.

Расчеты по НДФЛ в марте:

(6 000 руб. × 3 мес. – 5 800 руб. × 3 мес.) × 13% =78 руб.

В данном примере появление отрицательной суммы НДФЛ связано с его перерасчетом.

Поскольку в 6-НДФЛ существует строка 090, предназначенная для отражения возвращенного налоговым агентом НДФЛ, встает вопрос: отражать ли возврат НДФЛ по данной строке или достаточно заполнить стр. 070 (общую сумму удержанного налога) с учетом возврата?

Поскольку все суммы в 6-НДФЛ приводятся нарастающим итогом, а отчет 6-НДФЛ оформляется ежеквартально, то по результатам 1-го квартала по данной сотруднице НДФЛ к уплате в бюджет нарастающим итогом составит 78 руб. — (6 000 руб. – 5 800 руб.) × 3 мес. × 13% Эта сумма и должна быть отражена по стр. 070 отчета 6-НДФЛ.

Исходя из условий предыдущего примера, рассмотрим ситуацию, когда сотрудница Савельева С. А. работает не половину рабочего времени, а только 2 часа в день — 0,25 ставки (ежемесячный заработок 3 000 руб.).

В этой ситуации в первый же месяц ее работы (если вычеты предоставлялись ежемесячно) при расчете НДФЛ возникает отрицательная сумма:

(3 000 руб. – 5 800 руб.) × 13% = –364 руб.

Для этой ситуации алгоритм действий другой — возврат НДФЛ здесь не производится, а в 6-НДФЛ строки оформляются следующим образом:

В рассмотренном случае необходимо исходить из требований п. 3 ст. 210 НК РФ для ситуаций, когда вычет превышает доход, — налогооблагаемая база по НДФЛ становится нулевой, как и сам налог.

Каким способом можно облегчить формирование 6-НДФЛ, включая проверку на наличие ошибок и отправку отчета налоговикам, расскажет материал «Порядок формирования 6-НДФЛ в программе 1С».

Итоги

В 6-НДФЛ заполнить ячейку отрицательным значением невозможно. Каждый конкретный случай возникновения минусовых сумм при расчете НДФЛ в целях заполнения указанного отчета необходимо рассматривать отдельно с учетом требований законодательства.

Как исправить отрицательное значение суммы налога в разделе 2 в отчете 6-НДФЛ?

Возможны 2 случая, когда может возникнуть подобная ситуация. Рассмотрим их.

Случай 1 : в карточке сотрудника НДФЛ за месяц положительный, но в середине месяца была межрасчетная выплата, например, отпускные. И НДФЛ с межрасчетной выплаты получился больше, чем НДФЛ в целом за месяц.

10 января сотруднику выплатили отпускные в размере 10000 рублей, вычет на ребенка 3000 рублей не предоставили, удержали НДФЛ в размере 1300 рублей (то есть 10000 * 13%). В конце месяца начислили зарплату в размере 1000 рублей, посчитали налог нарастающим итогом с учетом вычета в целом за месяц.

НДФЛ со всего дохода = (11000 — 3000) * 13% = 1040 рублей.

Налог в целом за месяц получился меньше, чем уже уплатили с отпускных.

В отчете все данные указываются следующим образом:

В разделе 1 значение в строке 040 равно значению в строке 070 = 1040 рублей.

Строки по отпускным (если заполнять по порядку):

строка 130 — 10000;

строка 140 — 1300;

Случай 2: в карточке сотрудника НДФЛ за месяц получился отрицательный. Такое может быть, т.к. расчет налога выполняется нарастающим итогом с учетом начислений, вычетов и налога во всех месяцах с начала года.

Зарплата сотрудника на полставки составляет 5000 рублей. Сотрудник имеет право на налоговый вычет на 3-го ребенка — 3000 рублей в месяц. Но в январе вычет не оформили, а в феврале предоставили вычет сразу за 2 месяца. Излишне удержанный налог вернули сотруднику.

Январь: начислена зарплата 5000 рублей, НДФЛ = 5000*13% = 650 рублей (вычет не предоставили).

Февраль: начислена зарплата 5000 рублей,

«- 130» — нельзя передать в отчет.

Отрицательный исчисленный НДФЛ

Иногда в учете может возникать ситуация, когда исчисленный налог получается отрицательным. Это нормальная ситуация, которая может возникать вследствие применения налоговых вычетов задним числом, либо перерасчетов. Однако, эта ситуация чревата ошибками при перечислении налога. Почему для определения, сколько перечислить, нельзя ориентироваться на остаток по счету 68.01 и свод начисленной зарплаты? Ответ — см. в видео.

Отрицательный исчисленный НДФЛ возникает из-за применения вычетов задним числом или сторнирования доходов.

Перечислять в бюджет нужно удержанный налог, а не НДФЛ из свода или проводок!

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 5,00 из 5)